2 апреля 2023 Открытие Шульгин Михаил

Российские акции завершили торги в пятницу, 31 марта снижением. Индекс Мосбиржи прервал 5-дневную серию роста, но за неделю вырос на 2,47% (рост 6 недель подряд), за месяц прибавил 8,8% (рост 3 месяца подряд), за квартал +13,77% (рост 2 квартала кряду). Это были лучшие три месяца с 1 квартала 2015 года. Индекс РТС по итогам недели +1,94% (рост 3 недели подряд), за март +5,3%, за квартал +2,7%.

На 20:30 мск:

Индекс МосБиржи — 2 450,67 п. (-0,62%), с нач. года +13,8%

Индекс РТС — 996,76 п. (-0,96%), с нач. года +2,7%

Stoxx Europe 600 — 457,84 п. (+0,66%), с нач. года +7,8%

DAX — 15 628,84 п. (+0,69%), с нач. года +12,2%

FTSE 100 — 7 631,74 п. (+0,15%), с нач. года +2,4%

S&P 500 — 4 085,89 п. (+0,87%), с нач. года +6,4%

VIX — 18,64 п. (-0.38 пт), с нач. года -3.03 пт

MSCI World — 2 759,71 п. (+0,74%), с нач. года +6,0%

Внешний фон был позитивным для российского рынка в пятницу. Европейские акции выросли в последний торговый день марта. Панъевропейский индекс Stoxx Europe 600 с начала года +7,8%. Год начинался для европейского рынка очень позитивно, он рос опережающими темпами относительно Wall Street, так как инвесторы делали ставки на то, что рецессии удастся избежать по мере замедления инфляции и восстановления экономики Китая. Однако проблемы в банковском секторе и банкротство Credit Suisse сорвали ралли. К концу квартала на рынки вновь вернулись опасения по поводу того, что замедление экономического роста и ястребиная денежно-кредитная политика центральных банков может привести к рецессии.

На рынке акций США в пятницу также была позитивная динамика. Инвесторам понравилось замедление темпов роста базового ценового индекса потребительских расходов (PCE Core Deflator) в феврале до 0,3% м/м и 4,6% г/г с 0,6% м/м и 4,7% г/г при консенсусе на уровне 0,4% м/м и 4,7% г/г. Данные подтверждают нарратив о том, что пик инфляции пройден, и за этим инфляционным индикатором пристально следит ФРС. При этом в финальном чтении инфляционные ожидания Мичиганского университета были скорректированы для года с 3,8% до 3,6%, но подросли для горизонта от 5 до 10 лет с 2,8% до 2,9%. Рынок с вероятностью 50 на 50 предполагает повышение ставки в мае на 25 б.п. до 5,25%, но уверен, что это будет пик цикла повышения ставок.

На 20:30 мск:

Brent, $/бар. — 79,72 (+0,57%), с нач. года -7,2%

WTI, $/бар. — 75,47 (+1,48%), с нач. года -6,0%

Urals (инд. Средиземноморье), $/бар. — 53,73 (+2,32%), с нач. года -16,1%

Золото, $/тр. унц. — 1 969,11 (-0,57%), с нач. года +8,0%

Серебро, $/тр. унц. — 23,98 (+0,34%), с нач. года +0,1%

Алюминий, $/т — 2 413,00 (+1,13%), с нач. года +1,5%

Медь, $/т — 8 993,00 (-0,09%), с нач. года +7,4%

Никель, $/т — 23 838,00 (+2,75%) с нач. года -20,7%

Несмотря на повышение спроса на рискованные активы и снижение доходностей казначейских облигаций доллар США вырос в пятницу. Скорее всего, этот рост отражает эффект фиксации прибыли по спекулятивным коротким позициям в американской валюте. Поэтому вовсе не удивимся, если с началом новой недели, месяца и квартала мы увидим, что давление на доллар сохраняется.

Меж тем рубль подешевел к доллару и юаню, но укрепился по итогам пятницы относительно евро. USDRUB обновил сегодня максимум с апреля 2022 г. на уровне 77,95.

На 20:30 мск:

EUR/USD — 1,0856 (-0,45%), с начала года +1,4%

GBP/USD — 1,2334 (-0,42%), с начала года +2,1%

USD/JPY — 132,86 (+0,12%), с начала года +1,3%

Индекс доллара — 102,519 (+0,37%), с начала года -1,0%

USD/RUB (Мосбиржа) — 77,5975 (+0,67%), с начала года +11,0%

EUR/RUB (Мосбиржа) — 84,21 (-0,20%), с начала года +13,3%

Несмотря на позитивный внешний фон российский рынок подешевел. Считаем, что основное негативное влияние на настроения инвесторов оказал эффект приближающихся выходных, а также краткосрочная техническая перегретость российских акций. Также можно отметить некоторую повышенную эмоциональность в связи с подписанием указа об утверждении обновленной концепции российской внешней политики.

Дивидендная доходность индекса МосБиржи составляет 8,5 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E).

Ключевые новости дня

Банк России продлил еще на полгода ограничения на перевод средств за рубеж. Россияне и физлица из дружественных стран по-прежнему смогут в течение месяца перевести на любые счета в зарубежных банках не более $1 млн (или эквивалент в др. валюте). Через системы денежных переводов — за месяц не более $10 тыс. Не могут переводить средства за рубеж физлица из недружественных стран, не работающие в РФ, а также юрлица недружественных государств. Но ограничение не касается иностранных компаний, контролируемых российскими физлицами или юрлицами. Банки недружественных стран могут переводить средства только в рублях.

В фокусе

«Мать и дитя» (MDMG) 3 апреля планирует опубликовать финансовые результаты по МСФО за 4 квартал и весь 2022 год.

Итоги российского рынка

Все 10 отраслевых индексов снизились по итогам дня.

Худшими по динамике стал индекс «Строительных компаний» (-1,45%). Все девелоперы подешевели. Лидерами снижения стали расписки «Эталона» (ETLN). Чуть менее значительно упали в цене акции «Самолета» (SMLT), ГК «ПИК» (PIKK) и «Группы ЛСР» (LSRG). Все вышеперечисленные бумаги подешевели более чем на 1%.

Наименьшее снижение продемонстрировал индекс «Потребительского сектора» (-0,25%). В секторе лучше конкурентов смотрелся «Магнит» (MGNT). В аутсайдерах были расписки «О’КЕЙ» (OKEY), акции «М.видео» (MVID) и расписки «Русагро» (AGRO).

Индекс «Финансов» (-0,7%). Здесь более 5% прибавили бумаги «Ренессанса» (RENI), а в лидерах снижения были акции МКБ (CBOM) и Qiwi (QIWI). Обе бумаги упали более чем на 3%.

Индекс «Электроэнергетики» (-0,65%). Здесь лидировали акции «Россети Волга» (MRKV), которые подорожали на 5,3%. В аутсайдерах были акции ТГК-2 (TGKB) и ТГК-1 (TGKA), а также «Россети» (FEES).

Индекс «Телекоммуникаций» (-0,7%). Префы МГТС (MGTSP) упали почти на 1,8%. Акции МТС (MTSS) обычка (RTKM) и префы «Ростелекома» (RTKMP) потеряли в цене менее 0,5%.

Индекс «Металлов и добычи» (-0,5%). В лидерах снижения вчерашние лидеры роста - акции «Эн+ Груп» (ENPG).

Индекс «Нефти и газа» (-0,6%). В секторе подросли только акции «Новатэка» (NVTK). В лидерах снижения были акции «Сургутнефтегаза» (SNGSP).

Из ТОП-25 акций лидеров по объему торгов 8 подорожали и 17 подешевели на 20:45 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), «Русснефти» (RNFT), «Газпрома» (GAZP). Наиболее существенный рост показали акции «Фармсинтеза» (LIFE), подорожавшие на 13,2%. Наиболее существенное снижение – бумаги МКБ (CBOM).

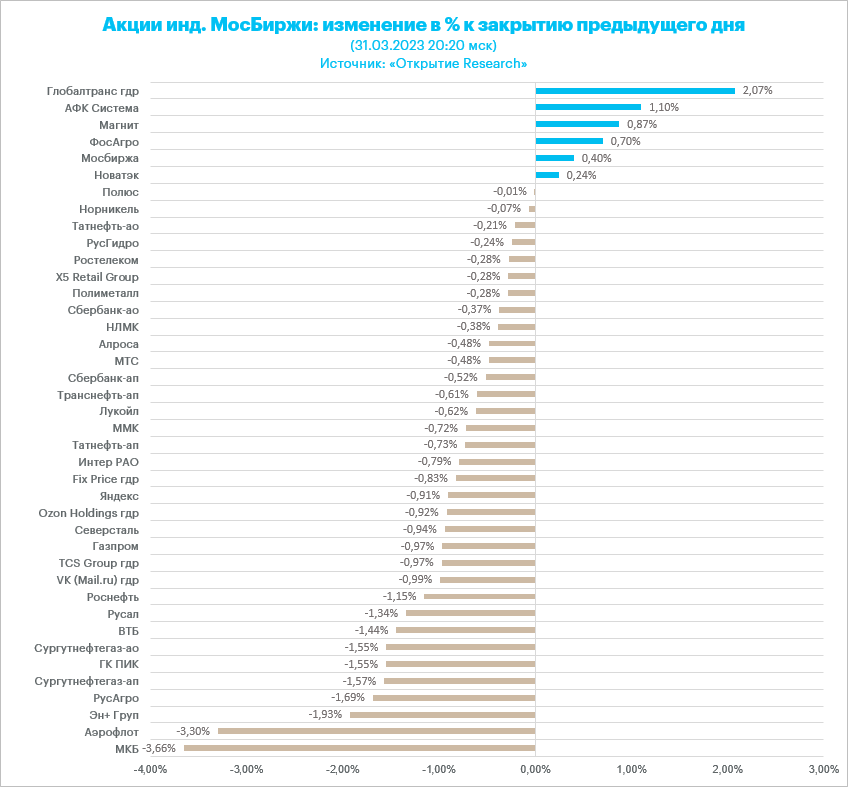

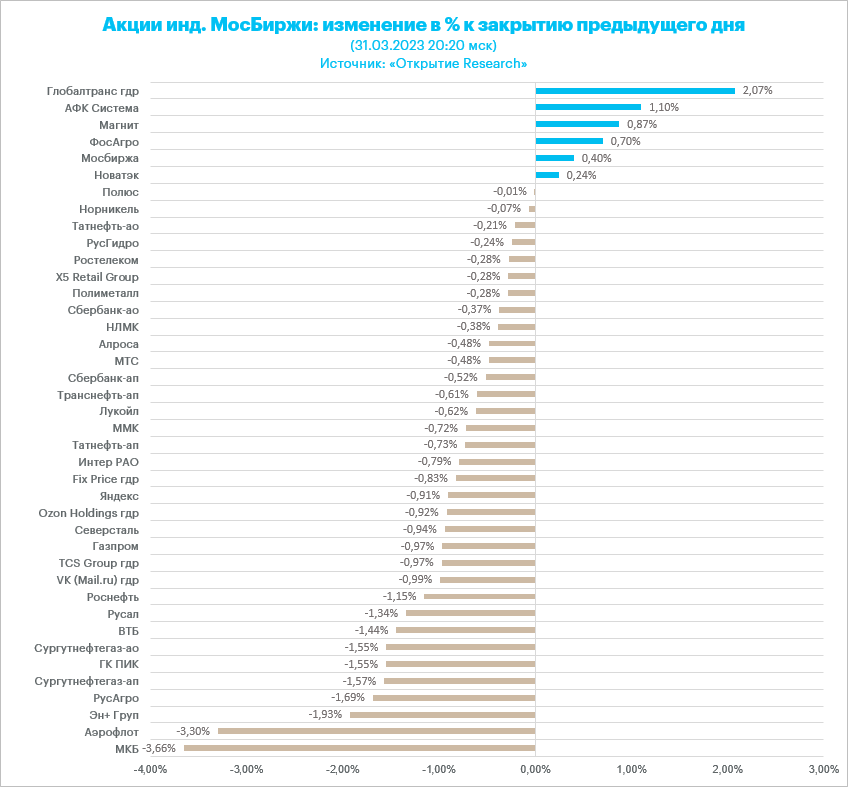

Из 40 акций индекса МосБиржи 6 подорожали и 24 подешевели по итогам дня.

88,1 % компаний индекса торгуются выше своей 50-дневной МА, 88,1 % торгуются выше своей 100-дневной МА, 90,5 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся краткосрочную перекупленность российского фондового рынка.

Корпоративные истории

Лесопромышленный холдинг Segezha Group (SGZH) опубликовал финансовые результаты по МСФО за 2022 год: выручка увеличилась на 15% г/г до 106,8 млрд рублей, OIBDA снизилась на 16% г/г до 24,7 млрд рублей, чистая прибыль - 6,1 млрд (-60% г/г). Чистый долг компании увеличился до 4,1x ND/OIBDA. Ожидаемо слабые результаты на фоне сезонных факторов и продолжающих действовать проблем с экспортом (усугубленных 9-ым пакетом санкций ЕС) – компании практически весь год пришлось переориентировать традиционные рынки сбыта с Европы на Азию. Таким образом, возросшие затраты на логистику, высокая инфляция издержек производства и крепкий рубль привели Segezha к потере около 900 п.п в марже по EBITDA. Надежды на слабый рубль будут во многом определять судьбу инвестиционного кейса в акциях SGZH в 2023 году - текущий коэффициент Чистый долг/OIBDA на уровне 4,1x со средним сроком погашения 2,2 года сложно назвать комфортным, что тормозит не только акционерную доходность, но и инвестирование в основной капитал и расширение бизнеса. О дивидендах может быть объявлено в конце апреля- начале мая, но в текущих реалиях сложно ждать рекомендации больших выплат от совета директоров.

QIWI (QIWI) опубликовала финансовые результаты по МСФО за 2022 год. Компания по итогам года увеличила общую чистую выручку на 47,7% до 34,14 млрд руб. Скорректированная чистая прибыль выросла на 46% до 14 млрд руб. Совет директоров решил не выплачивать дивиденды до изменения режима санкций в отношении Национального расчетного депозитария (НРД) или наступления других событий, которые могут позволить компании распределить прибыль среди всех своих акционеров.

Совет директоров «Аэрофлота» (AFLT) не рекомендовал выплату дивидендов по итогам 2022 г.

Акции МКБ (CBOM) накануне достигли максимума за полтора месяца, но в пятницу оказались в лидерах снижения среди индексных акций. Инвесторов могла разочаровать отчетность по РСБУ, отразившая снижение прибыли в 2022 г. до 7,5 млрд руб. (более чем в 3 раза).

Акции «Фармсинтеза» (LIFE) стали лидерами роста среди всех акций, торгующихся на Московской бирже. Котировки подскакивали до двухлетнего максимума на уровне 8,84 руб. Динамика могла являться позитивной реакцией на комментарии Владимира Путина, который сказал, что необходимо увеличить долю отечественных лекарств и укрепить независимость от зарубежных фармацевтических поставщиков. Напомним, Президент РФ в четверг принял участие в открытии новых фармацевтических производств: завода компании «Биохимик» в Саранске, «Отисифарм Про» в Калининграде и второй очереди завода «Фармасинтез-Норд» в Санкт-Петербурге, производящего онкологические препараты. Запуск третьей очереди запланирован на 2026 год, что позволит увеличить производство биотехнологических фармацевтических субстанций со 150 кг до 250 кг в год.

На 20:30 мск:

Индекс МосБиржи — 2 450,67 п. (-0,62%), с нач. года +13,8%

Индекс РТС — 996,76 п. (-0,96%), с нач. года +2,7%

Stoxx Europe 600 — 457,84 п. (+0,66%), с нач. года +7,8%

DAX — 15 628,84 п. (+0,69%), с нач. года +12,2%

FTSE 100 — 7 631,74 п. (+0,15%), с нач. года +2,4%

S&P 500 — 4 085,89 п. (+0,87%), с нач. года +6,4%

VIX — 18,64 п. (-0.38 пт), с нач. года -3.03 пт

MSCI World — 2 759,71 п. (+0,74%), с нач. года +6,0%

Внешний фон был позитивным для российского рынка в пятницу. Европейские акции выросли в последний торговый день марта. Панъевропейский индекс Stoxx Europe 600 с начала года +7,8%. Год начинался для европейского рынка очень позитивно, он рос опережающими темпами относительно Wall Street, так как инвесторы делали ставки на то, что рецессии удастся избежать по мере замедления инфляции и восстановления экономики Китая. Однако проблемы в банковском секторе и банкротство Credit Suisse сорвали ралли. К концу квартала на рынки вновь вернулись опасения по поводу того, что замедление экономического роста и ястребиная денежно-кредитная политика центральных банков может привести к рецессии.

На рынке акций США в пятницу также была позитивная динамика. Инвесторам понравилось замедление темпов роста базового ценового индекса потребительских расходов (PCE Core Deflator) в феврале до 0,3% м/м и 4,6% г/г с 0,6% м/м и 4,7% г/г при консенсусе на уровне 0,4% м/м и 4,7% г/г. Данные подтверждают нарратив о том, что пик инфляции пройден, и за этим инфляционным индикатором пристально следит ФРС. При этом в финальном чтении инфляционные ожидания Мичиганского университета были скорректированы для года с 3,8% до 3,6%, но подросли для горизонта от 5 до 10 лет с 2,8% до 2,9%. Рынок с вероятностью 50 на 50 предполагает повышение ставки в мае на 25 б.п. до 5,25%, но уверен, что это будет пик цикла повышения ставок.

На 20:30 мск:

Brent, $/бар. — 79,72 (+0,57%), с нач. года -7,2%

WTI, $/бар. — 75,47 (+1,48%), с нач. года -6,0%

Urals (инд. Средиземноморье), $/бар. — 53,73 (+2,32%), с нач. года -16,1%

Золото, $/тр. унц. — 1 969,11 (-0,57%), с нач. года +8,0%

Серебро, $/тр. унц. — 23,98 (+0,34%), с нач. года +0,1%

Алюминий, $/т — 2 413,00 (+1,13%), с нач. года +1,5%

Медь, $/т — 8 993,00 (-0,09%), с нач. года +7,4%

Никель, $/т — 23 838,00 (+2,75%) с нач. года -20,7%

Несмотря на повышение спроса на рискованные активы и снижение доходностей казначейских облигаций доллар США вырос в пятницу. Скорее всего, этот рост отражает эффект фиксации прибыли по спекулятивным коротким позициям в американской валюте. Поэтому вовсе не удивимся, если с началом новой недели, месяца и квартала мы увидим, что давление на доллар сохраняется.

Меж тем рубль подешевел к доллару и юаню, но укрепился по итогам пятницы относительно евро. USDRUB обновил сегодня максимум с апреля 2022 г. на уровне 77,95.

На 20:30 мск:

EUR/USD — 1,0856 (-0,45%), с начала года +1,4%

GBP/USD — 1,2334 (-0,42%), с начала года +2,1%

USD/JPY — 132,86 (+0,12%), с начала года +1,3%

Индекс доллара — 102,519 (+0,37%), с начала года -1,0%

USD/RUB (Мосбиржа) — 77,5975 (+0,67%), с начала года +11,0%

EUR/RUB (Мосбиржа) — 84,21 (-0,20%), с начала года +13,3%

Несмотря на позитивный внешний фон российский рынок подешевел. Считаем, что основное негативное влияние на настроения инвесторов оказал эффект приближающихся выходных, а также краткосрочная техническая перегретость российских акций. Также можно отметить некоторую повышенную эмоциональность в связи с подписанием указа об утверждении обновленной концепции российской внешней политики.

Дивидендная доходность индекса МосБиржи составляет 8,5 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E).

Ключевые новости дня

Банк России продлил еще на полгода ограничения на перевод средств за рубеж. Россияне и физлица из дружественных стран по-прежнему смогут в течение месяца перевести на любые счета в зарубежных банках не более $1 млн (или эквивалент в др. валюте). Через системы денежных переводов — за месяц не более $10 тыс. Не могут переводить средства за рубеж физлица из недружественных стран, не работающие в РФ, а также юрлица недружественных государств. Но ограничение не касается иностранных компаний, контролируемых российскими физлицами или юрлицами. Банки недружественных стран могут переводить средства только в рублях.

В фокусе

«Мать и дитя» (MDMG) 3 апреля планирует опубликовать финансовые результаты по МСФО за 4 квартал и весь 2022 год.

Итоги российского рынка

Все 10 отраслевых индексов снизились по итогам дня.

Худшими по динамике стал индекс «Строительных компаний» (-1,45%). Все девелоперы подешевели. Лидерами снижения стали расписки «Эталона» (ETLN). Чуть менее значительно упали в цене акции «Самолета» (SMLT), ГК «ПИК» (PIKK) и «Группы ЛСР» (LSRG). Все вышеперечисленные бумаги подешевели более чем на 1%.

Наименьшее снижение продемонстрировал индекс «Потребительского сектора» (-0,25%). В секторе лучше конкурентов смотрелся «Магнит» (MGNT). В аутсайдерах были расписки «О’КЕЙ» (OKEY), акции «М.видео» (MVID) и расписки «Русагро» (AGRO).

Индекс «Финансов» (-0,7%). Здесь более 5% прибавили бумаги «Ренессанса» (RENI), а в лидерах снижения были акции МКБ (CBOM) и Qiwi (QIWI). Обе бумаги упали более чем на 3%.

Индекс «Электроэнергетики» (-0,65%). Здесь лидировали акции «Россети Волга» (MRKV), которые подорожали на 5,3%. В аутсайдерах были акции ТГК-2 (TGKB) и ТГК-1 (TGKA), а также «Россети» (FEES).

Индекс «Телекоммуникаций» (-0,7%). Префы МГТС (MGTSP) упали почти на 1,8%. Акции МТС (MTSS) обычка (RTKM) и префы «Ростелекома» (RTKMP) потеряли в цене менее 0,5%.

Индекс «Металлов и добычи» (-0,5%). В лидерах снижения вчерашние лидеры роста - акции «Эн+ Груп» (ENPG).

Индекс «Нефти и газа» (-0,6%). В секторе подросли только акции «Новатэка» (NVTK). В лидерах снижения были акции «Сургутнефтегаза» (SNGSP).

Из ТОП-25 акций лидеров по объему торгов 8 подорожали и 17 подешевели на 20:45 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), «Русснефти» (RNFT), «Газпрома» (GAZP). Наиболее существенный рост показали акции «Фармсинтеза» (LIFE), подорожавшие на 13,2%. Наиболее существенное снижение – бумаги МКБ (CBOM).

Из 40 акций индекса МосБиржи 6 подорожали и 24 подешевели по итогам дня.

88,1 % компаний индекса торгуются выше своей 50-дневной МА, 88,1 % торгуются выше своей 100-дневной МА, 90,5 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся краткосрочную перекупленность российского фондового рынка.

Корпоративные истории

Лесопромышленный холдинг Segezha Group (SGZH) опубликовал финансовые результаты по МСФО за 2022 год: выручка увеличилась на 15% г/г до 106,8 млрд рублей, OIBDA снизилась на 16% г/г до 24,7 млрд рублей, чистая прибыль - 6,1 млрд (-60% г/г). Чистый долг компании увеличился до 4,1x ND/OIBDA. Ожидаемо слабые результаты на фоне сезонных факторов и продолжающих действовать проблем с экспортом (усугубленных 9-ым пакетом санкций ЕС) – компании практически весь год пришлось переориентировать традиционные рынки сбыта с Европы на Азию. Таким образом, возросшие затраты на логистику, высокая инфляция издержек производства и крепкий рубль привели Segezha к потере около 900 п.п в марже по EBITDA. Надежды на слабый рубль будут во многом определять судьбу инвестиционного кейса в акциях SGZH в 2023 году - текущий коэффициент Чистый долг/OIBDA на уровне 4,1x со средним сроком погашения 2,2 года сложно назвать комфортным, что тормозит не только акционерную доходность, но и инвестирование в основной капитал и расширение бизнеса. О дивидендах может быть объявлено в конце апреля- начале мая, но в текущих реалиях сложно ждать рекомендации больших выплат от совета директоров.

QIWI (QIWI) опубликовала финансовые результаты по МСФО за 2022 год. Компания по итогам года увеличила общую чистую выручку на 47,7% до 34,14 млрд руб. Скорректированная чистая прибыль выросла на 46% до 14 млрд руб. Совет директоров решил не выплачивать дивиденды до изменения режима санкций в отношении Национального расчетного депозитария (НРД) или наступления других событий, которые могут позволить компании распределить прибыль среди всех своих акционеров.

Совет директоров «Аэрофлота» (AFLT) не рекомендовал выплату дивидендов по итогам 2022 г.

Акции МКБ (CBOM) накануне достигли максимума за полтора месяца, но в пятницу оказались в лидерах снижения среди индексных акций. Инвесторов могла разочаровать отчетность по РСБУ, отразившая снижение прибыли в 2022 г. до 7,5 млрд руб. (более чем в 3 раза).

Акции «Фармсинтеза» (LIFE) стали лидерами роста среди всех акций, торгующихся на Московской бирже. Котировки подскакивали до двухлетнего максимума на уровне 8,84 руб. Динамика могла являться позитивной реакцией на комментарии Владимира Путина, который сказал, что необходимо увеличить долю отечественных лекарств и укрепить независимость от зарубежных фармацевтических поставщиков. Напомним, Президент РФ в четверг принял участие в открытии новых фармацевтических производств: завода компании «Биохимик» в Саранске, «Отисифарм Про» в Калининграде и второй очереди завода «Фармасинтез-Норд» в Санкт-Петербурге, производящего онкологические препараты. Запуск третьей очереди запланирован на 2026 год, что позволит увеличить производство биотехнологических фармацевтических субстанций со 150 кг до 250 кг в год.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба