13 апреля 2023 Синара Инвестбанк Найденова Ольга

После сложного прошлого года банки возвращаются к привычным уровням рентабельности, и текущая ситуация выглядит благоприятной для них. Банки также возобновляют раскрытие информации, а хорошо капитализированные игроки — выплату дивидендов.

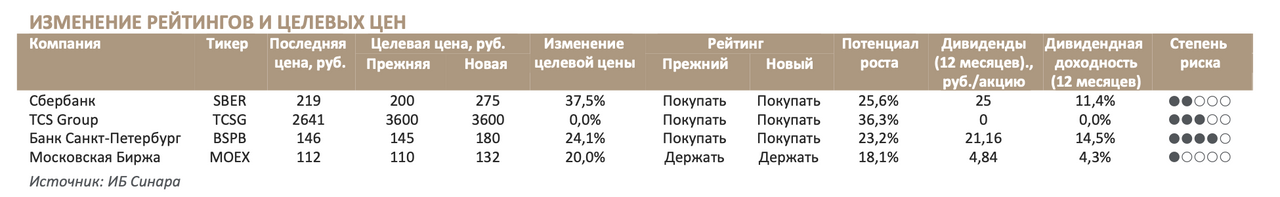

Учитывая хорошие финансовые результаты, мы повышаем целевые цены по акциям Сбербанка и Банка Санкт-Петербург до 275 руб. и 180 руб. соответственно, оставляя в силе рейтинг «Покупать».

Катализаторы: повышение прозрачности. Риски: в области регулирования, корпоративного управления, макроэкономики и геополитики.

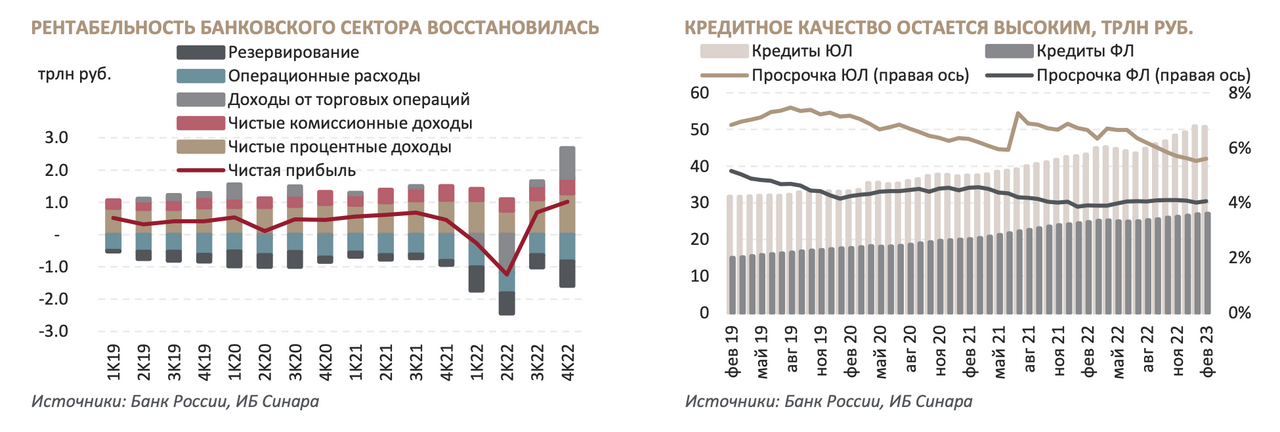

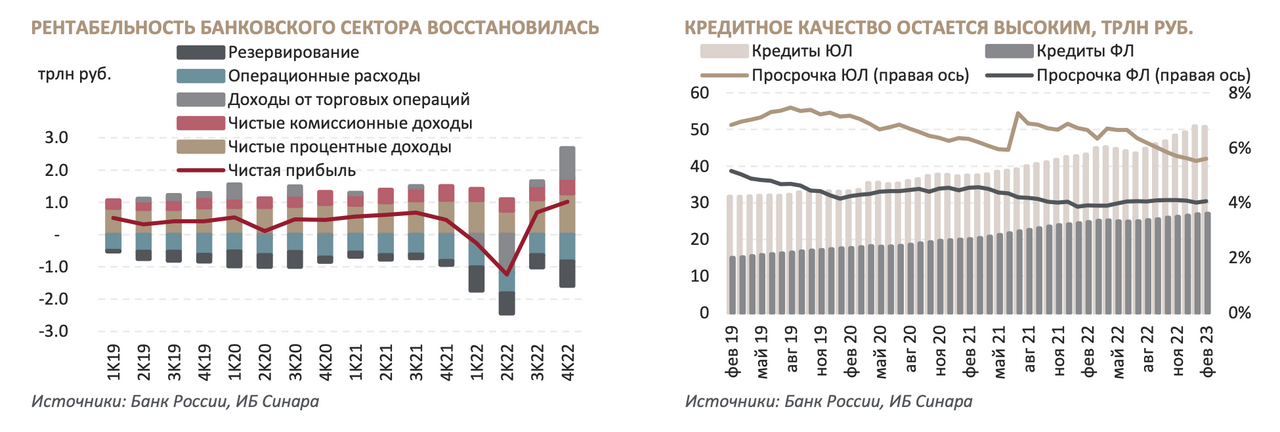

Восстановление рентабельности. Финансовый сектор оправляется от тяжелого удара, нанесенного санкциями и резким изменением макроэкономических условий. Подавляющее большинство игроков уже вернулись к положительной рентабельности, создали солидные резервы и во многом решили проблемы с капиталом. Перспективы 2023 г. с небольшим (на 50 б. п. до конца года) ростом процентной ставки и инфляционными рисками представляются весьма благоприятными для сектора. Мы предполагаем, что банки сумеют сохранить широкую процентную маржу, а стоимость риска останется под контролем.

Меньше рисков при возврате к раскрытию информации. Крупнейшие банки возобновляют раскрытие финансовой информации, хотя формат и объем данных разнятся от эмитента к эмитенту. Большинство вернулись и к практике общения менеджмента с рынком, участники которого теперь намного лучше понимают финансовое положение компаний. Кроме того, риски инвестиций в сектор, один из наименее прозрачных в прошлом году, снижаются благодаря большей прогнозируемости результатов и решений.

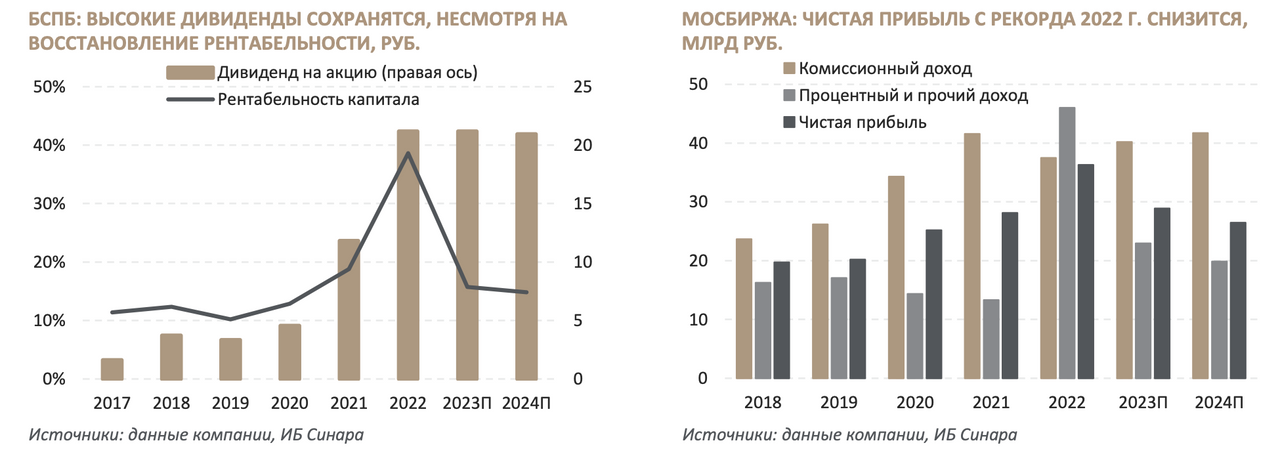

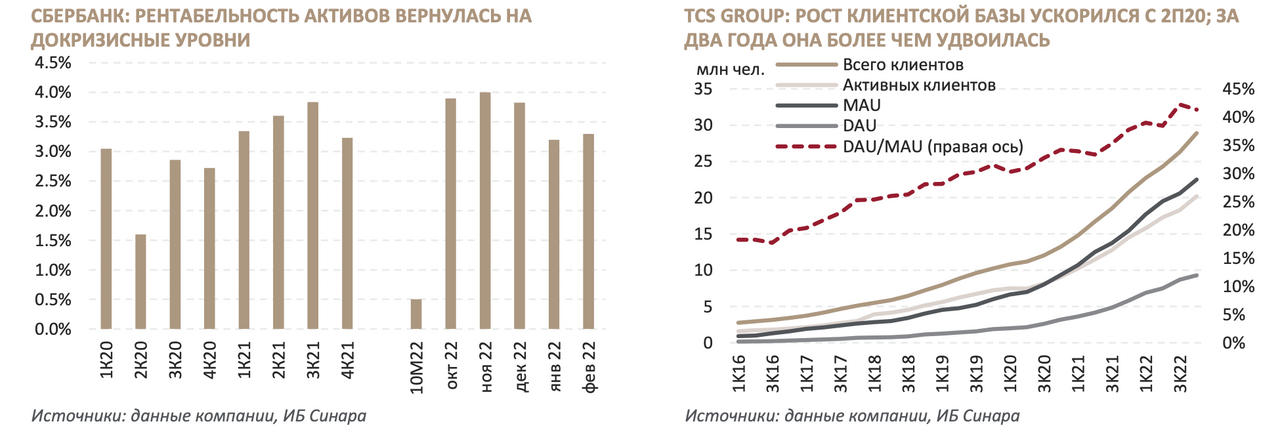

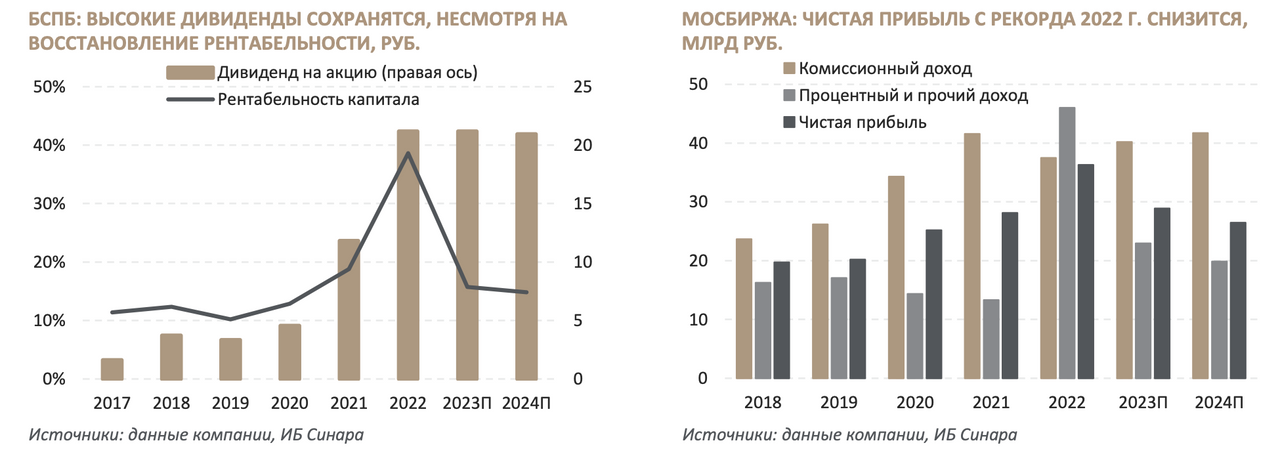

Неодинаковая способность платить дивиденды. Сбербанк и Банк Санкт- Петербург рекомендовали дивиденды, существенно превысившие ожидания рынка и предполагающие двузначную дивидендную доходность. Оба при этом сохраняют запас прочности по достаточности капитала. А вот Московская Биржа разочаровала, рекомендовав к выплате всего 30% прибыли по МСФО, вдвое ниже минимума по своей дивидендной политике. По причине необходимости финансировать быстрый рост, а также из-за инфраструктурных и санкционных ограничений TCS Group в краткосрочной перспективе вряд ли сможет снова начать выплачивать дивиденды.

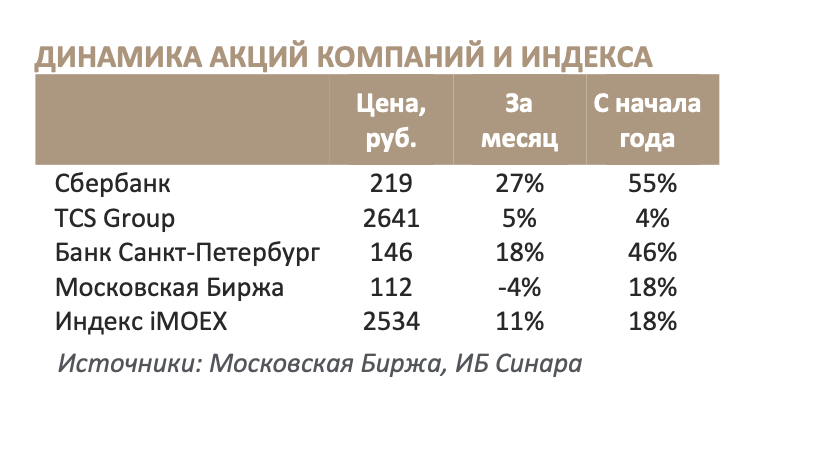

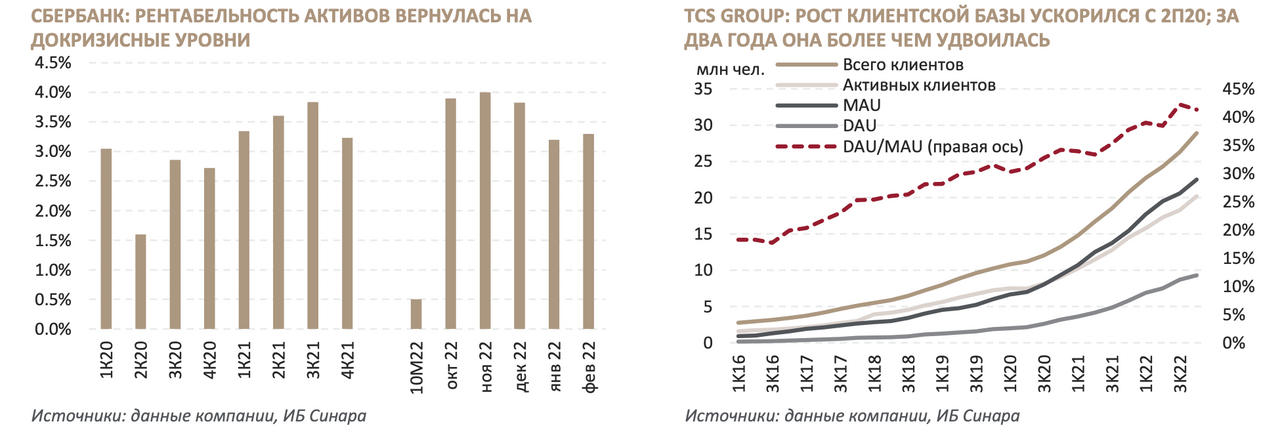

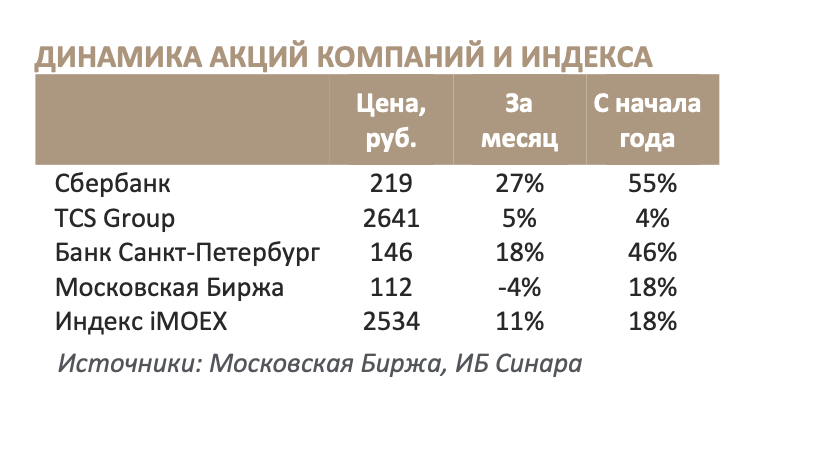

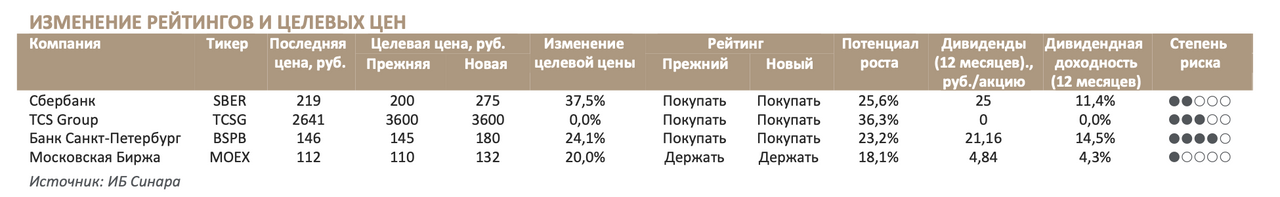

Оценка и предпочтения. Большинство бумаг сектора торгуется значительно ниже максимумов 2021 г., притом, что ожидаемые уровни рентабельности сопоставимы с докризисными. Можно предположить, что оценки снижены из-за высокой степени неопределенности, особенно в части долгосрочных перспектив. Фактическое количество акций в свободном обращении сократилось более чем на 80%, заметно уменьшив глубину рынка, и в условиях доминирования розничных инвесторов котировки становятся гораздо более волатильными. В текущей ситуации отдаем предпочтение акциям Сбербанка (целевая цена — 275 руб./акцию), рекомендовавшего щедрые дивиденды и вернувшегося к прежним показателям рентабельности, а также TCS Group (целевая цена — 3600 руб./акцию), чья динамика уступала рынку, хотя группа продолжает создавать акционерную стоимость и тоже возвращается к высоким показателям рентабельности. По акциям Московской Биржи мы повышаем целевую цену на 20% до 132 руб., учитывая значительные остатки на счетах клиентов и признаки роста комиссий, но сохраняем рейтинг «Держать».

Учитывая хорошие финансовые результаты, мы повышаем целевые цены по акциям Сбербанка и Банка Санкт-Петербург до 275 руб. и 180 руб. соответственно, оставляя в силе рейтинг «Покупать».

Катализаторы: повышение прозрачности. Риски: в области регулирования, корпоративного управления, макроэкономики и геополитики.

Восстановление рентабельности. Финансовый сектор оправляется от тяжелого удара, нанесенного санкциями и резким изменением макроэкономических условий. Подавляющее большинство игроков уже вернулись к положительной рентабельности, создали солидные резервы и во многом решили проблемы с капиталом. Перспективы 2023 г. с небольшим (на 50 б. п. до конца года) ростом процентной ставки и инфляционными рисками представляются весьма благоприятными для сектора. Мы предполагаем, что банки сумеют сохранить широкую процентную маржу, а стоимость риска останется под контролем.

Меньше рисков при возврате к раскрытию информации. Крупнейшие банки возобновляют раскрытие финансовой информации, хотя формат и объем данных разнятся от эмитента к эмитенту. Большинство вернулись и к практике общения менеджмента с рынком, участники которого теперь намного лучше понимают финансовое положение компаний. Кроме того, риски инвестиций в сектор, один из наименее прозрачных в прошлом году, снижаются благодаря большей прогнозируемости результатов и решений.

Неодинаковая способность платить дивиденды. Сбербанк и Банк Санкт- Петербург рекомендовали дивиденды, существенно превысившие ожидания рынка и предполагающие двузначную дивидендную доходность. Оба при этом сохраняют запас прочности по достаточности капитала. А вот Московская Биржа разочаровала, рекомендовав к выплате всего 30% прибыли по МСФО, вдвое ниже минимума по своей дивидендной политике. По причине необходимости финансировать быстрый рост, а также из-за инфраструктурных и санкционных ограничений TCS Group в краткосрочной перспективе вряд ли сможет снова начать выплачивать дивиденды.

Оценка и предпочтения. Большинство бумаг сектора торгуется значительно ниже максимумов 2021 г., притом, что ожидаемые уровни рентабельности сопоставимы с докризисными. Можно предположить, что оценки снижены из-за высокой степени неопределенности, особенно в части долгосрочных перспектив. Фактическое количество акций в свободном обращении сократилось более чем на 80%, заметно уменьшив глубину рынка, и в условиях доминирования розничных инвесторов котировки становятся гораздо более волатильными. В текущей ситуации отдаем предпочтение акциям Сбербанка (целевая цена — 275 руб./акцию), рекомендовавшего щедрые дивиденды и вернувшегося к прежним показателям рентабельности, а также TCS Group (целевая цена — 3600 руб./акцию), чья динамика уступала рынку, хотя группа продолжает создавать акционерную стоимость и тоже возвращается к высоким показателям рентабельности. По акциям Московской Биржи мы повышаем целевую цену на 20% до 132 руб., учитывая значительные остатки на счетах клиентов и признаки роста комиссий, но сохраняем рейтинг «Держать».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба