17 апреля 2023 finversia.ru Чайка Федор

Инвестиционный рынок США – это около 58% от всего суммарного портфеля по размеру капитализации. Однако есть ещё такие активы, которые называются «международные акции». В какой пропорции international stocks должны находится к остальным активам в вашем портфеле?

В качестве ориентира Ник Маджиулли, автор финансового блога «Of Dollars And Data», проследили доходности акций из девяти стран – Канады, Британии, Индии, Сингапура, Германии, Австралии, Италии, Польши и США (в качестве ориентира) с 1993 по 2022 годы. А также риски, выгоды и стратегии, связанные с инвестированием на этих рынках, что поможет инвестору принимать более обоснованные решения относительно наполнения портфеля.

От Италии и Сингапура до Австралии

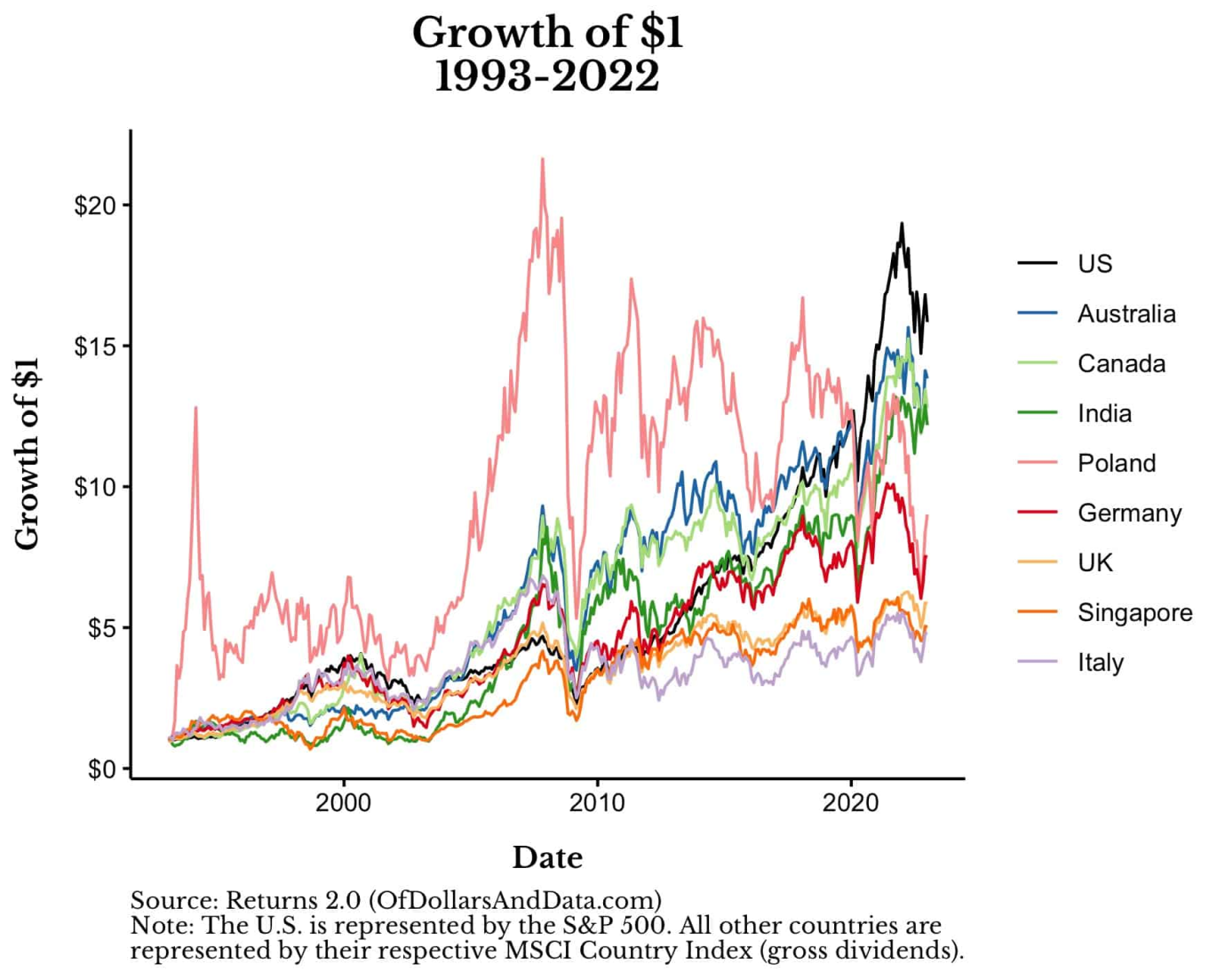

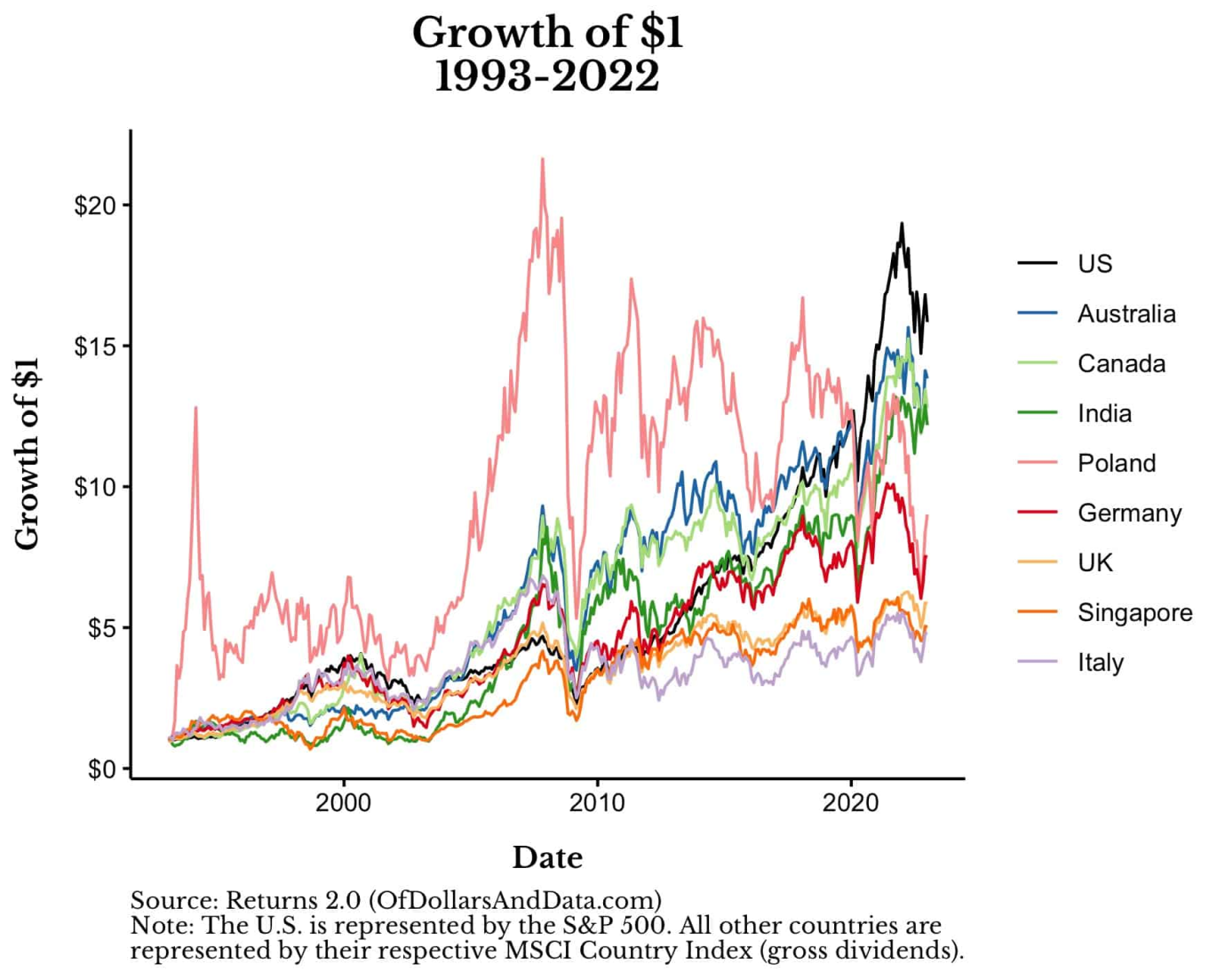

Для начала давайте представим общий обзор того, насколько сильно выросли международные фондовые индексы с 1993 по 2022 годы. Если бы вы вложили по $1 в каждый из этих девяти фондовых рынков (и реинвестировали дивиденды), вот, что бы вы получили:

Первое, что бросается в глаза – на этих девяти рынках существует широкий спектр результатов. Некоторые демонстрировали крайнюю волатильность (Польша), некоторые демонстрировали более слабый рост (Италия, Сингапур), а некоторые демонстрировали фантастический рост (США, Австралия).

Чтобы представить этот рост в перспективе, ниже приведена таблица, содержащая номинальную и реальную (с поправкой на инфляцию) годовую доходность для каждого из этих фондовых рынков за период с 1993 по 2022 годы:

Как вы можете видеть, разница в доходности между наиболее эффективными и наихудшими фондовыми рынками составляет около 4% в год. Это значительный показатель, особенно если учесть, что он составлялся в течение 30 лет.

Однако также важно отметить, что даже страны с наименьшим ростом за этот период (Италия, Сингапур и т.д.) по-прежнему обеспечивали доходность с поправкой на инфляцию в размере около 3% в год.

– Это не так уж много, если учесть связанные с этим риски, но я предпочёл бы иметь рост своей покупательной способности на 3%, чем не иметь его вовсе, – замечает Ник Маджиулли.

«Самыми худшими среди international stocks были активы из Италии и Сингапура, которые приносили в течение 30 лет реальную доходность в 2,8 -3%»

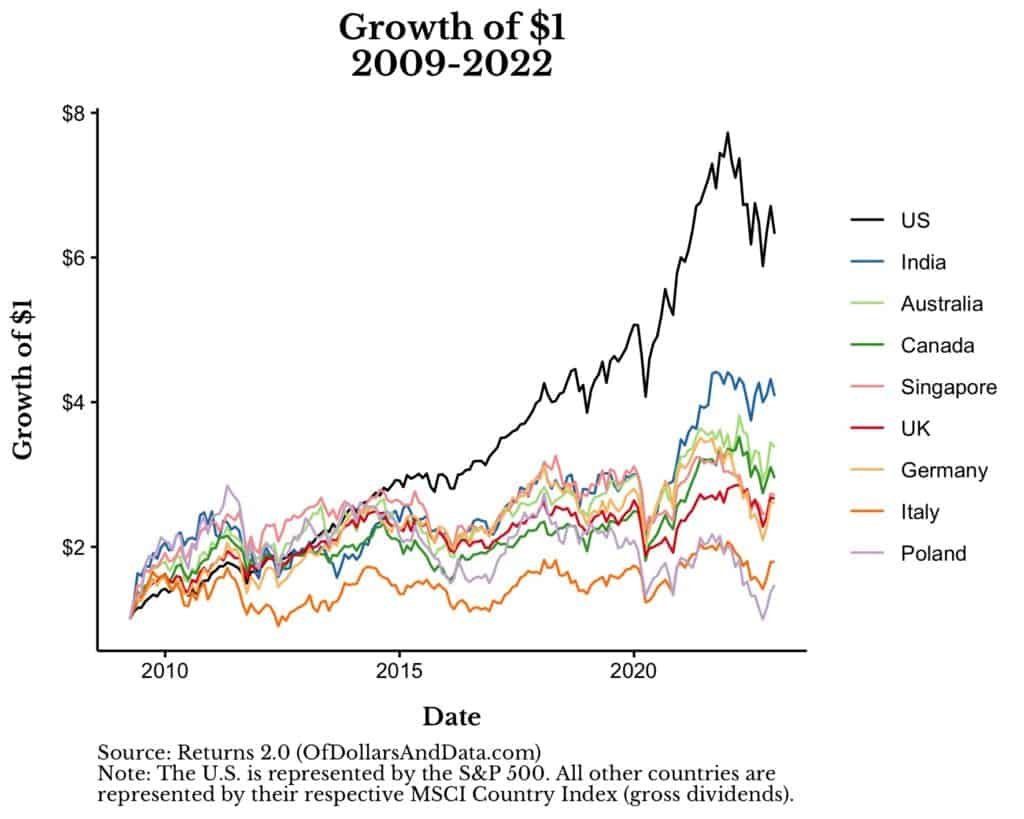

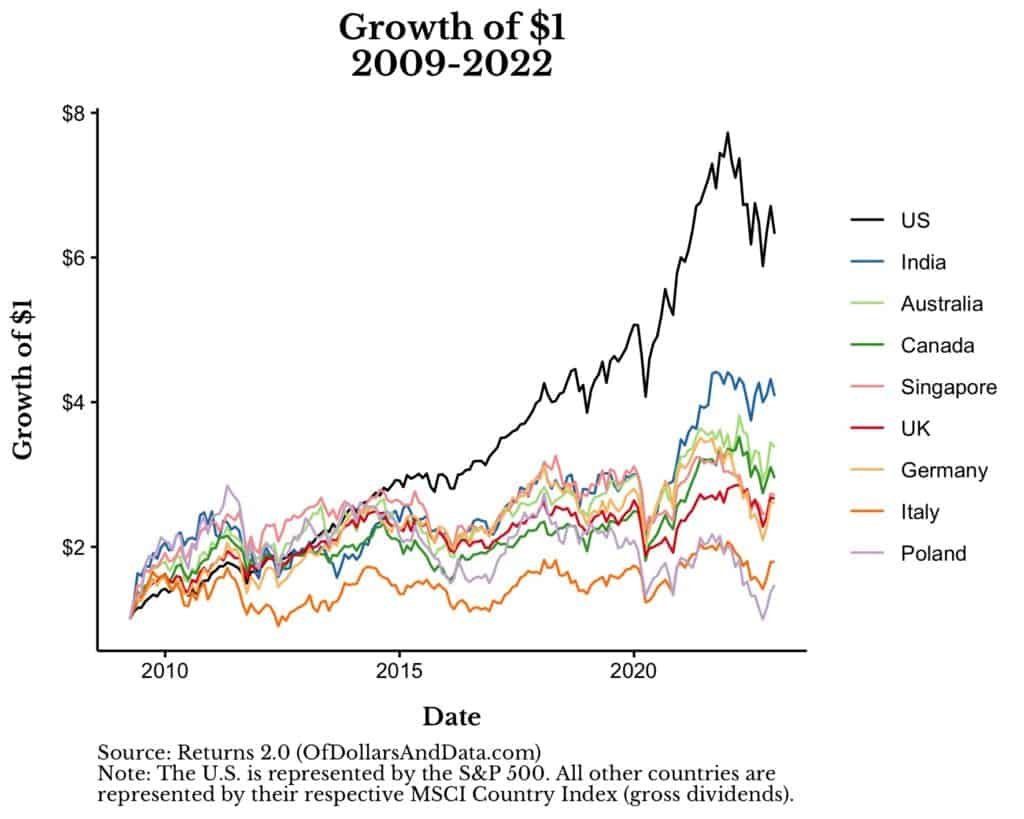

К сожалению, даже 3-процентный рост в год не является реалистичным предположением, поскольку доходность акций редко остаётся неизменной из года в год. Например, если сгруппировать данные, чтобы начать с самого начала Великого финансового кризиса (март 2009 года), то можно заметить, что некоторые рынки работали хорошо, в то время как другие испытывали трудности:

График, показывающий рост международных акций на $1 с марта 2009 по 2022 год по девяти различных рынков по всему миру:

Рынок США был самым доходным не всегда

В частности, наибольший рост фондового рынка США (по сравнению с другими фондовыми рынками) начался в 2015 году. Но так было не всегда.

Если повернуть часы вспять, к десятилетию, предшествовавшему Великому финансовому кризису (то есть с января 2000 года по март 2009 года), то вывод будет прямо противоположным. Показатели США значительно уступали показателям всех других фондовых рынков. Это иллюстрирует колебания показателей акционерного капитала с течением времени и то, как международные акции могут принести пользу портфелю.

Из-за этих приливов и отливов сложно просто сосредоточиться на росте – стоит подумать также и о риске.

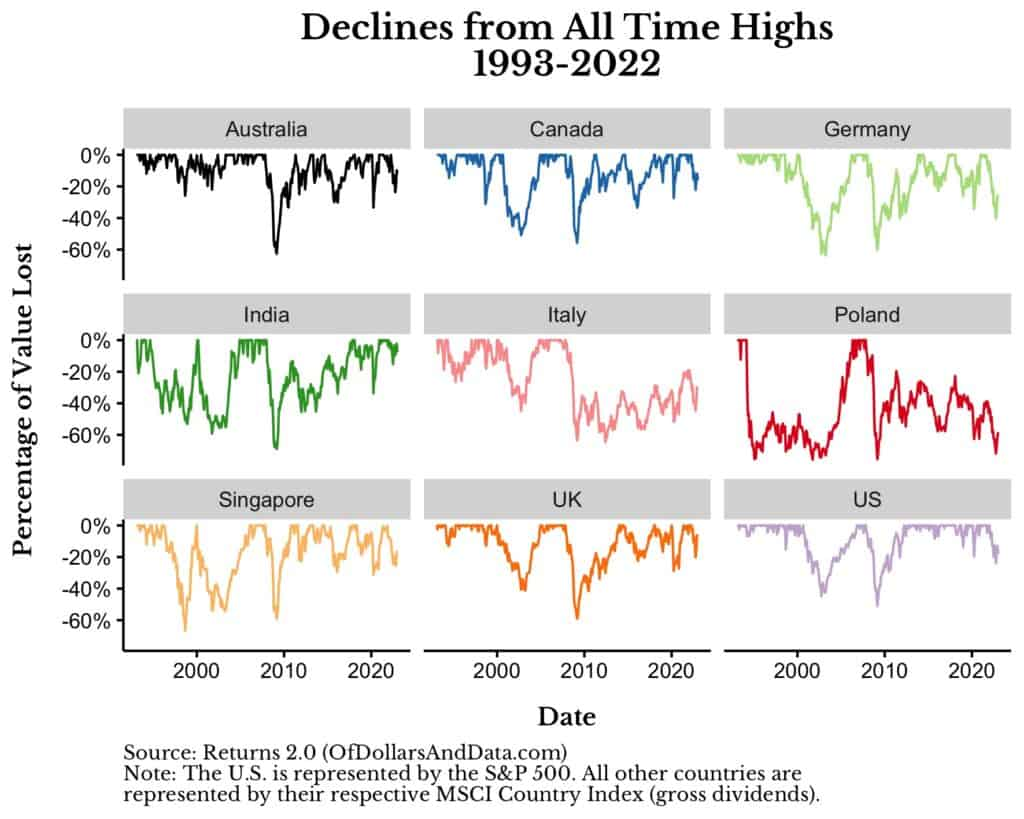

Какие рынки были самыми рискованными?

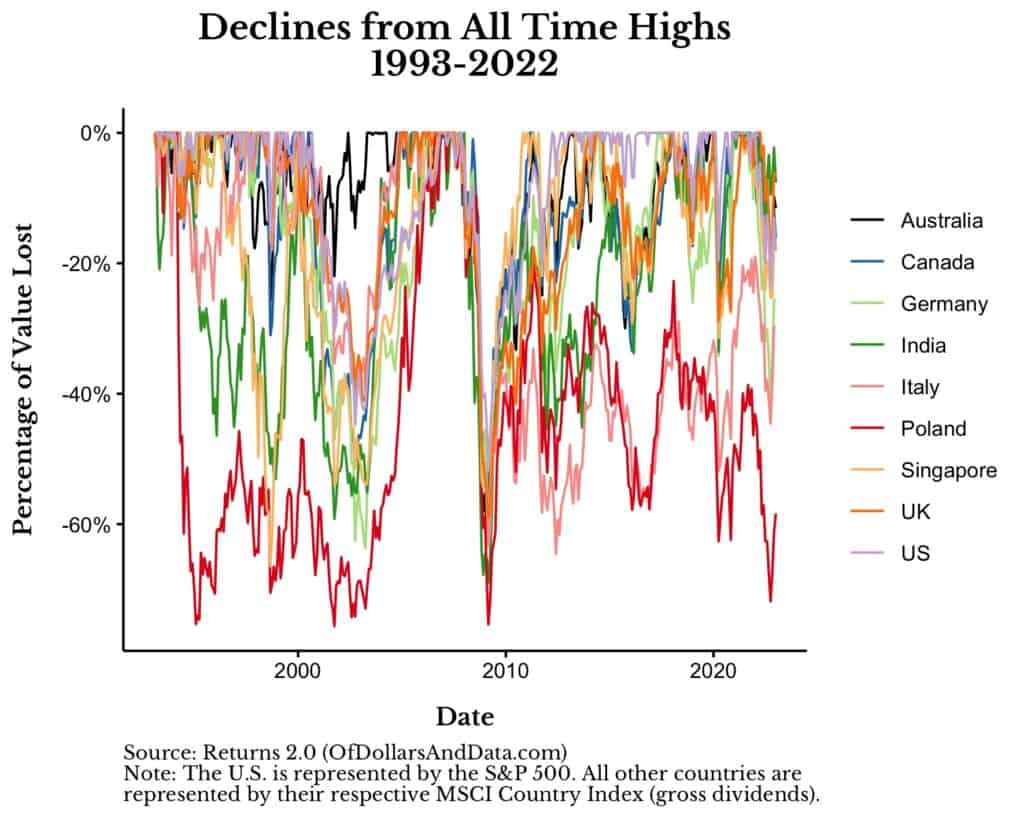

Хотя существует множество способов измерения риска, один из самых эффективных – это общее снижение с небывалых максимумов (т.е. просадки). Другими словами, если бы вы инвестировали на самом последнем пике, сколько бы вы потеряли (в процентном выражении) за сегодняшний день?

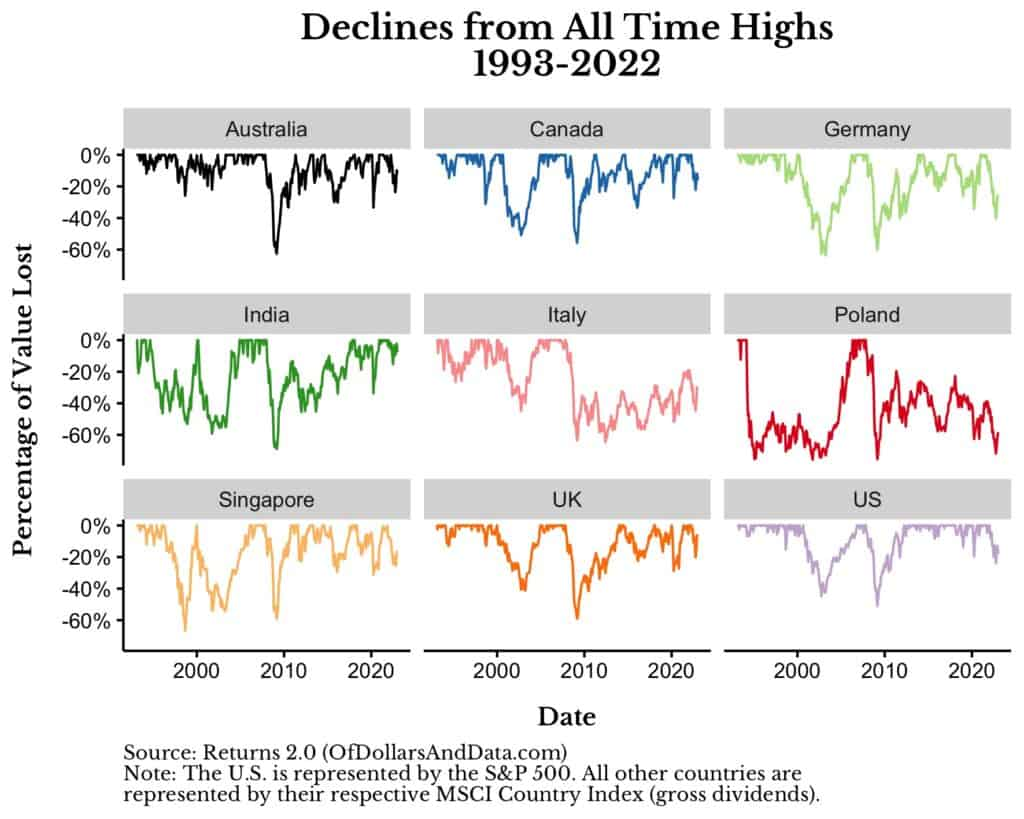

Ниже приведён график, показывающий просадки на каждом из этих рынков с 1993 по 2022 годы:

Что вы заметите, так это разницу в величине и продолжительности различных просадок на этих фондовых рынках. Некоторые страны все ещё испытывают значительный спад по сравнению с 2008 годом (Италия, Польша), другие близки к новым рекордным значениям (Индия), а остальные находятся где-то посередине.

Интересно также отметить, что не все рынки реагируют на одни и те же макроэкономические новости одинаково. Например, в Австралии не было никакого спада после лопнувшего пузыря доткомов в начале 2000-х, хотя на большинстве других фондовых рынков это произошло.

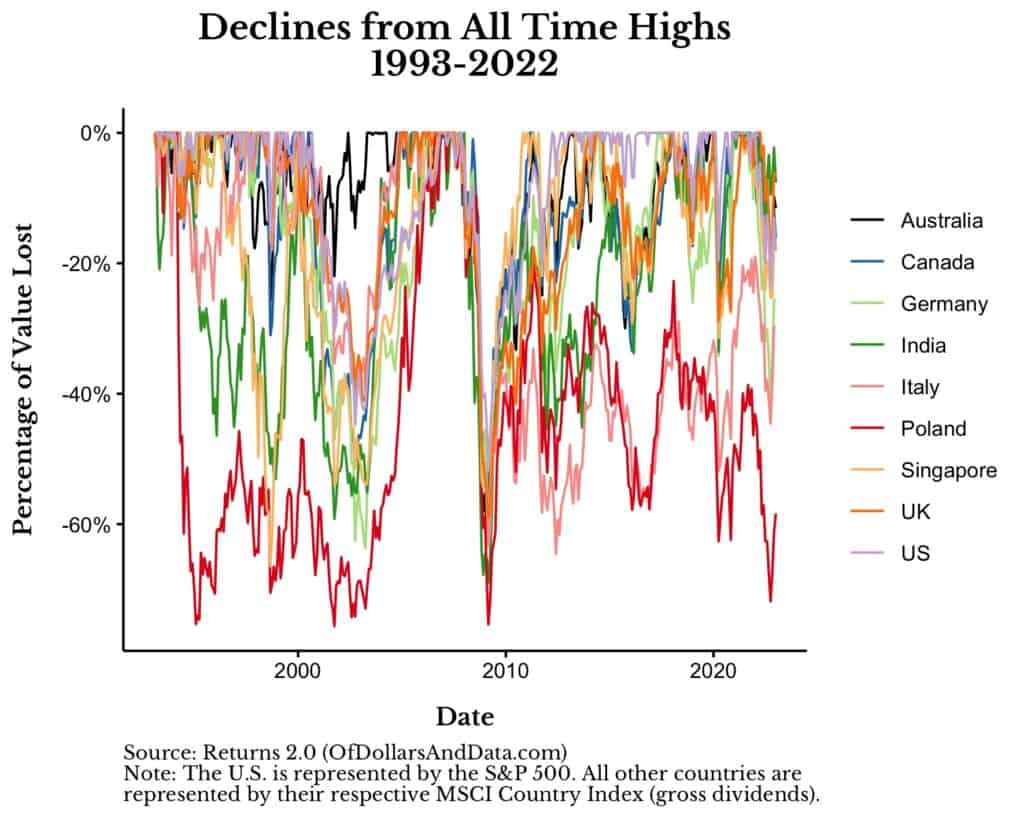

Фактически, если мы наложим все эти просадки друг на друга, то увидим, что 2008 год оказал наиболее равномерное влияние на все фондовые рынки в нашей выборке:

Единый график просадки международных акций с 9 различных рынков по всему миру за период с 1993 по 2022 годы:

Посмотрим на коэффициент Шарпа, который показывает доходность класса активов с поправкой на риск. Таким образом, чем выше коэффициент Шарпа, тем большую доходность обеспечивает данный актив относительно уровня его риска.

Как можно заметить, помимо самой высокой доходности за этот период времени (из таблицы в предыдущем разделе), в США также был самый высокий коэффициент Шарпа. Некоторым странам больше всего везёт, другим – не так сильно.

Чтобы проиллюстрировать, зачем нужен коэффициент Шарпа, представьте, что вы получили доходность +10%, за которой следует доходность -10%. В среднем ваша арифметическая доходность составляет 0%. Но если вы сами посчитаете, то скоро поймёте, что выигрыш в 10%, а затем потеря 10% означает, что вы фактически потеряли деньги в целом.

Что случилось с Польшей?

Если вы посмотрите на столбец «Стандартное отклонение» в таблице выше, вы увидите, что годовая доходность большинства стран имеет стандартное отклонение в диапазоне 20-30%. Однако есть одно заметное исключение – Польша.

Что случилось с Польшей? Польские акции торгуются на Варшавской бирже, которая была основана в 1817 году, исчезла с войнами и коммунизмом, и была возрождена в 1991 году. После оживления фондового рынка в начале 1990-х годов Польша пережила серию пузырей активов, кульминацией которых стали крупнейшие в истории страны подъёмы и спады в 2008 году. Однако, несмотря на снижение цен на активы, Польша была единственной европейской страной, избежавшей рецессии 2007-2009 годов. Это иллюстрирует, что фондовый рынок – это не экономика и что риск в одной области не всегда приводит к риску в другой.

«Польша была единственной европейской страной, избежавшей рецессии 2007-2009 годов. Это подтверждает факт, что фондовый рынок – это не экономика»

Теперь, когда мы сделали подробный обзор того, насколько рискованными могут быть эти различные фондовые рынки, давайте рассмотрим, почему в этой истории может быть нечто большее, чем то, что мы рассмотрели до сих пор.

Меняет ли покупка с течением времени историю? Пока что все показатели, которые были здесь продемонстрированы, основаны на одной инвестиции в один из изученных фондовых рынков. Однако, очень немногие инвесторы инвестируют подобным образом – большинство людей накапливают активы с течением времени.

Поэтому, если мы хотим понять, как бы преуспел типичный инвестор на этих фондовых рынках, мы должны проанализировать, как бы он преуспел, инвестируя с течением времени.

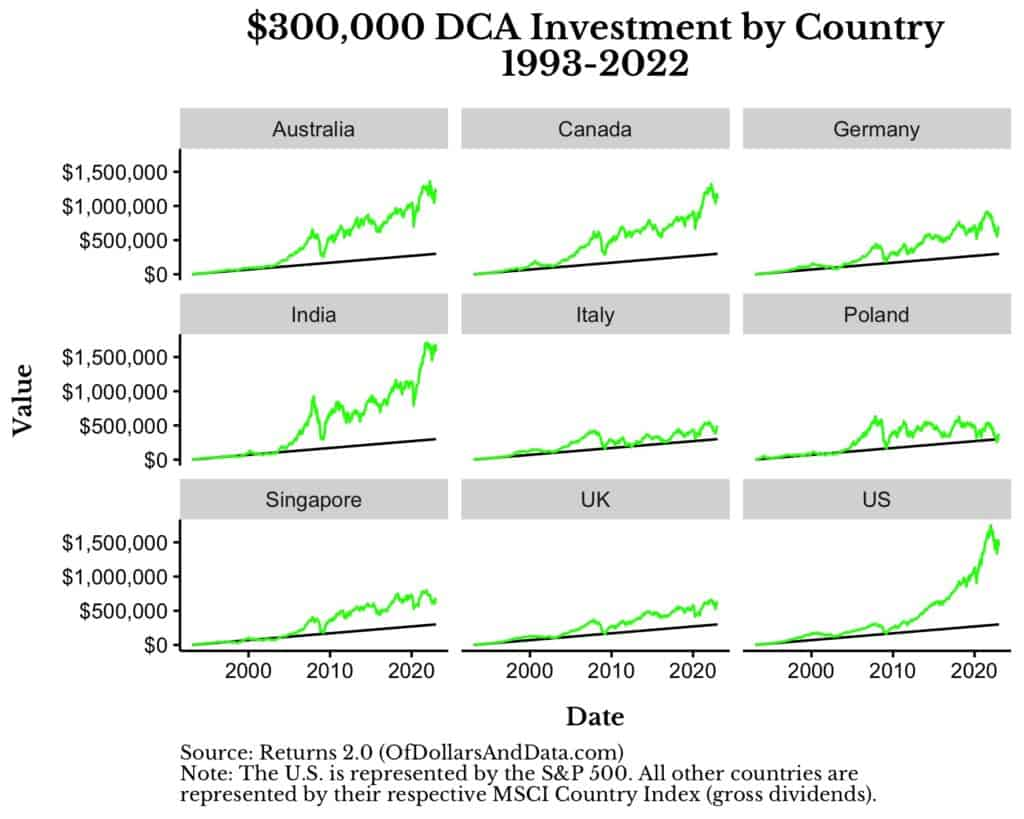

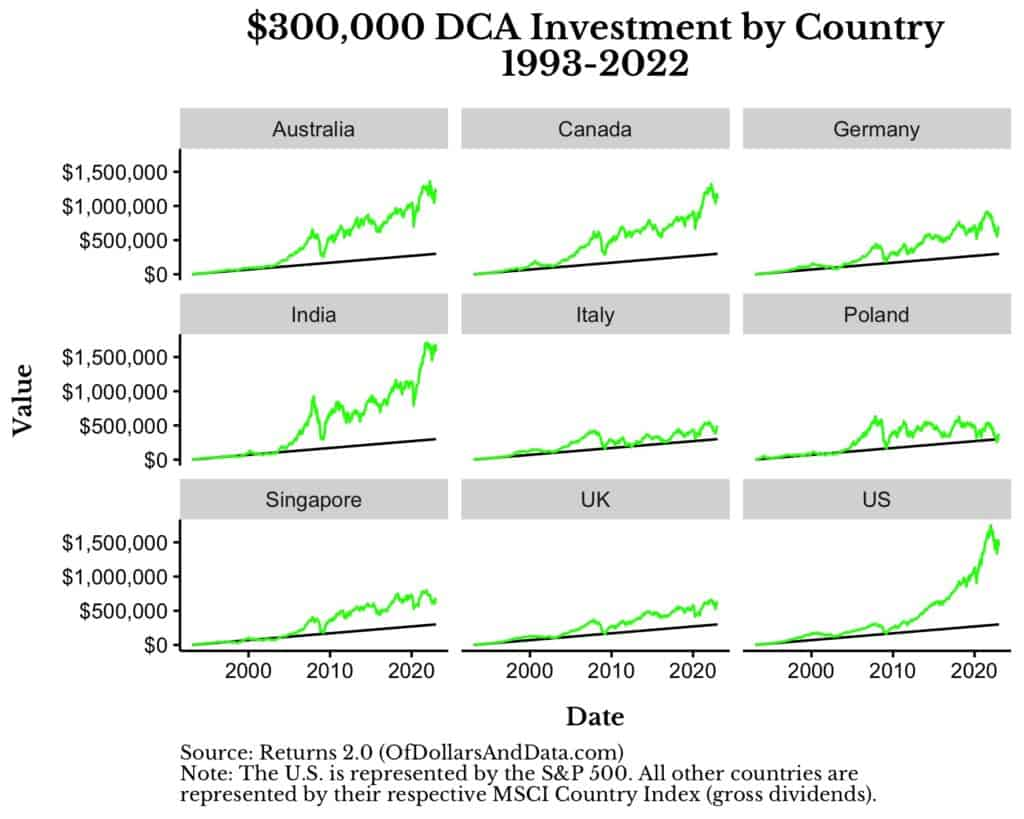

$10 тыс. в течение 30 лет на разных рынках

На графике ниже показано, сколько было бы вложено $833 в месяц ($10 000 в год) за 30-летний период с 1993 по 2022 год (для каждого из наших девяти фондовых рынков). Обратите внимание, что на графике показаны совокупные взносы (т.е. на основе затрат) с течением времени (черным цветом) и рыночная стоимость вашего портфеля (зелёным цветом) для каждой страны:

Диаграмма, показывающая ежегодные инвестиции в размере $10 000 в течение 30 лет в международные акции с 9 различных рынков по всему миру.

Что бросается в глаза?

Во-первых, тот, кто со временем покупает акции на индийском фондовом рынке, превзошёл бы того, кто со временем покупает акции на фондовом рынке США. Если быть точным, то общий объем инвестиций в индийский фондовый рынок в размере $300 000 к декабрю 2022 года составил бы $1,59 млн по сравнению всего с $1,44 млн на фондовом рынке США.

Во-вторых, все фондовые рынки (даже Польша) показали лучшие результаты по размещению наличных денег. Вы можете видеть это, поскольку зелёная линия (стоимость портфеля) находится выше чёрной линии (основа затрат) на каждом приведённом выше графике. Даже если мы скорректируем наши взносы с учётом инфляции, к декабрю 2022 года наша покупательная способность выросла бы во всех странах, за исключением Польши.

Если быть точным, если бы каждая ежемесячная покупка, которую мы совершали в 1993-2022 годах, соответствовала инфляции, то к декабрю 2022 года наши общие взносы в размере $300 000 составили бы $445 000. К счастью, к концу нашего периода времени номинальная стоимость портфеля в каждой стране, за исключением Польши, превышала $445 000.

«Те инвесторы, которые в течение 30 лет покупали акции на индийской бирже получили доходность больше, чем если бы они покупали акции на американской бирже»

Это иллюстрирует способность фондовых рынков сохранять и, как правило, увеличивать вашу покупательную способность с течением времени. Для нас, инвесторов, это в конечном счёте то, что имеет значение.

Теперь, когда мы рассмотрели динамику международных акций при покупке с течением времени, давайте рассмотрим некоторые способы, с помощью которых вы можете инвестировать в международные фондовые рынки.

Как инвестировать в международные акции?

Биржевые фонды (ETF) и взаимные фонды. ETF и паевые инвестиционные фонды обеспечивают диверсифицированный и легкодоступный подход для инвесторов. Оба инвестиционных механизма объединяют средства многих инвесторов для приобретения широкого портфеля международных акций.

Плюсы:

Широкая диверсификация в различных странах и секторах.

Профессиональное управление (в случае взаимных фондов).

Как правило, более низкие комиссионные по сравнению с прямыми покупками акций.

Минусы:

Ограниченный контроль над индивидуальным выбором ассортимента.

Плата за управление взаимными фондами может быть выше, чем при других вариантах.

Американские депозитарные расписки (ADR). ADR предлагают удобный способ инвестирования в иностранные компании без прямой торговли на иностранных биржах. ADR – это оборотные сертификаты, выпущенные американским депозитарным банком, которые представляют определённое количество акций иностранной компании.

Плюсы:

Лёгкий доступ к иностранным компаниям без конвертации валют или правил внешней торговли.

Торгуются на биржах США, котируются в долларах США и выплачивают дивиденды в долларах США.

Минусы:

Может не полностью отражать динамику базовых иностранных акций.

Ограничено иностранными компаниями, чьи ADR котируются на биржах США.

Рассмотрите возможность использования глобальных депозитарных расписок (GDR), предлагаемых через международные биржи (такие как Лондонская фондовая биржа), если вы хотите получить доступ к иностранным компаниям, недоступным через ADR.

Иностранные обыкновенные акции. Иностранные обыкновенные акции – это акции компаний за пределами США, которые торгуются на иностранных фондовых биржах, а также могут быть проданы на внебиржевом рынке США. Их называют «обычными», потому что они являются наиболее распространённым типом акций, выпущенных иностранными компаниями. Чтобы торговать обычными иностранными валютами, инвесторам необходим доступ к брокеру, который предлагает внебиржевую торговлю.

Плюсы:

Доступ к более широкому спектру международных акций, не включённых в список ADR.

Возможность получения более высокой прибыли при превосходном выборе акций.

Доступ к иностранным рынкам и отраслям, которые могут быть недопредставлены в ADR и ETF.

Минусы:

Сделки проводятся на внебиржевом рынке, который может иметь меньшую ликвидность и более широкие спреды спроса и предложения.

Более сложный из-за различных правил, торговых часов и процессов расчётов

Колебания валютных курсов могут повлиять на доходность инвестиций.

Ограниченная информация и исследования, доступные некоторым иностранным обычным лицам.

Прямые покупки акций. Инвесторы могут покупать акции международных компаний непосредственно на иностранных фондовых биржах, для чего требуется открыть счёт у брокера, который предлагает возможности международной торговли.

Плюсы:

Доступ к более широкому спектру международных акций.

Возможность получения более высокой прибыли при превосходном выборе акций

Минусы:

Более сложный вариант из-за различных правил, торговых часов и процессов расчётов.

Колебания валютных курсов могут повлиять на доходность инвестиций.

Если вы обеспокоены валютным риском, рассмотрите возможность использования ETF / взаимных фондов с валютным хеджированием, чтобы компенсировать это.

Учитывая, насколько дёшево и легко диверсифицировать свой вклад в международные акции с помощью ETF / взаимных фондов, Ник Маджиулли инвестировал только с использованием этой стратегии. Однако это не означает, что ADR, обычные иностранные акции или прямые покупки акций вам не подходят. Если вас интересуют эти стратегии, Ник Маджиулли рекомендует проконсультироваться с финансовым специалистом, который поможет вам найти решение, наилучшим образом соответствующее вашим потребностям.

Итоговый результат по международным акциям

Проанализировав рыночные данные по девяти различным фондовым рынкам за последние 30 лет, можно с уверенностью сказать несколько вещей:

Реальная доходность собственного капитала обычно колеблется в пределах 3-7% в год.

Лучшие фондовые рынки в один период могут оказаться не самыми лучшими в другой период. Вот почему мы должны диверсифицировать наши активы (если это возможно), чтобы застраховать любые риски, связанные с одной страной.

Когда рынки терпят крах, они, как правило, терпят крах везде одновременно. Пузырь доткомов, Великий финансовый кризис и крах COVID-19 – все это удивительно схожим образом повлияло на различные фондовые рынки.

Постоянно приобретая широкую корзину акций по всему миру, вы, скорее всего, со временем сохраните и увеличите свою покупательную способность.

В качестве ориентира Ник Маджиулли, автор финансового блога «Of Dollars And Data», проследили доходности акций из девяти стран – Канады, Британии, Индии, Сингапура, Германии, Австралии, Италии, Польши и США (в качестве ориентира) с 1993 по 2022 годы. А также риски, выгоды и стратегии, связанные с инвестированием на этих рынках, что поможет инвестору принимать более обоснованные решения относительно наполнения портфеля.

От Италии и Сингапура до Австралии

Для начала давайте представим общий обзор того, насколько сильно выросли международные фондовые индексы с 1993 по 2022 годы. Если бы вы вложили по $1 в каждый из этих девяти фондовых рынков (и реинвестировали дивиденды), вот, что бы вы получили:

Первое, что бросается в глаза – на этих девяти рынках существует широкий спектр результатов. Некоторые демонстрировали крайнюю волатильность (Польша), некоторые демонстрировали более слабый рост (Италия, Сингапур), а некоторые демонстрировали фантастический рост (США, Австралия).

Чтобы представить этот рост в перспективе, ниже приведена таблица, содержащая номинальную и реальную (с поправкой на инфляцию) годовую доходность для каждого из этих фондовых рынков за период с 1993 по 2022 годы:

Как вы можете видеть, разница в доходности между наиболее эффективными и наихудшими фондовыми рынками составляет около 4% в год. Это значительный показатель, особенно если учесть, что он составлялся в течение 30 лет.

Однако также важно отметить, что даже страны с наименьшим ростом за этот период (Италия, Сингапур и т.д.) по-прежнему обеспечивали доходность с поправкой на инфляцию в размере около 3% в год.

– Это не так уж много, если учесть связанные с этим риски, но я предпочёл бы иметь рост своей покупательной способности на 3%, чем не иметь его вовсе, – замечает Ник Маджиулли.

«Самыми худшими среди international stocks были активы из Италии и Сингапура, которые приносили в течение 30 лет реальную доходность в 2,8 -3%»

К сожалению, даже 3-процентный рост в год не является реалистичным предположением, поскольку доходность акций редко остаётся неизменной из года в год. Например, если сгруппировать данные, чтобы начать с самого начала Великого финансового кризиса (март 2009 года), то можно заметить, что некоторые рынки работали хорошо, в то время как другие испытывали трудности:

График, показывающий рост международных акций на $1 с марта 2009 по 2022 год по девяти различных рынков по всему миру:

Рынок США был самым доходным не всегда

В частности, наибольший рост фондового рынка США (по сравнению с другими фондовыми рынками) начался в 2015 году. Но так было не всегда.

Если повернуть часы вспять, к десятилетию, предшествовавшему Великому финансовому кризису (то есть с января 2000 года по март 2009 года), то вывод будет прямо противоположным. Показатели США значительно уступали показателям всех других фондовых рынков. Это иллюстрирует колебания показателей акционерного капитала с течением времени и то, как международные акции могут принести пользу портфелю.

Из-за этих приливов и отливов сложно просто сосредоточиться на росте – стоит подумать также и о риске.

Какие рынки были самыми рискованными?

Хотя существует множество способов измерения риска, один из самых эффективных – это общее снижение с небывалых максимумов (т.е. просадки). Другими словами, если бы вы инвестировали на самом последнем пике, сколько бы вы потеряли (в процентном выражении) за сегодняшний день?

Ниже приведён график, показывающий просадки на каждом из этих рынков с 1993 по 2022 годы:

Что вы заметите, так это разницу в величине и продолжительности различных просадок на этих фондовых рынках. Некоторые страны все ещё испытывают значительный спад по сравнению с 2008 годом (Италия, Польша), другие близки к новым рекордным значениям (Индия), а остальные находятся где-то посередине.

Интересно также отметить, что не все рынки реагируют на одни и те же макроэкономические новости одинаково. Например, в Австралии не было никакого спада после лопнувшего пузыря доткомов в начале 2000-х, хотя на большинстве других фондовых рынков это произошло.

Фактически, если мы наложим все эти просадки друг на друга, то увидим, что 2008 год оказал наиболее равномерное влияние на все фондовые рынки в нашей выборке:

Единый график просадки международных акций с 9 различных рынков по всему миру за период с 1993 по 2022 годы:

Посмотрим на коэффициент Шарпа, который показывает доходность класса активов с поправкой на риск. Таким образом, чем выше коэффициент Шарпа, тем большую доходность обеспечивает данный актив относительно уровня его риска.

Как можно заметить, помимо самой высокой доходности за этот период времени (из таблицы в предыдущем разделе), в США также был самый высокий коэффициент Шарпа. Некоторым странам больше всего везёт, другим – не так сильно.

Чтобы проиллюстрировать, зачем нужен коэффициент Шарпа, представьте, что вы получили доходность +10%, за которой следует доходность -10%. В среднем ваша арифметическая доходность составляет 0%. Но если вы сами посчитаете, то скоро поймёте, что выигрыш в 10%, а затем потеря 10% означает, что вы фактически потеряли деньги в целом.

Что случилось с Польшей?

Если вы посмотрите на столбец «Стандартное отклонение» в таблице выше, вы увидите, что годовая доходность большинства стран имеет стандартное отклонение в диапазоне 20-30%. Однако есть одно заметное исключение – Польша.

Что случилось с Польшей? Польские акции торгуются на Варшавской бирже, которая была основана в 1817 году, исчезла с войнами и коммунизмом, и была возрождена в 1991 году. После оживления фондового рынка в начале 1990-х годов Польша пережила серию пузырей активов, кульминацией которых стали крупнейшие в истории страны подъёмы и спады в 2008 году. Однако, несмотря на снижение цен на активы, Польша была единственной европейской страной, избежавшей рецессии 2007-2009 годов. Это иллюстрирует, что фондовый рынок – это не экономика и что риск в одной области не всегда приводит к риску в другой.

«Польша была единственной европейской страной, избежавшей рецессии 2007-2009 годов. Это подтверждает факт, что фондовый рынок – это не экономика»

Теперь, когда мы сделали подробный обзор того, насколько рискованными могут быть эти различные фондовые рынки, давайте рассмотрим, почему в этой истории может быть нечто большее, чем то, что мы рассмотрели до сих пор.

Меняет ли покупка с течением времени историю? Пока что все показатели, которые были здесь продемонстрированы, основаны на одной инвестиции в один из изученных фондовых рынков. Однако, очень немногие инвесторы инвестируют подобным образом – большинство людей накапливают активы с течением времени.

Поэтому, если мы хотим понять, как бы преуспел типичный инвестор на этих фондовых рынках, мы должны проанализировать, как бы он преуспел, инвестируя с течением времени.

$10 тыс. в течение 30 лет на разных рынках

На графике ниже показано, сколько было бы вложено $833 в месяц ($10 000 в год) за 30-летний период с 1993 по 2022 год (для каждого из наших девяти фондовых рынков). Обратите внимание, что на графике показаны совокупные взносы (т.е. на основе затрат) с течением времени (черным цветом) и рыночная стоимость вашего портфеля (зелёным цветом) для каждой страны:

Диаграмма, показывающая ежегодные инвестиции в размере $10 000 в течение 30 лет в международные акции с 9 различных рынков по всему миру.

Что бросается в глаза?

Во-первых, тот, кто со временем покупает акции на индийском фондовом рынке, превзошёл бы того, кто со временем покупает акции на фондовом рынке США. Если быть точным, то общий объем инвестиций в индийский фондовый рынок в размере $300 000 к декабрю 2022 года составил бы $1,59 млн по сравнению всего с $1,44 млн на фондовом рынке США.

Во-вторых, все фондовые рынки (даже Польша) показали лучшие результаты по размещению наличных денег. Вы можете видеть это, поскольку зелёная линия (стоимость портфеля) находится выше чёрной линии (основа затрат) на каждом приведённом выше графике. Даже если мы скорректируем наши взносы с учётом инфляции, к декабрю 2022 года наша покупательная способность выросла бы во всех странах, за исключением Польши.

Если быть точным, если бы каждая ежемесячная покупка, которую мы совершали в 1993-2022 годах, соответствовала инфляции, то к декабрю 2022 года наши общие взносы в размере $300 000 составили бы $445 000. К счастью, к концу нашего периода времени номинальная стоимость портфеля в каждой стране, за исключением Польши, превышала $445 000.

«Те инвесторы, которые в течение 30 лет покупали акции на индийской бирже получили доходность больше, чем если бы они покупали акции на американской бирже»

Это иллюстрирует способность фондовых рынков сохранять и, как правило, увеличивать вашу покупательную способность с течением времени. Для нас, инвесторов, это в конечном счёте то, что имеет значение.

Теперь, когда мы рассмотрели динамику международных акций при покупке с течением времени, давайте рассмотрим некоторые способы, с помощью которых вы можете инвестировать в международные фондовые рынки.

Как инвестировать в международные акции?

Биржевые фонды (ETF) и взаимные фонды. ETF и паевые инвестиционные фонды обеспечивают диверсифицированный и легкодоступный подход для инвесторов. Оба инвестиционных механизма объединяют средства многих инвесторов для приобретения широкого портфеля международных акций.

Плюсы:

Широкая диверсификация в различных странах и секторах.

Профессиональное управление (в случае взаимных фондов).

Как правило, более низкие комиссионные по сравнению с прямыми покупками акций.

Минусы:

Ограниченный контроль над индивидуальным выбором ассортимента.

Плата за управление взаимными фондами может быть выше, чем при других вариантах.

Американские депозитарные расписки (ADR). ADR предлагают удобный способ инвестирования в иностранные компании без прямой торговли на иностранных биржах. ADR – это оборотные сертификаты, выпущенные американским депозитарным банком, которые представляют определённое количество акций иностранной компании.

Плюсы:

Лёгкий доступ к иностранным компаниям без конвертации валют или правил внешней торговли.

Торгуются на биржах США, котируются в долларах США и выплачивают дивиденды в долларах США.

Минусы:

Может не полностью отражать динамику базовых иностранных акций.

Ограничено иностранными компаниями, чьи ADR котируются на биржах США.

Рассмотрите возможность использования глобальных депозитарных расписок (GDR), предлагаемых через международные биржи (такие как Лондонская фондовая биржа), если вы хотите получить доступ к иностранным компаниям, недоступным через ADR.

Иностранные обыкновенные акции. Иностранные обыкновенные акции – это акции компаний за пределами США, которые торгуются на иностранных фондовых биржах, а также могут быть проданы на внебиржевом рынке США. Их называют «обычными», потому что они являются наиболее распространённым типом акций, выпущенных иностранными компаниями. Чтобы торговать обычными иностранными валютами, инвесторам необходим доступ к брокеру, который предлагает внебиржевую торговлю.

Плюсы:

Доступ к более широкому спектру международных акций, не включённых в список ADR.

Возможность получения более высокой прибыли при превосходном выборе акций.

Доступ к иностранным рынкам и отраслям, которые могут быть недопредставлены в ADR и ETF.

Минусы:

Сделки проводятся на внебиржевом рынке, который может иметь меньшую ликвидность и более широкие спреды спроса и предложения.

Более сложный из-за различных правил, торговых часов и процессов расчётов

Колебания валютных курсов могут повлиять на доходность инвестиций.

Ограниченная информация и исследования, доступные некоторым иностранным обычным лицам.

Прямые покупки акций. Инвесторы могут покупать акции международных компаний непосредственно на иностранных фондовых биржах, для чего требуется открыть счёт у брокера, который предлагает возможности международной торговли.

Плюсы:

Доступ к более широкому спектру международных акций.

Возможность получения более высокой прибыли при превосходном выборе акций

Минусы:

Более сложный вариант из-за различных правил, торговых часов и процессов расчётов.

Колебания валютных курсов могут повлиять на доходность инвестиций.

Если вы обеспокоены валютным риском, рассмотрите возможность использования ETF / взаимных фондов с валютным хеджированием, чтобы компенсировать это.

Учитывая, насколько дёшево и легко диверсифицировать свой вклад в международные акции с помощью ETF / взаимных фондов, Ник Маджиулли инвестировал только с использованием этой стратегии. Однако это не означает, что ADR, обычные иностранные акции или прямые покупки акций вам не подходят. Если вас интересуют эти стратегии, Ник Маджиулли рекомендует проконсультироваться с финансовым специалистом, который поможет вам найти решение, наилучшим образом соответствующее вашим потребностям.

Итоговый результат по международным акциям

Проанализировав рыночные данные по девяти различным фондовым рынкам за последние 30 лет, можно с уверенностью сказать несколько вещей:

Реальная доходность собственного капитала обычно колеблется в пределах 3-7% в год.

Лучшие фондовые рынки в один период могут оказаться не самыми лучшими в другой период. Вот почему мы должны диверсифицировать наши активы (если это возможно), чтобы застраховать любые риски, связанные с одной страной.

Когда рынки терпят крах, они, как правило, терпят крах везде одновременно. Пузырь доткомов, Великий финансовый кризис и крах COVID-19 – все это удивительно схожим образом повлияло на различные фондовые рынки.

Постоянно приобретая широкую корзину акций по всему миру, вы, скорее всего, со временем сохраните и увеличите свою покупательную способность.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба