Майкл Хартнетт, главный инвестиционный стратег Bank of America, спрогнозировал для доллара четвёртый медвежий год за последние 50 лет.

Согласно последнему обзору от Майкла Хартнетта, главного экономиста BofA, «The Flow Show», рынки вступают в новый период конфликтов, геополитического изоляционизма, популизма, бюджетного избытка, государственного вмешательства, регулирования и перераспределения.

– Все вышеприведённые факторы приведут к тому, что в мире будет инфляция на уровне 3-4% и столько же – ключевые ставки, – прогнозирует финансист.

В долгосрочной перспективе стратег ожидает снижения курса американской валюты на 20% и максимальной годовой прибыли от кредитов и акций на 3-4 процентных пунктов:

– Мы остаёмся терпеливыми медведями в мире нетерпеливых медведей, – заявил эксперт.

Крупнейшим биржевым фондом, который отслеживает индекс доллара США, является Invesco DB US Dollar Index Bullish Fund. С начала 2023 года этот фонд снизился на 2%.

6 причин в пользу слабого доллара

У медвежьего настроя Хартнетта по отношению к доллару есть 6 причин.

Стремительно растущий дефицит бюджета США. Дефицит федерального бюджета США за последние 12 месяцев составил $1,8 трлн, что составляет 6,5% ВВП.

Приближается предельный срок погашения долга США – дефицит бюджета в марте составит $378 млрд, а остатки наличности сократятся всего до $109 млрд. Правительство США находится на пути к тому, что к 4 июля 2023 года у него закончатся наличные деньги.

Растущая вероятность дефолта по долгу США: 5-летние CDS выросли на 45 базисных пунктов по сравнению с 15 базисными пунктами год назад.

Банковский кризис в США означает, что доллар США перестаёт быть «безопасным убежищем».

Идея «нефтеюаня» набирает обороты по мере того, как торговые войны вынуждают страны вести операции в разных валютах.

Китай и Япония сокращают долларовые казначейские запасы. Иностранцы владеют казначейскими облигациями на сумму $7,4 трлн.

Бенефициары: евро, золото, нефть и международные акции

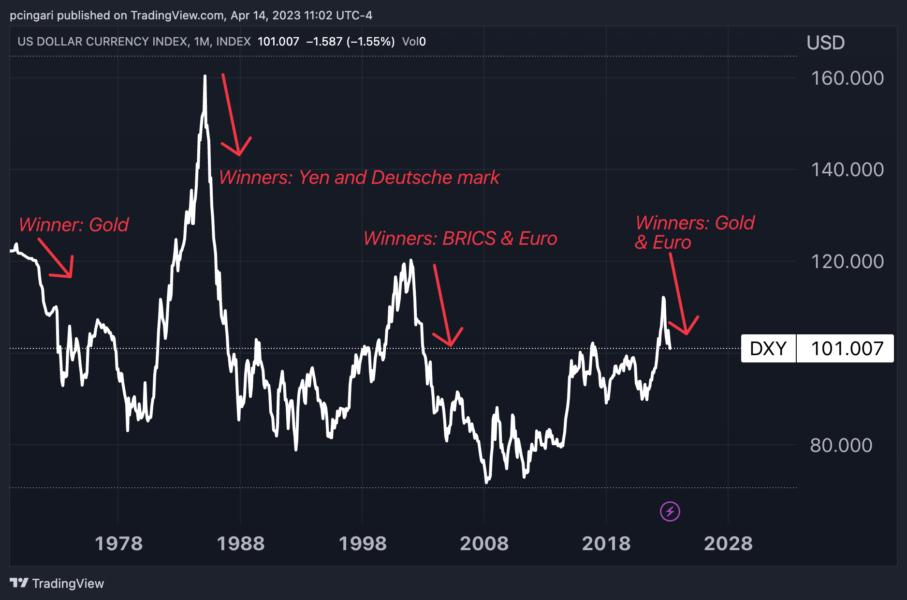

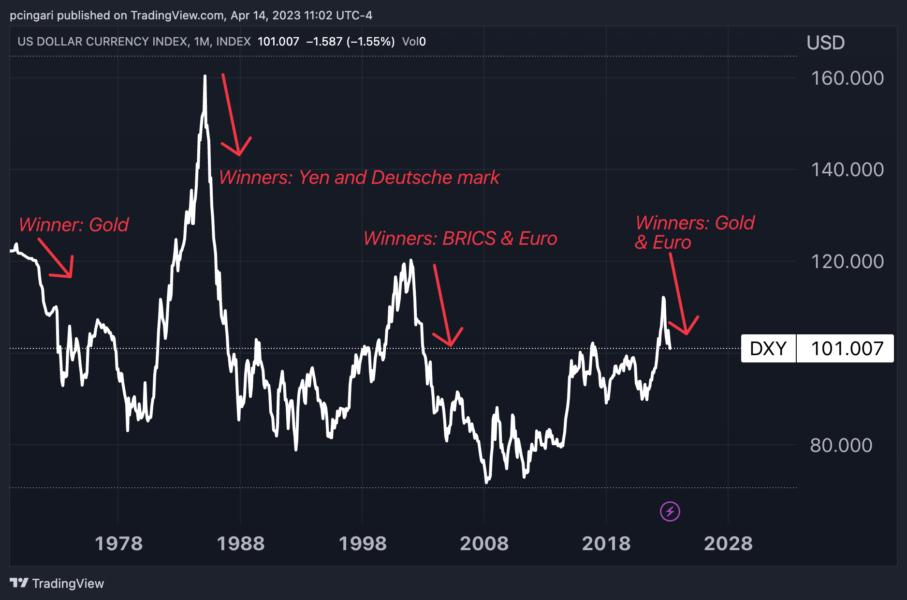

В тоже время, Хартнетт настроен оптимистично в отношении золота. Эксперт утверждает, что американский доллар в настоящее время находится на четвёртом медвежьем рынке за последние 50 лет, что является хорошим предзнаменованием для золота, нефти, евро и международных акций. Тем не менее, аналитик отметил, что, поскольку пессимизм сейчас очень силен, учитывая почти два полных процентных пункта снижения ставок ФРС с июня до выборов, он ожидает, что доллар будет торговаться в диапазоне в ближайшей перспективе, как только ФРС прекратит свой цикл повышения ставок 3 мая.

– Нет ничего опаснее медведя в конце медвежьего рынка, – написал в мартовском отчёте Майкл Хартнетт о фондовом рынке.

По его оценкам, фондовый рынок США попытается достичь новых минимумов в течение следующих трёх-шести месяцев на фоне стечения факторов, включая историю, политику и рецессию.

История гласит: «продайте последнее повышение ставки» в условиях инфляции, поскольку это была правильная стратегия фондового рынка в инфляционные 1970-е и 1980-е годы. Вопреки тому, что происходило в периоды дезинфляции, средняя доходность индекса Dow Jones после последнего повышения ставки ФРС в 70-х и 80-х годах была отрицательной – на 4,5% в течение следующих трёх месяцев и отрицательной на 6,6% в течение следующих шести месяцев.

Фондовый фонд SPDR Dow Jones Industrial Average ETF Trust DIA и фонд SPDR S&P 500 ETF Trust. Цены в настоящее время снизились на 13% и 18% соответственно с момента достижения их максимумов в конце 2021 года. Два фондовых ETF выросли почти на 10% во время текущего ралли медвежьего рынка, которое началось в середине октября 2022 года, но недавно импульс снова сместился в медвежью сторону в прошлом месяце: SPY упал на 2%, а DIA – на 3%.

Всплеск экстренных заимствований в рамках льготного периода ФРС исторически происходил во время крупного падения фондового рынка, добавил аналитик.

По словам аналитика, когда банки используют окно экстренных скидок для заимствования у ФРС, это приводит к ужесточению требований к кредитованию в банках и последующему кредитному кризису, что приводит к падению оптимизма малого бизнеса. Поскольку небольшие фирмы обеспечивают две трети всех рабочих мест в США, рынок труда обрушивается.

Кроме того, опасения инвесторов по поводу отсутствия координации политики между ФРС и министерством финансов США по запрету операций могут ещё больше ухудшить медвежьи настроения на фондовых рынках.

Согласно последнему обзору от Майкла Хартнетта, главного экономиста BofA, «The Flow Show», рынки вступают в новый период конфликтов, геополитического изоляционизма, популизма, бюджетного избытка, государственного вмешательства, регулирования и перераспределения.

– Все вышеприведённые факторы приведут к тому, что в мире будет инфляция на уровне 3-4% и столько же – ключевые ставки, – прогнозирует финансист.

В долгосрочной перспективе стратег ожидает снижения курса американской валюты на 20% и максимальной годовой прибыли от кредитов и акций на 3-4 процентных пунктов:

– Мы остаёмся терпеливыми медведями в мире нетерпеливых медведей, – заявил эксперт.

Крупнейшим биржевым фондом, который отслеживает индекс доллара США, является Invesco DB US Dollar Index Bullish Fund. С начала 2023 года этот фонд снизился на 2%.

6 причин в пользу слабого доллара

У медвежьего настроя Хартнетта по отношению к доллару есть 6 причин.

Стремительно растущий дефицит бюджета США. Дефицит федерального бюджета США за последние 12 месяцев составил $1,8 трлн, что составляет 6,5% ВВП.

Приближается предельный срок погашения долга США – дефицит бюджета в марте составит $378 млрд, а остатки наличности сократятся всего до $109 млрд. Правительство США находится на пути к тому, что к 4 июля 2023 года у него закончатся наличные деньги.

Растущая вероятность дефолта по долгу США: 5-летние CDS выросли на 45 базисных пунктов по сравнению с 15 базисными пунктами год назад.

Банковский кризис в США означает, что доллар США перестаёт быть «безопасным убежищем».

Идея «нефтеюаня» набирает обороты по мере того, как торговые войны вынуждают страны вести операции в разных валютах.

Китай и Япония сокращают долларовые казначейские запасы. Иностранцы владеют казначейскими облигациями на сумму $7,4 трлн.

Бенефициары: евро, золото, нефть и международные акции

В тоже время, Хартнетт настроен оптимистично в отношении золота. Эксперт утверждает, что американский доллар в настоящее время находится на четвёртом медвежьем рынке за последние 50 лет, что является хорошим предзнаменованием для золота, нефти, евро и международных акций. Тем не менее, аналитик отметил, что, поскольку пессимизм сейчас очень силен, учитывая почти два полных процентных пункта снижения ставок ФРС с июня до выборов, он ожидает, что доллар будет торговаться в диапазоне в ближайшей перспективе, как только ФРС прекратит свой цикл повышения ставок 3 мая.

– Нет ничего опаснее медведя в конце медвежьего рынка, – написал в мартовском отчёте Майкл Хартнетт о фондовом рынке.

По его оценкам, фондовый рынок США попытается достичь новых минимумов в течение следующих трёх-шести месяцев на фоне стечения факторов, включая историю, политику и рецессию.

История гласит: «продайте последнее повышение ставки» в условиях инфляции, поскольку это была правильная стратегия фондового рынка в инфляционные 1970-е и 1980-е годы. Вопреки тому, что происходило в периоды дезинфляции, средняя доходность индекса Dow Jones после последнего повышения ставки ФРС в 70-х и 80-х годах была отрицательной – на 4,5% в течение следующих трёх месяцев и отрицательной на 6,6% в течение следующих шести месяцев.

Фондовый фонд SPDR Dow Jones Industrial Average ETF Trust DIA и фонд SPDR S&P 500 ETF Trust. Цены в настоящее время снизились на 13% и 18% соответственно с момента достижения их максимумов в конце 2021 года. Два фондовых ETF выросли почти на 10% во время текущего ралли медвежьего рынка, которое началось в середине октября 2022 года, но недавно импульс снова сместился в медвежью сторону в прошлом месяце: SPY упал на 2%, а DIA – на 3%.

Всплеск экстренных заимствований в рамках льготного периода ФРС исторически происходил во время крупного падения фондового рынка, добавил аналитик.

По словам аналитика, когда банки используют окно экстренных скидок для заимствования у ФРС, это приводит к ужесточению требований к кредитованию в банках и последующему кредитному кризису, что приводит к падению оптимизма малого бизнеса. Поскольку небольшие фирмы обеспечивают две трети всех рабочих мест в США, рынок труда обрушивается.

Кроме того, опасения инвесторов по поводу отсутствия координации политики между ФРС и министерством финансов США по запрету операций могут ещё больше ухудшить медвежьи настроения на фондовых рынках.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба