19 апреля 2023 investing.com Робертс Лэнс

«Бычьи» комментаторы пустили слюну при виде горы наличности в 2023 году, размечтавшись о том, что она может сулить рынку акций. Аккумулированная в фондах денежного рынка наличность превысила $5,2 триллиона, вызвав уже всем давно знакомые разговоры о том, что «эти деньги из загашника» в итоге окажутся на рынках.

Правда никто при этом не упоминает, что наличность эта копилась с 1974 года. Часть этих средств после кризисов действительно перетекает из «тихих гаваней» в «рисковые активы», но это явление не такое масштабное, как утверждают комментаторы. Что любопытно, после связанного с пандемией кризиса этого перетока не было.

Фонды денежного рынка и S&P 500

Клиффорд Эснесс называет это «мифом о деньгах в загашнике».

«Никакого загашника нет. Говорящие об этом, похоже, мысленно представляют себе продавца акций, который переводит средства в наличность и ждет возможности вернуться обратно. Однако они всегда игнорируют тот факт, что этот продавец продал кому-то, кто, надо полагать, забрал эквивалентный объем наличности из загашника», — Клиффорд Эснесс.

Для проведения каждой транзакции нужен покупатель и продавец, и единственное отличие — эта цена, по которой проводится сделка. Поскольку это необходимо для равновесия на рынке, никакого «загашника» быть не может.

Давайте проведем аналогию с футболом. На поле играет по 11 игроков, хотя в каждой команде насчитывается более 50 футболистов. Когда один футболист из запаса заменяет на поле другого, замененный игрок садится на скамейку запасных. Что важно, на поле всегда может находиться не более 11 игроков. И так было бы, если бы состав команды увеличился до 100 или даже 1000 игроков.

Итак, хотя гора наличности за последние годы выросла, в текущей ситуации нам важно учитывать следующие два фактора:

• Отсутствие стимулов идти на риск при наличии «безрисковой» доходности.

• Где сконцентрирована львиная доля этой аккумулированной наличности?

А зачем вообще рисковать?

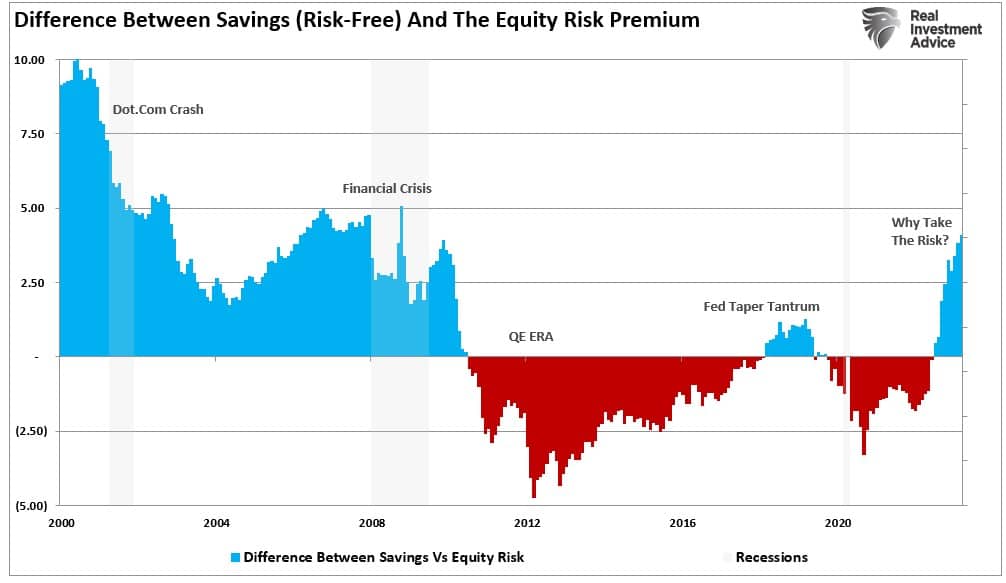

После финансового кризиса 2008 года Бен Бернанке опустил ставку по федеральным фондам ФРС до нуля и наводнил систему ликвидностью через количественное смягчение. Как он отметил в 2010 году, предполагалось, что эти действия приведут к росту цен активов, улучшению настроений потребителей и стимулируют экономический рост. Когда ключевая ставка была опущена до нуля, «безрисковые» ставки тоже упали к нулю, в результате чего у инвесторов почти не оставалось выбора, если говорить об использовании наличности для генерирования дохода.

Сегодня же ситуация иная — текущая доходность по «безрисковым» активам превышает 4%. В прошлом были периоды, когда достаточно было положить деньги на сберегательный счет, и вы смогли бы получать достаточную доходность без каких-либо рисков. Иными словами, вы могли таким образом заработать себе на пенсию.

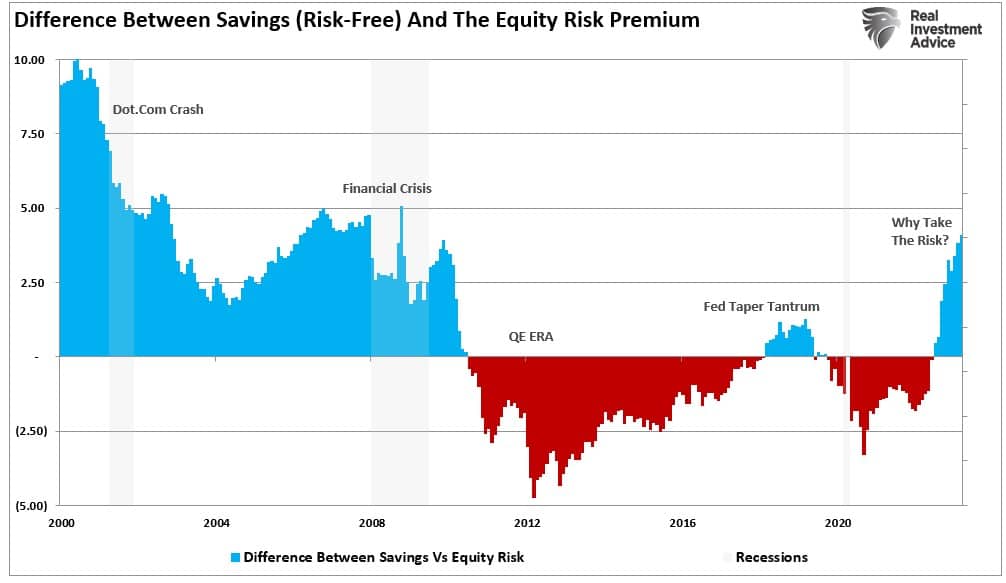

На графике ниже ставка по краткосрочным сберегательным вкладам сопоставляется с премией за риск по акциям.

Сбережения и премия за риск по акциям

Проблема с горой наличности в 2023 году заключается в том, что у инвесторов сейчас нет стимулов конвертировать эти сбережения в «рисковые активы», если только ФРС не понизит ставки и не прибегнет снова к количественному смягчению. Однако, как я писал в статье «Все начинается с банковского кризиса, а заканчивается рецессией», если ФРС начнет смягчать политику, она это будет делать потому, что «что-то сломала». В такой ситуации нужно будет сокращать, а не увеличивать риски.

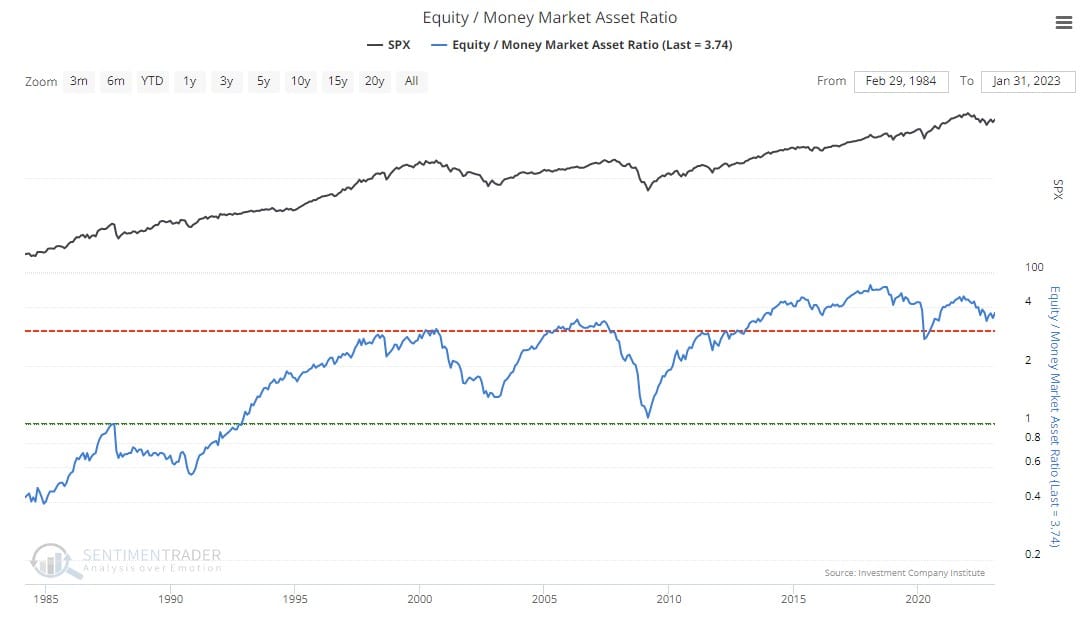

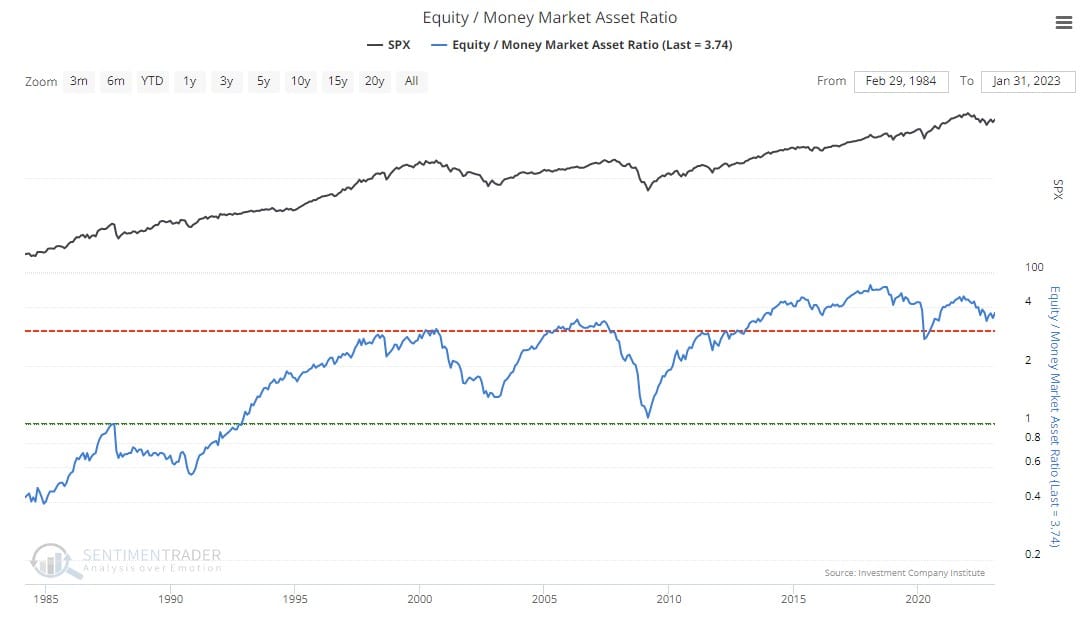

Кроме того, несмотря на большие балансы фондов денежного рынка, балансы наличности у инвесторов сейчас очень низкие относительно их текущего объема позиций в акциях. После финансового кризиса 2008 года один раунд смягчения денежно-кредитной политики за другим продолжали толкать цены активов вверх, и инвесторы в этот период были приучены гнаться за риском. И хотя пик соотношения акций к наличности был пройден в 2022 году, этот показатель остается высоким по историческим меркам.

Соотношение позиций в акциях и фондах денежного рынка

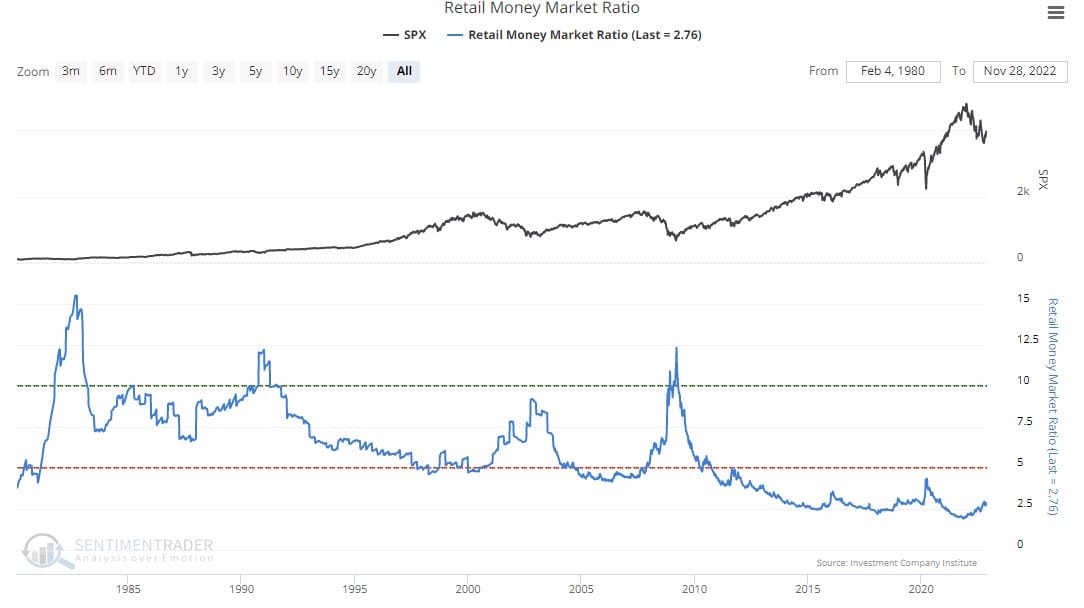

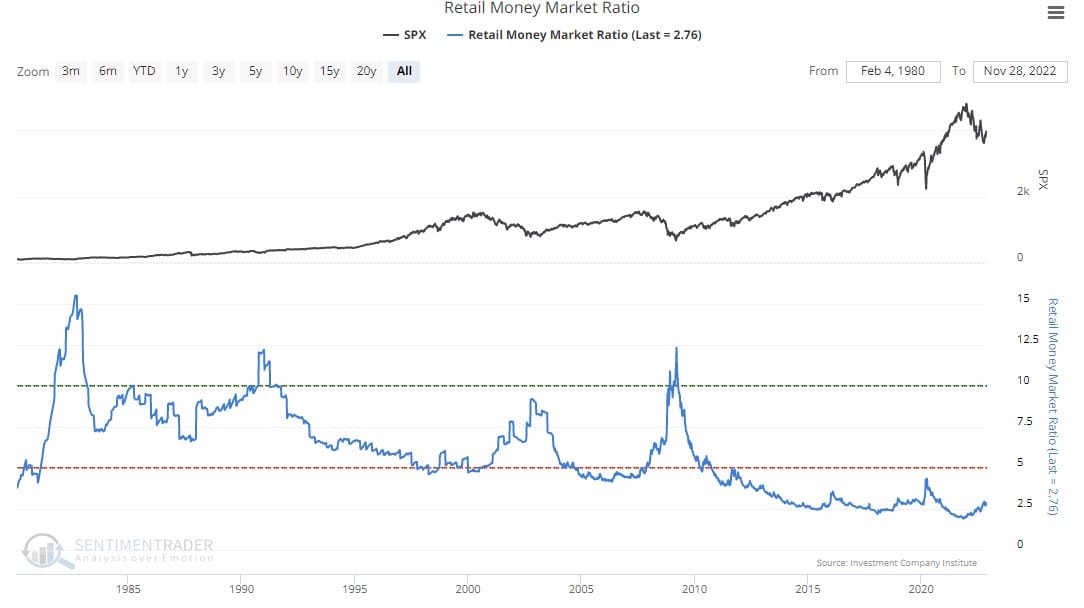

Кроме того, объемы наличности в фондах денежного рынка у розничных инвесторов сейчас очень низкие.

Соотношение позиций розничных инвесторов

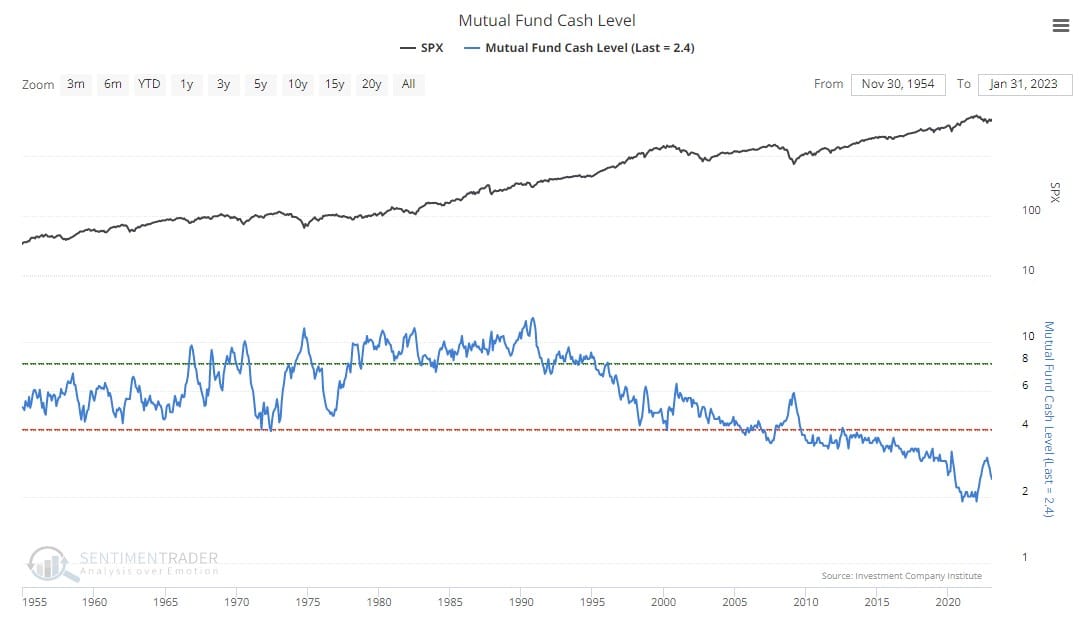

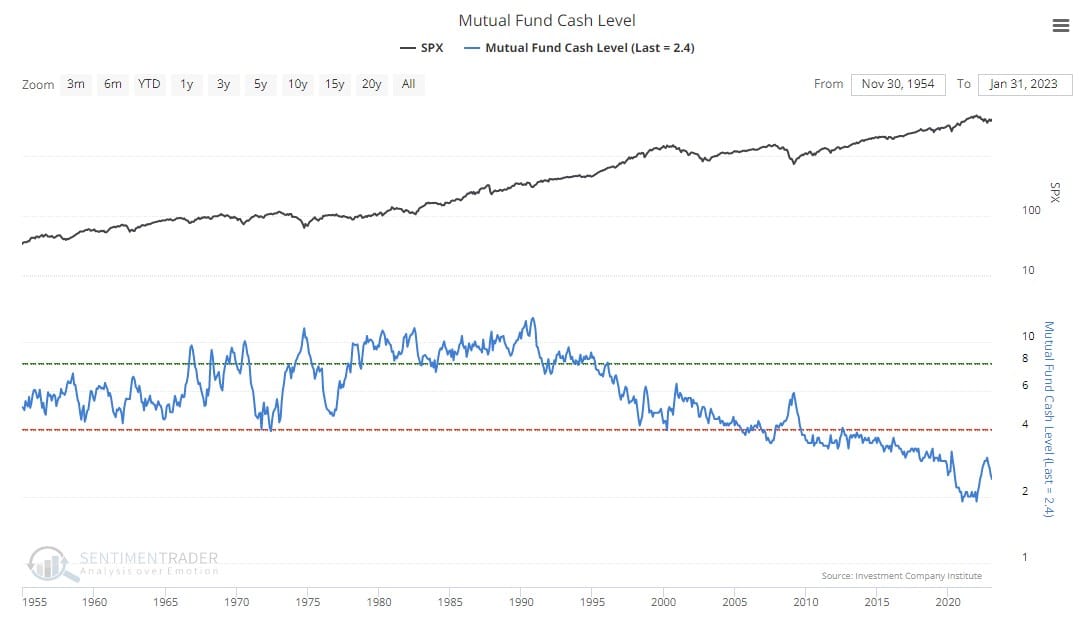

Доля наличности у профессиональных управляющих взаимными фондами тоже находится в районе рекордно низких уровней.

Доля наличности у взаимных фондов

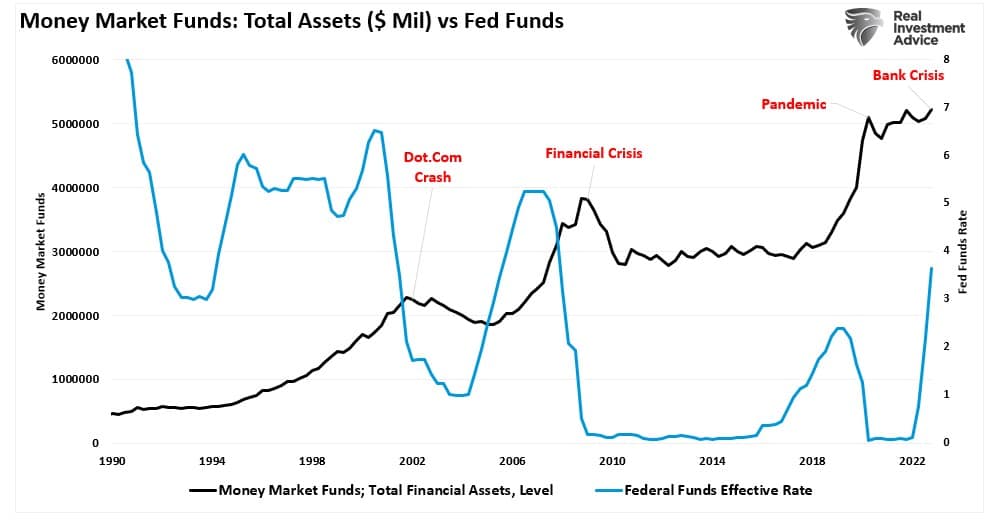

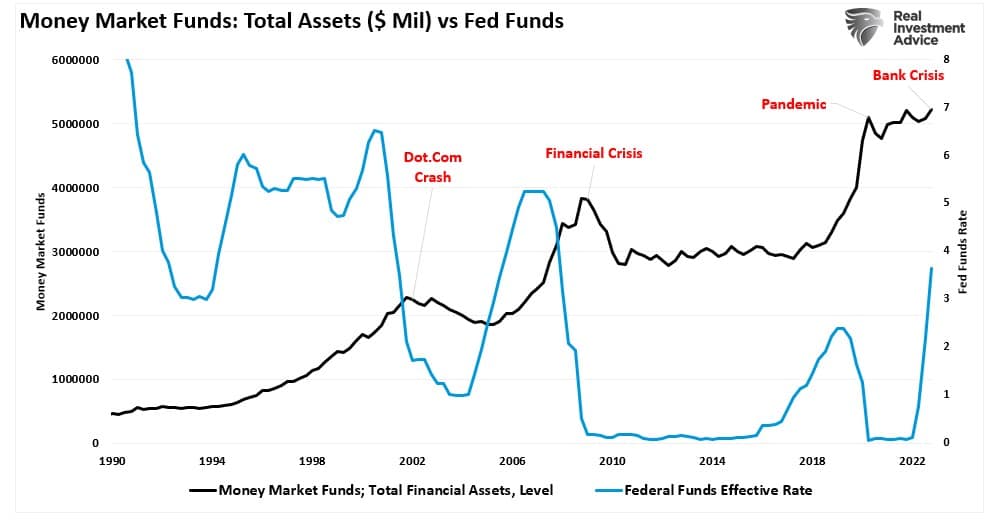

Стоит обратить внимание на один любопытный момент: повышение ставок в прошлом увеличивало привлекательность сбережений, однако последующее снижение ставок не приводило к масштабному оттоку средств.

Фонды денежного рынка и ставка по федеральным фондам ФРС

И на то есть весомая причина.

Корпоративные карманы

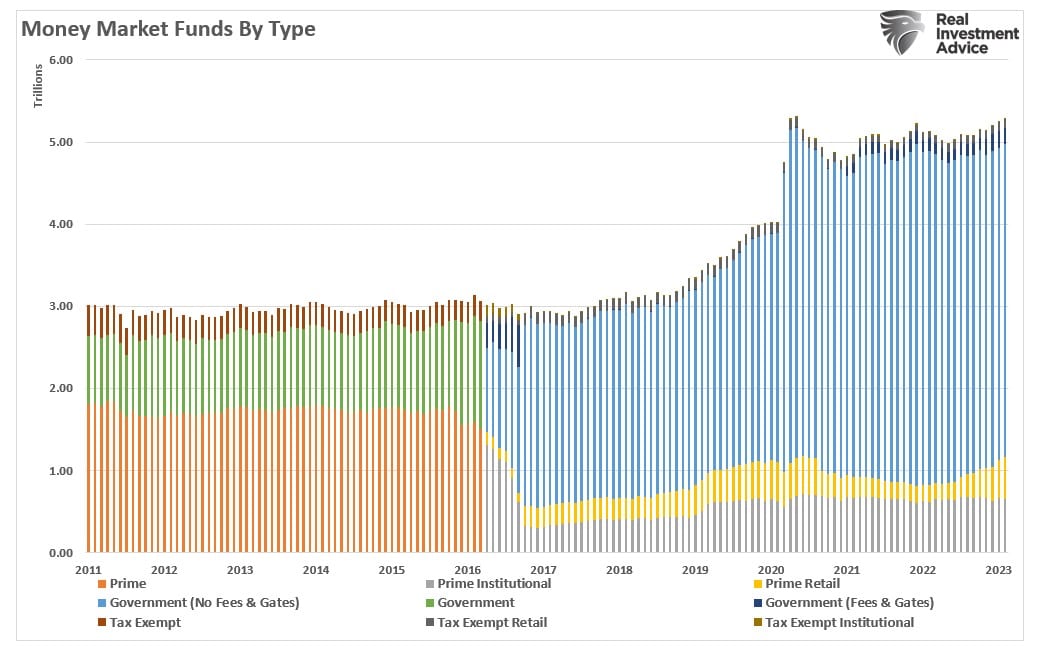

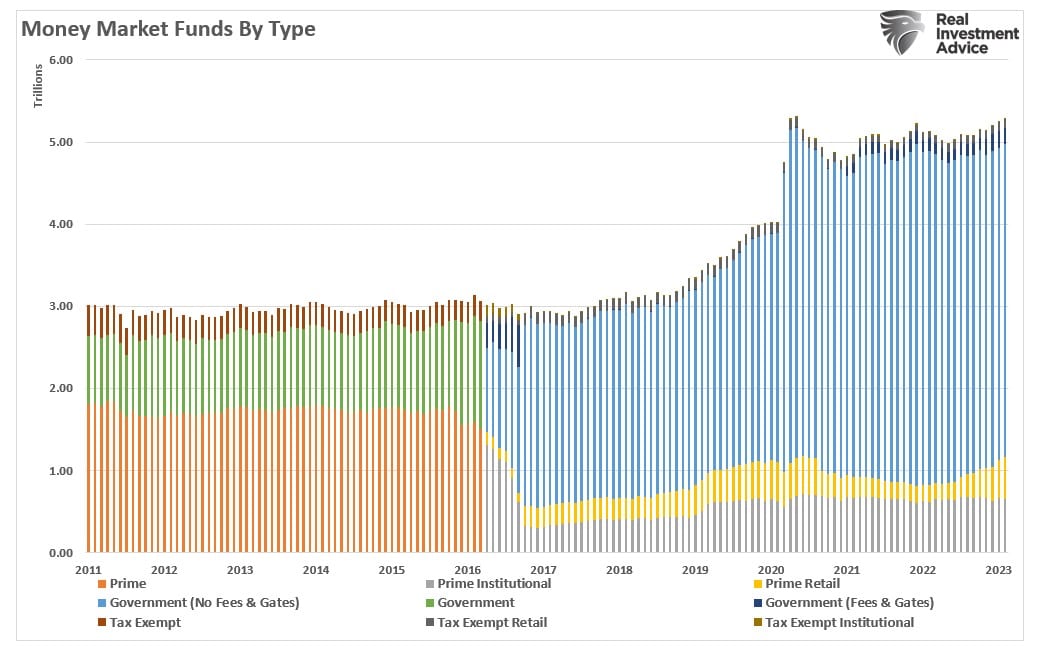

Если это не розничные и не профессиональные инвесторы, то кто же тогда держит эти $5 триллионов наличности? На графике Office of Financial Research приводится разбивка фондов денежного рынка по видам.

Фонды денежного рынка, разбивка по видам

Если посмотреть на график, можно заметить, что львиная доля денег сконцентрирована в руках правительственных фондов денежного рынка. Эти конкретные фонды денежного рынка обычно имеют гораздо более высокий минимальный размер счета (от $100 тыс. до $1 млн), что говорит о том, что они не предназначены для розничных инвесторов (последние относятся к категориям «институциональные фонды прайм» и «розничные фонды прайм»).

Как отмечалось выше, значительная доля «наличности в загашнике» сконцентрирована в руках корпораций. Как я писал в статье “A major support for assets has reversed”, в этом нет ничего удивительного.

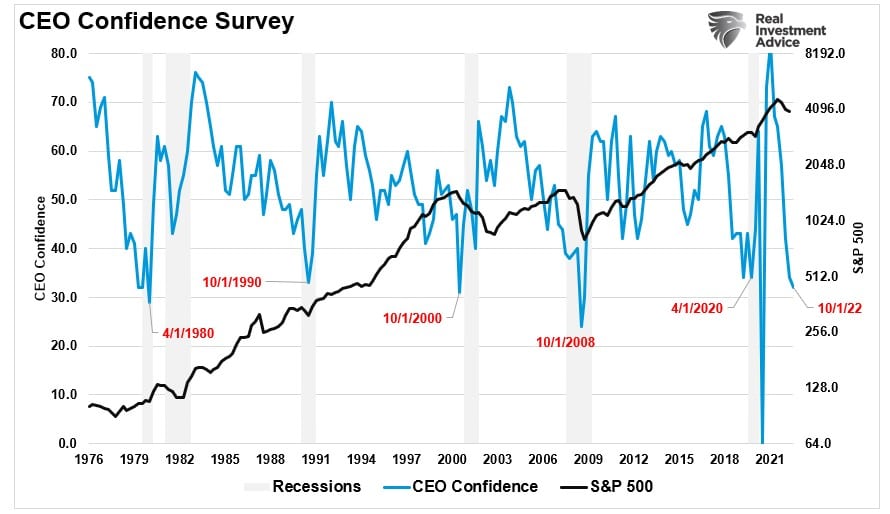

«Решения о том, как использовать наличность, принимают генеральные директоры. Если опасения о рецессии сохранятся, компании будут консервативнее подходить к вопросу об использовании наличности вместо того, чтобы продолжать обратный выкуп акций», — сентябрь 2019 года.

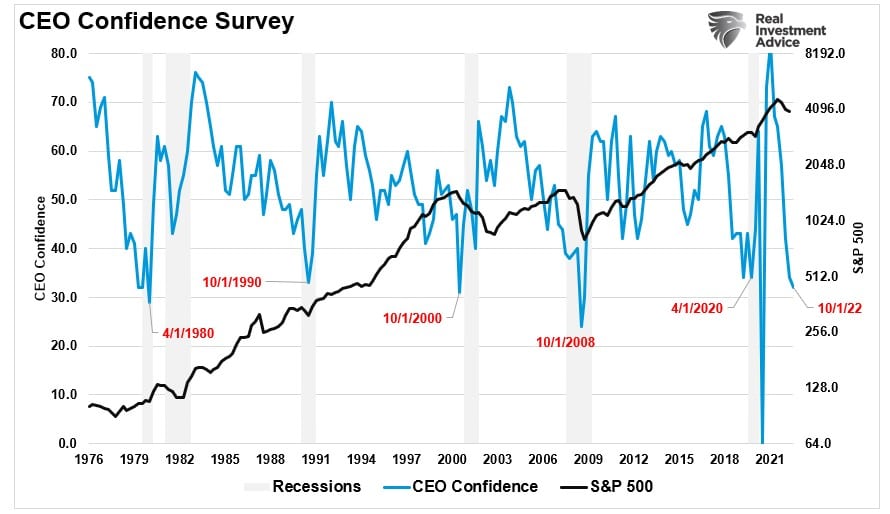

Что вполне ожидаемо, к концу 2022 года, когда показатели уверенности среди руководителей компаний находились в районе рекордных минимумов, объемы средств, расходуемых на обратный выкуп акций, уменьшились, активность в сфере слияний и поглощений снизилась, а запасы наличности заметно увеличились.

Уверенность руководителей компаний в четвертом квартале 2022 года

Если только ситуация в экономике не улучшится, эти запасы наличности не начнут уменьшаться в сколько-нибудь скором времени.

Доходность в будущем, возможно, будет ниже

В статье “Long-Term Returns Are Unsustainable” я отмечал следующее:

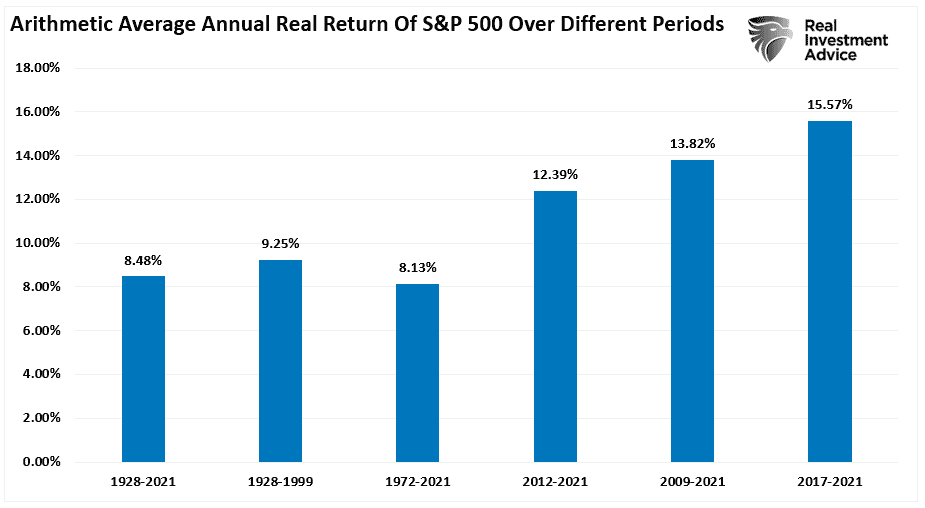

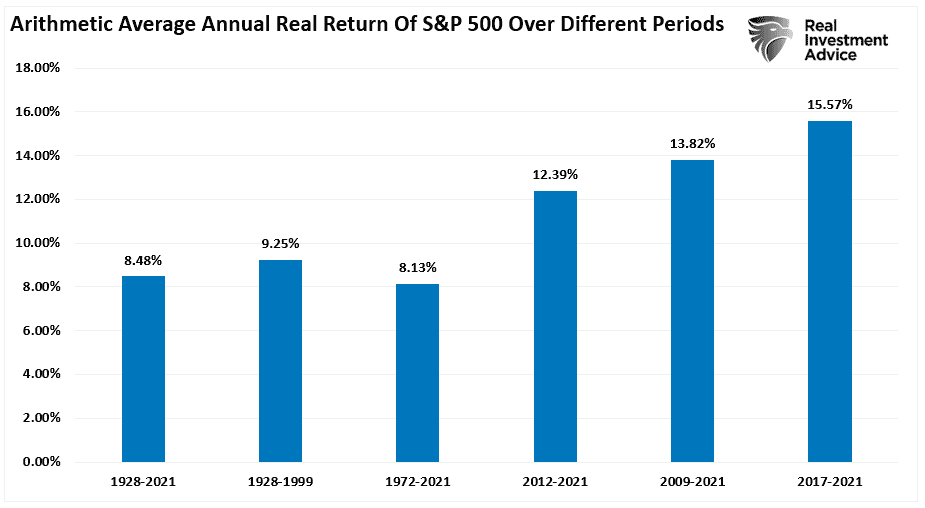

«На графике ниже показана средняя общая годовая доходность с коррекцией на инфляцию (с учетом дивидендов) за период с 1928 года. Данные по общей доходности я позаимствовал у Асвата Дамодарана, профессора Школы бизнеса Стерна Нью-Йоркского университета. Как видно на графике, за период с 1928 года по 2021 года доходность с коррекцией на инфляцию составляет 8,48%. Однако обратите внимание, что после финансового кризиса 2008 года доходность за различные периоды в среднем подскочила на четыре процентных пункта.

По прошествии более чем 10 лет многие инвесторы стали с уверенностью ждать повышенную доходность от финансовых рынков. Однако будут ли эти ожидания оправдываться и дальше?»

Средняя годовая доходность за различные периоды

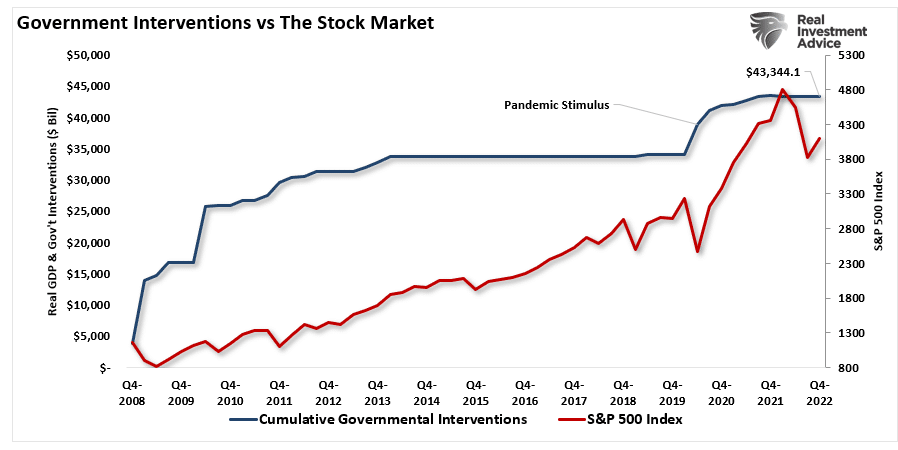

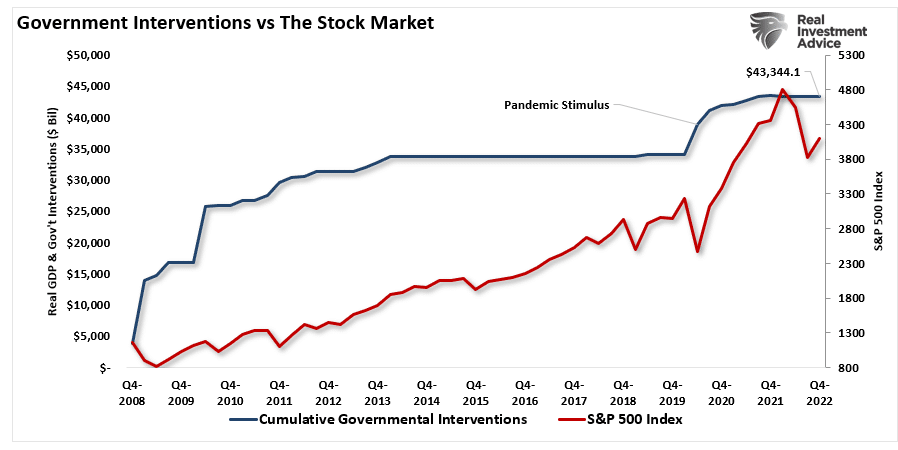

Эта повышенная доходность, разумеется, образовалась благодаря огромным вливаниям ликвидности со стороны правительства и ФРС, включая программы обратного выкупа акций на триллионы долларов и нулевые процентные ставки. С 2009 года общий объем вливаний ликвидности в том или ином виде составляет более $43 триллиона. Чтобы вам было понятнее, эта более чем в 10 раз превышает экономический рост за этот период.

Правительственные интервенции и рынок акций

Однако с учетом равного выбора между «риском» и «безрисковой» доходностью это уводит с рынка покупателей и уменьшает потенциал роста стоимости активов. Иными словами, при условии, что ставки по «сбережениям» будут оставаться повышенными, будущая доходность на рынке акций, вероятно, будет ниже, чем в последнее десятилетие.

Чистые позиции профессиональных и розничных инвесторов в акциях остаются в районе рекордно высоких уровней. Это говорит о том, что потенциального спроса, который мог бы подтолкнуть рынок к существенному росту, сейчас не так много.

То, что ФРС в конечном счете сильно понизит ставки из-за финансового кризиса или рецессии, не поддается никакому сомнению. Однако, как отмечалось выше, это не означает, что эти $5 триллионов наличности хлынут обратно на рынки акций. Все будет зависеть от уровня уверенности.

Так что, если вам кто-то начнет говорить о «деньгах в загашнике», помните, что ни в каком они не загашнике.

Что еще важнее, если вы рассчитываете на возвращение «бычьего рынка минувших дней», вас, наверное, ждет разочарование.

Правда никто при этом не упоминает, что наличность эта копилась с 1974 года. Часть этих средств после кризисов действительно перетекает из «тихих гаваней» в «рисковые активы», но это явление не такое масштабное, как утверждают комментаторы. Что любопытно, после связанного с пандемией кризиса этого перетока не было.

Фонды денежного рынка и S&P 500

Клиффорд Эснесс называет это «мифом о деньгах в загашнике».

«Никакого загашника нет. Говорящие об этом, похоже, мысленно представляют себе продавца акций, который переводит средства в наличность и ждет возможности вернуться обратно. Однако они всегда игнорируют тот факт, что этот продавец продал кому-то, кто, надо полагать, забрал эквивалентный объем наличности из загашника», — Клиффорд Эснесс.

Для проведения каждой транзакции нужен покупатель и продавец, и единственное отличие — эта цена, по которой проводится сделка. Поскольку это необходимо для равновесия на рынке, никакого «загашника» быть не может.

Давайте проведем аналогию с футболом. На поле играет по 11 игроков, хотя в каждой команде насчитывается более 50 футболистов. Когда один футболист из запаса заменяет на поле другого, замененный игрок садится на скамейку запасных. Что важно, на поле всегда может находиться не более 11 игроков. И так было бы, если бы состав команды увеличился до 100 или даже 1000 игроков.

Итак, хотя гора наличности за последние годы выросла, в текущей ситуации нам важно учитывать следующие два фактора:

• Отсутствие стимулов идти на риск при наличии «безрисковой» доходности.

• Где сконцентрирована львиная доля этой аккумулированной наличности?

А зачем вообще рисковать?

После финансового кризиса 2008 года Бен Бернанке опустил ставку по федеральным фондам ФРС до нуля и наводнил систему ликвидностью через количественное смягчение. Как он отметил в 2010 году, предполагалось, что эти действия приведут к росту цен активов, улучшению настроений потребителей и стимулируют экономический рост. Когда ключевая ставка была опущена до нуля, «безрисковые» ставки тоже упали к нулю, в результате чего у инвесторов почти не оставалось выбора, если говорить об использовании наличности для генерирования дохода.

Сегодня же ситуация иная — текущая доходность по «безрисковым» активам превышает 4%. В прошлом были периоды, когда достаточно было положить деньги на сберегательный счет, и вы смогли бы получать достаточную доходность без каких-либо рисков. Иными словами, вы могли таким образом заработать себе на пенсию.

На графике ниже ставка по краткосрочным сберегательным вкладам сопоставляется с премией за риск по акциям.

Сбережения и премия за риск по акциям

Проблема с горой наличности в 2023 году заключается в том, что у инвесторов сейчас нет стимулов конвертировать эти сбережения в «рисковые активы», если только ФРС не понизит ставки и не прибегнет снова к количественному смягчению. Однако, как я писал в статье «Все начинается с банковского кризиса, а заканчивается рецессией», если ФРС начнет смягчать политику, она это будет делать потому, что «что-то сломала». В такой ситуации нужно будет сокращать, а не увеличивать риски.

Кроме того, несмотря на большие балансы фондов денежного рынка, балансы наличности у инвесторов сейчас очень низкие относительно их текущего объема позиций в акциях. После финансового кризиса 2008 года один раунд смягчения денежно-кредитной политики за другим продолжали толкать цены активов вверх, и инвесторы в этот период были приучены гнаться за риском. И хотя пик соотношения акций к наличности был пройден в 2022 году, этот показатель остается высоким по историческим меркам.

Соотношение позиций в акциях и фондах денежного рынка

Кроме того, объемы наличности в фондах денежного рынка у розничных инвесторов сейчас очень низкие.

Соотношение позиций розничных инвесторов

Доля наличности у профессиональных управляющих взаимными фондами тоже находится в районе рекордно низких уровней.

Доля наличности у взаимных фондов

Стоит обратить внимание на один любопытный момент: повышение ставок в прошлом увеличивало привлекательность сбережений, однако последующее снижение ставок не приводило к масштабному оттоку средств.

Фонды денежного рынка и ставка по федеральным фондам ФРС

И на то есть весомая причина.

Корпоративные карманы

Если это не розничные и не профессиональные инвесторы, то кто же тогда держит эти $5 триллионов наличности? На графике Office of Financial Research приводится разбивка фондов денежного рынка по видам.

Фонды денежного рынка, разбивка по видам

Если посмотреть на график, можно заметить, что львиная доля денег сконцентрирована в руках правительственных фондов денежного рынка. Эти конкретные фонды денежного рынка обычно имеют гораздо более высокий минимальный размер счета (от $100 тыс. до $1 млн), что говорит о том, что они не предназначены для розничных инвесторов (последние относятся к категориям «институциональные фонды прайм» и «розничные фонды прайм»).

Как отмечалось выше, значительная доля «наличности в загашнике» сконцентрирована в руках корпораций. Как я писал в статье “A major support for assets has reversed”, в этом нет ничего удивительного.

«Решения о том, как использовать наличность, принимают генеральные директоры. Если опасения о рецессии сохранятся, компании будут консервативнее подходить к вопросу об использовании наличности вместо того, чтобы продолжать обратный выкуп акций», — сентябрь 2019 года.

Что вполне ожидаемо, к концу 2022 года, когда показатели уверенности среди руководителей компаний находились в районе рекордных минимумов, объемы средств, расходуемых на обратный выкуп акций, уменьшились, активность в сфере слияний и поглощений снизилась, а запасы наличности заметно увеличились.

Уверенность руководителей компаний в четвертом квартале 2022 года

Если только ситуация в экономике не улучшится, эти запасы наличности не начнут уменьшаться в сколько-нибудь скором времени.

Доходность в будущем, возможно, будет ниже

В статье “Long-Term Returns Are Unsustainable” я отмечал следующее:

«На графике ниже показана средняя общая годовая доходность с коррекцией на инфляцию (с учетом дивидендов) за период с 1928 года. Данные по общей доходности я позаимствовал у Асвата Дамодарана, профессора Школы бизнеса Стерна Нью-Йоркского университета. Как видно на графике, за период с 1928 года по 2021 года доходность с коррекцией на инфляцию составляет 8,48%. Однако обратите внимание, что после финансового кризиса 2008 года доходность за различные периоды в среднем подскочила на четыре процентных пункта.

По прошествии более чем 10 лет многие инвесторы стали с уверенностью ждать повышенную доходность от финансовых рынков. Однако будут ли эти ожидания оправдываться и дальше?»

Средняя годовая доходность за различные периоды

Эта повышенная доходность, разумеется, образовалась благодаря огромным вливаниям ликвидности со стороны правительства и ФРС, включая программы обратного выкупа акций на триллионы долларов и нулевые процентные ставки. С 2009 года общий объем вливаний ликвидности в том или ином виде составляет более $43 триллиона. Чтобы вам было понятнее, эта более чем в 10 раз превышает экономический рост за этот период.

Правительственные интервенции и рынок акций

Однако с учетом равного выбора между «риском» и «безрисковой» доходностью это уводит с рынка покупателей и уменьшает потенциал роста стоимости активов. Иными словами, при условии, что ставки по «сбережениям» будут оставаться повышенными, будущая доходность на рынке акций, вероятно, будет ниже, чем в последнее десятилетие.

Чистые позиции профессиональных и розничных инвесторов в акциях остаются в районе рекордно высоких уровней. Это говорит о том, что потенциального спроса, который мог бы подтолкнуть рынок к существенному росту, сейчас не так много.

То, что ФРС в конечном счете сильно понизит ставки из-за финансового кризиса или рецессии, не поддается никакому сомнению. Однако, как отмечалось выше, это не означает, что эти $5 триллионов наличности хлынут обратно на рынки акций. Все будет зависеть от уровня уверенности.

Так что, если вам кто-то начнет говорить о «деньгах в загашнике», помните, что ни в каком они не загашнике.

Что еще важнее, если вы рассчитываете на возвращение «бычьего рынка минувших дней», вас, наверное, ждет разочарование.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба