Покупка квартиры — одно из самых дорогостоящих приобретений. В статье будем исходить из того, что для россиян это выгоднее, чем долгосрочная аренда, и собственное жильё необходимо. Возникает вопрос — где брать деньги на новую квартиру?

Однако если уже есть некоторый капитал (например, в ценных бумагах — акциях и облигациях), причём его размеры сопоставимы со стоимостью квартиры, то появляется дилемма: распродать активы и купить жильё или взять ипотеку, но сберечь капитал. Казалось бы, нужно всё продать и купить квартиру. Жить без долгов психологически комфортнее, но и накоплений уже не будет.

Если до этого накопления помогали справляться со сложными финансовыми ситуациями, выбор уже не будет таким очевидным. Отсутствие финансовой подушки может доставить больше дискомфорта, чем наличие долгов. При этом долги можно погасить за счёт имеющихся активов, если финансовая ситуация станет нестабильной.

Попробуем оценить последствия каждого варианта решения. Что лучше — распродать все активы и купить квартиру за наличные средства или взять ипотеку с минимальными платежами?

Исходные данные

Инвестор Василий хочет переехать на постоянное место жительства в другой регион. В одном из областных центров он присмотрел квартиру стоимостью 3,85 млн руб. Структура активов у Василия следующая:

3,5 млн руб. в акциях — долгосрочный капитал, личный «пенсионный фонд»;

1,5 млн руб. в облигациях — капитал целенаправленно накапливался на приобретение нового жилья.

Василий может продать все облигации и часть акций и купить квартиру без ипотеки. В результате у него останется 1,15 млн руб. в акциях и собственная квартира. Казалось бы, неплохой вариант. Однако для восстановления «пенсионной кубышки» придётся постараться. Для Василия это равносильно накоплению с нуля.

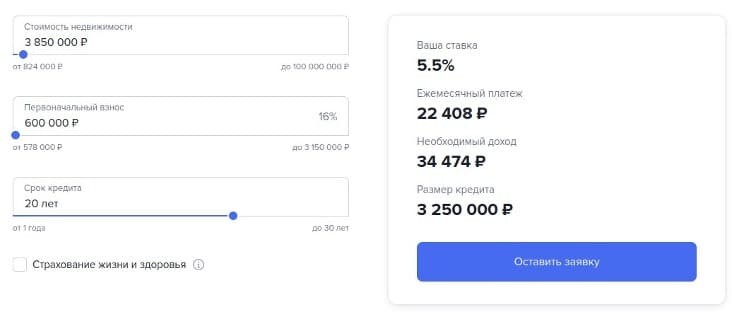

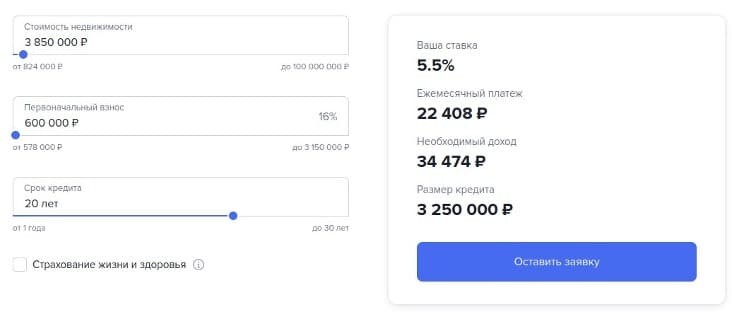

Есть и другой вариант — с ипотекой. К примеру, недвижимость попадает под льготные условия со ставкой 5,5%.

Условия по ипотеке. Источник: сайт «Газпромбанка»

Василий может взять ипотеку с минимальным первым взносом, а доходы от текущего капитала будут покрывать значительную часть платежей по ипотеке. При этом и квартира есть, и капитал целый. Может, ипотека не так плоха?

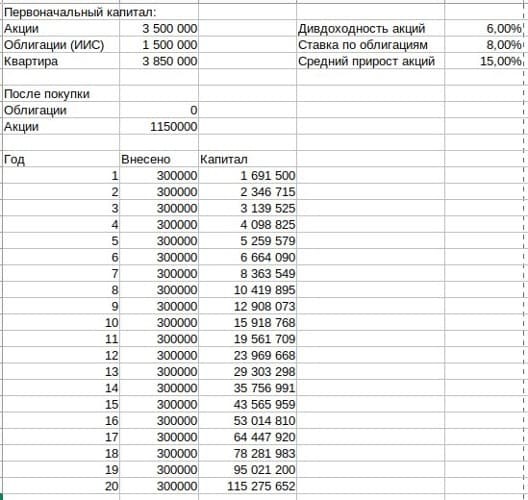

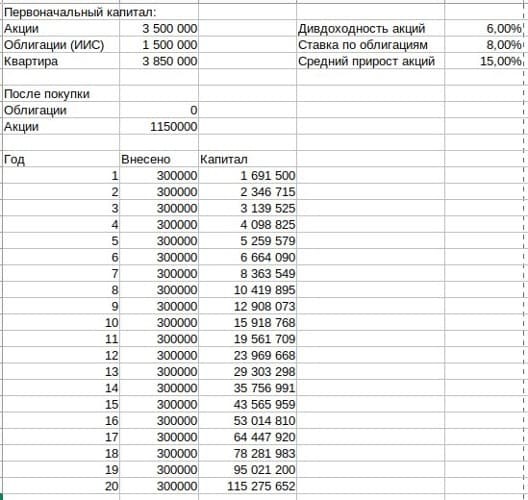

Расчёты капитала при покупке квартиры без долга

Василий составил таблицу с расчётами в Excel. Если он может платить по 22,5 тыс. руб. в месяц по ипотеке, то при её отсутствии эти же деньги получится складывать на свой брокерский счёт. Округлим «свободный денежный поток», который можно направить в «кубышку», до 25 тыс. Деньги вкладываются в акции, ведь квартира уже куплена и нет нужды в значительном капитале в консервативных инструментах.

Дивиденды можно инвестировать.

Расчёты капитала без ипотеки. Источник: расчёты автора

Дивдоходность акций — средняя дивдоходность по Индексу Мосбиржи.

Ставка по облигациям — Василий предположил, что в ближайшие годы всегда можно будет найти облигации с доходностью около 8% при умеренном или даже низком кредитном риске.

Средний прирост акций — средний годовой прирост Индекса Мосбиржи за последние 15–20 лет.

В столбце «Капитал» — размер капитала по прошествии соответствующего года, включая реинвестированные дивиденды.

Уже через пять лет можно прийти к тому же уровню капитала, который был до покупки квартиры. А по прошествии 20 лет размер капитала, превышающий 100 млн руб., выглядит впечатляюще.

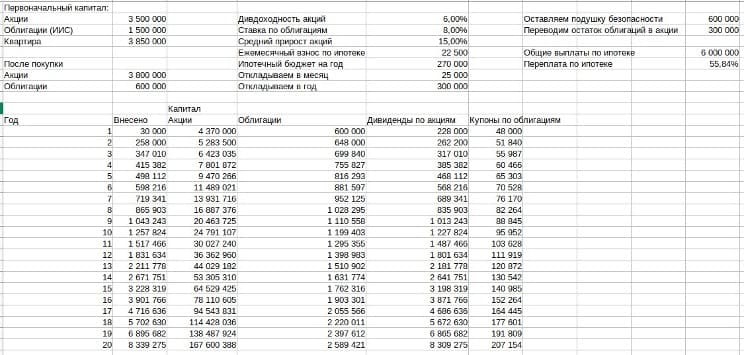

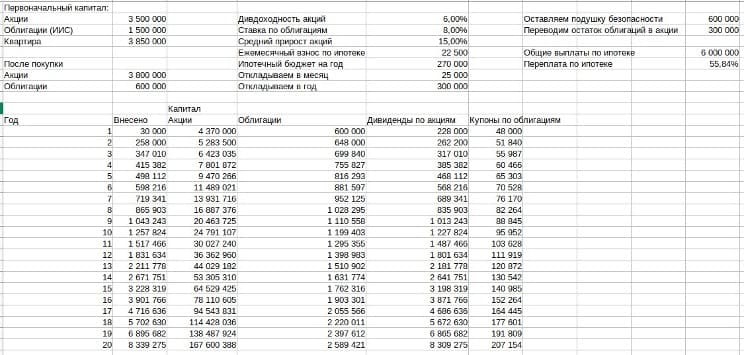

Расчёты капитала при покупке квартиры в ипотеку с минимальными платежами

Чтобы сберечь капитал, Василий выплатит минимальный первый взнос по ипотеке — 600 тыс. руб. Деньги он возьмёт с продажи облигаций, так как для этого они и копились. Согласно кредитному калькулятору на сайте банка, ежемесячный платёж составит примерно 22,5 тыс. руб. в месяц, или 270 тыс. руб. в год. Василий решил позаботиться о финансовой подушке и оставил в консервативных инструментах 600 тыс. руб. Это запас средств на два года на случай форс-мажора.

Так, из первоначальных 1,5 млн руб. в облигациях 600 тыс. руб. пойдут на первый взнос, ещё 600 тыс. — кредитная финансовая подушка, а 300 тыс. можно внести в пенсионную кубышку.

Дивиденды по пенсионной кубышке придётся тратить на погашение ипотеки, купоны по облигациям — тоже. Однако купоны по облигациям в этом плане быстро потеряют актуальность, поэтому их будем тоже прибавлять к консервативной кубышке.

В распоряжении у Василия, как в и предыдущем варианте, — 25 тыс. руб. в месяц. Из них 22,5 тыс. руб. будут направляться на погашение ипотеки, а 2,5 тыс. руб. — на брокерский счёт.

Расчёт капитала с ипотекой. Источник: расчёты автора

Сумма в столбце «Внесено» считается так: 300 000 («свободный денежный поток») – 270 000 (годовые расходы на ипотеку) + дивиденды по акциям.

Купоны по финансовой подушке в расчётах прибавляем к ней же, чтобы не усложнять формулы.

Согласно расчётам, тяжело Василию будет только в первый год. Через год суммарные ожидаемые дивиденды по кубышке и купоны по финансовой подушке превысят размер годовых платежей по кредиту. Со второго года почти весь «свободный денежный поток» можно будет направлять на брокерский счёт.

При покупке квартиры за наличные средства Василий восстановил бы свой капитал за пять лет. С оформлением ипотеки через пять лет капитал будет почти вдвое больше, чем в случае с покупкой квартиры за наличные. Кроме того, дивидендный поток совместно с купонами составит 533 тыс. руб. За вычетом 270 тыс. руб. в год на ипотеку остаётся 263 тыс. руб., или примерно 22 тыс. руб. в месяц.

Покупая квартиру за наличные, Василий будет располагать примерно такими же средствами — дивидендный доход составит почти те же 20 тыс. руб. в месяц. Но через десять лет разница станет намного больше, а через 20 лет капитал Василия составит 167 млн руб. (в сравнении с 115 млн. руб. при покупке квартиры за свои средства).

Таким образом, через пять лет имея капитал почти в два раза больше, Василий сможет погасить ипотеку досрочно и улучшить финансовый результат.

А что с переплатой?

В качестве довода против ипотечного кредита часто указывают большую переплату, что увеличивает стоимость квартиры. Но здесь ключевую роль играет ставка кредита. При ставке 5,5% общая переплата по кредиту в случае погашения строго по графику — около 55%. То есть квартира стоимостью 3,85 млн руб. в ипотеку обойдётся в 6 млн. Это дорого, но по сравнению с чем?

Расчёты аналитиков показывают, что квартиры дорожают в среднем на размер инфляции или немного больше. Если в России будет стабильная экономическая ситуация и инфляция длительно время продержится на уровне 4%, которые таргетирует Банк России, то квартира за 3,85 млн руб. через 20 лет будет стоить примерно 8,5 млн руб. Это уже намного больше того, что переплачивается по ипотеке.

Когда ипотека невыгодна

Возможно, для статьи подобран удачный пример, который показывает только преимущества ипотеки, а в жизни всё намного сложнее. В расчётах используется низкая ставка по кредитам. Если бы она составила около 10%, то ипотека не показалась бы таким заманчивым предложением.

Однако основная идея статьи — показать, что ипотека может оказаться выгодной, если уже есть достаточный капитал.

Однако если уже есть некоторый капитал (например, в ценных бумагах — акциях и облигациях), причём его размеры сопоставимы со стоимостью квартиры, то появляется дилемма: распродать активы и купить жильё или взять ипотеку, но сберечь капитал. Казалось бы, нужно всё продать и купить квартиру. Жить без долгов психологически комфортнее, но и накоплений уже не будет.

Если до этого накопления помогали справляться со сложными финансовыми ситуациями, выбор уже не будет таким очевидным. Отсутствие финансовой подушки может доставить больше дискомфорта, чем наличие долгов. При этом долги можно погасить за счёт имеющихся активов, если финансовая ситуация станет нестабильной.

Попробуем оценить последствия каждого варианта решения. Что лучше — распродать все активы и купить квартиру за наличные средства или взять ипотеку с минимальными платежами?

Исходные данные

Инвестор Василий хочет переехать на постоянное место жительства в другой регион. В одном из областных центров он присмотрел квартиру стоимостью 3,85 млн руб. Структура активов у Василия следующая:

3,5 млн руб. в акциях — долгосрочный капитал, личный «пенсионный фонд»;

1,5 млн руб. в облигациях — капитал целенаправленно накапливался на приобретение нового жилья.

Василий может продать все облигации и часть акций и купить квартиру без ипотеки. В результате у него останется 1,15 млн руб. в акциях и собственная квартира. Казалось бы, неплохой вариант. Однако для восстановления «пенсионной кубышки» придётся постараться. Для Василия это равносильно накоплению с нуля.

Есть и другой вариант — с ипотекой. К примеру, недвижимость попадает под льготные условия со ставкой 5,5%.

Условия по ипотеке. Источник: сайт «Газпромбанка»

Василий может взять ипотеку с минимальным первым взносом, а доходы от текущего капитала будут покрывать значительную часть платежей по ипотеке. При этом и квартира есть, и капитал целый. Может, ипотека не так плоха?

Расчёты капитала при покупке квартиры без долга

Василий составил таблицу с расчётами в Excel. Если он может платить по 22,5 тыс. руб. в месяц по ипотеке, то при её отсутствии эти же деньги получится складывать на свой брокерский счёт. Округлим «свободный денежный поток», который можно направить в «кубышку», до 25 тыс. Деньги вкладываются в акции, ведь квартира уже куплена и нет нужды в значительном капитале в консервативных инструментах.

Дивиденды можно инвестировать.

Расчёты капитала без ипотеки. Источник: расчёты автора

Дивдоходность акций — средняя дивдоходность по Индексу Мосбиржи.

Ставка по облигациям — Василий предположил, что в ближайшие годы всегда можно будет найти облигации с доходностью около 8% при умеренном или даже низком кредитном риске.

Средний прирост акций — средний годовой прирост Индекса Мосбиржи за последние 15–20 лет.

В столбце «Капитал» — размер капитала по прошествии соответствующего года, включая реинвестированные дивиденды.

Уже через пять лет можно прийти к тому же уровню капитала, который был до покупки квартиры. А по прошествии 20 лет размер капитала, превышающий 100 млн руб., выглядит впечатляюще.

Расчёты капитала при покупке квартиры в ипотеку с минимальными платежами

Чтобы сберечь капитал, Василий выплатит минимальный первый взнос по ипотеке — 600 тыс. руб. Деньги он возьмёт с продажи облигаций, так как для этого они и копились. Согласно кредитному калькулятору на сайте банка, ежемесячный платёж составит примерно 22,5 тыс. руб. в месяц, или 270 тыс. руб. в год. Василий решил позаботиться о финансовой подушке и оставил в консервативных инструментах 600 тыс. руб. Это запас средств на два года на случай форс-мажора.

Так, из первоначальных 1,5 млн руб. в облигациях 600 тыс. руб. пойдут на первый взнос, ещё 600 тыс. — кредитная финансовая подушка, а 300 тыс. можно внести в пенсионную кубышку.

Дивиденды по пенсионной кубышке придётся тратить на погашение ипотеки, купоны по облигациям — тоже. Однако купоны по облигациям в этом плане быстро потеряют актуальность, поэтому их будем тоже прибавлять к консервативной кубышке.

В распоряжении у Василия, как в и предыдущем варианте, — 25 тыс. руб. в месяц. Из них 22,5 тыс. руб. будут направляться на погашение ипотеки, а 2,5 тыс. руб. — на брокерский счёт.

Расчёт капитала с ипотекой. Источник: расчёты автора

Сумма в столбце «Внесено» считается так: 300 000 («свободный денежный поток») – 270 000 (годовые расходы на ипотеку) + дивиденды по акциям.

Купоны по финансовой подушке в расчётах прибавляем к ней же, чтобы не усложнять формулы.

Согласно расчётам, тяжело Василию будет только в первый год. Через год суммарные ожидаемые дивиденды по кубышке и купоны по финансовой подушке превысят размер годовых платежей по кредиту. Со второго года почти весь «свободный денежный поток» можно будет направлять на брокерский счёт.

При покупке квартиры за наличные средства Василий восстановил бы свой капитал за пять лет. С оформлением ипотеки через пять лет капитал будет почти вдвое больше, чем в случае с покупкой квартиры за наличные. Кроме того, дивидендный поток совместно с купонами составит 533 тыс. руб. За вычетом 270 тыс. руб. в год на ипотеку остаётся 263 тыс. руб., или примерно 22 тыс. руб. в месяц.

Покупая квартиру за наличные, Василий будет располагать примерно такими же средствами — дивидендный доход составит почти те же 20 тыс. руб. в месяц. Но через десять лет разница станет намного больше, а через 20 лет капитал Василия составит 167 млн руб. (в сравнении с 115 млн. руб. при покупке квартиры за свои средства).

Таким образом, через пять лет имея капитал почти в два раза больше, Василий сможет погасить ипотеку досрочно и улучшить финансовый результат.

А что с переплатой?

В качестве довода против ипотечного кредита часто указывают большую переплату, что увеличивает стоимость квартиры. Но здесь ключевую роль играет ставка кредита. При ставке 5,5% общая переплата по кредиту в случае погашения строго по графику — около 55%. То есть квартира стоимостью 3,85 млн руб. в ипотеку обойдётся в 6 млн. Это дорого, но по сравнению с чем?

Расчёты аналитиков показывают, что квартиры дорожают в среднем на размер инфляции или немного больше. Если в России будет стабильная экономическая ситуация и инфляция длительно время продержится на уровне 4%, которые таргетирует Банк России, то квартира за 3,85 млн руб. через 20 лет будет стоить примерно 8,5 млн руб. Это уже намного больше того, что переплачивается по ипотеке.

Когда ипотека невыгодна

Возможно, для статьи подобран удачный пример, который показывает только преимущества ипотеки, а в жизни всё намного сложнее. В расчётах используется низкая ставка по кредитам. Если бы она составила около 10%, то ипотека не показалась бы таким заманчивым предложением.

Однако основная идея статьи — показать, что ипотека может оказаться выгодной, если уже есть достаточный капитал.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба