3 мая 2023 Открытие Шульгин Михаил

Российские акции заметно подешевели по итогам торгов во вторник, 2 мая. Индекс МосБиржи снижался до минимума с 14 апреля. Падение в процентах оказалось максимальным с 15 февраля.

На 19:15 мск:

Индекс МосБиржи — 2 580,51 п. (-2,07%), с нач. года +19,8%

Индекс РТС — 1 019,67 п. (-1,34%), с нач. года +5,1%

Stoxx Europe 600 — 461,08 п. (-1,24%), с нач. года +8,5%

DAX — 15 726,94 п. (-1,23%), с нач. года +13,0%

FTSE 100 — 7 773,03 п. (-1,24%), с нач. года +4,3%

S&P 500 — 4 098,90 п. (-1,65%), с нач. года +6,8%

VIX — 19,17 п. (+3.09 пт), с нач. года -2.5 пт

MSCI World — 2 833,60 п. (-0,08%), с нач. года +8,9%

Внешний фон был негативным для российского рынка. Европейские акции, как и российские начали неделю со вторника из-за праздника 1 Мая. На фондовых площадках Европы мы наблюдали минорную динамику. Темпы роста базовой инфляции в Еврозоне замедлились впервые за 10 месяцев, составив 5,6% г/г против 5,7% г/г месяцем ранее. Если данный тренд продолжится, то ЕЦБ может со временем смягчить свою позицию. Пока же рынок производных инструментов ждет от регулятора повышения процентных ставок на 25 б.п. в этот четверг. Европейские индексы PMI в обрабатывающей промышленности продемонстрировали более глубокое замедление деловой активности в производственной сфере, что является негативным сигналом для цен на сырьевые товары.

Акции в США также дешевели. Здесь не утихают опасения в отношении стабильности финансовой системы, побуждающие инвесторов к бегству в более безопасные активы. На фоне распродажи акций резко снизились доходности казначейских облигаций. Так, доходность 2-летних нот упала на 18,4 б.п. до 3,957%, а доходность 10-летних облигаций снизилась на 13 б.п. до 3,439%. Комментарии министра финансов США Джанет Йеллен о том, что ее ведомство может остаться без денег уже к началу июня, если Конгресс не повысит лимит госдолга, выступают негативным фактором для рынка. Однако ближайшим важным событием все же станет завтрашнее решение FOMC по процентной ставке. Рынок фьючерсов оценивает вероятность ее повышения на 0,25% до 5,00–5,25% в 95%, после чего, как ожидается, ФРС возьмет паузу до ноября, когда снизит ставку на те же 0,25%.

Цены на нефть увеличили темпы падения во второй половине дня. Падение отражает беспокойства рынка по поводу того, что над Европой и США висит риск рецессии. При этом восстановление производственной активности в Китае, поскольку производственная сфера ориентирована на экспорт, происходит недостаточно активно. В результате опубликованный на выходных официальный показатель PMI в производственной сфере составил в апреле 49,2 п. против 51,9 п. в марте. Показатель ниже 50 п. указывает на замедление деловой активности.

Еще один фактор давления на нефтяные котировки: объем добычи нефти в Иране превысил 3 млн б/с, но данный фактор должен быть компенсирован сокращением добычи в рамках ОПЕК+, которое должно начаться уже на этой неделе.

На 19:15 мск:

Brent, $/бар. — 75,73 (-4,51%), с нач. года -11,8%

WTI, $/бар. — 72,05 (-4,77%), с нач. года -10,2%

Urals (инд. Средиземноморье), $/бар. — 51,74 (-30,91%), с нач. года -19,2%

Золото, $/тр. унц. — 2 017,35 (+1,75%), с нач. года +10,6%

Серебро, $/тр. унц. — 25,46 (+1,87%), с нач. года +6,3%

Алюминий, $/т — 2 361,00 (+0,21%), с нач. года -0,7%

Медь, $/т — 8 532,50 (-0,73%), с нач. года +1,9%

Никель, $/т — 24 850,00 (+2,61%) с нач. года -17,3%

Доллар сегодня подешевел на 63 копейки до 79,62, евро потерял почти 91 копейку до 87,77, а юань снизился в цене на 9 копеек до 11,496.

Три очевидных фактора давления на российский рынок акций: 1) продолжительная техническая перекупленность; 2) резкое снижение цен на нефть; 3) укрепление рубля. Можем отметить и еще один – утрачивает свою силу «дивидендный допинг», который поддерживал ралли недавние недели. Дивидендную отсечку по «Новатэку» мы прошли в конце прошлой недели. На этой неделе без дивидендов останутся акции «Банка Санкт-Петербург», а также акции Сбербанка. Таким образом, которая межпраздничная торговая неделя удобна для коррекции. Отчасти два дня падения рублевого индекса уже заметно сняли перегретость, однако до сих пор более 88% компаний-компонентов индекса МосБиржи торгуются одновременно выше своей 50, 100 и 200-дневной скользящей средней линии. Это все еще слишком высокий процент, подразумевающий продолжение коррекционного движения.

На 19:15 мск:

EUR/USD — 1,0999 (+0,21%), с начала года +2,7%

GBP/USD — 1,2473 (-0,18%), с начала года +3,2%

USD/JPY — 136,46 (-0,76%), с начала года +4,1%

Индекс доллара — 101,972 (-0,18%), с начала года -1,5%

USD/RUB (Мосбиржа) — 79,62 (-0,79%), с начала года +13,9%

EUR/RUB (Мосбиржа) — 87,77 (-1,02%), с начала года +18,1%

Дивидендная доходность индекса МосБиржи составляет 8,1 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E).

Ключевые новости

Средняя цена на нефть марки Urals в апреле 2023 года сложилась в размере $58,63 за баррель по сравнению с 47,85/барр. в марте. Средняя цена на нефть марки Urals в январе-апреле 2023 года сложилась в размере $51,05/барр. По нашим грубым оценкам, средняя рыночная цена фьючерсов на Brent в апреле составила $83,4/барр. Это означает, что дисконт между Urals и Brent составил около $25/барр. Таким образом, дисконт вернулся к тем уровням, которые наблюдались во второй половине 2022 г. На прошлой неделе вице-премьер РФ Александр Новак сообщил, что дисконт между Urals и Brent сократился примерно до $26–27/барр.

В фокусе

Совет директоров «Россети Центр и Приволжье» (MRKP) 4 мая рассмотрит рекомендации по дивидендам за 2022 г. Дивполитика предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли и погашение убытков прошлых лет. В среднем ежегодно акционеры получают от 30% до 50% прибыли в форме дивидендов. По итогам 2022 года чистая прибыль по МСФО составила 11,05 млрд рублей, что на 11% больше показателя предыдущего года. По РСБУ чистая прибыль составила 10,908 млрд рублей (+3,1% г/г). Компания выплатила дивиденды за 9 месяцев 2022 г. 0,03015 рубля на акцию. Позитивно смотрим на бумагу, как на дивидендную историю. Форвардная дивидендная доходность должна быть двузначной, не менее 15%. Акции торгуются ниже уровней закрытия 2022 года, не выглядят перекупленными. Привлекательная история для консервативного инвестора.

Итоги российского рынка

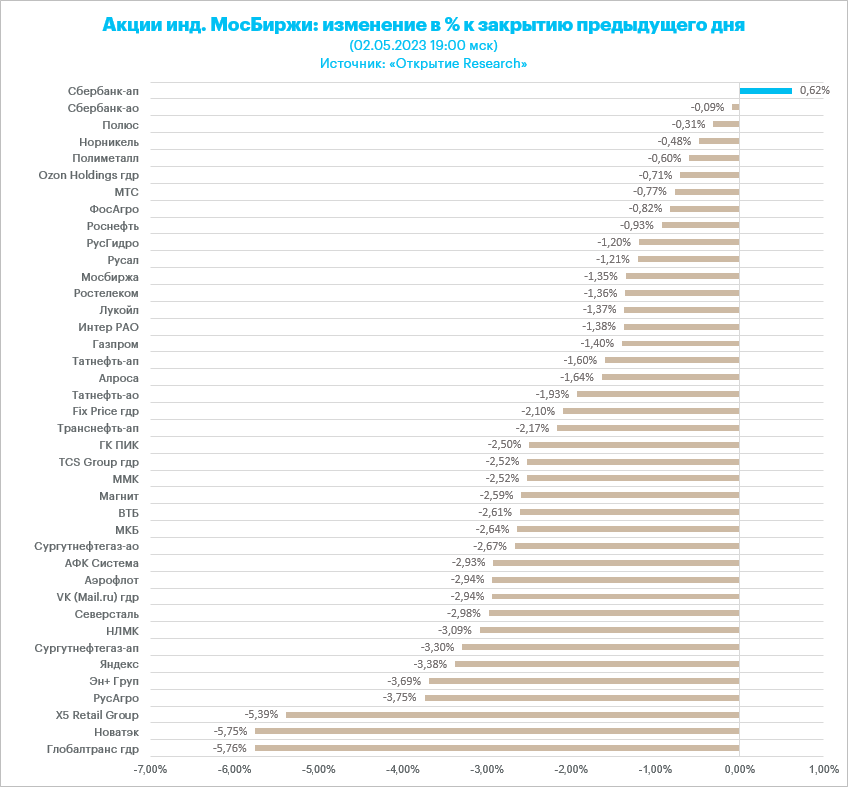

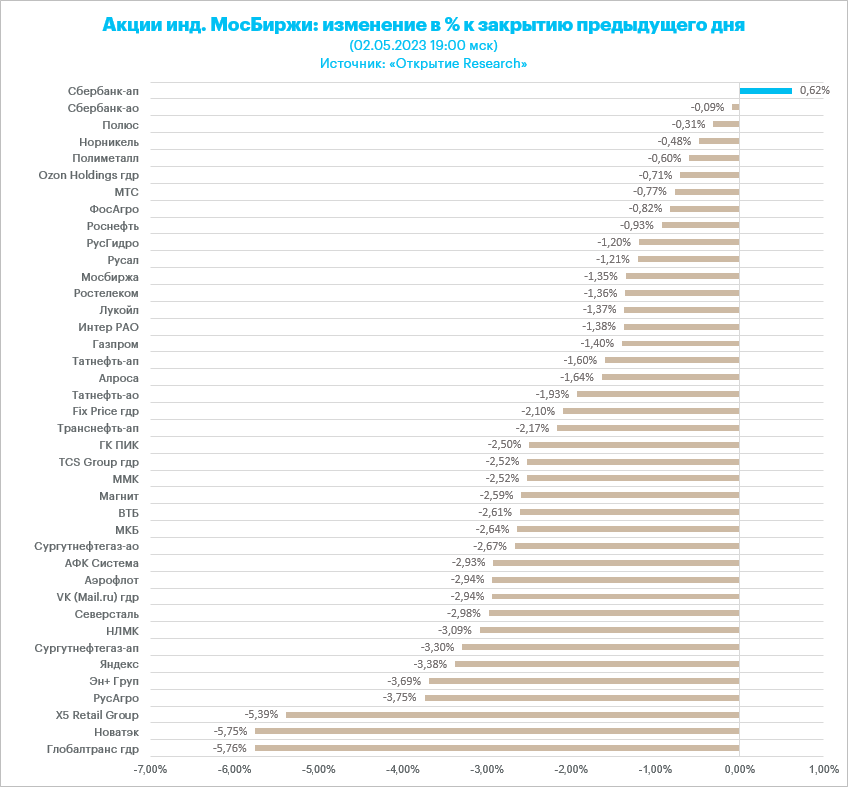

Все 10 отраслевых индексов снизились по итогам дня.

Худшим по динамике стал индекс «Потребительского сектора» (-3,78%). В секторе подросли более чем на 6% только акции «Соллерс» (SVAV). Совет директоров компании впервые за много лет рекомендовал выплатить дивиденды: за 2022 год выплаты могут составить 45,39 руб. на акцию. Дивдоходность 10%. ГОСА состоится 30 июня. Если дивиденды будут одобрены, реестр для их получения будет закрыт 10 июля.

Наименьшее снижение продемонстрировал индекс «Телекоммуникаций» (-1,7%). Все бумаги в минусе. Аутсайдерами стали префы МГТС (MGTSP) и префы «Ростелекома» (RTKMP). Чуть меньше просела обычка «Ростелекома» (RTKM) и акции МТС (MTSS).

Индекс «Нефти и газа» (-2,63%). Все бумаги сектора в минусе. Лидировали по темпам снижения акции «Новатэка» (NVTK) после отсечки, а также префы «Башнефти» (BANEP), а также префы и обычка «Сургутнефтегаза».

«Сургутнефтегаз»: дивидендные сценарии

Из ТОП-25 акций лидеров по объему торгов 5 дорожали и 20 дешевели на 19:30 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), акции ВТБ (VTBR), «Газпрома» (GAZP). Наиболее существенный рост демонстрировали акции «Россетей» (FEES). Это была реакция на новость о том, что услуги по передаче электроэнергии по российской единой электросети с 1 мая подорожали на 6,3%. Такая индексация будет действовать до конца года. Наиболее существенное снижение показали акции ОВК (UWGN), подешевевшие на 16%.

Из 40 акций индекса МосБиржи 1 подорожала и 39 подешевели по итогам дня (на 19:00 мск).

88,1 % компаний индекса торгуются выше своей 50-дневной МА, 95,2 % торгуются выше своей 100-дневной МА, 95,2 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся экстремальную краткосрочную перекупленность российского фондового рынка.

Корпоративные истории

Совет директоров ТГК-14 (TGKN) рекомендовал ГОСА выплатить дивиденды 0,00049448386167 рубля на каждую обыкновенную акцию. Чистая прибыль по МСФО по итогам 2022 года выросла в 4,4 раза — до 564,158 млн рублей. Чистая прибыль по РСБУ — 671,482 млн рублей. Вся эта сумма пойдет на дивиденды. Лица, имеющие право на получение дивидендов, определяются по состоянию на 16 июня 2023 года. Примечательное событие не только потому, что компания решила направить на дивиденды всю прибыль. Последний раз ТГК-14 платила годовые дивиденды в 2006 г. Котировки акций TGKN позитивно отреагировали на новость и торгуются в районе 2-летних максимумов.

АФК «Система» (AFKS) приобрела группу компаний Natura Siberica — ведущего российского производителя сертифицированной органической косметики. Сумма сделки не раскрывается. Таким образом, «Система» продолжает расширять собственный инвестиционный портфель. Впрочем, не имея представления о сумме сделки, сложно оценить ее привлекательность для покупателя. С другой стороны, учитывая, что в 2022 году выручка группы компаний Natura Siberica составила всего 10,2 млрд рублей, вряд ли данная история внесет существенный вклад в консолидированные результаты «Системы». У нас есть актуальная идея на покупку акций АФК, цель 20 руб.

«М.Видео-Эльдорадо» (MVID) отчиталась о финансовых результатах за 2022 г. (МСФО). Скорректированная EBITDA по итогам 2022 года увеличилась в 1,7 раза и составила 15,5 млрд рублей (по МСФО 17). Маржинальность по показателю составила 3,8% против 1,9% годом ранее. Скорректированный чистый убыток за год снизился на 10% и составил 6,7 млрд рублей. GMV группы в 2022 году снизился на 14,3%, до 489 млрд рублей. Таким образом, компания вновь продемонстрировала очень слабые результаты, видимо, проигрывая борьбу за долю рынка маркетплейсам. Рост скорректированной EBITDA связан исключительно с пересмотром данного показателя за 2021 год и не должен вводить в заблуждение. В то же время соотношение чистого долга к EBITDA превысило 4,0х, тогда как FCF ритейлера в прошлом году вообще получился отрицательным. Таким образом, мы по-прежнему не видим никаких драйверов для роста стоимости акции «М.Видео-Эльдорадо» и не рекомендуем их к покупке.

На 19:15 мск:

Индекс МосБиржи — 2 580,51 п. (-2,07%), с нач. года +19,8%

Индекс РТС — 1 019,67 п. (-1,34%), с нач. года +5,1%

Stoxx Europe 600 — 461,08 п. (-1,24%), с нач. года +8,5%

DAX — 15 726,94 п. (-1,23%), с нач. года +13,0%

FTSE 100 — 7 773,03 п. (-1,24%), с нач. года +4,3%

S&P 500 — 4 098,90 п. (-1,65%), с нач. года +6,8%

VIX — 19,17 п. (+3.09 пт), с нач. года -2.5 пт

MSCI World — 2 833,60 п. (-0,08%), с нач. года +8,9%

Внешний фон был негативным для российского рынка. Европейские акции, как и российские начали неделю со вторника из-за праздника 1 Мая. На фондовых площадках Европы мы наблюдали минорную динамику. Темпы роста базовой инфляции в Еврозоне замедлились впервые за 10 месяцев, составив 5,6% г/г против 5,7% г/г месяцем ранее. Если данный тренд продолжится, то ЕЦБ может со временем смягчить свою позицию. Пока же рынок производных инструментов ждет от регулятора повышения процентных ставок на 25 б.п. в этот четверг. Европейские индексы PMI в обрабатывающей промышленности продемонстрировали более глубокое замедление деловой активности в производственной сфере, что является негативным сигналом для цен на сырьевые товары.

Акции в США также дешевели. Здесь не утихают опасения в отношении стабильности финансовой системы, побуждающие инвесторов к бегству в более безопасные активы. На фоне распродажи акций резко снизились доходности казначейских облигаций. Так, доходность 2-летних нот упала на 18,4 б.п. до 3,957%, а доходность 10-летних облигаций снизилась на 13 б.п. до 3,439%. Комментарии министра финансов США Джанет Йеллен о том, что ее ведомство может остаться без денег уже к началу июня, если Конгресс не повысит лимит госдолга, выступают негативным фактором для рынка. Однако ближайшим важным событием все же станет завтрашнее решение FOMC по процентной ставке. Рынок фьючерсов оценивает вероятность ее повышения на 0,25% до 5,00–5,25% в 95%, после чего, как ожидается, ФРС возьмет паузу до ноября, когда снизит ставку на те же 0,25%.

Цены на нефть увеличили темпы падения во второй половине дня. Падение отражает беспокойства рынка по поводу того, что над Европой и США висит риск рецессии. При этом восстановление производственной активности в Китае, поскольку производственная сфера ориентирована на экспорт, происходит недостаточно активно. В результате опубликованный на выходных официальный показатель PMI в производственной сфере составил в апреле 49,2 п. против 51,9 п. в марте. Показатель ниже 50 п. указывает на замедление деловой активности.

Еще один фактор давления на нефтяные котировки: объем добычи нефти в Иране превысил 3 млн б/с, но данный фактор должен быть компенсирован сокращением добычи в рамках ОПЕК+, которое должно начаться уже на этой неделе.

На 19:15 мск:

Brent, $/бар. — 75,73 (-4,51%), с нач. года -11,8%

WTI, $/бар. — 72,05 (-4,77%), с нач. года -10,2%

Urals (инд. Средиземноморье), $/бар. — 51,74 (-30,91%), с нач. года -19,2%

Золото, $/тр. унц. — 2 017,35 (+1,75%), с нач. года +10,6%

Серебро, $/тр. унц. — 25,46 (+1,87%), с нач. года +6,3%

Алюминий, $/т — 2 361,00 (+0,21%), с нач. года -0,7%

Медь, $/т — 8 532,50 (-0,73%), с нач. года +1,9%

Никель, $/т — 24 850,00 (+2,61%) с нач. года -17,3%

Доллар сегодня подешевел на 63 копейки до 79,62, евро потерял почти 91 копейку до 87,77, а юань снизился в цене на 9 копеек до 11,496.

Три очевидных фактора давления на российский рынок акций: 1) продолжительная техническая перекупленность; 2) резкое снижение цен на нефть; 3) укрепление рубля. Можем отметить и еще один – утрачивает свою силу «дивидендный допинг», который поддерживал ралли недавние недели. Дивидендную отсечку по «Новатэку» мы прошли в конце прошлой недели. На этой неделе без дивидендов останутся акции «Банка Санкт-Петербург», а также акции Сбербанка. Таким образом, которая межпраздничная торговая неделя удобна для коррекции. Отчасти два дня падения рублевого индекса уже заметно сняли перегретость, однако до сих пор более 88% компаний-компонентов индекса МосБиржи торгуются одновременно выше своей 50, 100 и 200-дневной скользящей средней линии. Это все еще слишком высокий процент, подразумевающий продолжение коррекционного движения.

На 19:15 мск:

EUR/USD — 1,0999 (+0,21%), с начала года +2,7%

GBP/USD — 1,2473 (-0,18%), с начала года +3,2%

USD/JPY — 136,46 (-0,76%), с начала года +4,1%

Индекс доллара — 101,972 (-0,18%), с начала года -1,5%

USD/RUB (Мосбиржа) — 79,62 (-0,79%), с начала года +13,9%

EUR/RUB (Мосбиржа) — 87,77 (-1,02%), с начала года +18,1%

Дивидендная доходность индекса МосБиржи составляет 8,1 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E).

Ключевые новости

Средняя цена на нефть марки Urals в апреле 2023 года сложилась в размере $58,63 за баррель по сравнению с 47,85/барр. в марте. Средняя цена на нефть марки Urals в январе-апреле 2023 года сложилась в размере $51,05/барр. По нашим грубым оценкам, средняя рыночная цена фьючерсов на Brent в апреле составила $83,4/барр. Это означает, что дисконт между Urals и Brent составил около $25/барр. Таким образом, дисконт вернулся к тем уровням, которые наблюдались во второй половине 2022 г. На прошлой неделе вице-премьер РФ Александр Новак сообщил, что дисконт между Urals и Brent сократился примерно до $26–27/барр.

В фокусе

Совет директоров «Россети Центр и Приволжье» (MRKP) 4 мая рассмотрит рекомендации по дивидендам за 2022 г. Дивполитика предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли и погашение убытков прошлых лет. В среднем ежегодно акционеры получают от 30% до 50% прибыли в форме дивидендов. По итогам 2022 года чистая прибыль по МСФО составила 11,05 млрд рублей, что на 11% больше показателя предыдущего года. По РСБУ чистая прибыль составила 10,908 млрд рублей (+3,1% г/г). Компания выплатила дивиденды за 9 месяцев 2022 г. 0,03015 рубля на акцию. Позитивно смотрим на бумагу, как на дивидендную историю. Форвардная дивидендная доходность должна быть двузначной, не менее 15%. Акции торгуются ниже уровней закрытия 2022 года, не выглядят перекупленными. Привлекательная история для консервативного инвестора.

Итоги российского рынка

Все 10 отраслевых индексов снизились по итогам дня.

Худшим по динамике стал индекс «Потребительского сектора» (-3,78%). В секторе подросли более чем на 6% только акции «Соллерс» (SVAV). Совет директоров компании впервые за много лет рекомендовал выплатить дивиденды: за 2022 год выплаты могут составить 45,39 руб. на акцию. Дивдоходность 10%. ГОСА состоится 30 июня. Если дивиденды будут одобрены, реестр для их получения будет закрыт 10 июля.

Наименьшее снижение продемонстрировал индекс «Телекоммуникаций» (-1,7%). Все бумаги в минусе. Аутсайдерами стали префы МГТС (MGTSP) и префы «Ростелекома» (RTKMP). Чуть меньше просела обычка «Ростелекома» (RTKM) и акции МТС (MTSS).

Индекс «Нефти и газа» (-2,63%). Все бумаги сектора в минусе. Лидировали по темпам снижения акции «Новатэка» (NVTK) после отсечки, а также префы «Башнефти» (BANEP), а также префы и обычка «Сургутнефтегаза».

«Сургутнефтегаз»: дивидендные сценарии

Из ТОП-25 акций лидеров по объему торгов 5 дорожали и 20 дешевели на 19:30 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), акции ВТБ (VTBR), «Газпрома» (GAZP). Наиболее существенный рост демонстрировали акции «Россетей» (FEES). Это была реакция на новость о том, что услуги по передаче электроэнергии по российской единой электросети с 1 мая подорожали на 6,3%. Такая индексация будет действовать до конца года. Наиболее существенное снижение показали акции ОВК (UWGN), подешевевшие на 16%.

Из 40 акций индекса МосБиржи 1 подорожала и 39 подешевели по итогам дня (на 19:00 мск).

88,1 % компаний индекса торгуются выше своей 50-дневной МА, 95,2 % торгуются выше своей 100-дневной МА, 95,2 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся экстремальную краткосрочную перекупленность российского фондового рынка.

Корпоративные истории

Совет директоров ТГК-14 (TGKN) рекомендовал ГОСА выплатить дивиденды 0,00049448386167 рубля на каждую обыкновенную акцию. Чистая прибыль по МСФО по итогам 2022 года выросла в 4,4 раза — до 564,158 млн рублей. Чистая прибыль по РСБУ — 671,482 млн рублей. Вся эта сумма пойдет на дивиденды. Лица, имеющие право на получение дивидендов, определяются по состоянию на 16 июня 2023 года. Примечательное событие не только потому, что компания решила направить на дивиденды всю прибыль. Последний раз ТГК-14 платила годовые дивиденды в 2006 г. Котировки акций TGKN позитивно отреагировали на новость и торгуются в районе 2-летних максимумов.

АФК «Система» (AFKS) приобрела группу компаний Natura Siberica — ведущего российского производителя сертифицированной органической косметики. Сумма сделки не раскрывается. Таким образом, «Система» продолжает расширять собственный инвестиционный портфель. Впрочем, не имея представления о сумме сделки, сложно оценить ее привлекательность для покупателя. С другой стороны, учитывая, что в 2022 году выручка группы компаний Natura Siberica составила всего 10,2 млрд рублей, вряд ли данная история внесет существенный вклад в консолидированные результаты «Системы». У нас есть актуальная идея на покупку акций АФК, цель 20 руб.

«М.Видео-Эльдорадо» (MVID) отчиталась о финансовых результатах за 2022 г. (МСФО). Скорректированная EBITDA по итогам 2022 года увеличилась в 1,7 раза и составила 15,5 млрд рублей (по МСФО 17). Маржинальность по показателю составила 3,8% против 1,9% годом ранее. Скорректированный чистый убыток за год снизился на 10% и составил 6,7 млрд рублей. GMV группы в 2022 году снизился на 14,3%, до 489 млрд рублей. Таким образом, компания вновь продемонстрировала очень слабые результаты, видимо, проигрывая борьбу за долю рынка маркетплейсам. Рост скорректированной EBITDA связан исключительно с пересмотром данного показателя за 2021 год и не должен вводить в заблуждение. В то же время соотношение чистого долга к EBITDA превысило 4,0х, тогда как FCF ритейлера в прошлом году вообще получился отрицательным. Таким образом, мы по-прежнему не видим никаких драйверов для роста стоимости акции «М.Видео-Эльдорадо» и не рекомендуем их к покупке.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба