18 мая 2023 Открытие Шульгин Михаил

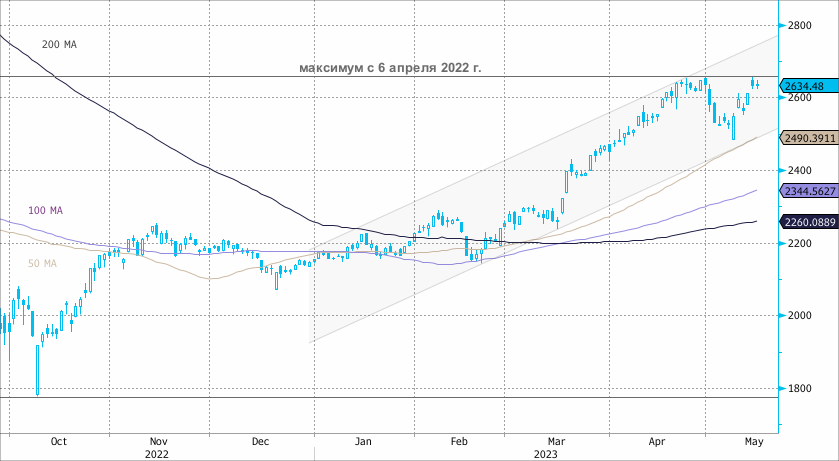

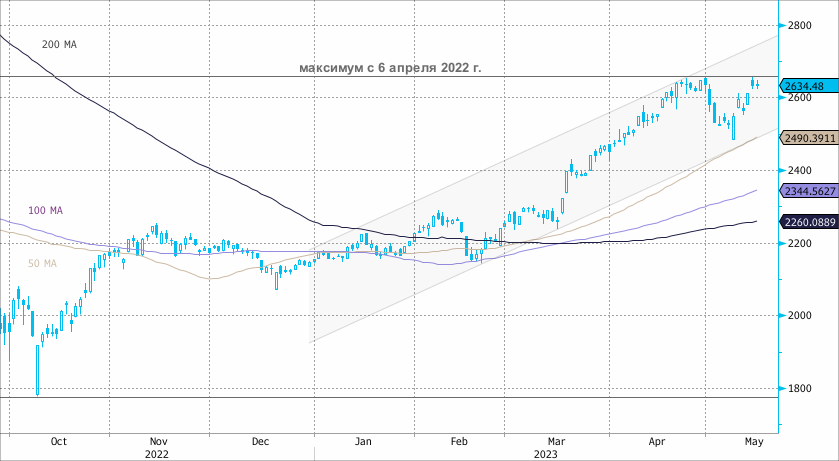

Российские акции завершили умеренным ростом торги в среду, 17 мая. Рублевый вырос чисто символически, а индекс РТС прибавил более заметно на фоне укрепления рубля.

На 19:15 мск:

Индекс МосБиржи — 2 634,48 п. (+0,03%), с нач. года +22,3%

Индекс РТС — 1 039,58 п. (+0,86%), с нач. года +7,1%

Stoxx Europe 600 — 463,98 п. (-0,15%), с нач. года +9,2%

DAX — 15 951,30 п. (+0,34%), с нач. года +14,6%

FTSE 100 — 7 723,23 п. (-0,36%), с нач. года +3,6%

S&P 500 — 4 131,13 п. (+0,52%), с нач. года +7,6%

VIX — 17,17 п. (-0.82 пт), с нач. года -4.5 пт

MSCI World — 2 802,39 п. (-0,61%), с нач. года +7,7%

Внешний фон был в целом позитивным для российского рынка. Европейские акции демонстрировали разнонаправленную динамику. Наиболее позитивную динамику демонстрировали акции авиакомпаний, а также компаний аэрокосмического сектора.

В США основные фондовые индексы прибавляли около 0,5-0,6%. В рамках сезона отчетностей отчиталось за 1 квартал порядка 420 компаний из индекса S&P 500. 79% отчитавшихся компаний превзошли прогнозы аналитиков по прибыли на акцию (78% было в прошлом сезоне годичной давности). Примерно 19% отчитавшихся рапортовали о EPS хуже ожиданий аналитиков (18% в прошлом сезоне год назад). 61% отчитавшихся рапортовал о выручке лучше прогнозов, 13% - о выручке хуже прогнозов. В прошлом году в 1 квартале было 59% и 16% соответственно.

Американские акции росли в надежде на то, что переговорщики в Вашингтоне смогут преодолеть тупик в вопросе повышения потолка госдолга, чтобы избежать технического дефолта, который возможен уже с 1 июня. Также поддержку настроениям оказало ралли региональных банков на фоне того, как Western Alliance Bancorp сообщил о росте депозитов. Target Corp. подтвердила годовой прогноз, сообщив по итогам 1 квартала о прибыли выше ожиданий.

Цены на нефть в среду подросли, поскольку Управление по энергетической информации США (EIA) рапортовало о том, что запасы нефти в США за неделю до 12 мая выросли на 5 млн баррелей. При этом опрошенные аналитики ожидали снижение показателя. В остальном же краткосрочный позитивный импульс исходит со стороны рискованных активов, где инвесторы надеются на разумный выход из тупика в переговорах по долгу США.

На 19:15 мск:

Brent, $/бар. — 76,69 (+2,38%), с нач. года -10,7%

WTI, $/бар. — 72,63 (+2,50%), с нач. года -9,5%

Urals (инд. Средиземноморье), $/бар. — 53,06 (+3,67%), с нач. года -17,1%

Золото, $/тр. унц. — 1 981,31 (-0,40%), с нач. года +8,6%

Серебро, $/тр. унц. — 23,69 (-0,24%), с нач. года -1,1%

Алюминий, $/т — 2 306,00 (+2,06%), с нач. года -3,0%

Медь, $/т — 8 299,00 (+2,19%), с нач. года -0,9%

Никель, $/т — 21 365,00 (+1,15%) с нач. года -28,9%

Доллар в среду подешевел на 53,3 копейки до 79,86, евро потерял 94 копейки до 86,58, а юань подешевел на 9,3 копейки до 11,396.

Тенденция укрепления рубля не оказывала поддержку российскому фондовому рынку, зато цены на нефть Brent уверенно вернулись выше $75/барр., даже еще на полтора доллара за бочку выше. Можно сказать, что российский рынок взял тайм-аут, поскольку продолжение роста означало бы обновление максимума 2023 г., а также максимума с апреля 2022 года. В преддверии ряда ключевых дивидендных решений советов директоров нескольких российских компаний, а также в преддверии публикации отчетности Сбербанка по МСФО рынок не решился на обновление экстремумов.

83,3 % компаний индекса торгуются выше своей 50-дневной МА, 90,5 % торгуются выше своей 100-дневной МА, 90,5 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

EUR/USD — 1,0833 (-0,27%), с начала года +1,2%

GBP/USD — 1,2481 (-0,06%), с начала года +3,3%

USD/JPY — 137,49 (+0,81%), с начала года +4,9%

Индекс доллара — 102,951 (+0,38%), с начала года -0,6%

USD/RUB (Мосбиржа) — 79,8625 (-0,66%), с начала года +14,3%

EUR/RUB (Мосбиржа) — 86,5825 (-1,07%), с начала года +16,5%

Дивидендная доходность индекса МосБиржи составляет 9,8 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E).

Ключевые новости

Россия и Иран осуществляют взаиморасчеты уже на 80% в национальных валютах - риалах и рублях, заявил вице-премьер РФ Александр Новак на пресс-конференции в Тегеране. Также Новак сообщил, что «Газпром» (GAZP) рассматривает разработку иранских месторождений «Киш» и «Северный Парс» с последующим сжижением и поставками на мировой рынок.

Проблемы с нефтегазовыми доходами федерального бюджета сохраняются, их поступление отстает от плановых назначений, ненефтегазовые же могут немного превысить план по итогам года, сообщил министр финансов РФ Антон Силуанов.

В фокусе

Сбербанк (SBER) 18 мая планирует опубликовать финансовую отчетность по МСФО за I квартал 2023 года.

Совет директоров «Черкизово» (GCHE) 18 мая рассмотрит вопрос о выплате дивидендов за 2022 г.

Совет директоров Segezha Group (SGZH) 18 мая (а не 19 мая) рассмотрит вопрос о распределении прибыли за 2022 г. Надежды на слабый рубль будут во многом определять судьбу инвестиционного кейса в акциях SGZH в 2023 году — текущий леверидж 4,1x Чистый долг/OIBDA со средним сроком погашения 2,2 года сложно назвать комфортным, что тормозит не только акционерную доходность, но и инвестирование в основной капитал и расширение бизнеса. О дивидендах может быть объявлено в конце апреля — начале мая, но в текущих реалиях сложно ждать рекомендации больших выплат от совета директоров.

Совет директоров «Сургутнефтегаза» (SNGS) 18 мая рассмотрит вопрос о распределении прибыли за 2022 г. Предполагая сохранение валютной денежной позиции, мы оценивали в начале мая дивиденд на преф за 2022 г. в 2,87 руб./акция (доходность около 8%). При сохранении курса доллара к рублю около 80 руб. на конец 2023 г. дивиденд за этот год прогнозировали около 7,6 руб. (доходность около 21%).

Совет директоров «Акрона» (AKRN) 18 мая рассмотрит вопрос о распределении прибыли за 2022 г. Акции компании растут 2 дня подряд и уверенно приближаются к ключевому уровню сопротивления 20000 руб.

Совет директоров «Газпрома» (GAZP) 23 мая рассмотрит рекомендацию по финальным дивидендам за 2022 г. В преддверии этого события акции компании также пользуются повышенным спросом. Техническая картина подразумевает перспективу роста до 200 руб. за бумагу на горизонте 2 месяцев.

Совет директоров «Казаньоргсинтеза» (KZOS) 23 мая рассмотрит рекомендацию по финальным дивидендам за 2022 г. Акции компании относительно стабильно растут в цене с 3 мая (от минимумов 95 рублей до сегодняшних максимумов 107 рублей рост составил 12,6%).

Итоги российского рынка

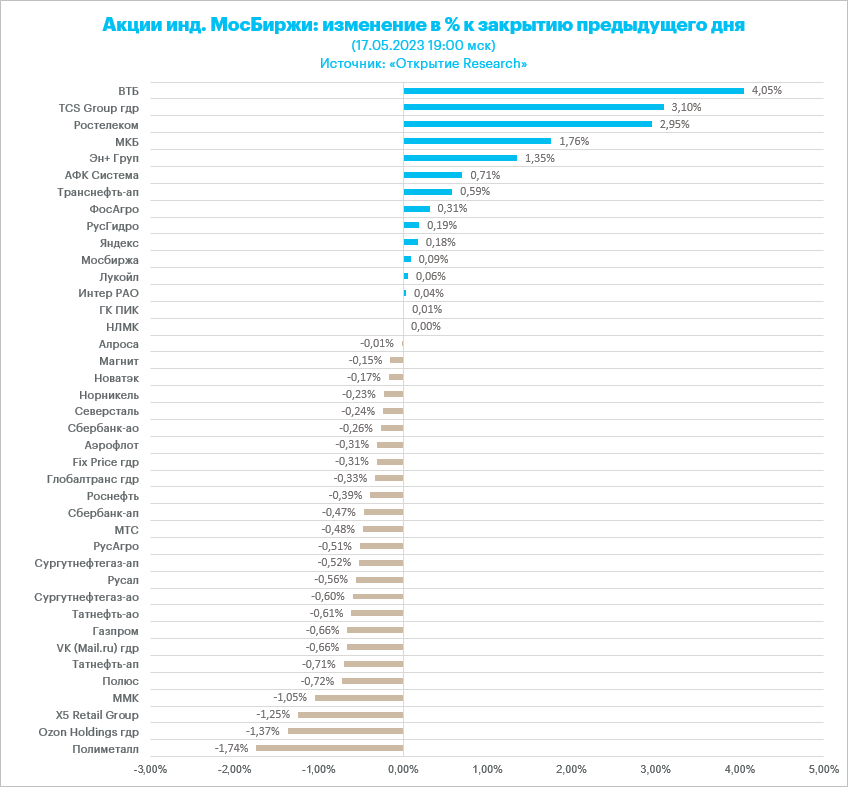

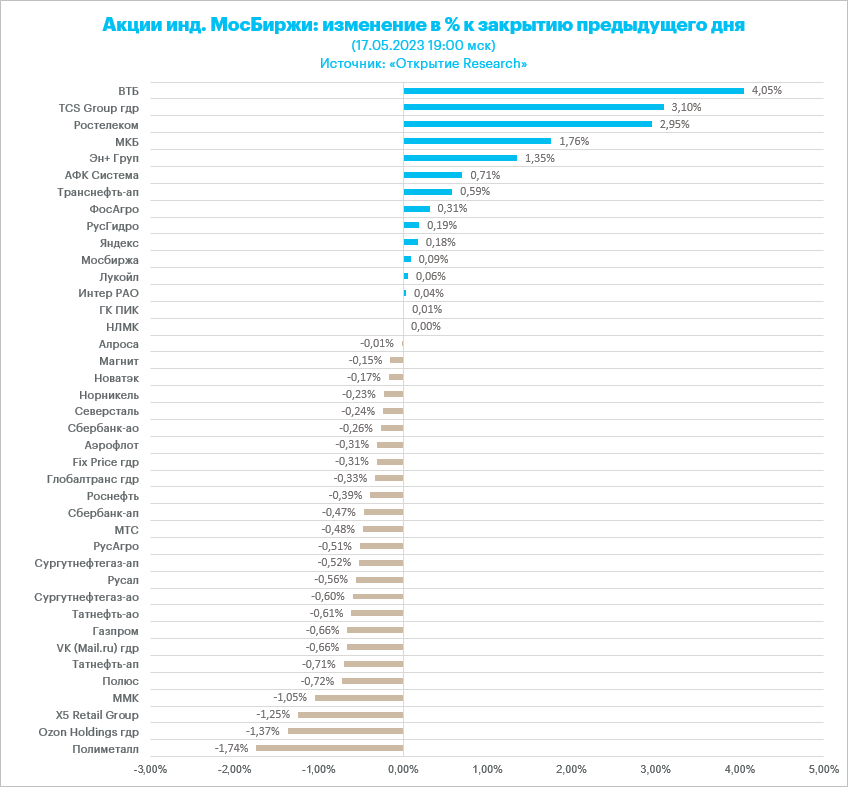

Из 10 отраслевых индексов 5 выросли и 5 снизились по итогам дня.

Худшим по динамике стал индекс «Потребительского сектора» (-0,39%). Здесь в лидерах роста были акции «Аптеки36и6», а в аутсайдерах бумаги «Соллерса», которые теряли почти 6%. Также более 1% теряли акции «ВУШ Холдингс», расписки «ОКЕЙ» и X5 Group.

Лидером роста стал индекс «Строительных компаний» (+2,2%). Среди четырех публичных девелоперов забуксовали только акции ГК «ПИК». Акции «Группы ЛСР» выросли на 1%, акции «Самолета» прибавили 1,4%, а расписки «Эталона» выросли почти на 7%.

Индекс «Нефти и газа» (-0,2%). В секторе в плюсе завершили день префы «Транснефти» и акции «Лукойла». Остальные бумаги подешевели. Ни одна бумага не потеряла в цене более 1%.

Из ТОП-25 акций лидеров по объему торгов 8 подорожали и 17 подешевели на 18:50 мск. Лидировали по объему акции ВТБ (VTBR), обыкновенные акции Сбербанка (SBER) и «Газпрома» (GAZP). Наиболее существенное снижение показали акции «Мосэнерго» (MSNG), подешевевшие на 7,4%. Наиболее существенный рост показали в этой группе акции ТГК-14 (TGKN), прибавившие 26,5%.

Из 40 акций индекса МосБиржи 16 подорожали и 26 подешевели по итогам дня (на 18:50 мск).

Корпоративные истории

Росбанк (ROSB) опубликовал финансовые результаты за 1 квартал 2023 года по МСФО. Чистая прибыль за квартал составила 8,7 млрд рублей, в то время как показатель за весь 2022 г. составил 4,9 млрд руб. (19.6 млрд руб. в 2021 г.). Это произошло потому, что банк вернулся к привычному уровню отчислений в резервы. В 2022 году эти отчисления составили 35,2 млрд руб., а в первом квартале 2023 г. только 1 млрд руб. Прибыль на акцию по итогам квартала составила 4,57 руб., следует из отчетности.

Чистый операционный доход остался на высоком уровне 2022 года, отметил менеджмент, составив 22,9 млрд руб. Чистый процентный доход составил 15,3 млрд руб. это на 14% больше среднеквартального результата по итогам 2022 г. (53,9/4=13,48 млрд руб.). Среднеквартальный комиссионный доход в 2022 г. составил 13,4/4=3,35 млрд руб. Показатель по итогам 1 квартала 2023 г. составил 3,3 млрд руб. То есть на уровне среднеквартального по итогам прошлого года.

Отношение операционных расходов к доходам до создания резервов составило 52%. При этом норматив достаточности капитала составил 17,3% по сравнению с 17,5% по итогам 2022 года. Темпы роста кредитного портфеля в корпоративном сегменте в целом выше темпов роста рынка. Корпоративный кредитный портфель увеличился на 23% кв/кв до 440 млрд руб. При этом средства корпоративных клиентов увеличились на 6% кв/кв до 857 млрд руб. Наиболее активно росла доля среднего бизнеса. Если в марте 2022 г. их было 7,5 тыс. , то в марте 2023 г. уже 11 тыс. (+47% г/г).

В сегменте автокредитования Банк удерживает 3 место на рынке по размеру портфеля при росте в 2 раза быстрее рыночного, а также поднялся по выдачам на 3 место. Банк увеличил выдачу ипотеки почти на 80% г/г, показав один из самых высоких приростов на рынке, и продолжает удерживать 2-е место по портфелю и выдачам среди частных банков.

Акции Росбанка выросли в среду в цене. Если исключить высокую краткосрочную волатильность рынка весной прошлого года после возобновления торгов на фондовом рынке, а также волатильность февраля 2023 года, то акции банка в период после начала СВО сохраняют диапазон 100–125 руб. и сейчас торгуются вблизи его нижней границы этого диапазона. Потенциал возвращения к 120–125 рублей сохраняется.

Акции алмазодобывающей компании «Алроса» (ALRS) также прибавили в цене по итогам дня. Сформировав минимум 56,76 руб. за доллар еще в сентябре 2022 г., котировки после этого еще 2 раза (в декабре и феврале 2023 г.) пытались уйти ниже отметки 60 руб. С позиции технического анализа сформировано прочное дно, которое открывает потенциал для возвращения к 80 руб. на горизонте 12 месяцев. Компания не раскрывает отчетность. Поэтому рынок может позитивно отреагировать на интервью «Коммерсанту» Сергея Иванова, покидающего пост главы компании. Он позитивно оценил результаты 1 квартала 2023 г., отметив, что доля компании на мировом рынке составляет около 30%, и такие объемы заместить попросту нечем. На долгосрочных клиентов ALROSA Alliance приходится около 70% сбыта. Уровень концентрации клиентов, конечно, вырос после начала СВО. По словам Иванова, компания не снижает объемы производства, чистый долг у «Алросы» является отрицательным. Ложка дегтя – это оценка состояния мирового рынка, поскольку продажи ювелирных изделий в США идет не так хорошо, как ожидалось, что подтверждает динамика продаж De Beers. Спрос со стороны Китая после снятия антиковидных ограничений также хуже прогнозов. Однако потребление в Индии растет, а мировая добыча сокращается. Иванов позитивно оценивает положение «Алросы» в случае падающего мирового рынка.

Акции МРСК «Урала» (MRKU) сформировали новый максимум с апреля 2011 года на уровне 0,2714 руб. Но затем на фиксации прибыли растеряли большую часть своих достижений, хотя и подорожали на 2,9% по итогам дня. Рост последние дни был обусловлен ожиданиями решения по дивидендам. Совет директоров компании рекомендовал на ГОСА, которое состоится 9 июня, одобрить выплату за 2022 г. 0,00504 руб. на акцию. Последний день для покупки, чтобы попасть в дивиденды – 21 июня. Но дивдоходность низкая, около 2%.

На 19:15 мск:

Индекс МосБиржи — 2 634,48 п. (+0,03%), с нач. года +22,3%

Индекс РТС — 1 039,58 п. (+0,86%), с нач. года +7,1%

Stoxx Europe 600 — 463,98 п. (-0,15%), с нач. года +9,2%

DAX — 15 951,30 п. (+0,34%), с нач. года +14,6%

FTSE 100 — 7 723,23 п. (-0,36%), с нач. года +3,6%

S&P 500 — 4 131,13 п. (+0,52%), с нач. года +7,6%

VIX — 17,17 п. (-0.82 пт), с нач. года -4.5 пт

MSCI World — 2 802,39 п. (-0,61%), с нач. года +7,7%

Внешний фон был в целом позитивным для российского рынка. Европейские акции демонстрировали разнонаправленную динамику. Наиболее позитивную динамику демонстрировали акции авиакомпаний, а также компаний аэрокосмического сектора.

В США основные фондовые индексы прибавляли около 0,5-0,6%. В рамках сезона отчетностей отчиталось за 1 квартал порядка 420 компаний из индекса S&P 500. 79% отчитавшихся компаний превзошли прогнозы аналитиков по прибыли на акцию (78% было в прошлом сезоне годичной давности). Примерно 19% отчитавшихся рапортовали о EPS хуже ожиданий аналитиков (18% в прошлом сезоне год назад). 61% отчитавшихся рапортовал о выручке лучше прогнозов, 13% - о выручке хуже прогнозов. В прошлом году в 1 квартале было 59% и 16% соответственно.

Американские акции росли в надежде на то, что переговорщики в Вашингтоне смогут преодолеть тупик в вопросе повышения потолка госдолга, чтобы избежать технического дефолта, который возможен уже с 1 июня. Также поддержку настроениям оказало ралли региональных банков на фоне того, как Western Alliance Bancorp сообщил о росте депозитов. Target Corp. подтвердила годовой прогноз, сообщив по итогам 1 квартала о прибыли выше ожиданий.

Цены на нефть в среду подросли, поскольку Управление по энергетической информации США (EIA) рапортовало о том, что запасы нефти в США за неделю до 12 мая выросли на 5 млн баррелей. При этом опрошенные аналитики ожидали снижение показателя. В остальном же краткосрочный позитивный импульс исходит со стороны рискованных активов, где инвесторы надеются на разумный выход из тупика в переговорах по долгу США.

На 19:15 мск:

Brent, $/бар. — 76,69 (+2,38%), с нач. года -10,7%

WTI, $/бар. — 72,63 (+2,50%), с нач. года -9,5%

Urals (инд. Средиземноморье), $/бар. — 53,06 (+3,67%), с нач. года -17,1%

Золото, $/тр. унц. — 1 981,31 (-0,40%), с нач. года +8,6%

Серебро, $/тр. унц. — 23,69 (-0,24%), с нач. года -1,1%

Алюминий, $/т — 2 306,00 (+2,06%), с нач. года -3,0%

Медь, $/т — 8 299,00 (+2,19%), с нач. года -0,9%

Никель, $/т — 21 365,00 (+1,15%) с нач. года -28,9%

Доллар в среду подешевел на 53,3 копейки до 79,86, евро потерял 94 копейки до 86,58, а юань подешевел на 9,3 копейки до 11,396.

Тенденция укрепления рубля не оказывала поддержку российскому фондовому рынку, зато цены на нефть Brent уверенно вернулись выше $75/барр., даже еще на полтора доллара за бочку выше. Можно сказать, что российский рынок взял тайм-аут, поскольку продолжение роста означало бы обновление максимума 2023 г., а также максимума с апреля 2022 года. В преддверии ряда ключевых дивидендных решений советов директоров нескольких российских компаний, а также в преддверии публикации отчетности Сбербанка по МСФО рынок не решился на обновление экстремумов.

83,3 % компаний индекса торгуются выше своей 50-дневной МА, 90,5 % торгуются выше своей 100-дневной МА, 90,5 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

EUR/USD — 1,0833 (-0,27%), с начала года +1,2%

GBP/USD — 1,2481 (-0,06%), с начала года +3,3%

USD/JPY — 137,49 (+0,81%), с начала года +4,9%

Индекс доллара — 102,951 (+0,38%), с начала года -0,6%

USD/RUB (Мосбиржа) — 79,8625 (-0,66%), с начала года +14,3%

EUR/RUB (Мосбиржа) — 86,5825 (-1,07%), с начала года +16,5%

Дивидендная доходность индекса МосБиржи составляет 9,8 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E).

Ключевые новости

Россия и Иран осуществляют взаиморасчеты уже на 80% в национальных валютах - риалах и рублях, заявил вице-премьер РФ Александр Новак на пресс-конференции в Тегеране. Также Новак сообщил, что «Газпром» (GAZP) рассматривает разработку иранских месторождений «Киш» и «Северный Парс» с последующим сжижением и поставками на мировой рынок.

Проблемы с нефтегазовыми доходами федерального бюджета сохраняются, их поступление отстает от плановых назначений, ненефтегазовые же могут немного превысить план по итогам года, сообщил министр финансов РФ Антон Силуанов.

В фокусе

Сбербанк (SBER) 18 мая планирует опубликовать финансовую отчетность по МСФО за I квартал 2023 года.

Совет директоров «Черкизово» (GCHE) 18 мая рассмотрит вопрос о выплате дивидендов за 2022 г.

Совет директоров Segezha Group (SGZH) 18 мая (а не 19 мая) рассмотрит вопрос о распределении прибыли за 2022 г. Надежды на слабый рубль будут во многом определять судьбу инвестиционного кейса в акциях SGZH в 2023 году — текущий леверидж 4,1x Чистый долг/OIBDA со средним сроком погашения 2,2 года сложно назвать комфортным, что тормозит не только акционерную доходность, но и инвестирование в основной капитал и расширение бизнеса. О дивидендах может быть объявлено в конце апреля — начале мая, но в текущих реалиях сложно ждать рекомендации больших выплат от совета директоров.

Совет директоров «Сургутнефтегаза» (SNGS) 18 мая рассмотрит вопрос о распределении прибыли за 2022 г. Предполагая сохранение валютной денежной позиции, мы оценивали в начале мая дивиденд на преф за 2022 г. в 2,87 руб./акция (доходность около 8%). При сохранении курса доллара к рублю около 80 руб. на конец 2023 г. дивиденд за этот год прогнозировали около 7,6 руб. (доходность около 21%).

Совет директоров «Акрона» (AKRN) 18 мая рассмотрит вопрос о распределении прибыли за 2022 г. Акции компании растут 2 дня подряд и уверенно приближаются к ключевому уровню сопротивления 20000 руб.

Совет директоров «Газпрома» (GAZP) 23 мая рассмотрит рекомендацию по финальным дивидендам за 2022 г. В преддверии этого события акции компании также пользуются повышенным спросом. Техническая картина подразумевает перспективу роста до 200 руб. за бумагу на горизонте 2 месяцев.

Совет директоров «Казаньоргсинтеза» (KZOS) 23 мая рассмотрит рекомендацию по финальным дивидендам за 2022 г. Акции компании относительно стабильно растут в цене с 3 мая (от минимумов 95 рублей до сегодняшних максимумов 107 рублей рост составил 12,6%).

Итоги российского рынка

Из 10 отраслевых индексов 5 выросли и 5 снизились по итогам дня.

Худшим по динамике стал индекс «Потребительского сектора» (-0,39%). Здесь в лидерах роста были акции «Аптеки36и6», а в аутсайдерах бумаги «Соллерса», которые теряли почти 6%. Также более 1% теряли акции «ВУШ Холдингс», расписки «ОКЕЙ» и X5 Group.

Лидером роста стал индекс «Строительных компаний» (+2,2%). Среди четырех публичных девелоперов забуксовали только акции ГК «ПИК». Акции «Группы ЛСР» выросли на 1%, акции «Самолета» прибавили 1,4%, а расписки «Эталона» выросли почти на 7%.

Индекс «Нефти и газа» (-0,2%). В секторе в плюсе завершили день префы «Транснефти» и акции «Лукойла». Остальные бумаги подешевели. Ни одна бумага не потеряла в цене более 1%.

Из ТОП-25 акций лидеров по объему торгов 8 подорожали и 17 подешевели на 18:50 мск. Лидировали по объему акции ВТБ (VTBR), обыкновенные акции Сбербанка (SBER) и «Газпрома» (GAZP). Наиболее существенное снижение показали акции «Мосэнерго» (MSNG), подешевевшие на 7,4%. Наиболее существенный рост показали в этой группе акции ТГК-14 (TGKN), прибавившие 26,5%.

Из 40 акций индекса МосБиржи 16 подорожали и 26 подешевели по итогам дня (на 18:50 мск).

Корпоративные истории

Росбанк (ROSB) опубликовал финансовые результаты за 1 квартал 2023 года по МСФО. Чистая прибыль за квартал составила 8,7 млрд рублей, в то время как показатель за весь 2022 г. составил 4,9 млрд руб. (19.6 млрд руб. в 2021 г.). Это произошло потому, что банк вернулся к привычному уровню отчислений в резервы. В 2022 году эти отчисления составили 35,2 млрд руб., а в первом квартале 2023 г. только 1 млрд руб. Прибыль на акцию по итогам квартала составила 4,57 руб., следует из отчетности.

Чистый операционный доход остался на высоком уровне 2022 года, отметил менеджмент, составив 22,9 млрд руб. Чистый процентный доход составил 15,3 млрд руб. это на 14% больше среднеквартального результата по итогам 2022 г. (53,9/4=13,48 млрд руб.). Среднеквартальный комиссионный доход в 2022 г. составил 13,4/4=3,35 млрд руб. Показатель по итогам 1 квартала 2023 г. составил 3,3 млрд руб. То есть на уровне среднеквартального по итогам прошлого года.

Отношение операционных расходов к доходам до создания резервов составило 52%. При этом норматив достаточности капитала составил 17,3% по сравнению с 17,5% по итогам 2022 года. Темпы роста кредитного портфеля в корпоративном сегменте в целом выше темпов роста рынка. Корпоративный кредитный портфель увеличился на 23% кв/кв до 440 млрд руб. При этом средства корпоративных клиентов увеличились на 6% кв/кв до 857 млрд руб. Наиболее активно росла доля среднего бизнеса. Если в марте 2022 г. их было 7,5 тыс. , то в марте 2023 г. уже 11 тыс. (+47% г/г).

В сегменте автокредитования Банк удерживает 3 место на рынке по размеру портфеля при росте в 2 раза быстрее рыночного, а также поднялся по выдачам на 3 место. Банк увеличил выдачу ипотеки почти на 80% г/г, показав один из самых высоких приростов на рынке, и продолжает удерживать 2-е место по портфелю и выдачам среди частных банков.

Акции Росбанка выросли в среду в цене. Если исключить высокую краткосрочную волатильность рынка весной прошлого года после возобновления торгов на фондовом рынке, а также волатильность февраля 2023 года, то акции банка в период после начала СВО сохраняют диапазон 100–125 руб. и сейчас торгуются вблизи его нижней границы этого диапазона. Потенциал возвращения к 120–125 рублей сохраняется.

Акции алмазодобывающей компании «Алроса» (ALRS) также прибавили в цене по итогам дня. Сформировав минимум 56,76 руб. за доллар еще в сентябре 2022 г., котировки после этого еще 2 раза (в декабре и феврале 2023 г.) пытались уйти ниже отметки 60 руб. С позиции технического анализа сформировано прочное дно, которое открывает потенциал для возвращения к 80 руб. на горизонте 12 месяцев. Компания не раскрывает отчетность. Поэтому рынок может позитивно отреагировать на интервью «Коммерсанту» Сергея Иванова, покидающего пост главы компании. Он позитивно оценил результаты 1 квартала 2023 г., отметив, что доля компании на мировом рынке составляет около 30%, и такие объемы заместить попросту нечем. На долгосрочных клиентов ALROSA Alliance приходится около 70% сбыта. Уровень концентрации клиентов, конечно, вырос после начала СВО. По словам Иванова, компания не снижает объемы производства, чистый долг у «Алросы» является отрицательным. Ложка дегтя – это оценка состояния мирового рынка, поскольку продажи ювелирных изделий в США идет не так хорошо, как ожидалось, что подтверждает динамика продаж De Beers. Спрос со стороны Китая после снятия антиковидных ограничений также хуже прогнозов. Однако потребление в Индии растет, а мировая добыча сокращается. Иванов позитивно оценивает положение «Алросы» в случае падающего мирового рынка.

Акции МРСК «Урала» (MRKU) сформировали новый максимум с апреля 2011 года на уровне 0,2714 руб. Но затем на фиксации прибыли растеряли большую часть своих достижений, хотя и подорожали на 2,9% по итогам дня. Рост последние дни был обусловлен ожиданиями решения по дивидендам. Совет директоров компании рекомендовал на ГОСА, которое состоится 9 июня, одобрить выплату за 2022 г. 0,00504 руб. на акцию. Последний день для покупки, чтобы попасть в дивиденды – 21 июня. Но дивдоходность низкая, около 2%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба