17 июня 2023 investing.com Коэн Джесси

• Ралли «бычьего» рынка продолжается на Уолл-стрит на этой неделе, несмотря на «ястребиные» сигналы ФРС.

• Инвесторы продолжают бороться с ФРС, ведь Пауэлл предупредил, что исход июльского заседания еще не предрешен.

• Так что в ближайшие недели инвесторам следует готовиться к резким колебаниям на рынке.

• Нужна помощь? Подписчики InvestingPro получают эксклюзивные идеи и рекомендации, которые помогут им сориентироваться при любых условиях. Подробнее

Американский фондовый рынок, похоже, покажет сильный рост по итогам недели. Так, индексы S&P 500 и Nasdaq Composite достигли максимальных уровней с августа 2022 года после решения ФРС по процентным ставкам.

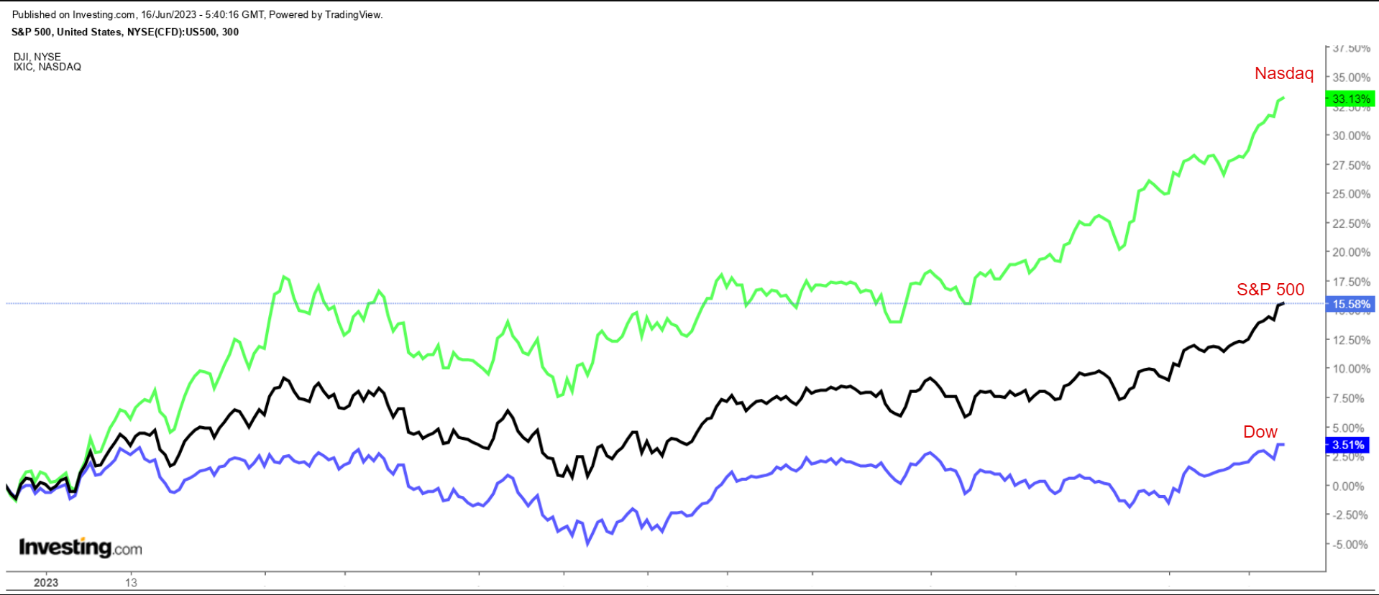

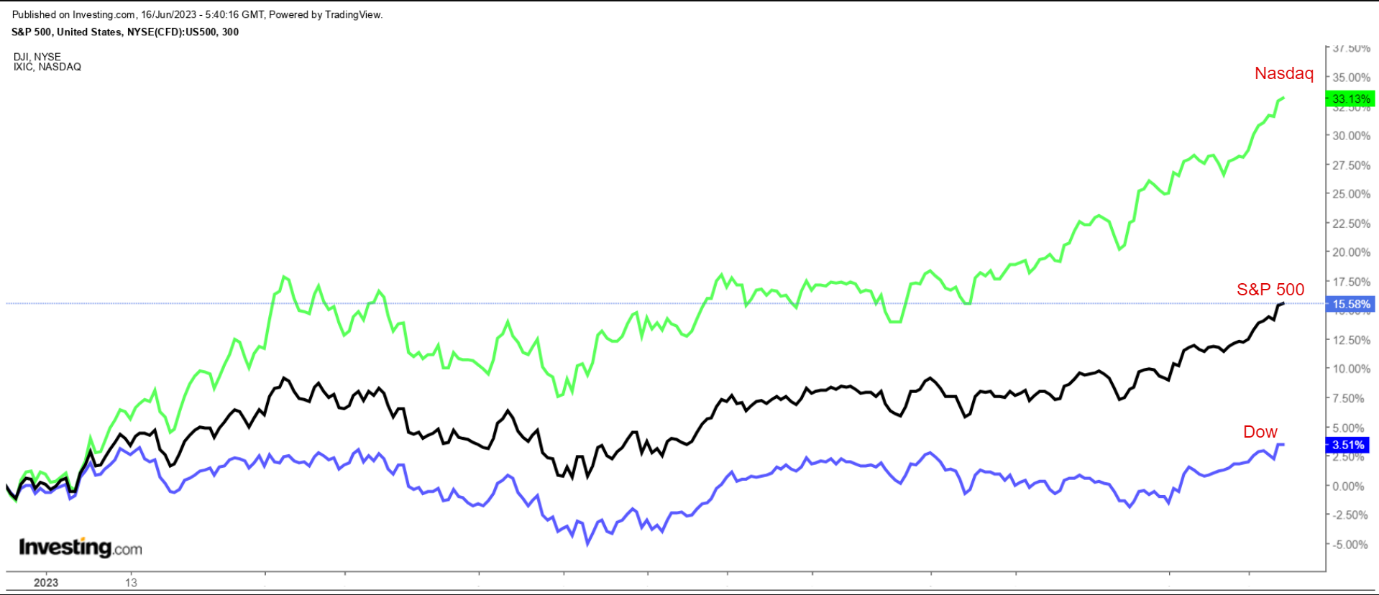

Технологически ориентированный индекс Nasdaq в этом году лидирует среди трех ключевых американских индексов, подскочив с начала 2023 года на 31,7%.

Для сравнения, индекс широкого рынка S&P 500 за этот же отрезок времени вырос на 15,7%, а индекс «голубых фишек» Dow Jones Industrial Average прибавил 4%.

Динамика DJIA, S&P и NASDAQ с начала 2023 года

Вместе с тем сейчас, похоже, увеличивается риск того, что ФРС поднимет ставки до более высоких, чем ожидают участники рынка, уровней, спровоцировав коррекцию акций в краткосрочной перспективе.

«Ястребиная» пауза

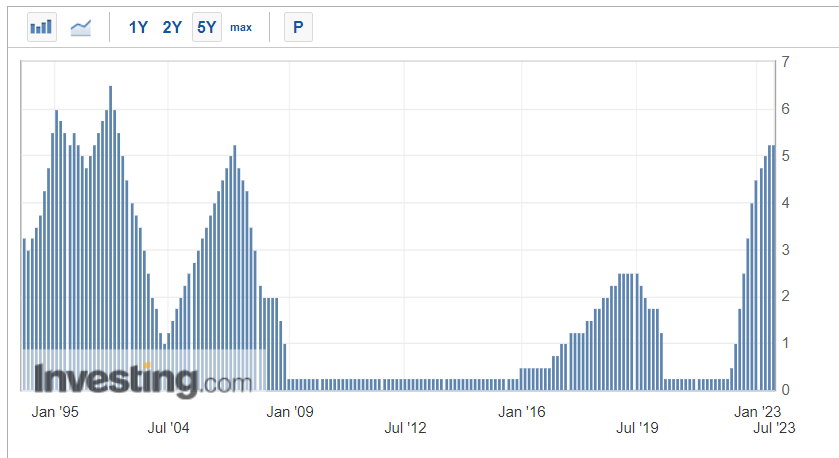

ФРС в эту среду воздержалась от повышения ставок впервые за свою беспрецедентную кампанию ужесточения денежно-кредитной политики, начатую в марте 2022 года для обуздания инфляции. Руководители ФРС единогласно проголосовали за сохранение ставки по федеральным фондам в диапазоне 5–5,25%.

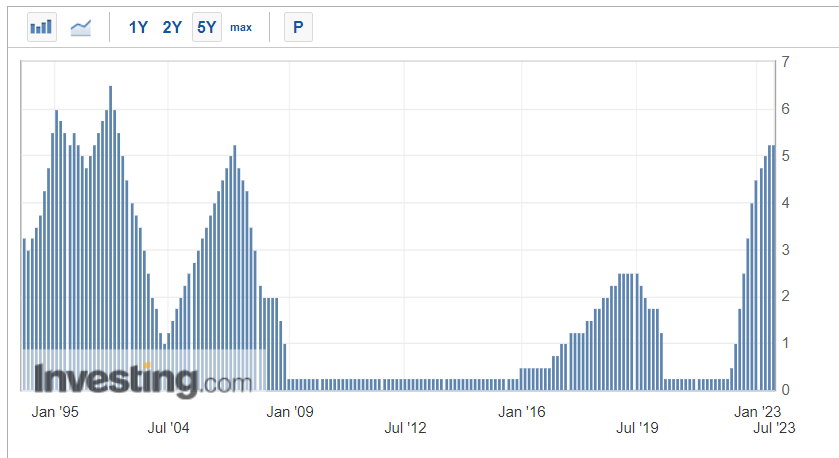

За последние 15 месяцев центробанк повышал ставки 10 раз подряд, в том числе четыре раза на 75 базисных пунктов (б.п.), один раз на половину процентного пункта и затем еще три раза на четверть процентного пункта в этом году.

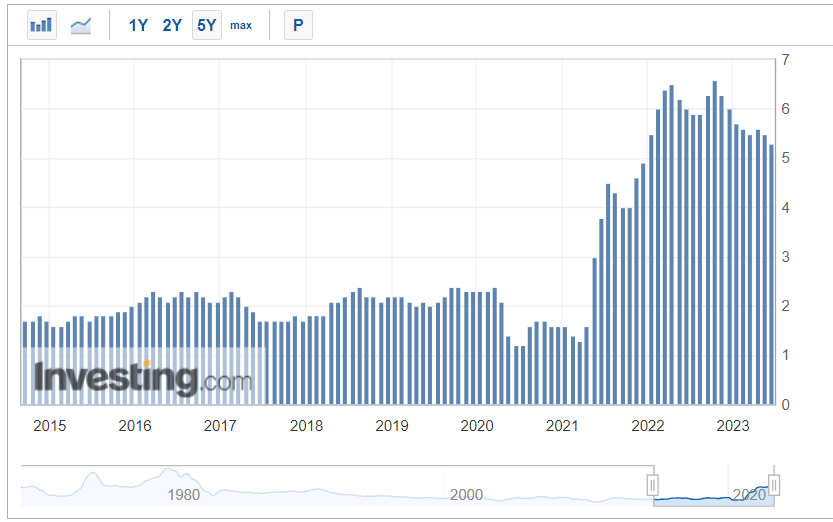

Долгосрочный график процентных ставок в США

Не повышая ставки в июне, Джером Пауэлл и другие руководители ФРС надеются использовать дополнительное время для оценки того, как более высокие ставки сказываются на инфляции и экономике.

«Сохранение целевого диапазона без изменений на этом заседании позволяет Комитету [по операциям на открытом рынке] оценить дополнительную информацию и ее значение с точки зрения денежно-кредитной политики», — говорится в заявлении ФРС, опубликованном по итогам заседания.

Инвесторов ждет дальнейшее повышение ставок

Руководство ФРС обнародовало прогнозы, которые, к большому удивлению, предполагают по меньшей мере еще два повышения ставок на четверть процентного пункта на оставшихся в этом году четырех заседаниях.

Согласно обновленным прогнозам, большинство членов FOMC теперь прогнозируют, что ставка по федеральным фондам достигнет пика в новом целевом диапазоне 5,5–5,75%, а это на половину процентного пункта выше, чем предполагали мартовские прогнозы.

Руководители ФРС также прогнозируют, что ключевая ставка будет оставаться высокой дольше, чем они ожидали три месяца назад.

«Почти все участники комитета считают вероятным возникновение необходимости в дальнейшем повышении ставок в этом году», — заявил на пресс-конференции после заседания председатель ФРС Джером Пауэлл.

Он добавил:

«Инфляция несколько замедлилась с середины прошлого года, тем не менее, инфляционное давление остается высоким, и на возврат инфляции на уровень 2% уйдет еще много времени».

Пауэлл отметил, что исход июльского заседания не предрешен, тем самым намекнув на повышение ставок в следующем месяце.

По моему мнению, ФРС посылает четкий сигнал: «Нам еще предстоит поработать». С учетом этого, по моим прогнозам, центробанк повысит ставки на 25 б.п. в июле и еще на 25 б.п. в сентябре.

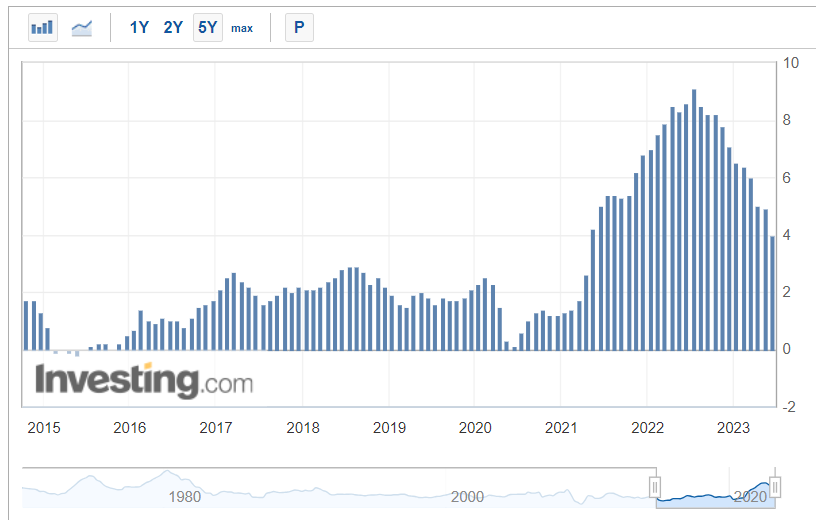

Инфляция замедляется, но пока в недостаточной для ФРС степени.

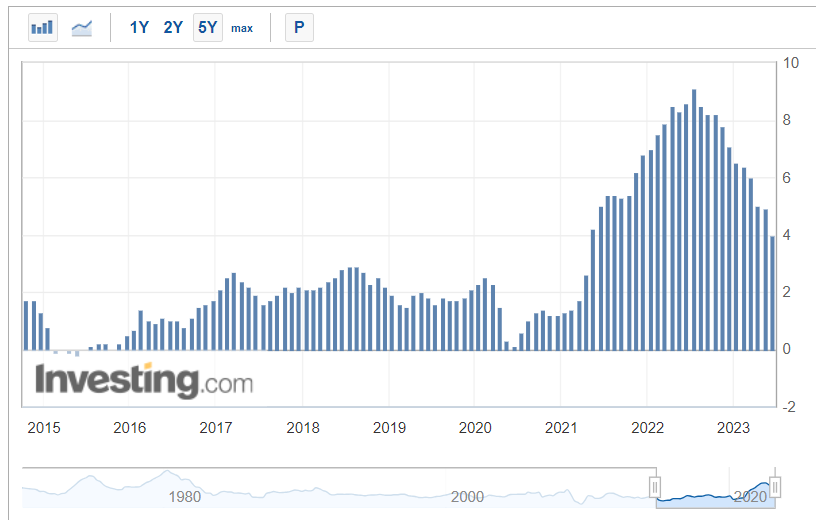

Годовой индекс потребительских цен в США в мае составил 4%, что соответствует самому низкому уровню с марта 2021 года.

Хотя инфляция заметно снизилась с пиковых уровней выше 9%, наблюдавшихся прошлым летом, она по-прежнему в два раза превышает цель ФРС 2%.

Индекс потребительских цен в США

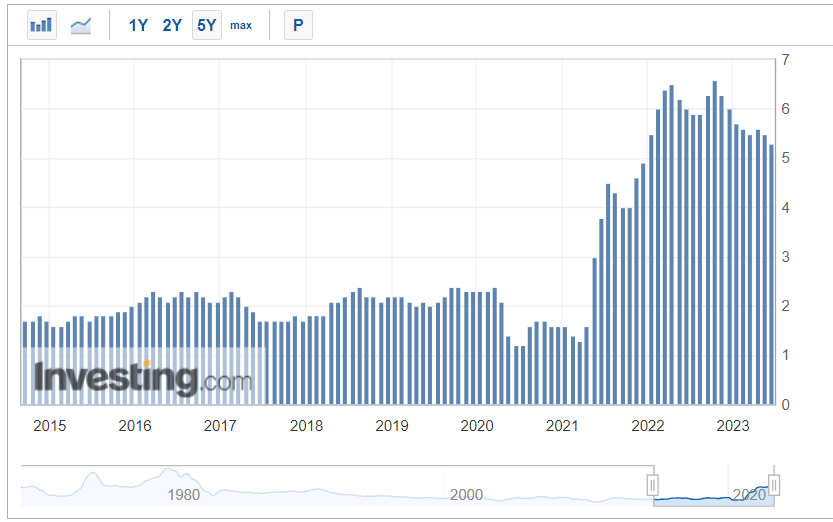

Еще большую тревогу вызывает тот факт, что базовый показатель, не учитывающий волатильные цены на энергоносители и продукты питания, остается на чрезвычайно высоком уровне 5,3%.

Базовый ИПЦ США

Руководители ФРС пристально следят именно за базовым показателем. По их мнению, он точнее позволяет судить о будущем направлении инфляции.

«Мы осознаем, что мы не можем позволить инфляции укорениться в американской экономике во имя трудящихся, их семей и бизнеса сегодня, а также во имя будущего», — подчеркнул Пауэлл.

Таким образом, доводы в пользу повышения ставок остаются весомыми.

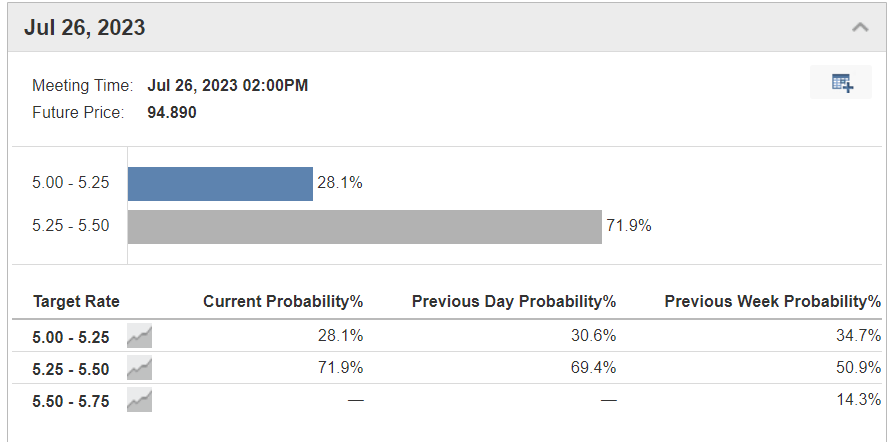

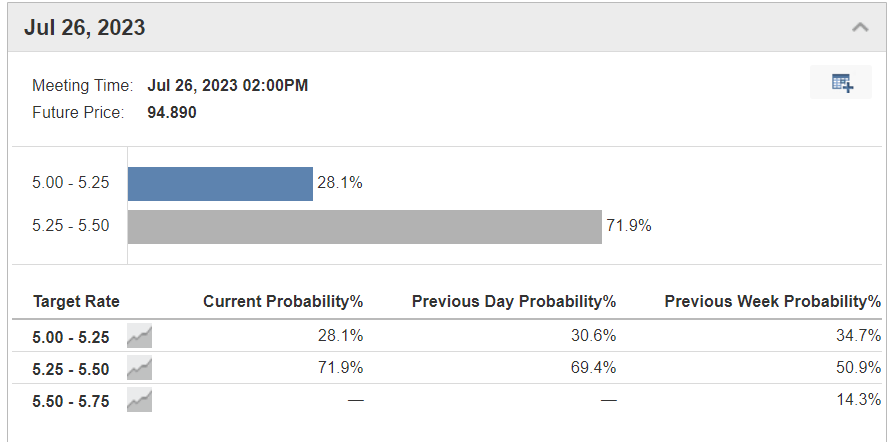

Инструмент мониторинга за ставкой по федеральным фондам ФРС

Согласно инструменту мониторинга за ставкой по федеральным фондам ФРС, по состоянию на утро пятницы инвесторы оценивали вероятность повышения ставок на 25 б.п. на заседании 25–26 июля в 72%.

Что делать

«Ястребиные» сигналы ФРС при мощном ралли акций создают для инвесторов дилемму: им нужно сохранить позиции в растущих акциях и одновременно с этим защитить себя на случай коррекции.

Я постепенно наращивал свои позиции в акциях по ходу ралли, но сейчас собираюсь изменить свой подход и занять выжидательную позицию, если тренд начнет меняться, а рынок — разворачиваться. В целом важно сохранять терпение и не прозевать потенциальные возможности. Как и раньше, сейчас важно избегать покупки сильно переоцененных акций и не зацикливаться на одной компании или секторе.

С учетом этого я воспользовался инструментом скрининга акций InvestingPro для формирования списка наблюдения с качественными акциями, которые остаются недооцененными в текущей рыночной обстановке.

Что вполне ожидаемо, в этот список, в числе прочих, попали Alphabet (NASDAQ:GOOGL), UnitedHealth (NYSE:UNH), ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX), Merck & Company (NYSE:MRK), Pfizer (NYSE:PFE), Cisco (NASDAQ:CSCO) и Qualcomm (NASDAQ:QCOM).

• Инвесторы продолжают бороться с ФРС, ведь Пауэлл предупредил, что исход июльского заседания еще не предрешен.

• Так что в ближайшие недели инвесторам следует готовиться к резким колебаниям на рынке.

• Нужна помощь? Подписчики InvestingPro получают эксклюзивные идеи и рекомендации, которые помогут им сориентироваться при любых условиях. Подробнее

Американский фондовый рынок, похоже, покажет сильный рост по итогам недели. Так, индексы S&P 500 и Nasdaq Composite достигли максимальных уровней с августа 2022 года после решения ФРС по процентным ставкам.

Технологически ориентированный индекс Nasdaq в этом году лидирует среди трех ключевых американских индексов, подскочив с начала 2023 года на 31,7%.

Для сравнения, индекс широкого рынка S&P 500 за этот же отрезок времени вырос на 15,7%, а индекс «голубых фишек» Dow Jones Industrial Average прибавил 4%.

Динамика DJIA, S&P и NASDAQ с начала 2023 года

Вместе с тем сейчас, похоже, увеличивается риск того, что ФРС поднимет ставки до более высоких, чем ожидают участники рынка, уровней, спровоцировав коррекцию акций в краткосрочной перспективе.

«Ястребиная» пауза

ФРС в эту среду воздержалась от повышения ставок впервые за свою беспрецедентную кампанию ужесточения денежно-кредитной политики, начатую в марте 2022 года для обуздания инфляции. Руководители ФРС единогласно проголосовали за сохранение ставки по федеральным фондам в диапазоне 5–5,25%.

За последние 15 месяцев центробанк повышал ставки 10 раз подряд, в том числе четыре раза на 75 базисных пунктов (б.п.), один раз на половину процентного пункта и затем еще три раза на четверть процентного пункта в этом году.

Долгосрочный график процентных ставок в США

Не повышая ставки в июне, Джером Пауэлл и другие руководители ФРС надеются использовать дополнительное время для оценки того, как более высокие ставки сказываются на инфляции и экономике.

«Сохранение целевого диапазона без изменений на этом заседании позволяет Комитету [по операциям на открытом рынке] оценить дополнительную информацию и ее значение с точки зрения денежно-кредитной политики», — говорится в заявлении ФРС, опубликованном по итогам заседания.

Инвесторов ждет дальнейшее повышение ставок

Руководство ФРС обнародовало прогнозы, которые, к большому удивлению, предполагают по меньшей мере еще два повышения ставок на четверть процентного пункта на оставшихся в этом году четырех заседаниях.

Согласно обновленным прогнозам, большинство членов FOMC теперь прогнозируют, что ставка по федеральным фондам достигнет пика в новом целевом диапазоне 5,5–5,75%, а это на половину процентного пункта выше, чем предполагали мартовские прогнозы.

Руководители ФРС также прогнозируют, что ключевая ставка будет оставаться высокой дольше, чем они ожидали три месяца назад.

«Почти все участники комитета считают вероятным возникновение необходимости в дальнейшем повышении ставок в этом году», — заявил на пресс-конференции после заседания председатель ФРС Джером Пауэлл.

Он добавил:

«Инфляция несколько замедлилась с середины прошлого года, тем не менее, инфляционное давление остается высоким, и на возврат инфляции на уровень 2% уйдет еще много времени».

Пауэлл отметил, что исход июльского заседания не предрешен, тем самым намекнув на повышение ставок в следующем месяце.

По моему мнению, ФРС посылает четкий сигнал: «Нам еще предстоит поработать». С учетом этого, по моим прогнозам, центробанк повысит ставки на 25 б.п. в июле и еще на 25 б.п. в сентябре.

Инфляция замедляется, но пока в недостаточной для ФРС степени.

Годовой индекс потребительских цен в США в мае составил 4%, что соответствует самому низкому уровню с марта 2021 года.

Хотя инфляция заметно снизилась с пиковых уровней выше 9%, наблюдавшихся прошлым летом, она по-прежнему в два раза превышает цель ФРС 2%.

Индекс потребительских цен в США

Еще большую тревогу вызывает тот факт, что базовый показатель, не учитывающий волатильные цены на энергоносители и продукты питания, остается на чрезвычайно высоком уровне 5,3%.

Базовый ИПЦ США

Руководители ФРС пристально следят именно за базовым показателем. По их мнению, он точнее позволяет судить о будущем направлении инфляции.

«Мы осознаем, что мы не можем позволить инфляции укорениться в американской экономике во имя трудящихся, их семей и бизнеса сегодня, а также во имя будущего», — подчеркнул Пауэлл.

Таким образом, доводы в пользу повышения ставок остаются весомыми.

Инструмент мониторинга за ставкой по федеральным фондам ФРС

Согласно инструменту мониторинга за ставкой по федеральным фондам ФРС, по состоянию на утро пятницы инвесторы оценивали вероятность повышения ставок на 25 б.п. на заседании 25–26 июля в 72%.

Что делать

«Ястребиные» сигналы ФРС при мощном ралли акций создают для инвесторов дилемму: им нужно сохранить позиции в растущих акциях и одновременно с этим защитить себя на случай коррекции.

Я постепенно наращивал свои позиции в акциях по ходу ралли, но сейчас собираюсь изменить свой подход и занять выжидательную позицию, если тренд начнет меняться, а рынок — разворачиваться. В целом важно сохранять терпение и не прозевать потенциальные возможности. Как и раньше, сейчас важно избегать покупки сильно переоцененных акций и не зацикливаться на одной компании или секторе.

С учетом этого я воспользовался инструментом скрининга акций InvestingPro для формирования списка наблюдения с качественными акциями, которые остаются недооцененными в текущей рыночной обстановке.

Что вполне ожидаемо, в этот список, в числе прочих, попали Alphabet (NASDAQ:GOOGL), UnitedHealth (NYSE:UNH), ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX), Merck & Company (NYSE:MRK), Pfizer (NYSE:PFE), Cisco (NASDAQ:CSCO) и Qualcomm (NASDAQ:QCOM).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба