1 августа 2023 Thomson Reuters

Переоценка перспектив доллара может причинить много боли

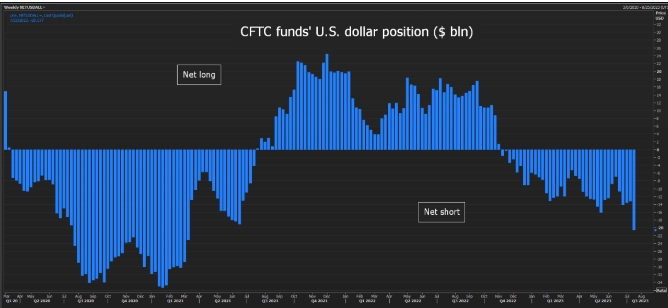

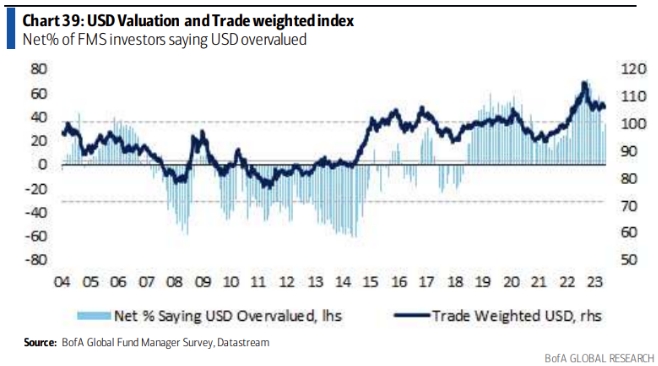

В течение года, который не был особенно благоприятен для общего мышления, это были плохие две недели для крупнейшей короткой позиции по доллару с 2021 года - и для управляющих глобальными фондами, которые по-прежнему в подавляющем большинстве убеждены, что доллар переоценен.

В воздухе витает сильный запах "американской исключительности".

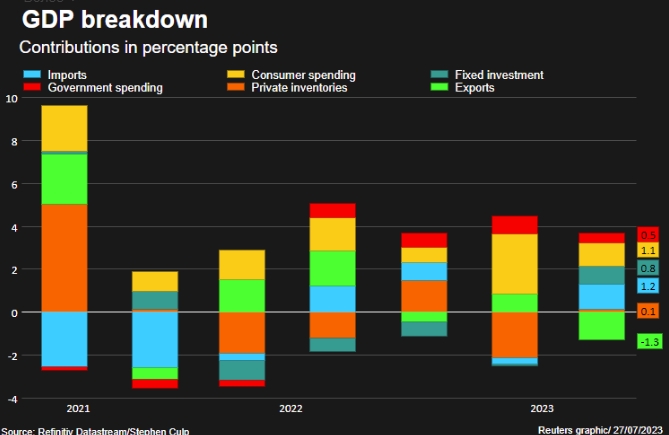

По мере того как опасения по поводу рецессии в США в 2023 году улетучиваются, "златовласка" вновь появилась в статистике национального производства, которая показала повторное ускорение роста во втором квартале, поскольку инфляция резко снизилась - аккуратно обойдя опасения "слишком жарко / слишком холодно".

Экономика не только превзошла прогнозы, но и реальный рост валового внутреннего продукта в годовом исчислении фактически ускорился до 2,4% - при этом высокочастотные данные по безработице продолжали демонстрировать здоровое состояние рынка труда и в июле.

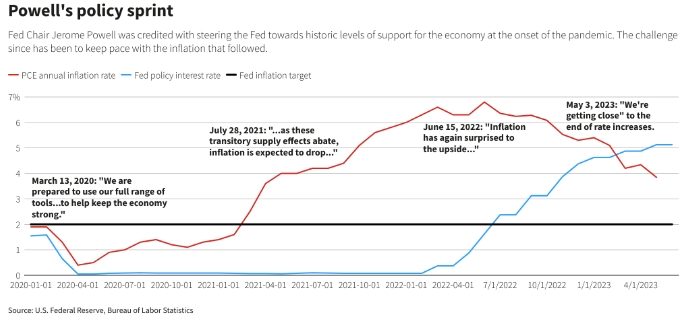

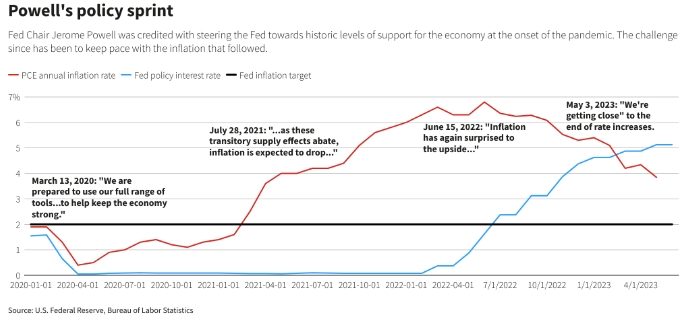

И если вы подумали, что для измученной инфляцией Федеральной резервной системы это уже чересчур, то, по крайней мере, правительственный показатель инфляции в экономике - индекс цен на валовые внутренние покупки - снизился вдвое до 1,9%.

Инфляция, измеряемая дефлятором ВВП, составила всего 2,2%, что почти на целый пункт ниже прогнозов, а предпочитаемый ФРС показатель инфляции в лице базовой цене PCE также оказалась значительно ниже консенсус-прогноза на уровне 3,8%.

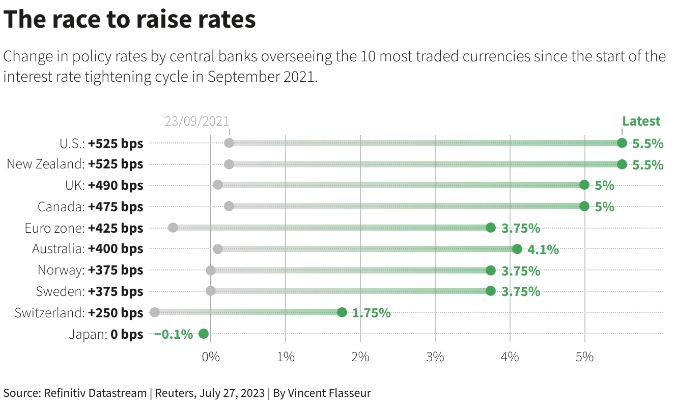

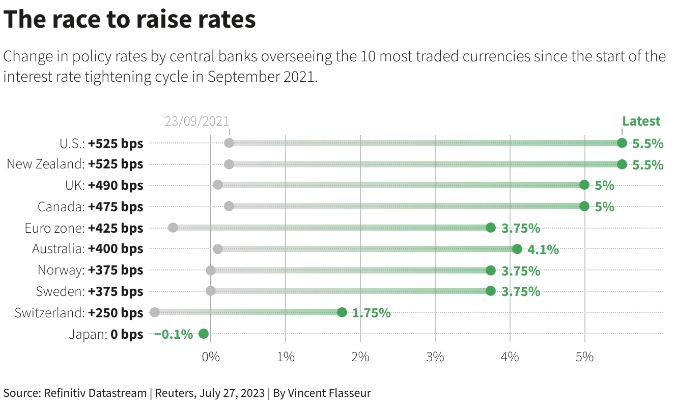

Более того, любая мысль о том, что "процентные ставки ФРС достигли пика", что, похоже, являются выводом рынка из заседания по вопросам политики на этой неделе, и теперь будут давить на доллар, была более чем подкреплена появлением фраз о "пиковых ставках ЕЦБ" в четверг. И, возможно, на следующей неделе появятся первые признаки «пика в стаках Банка Англии».

Процентные ставки в Японии, похоже, в ближайшее время никуда не двинутся, а рынки Китая продолжают спотыкаться из-за медленного восстановления после COVID, которому все еще не хватает последовательного плана стимулирования, кроме некоторых расплывчатых формулировок политбюро о намерениях.

Более того, американские фондовые индексы mega cap tech (.NYFANG), которые уже почти удвоились в цене в этом году, продолжают демонстрировать опережающие прогнозы прибыли на фоне схраняющегося ажиотажа вокруг искусственного интеллекта и оживления рынка рекламы.

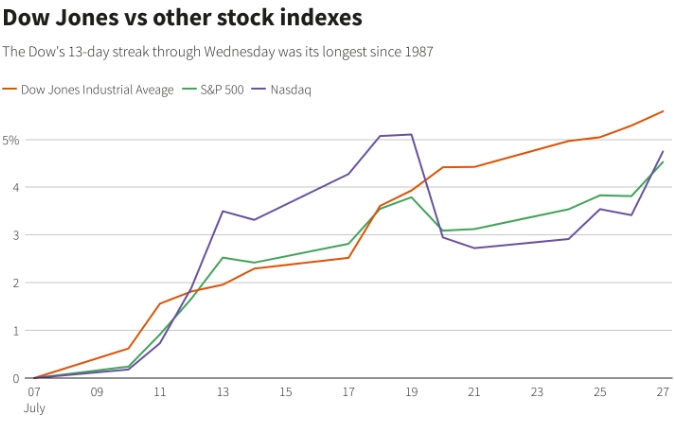

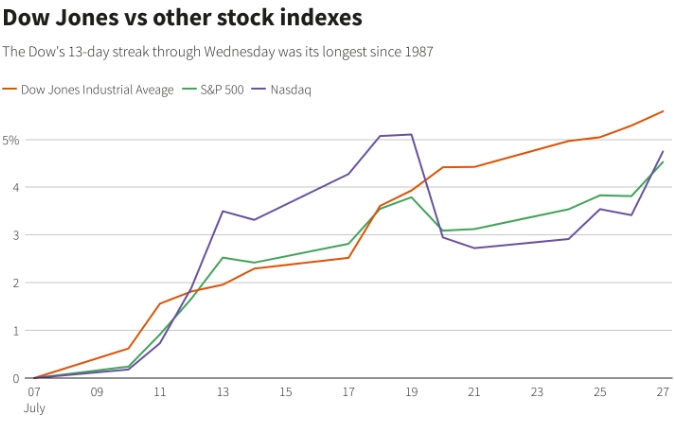

И даже самый "голубой" из "голубых фишек" Уолл-Стрит - индекс Dow Jones Industrial Average (.DJI) - находится на подъеме, демонстрируя свою самую длинную ежедневную победную серию, по крайней мере, с 1987 года.

Что не нравиться?

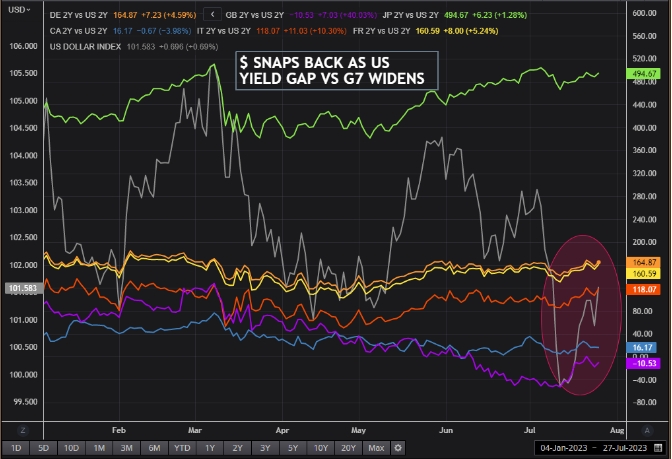

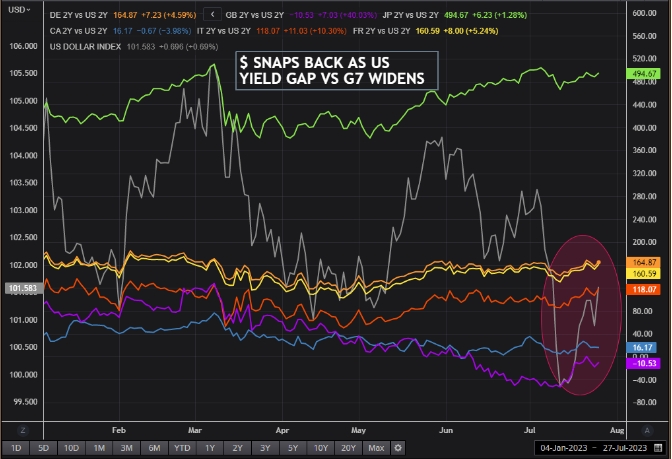

Доллар подскакивает на фоне роста премии к доходности 2-летних облигаций США по сравнению с G7

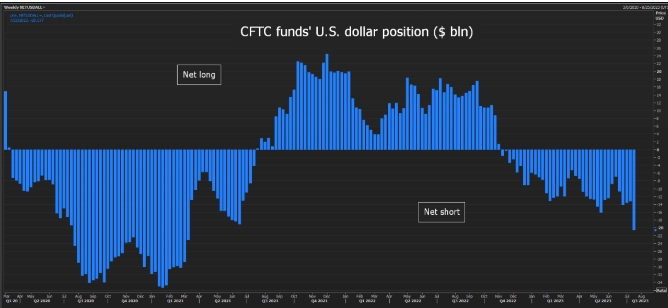

Чистые короткие долларовые контракты от CFTC

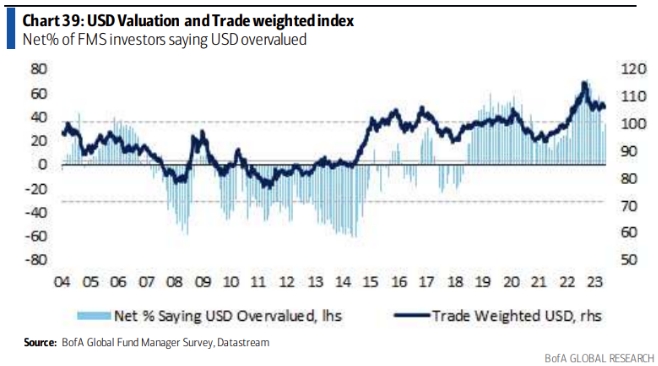

График BofA о взгляде управляющих фондами на доллар

Улыбка

По крайней мере, для доллара это начинает выглядеть не такой односторонней ставкой.

Теория "улыбки" доллара предполагает, что американская валюта лучше всего себя ведет во времена сильного экономического или политического стресса - из-за ее роли доминирующего глобального "безопасного" актива - а также во времена безмятежной экспансии, благоприятной для роста мировых цен на активы, - когда Уолл-Стрит выигрывает за счет привлечения иностранного капитала и сохранения сбережений дома в США.

Находясь между этими двумя крайностями, доллар имеет тенденцию к падению.

События этой недели, похоже, значительно приближают нас к правой стороне этой "улыбки" - сценарию безмятежного расширения.

Для тех, кто предпочитает разницу в процентных ставках внутри G7 в качестве ориентира, картина не намного лучше для долларовых медведей.

Доходность только британских 2-летних бенчмарков в настоящее время превышает эквиваленты казначейских облигаций США, и премии в США по сравнению с остальными снова начали расти в этом месяце. И скромный разрыв в Великобритании может даже не пережить заседание Банка Англии на следующей неделе.

С поправкой на общую инфляцию в США, которая сейчас ниже, чем во всей G7, включая Японию, "реальная" премия по доходности в США еще выше - особенно по сравнению с gilts (британские бонды - прим. ProFinance.ru), где инфляция в Великобритании в июне все еще была более чем в два раза выше, чем в США.

И динамика пары евро/доллар на той неделе была интересным примером.

Обменный курс резко вырос после двусмысленного решения ФРС об очередном повышении ставки, но только для того, чтобы резко снизиться в течение последующих 24 часов, поскольку ЕЦБ в значительной степени соответствовал заявленным настроениям рынка в четверг.

И если это действительно одновременное завершение обоих циклов ужесточения, то также любопытно, что фьючерсные рынки теперь видят, что первые снижения ставок обоими центральными банками фактически синхронизированы в июне или июле 2024 года.

Итак, несмотря на весь спекулятивный ажиотаж, индекс доллара DXY по отношению к наиболее торгуемым валютам в этом году упал менее чем на 2% - скромный отскок после 8%-ного годового роста в 2022 году.

Несмотря на то, что он снизился более чем на 10% по сравнению с пиками сентября прошлого года, большая часть этого снижения пришлась на конец 2022 года - и в этом году он был гораздо более устойчивым.

Конечно, не все считают, что США избежат рецессии. Некоторые указывают на то, что данные по ВВП за второй квартал свидетельствуют о более слабом потреблении и наращивании запасов, и опасаются, что запаздывающие последствия ужесточения политики ФРС еще не сказались.

Другие сомневаются, что ФРС уже закончила повышать ставки.

Но если "мягкая посадка", дезинфляция и оживленные рынки продолжат доминировать в умах инвесторов, это может оказаться тяжелой ношей для огромной ставки "против доллара".

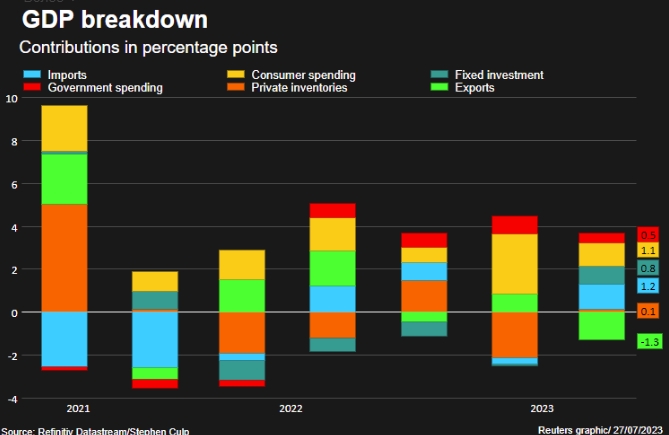

Страны, вносящие вклад в ВВП

Мнения, выраженные здесь, принадлежат автору, обозревателю агентства Reuters

В течение года, который не был особенно благоприятен для общего мышления, это были плохие две недели для крупнейшей короткой позиции по доллару с 2021 года - и для управляющих глобальными фондами, которые по-прежнему в подавляющем большинстве убеждены, что доллар переоценен.

В воздухе витает сильный запах "американской исключительности".

По мере того как опасения по поводу рецессии в США в 2023 году улетучиваются, "златовласка" вновь появилась в статистике национального производства, которая показала повторное ускорение роста во втором квартале, поскольку инфляция резко снизилась - аккуратно обойдя опасения "слишком жарко / слишком холодно".

Экономика не только превзошла прогнозы, но и реальный рост валового внутреннего продукта в годовом исчислении фактически ускорился до 2,4% - при этом высокочастотные данные по безработице продолжали демонстрировать здоровое состояние рынка труда и в июле.

И если вы подумали, что для измученной инфляцией Федеральной резервной системы это уже чересчур, то, по крайней мере, правительственный показатель инфляции в экономике - индекс цен на валовые внутренние покупки - снизился вдвое до 1,9%.

Инфляция, измеряемая дефлятором ВВП, составила всего 2,2%, что почти на целый пункт ниже прогнозов, а предпочитаемый ФРС показатель инфляции в лице базовой цене PCE также оказалась значительно ниже консенсус-прогноза на уровне 3,8%.

Более того, любая мысль о том, что "процентные ставки ФРС достигли пика", что, похоже, являются выводом рынка из заседания по вопросам политики на этой неделе, и теперь будут давить на доллар, была более чем подкреплена появлением фраз о "пиковых ставках ЕЦБ" в четверг. И, возможно, на следующей неделе появятся первые признаки «пика в стаках Банка Англии».

Процентные ставки в Японии, похоже, в ближайшее время никуда не двинутся, а рынки Китая продолжают спотыкаться из-за медленного восстановления после COVID, которому все еще не хватает последовательного плана стимулирования, кроме некоторых расплывчатых формулировок политбюро о намерениях.

Более того, американские фондовые индексы mega cap tech (.NYFANG), которые уже почти удвоились в цене в этом году, продолжают демонстрировать опережающие прогнозы прибыли на фоне схраняющегося ажиотажа вокруг искусственного интеллекта и оживления рынка рекламы.

И даже самый "голубой" из "голубых фишек" Уолл-Стрит - индекс Dow Jones Industrial Average (.DJI) - находится на подъеме, демонстрируя свою самую длинную ежедневную победную серию, по крайней мере, с 1987 года.

Что не нравиться?

Доллар подскакивает на фоне роста премии к доходности 2-летних облигаций США по сравнению с G7

Чистые короткие долларовые контракты от CFTC

График BofA о взгляде управляющих фондами на доллар

Улыбка

По крайней мере, для доллара это начинает выглядеть не такой односторонней ставкой.

Теория "улыбки" доллара предполагает, что американская валюта лучше всего себя ведет во времена сильного экономического или политического стресса - из-за ее роли доминирующего глобального "безопасного" актива - а также во времена безмятежной экспансии, благоприятной для роста мировых цен на активы, - когда Уолл-Стрит выигрывает за счет привлечения иностранного капитала и сохранения сбережений дома в США.

Находясь между этими двумя крайностями, доллар имеет тенденцию к падению.

События этой недели, похоже, значительно приближают нас к правой стороне этой "улыбки" - сценарию безмятежного расширения.

Для тех, кто предпочитает разницу в процентных ставках внутри G7 в качестве ориентира, картина не намного лучше для долларовых медведей.

Доходность только британских 2-летних бенчмарков в настоящее время превышает эквиваленты казначейских облигаций США, и премии в США по сравнению с остальными снова начали расти в этом месяце. И скромный разрыв в Великобритании может даже не пережить заседание Банка Англии на следующей неделе.

С поправкой на общую инфляцию в США, которая сейчас ниже, чем во всей G7, включая Японию, "реальная" премия по доходности в США еще выше - особенно по сравнению с gilts (британские бонды - прим. ProFinance.ru), где инфляция в Великобритании в июне все еще была более чем в два раза выше, чем в США.

И динамика пары евро/доллар на той неделе была интересным примером.

Обменный курс резко вырос после двусмысленного решения ФРС об очередном повышении ставки, но только для того, чтобы резко снизиться в течение последующих 24 часов, поскольку ЕЦБ в значительной степени соответствовал заявленным настроениям рынка в четверг.

И если это действительно одновременное завершение обоих циклов ужесточения, то также любопытно, что фьючерсные рынки теперь видят, что первые снижения ставок обоими центральными банками фактически синхронизированы в июне или июле 2024 года.

Итак, несмотря на весь спекулятивный ажиотаж, индекс доллара DXY по отношению к наиболее торгуемым валютам в этом году упал менее чем на 2% - скромный отскок после 8%-ного годового роста в 2022 году.

Несмотря на то, что он снизился более чем на 10% по сравнению с пиками сентября прошлого года, большая часть этого снижения пришлась на конец 2022 года - и в этом году он был гораздо более устойчивым.

Конечно, не все считают, что США избежат рецессии. Некоторые указывают на то, что данные по ВВП за второй квартал свидетельствуют о более слабом потреблении и наращивании запасов, и опасаются, что запаздывающие последствия ужесточения политики ФРС еще не сказались.

Другие сомневаются, что ФРС уже закончила повышать ставки.

Но если "мягкая посадка", дезинфляция и оживленные рынки продолжат доминировать в умах инвесторов, это может оказаться тяжелой ношей для огромной ставки "против доллара".

Страны, вносящие вклад в ВВП

Мнения, выраженные здесь, принадлежат автору, обозревателю агентства Reuters

http://ru.reuters.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба