2 августа 2023 investing.com Робертс Лэнс

«Показатели “бычьих” настроений становятся по-настоящему “бычьими”».

Это любопытное утверждение с учетом преобладавших на рынке в 2022 году «медвежьих» настроений. Как я тогда отмечал:

«Настроения инвесторов стали настолько “медвежьими”, что их можно назвать “бычьими”.

Это крайне тяжело — идти “против” превалирующей склонности в инвестировании. Это называется противоположным инвестированием. Одним из самых известных последователей противоположного инвестирования был Говард Маркс, который однажды сказал:

"Сопротивляться и достигать успеха в качестве противоположного инвестора – совсем не просто. Трудности возникают под влиянием сразу нескольких факторов, включая естественную тенденцию следовать стадному чувству и муки из-за того, что вы пошли против всех, особенно в те моменты, когда проциклические действия некоторое время неизбежно кажутся правильными вследствие инерции.

С учетом того, что будущему присуща неопределенность, и вам по этой причине трудно быть уверенным в правильности своей позиции, особенно когда цена движется против вас, быть одиноким инвестором, идущим против толпы, очень трудно”».

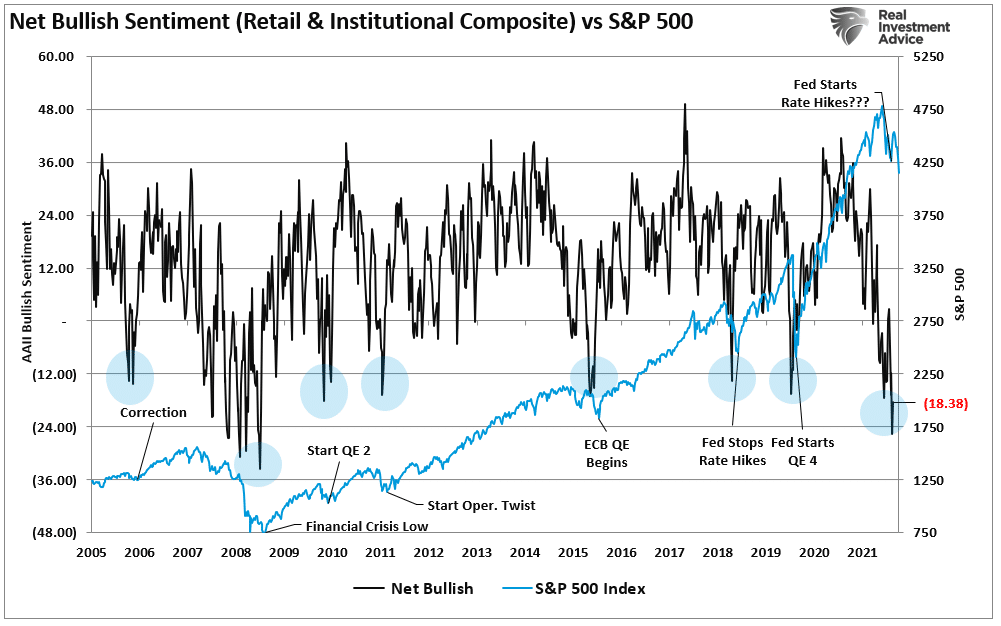

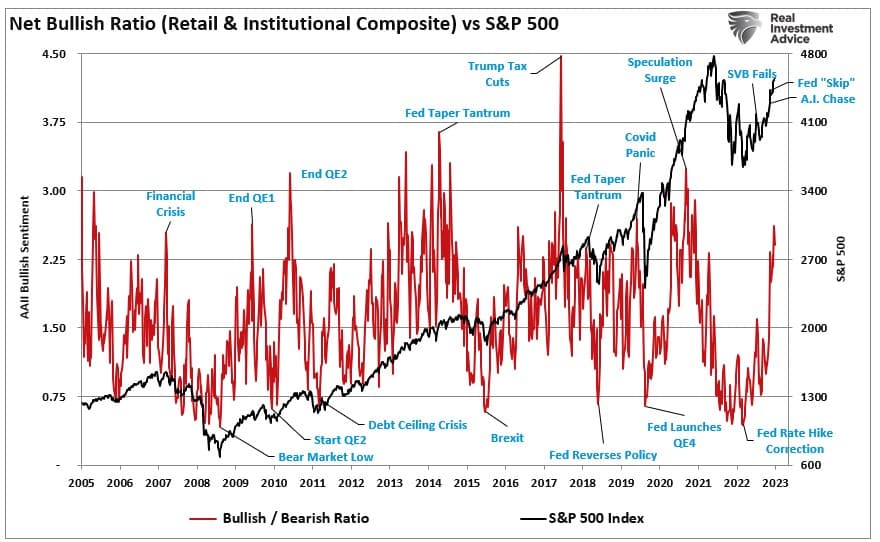

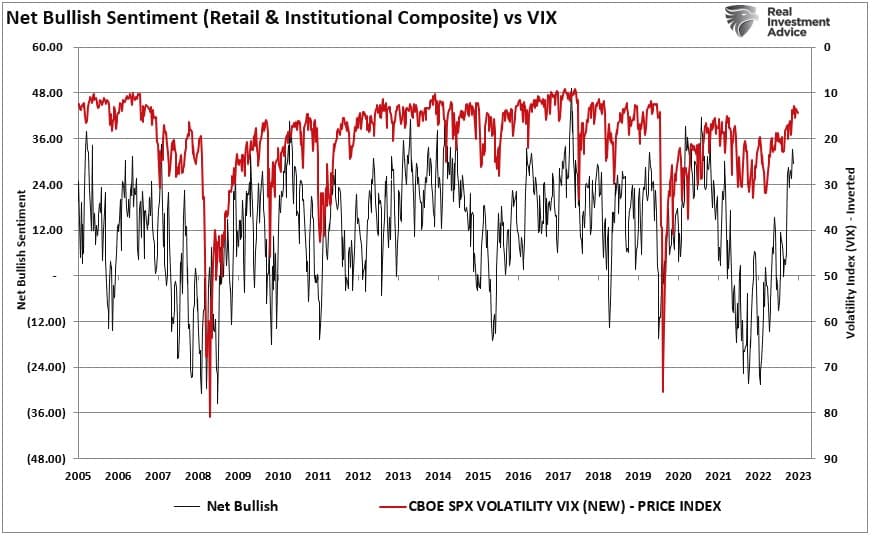

Ниже приводится составной индекс настроений розничных и профессиональных инвесторов из той статьи в качестве наглядной иллюстрации того, насколько негативными тогда были настроения. Как можно видеть на графике, показатели настроения тогда вплотную приблизились к минимальным уровням со времен финансового кризиса 2008 года.

Чистый показатель «бычьих» настроений AAII

Когда степень пессимизма достигает очень низких уровней, это обычно соответствует кратко- и среднесрочному дну рынка. Это связано с тем, что на рынке образуются перегибы, когда все делают ставку на один и тот же сценарий. В то время все были настроены так негативно, что это было «бычьим» сигналом. Как мы тогда отмечали, «коррекция будет стремительной, когда настроения начнут меняться».

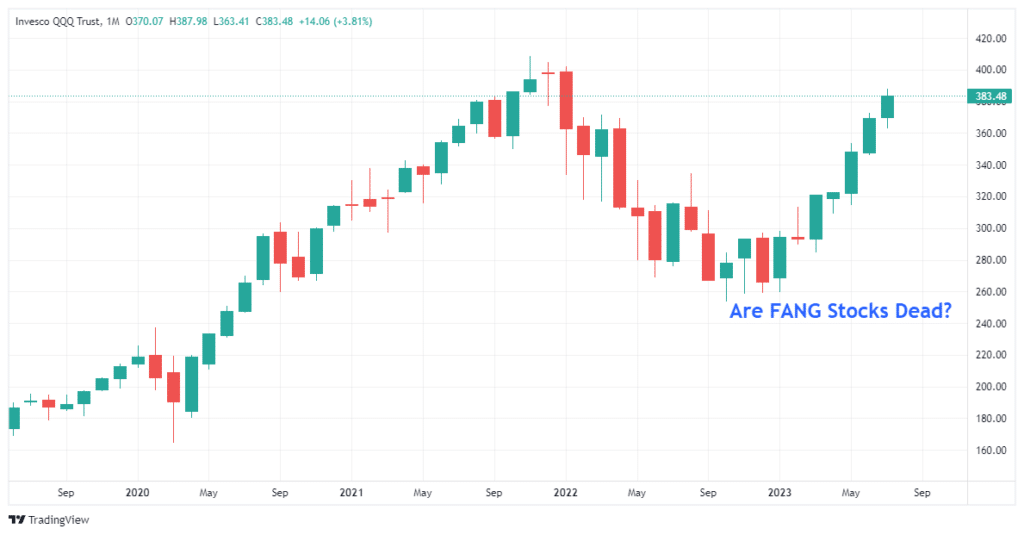

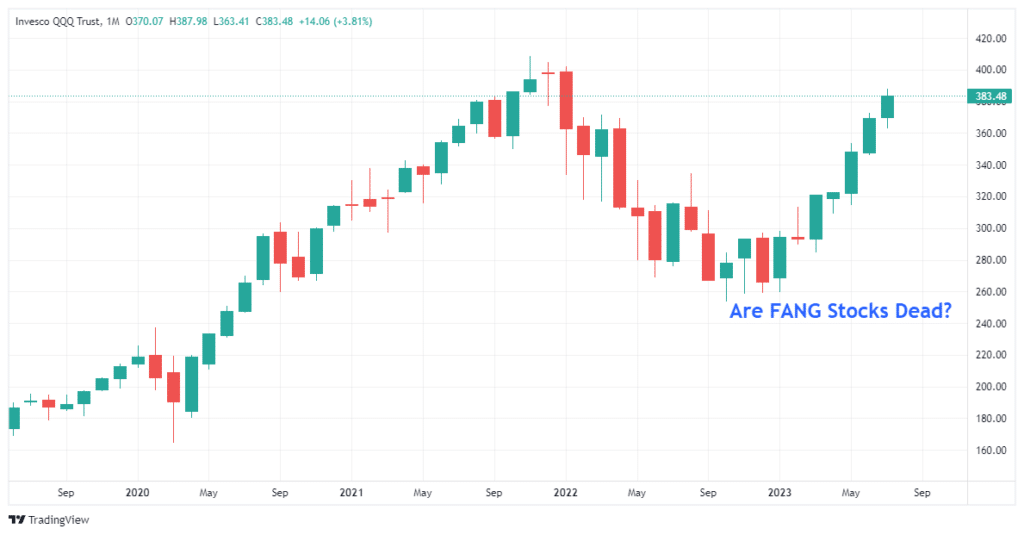

Если оглянуться назад, становится очевидно, что именно так обстояли дела. Например, на рынке тогда считали, что QQQ безнадежен.

QQQ — месячный таймфрейм

«Бычьи» показатели становятся «медвежьими»

Задним числом все всегда очевидно. В прошлом году было много причин для пессимизма. Все было ужасно, и все ждали рецессии, так что рынку было некуда деваться — он мог только нацелиться на рост. С октября участники рынка начали делать ставки на то, что рецессии удастся избежать. Настроения резко изменились, и у инвесторов появился «страх упустить возможность», или FOMO.

С конца января, несмотря на повышение ставок ФРС, банковский кризис и ухудшающиеся макроэкономические данные, рынок продолжил «взбираться по стене беспокойства». И это еще не все.

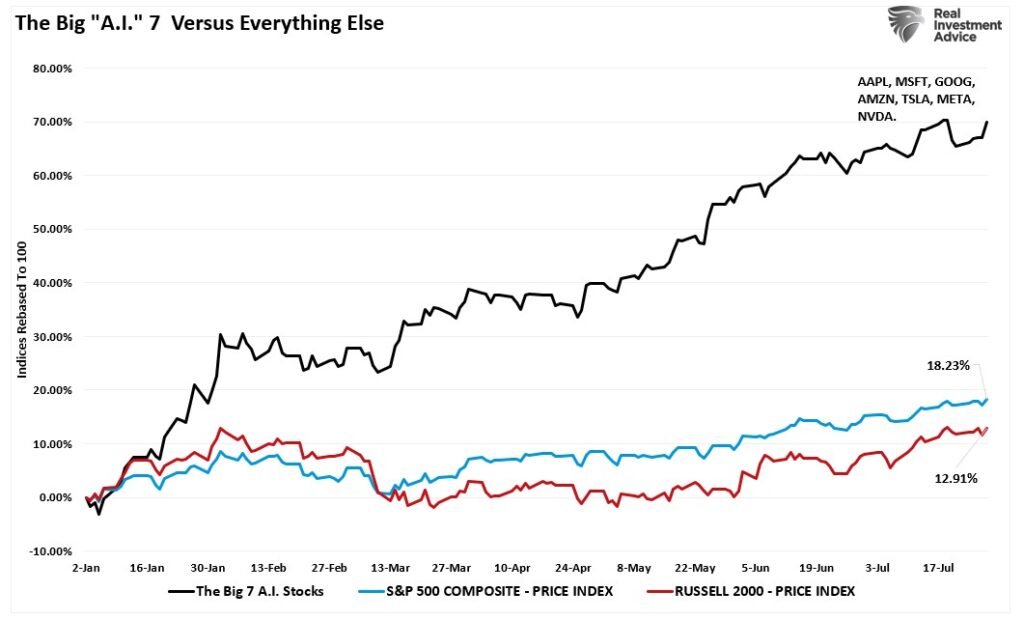

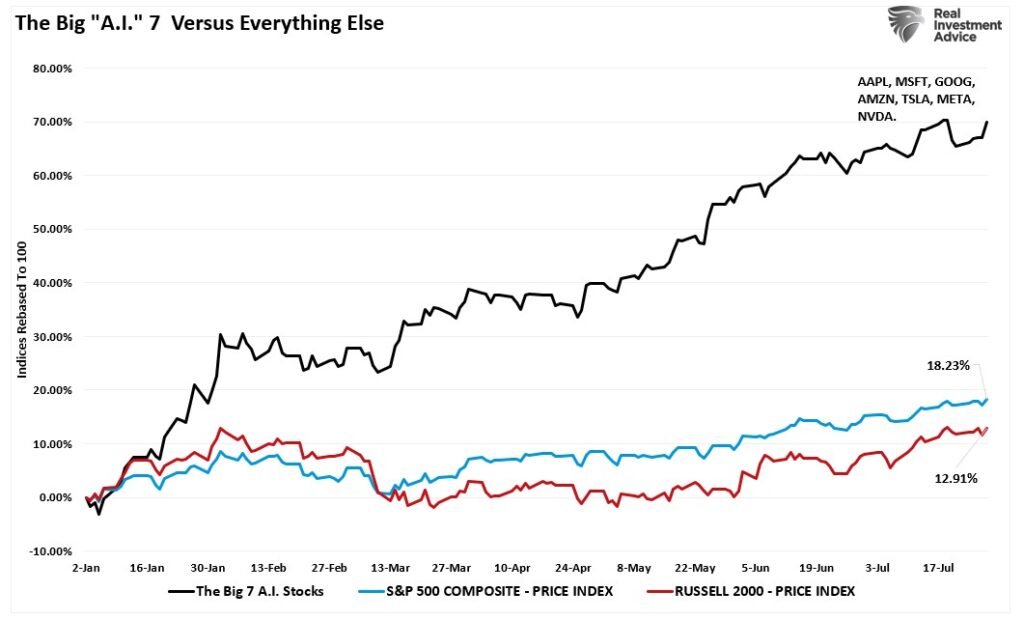

Динамика 7 лидеров сектора ИИ vs S&P 500 vs Russell 2000

Как я писал ранее, если бы не 7 крупнейших компаний S&P 500 по капитализации, доходность рынка в этом году была бы существенно ниже.

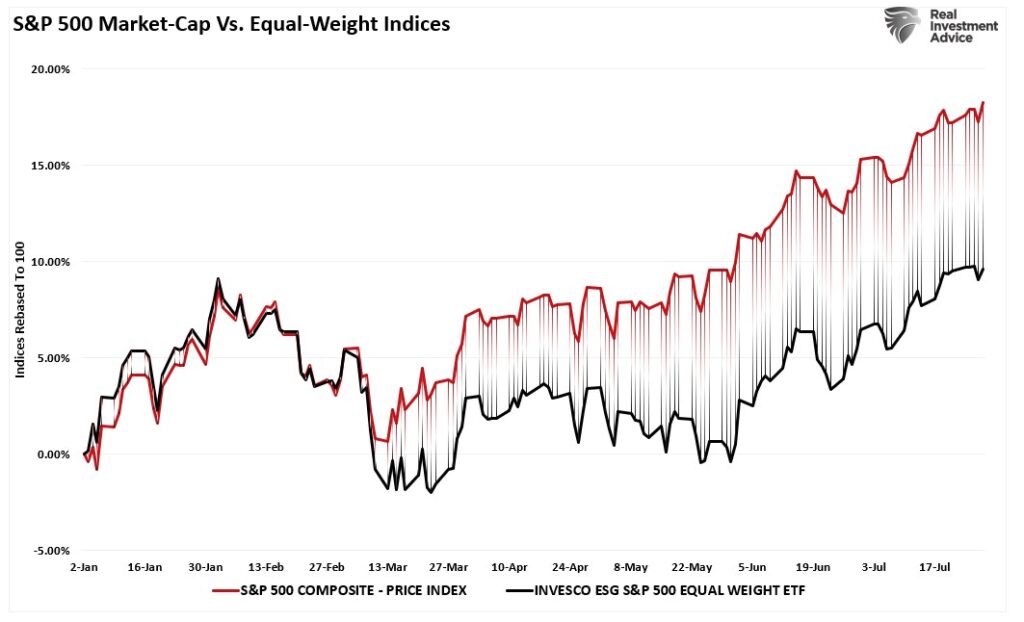

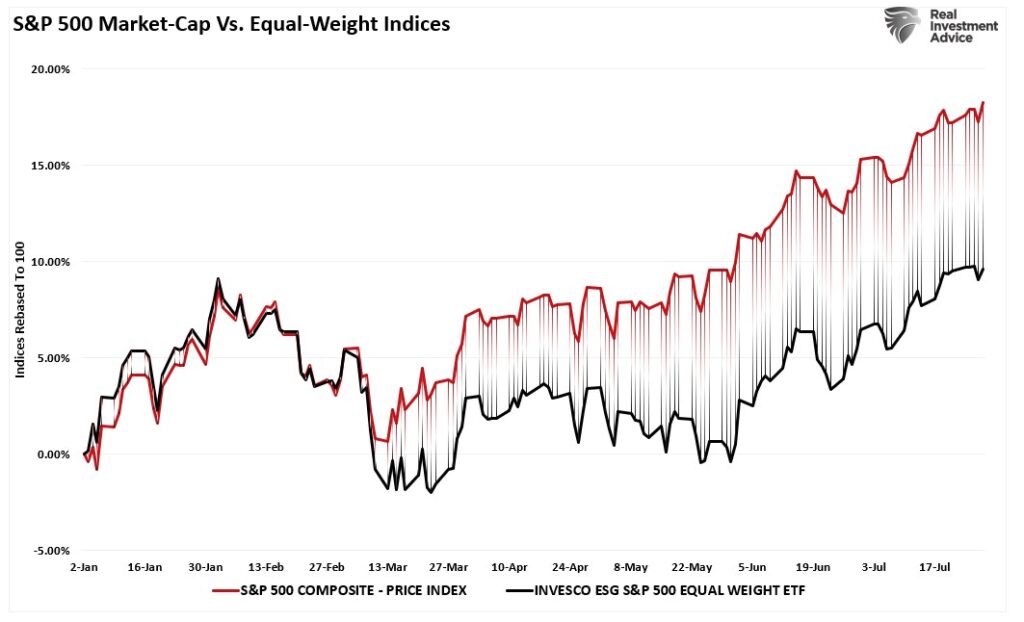

Взвешенный по капитализации S&P 500 и равновзвешенные индексы

И тем не менее, ралли рынков нивелировало те чрезвычайно «медвежьи» настроения. Среди прочих показателей, мы ориентируемся на результаты опроса NAAIM среди профессиональных инвесторов. Этот индекс каждую неделю измеряет долю институциональных управляющих в акциях. В прошлом году владение акциями сократилось в районе минимумов.

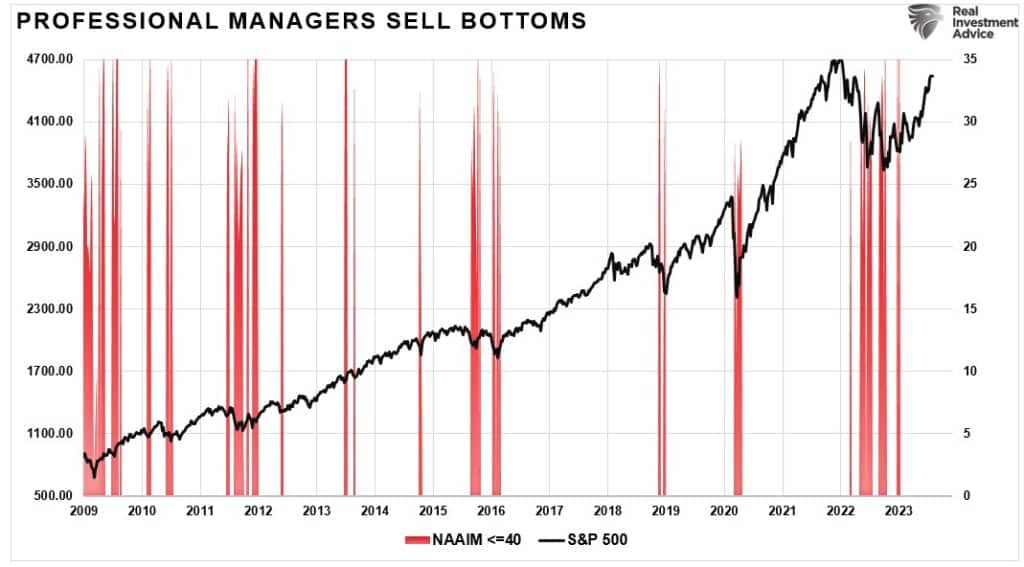

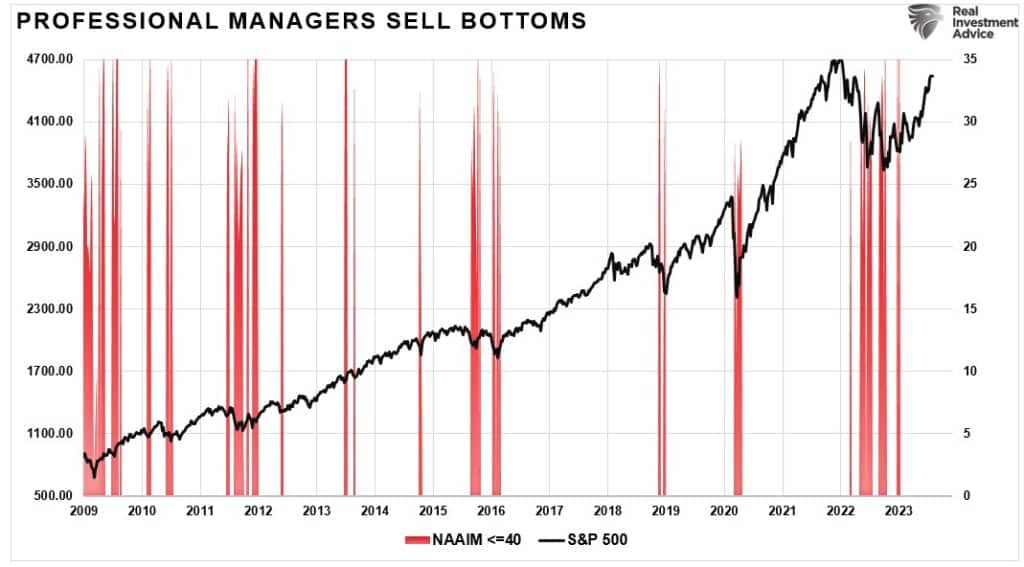

Минимумы продаж NAAIM

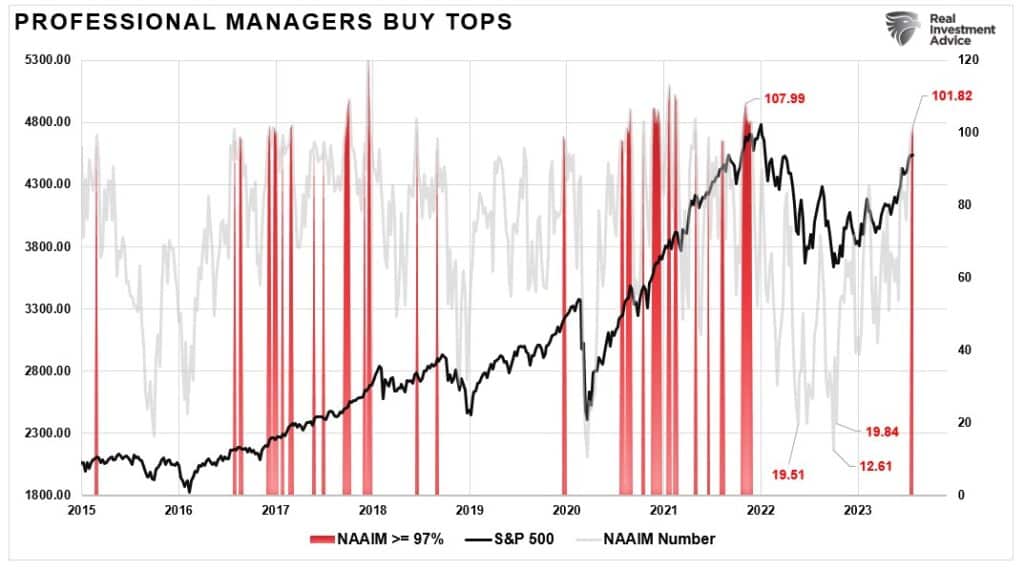

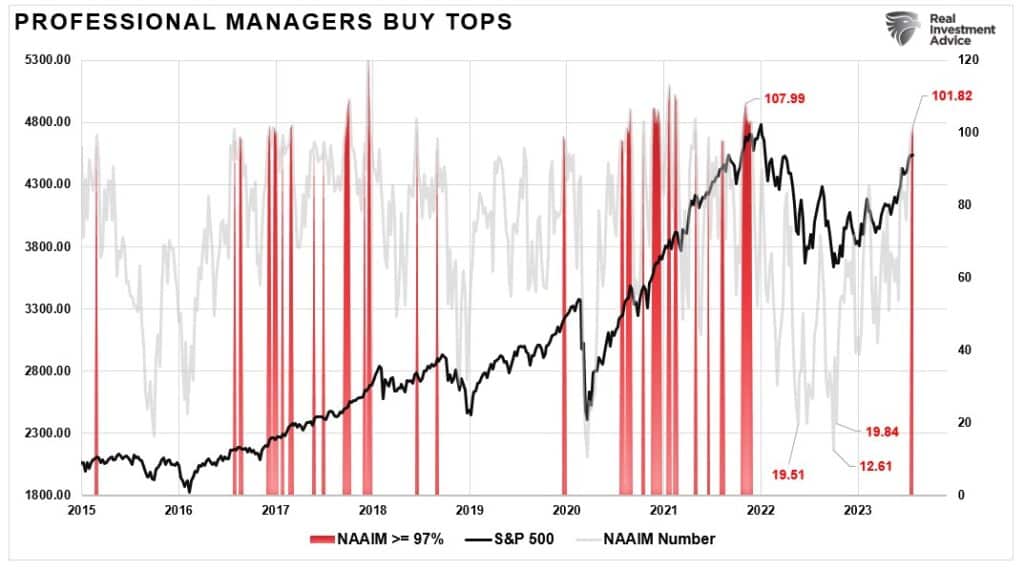

Сегодня этот показатель стремительно повышается. С точки зрения противоположного инвестирования профессиональные инвесторы уже давно продают у минимумов и покупают у вершин.

Пики покупок NAAIM

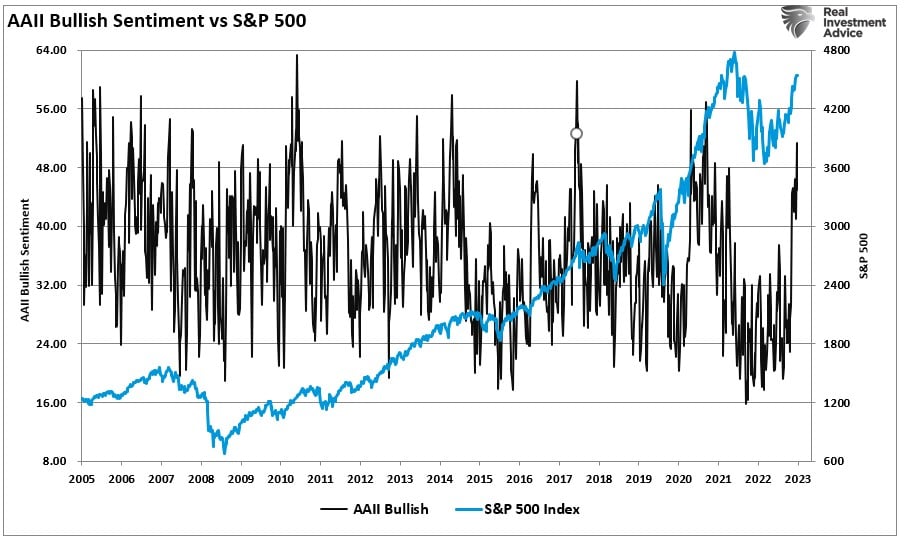

Впрочем, в акции сейчас активно вкладываются не только профессиональные управляющие, но и розничные инвесторы. В 2022 году настроения розничных инвесторов тоже достигли чрезвычайно «медвежьих» значений. Когда розничные инвесторы капитулировали и начали выкупать акции, рынок подскочил вверх, и «бычьи» настроения резко усилились.

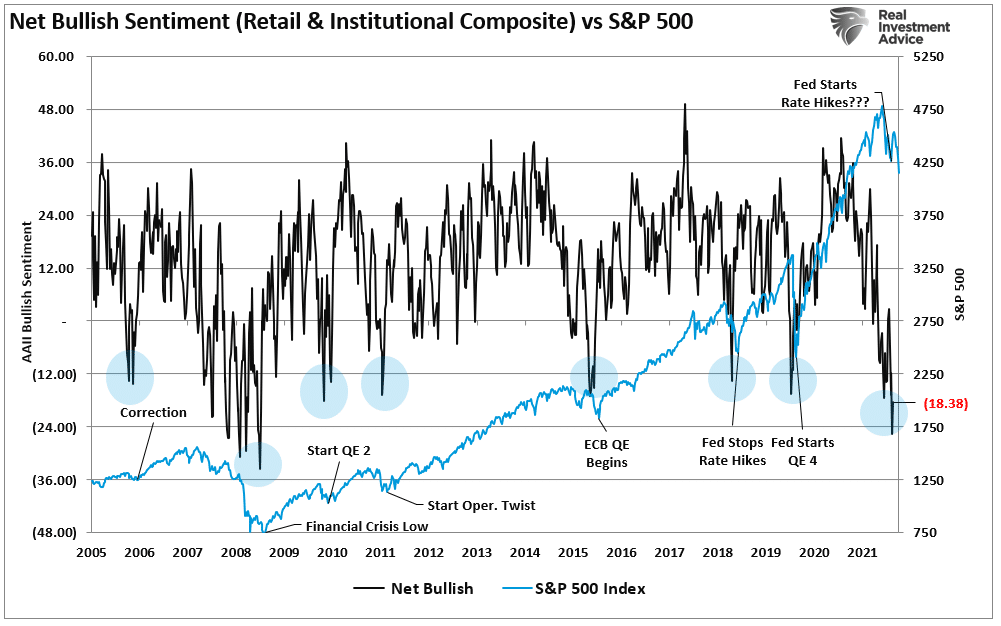

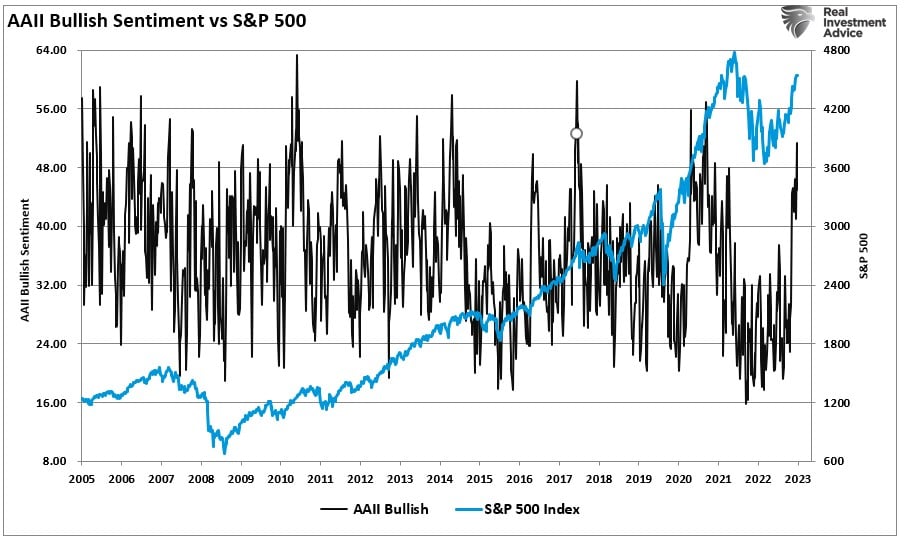

«Бычьи» настроения AAII и S&P 500

К сожалению, эти более чрезмерные «бычьи» показатели — антитеза «медвежьим» показателям. Если чрезвычайно «медвежьи» показатели обычно указывают на краткосрочное рыночное дно, то чрезвычайно «бычьи» показатели обычно указывают на краткосрочный пик.

На рынке вероятна коррекция

Настроения последовательно меняются с «медвежьих» на «бычьи» уже с начала марта. Капитуляция «медвежьих» инвесторов продолжает толкать рынок вверх. Об этом наглядно свидетельствует чистое соотношение оптимистично настроенных розничных и профессиональных инвесторов.

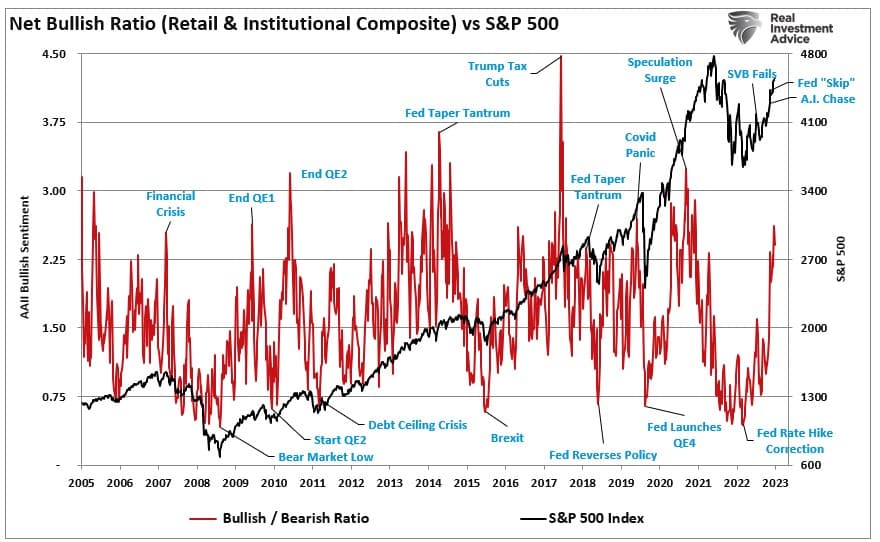

Чистый показатель «бычьих» настроений и S&P 500

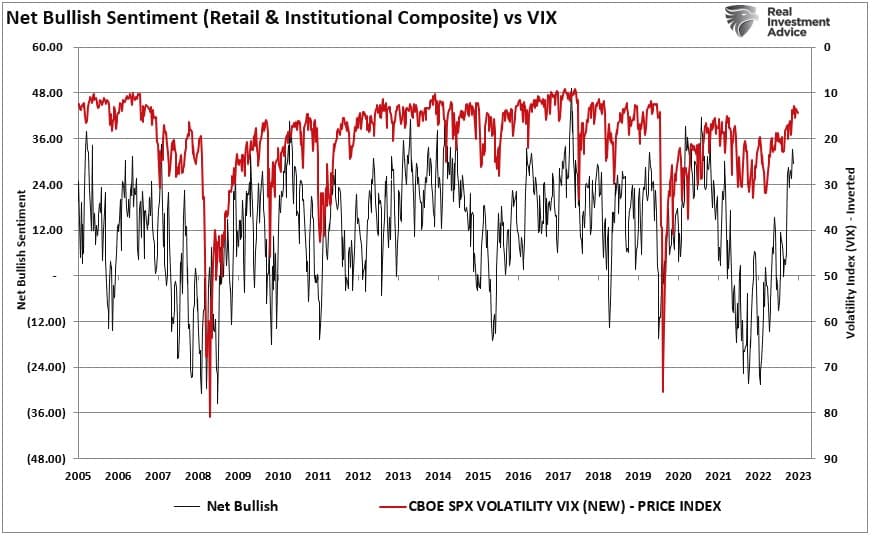

Резкое усиление оптимизма, что не удивительно, привело к сильному снижению рыночной волатильности, которая тоже приближается к экстремальным уровням.

Чистый показатель «бычьих» настроений и VIX

Настроения изменились вследствие действий ждавших в стороне инвесторов. И хотя смена «бычьих» настроений на «медвежьи» еще не достигла более чрезмерных значений, она часто служит сигналом о завершении ралли, нежели о его начале.

В случае с противоположным инвестированием на рынке образуются перегибы, когда все делают ставку на один и тот же сценарий. В прошлом все были настроены так негативно, что неизбежным был «бычий» сценарий. Сегодня складывается противоположная ситуация.

Что бы вы ни думали, начавшийся в октябре «бычий» рынок продолжается. Однако с учетом более экстремальных уровней оптимизма в краткосрочной перспективе многое сейчас указывает на вероятность краткосрочной коррекции. Об этом, в частности, свидетельствует техническая перекупленность.

Правда это не значит, что вам нужно все продать и уйти в наличность.

Я лишь хочу сказать, что при появлении «сигналов к продаже» индивидуальным инвесторам необходимо выполнить некоторые базовые действия по управлению рисками портфеля, например:

- сократить выигрышные позиции до первоначальных ориентиров портфеля (инвестиционное правило: оставьте выигрышные позиции);

- продать неудачные позиции — те позиции, которые не работают при росте рынка, не будут работать и при его падении (инвестиционное правило: избавьтесь от неудачных позиций);

- сохраняйте полученную в результате этих действий наличность до появления следующей возможности для покупок (инвестиционное правило: покупайте на минимумах).

«Риск-менеджмент» сопряжен с минимальным риском. В долгосрочном периоде приобретения от того, что вы избегаете периодов сильных потерь капитала, перевесят упущенную краткосрочную выгоду. Я согласен с тем, что маркет-таймингом заниматься бесполезно, но вы можете «управлять рисками» для улучшения своих долгосрочных результатов.

Это любопытное утверждение с учетом преобладавших на рынке в 2022 году «медвежьих» настроений. Как я тогда отмечал:

«Настроения инвесторов стали настолько “медвежьими”, что их можно назвать “бычьими”.

Это крайне тяжело — идти “против” превалирующей склонности в инвестировании. Это называется противоположным инвестированием. Одним из самых известных последователей противоположного инвестирования был Говард Маркс, который однажды сказал:

"Сопротивляться и достигать успеха в качестве противоположного инвестора – совсем не просто. Трудности возникают под влиянием сразу нескольких факторов, включая естественную тенденцию следовать стадному чувству и муки из-за того, что вы пошли против всех, особенно в те моменты, когда проциклические действия некоторое время неизбежно кажутся правильными вследствие инерции.

С учетом того, что будущему присуща неопределенность, и вам по этой причине трудно быть уверенным в правильности своей позиции, особенно когда цена движется против вас, быть одиноким инвестором, идущим против толпы, очень трудно”».

Ниже приводится составной индекс настроений розничных и профессиональных инвесторов из той статьи в качестве наглядной иллюстрации того, насколько негативными тогда были настроения. Как можно видеть на графике, показатели настроения тогда вплотную приблизились к минимальным уровням со времен финансового кризиса 2008 года.

Чистый показатель «бычьих» настроений AAII

Когда степень пессимизма достигает очень низких уровней, это обычно соответствует кратко- и среднесрочному дну рынка. Это связано с тем, что на рынке образуются перегибы, когда все делают ставку на один и тот же сценарий. В то время все были настроены так негативно, что это было «бычьим» сигналом. Как мы тогда отмечали, «коррекция будет стремительной, когда настроения начнут меняться».

Если оглянуться назад, становится очевидно, что именно так обстояли дела. Например, на рынке тогда считали, что QQQ безнадежен.

QQQ — месячный таймфрейм

«Бычьи» показатели становятся «медвежьими»

Задним числом все всегда очевидно. В прошлом году было много причин для пессимизма. Все было ужасно, и все ждали рецессии, так что рынку было некуда деваться — он мог только нацелиться на рост. С октября участники рынка начали делать ставки на то, что рецессии удастся избежать. Настроения резко изменились, и у инвесторов появился «страх упустить возможность», или FOMO.

С конца января, несмотря на повышение ставок ФРС, банковский кризис и ухудшающиеся макроэкономические данные, рынок продолжил «взбираться по стене беспокойства». И это еще не все.

Динамика 7 лидеров сектора ИИ vs S&P 500 vs Russell 2000

Как я писал ранее, если бы не 7 крупнейших компаний S&P 500 по капитализации, доходность рынка в этом году была бы существенно ниже.

Взвешенный по капитализации S&P 500 и равновзвешенные индексы

И тем не менее, ралли рынков нивелировало те чрезвычайно «медвежьи» настроения. Среди прочих показателей, мы ориентируемся на результаты опроса NAAIM среди профессиональных инвесторов. Этот индекс каждую неделю измеряет долю институциональных управляющих в акциях. В прошлом году владение акциями сократилось в районе минимумов.

Минимумы продаж NAAIM

Сегодня этот показатель стремительно повышается. С точки зрения противоположного инвестирования профессиональные инвесторы уже давно продают у минимумов и покупают у вершин.

Пики покупок NAAIM

Впрочем, в акции сейчас активно вкладываются не только профессиональные управляющие, но и розничные инвесторы. В 2022 году настроения розничных инвесторов тоже достигли чрезвычайно «медвежьих» значений. Когда розничные инвесторы капитулировали и начали выкупать акции, рынок подскочил вверх, и «бычьи» настроения резко усилились.

«Бычьи» настроения AAII и S&P 500

К сожалению, эти более чрезмерные «бычьи» показатели — антитеза «медвежьим» показателям. Если чрезвычайно «медвежьи» показатели обычно указывают на краткосрочное рыночное дно, то чрезвычайно «бычьи» показатели обычно указывают на краткосрочный пик.

На рынке вероятна коррекция

Настроения последовательно меняются с «медвежьих» на «бычьи» уже с начала марта. Капитуляция «медвежьих» инвесторов продолжает толкать рынок вверх. Об этом наглядно свидетельствует чистое соотношение оптимистично настроенных розничных и профессиональных инвесторов.

Чистый показатель «бычьих» настроений и S&P 500

Резкое усиление оптимизма, что не удивительно, привело к сильному снижению рыночной волатильности, которая тоже приближается к экстремальным уровням.

Чистый показатель «бычьих» настроений и VIX

Настроения изменились вследствие действий ждавших в стороне инвесторов. И хотя смена «бычьих» настроений на «медвежьи» еще не достигла более чрезмерных значений, она часто служит сигналом о завершении ралли, нежели о его начале.

В случае с противоположным инвестированием на рынке образуются перегибы, когда все делают ставку на один и тот же сценарий. В прошлом все были настроены так негативно, что неизбежным был «бычий» сценарий. Сегодня складывается противоположная ситуация.

Что бы вы ни думали, начавшийся в октябре «бычий» рынок продолжается. Однако с учетом более экстремальных уровней оптимизма в краткосрочной перспективе многое сейчас указывает на вероятность краткосрочной коррекции. Об этом, в частности, свидетельствует техническая перекупленность.

Правда это не значит, что вам нужно все продать и уйти в наличность.

Я лишь хочу сказать, что при появлении «сигналов к продаже» индивидуальным инвесторам необходимо выполнить некоторые базовые действия по управлению рисками портфеля, например:

- сократить выигрышные позиции до первоначальных ориентиров портфеля (инвестиционное правило: оставьте выигрышные позиции);

- продать неудачные позиции — те позиции, которые не работают при росте рынка, не будут работать и при его падении (инвестиционное правило: избавьтесь от неудачных позиций);

- сохраняйте полученную в результате этих действий наличность до появления следующей возможности для покупок (инвестиционное правило: покупайте на минимумах).

«Риск-менеджмент» сопряжен с минимальным риском. В долгосрочном периоде приобретения от того, что вы избегаете периодов сильных потерь капитала, перевесят упущенную краткосрочную выгоду. Я согласен с тем, что маркет-таймингом заниматься бесполезно, но вы можете «управлять рисками» для улучшения своих долгосрочных результатов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба