Кто не успел, тот опоздал. Трейдеры сначала покупают, а потом думают, в страхе пропустить большое движение. Это нередко оборачивается разгромом.

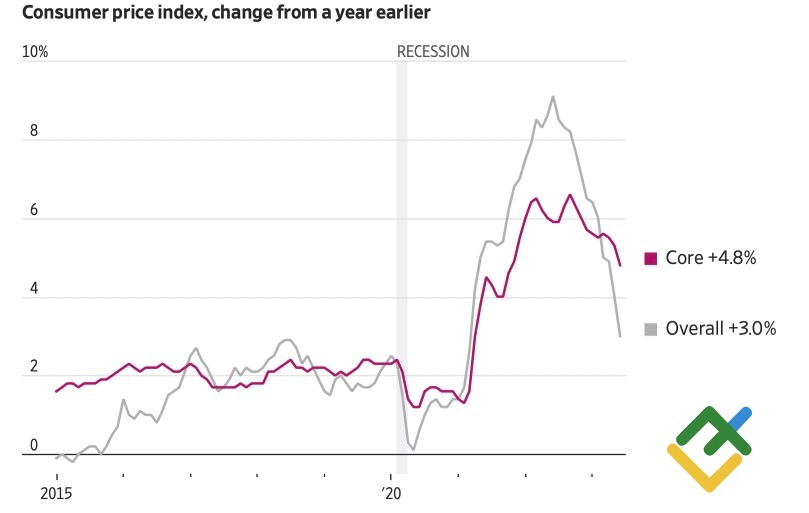

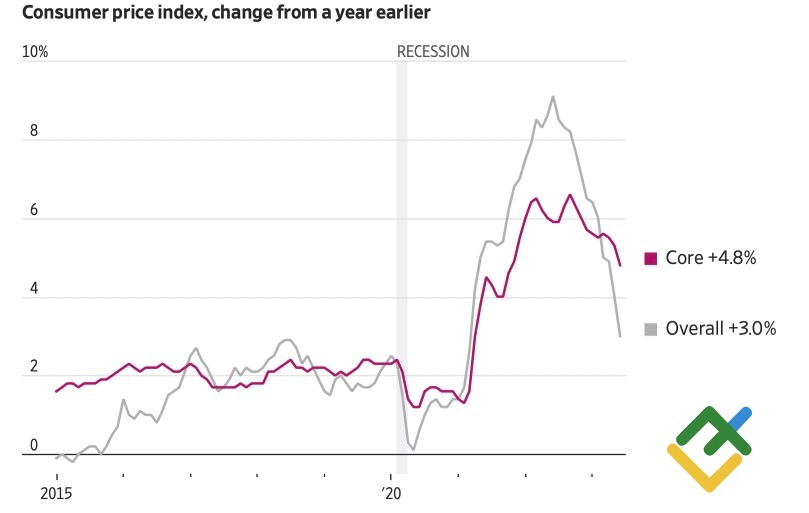

Так было в июле, когда данные по июньской инфляции в США показали существенное замедление до 3%. Однако на самом деле в основе этой динамики лежали статистические причуды. В июне 2022 потребительские цены достигли пика в 9,1%. За счет эффекта высокой базы могло показаться, что ФРС в шаге от победы над инфляцией. На самом деле это не так. Тем интереснее реакция EUR/USD на новый релиз данных.

По прогнозам экспертов Bloomberg, CPI в годовом исчислении увеличится на 3,3%, в месячном — на 0,2%. Последняя цифра является более информативной, а ее низкое значение свидетельствует в пользу сохранения ставки по федеральным фондам на уровне 5,5% на сентябрьском заседании FOMC.

Срочный рынок выдает 87%-ю вероятность такого исхода и на 53% уверен в ослаблении денежно-кредитной политики в марте 2024. По итогам следующего года деривативы ожидают снижения стоимости заимствований на 125 б.п.

Динамика инфляции в США

На таком фоне потенциал снижения котировок EUR/USD выглядит ограниченным. Даже если потребительские цены начнут ускоряться в августе под влиянием роста котировок фьючерсов на нефть. ФРС будет смотреть на базовую инфляцию, которая в июле, вероятнее всего, замедлится до 4,8%, но все равно продолжит находиться существенно выше таргета в 2%.

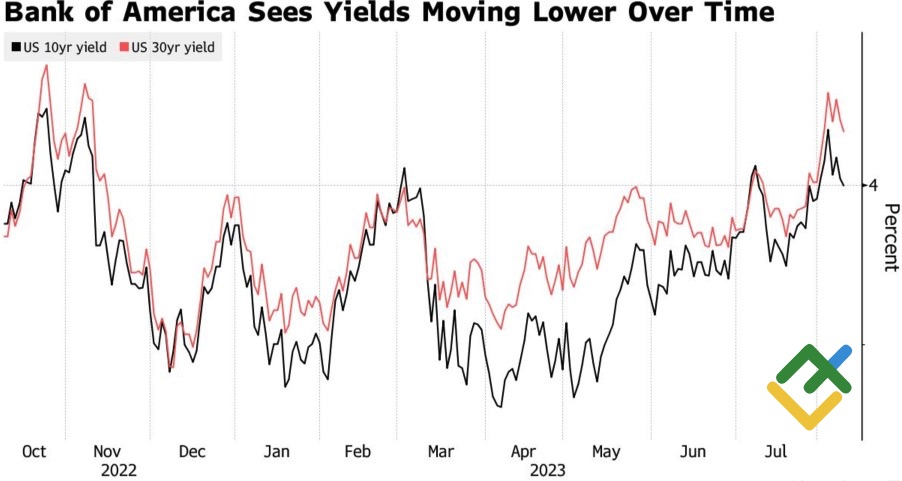

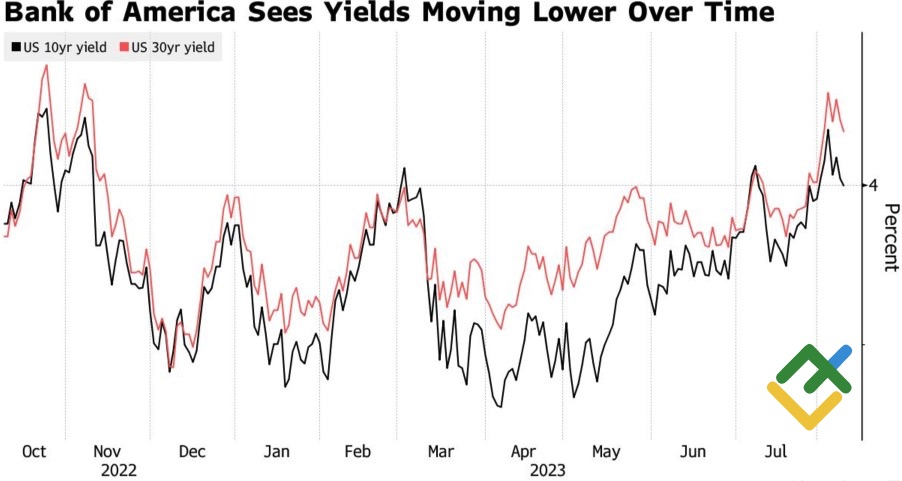

Ожидания «голубиного» разворота ФРС в марте 2024 позволяют говорить, что и у ралли доходности казначейских облигаций США есть свой потолок. Bank of America сложнее представить ставки по 10-летним трежерис на уровне 5%, чем на отметке 3%. Последний аукцион Минфина на $38 млрд завершился с доходностью в 3,99%. Третий раз подряд показатель не дотягивает до 4%, что свидетельствует о высоком спросе.

Динамика доходности трежерис

Ограниченность потенциала роста доллара и доходности казначейских облигаций США позволяет объяснить устойчивость EUR/USD. Балансирование экономики еврозоны на границ рецессии, сомнения инвесторов относительно роста ставки по депозитам ЕЦБ до 4% и введение Италией 40%-го налога на сверхприбыль банков могли подкосить региональную валюту, но не сделали это. А ведь правительство Джорджии Мелони, по сути, идет по такому же пути, как и Лиз Трасс. В конце 2022 мини-бюджет от недолго продержавшейся в кресле премьер-министра англичанки утопил фунт. Евро пока держится на плаву.

Инвесторы не спешат избавляться от про-циклической валюты в надежде на позитив от китайской и европейской экономик. Впрочем, релиз данных по инфляции в США — это история гринбэка, а не евро. Большее ускорение CPI и базового индикатора повысит шансы роста ставки до 5,75% и сместит сроки «голубиного» разворота ФРС на более отдаленный период. Это станет поводом для продаж EUR/USD на прорыве поддержки на 1,095.

Напротив, рост потребительских цен на 3-3,1% приблизит дату монетарной экспансии и позволит покупать евро в направлении $1,1035 и $1,1055.

Так было в июле, когда данные по июньской инфляции в США показали существенное замедление до 3%. Однако на самом деле в основе этой динамики лежали статистические причуды. В июне 2022 потребительские цены достигли пика в 9,1%. За счет эффекта высокой базы могло показаться, что ФРС в шаге от победы над инфляцией. На самом деле это не так. Тем интереснее реакция EUR/USD на новый релиз данных.

По прогнозам экспертов Bloomberg, CPI в годовом исчислении увеличится на 3,3%, в месячном — на 0,2%. Последняя цифра является более информативной, а ее низкое значение свидетельствует в пользу сохранения ставки по федеральным фондам на уровне 5,5% на сентябрьском заседании FOMC.

Срочный рынок выдает 87%-ю вероятность такого исхода и на 53% уверен в ослаблении денежно-кредитной политики в марте 2024. По итогам следующего года деривативы ожидают снижения стоимости заимствований на 125 б.п.

Динамика инфляции в США

На таком фоне потенциал снижения котировок EUR/USD выглядит ограниченным. Даже если потребительские цены начнут ускоряться в августе под влиянием роста котировок фьючерсов на нефть. ФРС будет смотреть на базовую инфляцию, которая в июле, вероятнее всего, замедлится до 4,8%, но все равно продолжит находиться существенно выше таргета в 2%.

Ожидания «голубиного» разворота ФРС в марте 2024 позволяют говорить, что и у ралли доходности казначейских облигаций США есть свой потолок. Bank of America сложнее представить ставки по 10-летним трежерис на уровне 5%, чем на отметке 3%. Последний аукцион Минфина на $38 млрд завершился с доходностью в 3,99%. Третий раз подряд показатель не дотягивает до 4%, что свидетельствует о высоком спросе.

Динамика доходности трежерис

Ограниченность потенциала роста доллара и доходности казначейских облигаций США позволяет объяснить устойчивость EUR/USD. Балансирование экономики еврозоны на границ рецессии, сомнения инвесторов относительно роста ставки по депозитам ЕЦБ до 4% и введение Италией 40%-го налога на сверхприбыль банков могли подкосить региональную валюту, но не сделали это. А ведь правительство Джорджии Мелони, по сути, идет по такому же пути, как и Лиз Трасс. В конце 2022 мини-бюджет от недолго продержавшейся в кресле премьер-министра англичанки утопил фунт. Евро пока держится на плаву.

Инвесторы не спешат избавляться от про-циклической валюты в надежде на позитив от китайской и европейской экономик. Впрочем, релиз данных по инфляции в США — это история гринбэка, а не евро. Большее ускорение CPI и базового индикатора повысит шансы роста ставки до 5,75% и сместит сроки «голубиного» разворота ФРС на более отдаленный период. Это станет поводом для продаж EUR/USD на прорыве поддержки на 1,095.

Напротив, рост потребительских цен на 3-3,1% приблизит дату монетарной экспансии и позволит покупать евро в направлении $1,1035 и $1,1055.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба