14 августа 2023 investing.com Черри Ник

Август: это один из особенно опасных месяцев для спекуляции акциями.

Остальные — июль, январь, сентябрь, апрель, ноябрь, май, март, июнь, декабрь, октябрь и февраль.

Марк Твен, амер. писатель

Если взять помесячные данные по индексу Мосбиржи, то на начало августа 2023 года рынок рос 10 месяцев подряд. Такого в истории фондового рынка РФ еще никогда не было. За это время индекс вырос на 71,3%.

Думаю, что всем очевидно, что это бурный рост произошел от «дна» после объявления частичной мобилизации. Так называемый эффект низкой базы. Но нельзя не отметить и очередного подтверждения тезису, что в кризисные времена надо покупать активы. Естественно, не на последние деньги.

С максимумов 2021 года индекс по-прежнему в минусе на 14%. Впрочем, если инвестор начал вкладывать деньги на самом пике и делал это ежемесячно равными суммами до сих пор, то его капитал вырос бы на 32% за почти 2 года (доходность 14% годовых).

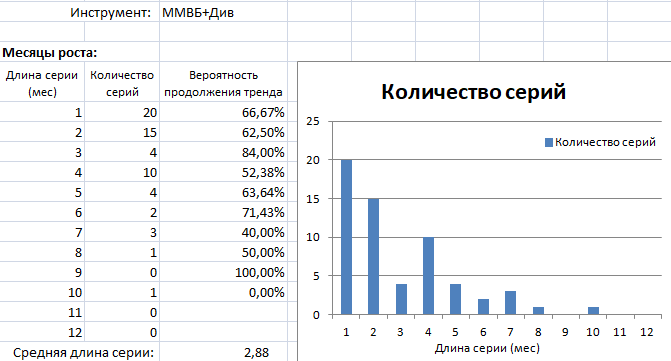

Я задался целью посмотреть, а какие по длительности серии непрерывного роста уже были на рынке.

Данные: Индекс полной доходности Мосбиржи, открытие каждого месяца с июня 2005 (до этой даты индекс полной доходности не рассчитывался); индекс Мосбиржи (индекс ММВБ), открытие каждого месяца с января 2001 по июнь 2005. Источник: сайт Мосбиржи

Как видим, средняя длительность серии непрерывного роста по месяцам составляет около 3 месяцев, то есть каждый год инвестор, вероятнее всего, столкнется тремя-четырьмя убыточными месяцами. Как тут не вспомнить картинку от Брайана Феролди!

Предыдущая самая длинная серия (8 месяцев) длилась с июня 2017 по февраль 2018 и принесла инвесторам 28,9%.

Ради интереса я еще решил посчитать вероятность продолжения тренда после серий роста разной длительности. Выборка мала, чтобы сделать какие-то далекоидущие практические выводы, могу лишь обратить внимание, что после 1 месяца роста коррекция наступает примерно в 1/3 случаев, поэтому попытки предугадать падение сродни бросанию игральной кости.

Прекрасная иллюстрация того, как можно «попасть на деньги», используя для принятия решения всего одно наблюдение, пусть даже за длительный период. В мае 2023 года подобный расчет показал бы, что вероятность продолжения роста рынка составляет 0%. Последовав за этими расчетами, инвестор пропустил бы 16% доходности за два следующих месяца (97% годовых, между прочим).

В целом, быть в рынке оказывается более выгодно в большинстве случаев. Главное — помнить, что гладкие графики экспоненциального роста капитала бывают лишь в мотивационных книжках.

А что с долларом и другими инструментами?

Курс доллара тоже переживает самый длинный период непрерывного роста с середины 2000х (8 месяцев) и вырос за это время уже на 51%.

Данные: официальный курс ЦБ на первый день каждого месяца с января 2001. Источник: ЦБ РФ.

В начале 2000-х был период 18 месяцев непрерывного роста (а может, и больше, мои данные ограничены 2001 годом), однако рост там был очень плавный — всего +11% за полтора года (7,7% годовых).

История говорит, что доллар часто колеблется, но уж если растет 3 месяца, то набирает инерцию. Периодов длительных падений у доллара больше, но падения у него всегда плавные, тогда как рост чаще всего взрывной.

Ну и для иллюстрации – золото (официальные цены ЦБ в рублях) и индекс S&P 500 с дивидендами (в долларах).

Рекордная серия роста золота началась также в октябре 2022 года, но майская коррекция подпортила статистику, и с июня мы считаем новую серию, которая длится пока что 2 месяца.

За 7 месяцев роста золото дало +74,7% (+95,6%, если продолжить до августа даже с учетом майской коррекции). Наиболее частые длительности серий в золоте составляют не больше 2 месяцев.

S&P 500 достигал 10-месячного непрерывного роста уже два раза в новейшей истории (но не сейчас).

• 1-я серия: с апреля 2017 по январь 2018 (+21,6%)

• 2-я серия: с ноября 2020 по август 2021 (+38,4%)

Пусть в абсолютных числах доходности сильно меньше, чем у предыдущих инструментов, но ведь сравнивать их напрямую нельзя — это доходности в разных валютах.

По растущим трендам S&P 500 оказался самым стабильным из рассмотренных инструментов, но, повторюсь, выборка слишком мала, чтобы использовать это на практике для предсказания коррекций.

Остальные — июль, январь, сентябрь, апрель, ноябрь, май, март, июнь, декабрь, октябрь и февраль.

Марк Твен, амер. писатель

Если взять помесячные данные по индексу Мосбиржи, то на начало августа 2023 года рынок рос 10 месяцев подряд. Такого в истории фондового рынка РФ еще никогда не было. За это время индекс вырос на 71,3%.

Думаю, что всем очевидно, что это бурный рост произошел от «дна» после объявления частичной мобилизации. Так называемый эффект низкой базы. Но нельзя не отметить и очередного подтверждения тезису, что в кризисные времена надо покупать активы. Естественно, не на последние деньги.

С максимумов 2021 года индекс по-прежнему в минусе на 14%. Впрочем, если инвестор начал вкладывать деньги на самом пике и делал это ежемесячно равными суммами до сих пор, то его капитал вырос бы на 32% за почти 2 года (доходность 14% годовых).

Я задался целью посмотреть, а какие по длительности серии непрерывного роста уже были на рынке.

Данные: Индекс полной доходности Мосбиржи, открытие каждого месяца с июня 2005 (до этой даты индекс полной доходности не рассчитывался); индекс Мосбиржи (индекс ММВБ), открытие каждого месяца с января 2001 по июнь 2005. Источник: сайт Мосбиржи

Как видим, средняя длительность серии непрерывного роста по месяцам составляет около 3 месяцев, то есть каждый год инвестор, вероятнее всего, столкнется тремя-четырьмя убыточными месяцами. Как тут не вспомнить картинку от Брайана Феролди!

Предыдущая самая длинная серия (8 месяцев) длилась с июня 2017 по февраль 2018 и принесла инвесторам 28,9%.

Ради интереса я еще решил посчитать вероятность продолжения тренда после серий роста разной длительности. Выборка мала, чтобы сделать какие-то далекоидущие практические выводы, могу лишь обратить внимание, что после 1 месяца роста коррекция наступает примерно в 1/3 случаев, поэтому попытки предугадать падение сродни бросанию игральной кости.

Прекрасная иллюстрация того, как можно «попасть на деньги», используя для принятия решения всего одно наблюдение, пусть даже за длительный период. В мае 2023 года подобный расчет показал бы, что вероятность продолжения роста рынка составляет 0%. Последовав за этими расчетами, инвестор пропустил бы 16% доходности за два следующих месяца (97% годовых, между прочим).

В целом, быть в рынке оказывается более выгодно в большинстве случаев. Главное — помнить, что гладкие графики экспоненциального роста капитала бывают лишь в мотивационных книжках.

А что с долларом и другими инструментами?

Курс доллара тоже переживает самый длинный период непрерывного роста с середины 2000х (8 месяцев) и вырос за это время уже на 51%.

Данные: официальный курс ЦБ на первый день каждого месяца с января 2001. Источник: ЦБ РФ.

В начале 2000-х был период 18 месяцев непрерывного роста (а может, и больше, мои данные ограничены 2001 годом), однако рост там был очень плавный — всего +11% за полтора года (7,7% годовых).

История говорит, что доллар часто колеблется, но уж если растет 3 месяца, то набирает инерцию. Периодов длительных падений у доллара больше, но падения у него всегда плавные, тогда как рост чаще всего взрывной.

Ну и для иллюстрации – золото (официальные цены ЦБ в рублях) и индекс S&P 500 с дивидендами (в долларах).

Рекордная серия роста золота началась также в октябре 2022 года, но майская коррекция подпортила статистику, и с июня мы считаем новую серию, которая длится пока что 2 месяца.

За 7 месяцев роста золото дало +74,7% (+95,6%, если продолжить до августа даже с учетом майской коррекции). Наиболее частые длительности серий в золоте составляют не больше 2 месяцев.

S&P 500 достигал 10-месячного непрерывного роста уже два раза в новейшей истории (но не сейчас).

• 1-я серия: с апреля 2017 по январь 2018 (+21,6%)

• 2-я серия: с ноября 2020 по август 2021 (+38,4%)

Пусть в абсолютных числах доходности сильно меньше, чем у предыдущих инструментов, но ведь сравнивать их напрямую нельзя — это доходности в разных валютах.

По растущим трендам S&P 500 оказался самым стабильным из рассмотренных инструментов, но, повторюсь, выборка слишком мала, чтобы использовать это на практике для предсказания коррекций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба