15 августа 2023 investing.com Царьков Дмитрий

Шёл 8-й месяц роста, покупатели изрядно утомились нажимать на кнопку "купить", количество валююты на счетах неуклонно подходило к концу, все держались на морально-волевых качествах, ведь обстоятельства уже который месяц были против них...

Именно так хочется представить себе сегодняшнюю картину в стане покупателей американского рынка. Да, уже растём 8-й месяц, да, против объективной реальности это делается, ведь монетарная политика всё только ужесточается от заседания к заседанию, денег в казне всё меньше на финансовые игрища, а рынок всё выше.

Конечно же, стало интересно разобраться в текущих перспективах, ведь всегда хочется видеть дальше всех)

Техническая картина

Начнём с заурядного анализа недельного периода графика индекса технологических компаний, которые задавали бодрый темп роста всё это время.

Тут у нас всё как в учебнике Томаса Булковски — двойная вершина. Да, немного отстаёт от эталона объёмная картина, но это ничего. Такой паттерн, как мы с вами знаем, говорит о высокой возможности коррекции с текущих цен. К слову, на индексе широкого рынка складывается точно такая же картина. Итог — ждём QQQ в районе 212$ за штуку.

Как опытные аналитики фондового рынка, мы с вами могли смело остановиться после увиденного выше. Но, что-то заставило меня продолжить мои изыскания, и я решил обратиться к индексу доллара.

Исторически индекс доллара имеет обратную корреляцию к динамике акций. И вот сейчас мы видим приличный восходящий тренд, который уверенно движется к исторической отметке ценового сопротивления на уровне в 120 б.п. Хм, подтверждение...

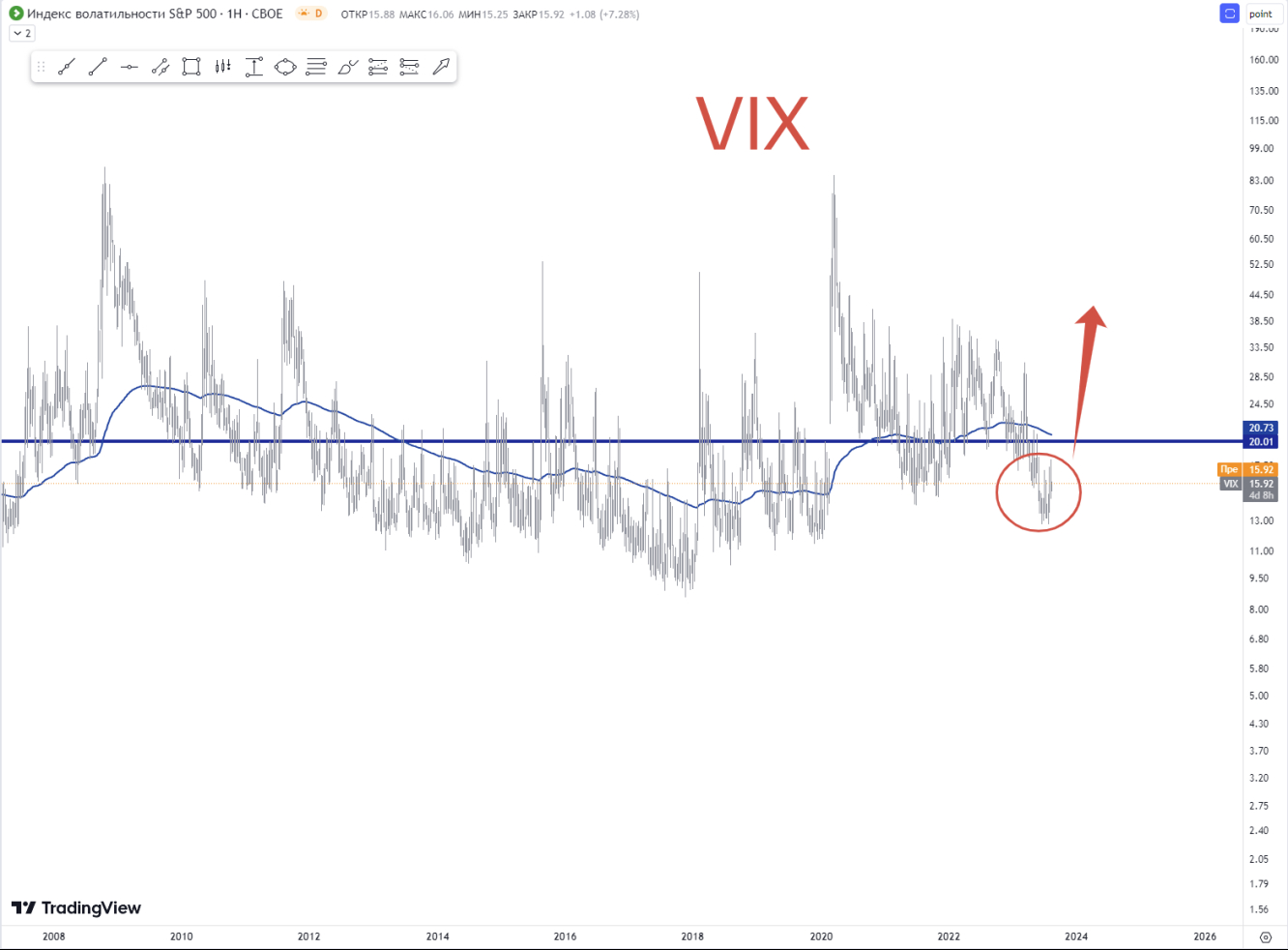

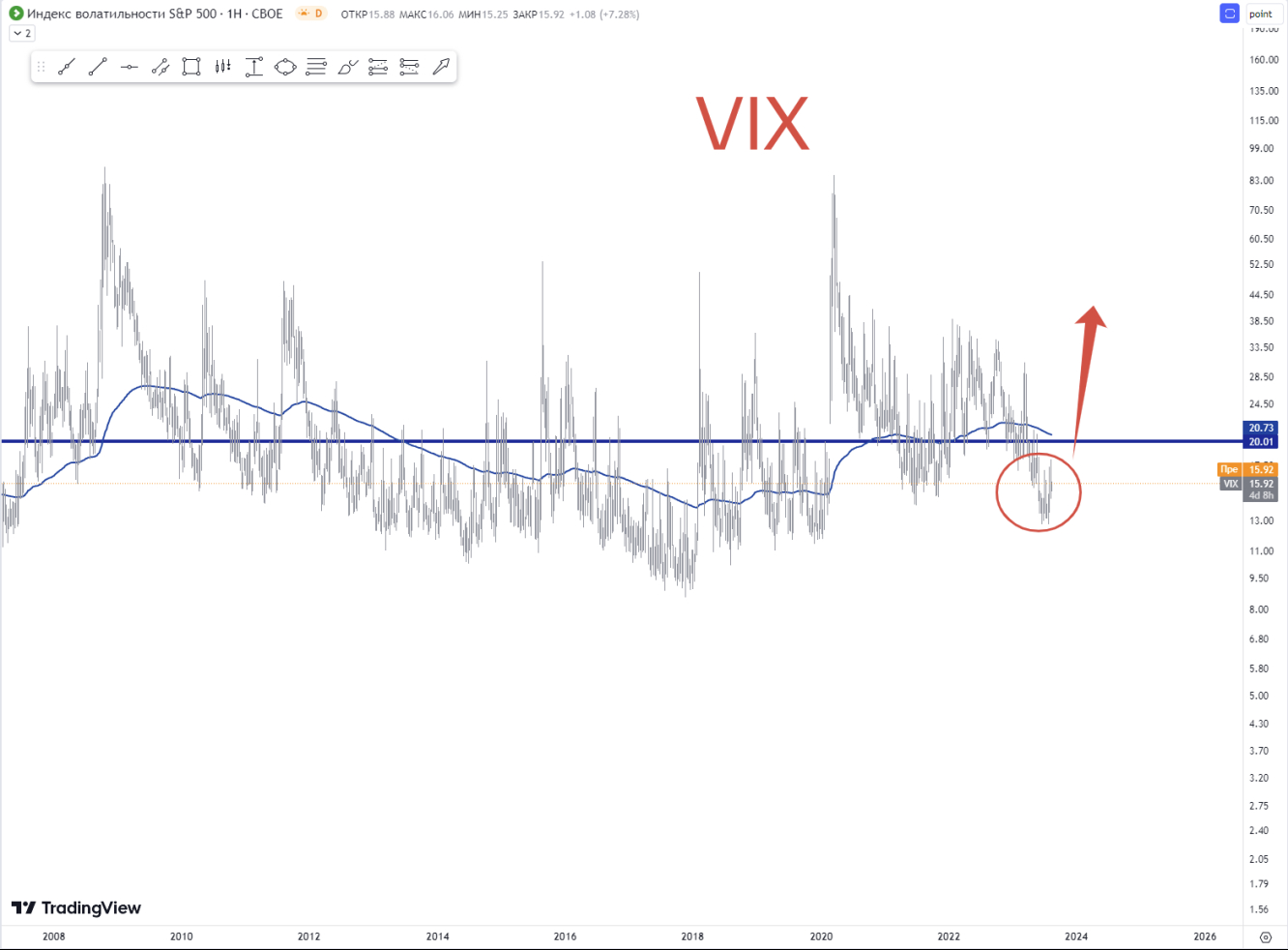

Мой интерес аналитика и детектива в одном лице разгорался всё больше, и это заставило меня посмотреть на рыночную волатильность.

Тут меня ожидало шокирующее подтверждение моей гипотезы — волатильность находится на своих минимальных отметках, и потенциал для её роста очень велик.

Интересные факты, события

Что ж, я всё больше и больше погружался в раздумья. Увиденное заставило меня углубиться в изучение грядущей коррекции, и я задался вопросом: "А что же на самом деле может привести к ней в ближайшее время?"

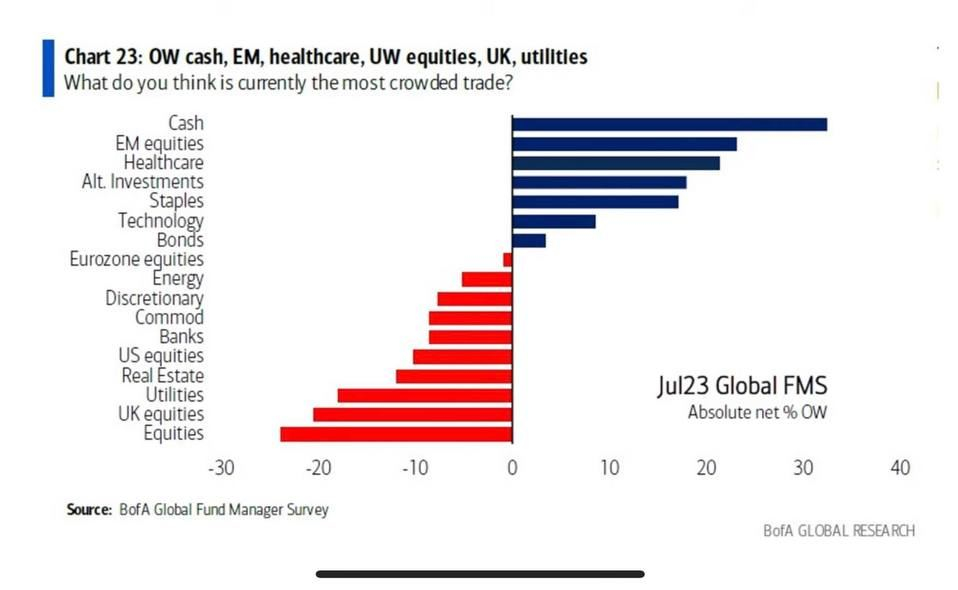

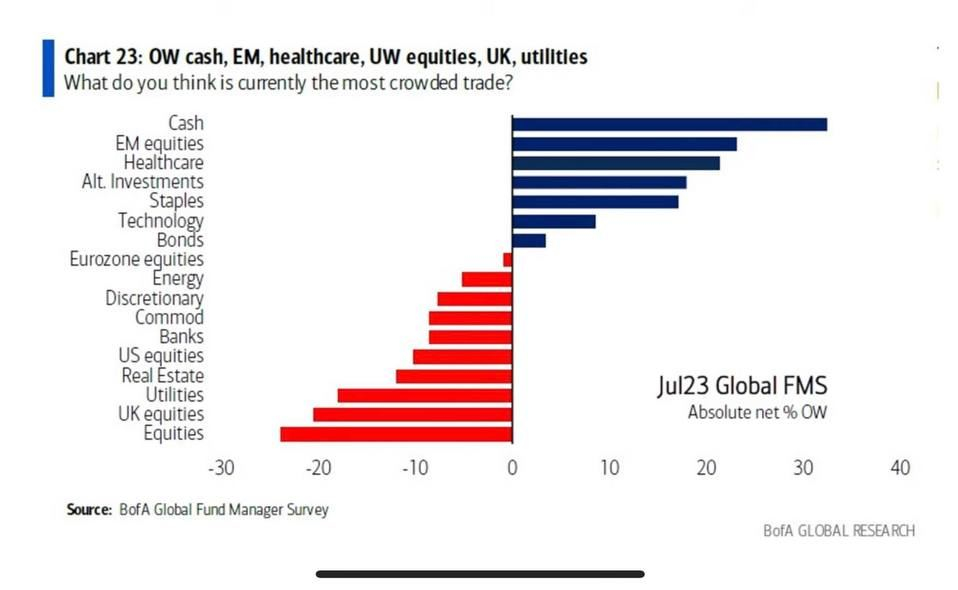

Решил заглянуть в банковскую аналитику, чтобы понять настроения профессиональных участников рынка. Может быть, они чего-то подскажут?

И тут меня ожидал очередной шок: профессионалы не верят в рынок американских акций. Опрос профессиональных участников рынка показывает, что наиболее интересная для них сегодня позиция — это деньги и акции развивающихся стран. Акции внутреннего рынка Америки стоят на последнем месте. По их мнению, рост обеспечен байбэками (обратным выкупом акций) и интересом розничных инвесторов.

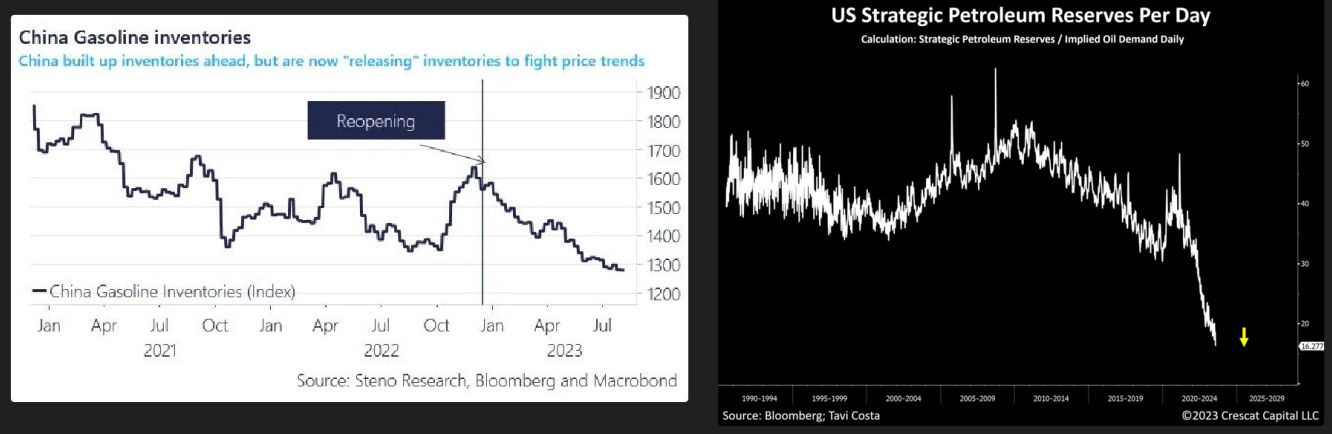

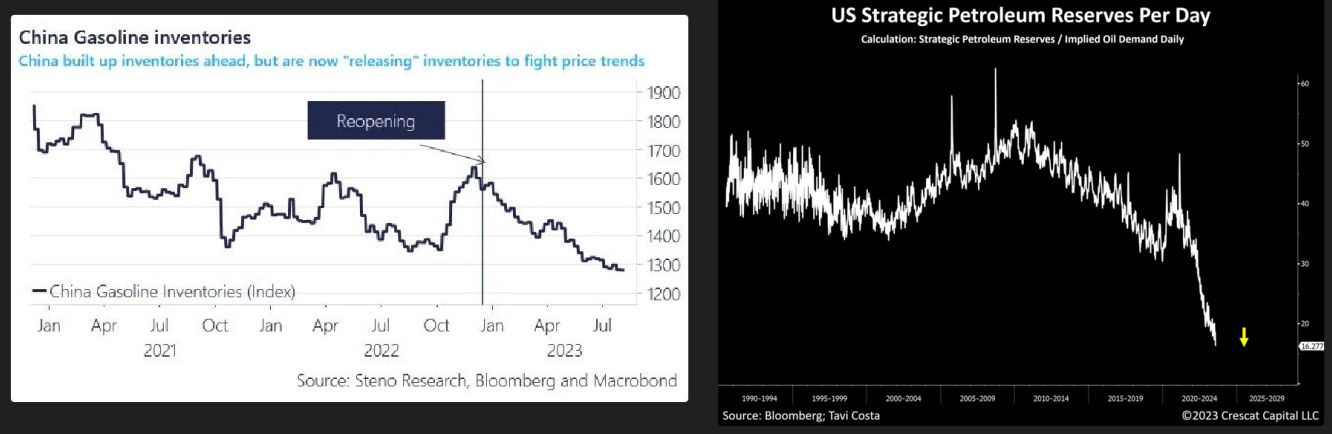

Пока я отходил от очередного шока, мне на глаза попалась статистика по запасам нефти в Китае и в США.

Нефтяные запасы

Увиденные мной цифры добавили мрака в общую копилку: две самые крупные экономики мира практически израсходовали все свои запасы в нефтехранилищах.

Размышления шли очень неторопливо, за окном шёл промозглый осенний дождь... "Странно, — подумал я, — ведь на дворе август..."

График нефти неминуемо подтвердил статистику по запасам нефти — цены на сырьё активно растут с конца июня. Спрос на рынке приличный. Да и ОПЕК, насколько мне вспомнилось, сильно урезал добычу.

И тут меня пробил лёгкий озноб. Я понял, что мы стоим на пороге второй волны инфляции! Ведь рост цен на нефть вызовет повышение цен на бензин, а они — на товары и продукты, и всё по-новой...

Свежие данные по инфляции подтверждали все мои подозрения и выводы.

На прошлой неделе мы увидели остановку падения инфляции и даже её рост. Конечно же, речь идёт об одном отчёте, а общая динамика пока говорит о снижении инфляции. Но, в совокупности с увиденным ранее, эти данные становятся "первой ласточкой".

Катарсис расследования

Пока весь этот пазл выстраивался в нечто единое, и я находился в поисках завершающего кусочка с креплениями сверху и дырочкой в правом боку, мне пришла мысль заглянуть в прошлое. Ведь недаром современного главу ФРС Джерома Пауэлла сравнивают с Полом Волкером — известным борцом с инфляцией.

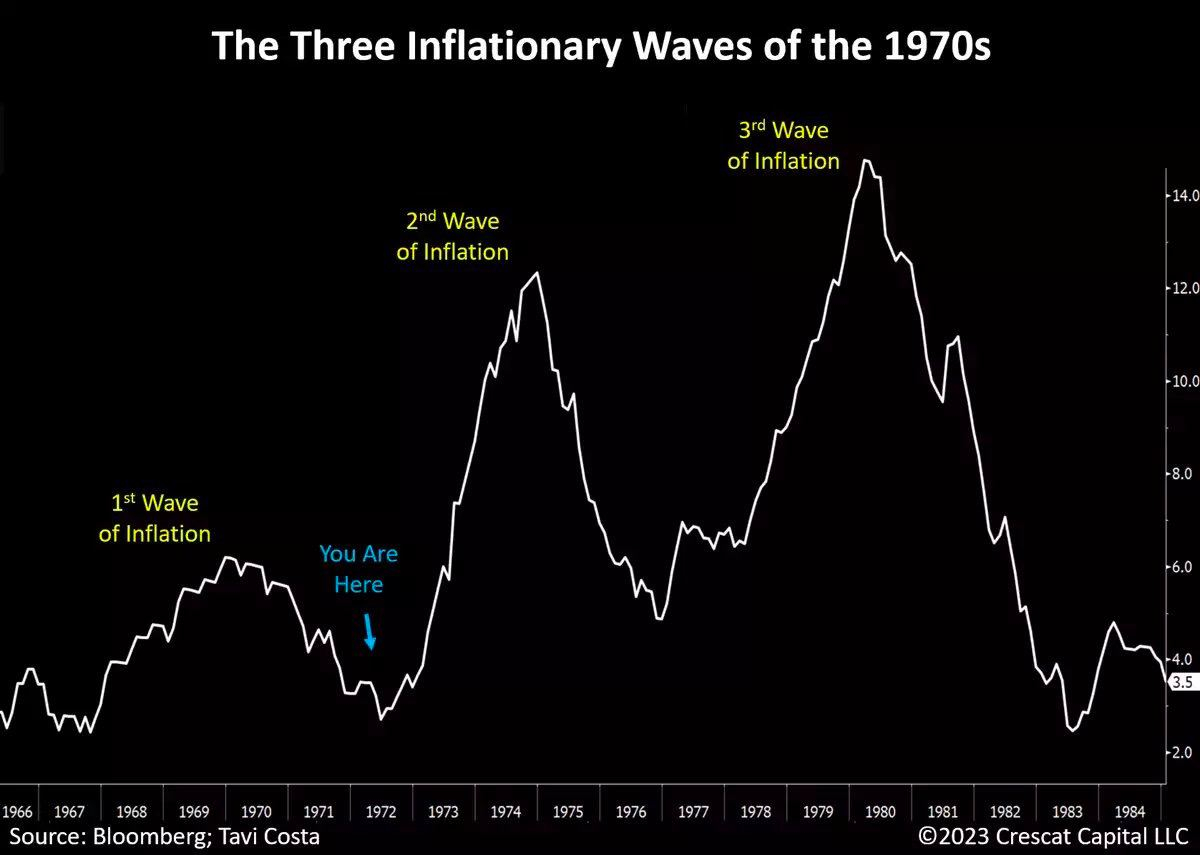

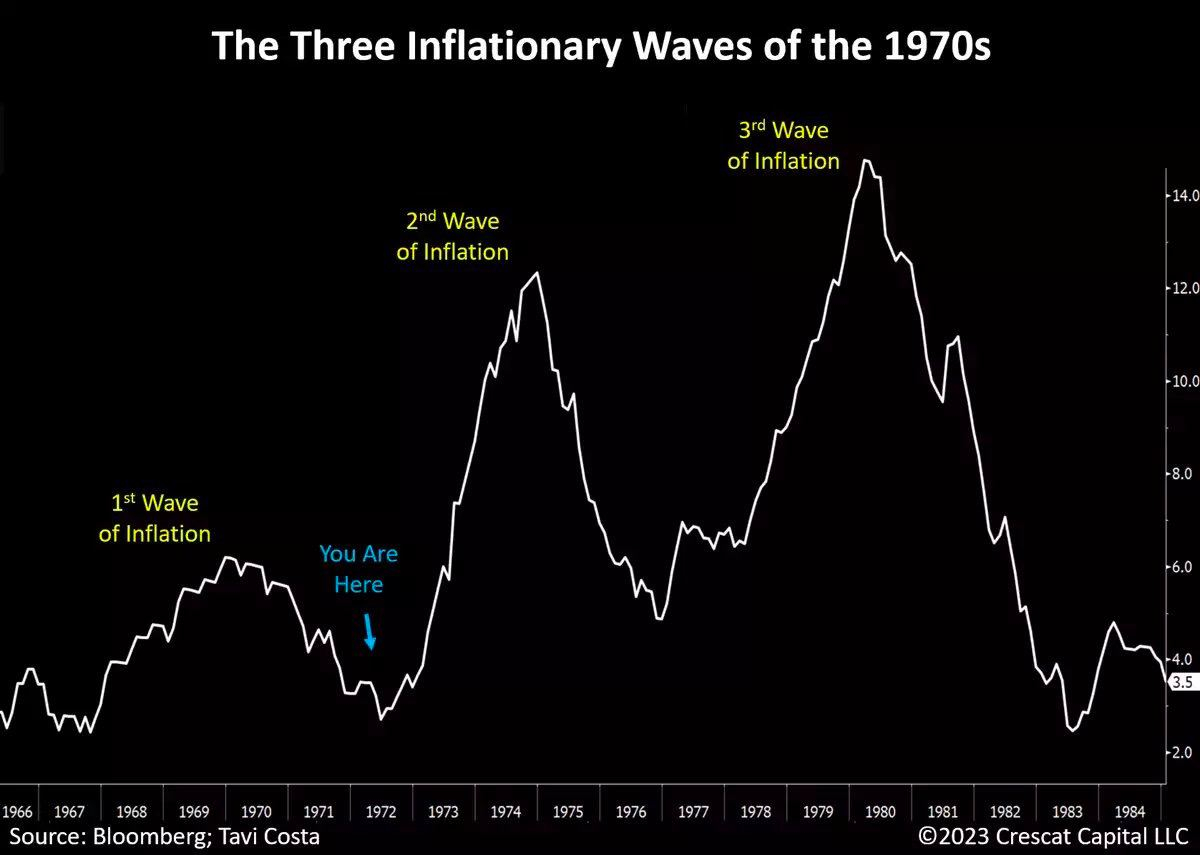

70-ые года инфляция

Согласно картине тех неспокойных лет, было три инфляционные волны, которые одна за одной всё больше и больше ломали экономику Соединённых Штатов. Проведя простую аналогию с тем временем, я увидел, что мы находися лишь в начале пути.

Недаром Джером Пауэлл неоднократно намекал нам на тяжёлые времена, которые ждут нас впереди, про инерцию принимаемых решений, продолжающееся инфляционное давление и всё такое.

В тот момент, когда началась вторая волна роста инфляции в 1972 году и закончилась в конце 1974 года, ключевые активы вели себя так:

- индекс доллара вырос на 16,66%;

- акции, в лице индекса Dow Jones, упали на 45%;

- золото выросло на 187% (эх, были времена);

- доходность казначейских бумаг выросла на 33%.

Люди активно выходили из акций и государственного долга и сбегали в доллар и золото. На сегодня, акции, золото и индекс доллара могут повторить этот сценарий легко. Пока только доходность десятилеток выглядит как-то сомнительно для повторения этого сценария. Хотя, это всего лишь мой субъективный взгляд.

А теперь, если объединить всё написанное выше, то становится ясно, что рынок уже полностью отыграл текущий спад инфляционного давления и готов к новой волне распродаж. Профессионалы не верят в рынок, выходя в доллары, а цены на главного спонсора роста инфляции активно растут, имея под собой серьёзные причины. Да и историческая картина указывает нам на совершение очередного витка событий. Вероятность серьёзной коррекции в ближайшем будущем очень высока.

Вот такой у меня получился сегодня взгляд в будущее. Если вы "по уши" в акциях американского рынка — задумайтесь над снижением риска. Слишком уж мягко нам стелят сегодня, как бы завтра за это не спросили оплату.

Как всегда рекомендую вам сохранять трезвое мышление и холодный рассудок. Не забывайте про свой риск- и мани-менеджмент. Желаю всем больших прибылей!

Именно так хочется представить себе сегодняшнюю картину в стане покупателей американского рынка. Да, уже растём 8-й месяц, да, против объективной реальности это делается, ведь монетарная политика всё только ужесточается от заседания к заседанию, денег в казне всё меньше на финансовые игрища, а рынок всё выше.

Конечно же, стало интересно разобраться в текущих перспективах, ведь всегда хочется видеть дальше всех)

Техническая картина

Начнём с заурядного анализа недельного периода графика индекса технологических компаний, которые задавали бодрый темп роста всё это время.

Тут у нас всё как в учебнике Томаса Булковски — двойная вершина. Да, немного отстаёт от эталона объёмная картина, но это ничего. Такой паттерн, как мы с вами знаем, говорит о высокой возможности коррекции с текущих цен. К слову, на индексе широкого рынка складывается точно такая же картина. Итог — ждём QQQ в районе 212$ за штуку.

Как опытные аналитики фондового рынка, мы с вами могли смело остановиться после увиденного выше. Но, что-то заставило меня продолжить мои изыскания, и я решил обратиться к индексу доллара.

Исторически индекс доллара имеет обратную корреляцию к динамике акций. И вот сейчас мы видим приличный восходящий тренд, который уверенно движется к исторической отметке ценового сопротивления на уровне в 120 б.п. Хм, подтверждение...

Мой интерес аналитика и детектива в одном лице разгорался всё больше, и это заставило меня посмотреть на рыночную волатильность.

Тут меня ожидало шокирующее подтверждение моей гипотезы — волатильность находится на своих минимальных отметках, и потенциал для её роста очень велик.

Интересные факты, события

Что ж, я всё больше и больше погружался в раздумья. Увиденное заставило меня углубиться в изучение грядущей коррекции, и я задался вопросом: "А что же на самом деле может привести к ней в ближайшее время?"

Решил заглянуть в банковскую аналитику, чтобы понять настроения профессиональных участников рынка. Может быть, они чего-то подскажут?

И тут меня ожидал очередной шок: профессионалы не верят в рынок американских акций. Опрос профессиональных участников рынка показывает, что наиболее интересная для них сегодня позиция — это деньги и акции развивающихся стран. Акции внутреннего рынка Америки стоят на последнем месте. По их мнению, рост обеспечен байбэками (обратным выкупом акций) и интересом розничных инвесторов.

Пока я отходил от очередного шока, мне на глаза попалась статистика по запасам нефти в Китае и в США.

Нефтяные запасы

Увиденные мной цифры добавили мрака в общую копилку: две самые крупные экономики мира практически израсходовали все свои запасы в нефтехранилищах.

Размышления шли очень неторопливо, за окном шёл промозглый осенний дождь... "Странно, — подумал я, — ведь на дворе август..."

График нефти неминуемо подтвердил статистику по запасам нефти — цены на сырьё активно растут с конца июня. Спрос на рынке приличный. Да и ОПЕК, насколько мне вспомнилось, сильно урезал добычу.

И тут меня пробил лёгкий озноб. Я понял, что мы стоим на пороге второй волны инфляции! Ведь рост цен на нефть вызовет повышение цен на бензин, а они — на товары и продукты, и всё по-новой...

Свежие данные по инфляции подтверждали все мои подозрения и выводы.

На прошлой неделе мы увидели остановку падения инфляции и даже её рост. Конечно же, речь идёт об одном отчёте, а общая динамика пока говорит о снижении инфляции. Но, в совокупности с увиденным ранее, эти данные становятся "первой ласточкой".

Катарсис расследования

Пока весь этот пазл выстраивался в нечто единое, и я находился в поисках завершающего кусочка с креплениями сверху и дырочкой в правом боку, мне пришла мысль заглянуть в прошлое. Ведь недаром современного главу ФРС Джерома Пауэлла сравнивают с Полом Волкером — известным борцом с инфляцией.

70-ые года инфляция

Согласно картине тех неспокойных лет, было три инфляционные волны, которые одна за одной всё больше и больше ломали экономику Соединённых Штатов. Проведя простую аналогию с тем временем, я увидел, что мы находися лишь в начале пути.

Недаром Джером Пауэлл неоднократно намекал нам на тяжёлые времена, которые ждут нас впереди, про инерцию принимаемых решений, продолжающееся инфляционное давление и всё такое.

В тот момент, когда началась вторая волна роста инфляции в 1972 году и закончилась в конце 1974 года, ключевые активы вели себя так:

- индекс доллара вырос на 16,66%;

- акции, в лице индекса Dow Jones, упали на 45%;

- золото выросло на 187% (эх, были времена);

- доходность казначейских бумаг выросла на 33%.

Люди активно выходили из акций и государственного долга и сбегали в доллар и золото. На сегодня, акции, золото и индекс доллара могут повторить этот сценарий легко. Пока только доходность десятилеток выглядит как-то сомнительно для повторения этого сценария. Хотя, это всего лишь мой субъективный взгляд.

А теперь, если объединить всё написанное выше, то становится ясно, что рынок уже полностью отыграл текущий спад инфляционного давления и готов к новой волне распродаж. Профессионалы не верят в рынок, выходя в доллары, а цены на главного спонсора роста инфляции активно растут, имея под собой серьёзные причины. Да и историческая картина указывает нам на совершение очередного витка событий. Вероятность серьёзной коррекции в ближайшем будущем очень высока.

Вот такой у меня получился сегодня взгляд в будущее. Если вы "по уши" в акциях американского рынка — задумайтесь над снижением риска. Слишком уж мягко нам стелят сегодня, как бы завтра за это не спросили оплату.

Как всегда рекомендую вам сохранять трезвое мышление и холодный рассудок. Не забывайте про свой риск- и мани-менеджмент. Желаю всем больших прибылей!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба