16 августа 2023 investing.com Мовчан Андрей

Summary | В двух словах

Во втором квартале 2023 года мы посчитали наиболее интересными следующие новости:

• Британские пенсионные фонды будут инвестировать в стартапы.

• Крупные управляющие компании пытаются зарегистрировать крипто-ETF, чтобы облегчить инвесторам доступ на рынок криптовалюты.

• Крупнейшие private equity и суверенные фонды объединяются, чтобы инвестировать в private equity-поглощения.

• Австралийские пенсионные фонды заключают партнерства с известными управляющими компаниями, чтобы аллоцировать 2,4 трлн долл., находящиеся под их управлением.

• Убытки нефтяного хедж-фонда Пьера Андюрана превысили 50% за первое полугодие.

• Blackstone стала первой в мире управляющей компанией, специализирующейся на private equity, под управлением которой находится 1 трлн долл.

• Хедж-фонд Саида Хайдара вырос в июне на 27%, сумев частично отыграть значительные потери первых пяти месяцев этого года.

Тренды отрасли

Британские пенсионные фонды будут инвестировать в стартапы

Британское правительство объявило, что достигло соглашения с девятью крупнейшими фондами относительно инвестирования в небольшие быстрорастущие непубличные компании до 5% их капитала в срок до 2030 года.

Правительство надеется, что всего инвестиции достигнут 50 млрд фунтов, если другие фонды также пойдут по этому пути. Согласно подсчетам, британский пенсионер должен будет получить пенсию на 1 тыс. фунтов в год больше благодаря этому инвестированию.

Данное соглашение является частью плана по стимулированию экономического роста в стране. (От Movchan’s Group добавим, что показатели Великобритании неутешительны: ее ВВП на душу населения в 2022 году был существенно ниже, чем в предкризисном 2007-м — 45,8 против 50,4 тыс. долл.)

Также это очередное действие по части дерегулирования финансовых рынков, которое необходимо для привлечения капитала на Лондонскую биржу после Брексита. Другим таким действием, например, стало снятие запретов на открытие коротких позиций, который обычно налагается в периоды сильного обвала рынка, которое с энтузиазмом восприняли хедж-фонды.

Удастся ли правительству Великобритании убить двух зайцев — стимулировать экономический рост и поднять жизненный уровень пенсионеров? (Movchan’s Group: 1000 фунтов в год уж точно погоды не сделает, особенно в условиях высокой инфляции).

Крупные управляющие компании пытаются зарегистрировать крипто-ETF, чтобы облегчить инвесторам доступ на рынок криптовалюты

С конца 2021 года, когда рынок криптовалюты был на пике, его общая капитализация сократилась на 2 трлн долл. (данные на 13 июля). Многие криптокомпании, обвиненные в мошенничестве и рыночных манипуляциях, разорились. Часть выживших подвергается преследованию регулятора.

Однако Blackrock, Fidelity, Invesco и WisdomTree пытаются создать ETF со ставками на биткоин и подают заявки в Комиссию по ценным бумагам США на регистрацию таких фондов. Первой в июне с.г. заявку подала Blackrock. Работать ETF Blackrockпланирует в кооперации с Coinbase (NASDAQ:COIN) — крупнейшей американской криптобиржей. (Coinbase с Комиссией по ценным бумагам тоже судится, но это отдельная история.)

Попытки зарегистрировать такие фонды случались и ранее, но Комиссия по ценным бумагам методично отказывала заявителям. И вдруг — новый всплеск интереса и новые попытки.

Они совпали по времени с тяжбой в Федеральном суде США между Комиссией по ценным бумагам и Grayscale Investments LLC. Grayscale инвестирует в биткоин, но не является ETF. Ее котировки на 28% ниже, чем рыночная стоимость ее активов. Она требует разрешения трансформироваться в ETF и оспаривает основания, на которых ей отказали.

Позиция Комиссии по ценным бумагам состоит в том, что инвестиции во фьючерсы на биткоин, котируемые на Чикагской товарной бирже, надежнее с точки зрения мошенничества, чем сам биткоин, поэтому она разрешила ETF на фьючерсы, но запрещает на биткоин. Как такое может быть, если подлежащий актив один и тот же? Именно это и обсуждается в суде.

Существует ненулевая (и даже высокая — аналитики Bloombergоценивают ее в 70%) вероятность, что Grayscale выиграет суд, а тогда Комиссия по ценным бумагам вынуждена будет разрешить ETFи других управляющих компаний.

Если ETF на биткоины будут разрешены, их ожидает приток клиентов — ведь это инвестирование через привычный для инвесторов инструмент. (От Movchan’s Group добавим, что и доходы от таких инвестиций будет гораздо проще легализовать, чем от инвестиций непосредственно в биткоин). По данным Fidelity, более 75% ее клиентов готовы или уже инвестируют в цифровые активы.

Крупнейшие private equity и суверенные фонды объединяются, чтобы инвестировать в private equity-поглощения

KKR & Co., EQT AB и Brookfield смотрят на страны Персидского залива в поиске денег для дорогостоящих сделок по поглощениям. В первой половине года суверенные фонды потратили на такие сделки 17,2 млрд долл.

Например, The Abu Dhabi Investment Authority дает 1 млрд фунтов (1,3 млрд долл.) глобальной инвестиционной компании EQT на финансирование поглощения за 4,5 млрд фунтов Dechra Pharmaceuticals Plc, производителя лекарств для животных.

Суверенные фонды из Абу-Даби Mubadala Investment Co и ADQ дают 1,2 млрд фунтов крупнейшей компании по управлению альтернативными инвестициями Brookfield на 2,2-миллиардное поглощение процессинговой компании Network International Holdings Plc.

Сингапурские GIC Pte и TemasekHoldings Pte вложили 1,8 млрд долл. в сделку Brookfield по поглощению за 12,7 млрд долл. австралийской компании в сфере коммунального хозяйства Origin Energy Ltd.

ADIA (Abu-Dabi Investment Authority) совместно с Blackstone осуществила поглощение софтверной компании Cvent Holding Corp. за 4,6 млрд долл., а совместно с Apollo Global Management Inc. — приобретение дистрибьютора химической продукции Univar Solutions Inc.

ККR пытается договориться с ADIA насчет совместного поглощения за 25 млрд долл. Telecom Italia (BIT:TLIT) SpA.

Такой разворот в сторону суверенных фондов объясняется в том числе ростом стоимости заимствований, а зачастую и их недоступностью. Private equity-фонды планируют частично заместить акционерный капитал позже, когда кредиты подешевеют.

Суверенные фонды в свою очередь стараются обеспечить себе непрерывный поток сделок, для чего делают условием предоставления финансирования доступ к последующим сделкам. Они также не платят комиссий за управление private equity-фондам.

(Movchan’s Group: В прошлом дайджесте мы писали, что суверенный фонд Mubadala из Абу-Даби даже пытается купить американскую управляющую компанию Fortress. Отметим, что прогресса относительно этой сделки нет — американский регулятор пока согласия не дал).

Австралийские пенсионные фонды заключают партнерства с известными управляющими компаниями, чтобы аллоцировать 2,4 трлн долл., находящиеся под их управлением

У австралийских пенсионных фондов под управлением находится около 3,5 трлн австралийских долл. (2,4 трлн американских), и этот пирог растет темпом в 1 млрд долл. в неделю.

В течение последних нескольких месяцев 120-миллардный австралийский пенсионный фонд UniSuper совместно с KKR & Co. инвестировал в европейского оператора вышек мобильной связи; фонд Awara Super Pty, имеющий под управлением 160 млрд австралийских долл., совместно с Allianz (ETR:ALVG) SE вложился в английского девелопера и купил американского оператора дата-центров.

Американская управляющая компания Churchill Asset Management заключила партнерство с крупнейшим австралийским пенсионным фондом Australian Super, контролирующим 300 млрд австралийских долл.

В австралийские пенсионные фонды притекает больше денег, чем они могут разместить традиционным способом. Все больше средств идет в некотируемые инструменты (и, соответственно, вызывает озабоченность регулятора относительно справедливости оценок активов).

Крупнейшей частной сделкой (и в принципе самой большой M&A-сделкой в истории Австралии) стал выкуп в 2021 году сиднейского аэропорта за 23,6 млрд австралийских долл. В результате чего компания была делистингована.

Бурный рост активов под управлением пенсионных фондов вызван повышением пенсионных отчислений в стране. Сейчас они составляют 11% от зарплаты, в следующем году достигнут 11,5%, а через год — 12%. Австралийская пенсионная система — пятая по размеру в мире, тогда как по населению Австралия лишь на 54-м месте. Вклад пенсионной системы в ВВП выше только в двух странах — Ирландии и Швейцарии. Благодаря этому Австралия стала нетто-экспортером капитала.

Известные фонды

Убытки нефтяного хедж-фонда Пьера Андюрана превысили 50% за первое полугодие

Известный нефтяной трейдер Пьер Андюран (Pierre Andurand) понес значительные убытки в июне, еще более ухудшив результаты за первые шесть месяцев этого года. Его основной фонд Andurand Commodities Discretionary Enhanced Fund, делающий ставки с использованием заемных средств, потерял около 7% в июне, увеличив убытки за первое полугодие примерно до 51%, сообщается в письме инвесторам, с которым ознакомился Bloomberg. Хедж-фонд показал самую большую просадку за всю историю существования.

Ранее в этом году Андюран предсказывал, что к концу 2023-го цены на нефть могут превысить 140 долл. за баррель. Но эти оптимистичные прогнозы пока не оправдались. Цены на сырье снизились из-за повышенных уровней запасов, устойчивых поставок из России и роста поставок из Ирана и Венесуэлы.

В прошлом году фонд вырос на 59%. В 2021-м и 2020-м также показал впечатляющий рост на 87% и 154% соответственно. Однако каждый из шести месяцев первого полугодия стал отрицательным для нефтяного хедж-фонда.

Blackstone стала первой в мире управляющей компанией, специализирующейся на private equity, под управлением которой находится 1 трлн долл.

Начинала она в 1985 году с 400 тыс. долл. и специализировалась на выкупе компаний (buyout, приобретении компании за счет финансирования с большой долей долга). Затем она стала инвестировать во всё за исключением публичных бумаг — акций и облигаций. Сейчас в ее портфеле 60 финансовых продуктов.

Blackstone является инвестором в компании разного плана. У нее самый крупный в США портфель недвижимости, в которую она инвестировала в том числе через свой крупнейший (на настоящий момент 68-миллиардный) фонд Blackstone Real Estate Income Trust. Одной из ее знаковых сделок стало приобретение Hilton Hotels в 2007 году за 26 млрд долл.

C 2007 года Blackstone является котируемой компанией. Это IPO сделало ее основателя Стивена Шварцмана одним из богатейших людей в мире.

Аналитики ожидают, что Blackstone будет оставаться единственной компанией с триллионом под управлением примерно пару лет. Brookfield Asset Management Ltd. намеревается нарастить активы до 1,5 трлн за следующие пять лет, а Apollo Global Management Inc. — достичь 1 трлн к 2026 году.

Хедж-фонд Саида Хайдара вырос в июне на 27%, сумев частично отыграть значительные потери первых пяти месяцев этого года

Саид Хайдар, менеджер хедж-фонда Haidar Jupiter, известный своими ошеломляющими прибылями и убытками, сумел показать высокую доходность в июне. Согласно данным Bloomberg, макрофонд Haidar Jupiter вырос примерно на 27,3% за месяц. Несмотря на это, фонд закончил первое полугодие с убытком в 28,5%. На конец мая хедж-фонд управлял активами на 1,5 млрд. долл.

Июнь стал для фонда вторым положительным месяцем за последние девять. Остается неясным, какие сделки привели к столь высокому положительному результату. На конец мая более половины активов фонда составляли долговые бумаги. Хайдар предупредил клиентов, что трейдеры переоценили влияние банковского кризиса на инфляцию и экономический рост.

«Поскольку инфляция по-прежнему высока во всем мире, мы ожидаем большего ужесточения со стороны центральных банков», — отметил он.

В 2022 году фонд Хайдара показал доходность в размере 193%, что стало его лучшим годом с момента основания фирмы более двух десятилетий назад. Хайдар делает ставки на макроэкономические сдвиги во всем мире.

В то время как бо́льшая часть индустрии хедж-фондов в настоящее время нацелена на стабильную доходность для обслуживания клиентов, не склонных к риску, Хайдар использует высокорисковую стратегию, при которой фонд довольно часто показывает двузначные прибыли или убытки.

Данные

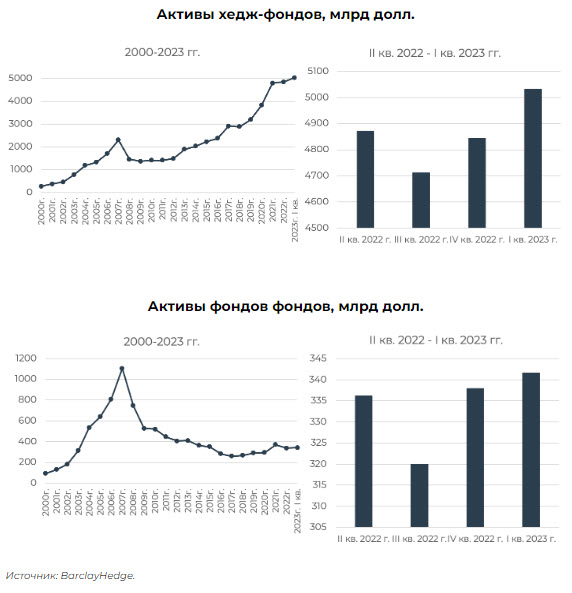

Активы хедж-фондов

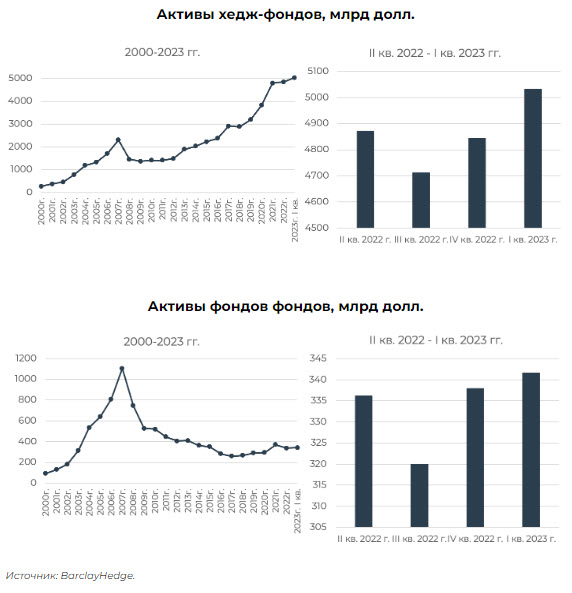

Доходы хедж-фондов

Во втором квартале 2023 года мы посчитали наиболее интересными следующие новости:

• Британские пенсионные фонды будут инвестировать в стартапы.

• Крупные управляющие компании пытаются зарегистрировать крипто-ETF, чтобы облегчить инвесторам доступ на рынок криптовалюты.

• Крупнейшие private equity и суверенные фонды объединяются, чтобы инвестировать в private equity-поглощения.

• Австралийские пенсионные фонды заключают партнерства с известными управляющими компаниями, чтобы аллоцировать 2,4 трлн долл., находящиеся под их управлением.

• Убытки нефтяного хедж-фонда Пьера Андюрана превысили 50% за первое полугодие.

• Blackstone стала первой в мире управляющей компанией, специализирующейся на private equity, под управлением которой находится 1 трлн долл.

• Хедж-фонд Саида Хайдара вырос в июне на 27%, сумев частично отыграть значительные потери первых пяти месяцев этого года.

Тренды отрасли

Британские пенсионные фонды будут инвестировать в стартапы

Британское правительство объявило, что достигло соглашения с девятью крупнейшими фондами относительно инвестирования в небольшие быстрорастущие непубличные компании до 5% их капитала в срок до 2030 года.

Правительство надеется, что всего инвестиции достигнут 50 млрд фунтов, если другие фонды также пойдут по этому пути. Согласно подсчетам, британский пенсионер должен будет получить пенсию на 1 тыс. фунтов в год больше благодаря этому инвестированию.

Данное соглашение является частью плана по стимулированию экономического роста в стране. (От Movchan’s Group добавим, что показатели Великобритании неутешительны: ее ВВП на душу населения в 2022 году был существенно ниже, чем в предкризисном 2007-м — 45,8 против 50,4 тыс. долл.)

Также это очередное действие по части дерегулирования финансовых рынков, которое необходимо для привлечения капитала на Лондонскую биржу после Брексита. Другим таким действием, например, стало снятие запретов на открытие коротких позиций, который обычно налагается в периоды сильного обвала рынка, которое с энтузиазмом восприняли хедж-фонды.

Удастся ли правительству Великобритании убить двух зайцев — стимулировать экономический рост и поднять жизненный уровень пенсионеров? (Movchan’s Group: 1000 фунтов в год уж точно погоды не сделает, особенно в условиях высокой инфляции).

UK Pension Funds Agree to Invest 5% of Assets in Startups

Bloomberg, 11 July 2023

Joe Mayes and Katherine Griffiths

Bloomberg, 11 July 2023

Joe Mayes and Katherine Griffiths

Крупные управляющие компании пытаются зарегистрировать крипто-ETF, чтобы облегчить инвесторам доступ на рынок криптовалюты

С конца 2021 года, когда рынок криптовалюты был на пике, его общая капитализация сократилась на 2 трлн долл. (данные на 13 июля). Многие криптокомпании, обвиненные в мошенничестве и рыночных манипуляциях, разорились. Часть выживших подвергается преследованию регулятора.

Однако Blackrock, Fidelity, Invesco и WisdomTree пытаются создать ETF со ставками на биткоин и подают заявки в Комиссию по ценным бумагам США на регистрацию таких фондов. Первой в июне с.г. заявку подала Blackrock. Работать ETF Blackrockпланирует в кооперации с Coinbase (NASDAQ:COIN) — крупнейшей американской криптобиржей. (Coinbase с Комиссией по ценным бумагам тоже судится, но это отдельная история.)

Попытки зарегистрировать такие фонды случались и ранее, но Комиссия по ценным бумагам методично отказывала заявителям. И вдруг — новый всплеск интереса и новые попытки.

Они совпали по времени с тяжбой в Федеральном суде США между Комиссией по ценным бумагам и Grayscale Investments LLC. Grayscale инвестирует в биткоин, но не является ETF. Ее котировки на 28% ниже, чем рыночная стоимость ее активов. Она требует разрешения трансформироваться в ETF и оспаривает основания, на которых ей отказали.

Позиция Комиссии по ценным бумагам состоит в том, что инвестиции во фьючерсы на биткоин, котируемые на Чикагской товарной бирже, надежнее с точки зрения мошенничества, чем сам биткоин, поэтому она разрешила ETF на фьючерсы, но запрещает на биткоин. Как такое может быть, если подлежащий актив один и тот же? Именно это и обсуждается в суде.

Существует ненулевая (и даже высокая — аналитики Bloombergоценивают ее в 70%) вероятность, что Grayscale выиграет суд, а тогда Комиссия по ценным бумагам вынуждена будет разрешить ETFи других управляющих компаний.

Если ETF на биткоины будут разрешены, их ожидает приток клиентов — ведь это инвестирование через привычный для инвесторов инструмент. (От Movchan’s Group добавим, что и доходы от таких инвестиций будет гораздо проще легализовать, чем от инвестиций непосредственно в биткоин). По данным Fidelity, более 75% ее клиентов готовы или уже инвестируют в цифровые активы.

New Bitcoin ETFs Now? Amid the Crypto Crackdown?

Bloomberg, 13 July 2023

Allyson Versprille and Silla Brush

Bloomberg, 13 July 2023

Allyson Versprille and Silla Brush

Крупнейшие private equity и суверенные фонды объединяются, чтобы инвестировать в private equity-поглощения

KKR & Co., EQT AB и Brookfield смотрят на страны Персидского залива в поиске денег для дорогостоящих сделок по поглощениям. В первой половине года суверенные фонды потратили на такие сделки 17,2 млрд долл.

Например, The Abu Dhabi Investment Authority дает 1 млрд фунтов (1,3 млрд долл.) глобальной инвестиционной компании EQT на финансирование поглощения за 4,5 млрд фунтов Dechra Pharmaceuticals Plc, производителя лекарств для животных.

Суверенные фонды из Абу-Даби Mubadala Investment Co и ADQ дают 1,2 млрд фунтов крупнейшей компании по управлению альтернативными инвестициями Brookfield на 2,2-миллиардное поглощение процессинговой компании Network International Holdings Plc.

Сингапурские GIC Pte и TemasekHoldings Pte вложили 1,8 млрд долл. в сделку Brookfield по поглощению за 12,7 млрд долл. австралийской компании в сфере коммунального хозяйства Origin Energy Ltd.

ADIA (Abu-Dabi Investment Authority) совместно с Blackstone осуществила поглощение софтверной компании Cvent Holding Corp. за 4,6 млрд долл., а совместно с Apollo Global Management Inc. — приобретение дистрибьютора химической продукции Univar Solutions Inc.

ККR пытается договориться с ADIA насчет совместного поглощения за 25 млрд долл. Telecom Italia (BIT:TLIT) SpA.

Такой разворот в сторону суверенных фондов объясняется в том числе ростом стоимости заимствований, а зачастую и их недоступностью. Private equity-фонды планируют частично заместить акционерный капитал позже, когда кредиты подешевеют.

Суверенные фонды в свою очередь стараются обеспечить себе непрерывный поток сделок, для чего делают условием предоставления финансирования доступ к последующим сделкам. Они также не платят комиссий за управление private equity-фондам.

(Movchan’s Group: В прошлом дайджесте мы писали, что суверенный фонд Mubadala из Абу-Даби даже пытается купить американскую управляющую компанию Fortress. Отметим, что прогресса относительно этой сделки нет — американский регулятор пока согласия не дал).

Private Equity Titans Tap Sovereign Wealth to Get Deals Done

Bloomberg, 19 July 2023

Swetha Gopinath and Dinesh Nair

Bloomberg, 19 July 2023

Swetha Gopinath and Dinesh Nair

Австралийские пенсионные фонды заключают партнерства с известными управляющими компаниями, чтобы аллоцировать 2,4 трлн долл., находящиеся под их управлением

У австралийских пенсионных фондов под управлением находится около 3,5 трлн австралийских долл. (2,4 трлн американских), и этот пирог растет темпом в 1 млрд долл. в неделю.

В течение последних нескольких месяцев 120-миллардный австралийский пенсионный фонд UniSuper совместно с KKR & Co. инвестировал в европейского оператора вышек мобильной связи; фонд Awara Super Pty, имеющий под управлением 160 млрд австралийских долл., совместно с Allianz (ETR:ALVG) SE вложился в английского девелопера и купил американского оператора дата-центров.

Американская управляющая компания Churchill Asset Management заключила партнерство с крупнейшим австралийским пенсионным фондом Australian Super, контролирующим 300 млрд австралийских долл.

В австралийские пенсионные фонды притекает больше денег, чем они могут разместить традиционным способом. Все больше средств идет в некотируемые инструменты (и, соответственно, вызывает озабоченность регулятора относительно справедливости оценок активов).

Крупнейшей частной сделкой (и в принципе самой большой M&A-сделкой в истории Австралии) стал выкуп в 2021 году сиднейского аэропорта за 23,6 млрд австралийских долл. В результате чего компания была делистингована.

Бурный рост активов под управлением пенсионных фондов вызван повышением пенсионных отчислений в стране. Сейчас они составляют 11% от зарплаты, в следующем году достигнут 11,5%, а через год — 12%. Австралийская пенсионная система — пятая по размеру в мире, тогда как по населению Австралия лишь на 54-м месте. Вклад пенсионной системы в ВВП выше только в двух странах — Ирландии и Швейцарии. Благодаря этому Австралия стала нетто-экспортером капитала.

Wall Street’s Next Prize Is a $2 Trillion Australia Pension Pot

Bloomberg, 24 July 2023

Richard Henderson and Amy Bainbridge

Bloomberg, 24 July 2023

Richard Henderson and Amy Bainbridge

Известные фонды

Убытки нефтяного хедж-фонда Пьера Андюрана превысили 50% за первое полугодие

Известный нефтяной трейдер Пьер Андюран (Pierre Andurand) понес значительные убытки в июне, еще более ухудшив результаты за первые шесть месяцев этого года. Его основной фонд Andurand Commodities Discretionary Enhanced Fund, делающий ставки с использованием заемных средств, потерял около 7% в июне, увеличив убытки за первое полугодие примерно до 51%, сообщается в письме инвесторам, с которым ознакомился Bloomberg. Хедж-фонд показал самую большую просадку за всю историю существования.

Ранее в этом году Андюран предсказывал, что к концу 2023-го цены на нефть могут превысить 140 долл. за баррель. Но эти оптимистичные прогнозы пока не оправдались. Цены на сырье снизились из-за повышенных уровней запасов, устойчивых поставок из России и роста поставок из Ирана и Венесуэлы.

В прошлом году фонд вырос на 59%. В 2021-м и 2020-м также показал впечатляющий рост на 87% и 154% соответственно. Однако каждый из шести месяцев первого полугодия стал отрицательным для нефтяного хедж-фонда.

Andurand’s Oil Hedge Fund Plunge Exceeds 50% in Worst Ever Loss

Bloomberg, 28 June 2023

Saijel Kishan and Nishant Kumar

Bloomberg, 28 June 2023

Saijel Kishan and Nishant Kumar

Blackstone стала первой в мире управляющей компанией, специализирующейся на private equity, под управлением которой находится 1 трлн долл.

Начинала она в 1985 году с 400 тыс. долл. и специализировалась на выкупе компаний (buyout, приобретении компании за счет финансирования с большой долей долга). Затем она стала инвестировать во всё за исключением публичных бумаг — акций и облигаций. Сейчас в ее портфеле 60 финансовых продуктов.

Blackstone является инвестором в компании разного плана. У нее самый крупный в США портфель недвижимости, в которую она инвестировала в том числе через свой крупнейший (на настоящий момент 68-миллиардный) фонд Blackstone Real Estate Income Trust. Одной из ее знаковых сделок стало приобретение Hilton Hotels в 2007 году за 26 млрд долл.

C 2007 года Blackstone является котируемой компанией. Это IPO сделало ее основателя Стивена Шварцмана одним из богатейших людей в мире.

Аналитики ожидают, что Blackstone будет оставаться единственной компанией с триллионом под управлением примерно пару лет. Brookfield Asset Management Ltd. намеревается нарастить активы до 1,5 трлн за следующие пять лет, а Apollo Global Management Inc. — достичь 1 трлн к 2026 году.

Blackstone’s $1 Trillion Triumph Is Muted by Deal Slowdown

Bloomberg, 20 July 2023

Dawn Lim

Bloomberg, 20 July 2023

Dawn Lim

Хедж-фонд Саида Хайдара вырос в июне на 27%, сумев частично отыграть значительные потери первых пяти месяцев этого года

Саид Хайдар, менеджер хедж-фонда Haidar Jupiter, известный своими ошеломляющими прибылями и убытками, сумел показать высокую доходность в июне. Согласно данным Bloomberg, макрофонд Haidar Jupiter вырос примерно на 27,3% за месяц. Несмотря на это, фонд закончил первое полугодие с убытком в 28,5%. На конец мая хедж-фонд управлял активами на 1,5 млрд. долл.

Июнь стал для фонда вторым положительным месяцем за последние девять. Остается неясным, какие сделки привели к столь высокому положительному результату. На конец мая более половины активов фонда составляли долговые бумаги. Хайдар предупредил клиентов, что трейдеры переоценили влияние банковского кризиса на инфляцию и экономический рост.

«Поскольку инфляция по-прежнему высока во всем мире, мы ожидаем большего ужесточения со стороны центральных банков», — отметил он.

В 2022 году фонд Хайдара показал доходность в размере 193%, что стало его лучшим годом с момента основания фирмы более двух десятилетий назад. Хайдар делает ставки на макроэкономические сдвиги во всем мире.

В то время как бо́льшая часть индустрии хедж-фондов в настоящее время нацелена на стабильную доходность для обслуживания клиентов, не склонных к риску, Хайдар использует высокорисковую стратегию, при которой фонд довольно часто показывает двузначные прибыли или убытки.

Said Haidar’s Hedge Fund Surges 27% in June After Months of Losses

Bloomberg, 7 July 2023

Nishant Kumar

Bloomberg, 7 July 2023

Nishant Kumar

Данные

Активы хедж-фондов

Доходы хедж-фондов

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба