22 августа 2023 investing.com Робертс Лэнс

Впереди ралли акций? Скорее всего, да. Чтобы понять почему, давайте вернемся к тому, о чем мы говорили в начале июля:

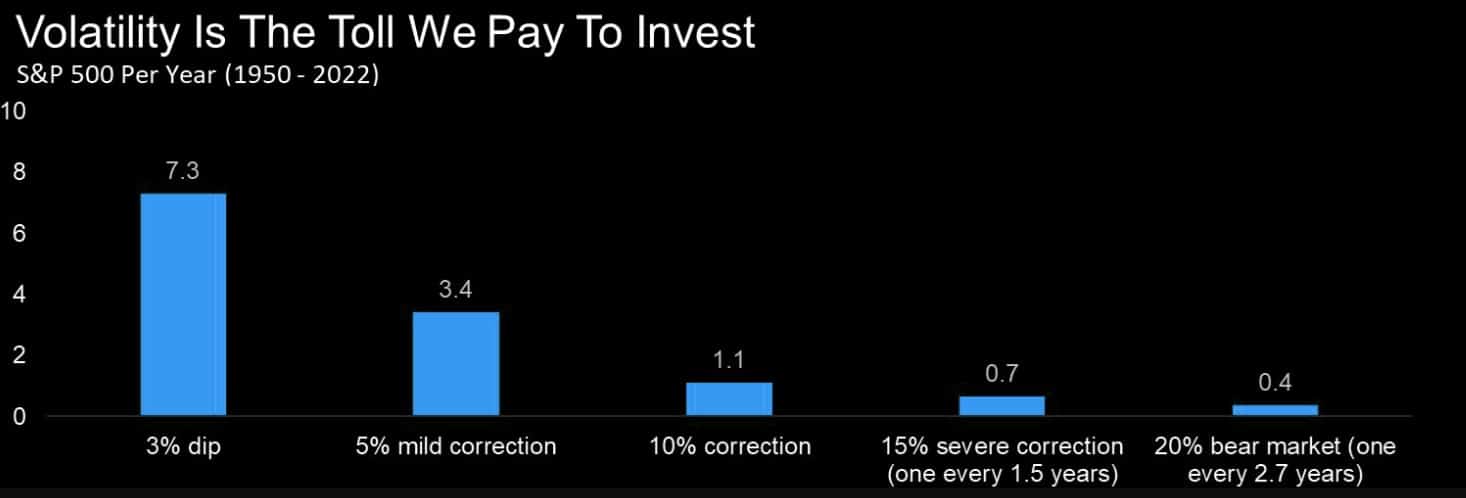

«На рынок стремительно возвращается “бычий” оптимизм, и страх упустить выгодные возможности, заставляющий инвесторов гнаться за рынком, продолжит оказывать акциям поддержку. Однако это не исключает возможность коррекции на 5-10%. Подобные коррекции — нормальное явление в любом году, и они создадут наиболее выгодную точку входа на рынок для увеличения позиций в акциях в краткосрочном периоде».

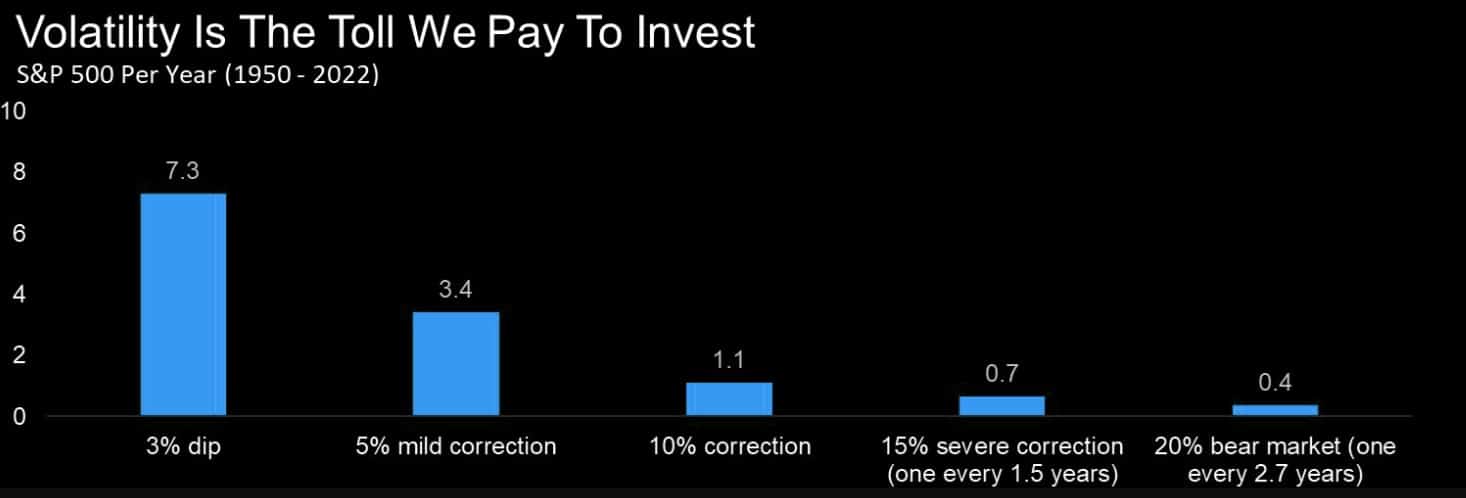

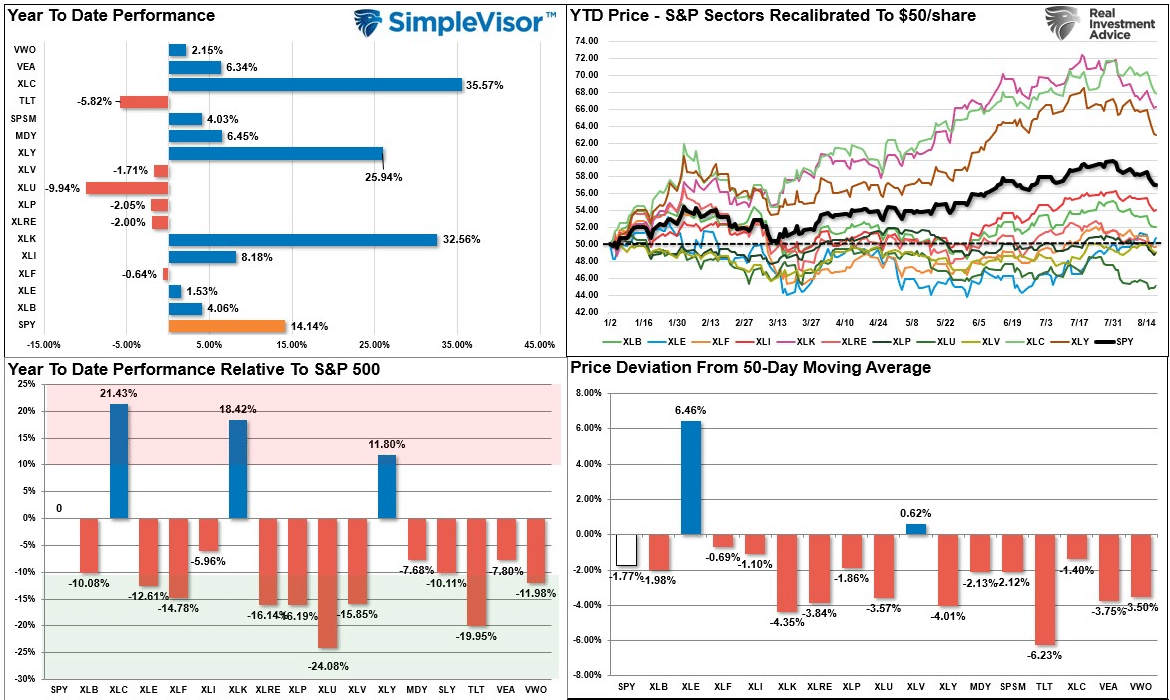

На графике ниже отражена частота падений S&P 500 в каждом году в период с 1950 по 2022 год включительно.

Динамика S&P 500 за год (1950–2022 гг.)

Источник: @TheMarketEar

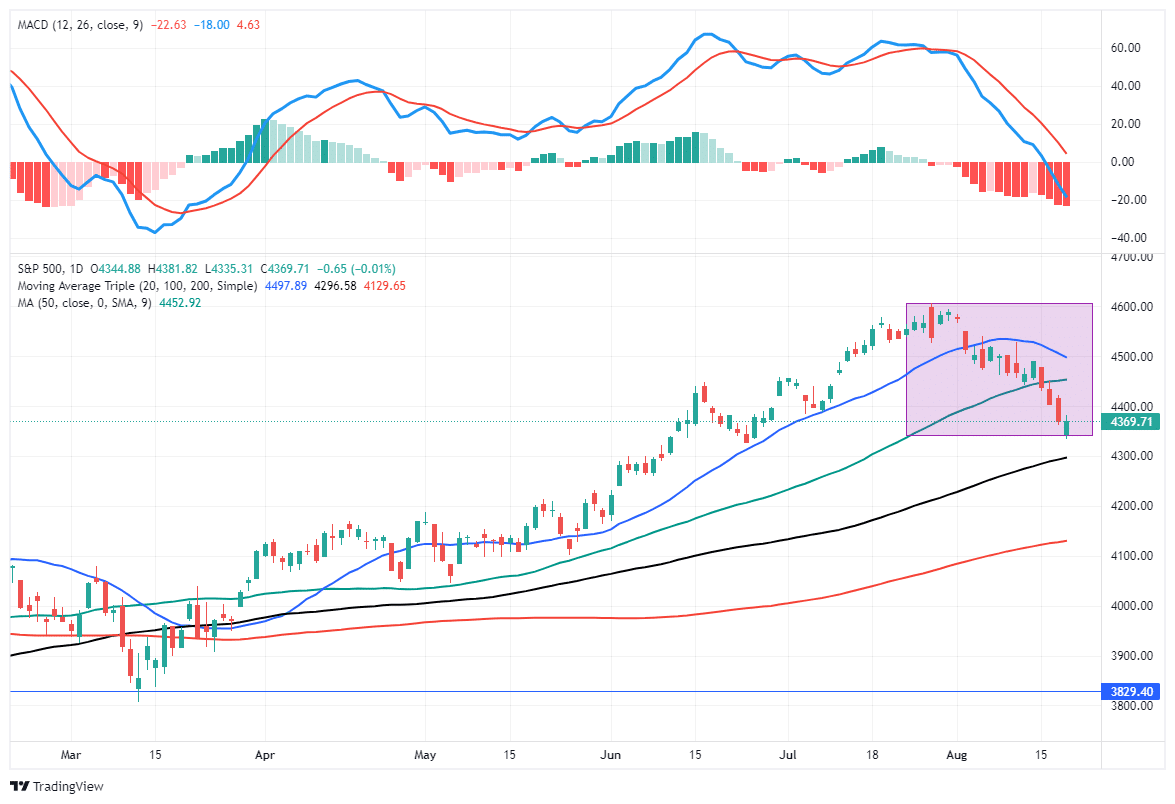

Рынок акций находится под давлением с начала августа. Опасения о повышении процентных ставок, понижение рейтинга американского долга и ускорение инфляции спугнули часть «быков». К концу прошлой недели рынок снизился с недавнего пика приблизительно на 5%.

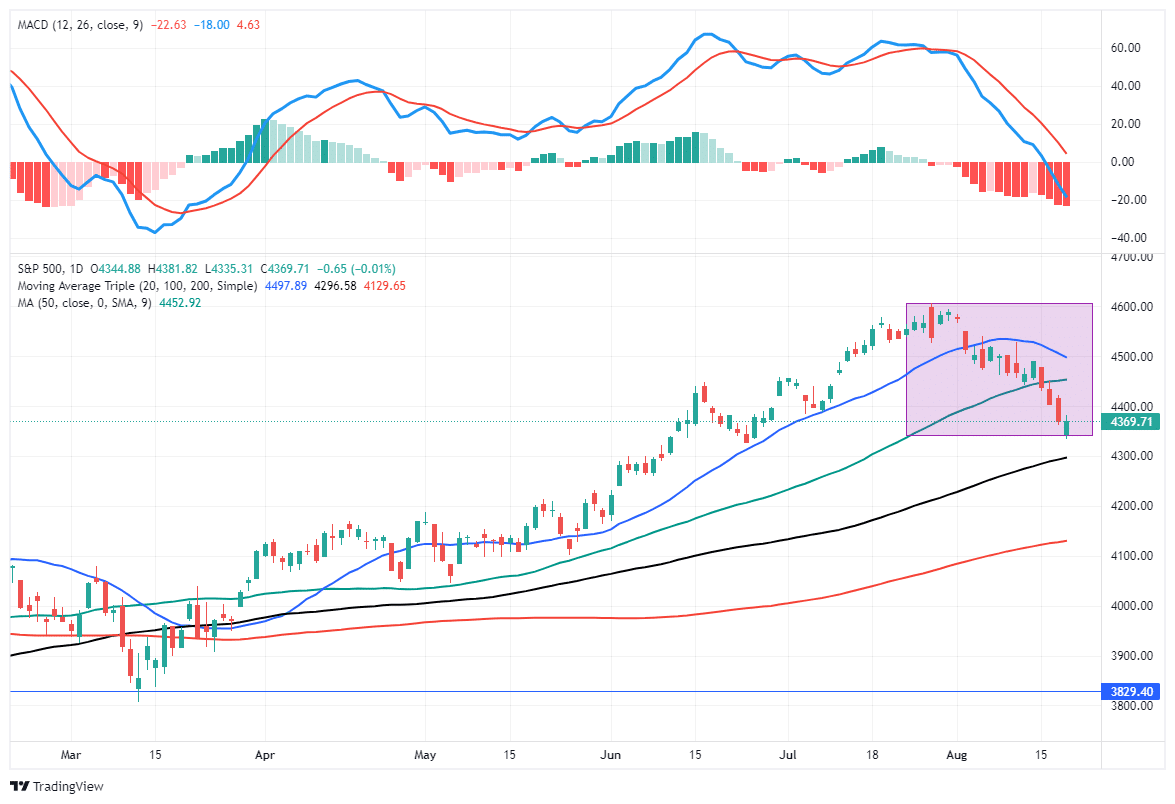

S&P 500 – дневной таймфрейм

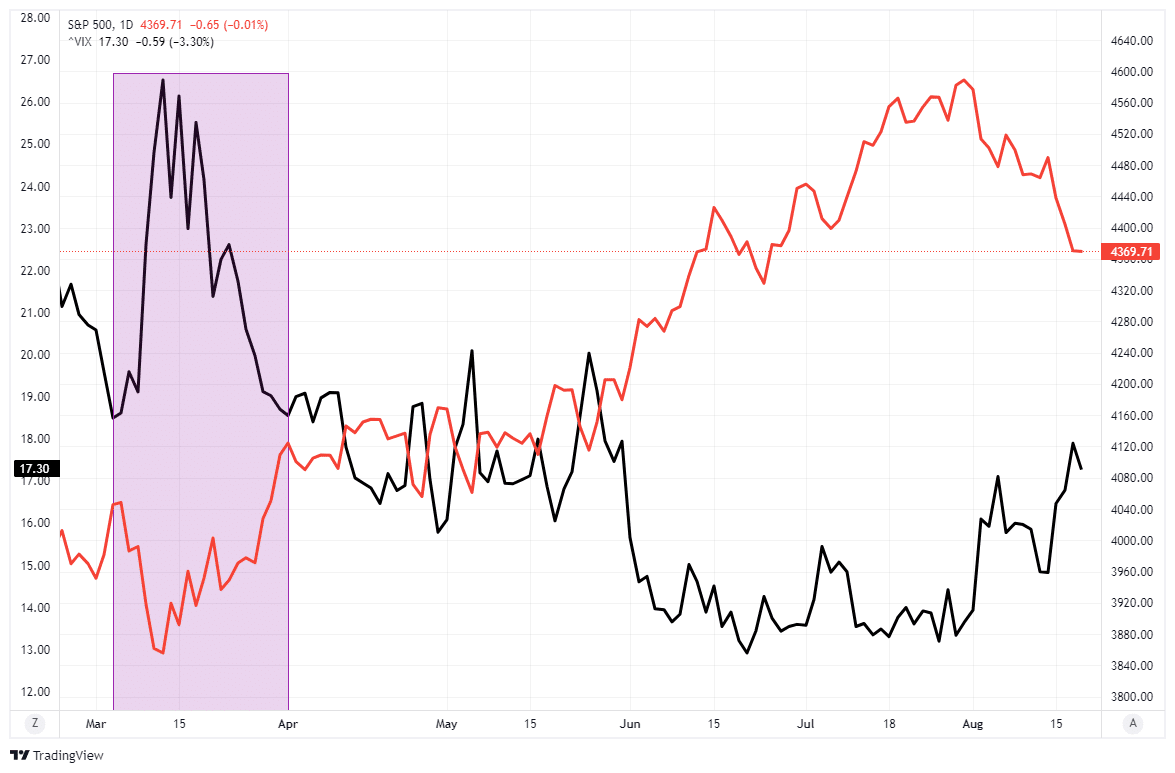

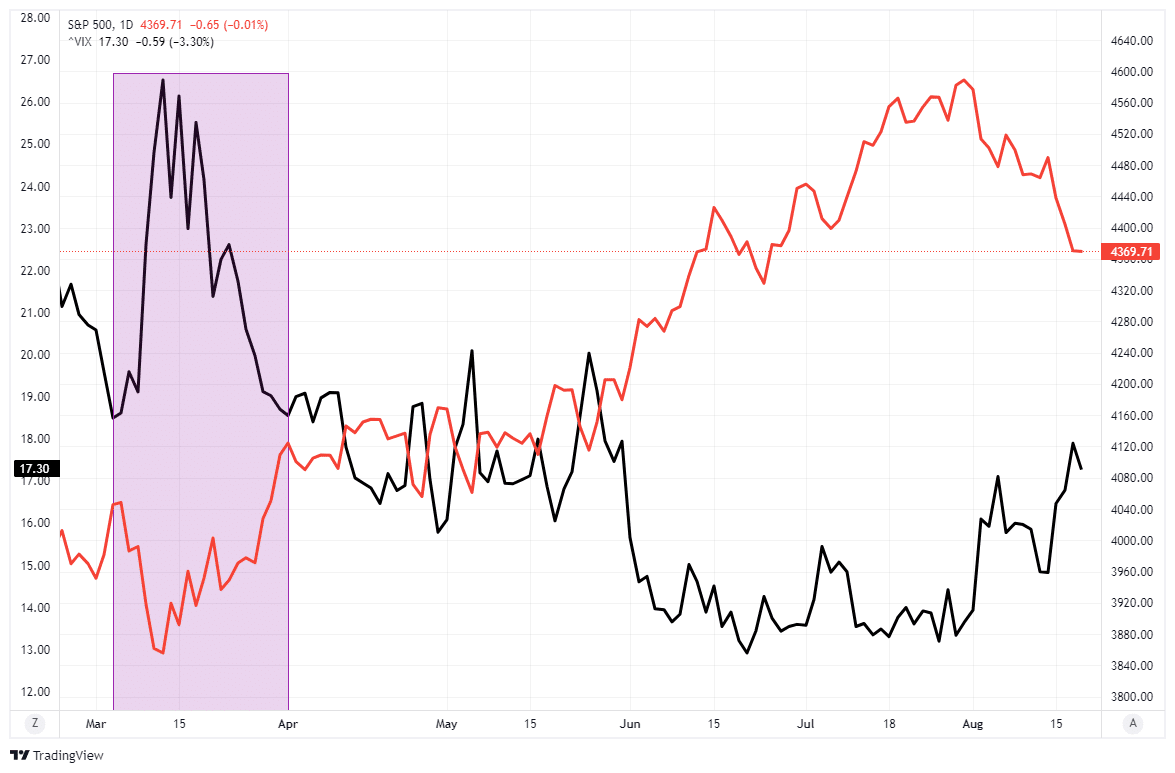

Это была упорядоченная коррекция без каких-либо признаков финансового стресса. На графике ниже видно, что волатильность все-таки немного, но выросла. В периоды стресса индекс волатильности обычно повышается резко.

На графике отчетливо видна разница между текущим откатом и мартовским, когда обанкротилось несколько региональных банков.

S&P 500 – дневной таймфрейм

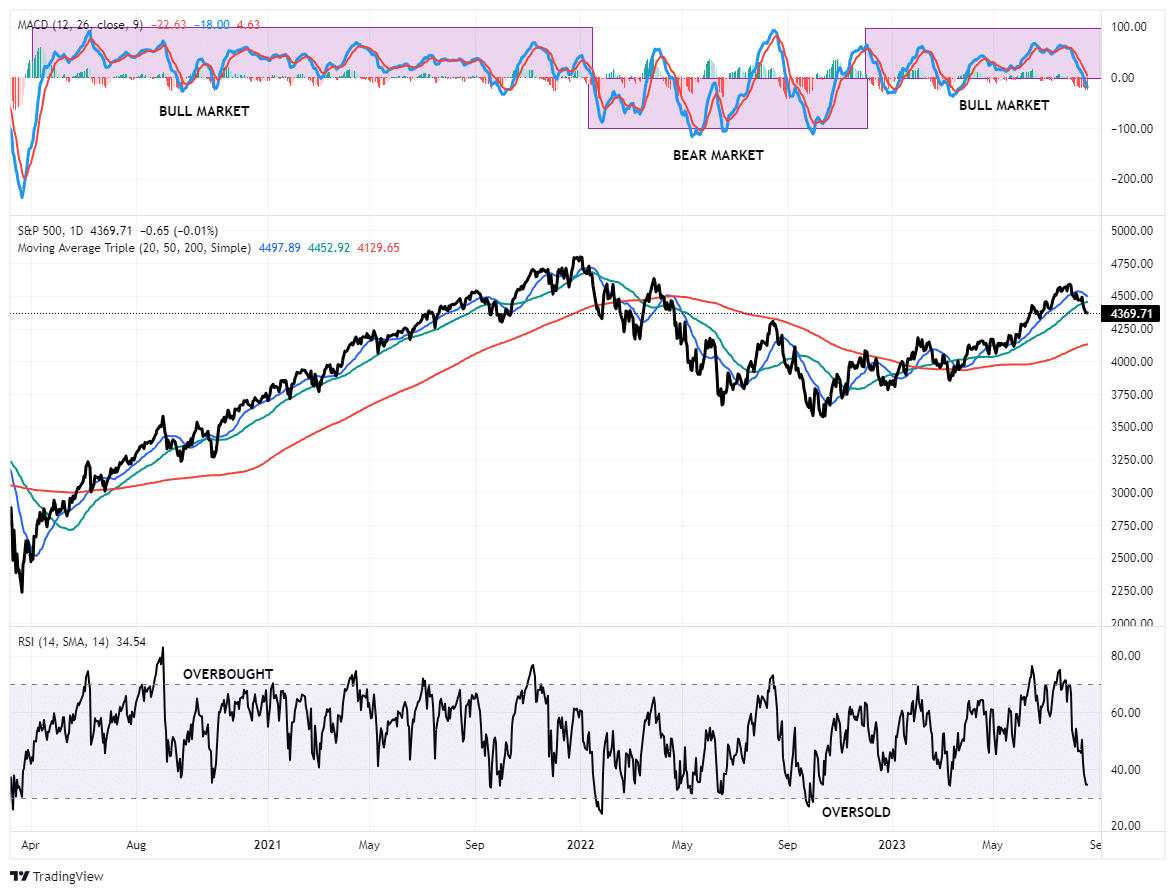

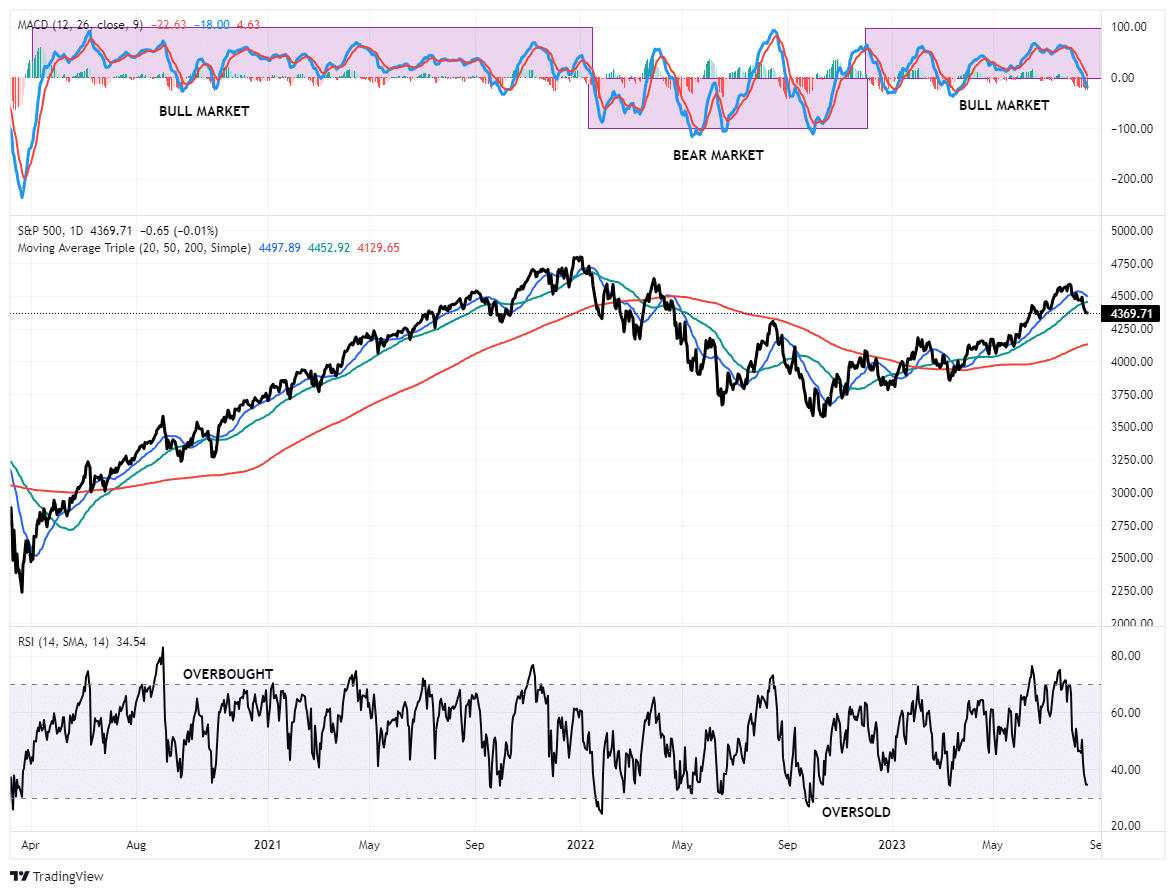

После двух недель постоянного понижательного давления сохранявшиеся ранее условия перекупленности и «бычьи» настроения сменились на противоположные. При более ярко выраженных «бычьих» трендах технические индикаторы, как правило, формируют дно на более низких уровнях. Ниже приводится график индикатора схождение-расхождение скользящих средних (MACD), который отражает спред между двумя скользящими средними.

Пересечения этих двух линий означают сигналы к покупке или продаже акций. Индекс относительной силы (RSI) тоже совершил разворот и теперь составляет около 30, опустившись с уровней выше 70. Подобные значения часто ассоциируются с краткосрочным дном рынка.

S&P 500 – дневной таймфрейм

Впрочем, на вероятность краткосрочного ралли акций указывают не только индикаторы широкого рынка.

Широкомасштабные распродажи

Чуть ниже я поделюсь с вами анализом, согласно которому рынок акций, вероятно, вскоре сформирует дно и покажет рефлекторное ралли.

Однако сначала нам нужно сделать одну крайне важную оговорку:

• Мои комментарии НЕ означают, что текущий коррекционный процесс завершен.

• ОЗНАЧАЮТ они то, что текущая волна распродаж приняла несколько чрезмерный характер, и в этих условиях вероятен отскок.

О последнем говорится в нашем ежедневном рыночном комментарии:

«Не исключаю, что ралли может произойти уже сегодня, но это ралли, вероятно, пока будет ограничено 50-дневной MA. Будет неудивительно, если рынок в течение следующего месяца снизится в сторону этого более низкого уровня поддержки. Используйте ралли для ребалансировки рисков по мере необходимости».

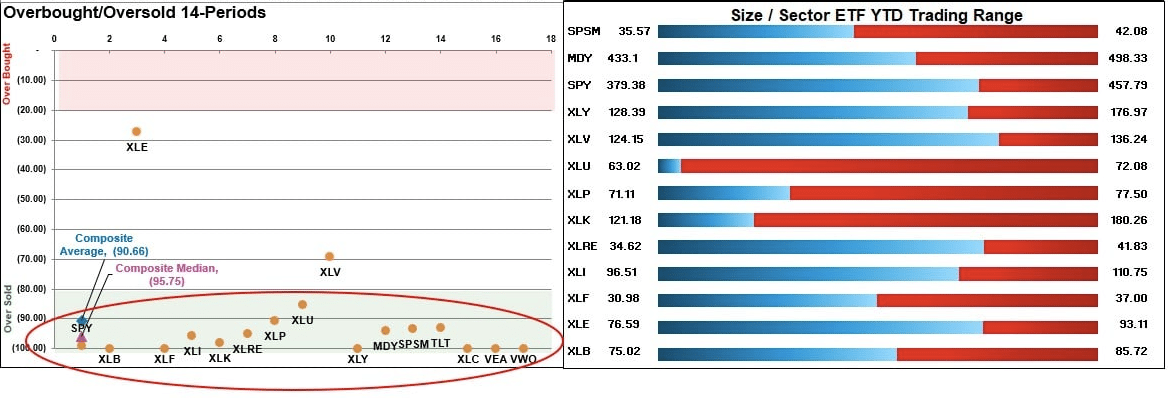

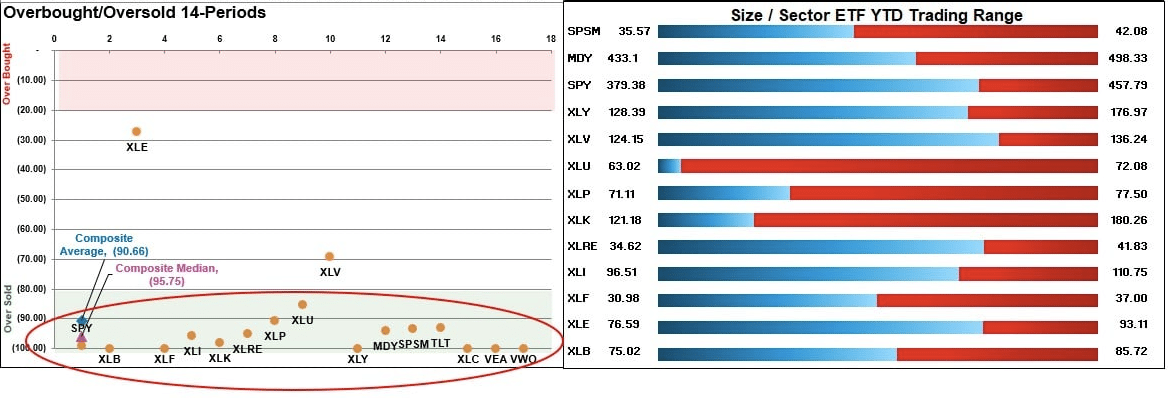

Теперь перейдем к анализу. Данные Bull Bear Report за минувшую неделю подтверждают тезис о рефлекторном ралли. Во-первых, большинство основных рынков и секторов достигли уровней еще более экстремальной перепроданности и торгуются ниже недавних максимумов.

Хотя в краткосрочном периоде еще возможно дополнительное понижательное давление, отскок обычно происходит, когда степень перепроданности большинства рынков и секторов становится еще более ярко выраженной.

Перекупленность – перепроданность (14 периодов)

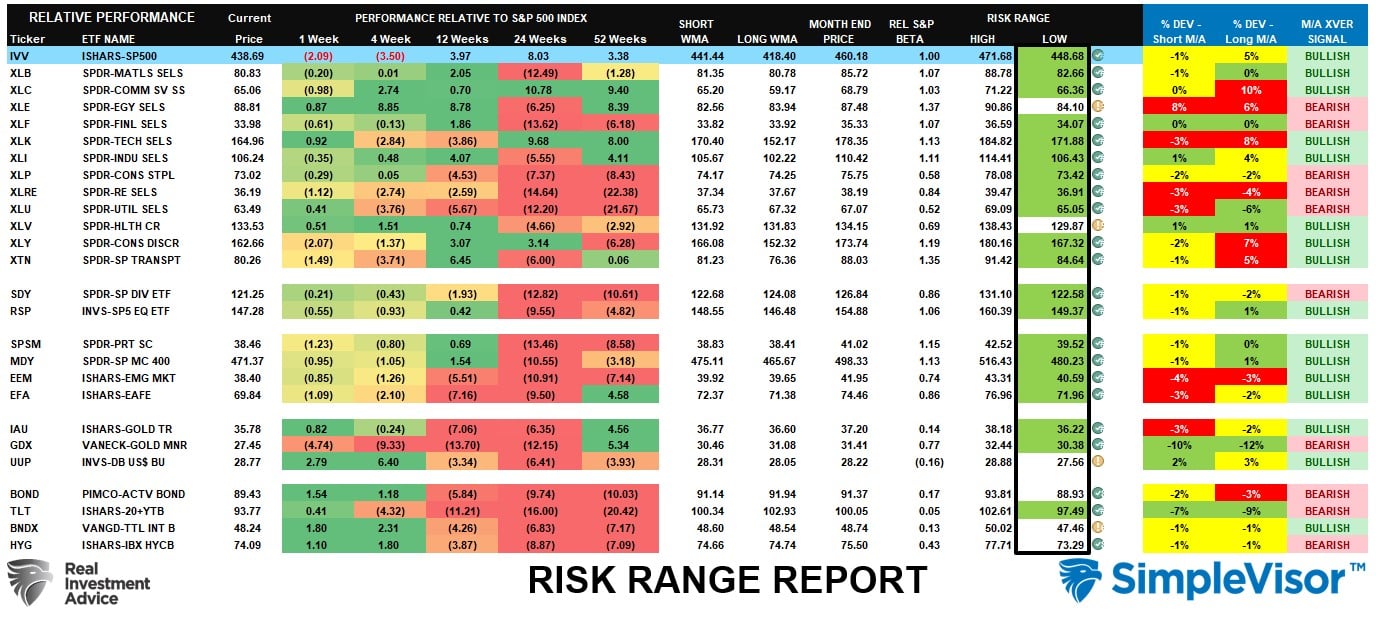

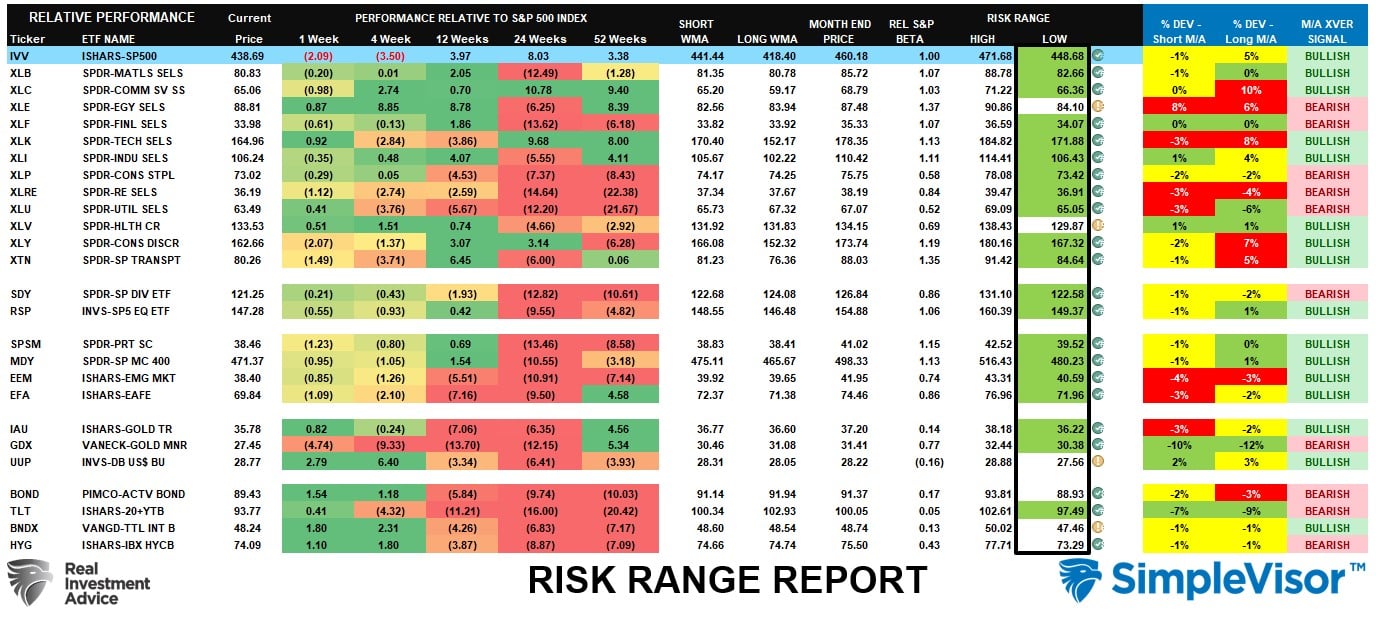

Во-вторых, полезные ориентиры можно почерпнуть из анализа динамики рынков и секторов относительно широкого рынка. Этот анализ, измеряющий историческую волатильность, позволяет вычислить диапазоны риска, которые затем можно использовать для определения оптимальных точек входа и выхода.

Диапазоны риска

Как мы можем видеть, большинство рынков и секторов сейчас торгуются ниже своих нормальных диапазонов риска. В прошлом при очень широкомасштабных коррекциях, как та, что наблюдается с начала августа, на рынках обычно происходило рефлекторное ралли.

Анализ этого аспекта указывает на вероятность отскока примерно в течение следующей недели. Мы советуем использовать это ралли для ребалансировки рисков портфеля, поскольку в сентябре, а это обычно слабый месяц для рынка, акции, возможно, продолжат коррекцию.

Наш анализ дал один интересный результат, подсказывающий, в какие активы нам следует инвестировать деньги в 2024 году.

Во что инвестировать в 2024 году?

В ноябре 2020 года, вслед за обвалом цен на нефть и резким падением европейских рынков акций, мы предположили, что в 2021 году инвесторам стоит вкладываться в акции нефтегазового сектора.

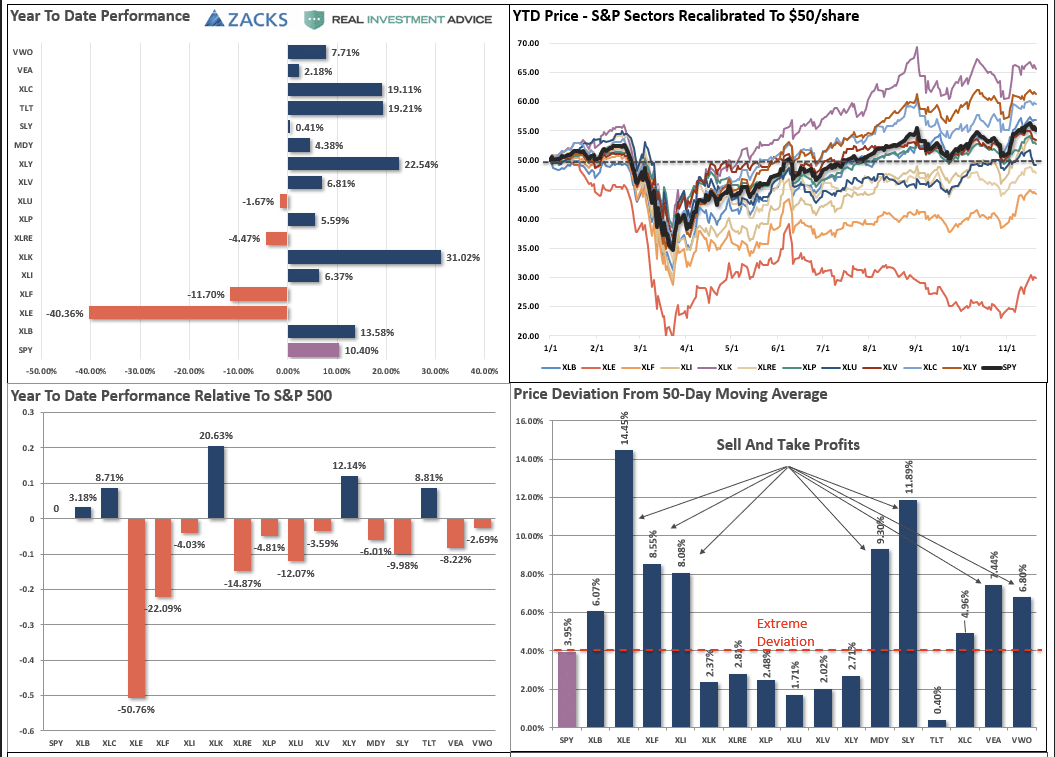

Дать эту рекомендацию нас побудил приведенный ниже график, отражавший крайне сильное отставание акций нефтегазовых компаний от широкого рынка и остальных секторов.

Динамика с начала года

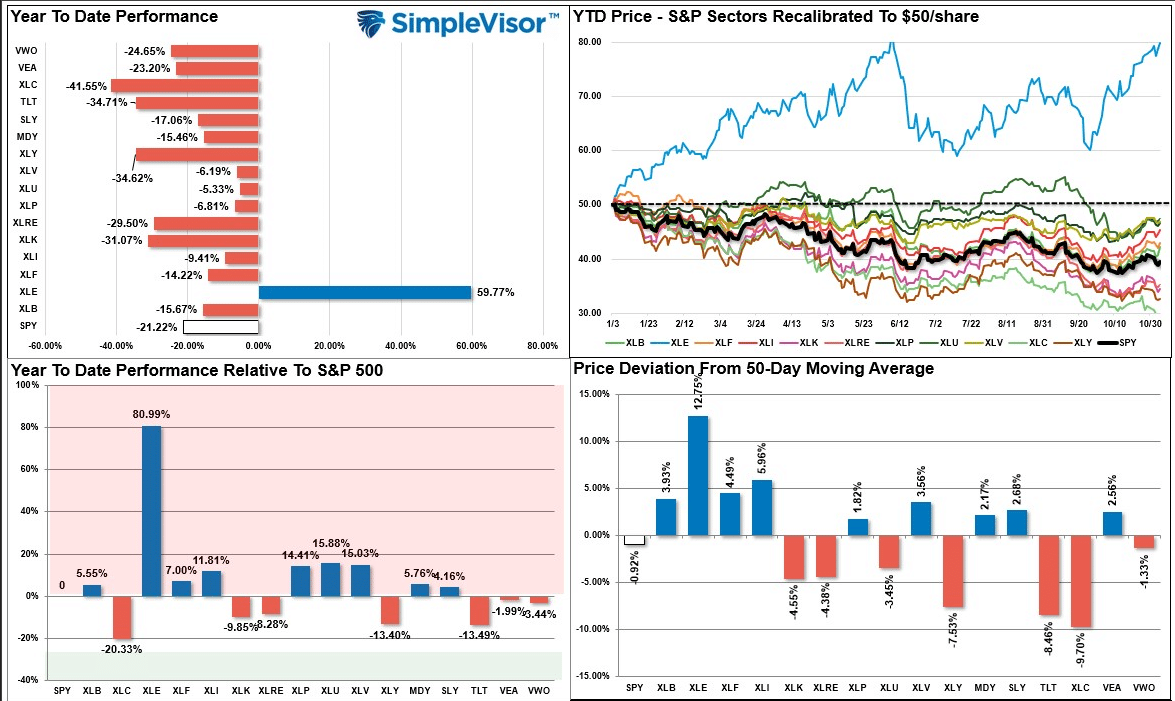

И если в 2021 году нефтегазовый сектор показал скромный результат, во время коррекции 2022 года последовал его взрывной рост, и нефтегазовые компании стали лучшим сектором рынка, тогда как в число аутсайдеров попали телекоммуникационный сектор, сектор дискреционного потребительского спроса и технологический сектор.

Этот же анализ, из-за которого мы ждали разворота нефтегазового сектора, мы затем использовали, чтобы поставить под сомнение расхожее мнение о завершении ралли акций FANG (статья об этом была опубликована в начале ноября 2022 года).

Динамика S&P 500 с начала года

Этот анализ не идеален и не точен с точки зрения времени, тем не менее, когда в одном году рынок или сектор демонстрирует чрезмерно сильную либо слабую относительную динамику, в следующем году, как правило, происходит разворот. Проблема, как всегда, заключается в тайминге этого разворота.

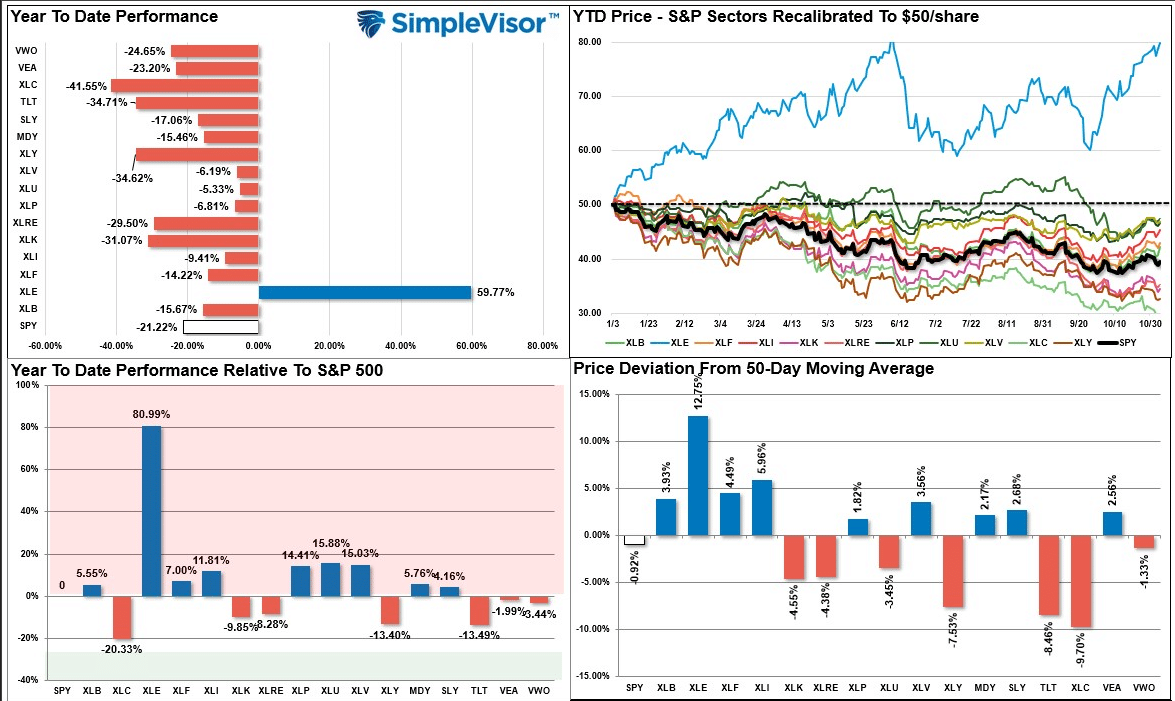

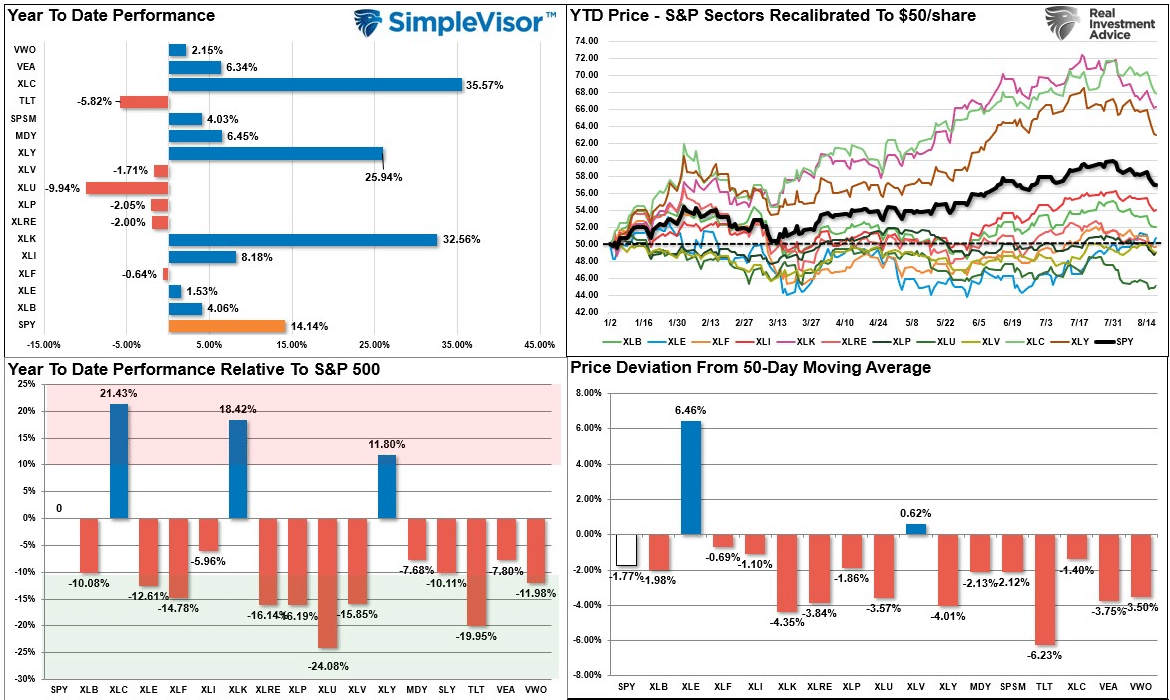

Так куда же направятся денежные потоки в 2024 году, судя по складывающейся сейчас обстановке на рынке?

Если посмотреть на недавнюю динамику, можно отметить несколько очевидных моментов. Мощное восстановление самых нелюбимых секторов прошлого года стало главным драйвером успехов широкого рынка в этом году. Без участия этих трех секторов рынок показывал бы сейчас примерно флэтовый результат за истекший период года.

Динамика S&P с начала года

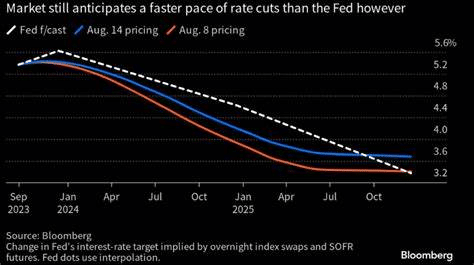

Так какие же секторы сулят инвесторам выгоду в 2024 году? Поскольку главными аутсайдерами в 2023 году стали коммунальный сектор (NYSE:XLU), сектор базового потребительского спроса (NYSE:XLP), недвижимость, финансовые услуги (NYSE:XLF) и долговой рынок, именно эти секторы, вероятно, будут обладать неплохим потенциалом роста. Всех их, конечно же, связывают процентные ставки.

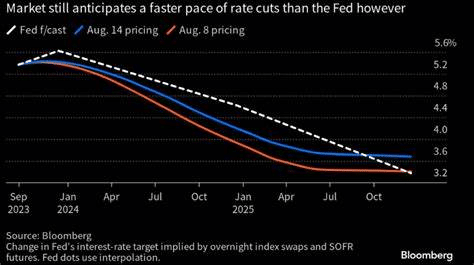

А если говорить о 2024 и 2025 гг., главным драйвером процентных ставок будет Федеральная резервная система. Как видно на графике ниже, по ожиданиям участников рынка, позднее в следующем году ФРС начнет цикл понижения процентных ставок. Причинами этого будут ухудшение темпов экономического роста и снижение инфляции.

Прогнозы о понижении ставок ФРС

Если ситуация действительно будет развиваться подобным образом, самые нелюбимые секторы этого года воспрянут духом благодаря понижению ставок.

И если уверенность в том, что это произойдет, достаточно высока, то угадать со временем, как всегда, трудно.

Технологический сектор (NYSE:XLK), сектор дискреционного потребительского спроса (NYSE:XLY) и телекоммуникационный сектор рано или поздно перестанут показывать опережающую динамику. Когда это произойдет, потоки капитала будут перенаправлены в наиболее перспективные секторы.

Как однажды сказал великий хоккеист Уэйн Гретцки: «Я мчусь туда, где шайба будет, а не туда, где она была».

«На рынок стремительно возвращается “бычий” оптимизм, и страх упустить выгодные возможности, заставляющий инвесторов гнаться за рынком, продолжит оказывать акциям поддержку. Однако это не исключает возможность коррекции на 5-10%. Подобные коррекции — нормальное явление в любом году, и они создадут наиболее выгодную точку входа на рынок для увеличения позиций в акциях в краткосрочном периоде».

На графике ниже отражена частота падений S&P 500 в каждом году в период с 1950 по 2022 год включительно.

Динамика S&P 500 за год (1950–2022 гг.)

Источник: @TheMarketEar

Рынок акций находится под давлением с начала августа. Опасения о повышении процентных ставок, понижение рейтинга американского долга и ускорение инфляции спугнули часть «быков». К концу прошлой недели рынок снизился с недавнего пика приблизительно на 5%.

S&P 500 – дневной таймфрейм

Это была упорядоченная коррекция без каких-либо признаков финансового стресса. На графике ниже видно, что волатильность все-таки немного, но выросла. В периоды стресса индекс волатильности обычно повышается резко.

На графике отчетливо видна разница между текущим откатом и мартовским, когда обанкротилось несколько региональных банков.

S&P 500 – дневной таймфрейм

После двух недель постоянного понижательного давления сохранявшиеся ранее условия перекупленности и «бычьи» настроения сменились на противоположные. При более ярко выраженных «бычьих» трендах технические индикаторы, как правило, формируют дно на более низких уровнях. Ниже приводится график индикатора схождение-расхождение скользящих средних (MACD), который отражает спред между двумя скользящими средними.

Пересечения этих двух линий означают сигналы к покупке или продаже акций. Индекс относительной силы (RSI) тоже совершил разворот и теперь составляет около 30, опустившись с уровней выше 70. Подобные значения часто ассоциируются с краткосрочным дном рынка.

S&P 500 – дневной таймфрейм

Впрочем, на вероятность краткосрочного ралли акций указывают не только индикаторы широкого рынка.

Широкомасштабные распродажи

Чуть ниже я поделюсь с вами анализом, согласно которому рынок акций, вероятно, вскоре сформирует дно и покажет рефлекторное ралли.

Однако сначала нам нужно сделать одну крайне важную оговорку:

• Мои комментарии НЕ означают, что текущий коррекционный процесс завершен.

• ОЗНАЧАЮТ они то, что текущая волна распродаж приняла несколько чрезмерный характер, и в этих условиях вероятен отскок.

О последнем говорится в нашем ежедневном рыночном комментарии:

«Не исключаю, что ралли может произойти уже сегодня, но это ралли, вероятно, пока будет ограничено 50-дневной MA. Будет неудивительно, если рынок в течение следующего месяца снизится в сторону этого более низкого уровня поддержки. Используйте ралли для ребалансировки рисков по мере необходимости».

Теперь перейдем к анализу. Данные Bull Bear Report за минувшую неделю подтверждают тезис о рефлекторном ралли. Во-первых, большинство основных рынков и секторов достигли уровней еще более экстремальной перепроданности и торгуются ниже недавних максимумов.

Хотя в краткосрочном периоде еще возможно дополнительное понижательное давление, отскок обычно происходит, когда степень перепроданности большинства рынков и секторов становится еще более ярко выраженной.

Перекупленность – перепроданность (14 периодов)

Во-вторых, полезные ориентиры можно почерпнуть из анализа динамики рынков и секторов относительно широкого рынка. Этот анализ, измеряющий историческую волатильность, позволяет вычислить диапазоны риска, которые затем можно использовать для определения оптимальных точек входа и выхода.

Диапазоны риска

Как мы можем видеть, большинство рынков и секторов сейчас торгуются ниже своих нормальных диапазонов риска. В прошлом при очень широкомасштабных коррекциях, как та, что наблюдается с начала августа, на рынках обычно происходило рефлекторное ралли.

Анализ этого аспекта указывает на вероятность отскока примерно в течение следующей недели. Мы советуем использовать это ралли для ребалансировки рисков портфеля, поскольку в сентябре, а это обычно слабый месяц для рынка, акции, возможно, продолжат коррекцию.

Наш анализ дал один интересный результат, подсказывающий, в какие активы нам следует инвестировать деньги в 2024 году.

Во что инвестировать в 2024 году?

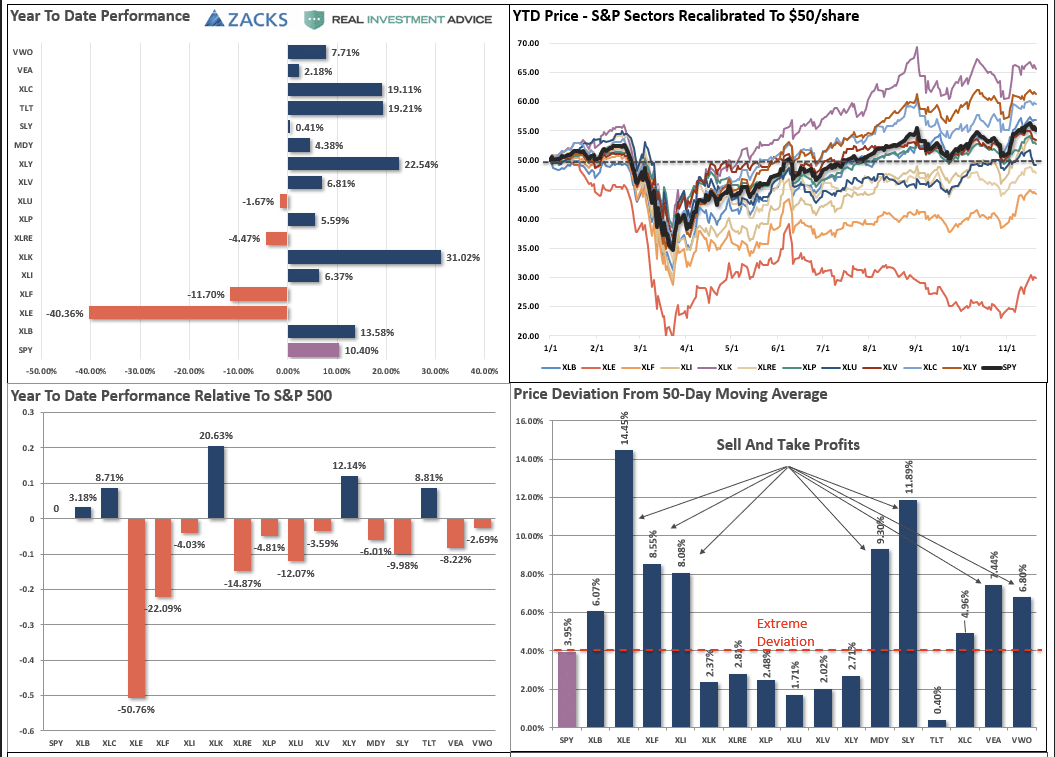

В ноябре 2020 года, вслед за обвалом цен на нефть и резким падением европейских рынков акций, мы предположили, что в 2021 году инвесторам стоит вкладываться в акции нефтегазового сектора.

Дать эту рекомендацию нас побудил приведенный ниже график, отражавший крайне сильное отставание акций нефтегазовых компаний от широкого рынка и остальных секторов.

Динамика с начала года

И если в 2021 году нефтегазовый сектор показал скромный результат, во время коррекции 2022 года последовал его взрывной рост, и нефтегазовые компании стали лучшим сектором рынка, тогда как в число аутсайдеров попали телекоммуникационный сектор, сектор дискреционного потребительского спроса и технологический сектор.

Этот же анализ, из-за которого мы ждали разворота нефтегазового сектора, мы затем использовали, чтобы поставить под сомнение расхожее мнение о завершении ралли акций FANG (статья об этом была опубликована в начале ноября 2022 года).

Динамика S&P 500 с начала года

Этот анализ не идеален и не точен с точки зрения времени, тем не менее, когда в одном году рынок или сектор демонстрирует чрезмерно сильную либо слабую относительную динамику, в следующем году, как правило, происходит разворот. Проблема, как всегда, заключается в тайминге этого разворота.

Так куда же направятся денежные потоки в 2024 году, судя по складывающейся сейчас обстановке на рынке?

Если посмотреть на недавнюю динамику, можно отметить несколько очевидных моментов. Мощное восстановление самых нелюбимых секторов прошлого года стало главным драйвером успехов широкого рынка в этом году. Без участия этих трех секторов рынок показывал бы сейчас примерно флэтовый результат за истекший период года.

Динамика S&P с начала года

Так какие же секторы сулят инвесторам выгоду в 2024 году? Поскольку главными аутсайдерами в 2023 году стали коммунальный сектор (NYSE:XLU), сектор базового потребительского спроса (NYSE:XLP), недвижимость, финансовые услуги (NYSE:XLF) и долговой рынок, именно эти секторы, вероятно, будут обладать неплохим потенциалом роста. Всех их, конечно же, связывают процентные ставки.

А если говорить о 2024 и 2025 гг., главным драйвером процентных ставок будет Федеральная резервная система. Как видно на графике ниже, по ожиданиям участников рынка, позднее в следующем году ФРС начнет цикл понижения процентных ставок. Причинами этого будут ухудшение темпов экономического роста и снижение инфляции.

Прогнозы о понижении ставок ФРС

Если ситуация действительно будет развиваться подобным образом, самые нелюбимые секторы этого года воспрянут духом благодаря понижению ставок.

И если уверенность в том, что это произойдет, достаточно высока, то угадать со временем, как всегда, трудно.

Технологический сектор (NYSE:XLK), сектор дискреционного потребительского спроса (NYSE:XLY) и телекоммуникационный сектор рано или поздно перестанут показывать опережающую динамику. Когда это произойдет, потоки капитала будут перенаправлены в наиболее перспективные секторы.

Как однажды сказал великий хоккеист Уэйн Гретцки: «Я мчусь туда, где шайба будет, а не туда, где она была».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба