Мы разобрались, на чем россияне больше зарабатывали

В 2023 году российский рубль поставил новый антирекорд и показал самый долгий цикл падения. Почти безоткатно оно длится уже больше года и, возможно, еще не закончилось. За это время национальная валюта обесценилась практически вдвое от пика в июне 2022 года.

Это не первое и не самое глубокое падение рубля в современной истории. Он периодически и значительно девальвируется по отношению к мировым валютам, что делает его плохим инструментом для долгосрочных сбережений. Тем не менее более 60% россиян предпочитают хранить сбережения в национальной валюте.

При этом доллар, евро, юань и прочие валюты тоже обесцениваются. Сбережения в них со временем теряют свою покупательную способность из-за инфляции: спустя время на одну и ту же сумму можно будет купить меньше товаров.

Как в таком случае защитить накопления и от девальвации, и от инфляции? Считается, что акции могут стать таким защитным инструментом на длинной дистанции, ведь за ценными бумагами стоит бизнес, который может поднимать цены на свои товары и услуги и перекладывать инфляционные издержки на потребителей.

В этой статье мы разберемся, действительно ли инвестиции в российские акции помогали защититься от обвала рубля, или же выгоднее было по старинке покупать доллар.

Зависимость российских акций от курса доллара

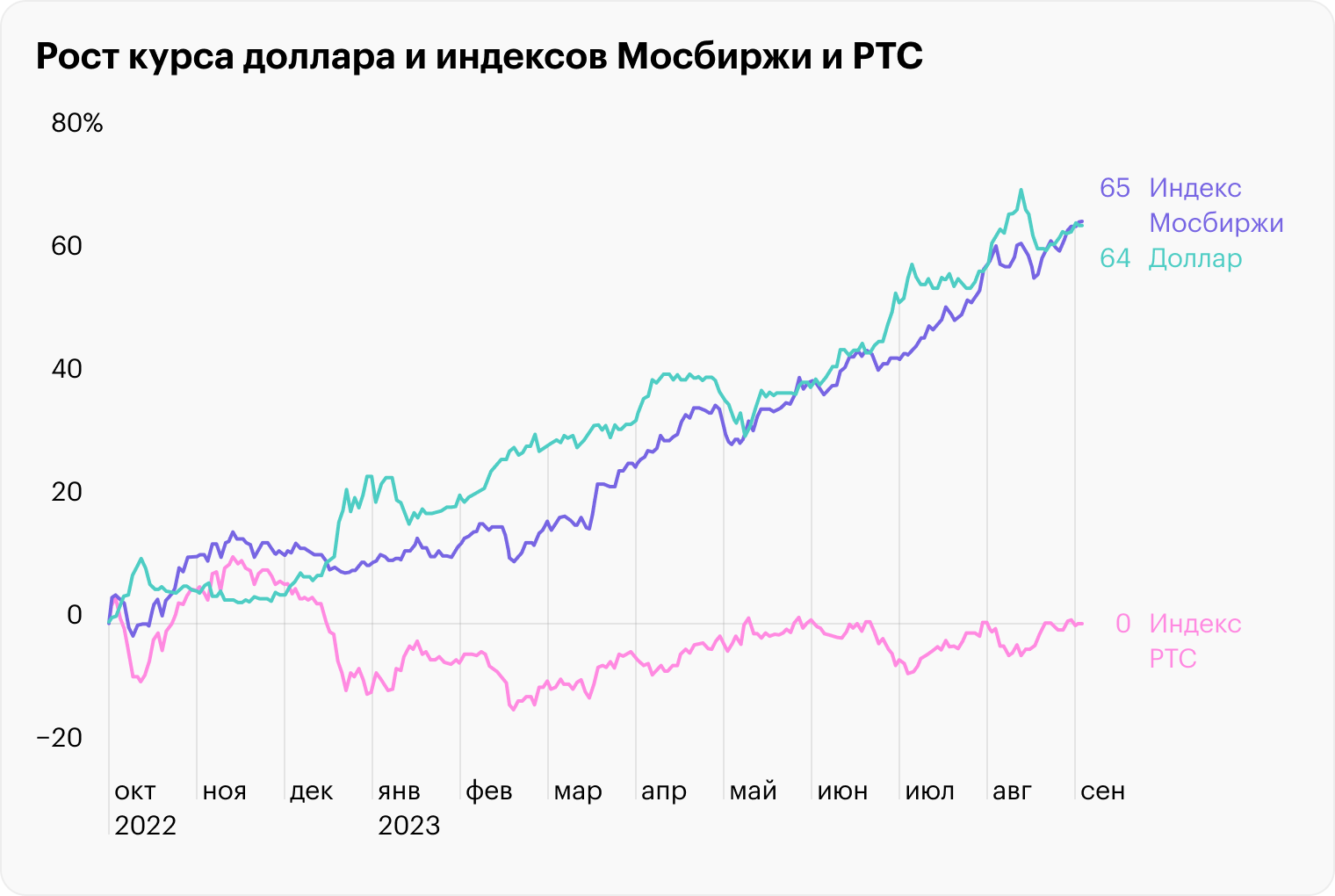

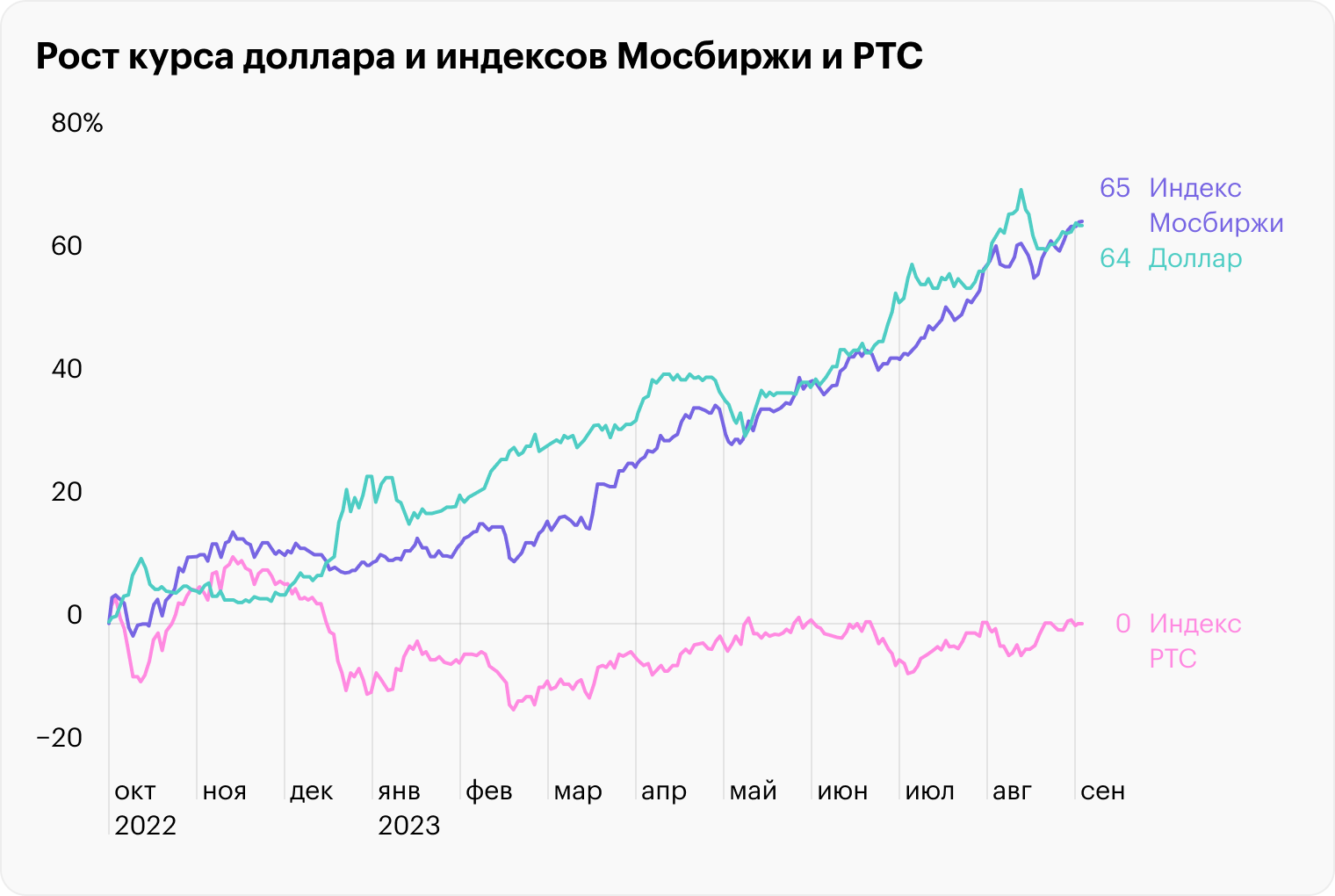

За последние 11 месяцев, с октября 2022 по сентябрь 2023 года, индекс Мосбиржи

вырос на 65%. Практически на столько же вырос и курс доллара к рублю. Тем временем долларовый индекс РТС

за аналогичный период в цене не изменился. Кажется, что весь рост российского рынка акций можно объяснить обесценением рубля.

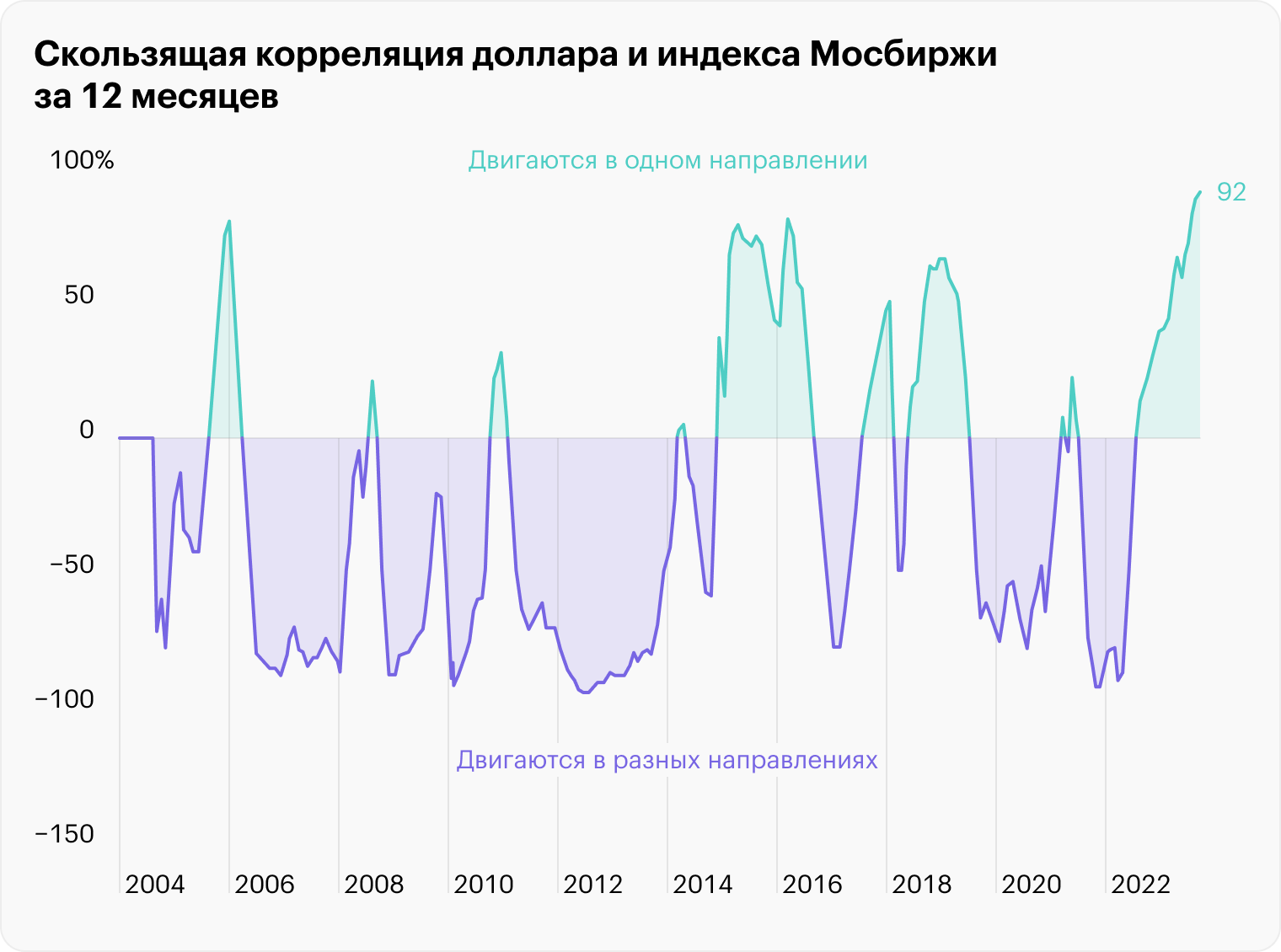

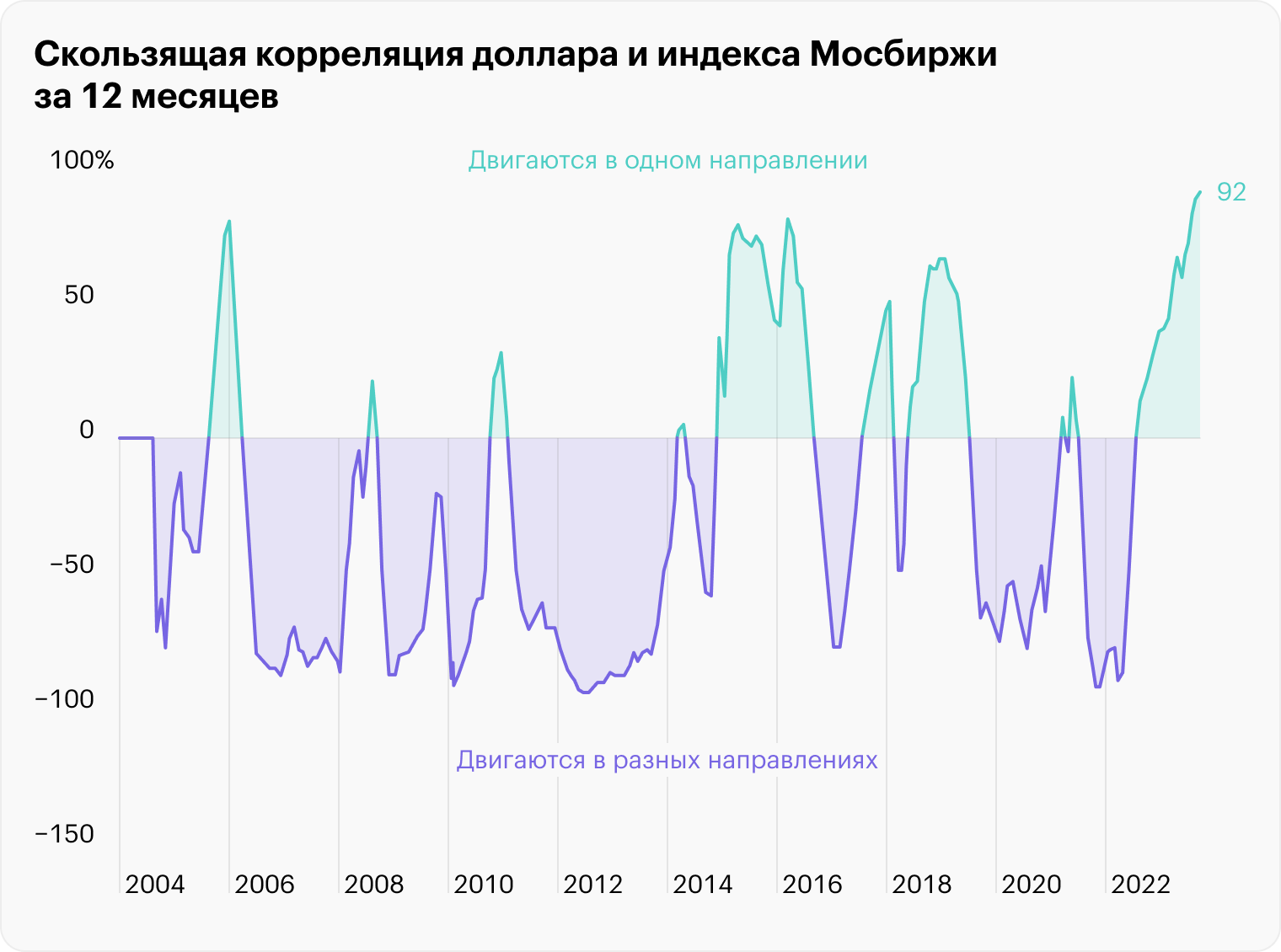

В последний год у доллара и индекса Мосбиржи рекордно высокая корреляция — 92%

. То есть доллар и акции буквально двигаются в одном направлении. В нашем случае — вместе растут.

Но так происходит не всегда. Например, в 2021 году корреляция была отрицательной и составляла −93%: доллар и индекс Мосбиржи двигались в противоположных направлениях. В том году цена на нефть восстанавливалась после пандемии. В связи с этим доллар ослаб к рублю, а ориентированный на экспорт российский рынок акций, напротив, подрос.

Данные на 1 сентября 2023 года. Источник: расчеты редакции

Выходит, что на короткой дистанции доллар и индекс Мосбиржи могут двигаться и в разные стороны, поэтому оправдывать рост акций одной лишь девальвацией рубля нельзя.

Тем не менее на длинной дистанции валютная переоценка вносит большой вклад в рост российского рынка. Для сравнения: сейчас долларовый индекс РТС торгуется где-то на 60% ниже пика 2008 года, тогда как рублевый индекс Мосбиржи, напротив, за эти 15 лет на 60% подрос.

Дело в том, что ослабление национальной валюты вынуждает инвесторов постепенно переоценивать и рублевую стоимость активов по отношению к ведущим мировым валютам — доллару и евро, на долю которых приходится самый большой объем товарооборота в мире.

Кстати, Россия в этом плане страна неуникальная. Фондовые биржи Турции и Ирана — яркие примеры роста акций на фоне девальвации национальной валюты.

В 2022 именно турецкий фондовый рынок стал самым доходным в мире. За год индекс Borsa Istanbul 100

вырос где-то на 200%. Турецкая лира за это же время обвалилась к доллару примерно на 40%.

На падение лиры и рост фондового рынка повлияли несколько факторов, включая высокую инфляцию и мягкую монетарную политику Центробанка. В 2022 году потребительские цены в Турции выросли примерно на 64%, и чтобы как-то сохранить капитал, турецкие инвесторы пошли на рынок акций.

Другой пример — «Персидский феномен». Более 40 лет Иран находился под беспрецедентными санкциями, тем не менее иранский индекс TEDPIX

— это один из лучших фондовых индексов в мире по доходности.

Самый тяжелый удар по иранской экономике нанесли санкции последних 10 лет, но фондовый рынок Ирана уверенно растет. За последние 5 лет индекс TEDPIX вырос в 16 раз, что называют «Персидским феноменом» или «Иранским чудом». При этом по официальному курсу доллар подорожал к иранской валюте за 10 лет на 80%. В 2020 году иранским властям даже пришлось провести деноминацию — убрать с банкнот по четыре нуля, а еще переименовать реал в томан.

На фоне западных санкций и тотальных ограничений иранским инвесторам ничего не оставалось, как вкладывать деньги в фондовый рынок своей страны, чтобы спасти капитал от обесценения.

Доходность доллара и российских акций

Если взять произвольный отрезок времени, например в 10 лет, то индекс Мосбиржи, по данным с 2003 года, лишь в 38% случаев обгонял доллар по доходности. То есть в большинстве случаев на долларе можно было заработать больше денег, чем на акциях.

В связи с этим возникает логичный вопрос: зачем нужны эти сложности с инвестированием в акции, если простая покупка валюты часто будет выгоднее? И вот здесь на помощь акциям приходят дивиденды.

Если получать и регулярно инвестировать дивиденды, то акции чаще будут давать доходность выше доллара. Особенно хорошо этот эффект видно на длинной дистанции: на горизонте 10 лет акции превосходят доллар примерно в трех случаях из четырех. Это и неудивительно: с момента основания индекс Мосбиржи большую часть времени растет, поэтому реинвестирование дивидендов дает хорошую прибавку благодаря эффекту сложного процента.

Вероятность обогнать доллар по доходности

Выше 50%, зеленым — чаще выгоднее акции. Ниже 50%, красным — чаще выгоднее доллар. Данные за 2003—2023 годы. Источник: расчеты редакции

Альтернативный расчет подтверждает эти выводы. Так, если с сентября 2013 года ежемесячно вкладывать тысячу рублей, то инвестиции в доллар за 10 лет увеличили бы накопления с 120 000 до 195 000 ₽, тогда как инвестиции в индекс Мосбиржи — до 181 000 ₽.

Но если регулярно реинвестировать дивиденды, то капитал за те же 10 лет увеличился бы до 270 000 ₽ — это почти в полтора раза больше, чем принес доллар за аналогичный период, или вдвое больше, если сравнивать доходность без учета вложений.

Результат ежемесячного инвестирования тысячи рублей

Зеленым — лучший инструмент за период, красным — худший. Данные на 1 сентября. Суммы — с учетом собственных вложений. Источник: расчеты редакции

Во всех этих расчетах есть важный нюанс: они учитывают, что инвестор реинвестирует все дивиденды, причем сразу после выплаты. Но практика показывает, что физлица часто предпочитают выводить и тратить деньги либо держать их на счете в ожидании лучшего момента для входа.

Хороший пример — поведение инвесторов в мае этого года после того, как они получили рекордные дивиденды от Сбера. По данным Тинькофф Инвестиций, клиентам брокера пришло 5,4 млрд рублей дивидендов. Из этой суммы в ценные бумаги или валюту сразу же реинвестировали только 32% денег. Еще 13% вывели со счетов. Остальные 55%, похоже, просто остались лежать на брокерских счетах в ожидании своего часа.

Чтобы регулярно и своевременно реинвестировать дивиденды, нужна дисциплина. Либо можно вложиться в биржевые фонды. Например, фонд УК Тинькофф Капитал с тикером TMOS повторяет индекс Мосбиржи и автоматически реинвестирует дивиденды.

О важности дивидендов для инвестора

Когда инвестор с большим горизонтом планирования приходит на финансовый рынок, он преследует две цели: защитить деньги от инфляции и создать дополнительный денежный поток. Вот в чем их суть.

Защитить деньги от инфляции. Инвестор заинтересован в том, чтобы его капитал рос не только номинально, но и реально — увеличивая свою покупательную способность. То есть чтобы количество и качество товаров, которые он может купить на свои сбережения, со временем росло.

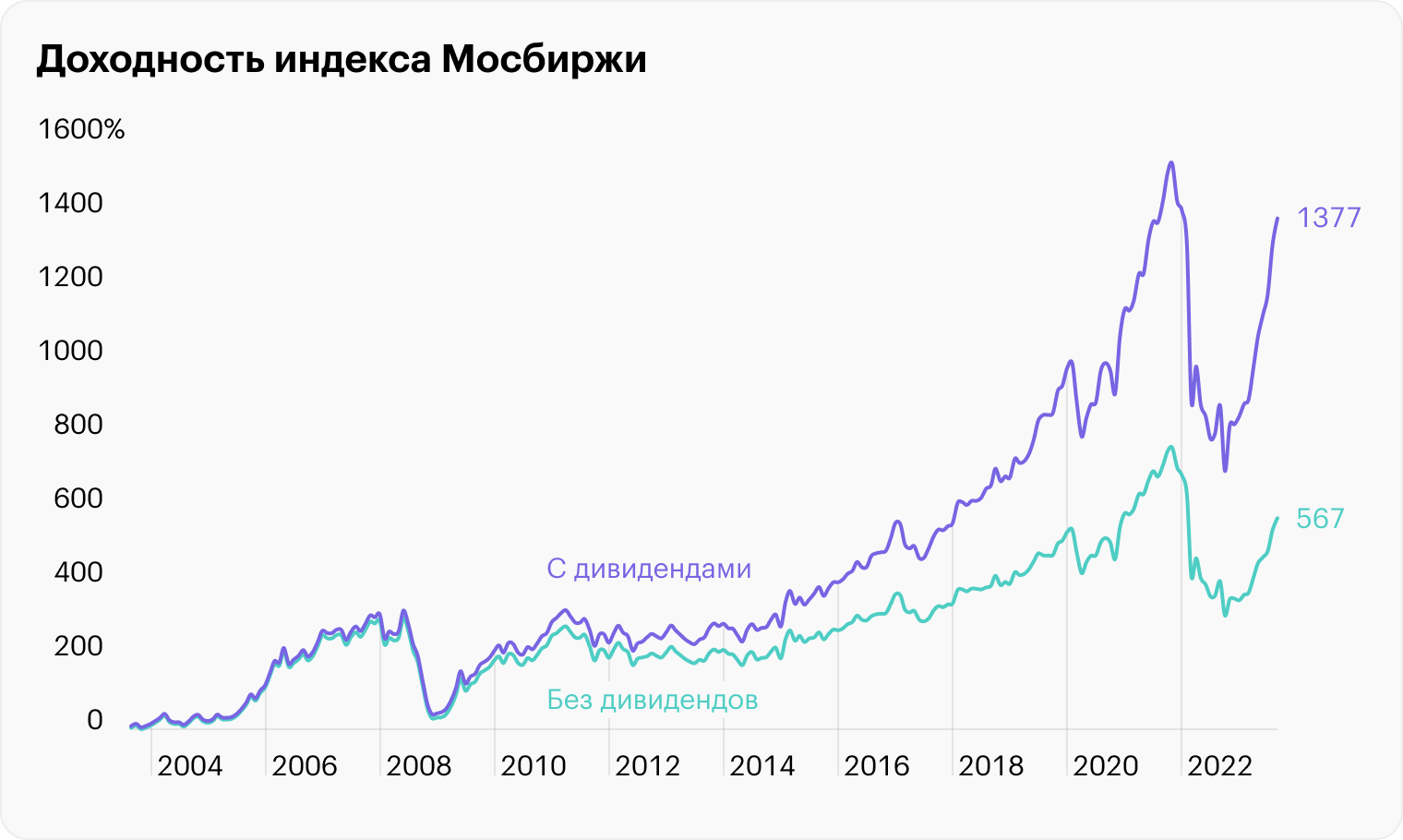

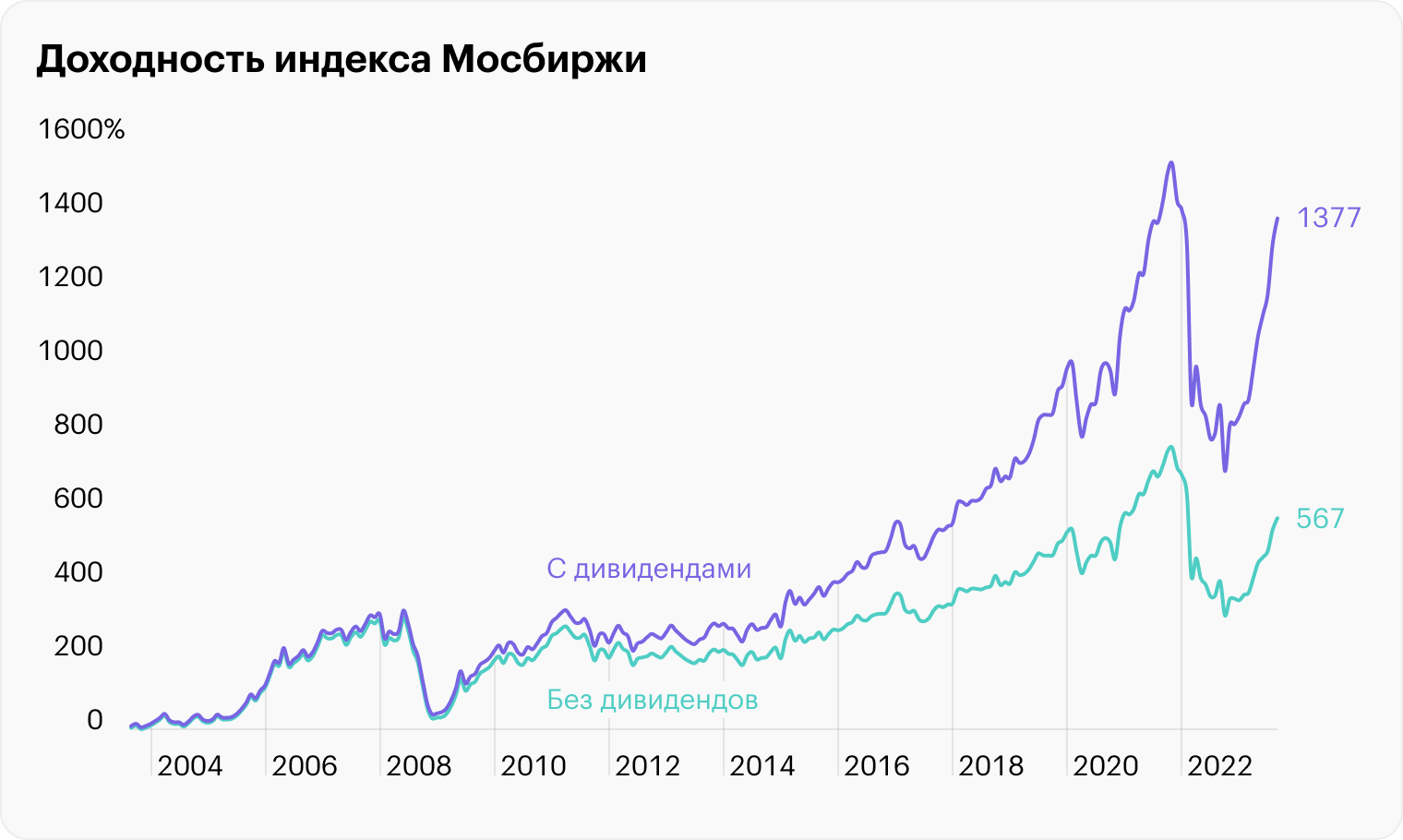

Расчеты говорят, что на длинной дистанции индекс Мосбиржи с этой задачей справлялся плохо. Он даже не отыграл обесценение рубля относительно доллара, не говоря уже о том, что и сам доллар в последние годы терял свою покупательную способность из-за рекордной инфляции в крупнейших экономиках мира.

С другой стороны, дивидендный поток от акций позволял превзойти доходность вложений в доллар, если инвестор сразу реинвестировал все дивиденды, которые получал.

Данные на 1 сентября года. Источник: индекс Мосбиржи с дивидендами и без на TradingView

Создать дополнительный денежный поток. Фактически долгосрочный инвестор уменьшает свое текущее потребление, изымая часть денежного потока, чтобы увеличить его в будущем, когда необходимость в дополнительных деньгах может быть выше.

Дивиденды хорошо подходят для этой задачи. Это реальные деньги, которые инвестор может использовать по своему усмотрению: реинвестировать обратно в акции эмитента, который их выплатил, купить новый актив, чтобы диверсифицировать портфель, либо вывести и потратить на текущее потребление.

Что в итоге

На длинной дистанции вкладывать в доллар часто бывает выгоднее, чем в номинальный индекс Мосбиржи. Для инвесторов в акции это повод задуматься об эффективности своих вложений. Если просто инвестировать в индекс, то на длинном отрезке высок риск получить доходность ниже, чем принесли бы простые вложения в доллар.

Выходит, что инвестору, который хочет получить доходность выше индекса и доллара, придется сформировать собственный портфель — но без гарантий, что итоговый результат не окажется даже хуже среднерыночного.

Но даже при результате инвестиций на уровне индекса Мосбиржи есть вариант превзойти доходность доллара. Для этого нужно реинвестировать весь дивидендный поток от акций, как только деньги поступают на счет. А это уже требует дисциплины, которой, как показывает практика, инвесторам не всегда хватает.

В 2023 году российский рубль поставил новый антирекорд и показал самый долгий цикл падения. Почти безоткатно оно длится уже больше года и, возможно, еще не закончилось. За это время национальная валюта обесценилась практически вдвое от пика в июне 2022 года.

Это не первое и не самое глубокое падение рубля в современной истории. Он периодически и значительно девальвируется по отношению к мировым валютам, что делает его плохим инструментом для долгосрочных сбережений. Тем не менее более 60% россиян предпочитают хранить сбережения в национальной валюте.

При этом доллар, евро, юань и прочие валюты тоже обесцениваются. Сбережения в них со временем теряют свою покупательную способность из-за инфляции: спустя время на одну и ту же сумму можно будет купить меньше товаров.

Как в таком случае защитить накопления и от девальвации, и от инфляции? Считается, что акции могут стать таким защитным инструментом на длинной дистанции, ведь за ценными бумагами стоит бизнес, который может поднимать цены на свои товары и услуги и перекладывать инфляционные издержки на потребителей.

В этой статье мы разберемся, действительно ли инвестиции в российские акции помогали защититься от обвала рубля, или же выгоднее было по старинке покупать доллар.

Зависимость российских акций от курса доллара

За последние 11 месяцев, с октября 2022 по сентябрь 2023 года, индекс Мосбиржи

вырос на 65%. Практически на столько же вырос и курс доллара к рублю. Тем временем долларовый индекс РТС

за аналогичный период в цене не изменился. Кажется, что весь рост российского рынка акций можно объяснить обесценением рубля.

В последний год у доллара и индекса Мосбиржи рекордно высокая корреляция — 92%

. То есть доллар и акции буквально двигаются в одном направлении. В нашем случае — вместе растут.

Но так происходит не всегда. Например, в 2021 году корреляция была отрицательной и составляла −93%: доллар и индекс Мосбиржи двигались в противоположных направлениях. В том году цена на нефть восстанавливалась после пандемии. В связи с этим доллар ослаб к рублю, а ориентированный на экспорт российский рынок акций, напротив, подрос.

Данные на 1 сентября 2023 года. Источник: расчеты редакции

Выходит, что на короткой дистанции доллар и индекс Мосбиржи могут двигаться и в разные стороны, поэтому оправдывать рост акций одной лишь девальвацией рубля нельзя.

Тем не менее на длинной дистанции валютная переоценка вносит большой вклад в рост российского рынка. Для сравнения: сейчас долларовый индекс РТС торгуется где-то на 60% ниже пика 2008 года, тогда как рублевый индекс Мосбиржи, напротив, за эти 15 лет на 60% подрос.

Дело в том, что ослабление национальной валюты вынуждает инвесторов постепенно переоценивать и рублевую стоимость активов по отношению к ведущим мировым валютам — доллару и евро, на долю которых приходится самый большой объем товарооборота в мире.

Кстати, Россия в этом плане страна неуникальная. Фондовые биржи Турции и Ирана — яркие примеры роста акций на фоне девальвации национальной валюты.

В 2022 именно турецкий фондовый рынок стал самым доходным в мире. За год индекс Borsa Istanbul 100

вырос где-то на 200%. Турецкая лира за это же время обвалилась к доллару примерно на 40%.

На падение лиры и рост фондового рынка повлияли несколько факторов, включая высокую инфляцию и мягкую монетарную политику Центробанка. В 2022 году потребительские цены в Турции выросли примерно на 64%, и чтобы как-то сохранить капитал, турецкие инвесторы пошли на рынок акций.

Другой пример — «Персидский феномен». Более 40 лет Иран находился под беспрецедентными санкциями, тем не менее иранский индекс TEDPIX

— это один из лучших фондовых индексов в мире по доходности.

Самый тяжелый удар по иранской экономике нанесли санкции последних 10 лет, но фондовый рынок Ирана уверенно растет. За последние 5 лет индекс TEDPIX вырос в 16 раз, что называют «Персидским феноменом» или «Иранским чудом». При этом по официальному курсу доллар подорожал к иранской валюте за 10 лет на 80%. В 2020 году иранским властям даже пришлось провести деноминацию — убрать с банкнот по четыре нуля, а еще переименовать реал в томан.

На фоне западных санкций и тотальных ограничений иранским инвесторам ничего не оставалось, как вкладывать деньги в фондовый рынок своей страны, чтобы спасти капитал от обесценения.

Доходность доллара и российских акций

Если взять произвольный отрезок времени, например в 10 лет, то индекс Мосбиржи, по данным с 2003 года, лишь в 38% случаев обгонял доллар по доходности. То есть в большинстве случаев на долларе можно было заработать больше денег, чем на акциях.

В связи с этим возникает логичный вопрос: зачем нужны эти сложности с инвестированием в акции, если простая покупка валюты часто будет выгоднее? И вот здесь на помощь акциям приходят дивиденды.

Если получать и регулярно инвестировать дивиденды, то акции чаще будут давать доходность выше доллара. Особенно хорошо этот эффект видно на длинной дистанции: на горизонте 10 лет акции превосходят доллар примерно в трех случаях из четырех. Это и неудивительно: с момента основания индекс Мосбиржи большую часть времени растет, поэтому реинвестирование дивидендов дает хорошую прибавку благодаря эффекту сложного процента.

Вероятность обогнать доллар по доходности

Выше 50%, зеленым — чаще выгоднее акции. Ниже 50%, красным — чаще выгоднее доллар. Данные за 2003—2023 годы. Источник: расчеты редакции

Альтернативный расчет подтверждает эти выводы. Так, если с сентября 2013 года ежемесячно вкладывать тысячу рублей, то инвестиции в доллар за 10 лет увеличили бы накопления с 120 000 до 195 000 ₽, тогда как инвестиции в индекс Мосбиржи — до 181 000 ₽.

Но если регулярно реинвестировать дивиденды, то капитал за те же 10 лет увеличился бы до 270 000 ₽ — это почти в полтора раза больше, чем принес доллар за аналогичный период, или вдвое больше, если сравнивать доходность без учета вложений.

Результат ежемесячного инвестирования тысячи рублей

Зеленым — лучший инструмент за период, красным — худший. Данные на 1 сентября. Суммы — с учетом собственных вложений. Источник: расчеты редакции

Во всех этих расчетах есть важный нюанс: они учитывают, что инвестор реинвестирует все дивиденды, причем сразу после выплаты. Но практика показывает, что физлица часто предпочитают выводить и тратить деньги либо держать их на счете в ожидании лучшего момента для входа.

Хороший пример — поведение инвесторов в мае этого года после того, как они получили рекордные дивиденды от Сбера. По данным Тинькофф Инвестиций, клиентам брокера пришло 5,4 млрд рублей дивидендов. Из этой суммы в ценные бумаги или валюту сразу же реинвестировали только 32% денег. Еще 13% вывели со счетов. Остальные 55%, похоже, просто остались лежать на брокерских счетах в ожидании своего часа.

Чтобы регулярно и своевременно реинвестировать дивиденды, нужна дисциплина. Либо можно вложиться в биржевые фонды. Например, фонд УК Тинькофф Капитал с тикером TMOS повторяет индекс Мосбиржи и автоматически реинвестирует дивиденды.

О важности дивидендов для инвестора

Когда инвестор с большим горизонтом планирования приходит на финансовый рынок, он преследует две цели: защитить деньги от инфляции и создать дополнительный денежный поток. Вот в чем их суть.

Защитить деньги от инфляции. Инвестор заинтересован в том, чтобы его капитал рос не только номинально, но и реально — увеличивая свою покупательную способность. То есть чтобы количество и качество товаров, которые он может купить на свои сбережения, со временем росло.

Расчеты говорят, что на длинной дистанции индекс Мосбиржи с этой задачей справлялся плохо. Он даже не отыграл обесценение рубля относительно доллара, не говоря уже о том, что и сам доллар в последние годы терял свою покупательную способность из-за рекордной инфляции в крупнейших экономиках мира.

С другой стороны, дивидендный поток от акций позволял превзойти доходность вложений в доллар, если инвестор сразу реинвестировал все дивиденды, которые получал.

Данные на 1 сентября года. Источник: индекс Мосбиржи с дивидендами и без на TradingView

Создать дополнительный денежный поток. Фактически долгосрочный инвестор уменьшает свое текущее потребление, изымая часть денежного потока, чтобы увеличить его в будущем, когда необходимость в дополнительных деньгах может быть выше.

Дивиденды хорошо подходят для этой задачи. Это реальные деньги, которые инвестор может использовать по своему усмотрению: реинвестировать обратно в акции эмитента, который их выплатил, купить новый актив, чтобы диверсифицировать портфель, либо вывести и потратить на текущее потребление.

Что в итоге

На длинной дистанции вкладывать в доллар часто бывает выгоднее, чем в номинальный индекс Мосбиржи. Для инвесторов в акции это повод задуматься об эффективности своих вложений. Если просто инвестировать в индекс, то на длинном отрезке высок риск получить доходность ниже, чем принесли бы простые вложения в доллар.

Выходит, что инвестору, который хочет получить доходность выше индекса и доллара, придется сформировать собственный портфель — но без гарантий, что итоговый результат не окажется даже хуже среднерыночного.

Но даже при результате инвестиций на уровне индекса Мосбиржи есть вариант превзойти доходность доллара. Для этого нужно реинвестировать весь дивидендный поток от акций, как только деньги поступают на счет. А это уже требует дисциплины, которой, как показывает практика, инвесторам не всегда хватает.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба