4 октября 2023 investing.com Костанда Никита

Часть 1. Вводная

Получил вот такой комментарий от подписчика:

Уверен, что многие оказывались в подобной ситуации и окажутся еще не один раз, если продолжат совершать те же действия. Вот яркий пример того, как не стоит делать, и к чему это может привести. Если вы будете строить свои инвестиции на основе каких-то ожиданий, прогнозов, надежд, аналитики «экспертов» и прочего, то когда-нибудь вам повезет, вы будете получать доход. Но в другое время, скорее всего, вы будете чувствовать себя не очень. Вы будете тратить уйму энергии, нервов, времени на то, чтоб сидеть и гипнотизировать свои ожидания, которые снова идут вразрез с вашими надеждами. В конечном счете, после прочтения очередной аналитики, вы не выдержите и совершите непоправимое.

Во-первых, вы должны понять, что любая аналитика — это вероятность, а вероятностей того, как все может начать развиваться, существует огромное множество, но ключевое здесь — ни одна из них не имеет 100% реализации.

Откуда я это знаю? Мы общаемся с одним закрытым фондом, которому помогали выстроить структуру для их активов. Этот фонд управляет капиталом ряда семей с о-очень крупным капиталом. Так вот, у фонда есть вычислительные мощности на десятки миллионов долларов, несколько команд программистов, которые пишут алгоритмы и совершенствуют искусственный интеллект. Задача его, разумеется, анализировать невероятное количество данных, в том числе и закрытых, которые вы не найдете запросто в Интернете.

Задача ИИ, в свою очередь, найти всевозможные сценарии и на основе математических вычислений (естественно, никто нам не рассказал нюансов этих вычислений. Логично, да? Мы можем только подглядывать одним глазком за тем, какие активы там есть) дать каждому сценарию вероятностную оценку в процентах.

А дальше — дальше идет сложная работа — сделать так, чтоб основная ставка была на наиболее вероятный сценарий развития событий, но при этом учесть и хвостовые риски в виде наименее вероятных сценариев. Так или иначе, вероятностную вселенную этих сценариев закрывают через банальные аллокации с добавлением инструментов срочного рынка.

К чему я все это пишу? А к тому, что никто не знает будущего! Не знают его и эксперты из Goldman и Angry Bonds. Это обычный ШУМ. Они вынуждены что-то писать и анализировать в подтверждение своей подкованности (продать рекламу или еще что-то), но на самом деле это не более чем обтирание какого-то одного из сотни сценариев, причем, возможно, даже не с самой высокой вероятностью реализации.

Когда вы начинаете играть в игру под названием «инвестиции», то выходите на один ринг с тем же фондом, о котором я написал выше. Только там нет эмоций, а есть четкие правила. И да, там также есть просадки (та же отрицательная переоценка). Просадки составляют неотъемлемую часть инвестиций, которая как раз-таки и проверяет вас на выдержку и умение следовать обозначенным правилам. Вспомним знаменитую фразу Баффета: «Отлив покажет, кто купался голым». Так вот — это она.

Если вы строите ваши инвестиции на основе ожиданий, какой-то аналитики, желания поднять бабла (или что там еще у большинства в голове), то вы обязательно окажетесь на дорожке, которая приведет вас к потере денег. В моих портфелях также висят длинные трежерис. Я писал вам о том, когда и почему я их добавлял. Но мои портфели построены так, что их аллокация и наполнение соответствуют цели и горизонту инвестиций.

То, что в моменте облигации просели в цене — обычная история, ведь за любым периодом повышения ставки следует период снижения. За любым падением рынка акций следует период роста. Ключевая сила инвестиций заключается именно в ребалансировках. Происходящее в США меня, наоборот, радует. Ведь именно теперь портфельная теория начнет работать куда лучше, чем прежде, если или когда ставки снова задержатся высоко.

Почему? Ответ будет ниже.

Часть 2. Техническая

Эпоха нулевых ставок привела к тому, что не оказывала должного эффекта на ребалансировки. Потому что не было особой цикличности относительно роста процентных ставок и их снижения. К тому же ряд факторов, связанных прежде всего с резервностью валют, привел к тому, что фондовые рынки стран с нулевыми ставками постоянно наполнялись ликвидностью.

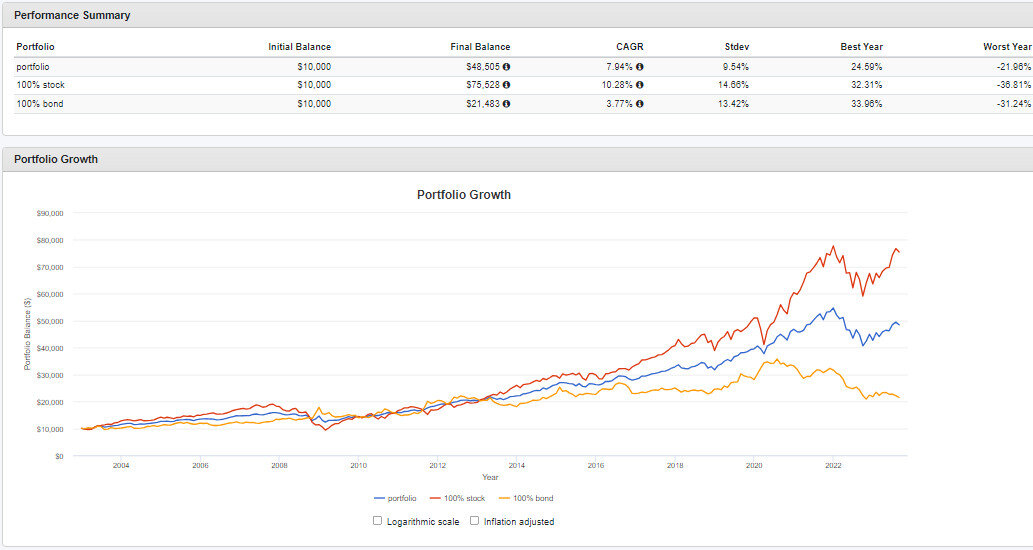

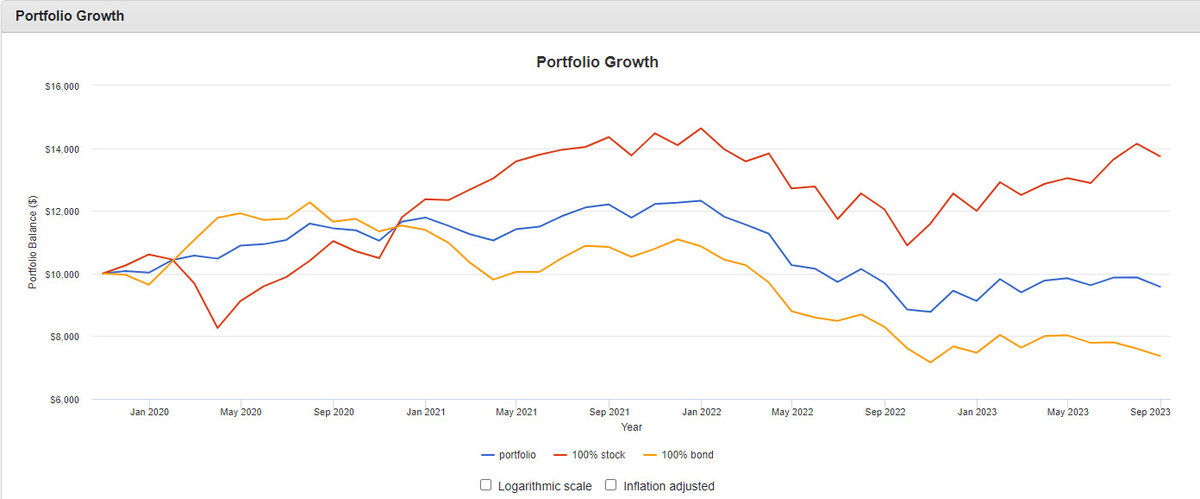

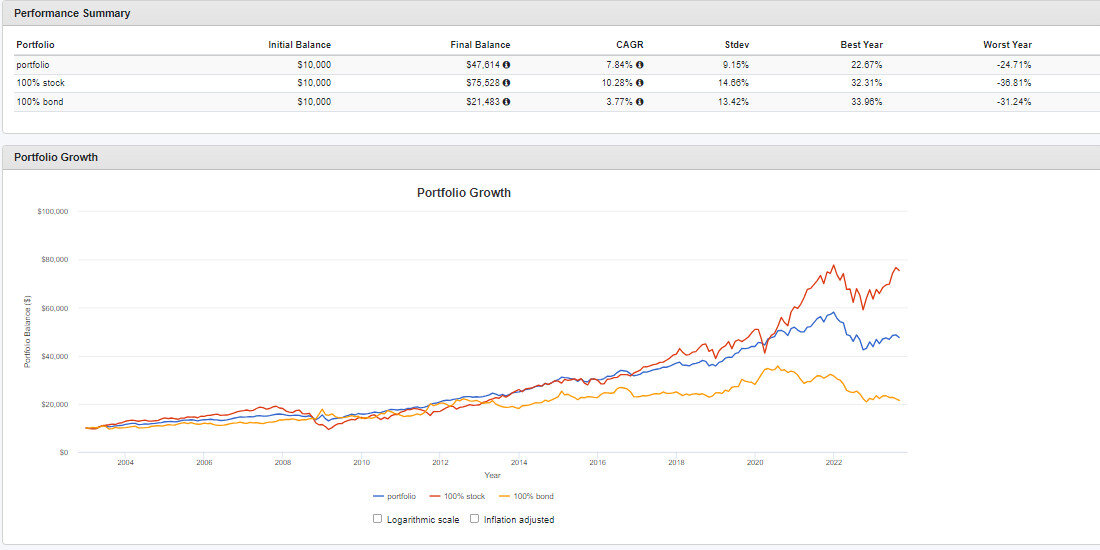

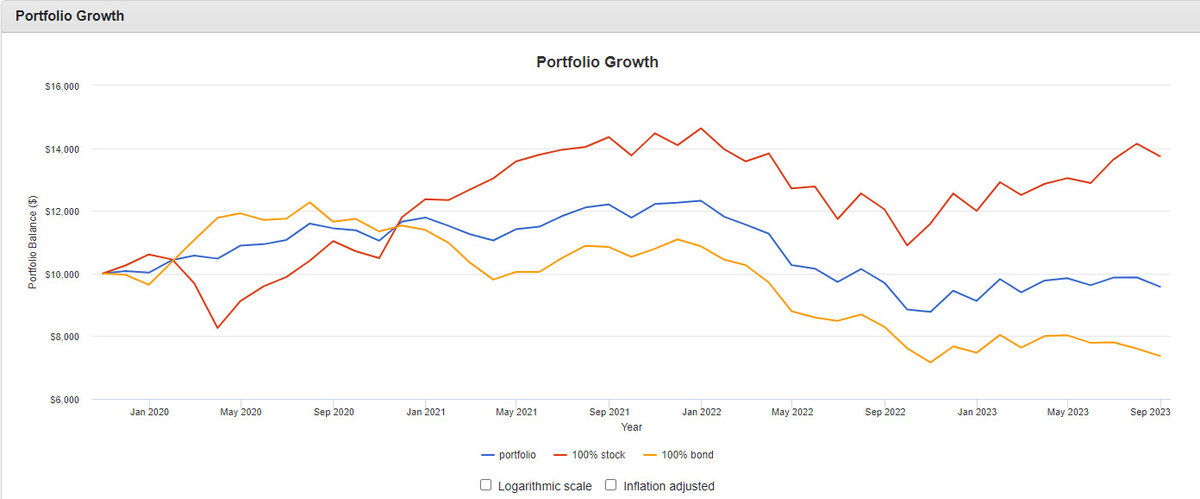

Теперь на примере США рассмотрим, почему портфельная теория поломалась в период нулевых ставок. На графиках ниже видим три линии:

1. Портфель 50/50: акции страны и долгосрочные облигации.

2. 100% акций страны.

3. 100% облигаций.

Берем трежерис, потому что динамика бондов ЕС, Англии и прочих стран практически идентична американской. Видно, что портфель полностью проиграл удержанию 100% акций США.

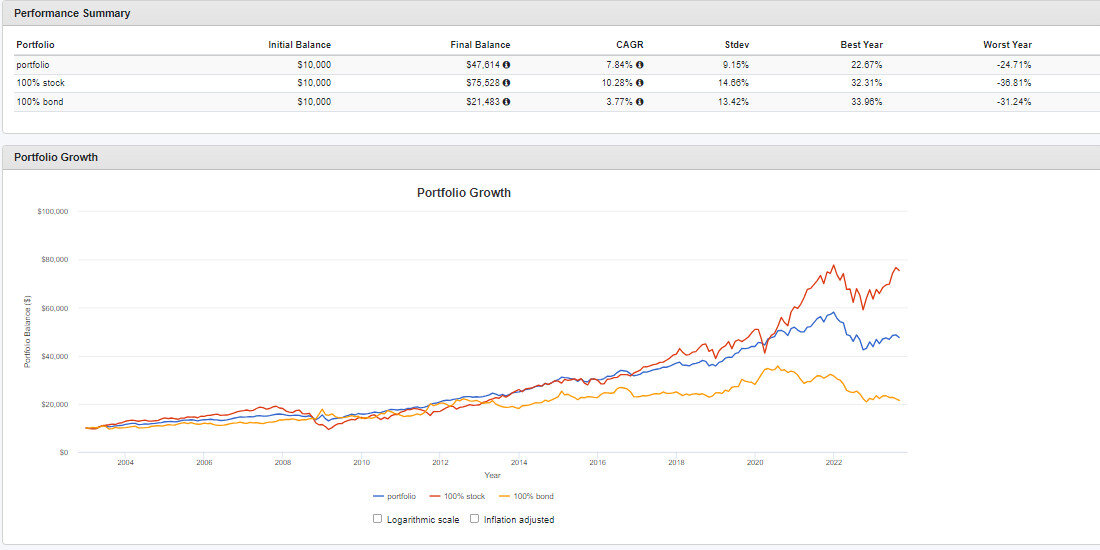

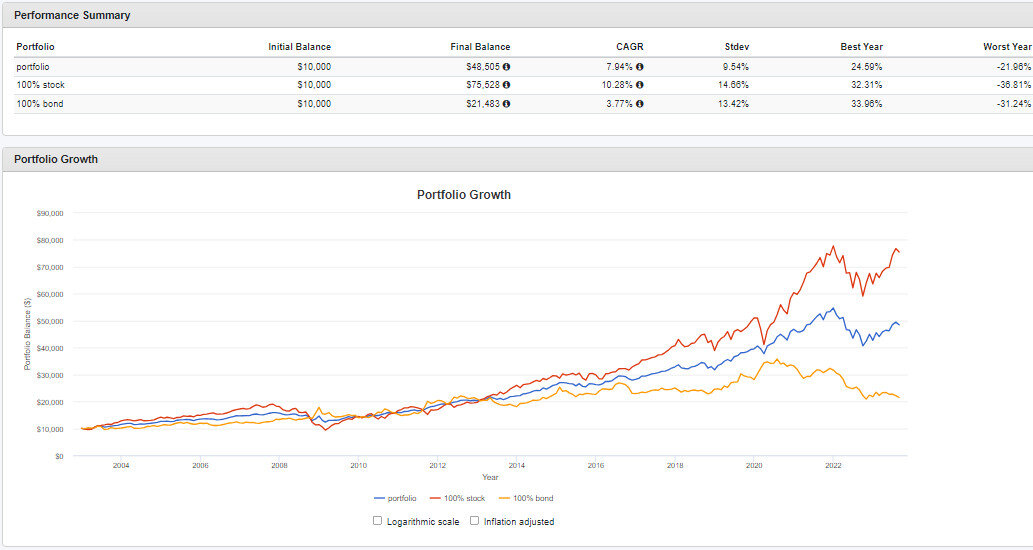

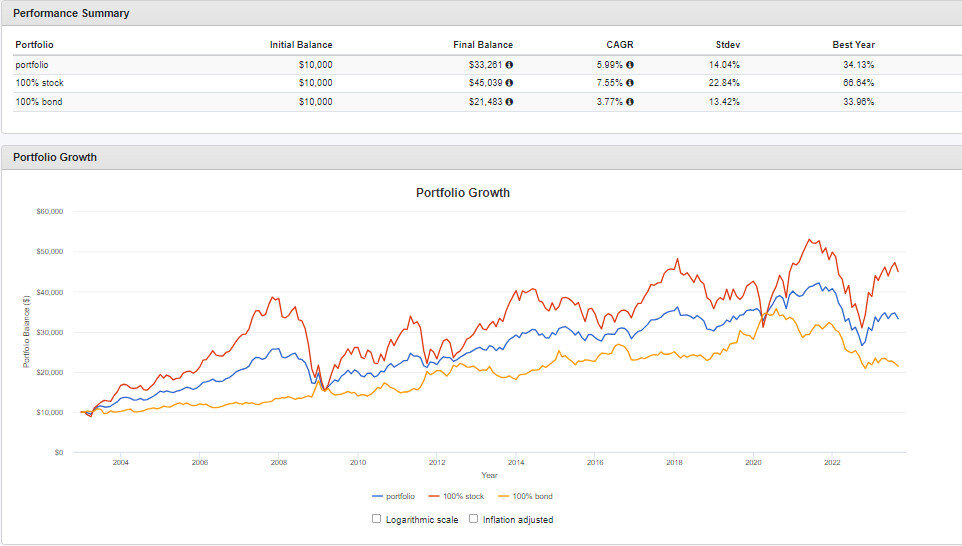

А теперь добавим ежегодную ребалансировку.

Добавив ежегодную ребалансировку, получим худший результат: если в первом случае без ребалансировки мы получили 48к долл., то во втором — 47. Объясняется это все теми же факторами: сильный бычий рынок, снижение ставок и долгий период их нулевых значений.

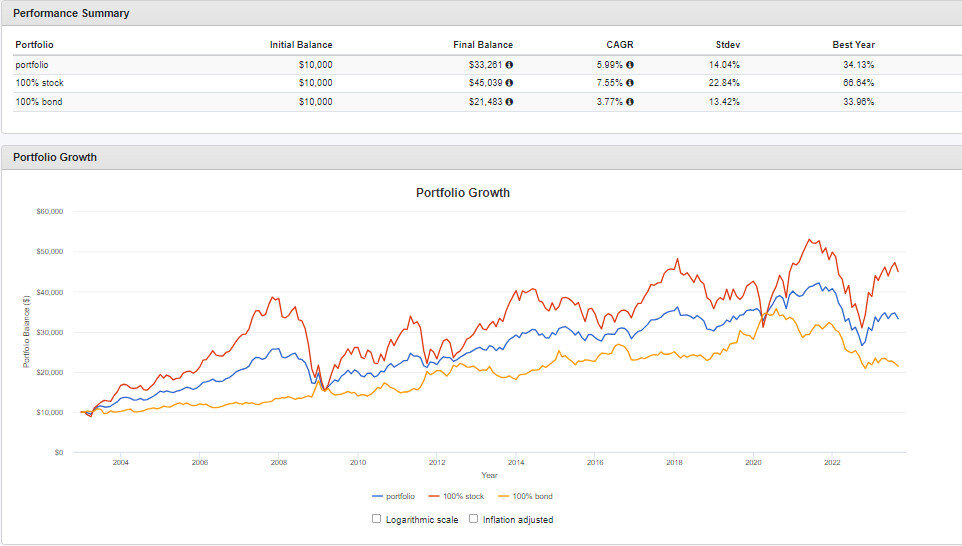

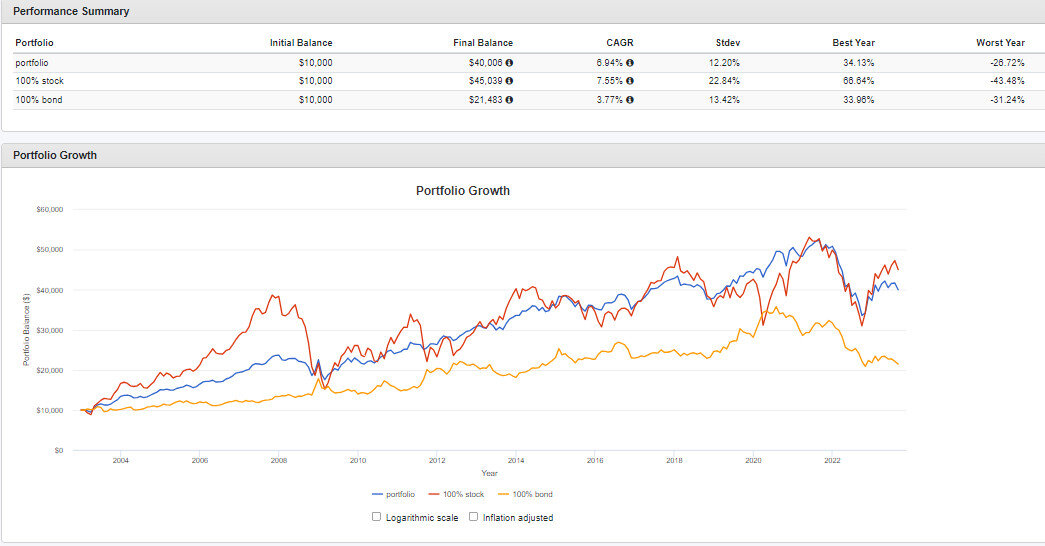

Однако рынок США — это уникальная история. Давайте посмотрим на Германию. Сначала также без ребалансировки.

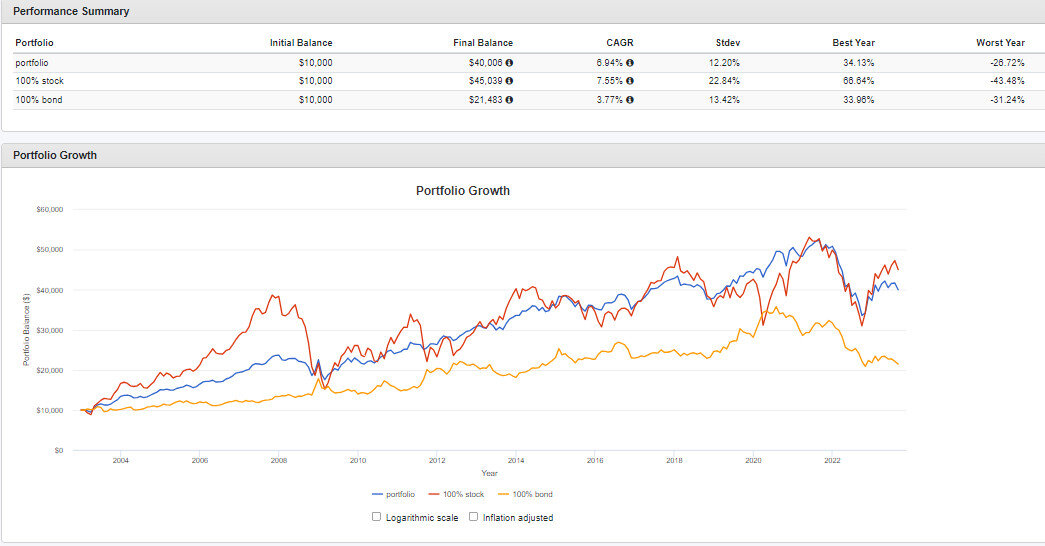

Видно, что портфель всегда был где-то между акциями и облигациями, что вполне естественно. Если добавить ребалансировки, картинка меняется весьма существенно.

Здесь, когда рынок акций Германии не повторил тех же успехов, что и рынок акций США, ребалансировки привели к тому, что результаты оказались, как у 100% акций, а периодами даже лучше. Сюда же можно добавить и Англию, Канаду, Австралию, и результаты будут идентичными. Портфели с ребалансировками показывали себя лучше, чем без них, и были периоды, когда портфель превосходил 100% акций, а порой и вовсе портфель просто был лучше, чем акции или облигации отдельно.

Но этот эффект был не таким значительным, как по факту должен быть, виной тому те самые низкие процентные ставки и длительный период их удержания. Ну и еще бесконечные программы печатания денег. Мог ли кто-то предположить, что так будет, 30 лет назад?!

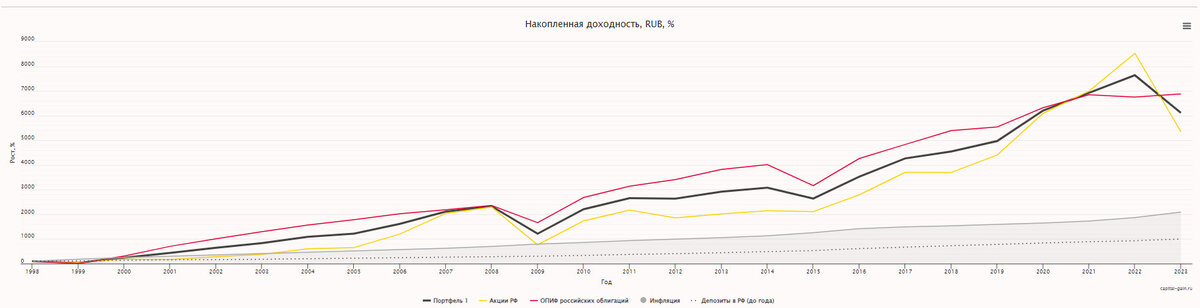

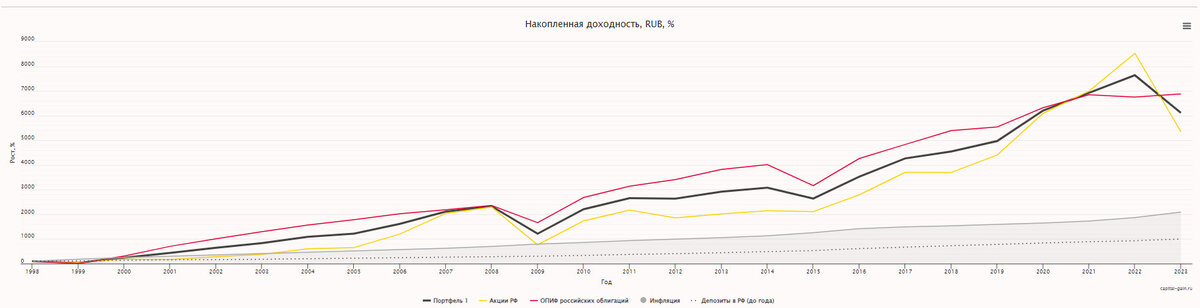

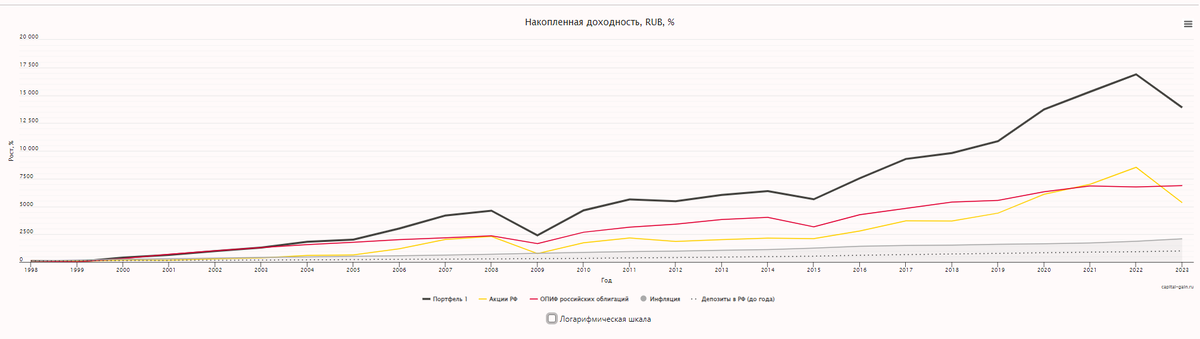

На примере российского фондового рынка можно увидеть, как оно бывает, если у вас нет нулевых процентных ставок. Возьмем также 50/50.

Без ребалансировки портфель со 100 тыс. руб. вырос до 6 млн за 25 лет. При этом обратите внимание, он так же, как и его собратья выше, без ребалансировок находился четко между двумя его составляющими. Занятный факт, что облигации на этой дистанции оказались выгоднее 100% акций. Только когда ставка у нас упала до 4% (вспомните это время), все стало, как и в остальном мире. Рынок акций пошел перформить облигации.

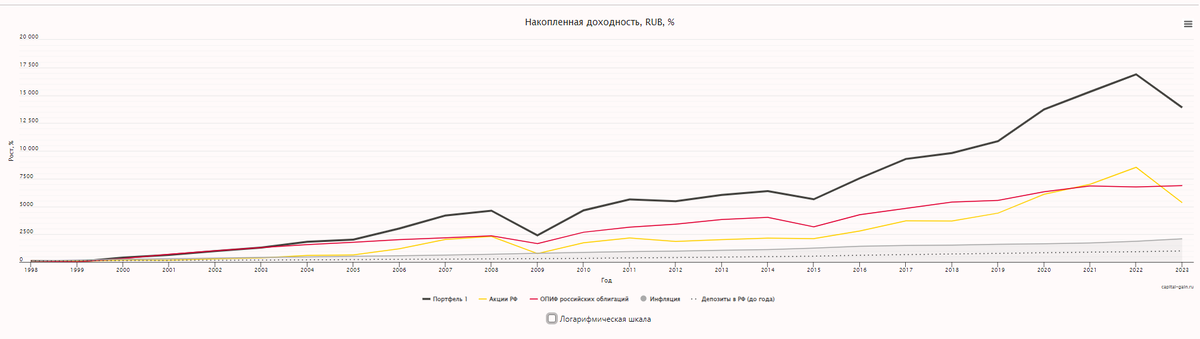

Предлагаю посмотреть, что произойдет, если провести ребалансировку.

Теперь наш портфель вырос вместо 6 млн до почти 14! При этом оказался лучше, чем его составляющие. Поэтому то, что сейчас происходит в развитом (как его называют) мире, — это хорошо, ведь если подобная ситуация сохранится, то портфельные инвесторы будут получать то, что получаем мы в РФ. Эффект от портфельных инвестиций вырастет в разы, что для меня весьма позитивно. А то, что падает TLT, — да пусть падает. Ребалансировка будет проводиться по плану вплоть до периода роста облигаций, пока их доходность не снизится процентов 2-х годовых.

Если вы не хотите переживать по поводу своих инвестиций, научитесь их строить не на аналитике, а на статистике. Изучите классы активов и их поведение, и курс "Разумный инвестор" вам в помощь. Разберитесь с тем, как работает портфельная теория. Осознайте, что, включаясь в игру «активные инвестиции, сейчас обгоним рынок», вы противостоите инсайдерам, элитам и прочим, которые более успешны в этой игре.

Часть 3. Заключительная. Работа над ошибками

Вернемся к комментарию. Человек включился в активную игру с длинными облигациями, купив их не потому, что так было положено по плану и соответствовало его цели, а по другим причинам. Теперь эта инвестиция, которая на момент покупки была понятной, превратилась в ярмо, которое натирает.

Та самая психология инвестиций о которой я постоянно твержу!

Стоит произойти ряду факторов, как его психика не выдержит, и он сбросит это ярмо, получив шрамы на шее. В моем портфеле также на 40% длинные трежерис, проседающие в цене. Есть они и в публичных портфелях из рубрики #инвестициидлиноювжизнь. Да, начиная с 2022 года по ним тоже просадка. Со старта в ноябре 2019 года они в легком минусе от 7 до 10%, в то же время бенчмарк (хотя он не совсем бенчмарк нам) упал на 4%. Портфель 50/50 из акций всего мира и длинных трежерис.

Почему просадка относительно бенчмарка выше? Потому что в портфеле есть один сектор (на каннабис), который пока еще ждет своего часа. А еще, вместо обычных акций на США куплены префы (о чем также писал в прошлом году), которые в этом году не выросли, как обычный широкий индекс. Хотя и он вырос только за счет семи компаний :)

Это явно видно из сравнения динамики обычного фонда на акции США (верхний график) и равновзвешенного (нижняя линия), где все акции из широкого индекса куплены равными долями.

Стоит ли переживать по этому поводу? Нет. Цитата из статьи про портфели:

«Именно поэтому и ухожу в пользу EM, SC и Value. В следующие два, три, четыре года я, возможно, поплачусь доходностью (а возможно, и нет), но зато спаться мне будет крепко и сладко — с пониманием, что инфляция, пузыри, армагеддоны и прочее мне не страшны».

Понимаете? На рынке есть некоторая инерция, которая даже при наличии явных факторов, говорящих против, будет продолжать толкать все в прежнем русле. Именно поэтому сложно угадать тайминг, так как неизвестно, когда закончится потенциальная энергия.

Я уже писал, что доходность не является равномерной и может продолжать уходить в минус, зато за следующие пару лет возьмет и вырастет на 100%! В итоге и получатся те самые 7–10% годовых в среднем. Главное — что в это время продолжают копиться дивиденды и купоны.

Единственное, что нам остается, — следовать плану. Иначе мы ни от чего не застрахованы. Почему? Знаете ли вы о парадоксе Монти-Холла?

Представьте, что вы стали участником игры, в которой вам нужно выбрать одну из трех дверей. За одной из дверей находится автомобиль, за двумя другими — козы. Вы выбираете одну из дверей, например, номер 1, после этого ведущий (который знает, где находится автомобиль, а где — козы), открывает одну из оставшихся дверей, например, номер 3, за которой находится коза. Он спрашивает вас: «Не желаете ли вы изменить свой выбор и выбрать дверь номер 2?»

Измените ли вы свой выбор? Большинство решит в пользу своего первоначального выбора, хотя с точки зрения статистики было бы вернее изменить его. В то время как в инвестициях, если вы меняете свое решение, это не приводит к увеличению вероятности успеха, а наоборот, снижает ваши шансы. Опять-таки, если вы строите вероятностные инвестиции, используя портфели и индексирование, а не играете в игру с акциями и отдельным отбором бумаг.

Поэтому решите уже наконец, чем вы планируете заниматься? Играть в казино, слушая бесполезную аналитику, или все же создавать себе капитал?

Получил вот такой комментарий от подписчика:

Приветствую! Напрашиваюсь на слова утешения и поддержки, конечно.

1. Я путешествую с 101$, когда все аналитики и эксперты утверждали, что все уже в цене и надо брать.

2. Полностью понимаю, что с таким долгом платить по ставке >5 — это как кредит в микрофинансовой организации. НО: это видят все — все «домохозяйки» закупились госдолгом США, а рынок всегда делает так, чтобы причинить боль максимуму участников. Вася и Коган закупились! Какой теперь отскок?

3. Со страхом слежу за набирающей популярность теорией (на западе уже озвучил Димон из JP Morgan, у нас активно продвигает Адамитов из Angry Bonds), что высокие ставки на ОЧЕНЬ долго и ставки будут выше, т.к. нас ожидают 2-я и 3-я волны инфляции. Что минимум по инфляции мы уже прошли. Что план как раз и был — засадить всех, кого смогут, в госдолг, чтобы они там сидели и не рыпались. Будут держать высокую ставку и печатать.

1. Я путешествую с 101$, когда все аналитики и эксперты утверждали, что все уже в цене и надо брать.

2. Полностью понимаю, что с таким долгом платить по ставке >5 — это как кредит в микрофинансовой организации. НО: это видят все — все «домохозяйки» закупились госдолгом США, а рынок всегда делает так, чтобы причинить боль максимуму участников. Вася и Коган закупились! Какой теперь отскок?

3. Со страхом слежу за набирающей популярность теорией (на западе уже озвучил Димон из JP Morgan, у нас активно продвигает Адамитов из Angry Bonds), что высокие ставки на ОЧЕНЬ долго и ставки будут выше, т.к. нас ожидают 2-я и 3-я волны инфляции. Что минимум по инфляции мы уже прошли. Что план как раз и был — засадить всех, кого смогут, в госдолг, чтобы они там сидели и не рыпались. Будут держать высокую ставку и печатать.

Уверен, что многие оказывались в подобной ситуации и окажутся еще не один раз, если продолжат совершать те же действия. Вот яркий пример того, как не стоит делать, и к чему это может привести. Если вы будете строить свои инвестиции на основе каких-то ожиданий, прогнозов, надежд, аналитики «экспертов» и прочего, то когда-нибудь вам повезет, вы будете получать доход. Но в другое время, скорее всего, вы будете чувствовать себя не очень. Вы будете тратить уйму энергии, нервов, времени на то, чтоб сидеть и гипнотизировать свои ожидания, которые снова идут вразрез с вашими надеждами. В конечном счете, после прочтения очередной аналитики, вы не выдержите и совершите непоправимое.

Во-первых, вы должны понять, что любая аналитика — это вероятность, а вероятностей того, как все может начать развиваться, существует огромное множество, но ключевое здесь — ни одна из них не имеет 100% реализации.

Откуда я это знаю? Мы общаемся с одним закрытым фондом, которому помогали выстроить структуру для их активов. Этот фонд управляет капиталом ряда семей с о-очень крупным капиталом. Так вот, у фонда есть вычислительные мощности на десятки миллионов долларов, несколько команд программистов, которые пишут алгоритмы и совершенствуют искусственный интеллект. Задача его, разумеется, анализировать невероятное количество данных, в том числе и закрытых, которые вы не найдете запросто в Интернете.

Задача ИИ, в свою очередь, найти всевозможные сценарии и на основе математических вычислений (естественно, никто нам не рассказал нюансов этих вычислений. Логично, да? Мы можем только подглядывать одним глазком за тем, какие активы там есть) дать каждому сценарию вероятностную оценку в процентах.

А дальше — дальше идет сложная работа — сделать так, чтоб основная ставка была на наиболее вероятный сценарий развития событий, но при этом учесть и хвостовые риски в виде наименее вероятных сценариев. Так или иначе, вероятностную вселенную этих сценариев закрывают через банальные аллокации с добавлением инструментов срочного рынка.

К чему я все это пишу? А к тому, что никто не знает будущего! Не знают его и эксперты из Goldman и Angry Bonds. Это обычный ШУМ. Они вынуждены что-то писать и анализировать в подтверждение своей подкованности (продать рекламу или еще что-то), но на самом деле это не более чем обтирание какого-то одного из сотни сценариев, причем, возможно, даже не с самой высокой вероятностью реализации.

Когда вы начинаете играть в игру под названием «инвестиции», то выходите на один ринг с тем же фондом, о котором я написал выше. Только там нет эмоций, а есть четкие правила. И да, там также есть просадки (та же отрицательная переоценка). Просадки составляют неотъемлемую часть инвестиций, которая как раз-таки и проверяет вас на выдержку и умение следовать обозначенным правилам. Вспомним знаменитую фразу Баффета: «Отлив покажет, кто купался голым». Так вот — это она.

Если вы строите ваши инвестиции на основе ожиданий, какой-то аналитики, желания поднять бабла (или что там еще у большинства в голове), то вы обязательно окажетесь на дорожке, которая приведет вас к потере денег. В моих портфелях также висят длинные трежерис. Я писал вам о том, когда и почему я их добавлял. Но мои портфели построены так, что их аллокация и наполнение соответствуют цели и горизонту инвестиций.

То, что в моменте облигации просели в цене — обычная история, ведь за любым периодом повышения ставки следует период снижения. За любым падением рынка акций следует период роста. Ключевая сила инвестиций заключается именно в ребалансировках. Происходящее в США меня, наоборот, радует. Ведь именно теперь портфельная теория начнет работать куда лучше, чем прежде, если или когда ставки снова задержатся высоко.

Почему? Ответ будет ниже.

Часть 2. Техническая

Эпоха нулевых ставок привела к тому, что не оказывала должного эффекта на ребалансировки. Потому что не было особой цикличности относительно роста процентных ставок и их снижения. К тому же ряд факторов, связанных прежде всего с резервностью валют, привел к тому, что фондовые рынки стран с нулевыми ставками постоянно наполнялись ликвидностью.

Теперь на примере США рассмотрим, почему портфельная теория поломалась в период нулевых ставок. На графиках ниже видим три линии:

1. Портфель 50/50: акции страны и долгосрочные облигации.

2. 100% акций страны.

3. 100% облигаций.

Берем трежерис, потому что динамика бондов ЕС, Англии и прочих стран практически идентична американской. Видно, что портфель полностью проиграл удержанию 100% акций США.

А теперь добавим ежегодную ребалансировку.

Добавив ежегодную ребалансировку, получим худший результат: если в первом случае без ребалансировки мы получили 48к долл., то во втором — 47. Объясняется это все теми же факторами: сильный бычий рынок, снижение ставок и долгий период их нулевых значений.

Однако рынок США — это уникальная история. Давайте посмотрим на Германию. Сначала также без ребалансировки.

Видно, что портфель всегда был где-то между акциями и облигациями, что вполне естественно. Если добавить ребалансировки, картинка меняется весьма существенно.

Здесь, когда рынок акций Германии не повторил тех же успехов, что и рынок акций США, ребалансировки привели к тому, что результаты оказались, как у 100% акций, а периодами даже лучше. Сюда же можно добавить и Англию, Канаду, Австралию, и результаты будут идентичными. Портфели с ребалансировками показывали себя лучше, чем без них, и были периоды, когда портфель превосходил 100% акций, а порой и вовсе портфель просто был лучше, чем акции или облигации отдельно.

Но этот эффект был не таким значительным, как по факту должен быть, виной тому те самые низкие процентные ставки и длительный период их удержания. Ну и еще бесконечные программы печатания денег. Мог ли кто-то предположить, что так будет, 30 лет назад?!

На примере российского фондового рынка можно увидеть, как оно бывает, если у вас нет нулевых процентных ставок. Возьмем также 50/50.

Без ребалансировки портфель со 100 тыс. руб. вырос до 6 млн за 25 лет. При этом обратите внимание, он так же, как и его собратья выше, без ребалансировок находился четко между двумя его составляющими. Занятный факт, что облигации на этой дистанции оказались выгоднее 100% акций. Только когда ставка у нас упала до 4% (вспомните это время), все стало, как и в остальном мире. Рынок акций пошел перформить облигации.

Предлагаю посмотреть, что произойдет, если провести ребалансировку.

Теперь наш портфель вырос вместо 6 млн до почти 14! При этом оказался лучше, чем его составляющие. Поэтому то, что сейчас происходит в развитом (как его называют) мире, — это хорошо, ведь если подобная ситуация сохранится, то портфельные инвесторы будут получать то, что получаем мы в РФ. Эффект от портфельных инвестиций вырастет в разы, что для меня весьма позитивно. А то, что падает TLT, — да пусть падает. Ребалансировка будет проводиться по плану вплоть до периода роста облигаций, пока их доходность не снизится процентов 2-х годовых.

Если вы не хотите переживать по поводу своих инвестиций, научитесь их строить не на аналитике, а на статистике. Изучите классы активов и их поведение, и курс "Разумный инвестор" вам в помощь. Разберитесь с тем, как работает портфельная теория. Осознайте, что, включаясь в игру «активные инвестиции, сейчас обгоним рынок», вы противостоите инсайдерам, элитам и прочим, которые более успешны в этой игре.

Часть 3. Заключительная. Работа над ошибками

Вернемся к комментарию. Человек включился в активную игру с длинными облигациями, купив их не потому, что так было положено по плану и соответствовало его цели, а по другим причинам. Теперь эта инвестиция, которая на момент покупки была понятной, превратилась в ярмо, которое натирает.

Та самая психология инвестиций о которой я постоянно твержу!

Стоит произойти ряду факторов, как его психика не выдержит, и он сбросит это ярмо, получив шрамы на шее. В моем портфеле также на 40% длинные трежерис, проседающие в цене. Есть они и в публичных портфелях из рубрики #инвестициидлиноювжизнь. Да, начиная с 2022 года по ним тоже просадка. Со старта в ноябре 2019 года они в легком минусе от 7 до 10%, в то же время бенчмарк (хотя он не совсем бенчмарк нам) упал на 4%. Портфель 50/50 из акций всего мира и длинных трежерис.

Почему просадка относительно бенчмарка выше? Потому что в портфеле есть один сектор (на каннабис), который пока еще ждет своего часа. А еще, вместо обычных акций на США куплены префы (о чем также писал в прошлом году), которые в этом году не выросли, как обычный широкий индекс. Хотя и он вырос только за счет семи компаний :)

Это явно видно из сравнения динамики обычного фонда на акции США (верхний график) и равновзвешенного (нижняя линия), где все акции из широкого индекса куплены равными долями.

Стоит ли переживать по этому поводу? Нет. Цитата из статьи про портфели:

«Именно поэтому и ухожу в пользу EM, SC и Value. В следующие два, три, четыре года я, возможно, поплачусь доходностью (а возможно, и нет), но зато спаться мне будет крепко и сладко — с пониманием, что инфляция, пузыри, армагеддоны и прочее мне не страшны».

Понимаете? На рынке есть некоторая инерция, которая даже при наличии явных факторов, говорящих против, будет продолжать толкать все в прежнем русле. Именно поэтому сложно угадать тайминг, так как неизвестно, когда закончится потенциальная энергия.

Я уже писал, что доходность не является равномерной и может продолжать уходить в минус, зато за следующие пару лет возьмет и вырастет на 100%! В итоге и получатся те самые 7–10% годовых в среднем. Главное — что в это время продолжают копиться дивиденды и купоны.

Единственное, что нам остается, — следовать плану. Иначе мы ни от чего не застрахованы. Почему? Знаете ли вы о парадоксе Монти-Холла?

Представьте, что вы стали участником игры, в которой вам нужно выбрать одну из трех дверей. За одной из дверей находится автомобиль, за двумя другими — козы. Вы выбираете одну из дверей, например, номер 1, после этого ведущий (который знает, где находится автомобиль, а где — козы), открывает одну из оставшихся дверей, например, номер 3, за которой находится коза. Он спрашивает вас: «Не желаете ли вы изменить свой выбор и выбрать дверь номер 2?»

Измените ли вы свой выбор? Большинство решит в пользу своего первоначального выбора, хотя с точки зрения статистики было бы вернее изменить его. В то время как в инвестициях, если вы меняете свое решение, это не приводит к увеличению вероятности успеха, а наоборот, снижает ваши шансы. Опять-таки, если вы строите вероятностные инвестиции, используя портфели и индексирование, а не играете в игру с акциями и отдельным отбором бумаг.

Поэтому решите уже наконец, чем вы планируете заниматься? Играть в казино, слушая бесполезную аналитику, или все же создавать себе капитал?

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба