16 октября 2023 Financial Times

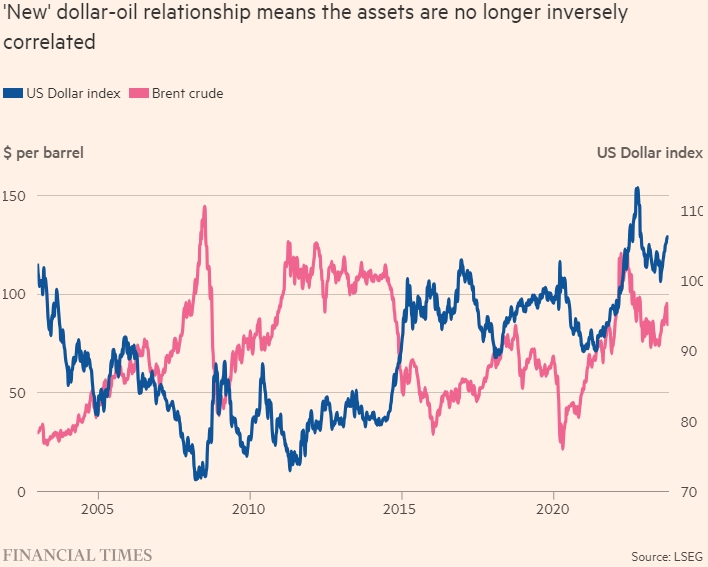

Изменение исторических отношений доллара с нефтью все больше влияет на экономику и рынки.

По мере развития экономики отношения между ценами на активы могут меняться, часто настолько незаметно, эволюционно, что инвесторы застаются врасплох. Именно это произошло с ценами на нефть и долларом. Изменение исторических корреляций все больше влияет на мировую экономику и рынки и ставит импортеров нефти из развивающихся стран в особенно незавидное положение.

«Новые» отношения доллара и нефти выстраивались на протяжении десятилетий и являются результатом многолетних исследований и инноваций в нефтяной отрасли США. Новые подходы к добыче, особенно гидроразрыв и горизонтальное бурение, помогли США превратиться из крупного нетто-импортера в нетто-экспортера природного газа с 2017 года. С 2019 года они также стали чистым экспортером энергии в целом. В прошлом году страна также стала крупнейшим в мире экспортером сжиженного природного газа.

Будучи нетто-экспортером этих важнейших сырьевых товаров, доллар присоединяется к клубу «сырьевых валют». Сегодня, подобно динамике, наблюдаемой в отношении канадского доллара или норвежской кроны, рост цен на нефть улучшает условия торговли страны и обеспечивает определенную поддержку валюты.

Однако, в отличие от других членов клуба, чрезмерная роль доллара на мировых валютных рынках означает, что такая сила создает большие, часто нежелательные глобальные колебания. В частности, сегодняшнее соотношение нефти и доллара означает еще большую боль для импортеров энергоносителей, особенно в странах с развивающейся экономикой. Они сталкиваются с более высокими затратами на импорт, в то время как сильный доллар подрывает их местные валюты, увеличивая риски инфляции и финансовой стабильности.

Последний рост цен на сырую нефть, когда цена на нефть марки Brent выросла более чем на 20 процентов с конца июня, произошел на фоне устойчивого спроса, но, что, возможно, более важно, возросшего ощущения того, что предложение останется ограниченным в обозримом будущем. На этом фронте Саудовская Аравия возглавила инициативу, продлив добровольное сокращение добычи до конца этого года в попытке поддержать цены. За ростом цен на нефть последовало повышение курса доллара; Действительно, по данным Bloomberg, индекс доллара DXY по отношению к основным валютам вырос более чем на 6 процентов в период с середины июля по середину октября.

Конечно, на валюты влияет ряд факторов, и тенденции в условиях торговли — лишь один из них. В случае с долларом, недавнее укрепление также отразило влияние цен на нефть на опасения, что инфляция в США будет снижаться медленнее, чем ожидалось ранее, что, в свою очередь, усиливает давление на Федеральную резервную систему, чтобы она дольше сохраняла высокие процентные ставки.

Этот тройной эффект — более высокие цены на энергоносители, более высокие процентные ставки в США и более сильный доллар — это последнее, что многие страны хотят видеть прямо сейчас. Это особенно верно для импортеров энергоносителей в Азии, где экономический рост уже сталкивается с проблемами, исходящими от испытывающего трудности Китая. Южная Корея, один из крупнейших в мире нетто-импортеров нефти, представляет собой хороший пример. В сентябре потребительские цены выросли сильнее всего за пять месяцев, в основном за счет цен на сырьевые товары. Центральный банк сохранил процентные ставки на стабильном уровне. Сдерживая и без того слабый производственный сектор, чиновники больше внимания уделяют снижению инфляции. В центре внимания оказалась и валюта: центральный банк регулярно проводил интервенции, чтобы не допустить ослабления воны и повышения стоимости импорта. По данным Bloomberg, только в прошлом месяце вона потеряла около 2 процентов по отношению к доллару, несмотря на то, что центральный банк истощил резервы примерно на 4 миллиарда долларов (1 процент от общего объема резервов).

Хотя инвесторы должны учитывать сложившуюся структурную взаимосвязь доллар-нефть при рассмотрении рисков страны, важно также помнить, что корреляция нефть-доллар по-прежнему будет меняться в течение более коротких периодов времени, в зависимости от того, какие факторы доминируют над каждым активом. В то время как сегодняшняя история сосредоточена на поставках нефти, особенно в свете потенциальной возможности более масштабных потрясений на Ближнем Востоке, завтра фокус может легко переключиться на снижение спроса, если проявляющееся с временным лагом воздействие ужесточения глобальной денежно-кредитной политики будет еще более болезненным.

По иронии судьбы, падение цен на нефть, хотя оно и может ухудшить условия торговли США, может оказаться недостаточным для устойчивого и существенного снижения курса доллара. Исторически также имело значение то, рассматривают ли глобальные инвесторы более высокие риски рецессии как причину для увеличения вложений в ликвидные активы США, такие как казначейские облигации.

Такие покупки часто помогали поддерживать доллар во время экономических спадов. Тем не менее, продолжающаяся дисфункция правительства США и растущие опасения по поводу устойчивости долга означают, что нам следует опасаться еще одного возможного структурного изменения отношений, на этот раз между экономическими циклами и спросом на казначейские облигации, при этом доллар будет отражать результат.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба