24 октября 2023 | Северсталь RAZBORKA

RAZB0RKA отчета СЕВЕРСТАЛЬ по РСБУ 3кв'23.

Ключевой фактор в инвестиционном кейсе компании, на мой взгляд, это кипрская прописка оффшоров Алексея Александровича

Писал об этом в подробной разборке отчета МСФО за 1 полугодие

Еще в Июне Гендиректор компании Александр Шевелев заявил, что дивидендная передышка не будет длиться вечно

Но пока, публичной информации о переезде 5 кипрских оффшоров Мордашева и его пакетов акций СЕВЕРСТАЛЬ в дружескую юрисдикцию или на родину я не видел

В ежеквартальном отчете за 1 полугодие информация об акционерах так же не раскрыта

Ограничились фразой "Не происходило изменений..."

Так что, название той разборки "Переезд важнее отчета" пока остается актуальной

Тем не менее, я надеюсь, что этот переезд рано или поздно случится и поэтому продолжаю смотреть отчеты компании

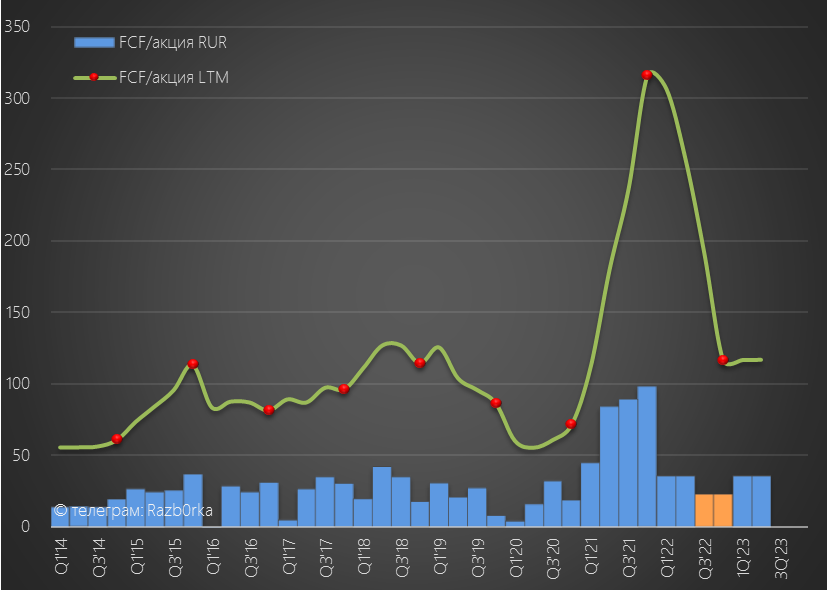

Главный и самый важный отчет для акционеров СЕВЕРСТАЛЬ это конечно МСФО, так как из Свободного денежного потока (FCF) МСФО определяется размер дивидендов

За 1-ое полугодие FCF составил около 60 млрд руб или 72 руб/акция

Не знаю будет ли опубликован отчет МСФО за 3 квартал, в календаре событий компании давно не было обновлений

Но вчера были раскрыты операционные результаты и отчет РСБУ за 3 квартал

Операционный отчет отражает то, как работает бизнес в объемном измерении, а РСБУ важен с точки зрения формирования источника выплаты дивидендов

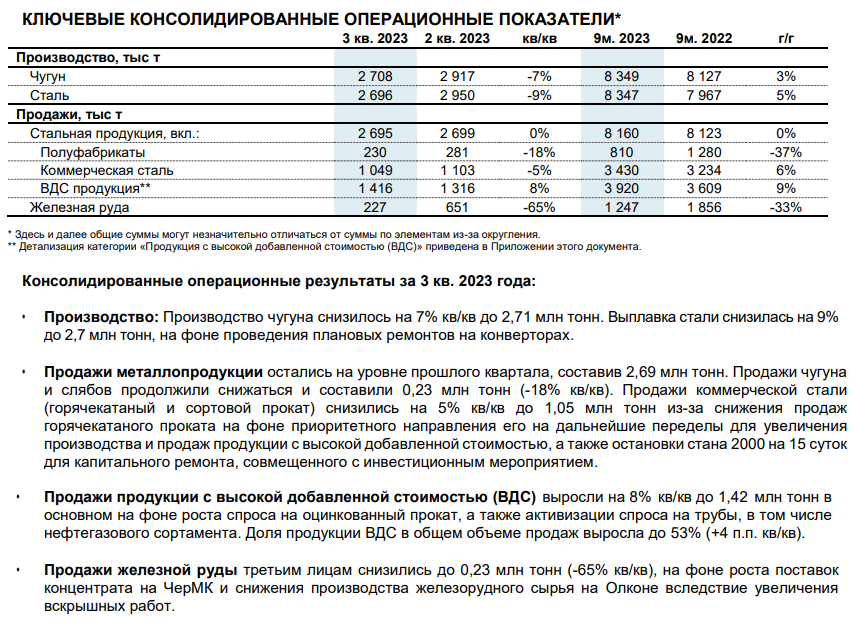

Вот что пишет менеджмент про операционные результаты 3 квартала

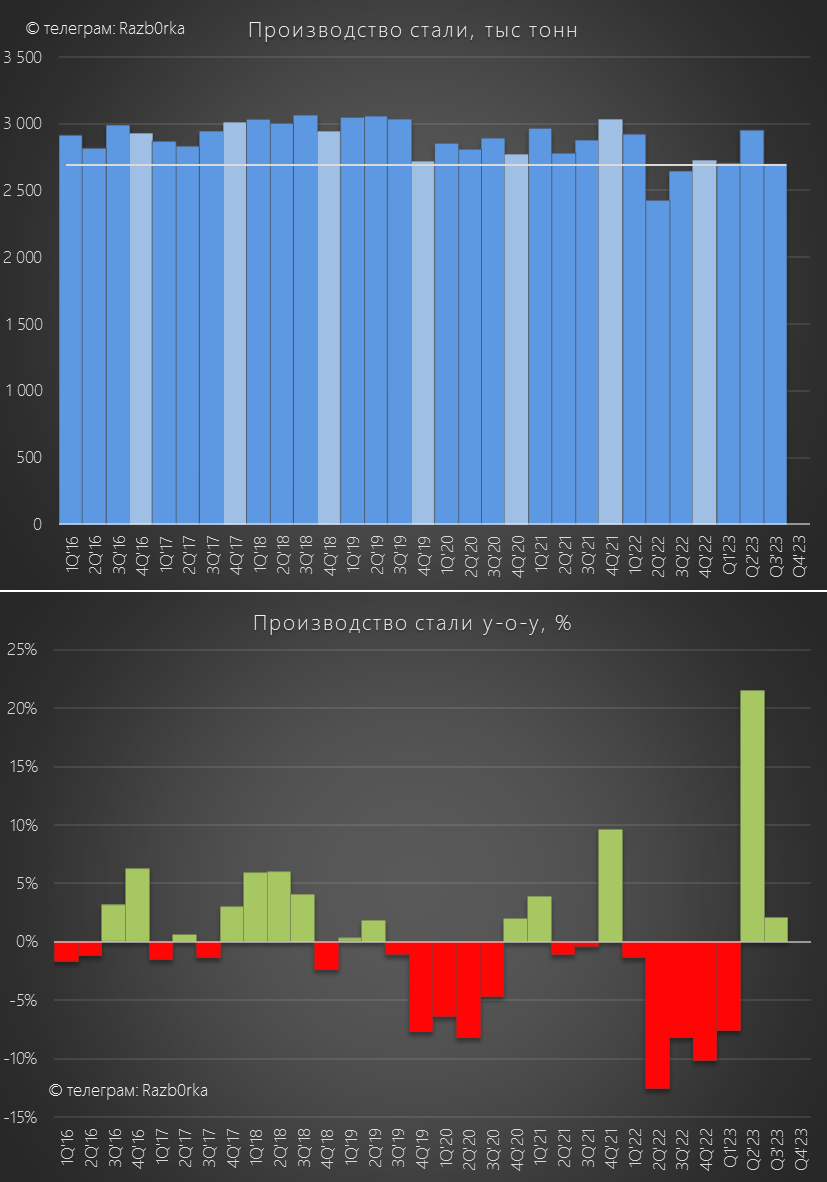

Из-за плановых ремонтов, производство стали снизилось на 9% к 2кв'23, но было выше на 2% чем в 3кв'22

По графику видно, что производство держится на 250 тыс тонн ниже средних уровней до СВО

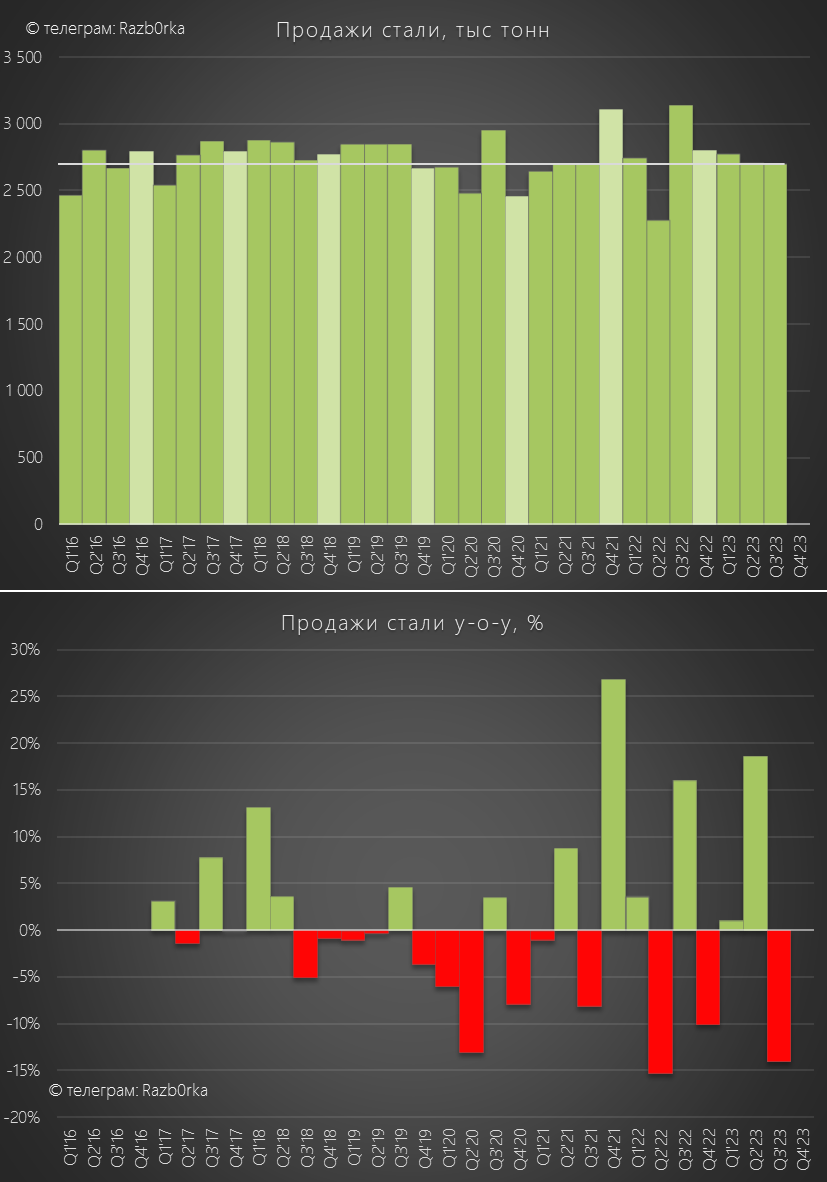

При этом, продажи стали и стальной продукции были на уровне 2кв'23, но из-за эффекта высокой базы на 14% меньше чем в 3кв'22

Позитивно, что продажи держатся на относительно высоком уровне уже 4 квартала подряд

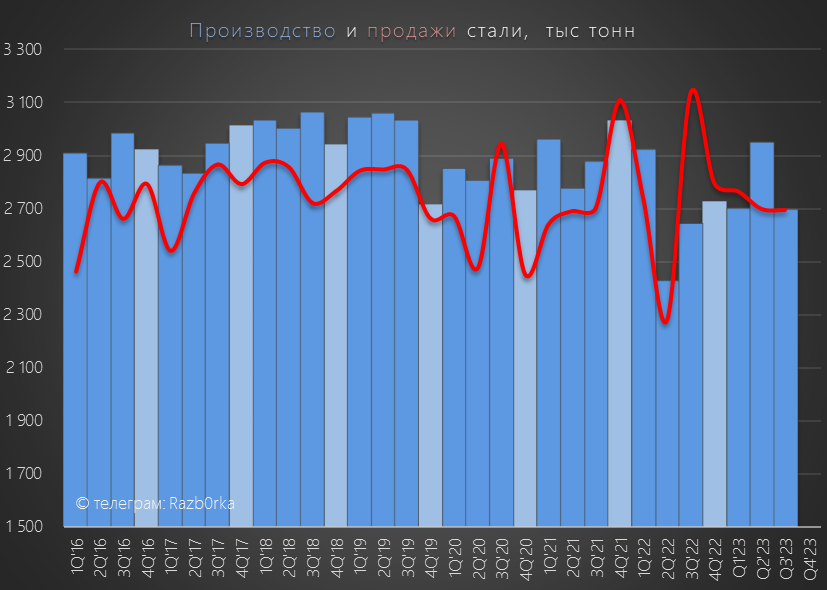

Еще более позитивно, что в 3 квартале не работали на склад, продажи были равны производству

Почему это позитивно?

Потому, что это означает, что денежный поток не был подвержен оттоку в рабочий капитал из-за роста запасов

Как утверждает менеджмент, цены в 3 квартале были стабильны, а некоторые виды продукции (арматура) даже дорожали

Кроме того, в структуре реализации в 3 квартале на 4пп до 48% выросли продажи продукции с высокой добавленной стоимостью!

Благодаря этому, средняя расчетная цена реализации выросла до 67 тыс руб за тонну!

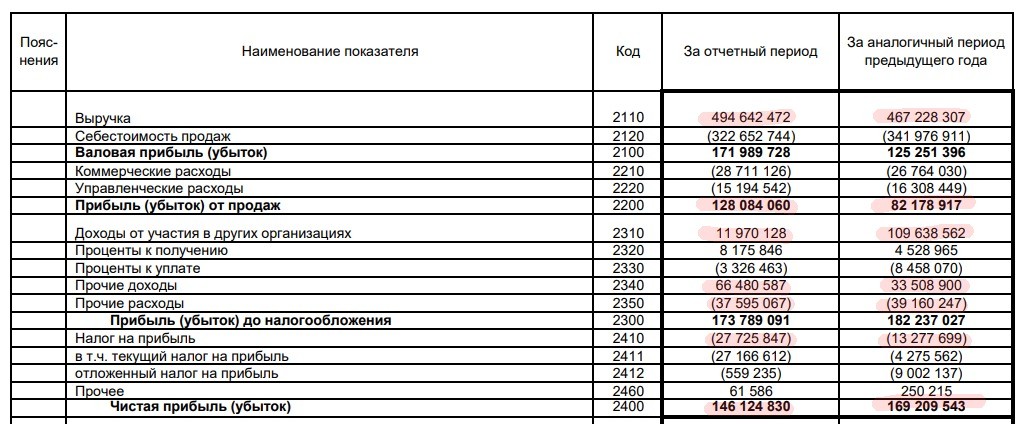

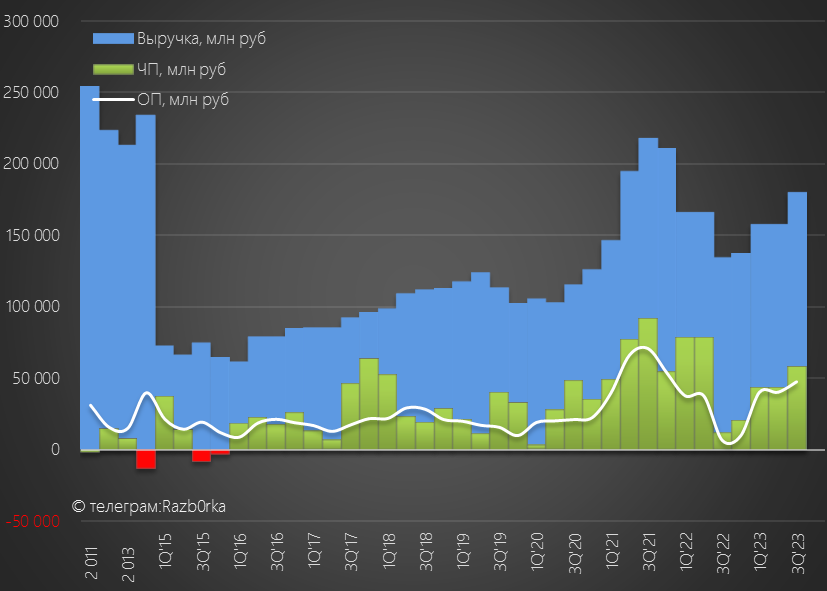

Стабильные продажи и высокие цены дали хороший финансовый результат

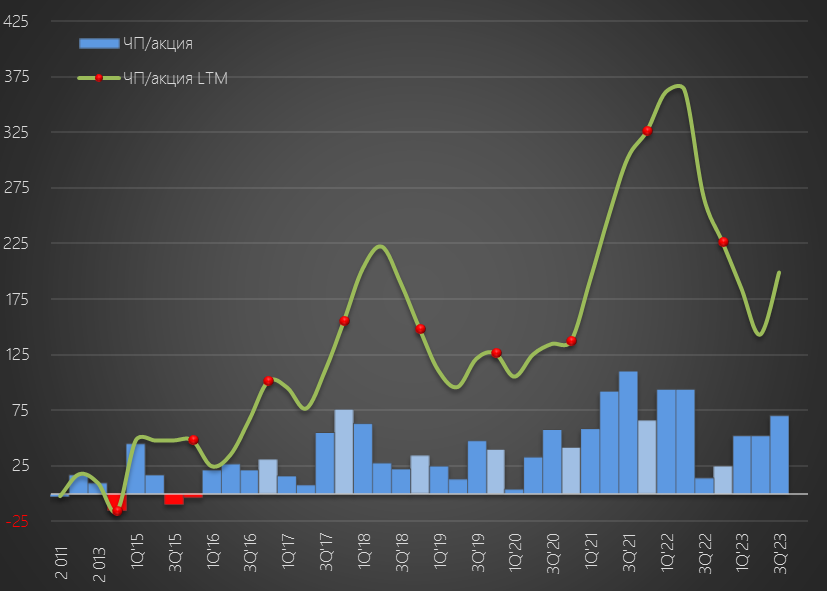

Показатели 3 квартала и их динамика:

Выручка 180 млрд руб (+34%)

Себестоимость 117 млрд руб (+4%)

Операц.прибыль 47 млрд руб (+615%)

Чистая прибыль 58 млрд руб (+399%)

Понятно, что 3 квартал прошлого года не самый показательный для сравнения

Но по графику выручки и прибыли видно, что результаты в этом году были более чем достойными

При этом, чистая прибыль 9 месяцев в 146 млрд руб оказалась меньше чем в прошлом году!

Сейчас разберемся как так получилось

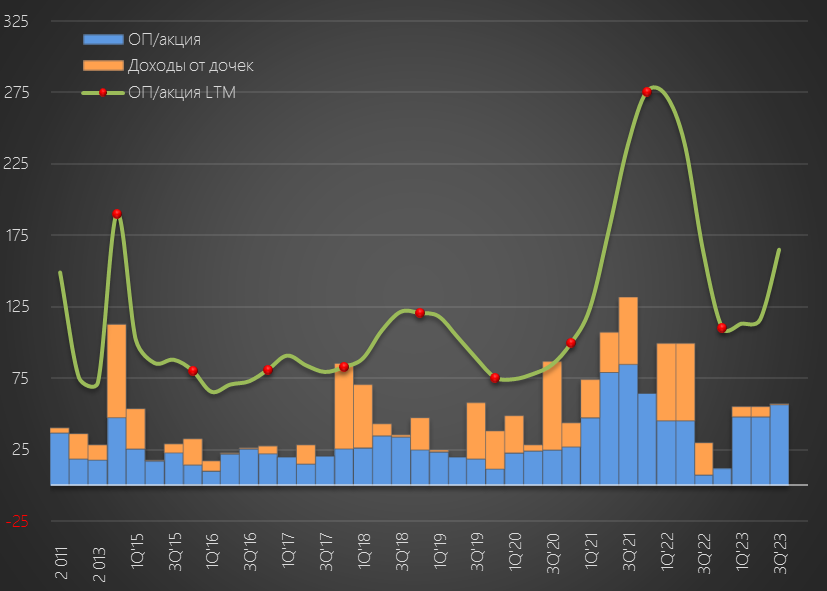

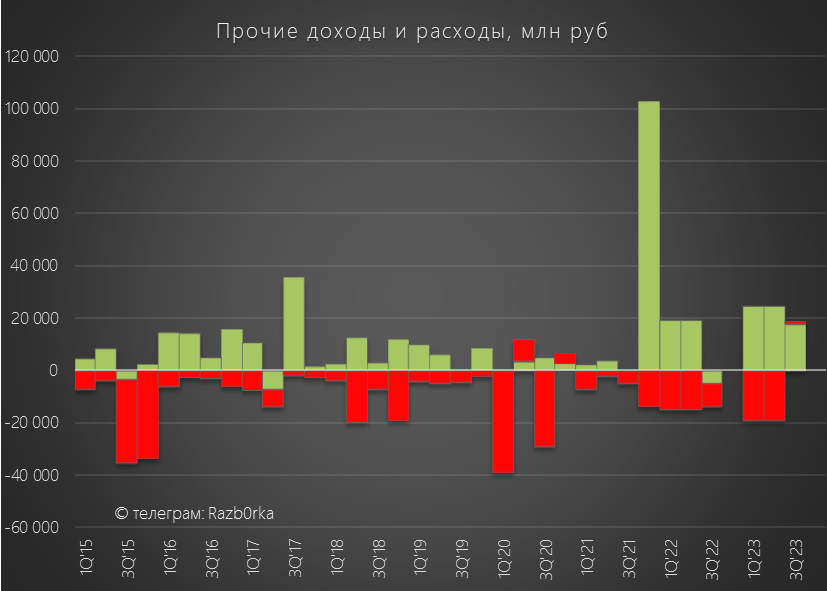

Первый фактор снижения прибыли, это то что в 1п'22 головная компания подняла 110 млрд руб или 131 руб/акция дивидендов с дочек

В этом году подняли на 99 млрд меньше, всего 12 млрд руб или около 14 руб/акция

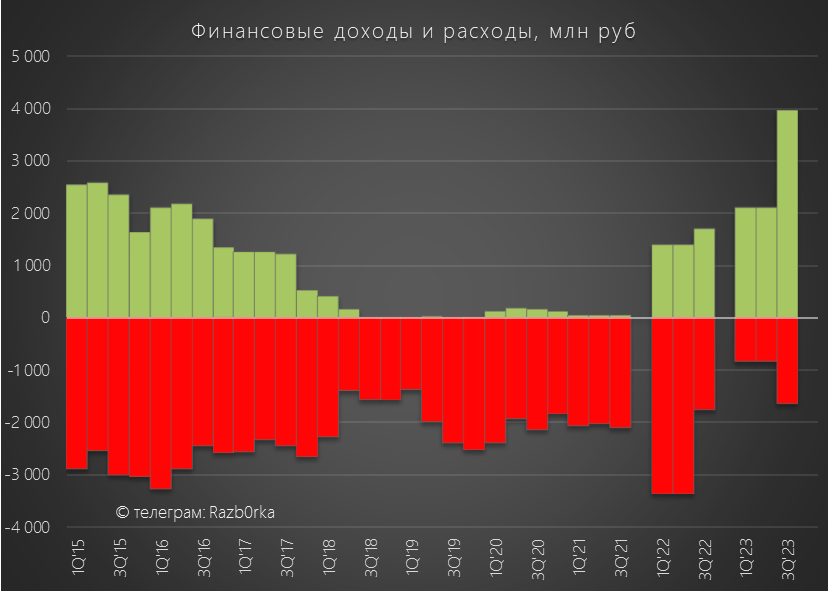

Частично это снижение было компенсировано лучшим сальдо финансовых доходов и расходов

За 9 месяцев сальдо составило +4.8 млрд руб, против -3.9 в прошлом году

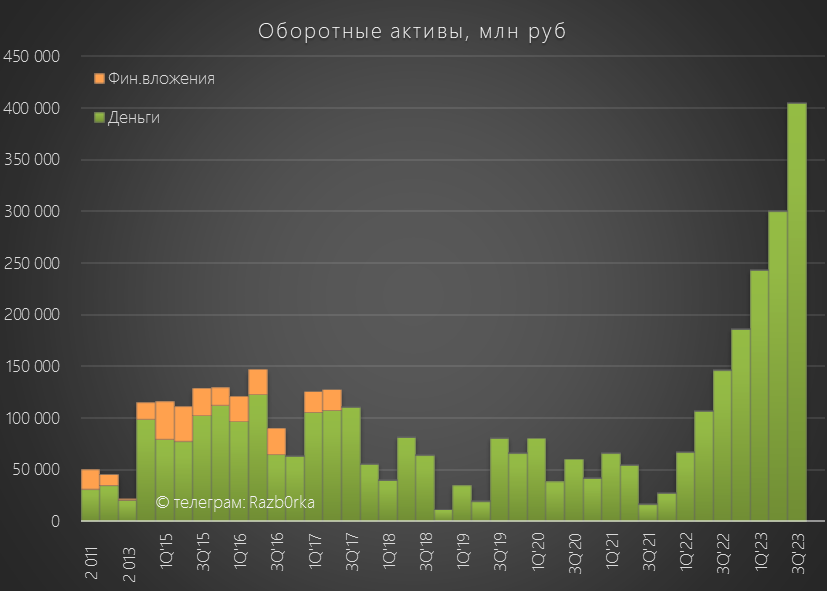

Проценты растут из-за того, что денежная позиция компании выросла за квартал на рекордные 104 млрд до 404 млрд руб!

Внимательный читатель, в этот момент должен вспомнить, что операционная прибыль 3 квартала была всего 47 млрд руб

Откуда взялось еще 57 млрд руб?

Судя по Прочим доходам, 17 млрд руб скорее всего пришло из переоценки валютной части денежной позиции

За 9 месяцев прочие доходы/расходы сформировали 29 млрд руб "бумажной" прибыли

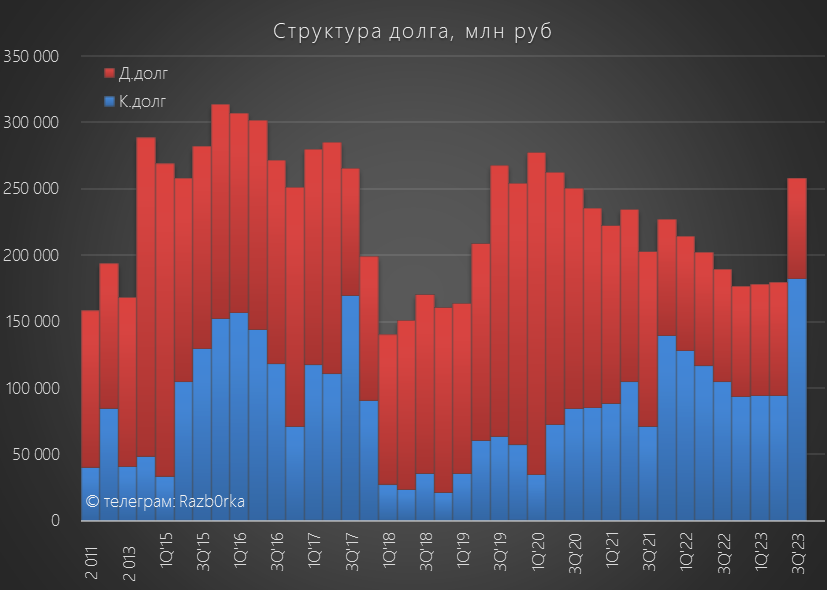

Но самое интересное то, что значительная часть денег пришла из увеличения долга компании на 78 млрд руб!

К сожалению, компания не раскрывает валютную структуру денежной позиции и долга

Точно сказать нельзя, но судя по тому, что в 3 квартале нет больших Прочих убытков это не валютная переоценка, а действительно увеличение долга

Зачем имея 300 млрд руб кэша, компании нужно занимать еще 78 млрд руб?

Возможно, менеджмент понимая, что высокие банковские ставки это на долго решил заранее сформировать дополнительную ликвидность

Вот только для чего она нужна?

Большие дивиденды за весь пропущенный период с конца 2021 года?

Расчетно этот дивиденд составлял на конец 1 полугодия 286 руб/акция

В разбивке по годам:

4кв'21 98 руб

2022 117 руб

1п'23 72 руб

На выплату этих дивидендов требуется около 240 млрд руб

Еще 10-15-20 млрд руб потребуются в 2024 году на начало строительство нового комплекса по производству окатышей

Даже с учетом возможных больших дивидендов и увеличения капитальных затрат денежная позиция компании выглядит избыточной

Но вернемся к факторам формирования чистой прибыли

-99 млрд руб меньше дивиденды дочек

+4.5 млрд руб лучше сальдо %

+29 млрд руб прочих доходов

Последним фактором повлиявшим на снижение прибыли стал Налог на прибыль

При меньшей бухгалтерской прибыли, из-за роста операционной прибыли и налоговой базы, в этом году налог вырос с 13 млрд руб до 28 млрд руб

В результате, в чистой прибыли 3 квартала осталось 58 млрд руб или 70 руб/акция

За 9 месяцев в прибыли отражено 146 млрд руб или 174 руб/акция

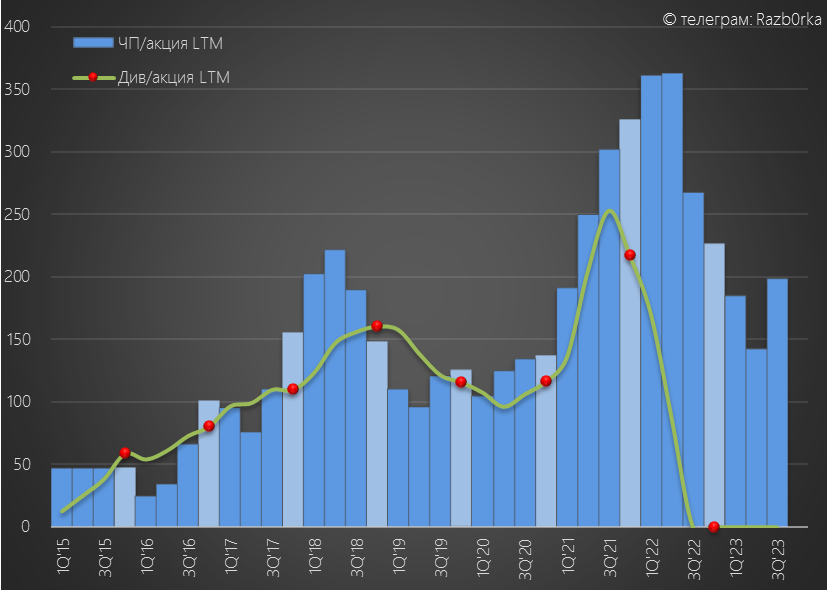

До начала СВО, на основе прибыли РСБУ достаточно точно можно было делать прогноз дивидендов

Компания выплачивала практически ВСЁ, что зарабатывала головная компания и ВСЁ, что поднимали дивидендами с дочек

Когда и главное сколько дивидендов компания выплатит в следующий раз?

Диапазон вариантов очень широк

От ~200 руб за 2023 год, до 315 руб за весь пропущенный период

Когда будет выплата?

Сложно сказать...

Наличие такой огромной и растущей денежной позиции повышает вероятность этой выплаты с каждым кварталом

Либо повышает вероятность крупной сделки поглощения

К примеру, текущая капитализация ММК равна около 595 млрд руб

Доля Виктора Рашникова оценивается в 475 млрд руб

Таким образом, СЕВЕРСТАЛЬ если немного поднапряжется может купить контроль в ММК!

Пока это звучит как фантастический сценарий, но чего в жизни только не бывает

Акции СЕВЕРСТАЛЬ сегодня стоят 1 400 руб

Компания оценена в 7 годовых прибылей 2023 года

При этом, на счетах компании накоплено 400 млрд руб денежных средств, это 482 руб/акция

Потенциальная дивидендная доходность около 14% при выплате 200 руб и 22% при выплате 315 руб

Ждем новостей про переезд оффшоров домой

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба