RAZB0RKA отчета РОССЕТИ МОСКВА по РСБУ 3кв'23.

Кратко напомню о чем писал в разборке РСБУ 2-го квартала

Почему мне было "тревожно"?

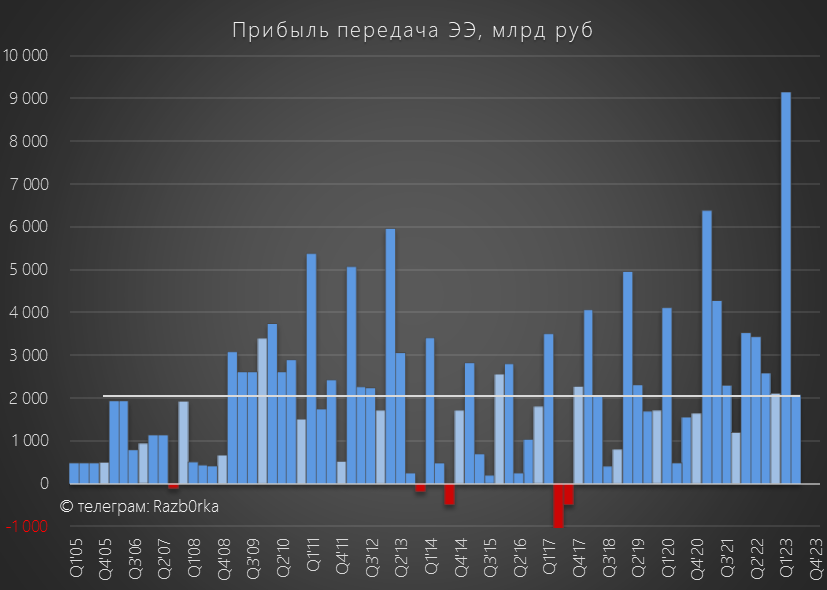

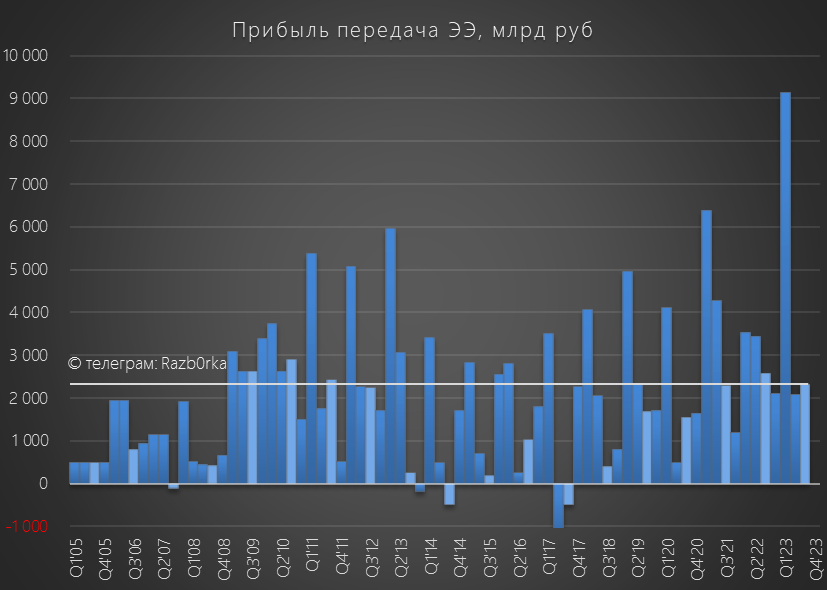

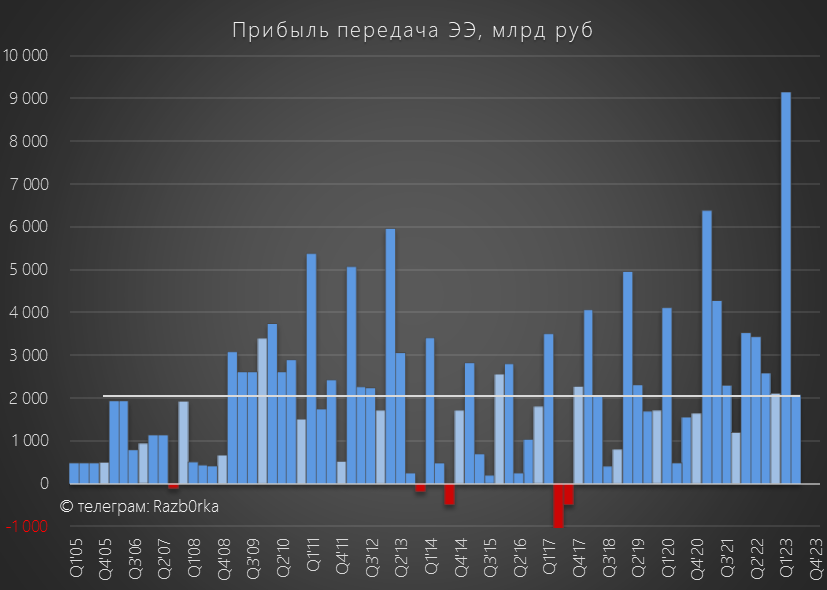

Я ожидал снижение прибыли основного бизнеса компании, но фактическое снижение было намного более сильным

Из-за роста себестоимости, прибыль от передачи электроэнергии в 2 квартале была даже меньше чем в 2021-2022 году

Эффект от рекордного повышения тарифа в 2022 году "испарился" всего за 1 квартал!

В результате опережающего роста себестоимости, рентабельность основного бизнеса упала до 5%

Для справки, рентабельность в 2кв'22 была 8%, а в 2кв'21 около 11%

К сожалению, в отличие от других дочек РОССЕТЕЙ, компания не раскрывает операционные показатели и не комментирует результаты РСБУ

Чем было вызвано такое резкое падение выручки и прибыли от передачи электроэнергии мы не знаем

Возможно, это эффект теплой зимы и более раннего завершения отопительного сезона

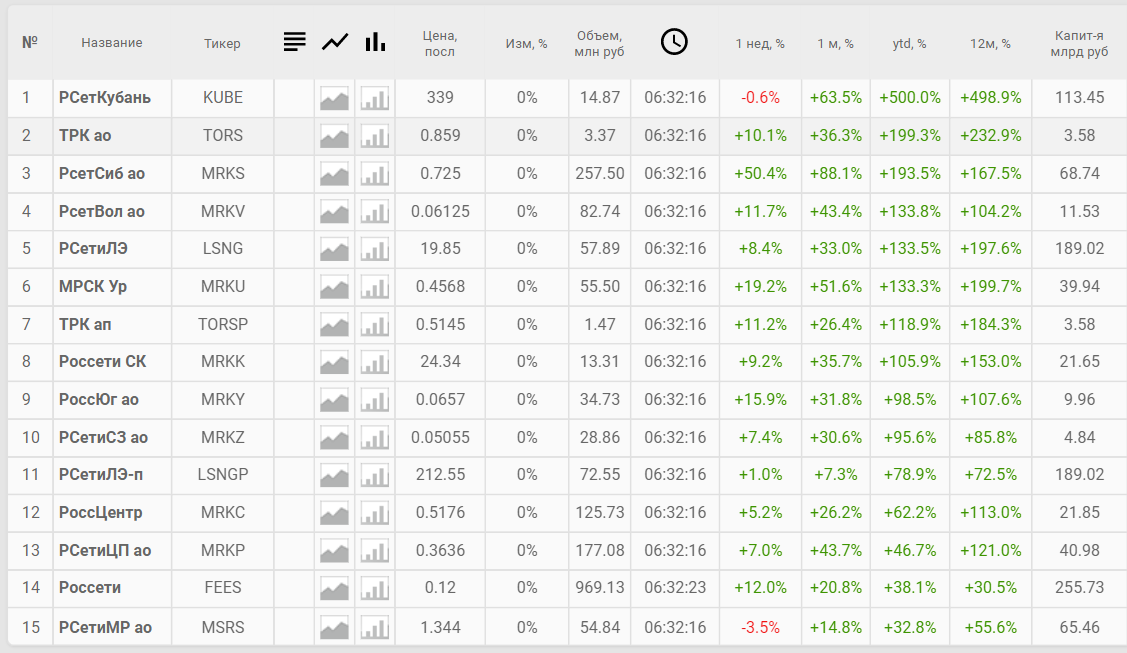

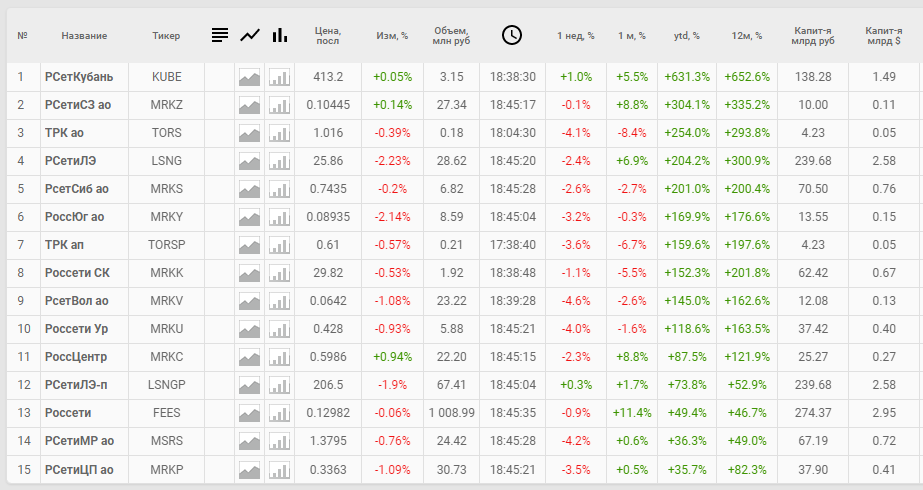

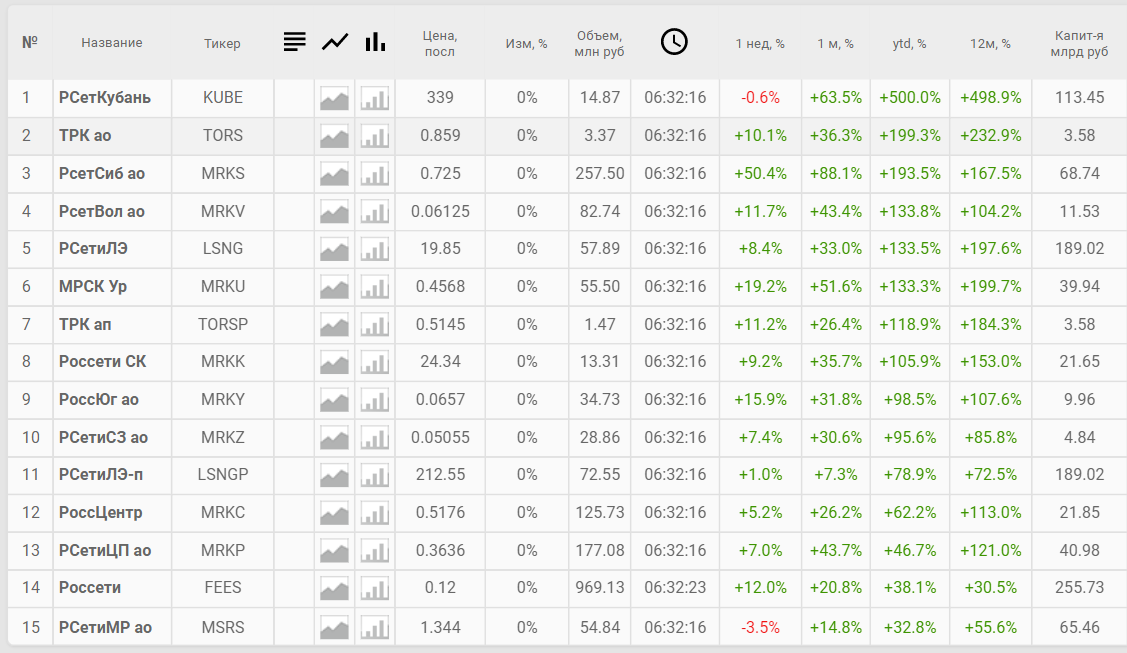

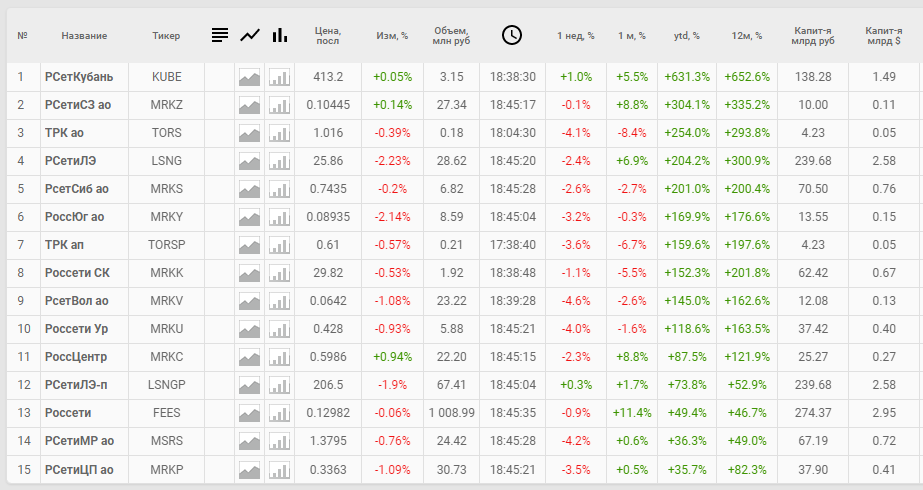

На начало Августа котировки акций РОССЕТИ МОСКВА были на 33% выше начала года

На фоне +500% в РОССЕТИ КУБАНЬ и +194% в РОССЕТИ СИБИРЬ, рост крупнейшей сети страны казался смешным

Давайте посмотрим отчет за 3 квартал, может мои тревоги были напрасны

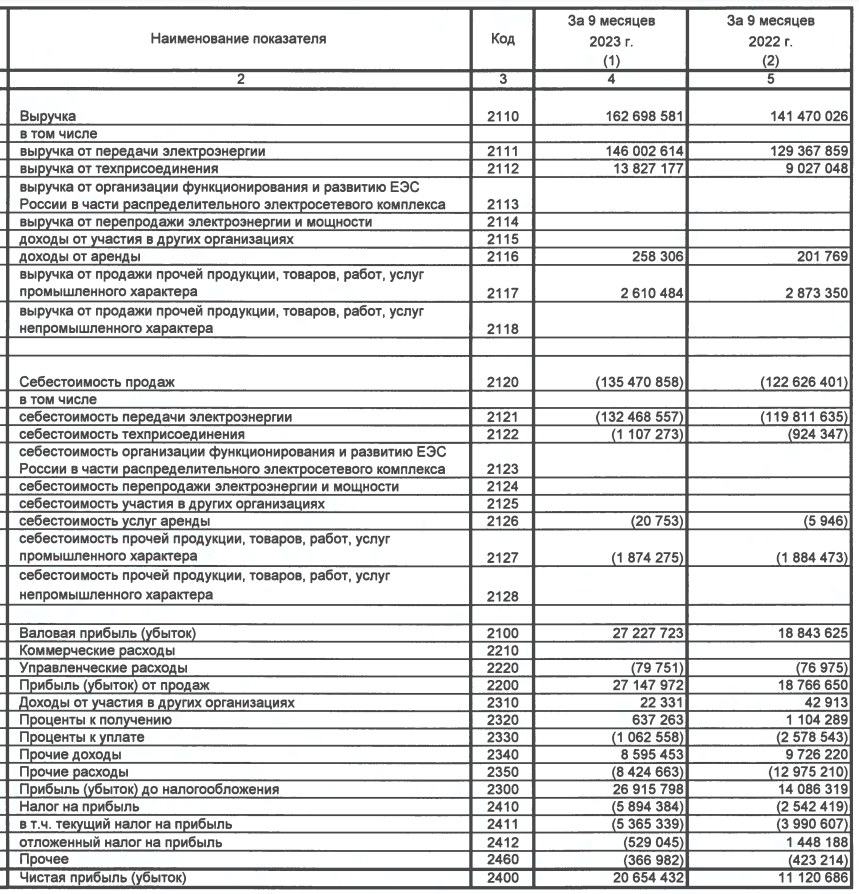

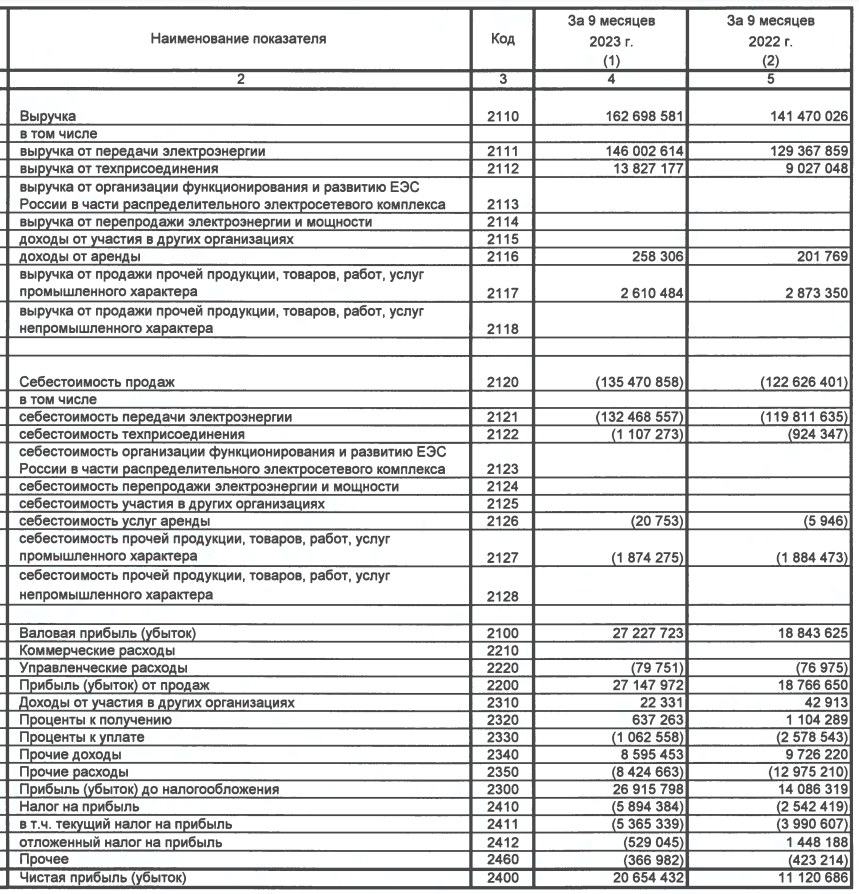

Динамика показателей 9 месяцев:

Выручка 163 млрд руб (+16%)

Себестоимость 135 млрд руб (+11%)

Операц.прибыль 27 млрд руб (+42%)

Чистая прибыль 21 млрд руб (+87%)

На первый взгляд, всё очень хорошо!

Много это или мало 27 млрд руб операционной прибыли?

К примеру, YANDEX заработал за 9 месяцев всего 25 млрд руб операционки

Только вот капитализация МОСКВЫ 68 млрд руб, а "гиганта" YANDEX почти в 15 раз больше около 1 трлн руб!

МОСКВА оценена в 2.5 операц.прибыли за 9 месяцев, а YANDEX почти в 40!

Кто-то может сказать "Как ты вообще сравниваешь компанию роста с +50% выручки г-к-г и унылые электросети?"

На мой взгляд, рост бизнеса и выручки YANDEX это хорошо

Но его на хлеб не намажешь!

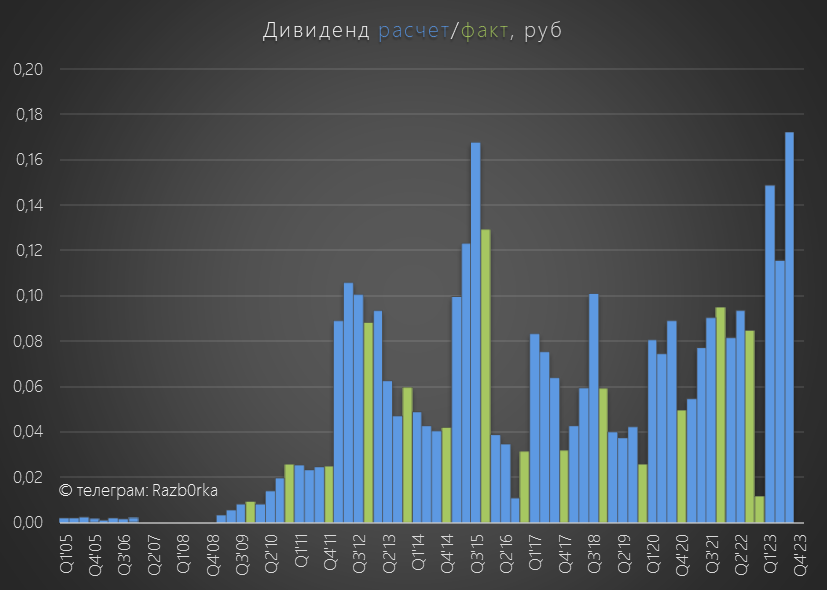

А МОСКВА платит неплохие дивиденды последние годы

Давайте посчитаем какой дивиденд можно ожидать от МОСКВЫ за 2023 год

Во-первых, общую выручку и валовую прибыль в сетях смотреть нельзя

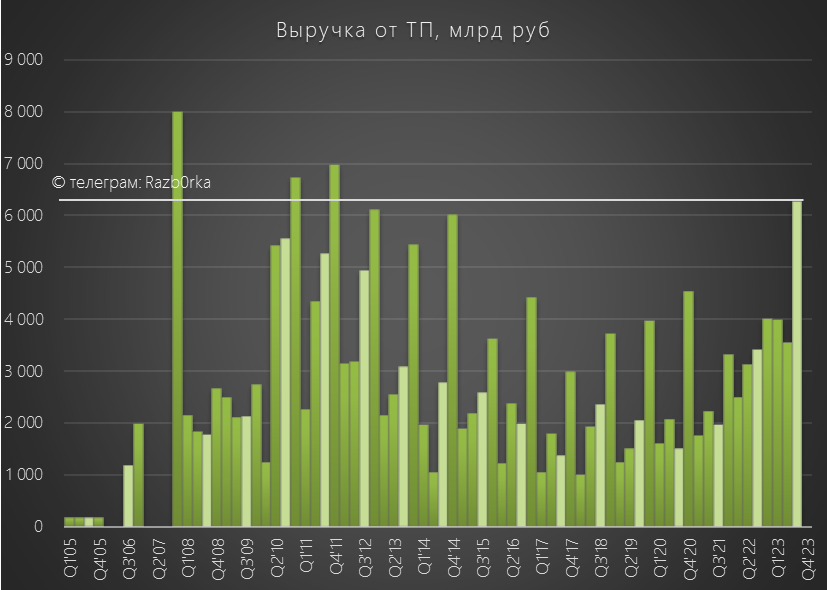

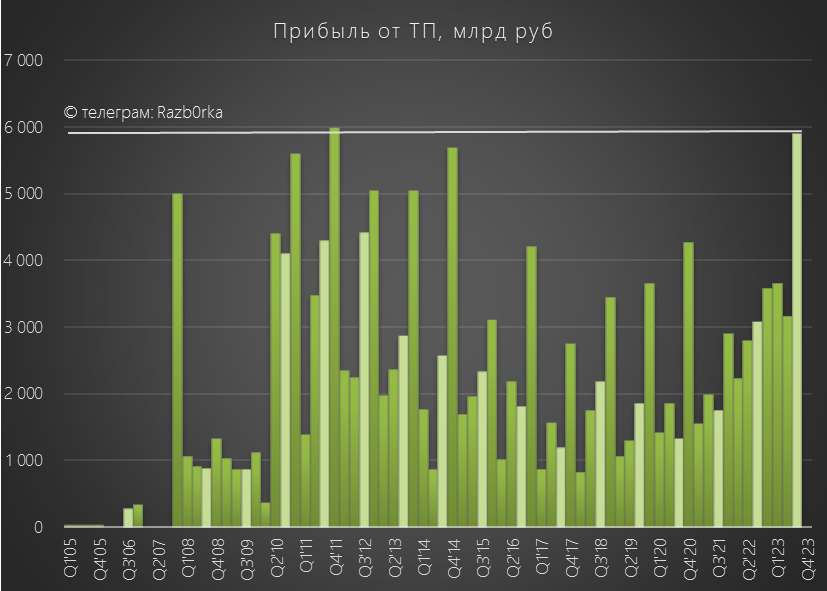

Необходимо смотреть сколько генерирует основной бизнес в виде передачи электроэнергии и сколько ТП (технологическое присоединение новых клиентов)

Вы же понимаете, что большое ТП может быть разовым явлением

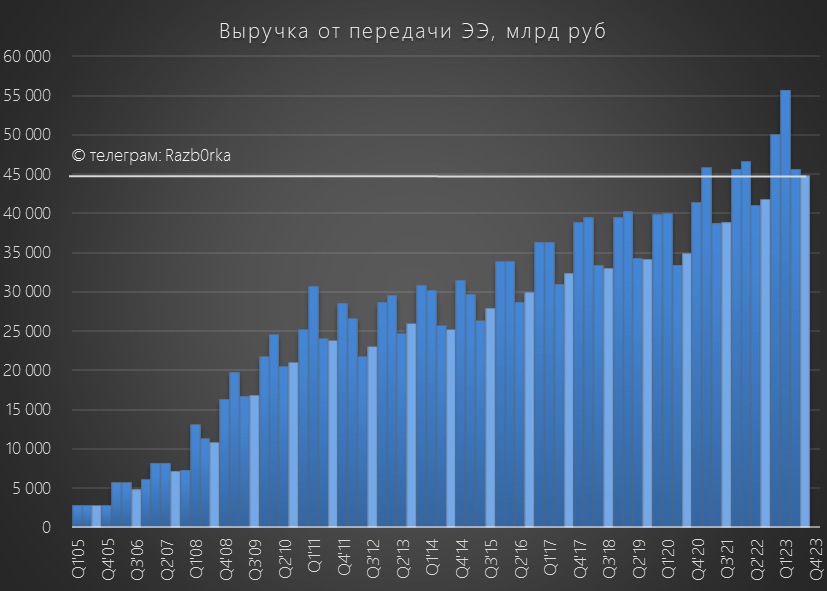

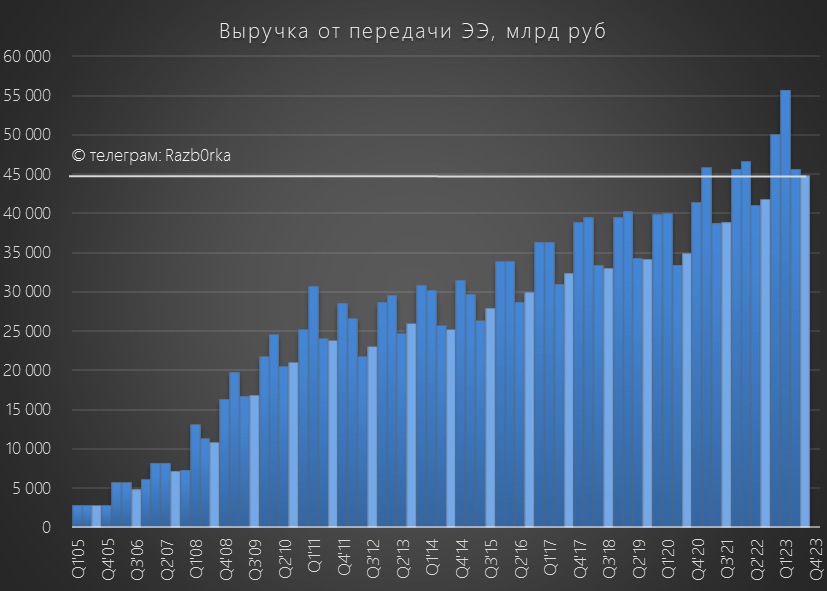

Выручка от передачи электроэнергии в 3 квартале выросла на 7% г-к-г до 45 млрд руб

При увеличении выручки на 7%, себестоимость передачи выросла на 9% г-к-г!

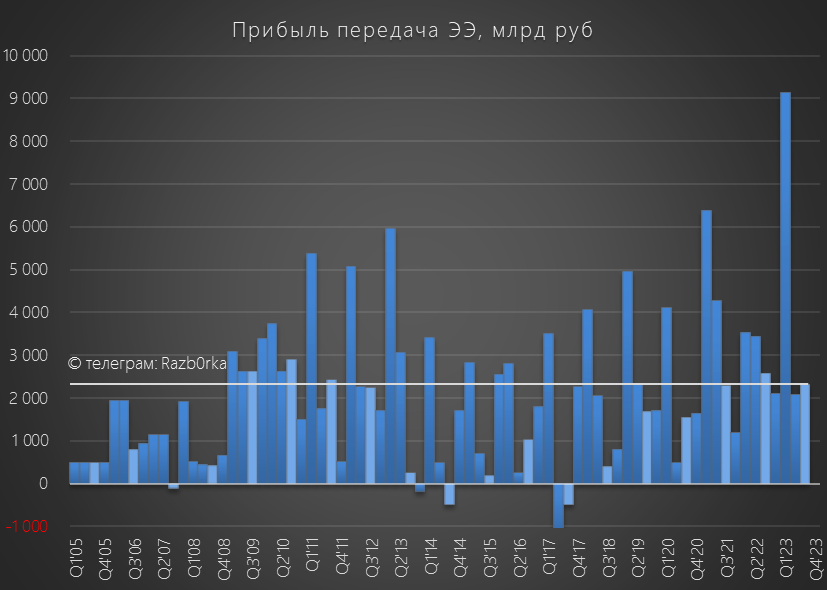

Из-за этого, прибыль от передачи электроэнергии была на 10% ниже чем в 3кв'22

Рекордный рост тарифа в Декабре'22 полностью "поглощен" ростом себестоимости

Таким образом, фундаментально по сравнению с 2 кварталом ситуация не стала лучше

Основной бизнес компании генерирует все меньше прибыли!

Этого не понять если смотреть на общую выручку и прибыль компании

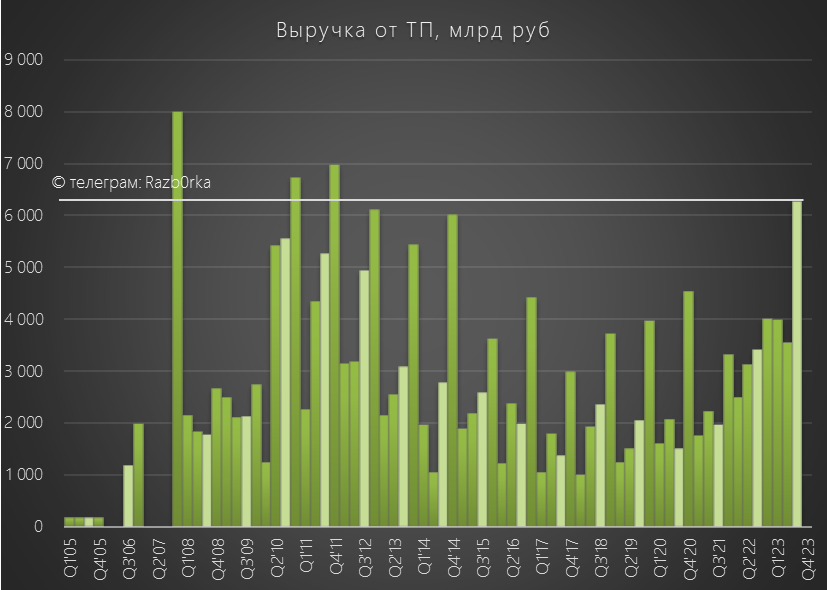

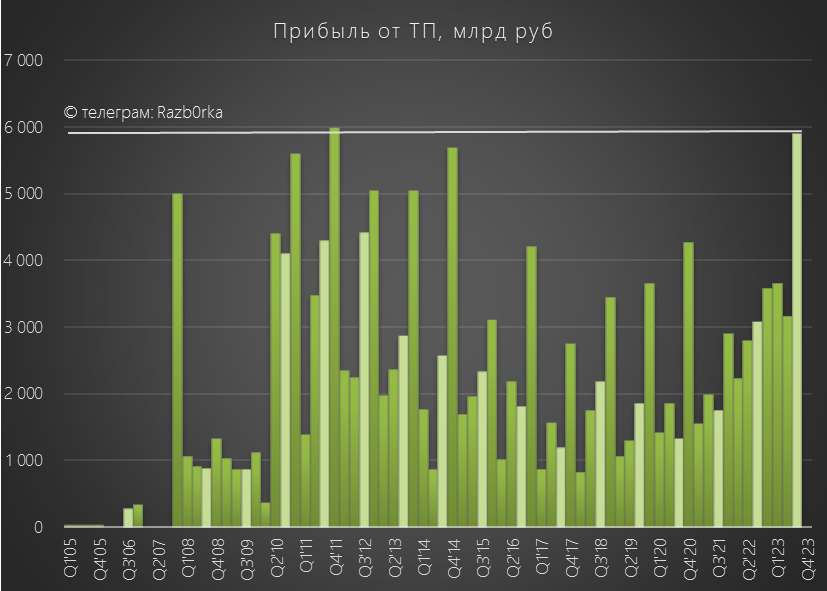

Доходы от ТП резко выросли после отмены льготного подключения в Июле'22

Выручка от ТП выросла в 3 квартале почти в 2 раза г-к-г до 6.3 млрд руб

Подключение к сетям имеет рентабельность почти 100%, благодаря чему прибыль от ТП составила 5.9 млрд руб

Как Вы наверное понимаете, количество больших клиентов к подключению конечно и такая высокая прибыль от ТП по опыту прошлых лет может быть разовой

Таким образом, на первый взгляд, позитивный отчет за 3 квартал не успокоил мои тревоги

Рентабельность основного бизнеса хоть и немного выросла, но остается на уровне минимальных 5%

Тариф в 4 квартале не вырастет, это значит что рентабельность будет еще ниже

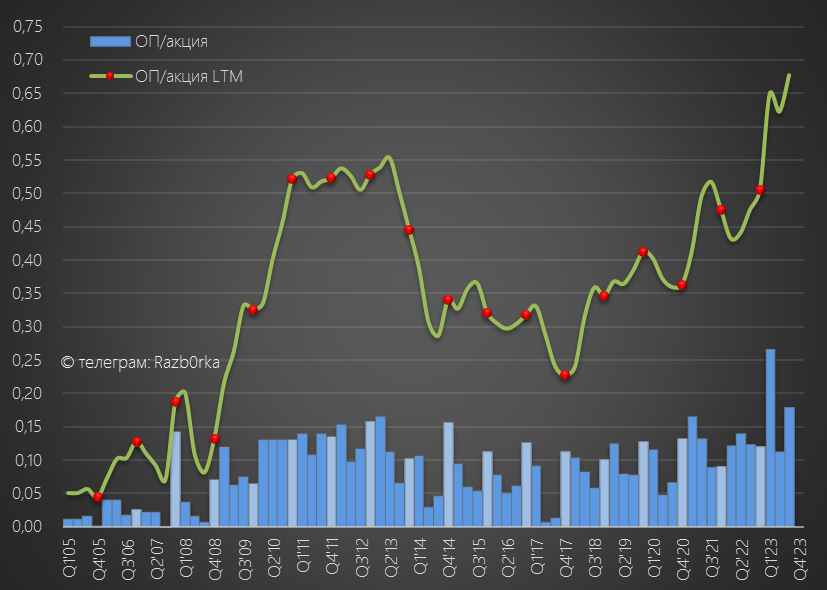

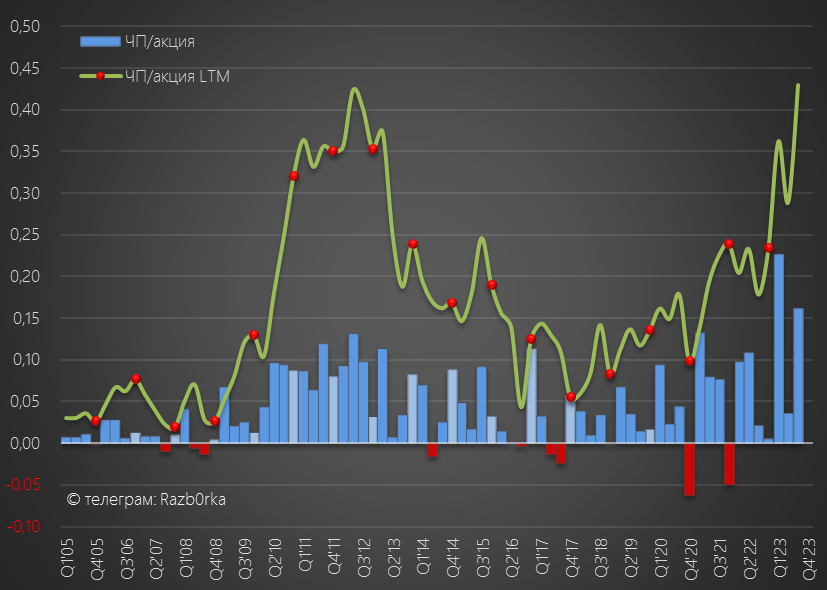

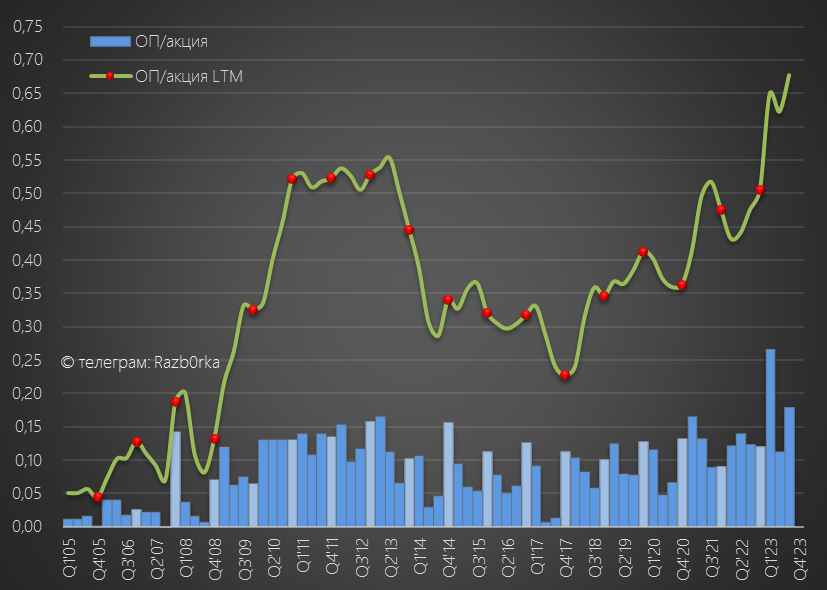

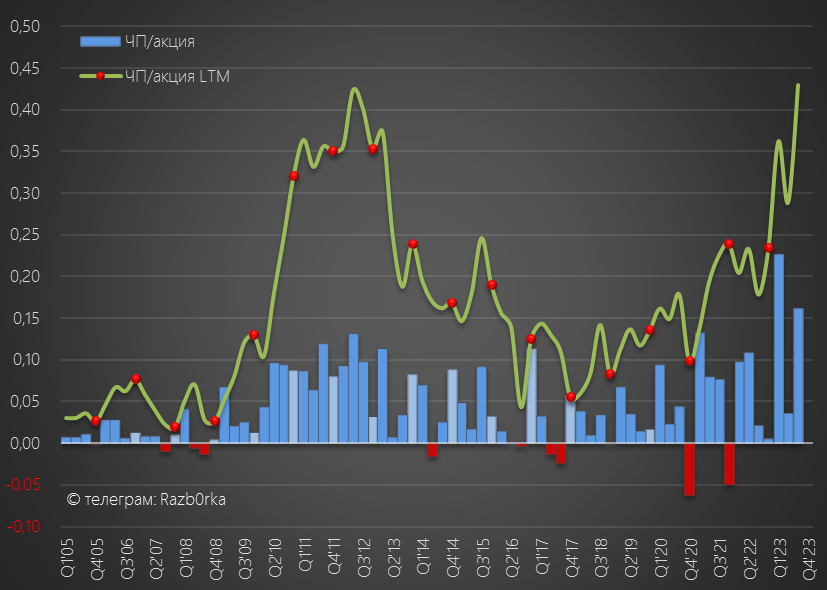

Благодаря рекордной, но возможно разовой прибыли от ТП, операционная прибыль 3 квартала выросла до 8.7 млрд руб или 0.18 руб/акция

За 9 месяцев операционная прибыль составил 0.56 руб/акция

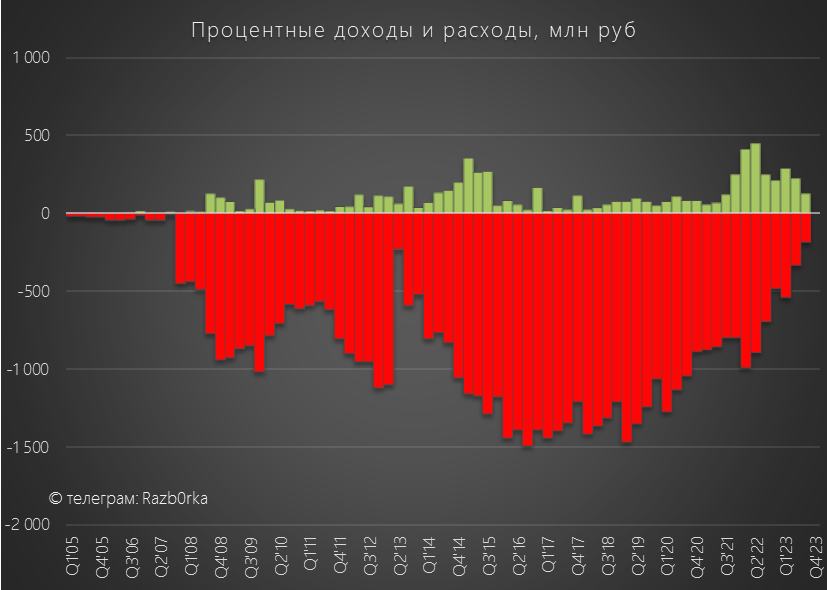

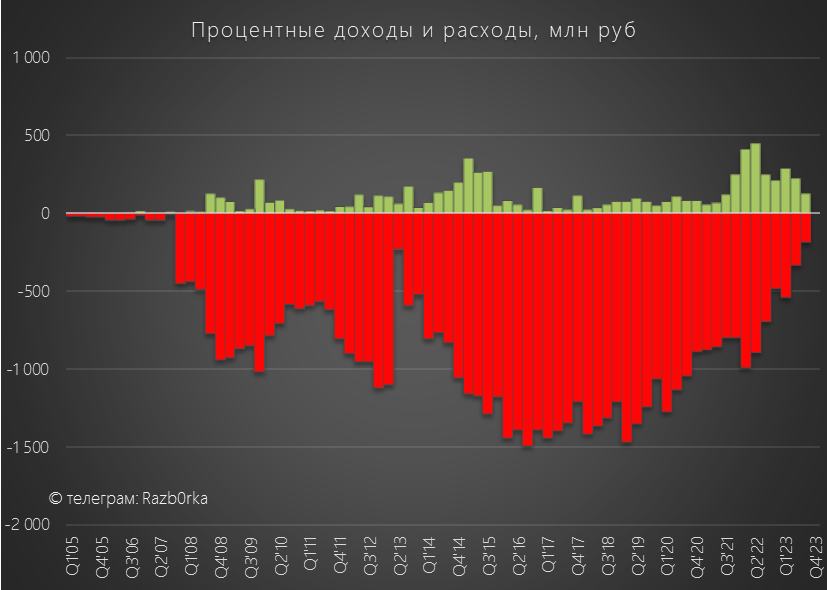

Сальдо процентов составило в 3 квартале всего -65 млн руб

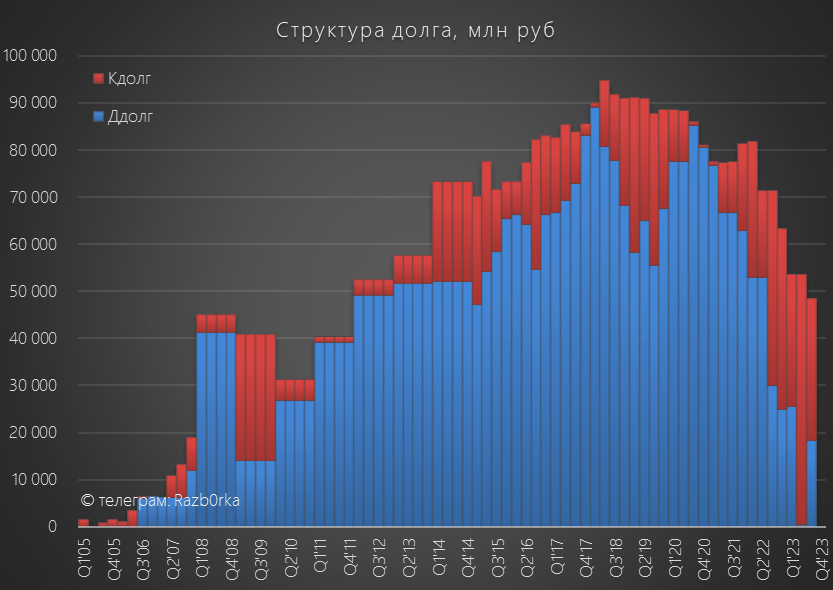

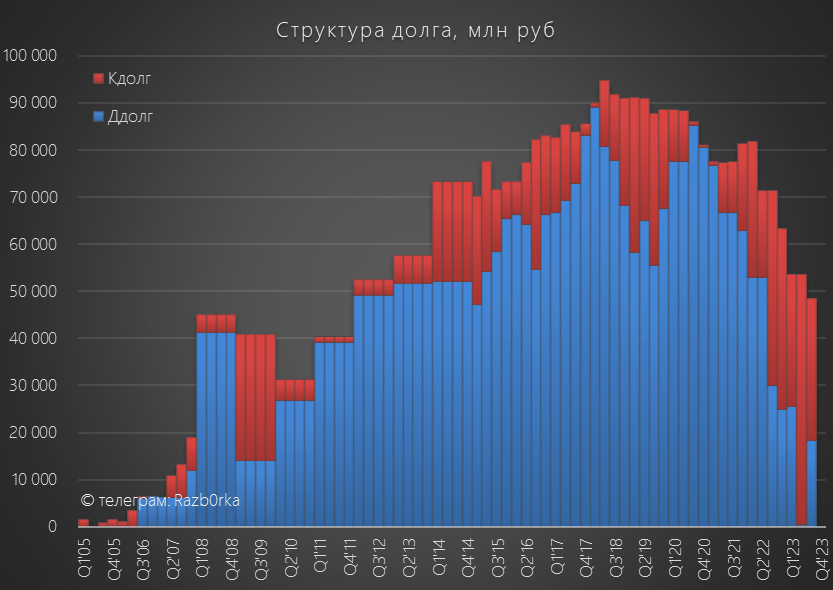

Долг компании за квартал снизился на 5 млрд руб до 48 млрд руб

По какой % ставке перекредитовали долг непонятно

Денежная позиции компании снизилась на 2.7 млрд до 5.4 млрд руб

По моим расчетам, из прибыли и денежной позиции, более 13 млрд ушло в капитальные затраты

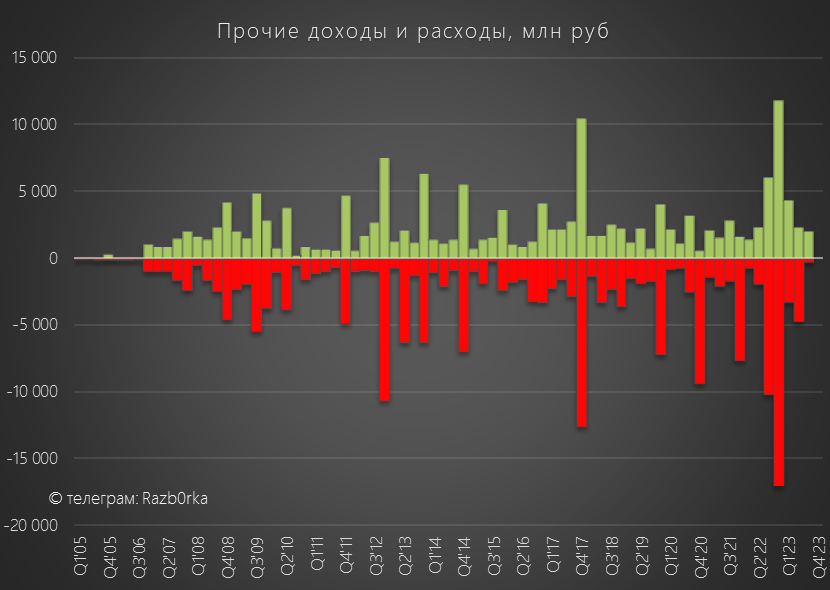

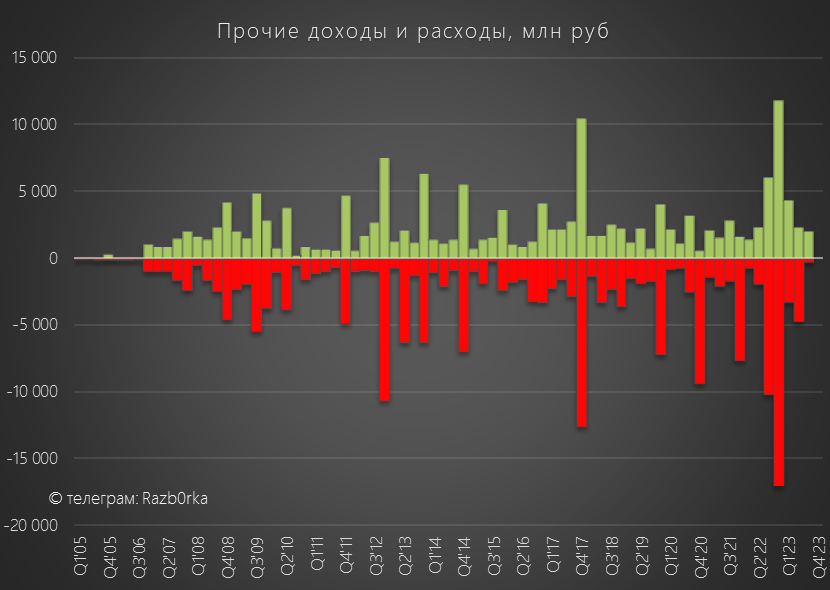

Сальдо прочих доходов/расходов в 3 квартале составило +1.7 млрд руб

Как обычно, основные списания/переоценки бухгалтерия делает в 4 квартале

По итогам 3 квартала, прибыль в годовом выражении выросла до почти 0.45 руб/акция

Мне такой разовый рост прибыли не нравится

Рынку похоже тоже

Котировки МОСКВЫ с начала года по итогам Октября выросли всего на 36%

В Сентябре котировки взлетали до 1.75 руб, но к началу Ноября снизились на 21% до 1.38 руб

Судя по заявлениям менеджмента РОССЕТИ ЦЕНТР, тариф ФСК будет повышен еще на 9.8% с 1 декабря 2023

А тариф сетевых компаний будет повышен только с 1 Июля 2024 в среднем на те же 9.8%

Это в среднем, как вырастут тарифы каждой сети мы узнаем только в Декабре

На мой взгляд, в ближайшие 7-8 месяцев центр прибыли за счет тарифов будет смещен с дочек на материнскую ФСК

Обновленного бизнес-плана на 2023-2027 год РОССЕТИ МОСКВА, в отличие от других дочек, в Октябре-Ноябре не опубликовала

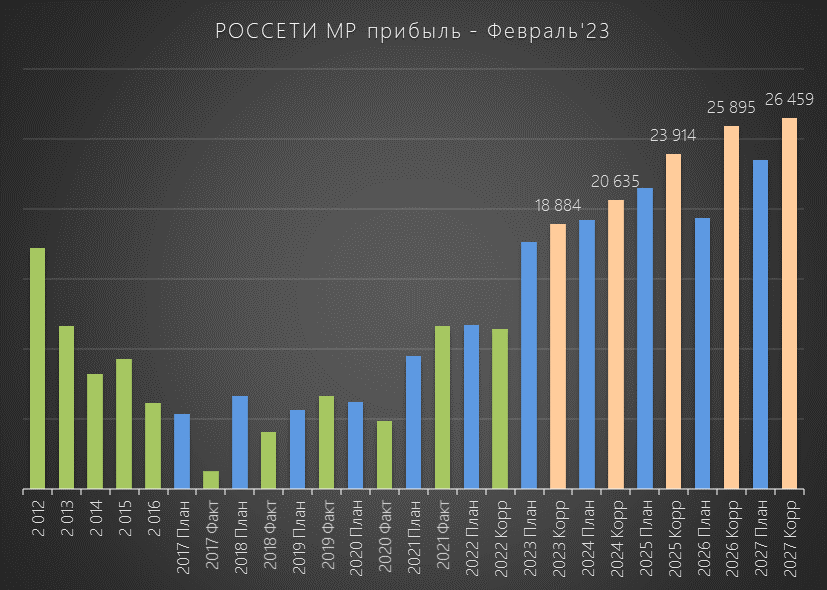

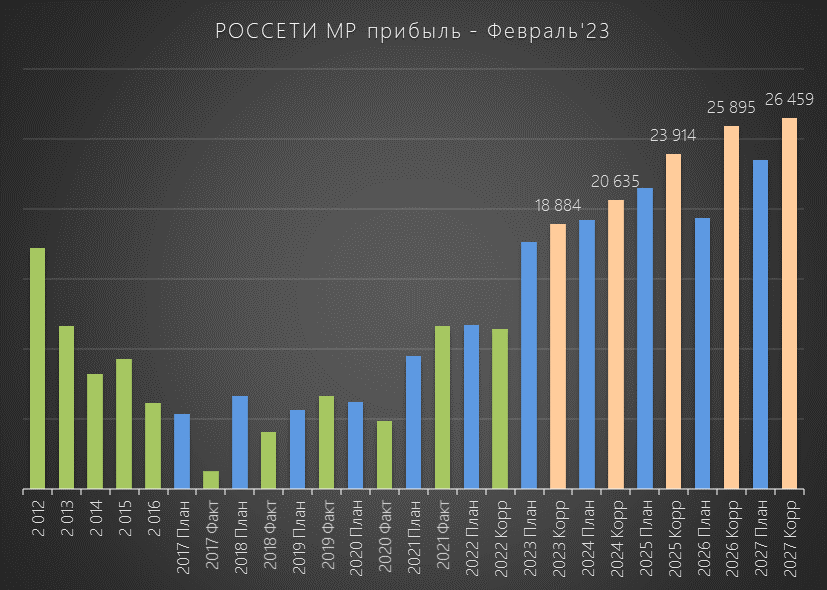

За 9 месяцев чистая прибыль составила 20.6 млрд, что больше чем 18.9 млрд плана годовой прибыли из февральской версии бизнес-плана!

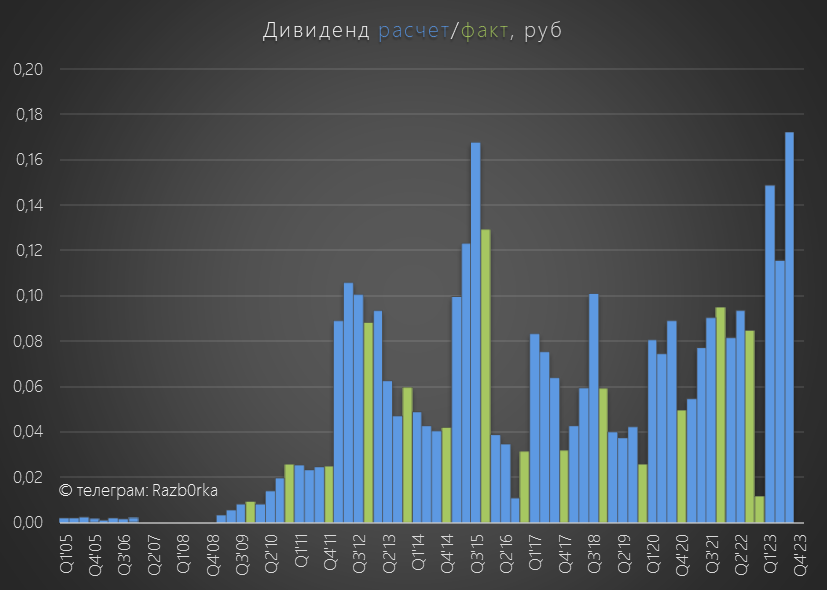

По итогам 9 месяцев, при такой же 40% выплате как в 2022 году дивиденд за 2023 год может вырасти до 0.17 руб/акция

Но как обычно, финальный дивиденд будет зависеть от списаний 4 квартала!

Важной вехой будет публикация решения тарифных комитетов по тарифам в Москве и области на 2024 год

Обычно это бывает в начале Декабря

Расчетный дивиденд при текущей цене дает 12% доходность

При ставке ЦБ в 15% понятно почему акция не растет

Ждем обновленный бизнес план и решения по тарифам на 2024 год

На мой взгляд, сложно ждать позитивных новостей и прибыль 2024 будет меньше чем в 2023 году

Кратко напомню о чем писал в разборке РСБУ 2-го квартала

Почему мне было "тревожно"?

Я ожидал снижение прибыли основного бизнеса компании, но фактическое снижение было намного более сильным

Из-за роста себестоимости, прибыль от передачи электроэнергии в 2 квартале была даже меньше чем в 2021-2022 году

Эффект от рекордного повышения тарифа в 2022 году "испарился" всего за 1 квартал!

В результате опережающего роста себестоимости, рентабельность основного бизнеса упала до 5%

Для справки, рентабельность в 2кв'22 была 8%, а в 2кв'21 около 11%

К сожалению, в отличие от других дочек РОССЕТЕЙ, компания не раскрывает операционные показатели и не комментирует результаты РСБУ

Чем было вызвано такое резкое падение выручки и прибыли от передачи электроэнергии мы не знаем

Возможно, это эффект теплой зимы и более раннего завершения отопительного сезона

На начало Августа котировки акций РОССЕТИ МОСКВА были на 33% выше начала года

На фоне +500% в РОССЕТИ КУБАНЬ и +194% в РОССЕТИ СИБИРЬ, рост крупнейшей сети страны казался смешным

Давайте посмотрим отчет за 3 квартал, может мои тревоги были напрасны

Динамика показателей 9 месяцев:

Выручка 163 млрд руб (+16%)

Себестоимость 135 млрд руб (+11%)

Операц.прибыль 27 млрд руб (+42%)

Чистая прибыль 21 млрд руб (+87%)

На первый взгляд, всё очень хорошо!

Много это или мало 27 млрд руб операционной прибыли?

К примеру, YANDEX заработал за 9 месяцев всего 25 млрд руб операционки

Только вот капитализация МОСКВЫ 68 млрд руб, а "гиганта" YANDEX почти в 15 раз больше около 1 трлн руб!

МОСКВА оценена в 2.5 операц.прибыли за 9 месяцев, а YANDEX почти в 40!

Кто-то может сказать "Как ты вообще сравниваешь компанию роста с +50% выручки г-к-г и унылые электросети?"

На мой взгляд, рост бизнеса и выручки YANDEX это хорошо

Но его на хлеб не намажешь!

А МОСКВА платит неплохие дивиденды последние годы

Давайте посчитаем какой дивиденд можно ожидать от МОСКВЫ за 2023 год

Во-первых, общую выручку и валовую прибыль в сетях смотреть нельзя

Необходимо смотреть сколько генерирует основной бизнес в виде передачи электроэнергии и сколько ТП (технологическое присоединение новых клиентов)

Вы же понимаете, что большое ТП может быть разовым явлением

Выручка от передачи электроэнергии в 3 квартале выросла на 7% г-к-г до 45 млрд руб

При увеличении выручки на 7%, себестоимость передачи выросла на 9% г-к-г!

Из-за этого, прибыль от передачи электроэнергии была на 10% ниже чем в 3кв'22

Рекордный рост тарифа в Декабре'22 полностью "поглощен" ростом себестоимости

Таким образом, фундаментально по сравнению с 2 кварталом ситуация не стала лучше

Основной бизнес компании генерирует все меньше прибыли!

Этого не понять если смотреть на общую выручку и прибыль компании

Доходы от ТП резко выросли после отмены льготного подключения в Июле'22

Выручка от ТП выросла в 3 квартале почти в 2 раза г-к-г до 6.3 млрд руб

Подключение к сетям имеет рентабельность почти 100%, благодаря чему прибыль от ТП составила 5.9 млрд руб

Как Вы наверное понимаете, количество больших клиентов к подключению конечно и такая высокая прибыль от ТП по опыту прошлых лет может быть разовой

Таким образом, на первый взгляд, позитивный отчет за 3 квартал не успокоил мои тревоги

Рентабельность основного бизнеса хоть и немного выросла, но остается на уровне минимальных 5%

Тариф в 4 квартале не вырастет, это значит что рентабельность будет еще ниже

Благодаря рекордной, но возможно разовой прибыли от ТП, операционная прибыль 3 квартала выросла до 8.7 млрд руб или 0.18 руб/акция

За 9 месяцев операционная прибыль составил 0.56 руб/акция

Сальдо процентов составило в 3 квартале всего -65 млн руб

Долг компании за квартал снизился на 5 млрд руб до 48 млрд руб

По какой % ставке перекредитовали долг непонятно

Денежная позиции компании снизилась на 2.7 млрд до 5.4 млрд руб

По моим расчетам, из прибыли и денежной позиции, более 13 млрд ушло в капитальные затраты

Сальдо прочих доходов/расходов в 3 квартале составило +1.7 млрд руб

Как обычно, основные списания/переоценки бухгалтерия делает в 4 квартале

По итогам 3 квартала, прибыль в годовом выражении выросла до почти 0.45 руб/акция

Мне такой разовый рост прибыли не нравится

Рынку похоже тоже

Котировки МОСКВЫ с начала года по итогам Октября выросли всего на 36%

В Сентябре котировки взлетали до 1.75 руб, но к началу Ноября снизились на 21% до 1.38 руб

Судя по заявлениям менеджмента РОССЕТИ ЦЕНТР, тариф ФСК будет повышен еще на 9.8% с 1 декабря 2023

А тариф сетевых компаний будет повышен только с 1 Июля 2024 в среднем на те же 9.8%

Это в среднем, как вырастут тарифы каждой сети мы узнаем только в Декабре

На мой взгляд, в ближайшие 7-8 месяцев центр прибыли за счет тарифов будет смещен с дочек на материнскую ФСК

Обновленного бизнес-плана на 2023-2027 год РОССЕТИ МОСКВА, в отличие от других дочек, в Октябре-Ноябре не опубликовала

За 9 месяцев чистая прибыль составила 20.6 млрд, что больше чем 18.9 млрд плана годовой прибыли из февральской версии бизнес-плана!

По итогам 9 месяцев, при такой же 40% выплате как в 2022 году дивиденд за 2023 год может вырасти до 0.17 руб/акция

Но как обычно, финальный дивиденд будет зависеть от списаний 4 квартала!

Важной вехой будет публикация решения тарифных комитетов по тарифам в Москве и области на 2024 год

Обычно это бывает в начале Декабря

Расчетный дивиденд при текущей цене дает 12% доходность

При ставке ЦБ в 15% понятно почему акция не растет

Ждем обновленный бизнес план и решения по тарифам на 2024 год

На мой взгляд, сложно ждать позитивных новостей и прибыль 2024 будет меньше чем в 2023 году

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба