30 ноября 2023 Zero Hedge

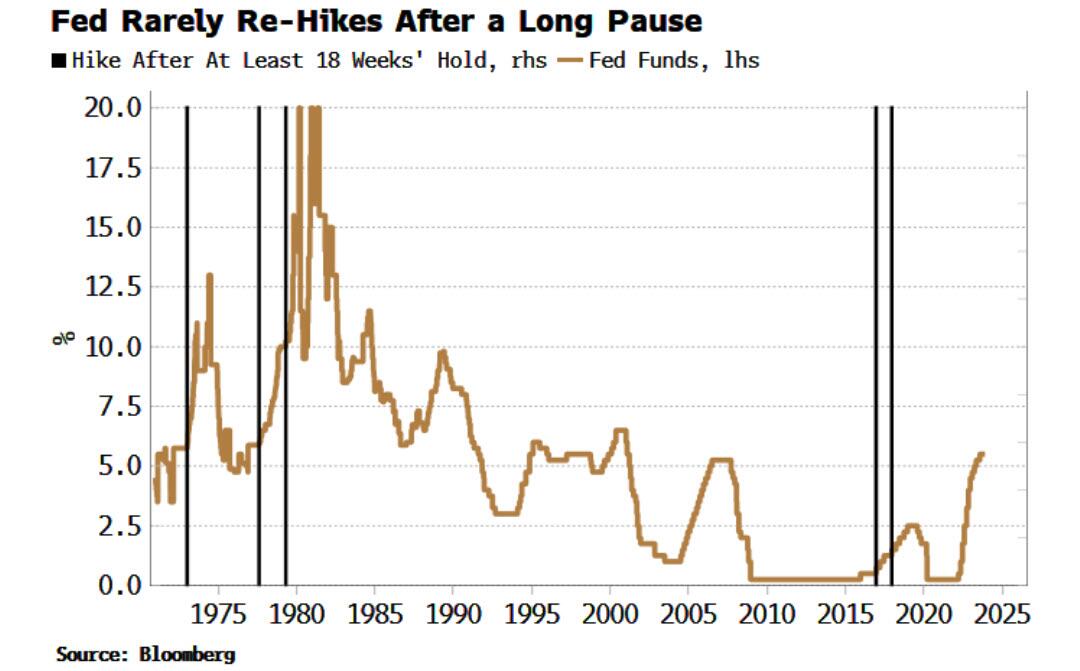

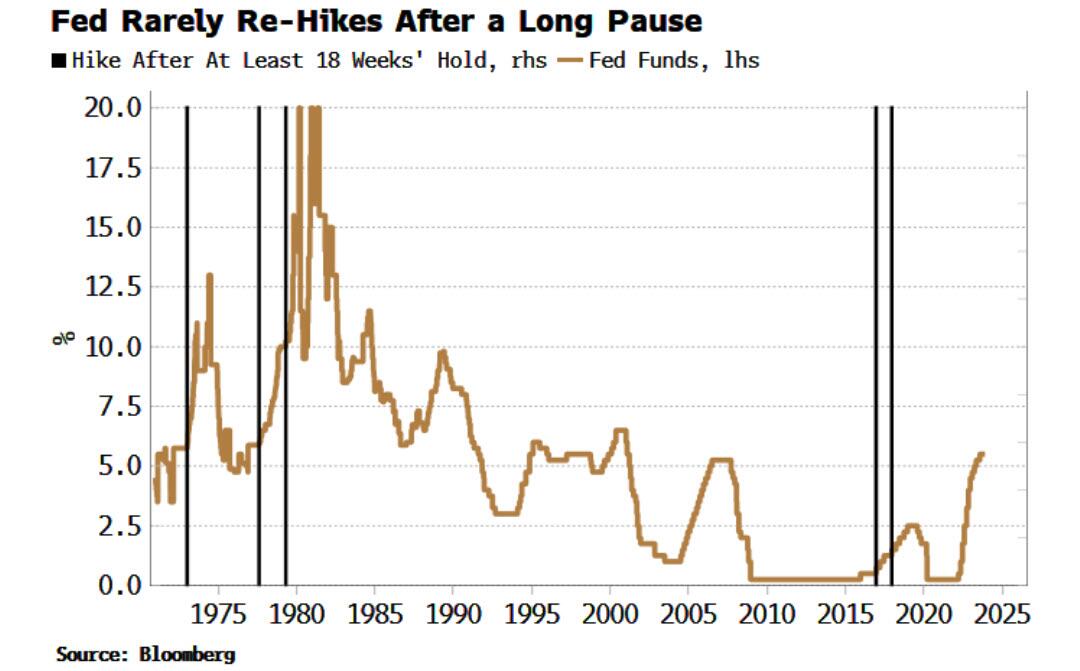

Рынок, вероятно, недооценивает вероятность очередного повышения ставки Федеральной резервной системой, несмотря на отсутствие прецедентов. Доходность облигаций начинает казаться заниженной и склонной к повышению из-за роста номинального ВВП. Последний раз ФРС повышала учетную ставку 26 июля, 18 недель назад. Центральный банк редко повышает ставки после столь длительного перерыва. С 1971 года было пять случаев, когда ФРС поступала подобным образом (в частности, повышала ставки после паузы продолжительностью не менее 18 недель, когда последним шагом было повышение).

Но когда ставки уже являются ограничительными, как сегодня, это было бы беспрецедентно. Дольше всего ФРС удерживала ставки после их последнего повышения, а затем снова повышала их, когда ставки уже были ограничительными - то есть когда реальная ставка ФРС превышала нейтральную ставку (по оценке Холстона-Лаубаха-Уильямса) - 14 недель, с августа по ноябрь 1988 года. Это был еще один случай, когда до следующей рецессии оставалось много времени, а несколько надежных сигналов указывали на сокращение экономики за много месяцев или лет до этого. Как показано на нижней панели графика, кривая доходности была инвертирована более чем за год до начала рецессии в июле 1990 года. Индекс опережающих индикаторов Conference Board снижался как минимум за восемь месяцев до начала спада.

Тем не менее, ФРС возобновила цикл повышения ставок, подняв их с 8,25% до пика в 9,75% в 1989 году. Затем они снижали их в течение года, пока наконец не началась рецессия. Доходность десятилетних облигаций продолжала расти в чистом выражении на протяжении 1988 года и в первом квартале 1989 года, поскольку инфляция вновь начала ускоряться.

Вернемся к сегодняшнему дню: хотя для ФРС было бы беспрецедентным снова повышать ставку после столь длительного перерыва, это не значит, что этого не произойдет, поскольку более высокая, чем ожидалось, инфляция, скорее всего, потребует ужесточения политики. Это оставляет доходности, выглядящие заниженными, поскольку ее толкают вверх более высокие краткосрочные ставки и упрямо высокий номинальный ВВП.

Но когда ставки уже являются ограничительными, как сегодня, это было бы беспрецедентно. Дольше всего ФРС удерживала ставки после их последнего повышения, а затем снова повышала их, когда ставки уже были ограничительными - то есть когда реальная ставка ФРС превышала нейтральную ставку (по оценке Холстона-Лаубаха-Уильямса) - 14 недель, с августа по ноябрь 1988 года. Это был еще один случай, когда до следующей рецессии оставалось много времени, а несколько надежных сигналов указывали на сокращение экономики за много месяцев или лет до этого. Как показано на нижней панели графика, кривая доходности была инвертирована более чем за год до начала рецессии в июле 1990 года. Индекс опережающих индикаторов Conference Board снижался как минимум за восемь месяцев до начала спада.

Тем не менее, ФРС возобновила цикл повышения ставок, подняв их с 8,25% до пика в 9,75% в 1989 году. Затем они снижали их в течение года, пока наконец не началась рецессия. Доходность десятилетних облигаций продолжала расти в чистом выражении на протяжении 1988 года и в первом квартале 1989 года, поскольку инфляция вновь начала ускоряться.

Вернемся к сегодняшнему дню: хотя для ФРС было бы беспрецедентным снова повышать ставку после столь длительного перерыва, это не значит, что этого не произойдет, поскольку более высокая, чем ожидалось, инфляция, скорее всего, потребует ужесточения политики. Это оставляет доходности, выглядящие заниженными, поскольку ее толкают вверх более высокие краткосрочные ставки и упрямо высокий номинальный ВВП.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба