3 декабря 2023 investing.com Мовчан Андрей

В третьем квартале 2023 года было много новостей. Мы посчитали наиболее интересными следующие:

• Фонды, инвестирующие в Китай, теряют популярность.

• Хедж-фонды будут делиться с SEC информацией по коротким продажам.

• Из-за высоких процентных ставок сокращается приток денег в фонды недвижимости.

• Суверенный фонд Саудовской Аравии пытается переформатировать будущее страны.

• Black Rock закрывает свой старейший фонд.

• Fidelity и Charles Schwab Corp. помогают поднимать деньги под инфраструктурные проекты KKR.

Тренды отрасли

Фонды, инвестирующие в Китай, теряют популярность

В первой половине 2023 года для работы на развивающихся рынках было создано рекордное количество фондов, которые исключили Китай из перечня регионов для возможного инвестирования. Эти фонды в том числе были созданы такими компаниями как Goldman Sachs Asset Management, BlackRock Inc. и Lazard Asset Management. Исключение Китая является сигналом к тому, что управляющие компании больше не считают Китай надежной инвестиционной площадкой.

Этот тренд — еще одно проявление сокращающейся доли Китая в мировом инвестиционном пуле. Сомнения насчет возможности инвестирования (investability) в китайские акции стали нарастать несмотря на усилия Пекина возродить доверие к рынку страны.

MSCI Inc (NYSE:MSCI), рассчитывающая страновые индексы, начала рассчитывать индекс развивающихся рынков без учета Китая (EM excluding China) еще в 2017 году, но стратегия инвестирования в развивающиеся рынки, исключая Китай, стала пользоваться популярностью позже. Сначала — из-за жестких ограничительных ковидных мер, затем — из-за разочаровывающего открытия рынков, а после — из-за геополитических трений с США.

На момент написания статьи в Bloomberg индекс MSCI EM excluding China вырос с даты начала расчетов на 37%, тогда как широкий индекс развивающихся рынков, включающих Китай, — только на 6%. В качестве примера: совокупные активы ETF iShares MSCI Emerging Markets ex China (NASDAQ:EMXC) увеличились с 164 млн долл. в конце 2020 года до 5,2 млрд долл., в то время как активы iShares MSCI China ETF (NASDAQ:MCHI) выросли только на 15% (но до 7,5 млрд долл.) за тот же период. То же происходит и с долей Китая в MSCI Emerging Markets: сейчас по совокупной доле в индексе ее превосходят совместно Индия и Тайвань, тогда как в октябре 2020 года долю Китая опережали совместно только пять крупнейших стран.

Хедж-фонды будут делиться с SEC информацией по коротким продажам

Хедж-фондам придется делиться информацией по коротким продажам с SEC. Новые правила требуют, чтобы институциональные управляющие капиталом с крупными короткими позициями подавали в SEC новую форму с описанием своих ставок в конце каждого месяца. Затем регулятор будет агрегировать данные и публиковать их с задержкой. Хедж-фонды должны будут предоставлять отчет в том случае, если имеются короткие позиции в размере не менее 2,5% от акций компании либо 10 млн долл. в среднем за месяц. По мнению SEC, новая отчетность по коротким позициям поможет информировать рынок и регулирующие органы об общей активности продавцов. WSJ отмечает, что новые правила являются ответом на события января 2021 года, когда розничные трейдеры объединились через социальные сети и скупили акции таких компаний, как GameStop (NYSE:GME).

Представители индустрии хедж-фондов раскритиковали новые правила, заявив, что они увеличат затраты и не обеспечат безопасность инвесторов. «Они налагают на инвестиционных менеджеров обременительные и дорогостоящие требования к отчетности вместо того, чтобы консолидировать и использовать уже собираемые данные», — сказал Брайан Корбетт, президент Managed Funds Association — ассоциации, объединяющей более 170 управляющих фондами. Хестер Пирс (Hester Peirce), одна из комиссаров SEC, также отметила, что новые конфиденциальные данные, хранящиеся в SEC, могут привлечь хакеров, стремящихся получить доступ к важной частной финансовой информации.

Так как публичная информация будет предоставляться в агрегированной форме, хедж-фонды сохранят анонимность своих коротких позиций. «Мы приветствуем решение SEC не раскрывать публично короткие позиции отдельных фондов на рынке», — сказал Джек Инглис (Jack Inglis), исполнительный директор Alternative Investment Management Association. «Из опыта Европейского союза мы знаем, что это существенно ограничивает реализацию long/short-стратегий и, следовательно, снижает ликвидность рынка».

Новое правило отчетности также применяется к компаниям, дающим ценные бумаги в долг. Им придется сообщать регулирующим органам условия каждого займа, который они выдают, включая название и тикер ценной бумаги, а также взимаемые комиссии или ставки. Кредиторы, дающие ценные бумаги в долг, также должны будут определить тип заемщика ценных бумаг (например, брокер, банк или кастодиан). SEC заявляет, что цель состоит в том, чтобы помочь как кредиторам, так и заемщикам ценных бумаг получить справедливые условия. «Новые требования раскрытия информации являются дополнительным шагом к более эффективному кредитованию ценными бумагами», — отметил Тайлер Геллаш (Tyler Gellasch), президент и главный исполнительный директор Healthy Markets Association — ассоциации, включающей пенсионные фонды, управляющих активами и биржи.

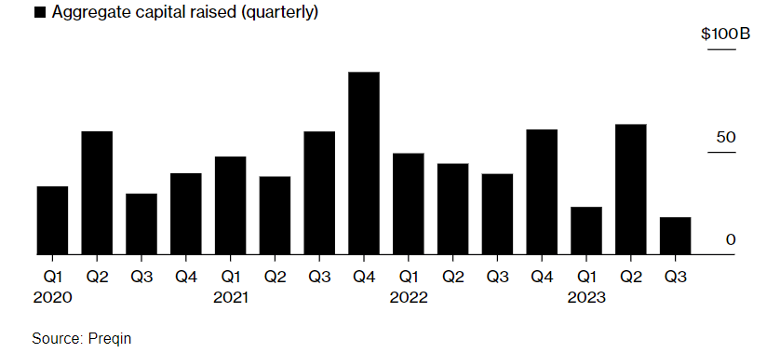

Из-за высоких процентных ставок сокращается приток денег в фонды недвижимости

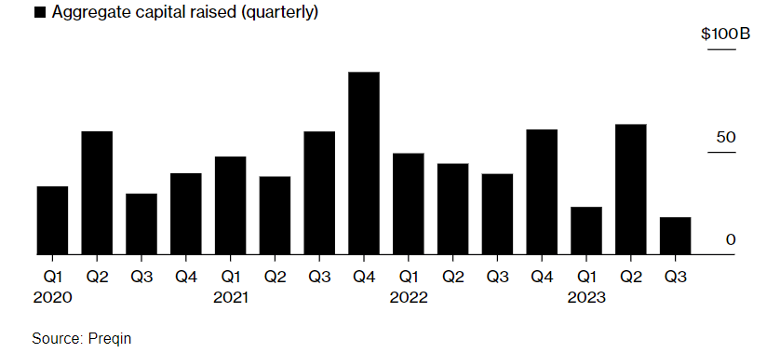

Согласно данным Prequin, в третьем квартале 2023 года 61 фонд недвижимости привлек 18,2 млрд долл., тогда как кварталом ранее приток денег в 117 фондов составил 63,4 млрд долл. Иными словами, падение составляет 71%. Американские фонды привлекли около 70% всего капитала (раньше их доля была около 82%), азиатско-тихоокеанские — 24%, а европейские — только 6%.

Недвижимость как сектор пребывает в кризисе практически по всему миру, оценки объектов сильно сократились. Основной причиной являются высокие процентные ставки. Самая тяжелая ситуация с офисной недвижимостью, на которую помимо ставок повлияло еще и распространение удаленной работы.

Ожидается, что тенденция падения привлечения денег сохранится на ближайшие пару кварталов — до того момента, пока не возникнет больше определенности с процентными ставками. Ведь в сегодняшней реальности прибыльность многих инвестиционных проектов под вопросом. Когда учетные ставки и доходность государственных облигаций высоки, инвесторы в недвижимость требуют большей доходности на свои инвестиции. Повышение требуемой доходности инвесторами, изменяющее оценку недвижимости в сторону понижения, лишь частично компенсируется ростом арендных ставок, влияющих положительно. Проблема является наиболее острой в Германии, где нулевые процентные ставки привели к тому, что арендодатели набрали чересчур много дешевого долга по сравнению с, например, инвесторами в недвижимость в Великобритании.

Вторая проблема вызвана падением стоимости недвижимости и состоит в том, что со снижением оценки уменьшается возможность для ее владельцев под нее занимать. Показатель loan to value (размер кредита, деленный на стоимость залога) растет, что может привести к нарушению условий кредитного соглашения и необходимости довнести акционерный капитал. Если это невозможно, компания оказывается вынуждена продавать недвижимость по заниженным ценам, создавая спираль падения цен.

Несмотря на то что в США ставки повышались быстрее и были доведены до более высокого уровня, ростом ставок затронута и Европа. Это связано с тем, что там ставки были ниже до начала цикла повышения. Падение цен, однако, в среднем выше в США, чем в Европе. В США в крупных городах не заполнена пятая часть всех офисов. В Европе с этим ситуация получше, так как после кризиса 2008 года строилось меньше офисов.

Суверенный фонд Саудовской Аравии пытается переформатировать будущее страны

Саудовская Аравия пытается выстроить свое постнефтяное будущее. Ее The Public Investment Fund (PIF) является основным инструментов наследного принца Мухаммеда бин Салмана для достижения амбициозных целей. Активы фонда насчитывают 800 млрд долл. Фонд используется не только для перезагрузки экономики страны, но и в качестве мягкой силы за рубежом. Фонд был создан в 1971 году и первоначально выдавал кредиты развития и держал государственные доли в частных компаниях. В 2015 году стратегия фонда поменялась, а председателем его совета директоров стал сам наследный принц. С тех пор фонд действует скорее как семейный офис и может быстро и без бюрократии проинвестировать в венчурный проект.

PIF привлекает в Саудовскую Аравию иностранный капитал, развивая туризм: в почти закрытой для иностранцев в недавнем прошлом стране строятся шикарные отели, гольф-клубы, кинотеатры и развлекательные комплексы. Одним из проектов фонда является Неом — 500-миллионый (в долларах) проект по развитию территории на крайнем севере Саудовской Аравии, а по-простому — строительства в пустыне высокотехнологичного города, который вызывает большой скептицизм. Другой крупный местный инвестпроект — строительство в Саудовской Аравии завода — производителя электромобилей Lucid Motors Inc. Всего в местную экономику фонд планирует вкладывать по 40 млрд долл. в год.

Насколько прибылен фонд — открытый вопрос. Не все инвестиции удачные. Например, большой прибыли не принесли 45 млрд долл., инвестированных в Vison, технологический фонд Soft Bank.

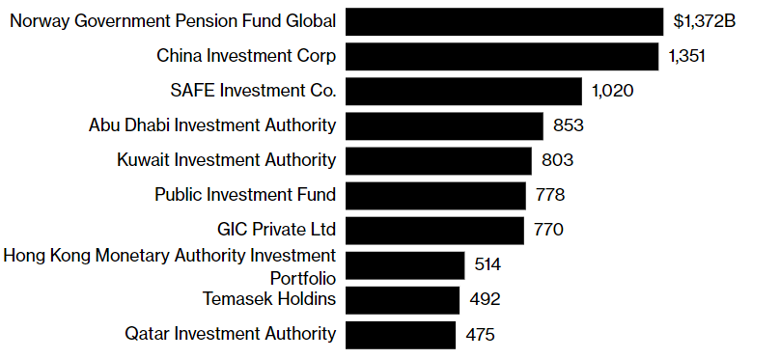

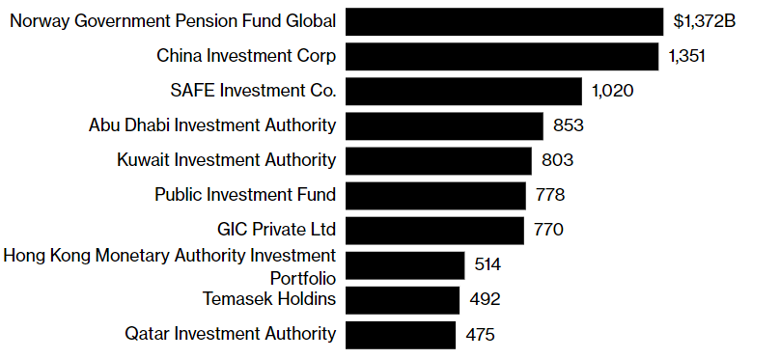

С 2017 года размер фонда утроился. Он аккумулирует деньги, которые в противном случае пошли бы в Министерство финансов Саудовской Аравии или ее Центробанк. Фонд владеет 8%-ной долей в Aramco (TADAWUL:2222). Его цель — увеличить размер активов до 2 трлн долл. к 2030 году и стать самым большим суверенным фондом на планете. Сейчас он шестой. Война Израиля с Хамас затрудняет привлечение денег на Ближний Восток и выполнение целей фонда.

Активы крупнейших суверенных фондов

Известные фонды

Black Rock закрывает свой старейший фонд

Cогласно письму инвесторам, BlackRock планирует ликвидировать свой старейший хедж-фонд The Obsidian Fund после 27 лет работы, поскольку менеджер фонда объявил о своем намерении отойти от ежедневного управления. Фонд занимается инвестированием в долговые бумаги по всему миру.

Стю Сподек (Stu Spodek), главный инвестиционный директор и ведущий портфельный менеджер фонда Obsidian в BlackRock, возглавлял фонд, занимавшийся долговыми стратегиями, с момента его создания в июле 1996 года. В октябре он объявил о намерении отойти от управления фондом, что вызвало внутреннюю дискуссию в компании о плане смены руководства фондом и его управляющей команды.

«После тщательного обсуждения мы пришли к выводу, что лучшим решением будет ликвидировать Obsidian, вернуть инвесторам их капитал и предоставить им возможность реинвестировать в другие стратегии BlackRock», — написал Рич Кушел (Rich Kushel), руководитель Портфельного управления BlackRock.

Movchan's Group: По данным HFR, фонд показал отрицательную доходность в 21,14% в 2022 году, что очень много для фонда, занимающегося облигациями, а не акциями. В этом году фонд также демонстрирует отрицательную доходность, показывая минус 0,68% на конец сентября. Также мы видим, что активы под управлением Obsidian резко сокращаются еще с прошлого года. Если в августе 2022 года они составляли 1,45 млрд долл., то на конец августа 2023-го — всего 518 млн долл., сократившись почти в три раза за 12 месяцев. Это свидетельствует о том, что инвесторы стали резко изымать активы из фонда еще до официального объявления об уходе управляющего, и наводит на подозрение, что не уход управляющего является причиной закрытия фонда, а закрытие фонда — причиной ухода управляющего.

Ожидается, что бо́льшая часть ликвидации фонда Obsidian будет завершена к концу года. Будущие планы Сподека неопределенны, но он останется в компании.

Fidelity и Charles Schwab Corp. помогают поднимать деньги под инфраструктурные проекты KKR

Fidelity и Charles Schwab Corp. — крупнейшие американские брокеры — помогают поднимать деньги под инфраструктурные проекты KKR. Раньше они этого не делали. Но источники денег в фонды KKR, занимающиеся частным долгом (private debt), иссякают. Их традиционные инвесторы — крупные институционалы — вложили много средств в этот класс активов во время нулевых процентных ставок и теперь перегружены им. Между тем размер активов физических лиц на глобальном уровне составляет около 178 трлн долл., из них в так называемые альтернативные активы вложен только 1%. Американцам дозволяется инвестировать в альтернативные активы с пенсионных счетов типа IRA. На данных счетах находится около 9,7 трлн долл. Ситуацию облегчает и то, что KKR привлекает деньги в свои структуры, которые формально являются конгломератами и называются KKR Infrastructure Conglomerate и KKR Private Equity Conglomerate. В противном случае доля инвестиций в нее физлиц со счетов типа IRA была бы ограничена 25%.

Fidelity и Charles Schwab Corp. работают с состоятельными американцами, чьи активы составляют от 100 тыс. до 1 млн долл. США. Недавно эти брокеры предоставили доступ квалифицированным инвесторам для инвестирования в фонды KKR. KKR в свою очередь планирует привлечь от 30 до 50% капитала в свои фонды от физлиц, доля которых ранее составляла всего 15%. Для KKR услуги Fidelity и Charles Schwab Corp. по привлечению инвесторов в ее фонды будут платными. По пути KKR пошли и другие крупные управляющие компании, в частности Apollo Global Management Inc.

Данные

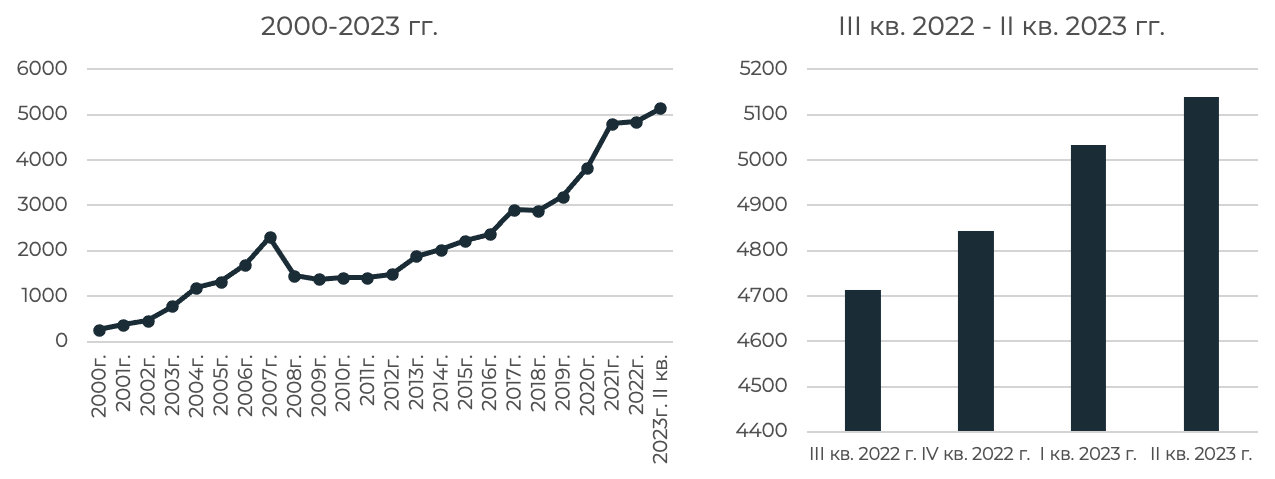

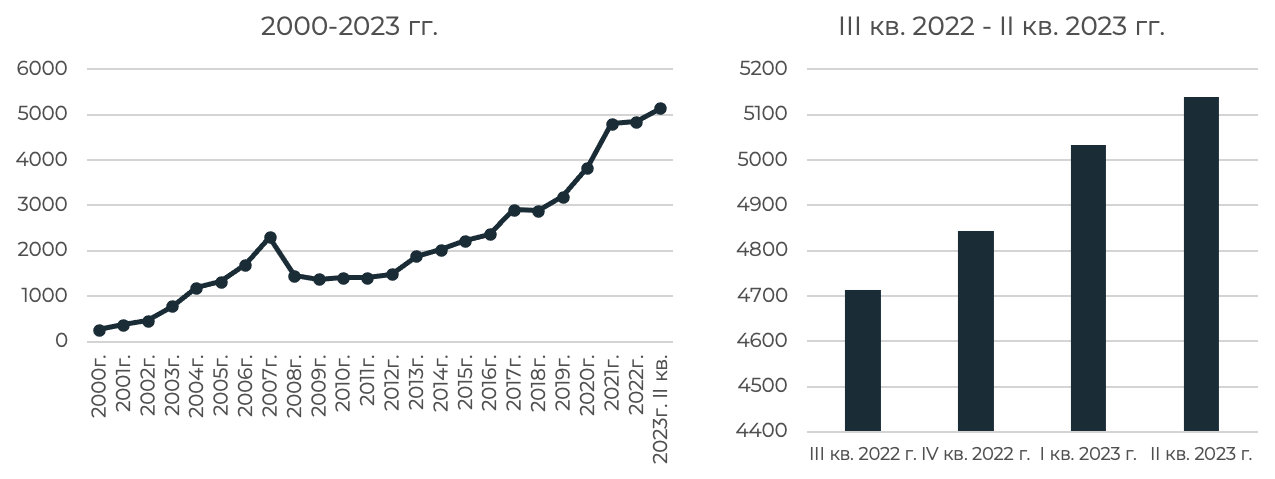

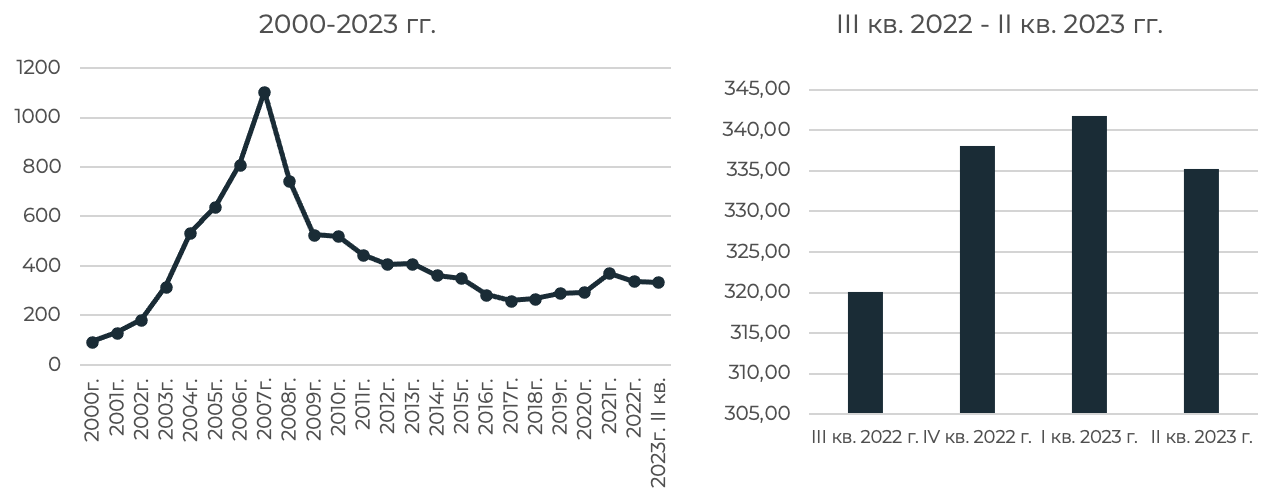

Активы хедж-фондов, млрд долл.

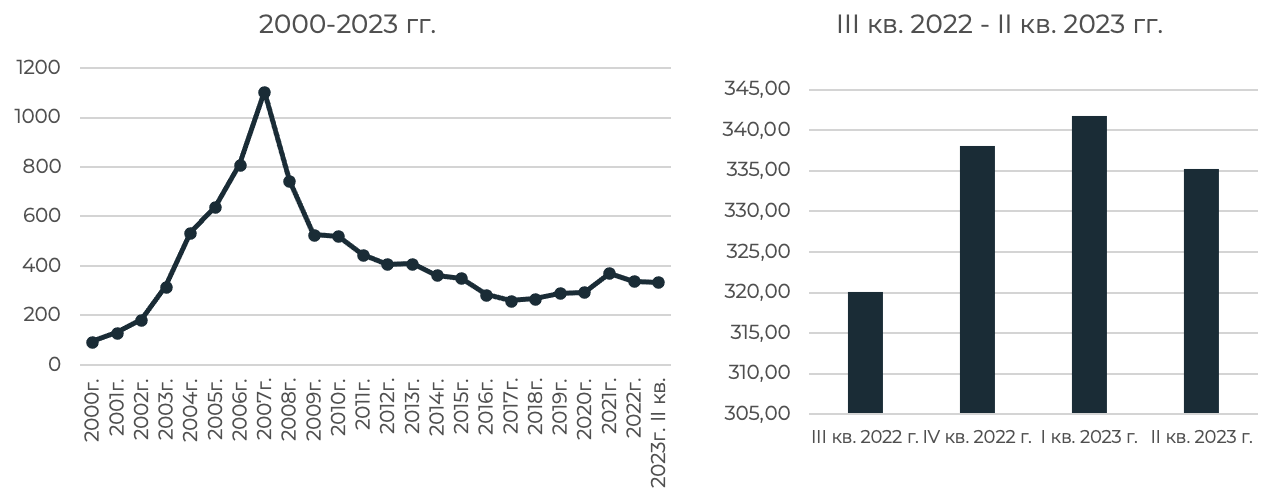

Активы фондов фондов, млрд долл.

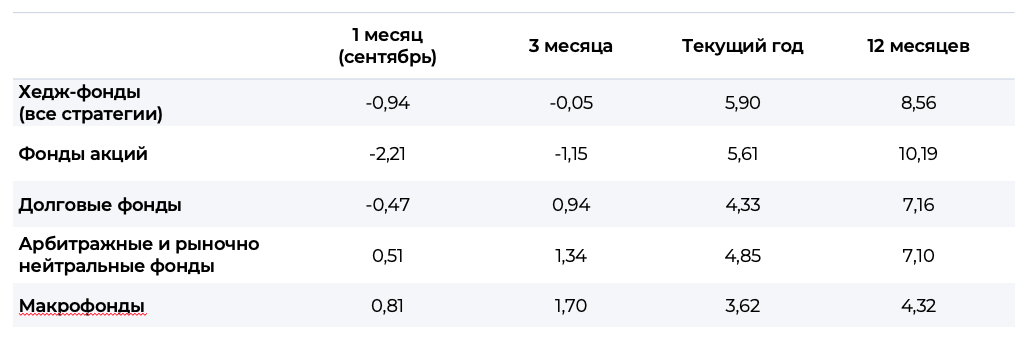

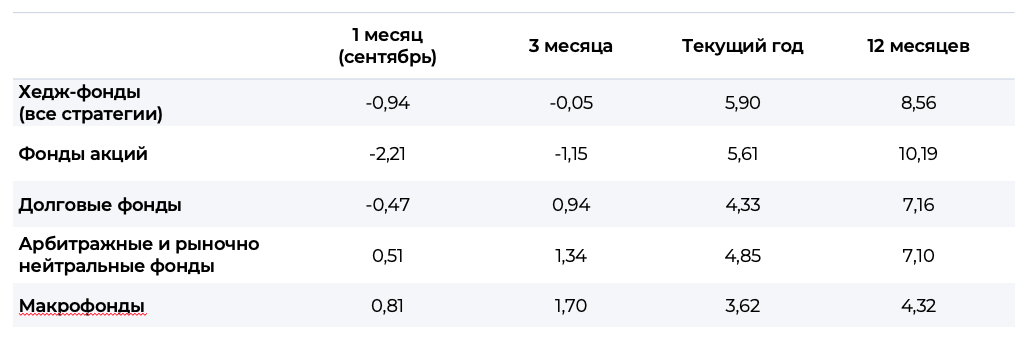

Доходность хедж-фондов по стратегиям на конец III кв. 2023 г., %

• Фонды, инвестирующие в Китай, теряют популярность.

• Хедж-фонды будут делиться с SEC информацией по коротким продажам.

• Из-за высоких процентных ставок сокращается приток денег в фонды недвижимости.

• Суверенный фонд Саудовской Аравии пытается переформатировать будущее страны.

• Black Rock закрывает свой старейший фонд.

• Fidelity и Charles Schwab Corp. помогают поднимать деньги под инфраструктурные проекты KKR.

Тренды отрасли

Фонды, инвестирующие в Китай, теряют популярность

В первой половине 2023 года для работы на развивающихся рынках было создано рекордное количество фондов, которые исключили Китай из перечня регионов для возможного инвестирования. Эти фонды в том числе были созданы такими компаниями как Goldman Sachs Asset Management, BlackRock Inc. и Lazard Asset Management. Исключение Китая является сигналом к тому, что управляющие компании больше не считают Китай надежной инвестиционной площадкой.

Этот тренд — еще одно проявление сокращающейся доли Китая в мировом инвестиционном пуле. Сомнения насчет возможности инвестирования (investability) в китайские акции стали нарастать несмотря на усилия Пекина возродить доверие к рынку страны.

MSCI Inc (NYSE:MSCI), рассчитывающая страновые индексы, начала рассчитывать индекс развивающихся рынков без учета Китая (EM excluding China) еще в 2017 году, но стратегия инвестирования в развивающиеся рынки, исключая Китай, стала пользоваться популярностью позже. Сначала — из-за жестких ограничительных ковидных мер, затем — из-за разочаровывающего открытия рынков, а после — из-за геополитических трений с США.

На момент написания статьи в Bloomberg индекс MSCI EM excluding China вырос с даты начала расчетов на 37%, тогда как широкий индекс развивающихся рынков, включающих Китай, — только на 6%. В качестве примера: совокупные активы ETF iShares MSCI Emerging Markets ex China (NASDAQ:EMXC) увеличились с 164 млн долл. в конце 2020 года до 5,2 млрд долл., в то время как активы iShares MSCI China ETF (NASDAQ:MCHI) выросли только на 15% (но до 7,5 млрд долл.) за тот же период. То же происходит и с долей Китая в MSCI Emerging Markets: сейчас по совокупной доле в индексе ее превосходят совместно Индия и Тайвань, тогда как в октябре 2020 года долю Китая опережали совместно только пять крупнейших стран.

Хедж-фонды будут делиться с SEC информацией по коротким продажам

Хедж-фондам придется делиться информацией по коротким продажам с SEC. Новые правила требуют, чтобы институциональные управляющие капиталом с крупными короткими позициями подавали в SEC новую форму с описанием своих ставок в конце каждого месяца. Затем регулятор будет агрегировать данные и публиковать их с задержкой. Хедж-фонды должны будут предоставлять отчет в том случае, если имеются короткие позиции в размере не менее 2,5% от акций компании либо 10 млн долл. в среднем за месяц. По мнению SEC, новая отчетность по коротким позициям поможет информировать рынок и регулирующие органы об общей активности продавцов. WSJ отмечает, что новые правила являются ответом на события января 2021 года, когда розничные трейдеры объединились через социальные сети и скупили акции таких компаний, как GameStop (NYSE:GME).

Представители индустрии хедж-фондов раскритиковали новые правила, заявив, что они увеличат затраты и не обеспечат безопасность инвесторов. «Они налагают на инвестиционных менеджеров обременительные и дорогостоящие требования к отчетности вместо того, чтобы консолидировать и использовать уже собираемые данные», — сказал Брайан Корбетт, президент Managed Funds Association — ассоциации, объединяющей более 170 управляющих фондами. Хестер Пирс (Hester Peirce), одна из комиссаров SEC, также отметила, что новые конфиденциальные данные, хранящиеся в SEC, могут привлечь хакеров, стремящихся получить доступ к важной частной финансовой информации.

Так как публичная информация будет предоставляться в агрегированной форме, хедж-фонды сохранят анонимность своих коротких позиций. «Мы приветствуем решение SEC не раскрывать публично короткие позиции отдельных фондов на рынке», — сказал Джек Инглис (Jack Inglis), исполнительный директор Alternative Investment Management Association. «Из опыта Европейского союза мы знаем, что это существенно ограничивает реализацию long/short-стратегий и, следовательно, снижает ликвидность рынка».

Новое правило отчетности также применяется к компаниям, дающим ценные бумаги в долг. Им придется сообщать регулирующим органам условия каждого займа, который они выдают, включая название и тикер ценной бумаги, а также взимаемые комиссии или ставки. Кредиторы, дающие ценные бумаги в долг, также должны будут определить тип заемщика ценных бумаг (например, брокер, банк или кастодиан). SEC заявляет, что цель состоит в том, чтобы помочь как кредиторам, так и заемщикам ценных бумаг получить справедливые условия. «Новые требования раскрытия информации являются дополнительным шагом к более эффективному кредитованию ценными бумагами», — отметил Тайлер Геллаш (Tyler Gellasch), президент и главный исполнительный директор Healthy Markets Association — ассоциации, включающей пенсионные фонды, управляющих активами и биржи.

Из-за высоких процентных ставок сокращается приток денег в фонды недвижимости

Согласно данным Prequin, в третьем квартале 2023 года 61 фонд недвижимости привлек 18,2 млрд долл., тогда как кварталом ранее приток денег в 117 фондов составил 63,4 млрд долл. Иными словами, падение составляет 71%. Американские фонды привлекли около 70% всего капитала (раньше их доля была около 82%), азиатско-тихоокеанские — 24%, а европейские — только 6%.

Недвижимость как сектор пребывает в кризисе практически по всему миру, оценки объектов сильно сократились. Основной причиной являются высокие процентные ставки. Самая тяжелая ситуация с офисной недвижимостью, на которую помимо ставок повлияло еще и распространение удаленной работы.

Ожидается, что тенденция падения привлечения денег сохранится на ближайшие пару кварталов — до того момента, пока не возникнет больше определенности с процентными ставками. Ведь в сегодняшней реальности прибыльность многих инвестиционных проектов под вопросом. Когда учетные ставки и доходность государственных облигаций высоки, инвесторы в недвижимость требуют большей доходности на свои инвестиции. Повышение требуемой доходности инвесторами, изменяющее оценку недвижимости в сторону понижения, лишь частично компенсируется ростом арендных ставок, влияющих положительно. Проблема является наиболее острой в Германии, где нулевые процентные ставки привели к тому, что арендодатели набрали чересчур много дешевого долга по сравнению с, например, инвесторами в недвижимость в Великобритании.

Вторая проблема вызвана падением стоимости недвижимости и состоит в том, что со снижением оценки уменьшается возможность для ее владельцев под нее занимать. Показатель loan to value (размер кредита, деленный на стоимость залога) растет, что может привести к нарушению условий кредитного соглашения и необходимости довнести акционерный капитал. Если это невозможно, компания оказывается вынуждена продавать недвижимость по заниженным ценам, создавая спираль падения цен.

Несмотря на то что в США ставки повышались быстрее и были доведены до более высокого уровня, ростом ставок затронута и Европа. Это связано с тем, что там ставки были ниже до начала цикла повышения. Падение цен, однако, в среднем выше в США, чем в Европе. В США в крупных городах не заполнена пятая часть всех офисов. В Европе с этим ситуация получше, так как после кризиса 2008 года строилось меньше офисов.

Суверенный фонд Саудовской Аравии пытается переформатировать будущее страны

Саудовская Аравия пытается выстроить свое постнефтяное будущее. Ее The Public Investment Fund (PIF) является основным инструментов наследного принца Мухаммеда бин Салмана для достижения амбициозных целей. Активы фонда насчитывают 800 млрд долл. Фонд используется не только для перезагрузки экономики страны, но и в качестве мягкой силы за рубежом. Фонд был создан в 1971 году и первоначально выдавал кредиты развития и держал государственные доли в частных компаниях. В 2015 году стратегия фонда поменялась, а председателем его совета директоров стал сам наследный принц. С тех пор фонд действует скорее как семейный офис и может быстро и без бюрократии проинвестировать в венчурный проект.

PIF привлекает в Саудовскую Аравию иностранный капитал, развивая туризм: в почти закрытой для иностранцев в недавнем прошлом стране строятся шикарные отели, гольф-клубы, кинотеатры и развлекательные комплексы. Одним из проектов фонда является Неом — 500-миллионый (в долларах) проект по развитию территории на крайнем севере Саудовской Аравии, а по-простому — строительства в пустыне высокотехнологичного города, который вызывает большой скептицизм. Другой крупный местный инвестпроект — строительство в Саудовской Аравии завода — производителя электромобилей Lucid Motors Inc. Всего в местную экономику фонд планирует вкладывать по 40 млрд долл. в год.

Насколько прибылен фонд — открытый вопрос. Не все инвестиции удачные. Например, большой прибыли не принесли 45 млрд долл., инвестированных в Vison, технологический фонд Soft Bank.

С 2017 года размер фонда утроился. Он аккумулирует деньги, которые в противном случае пошли бы в Министерство финансов Саудовской Аравии или ее Центробанк. Фонд владеет 8%-ной долей в Aramco (TADAWUL:2222). Его цель — увеличить размер активов до 2 трлн долл. к 2030 году и стать самым большим суверенным фондом на планете. Сейчас он шестой. Война Израиля с Хамас затрудняет привлечение денег на Ближний Восток и выполнение целей фонда.

Активы крупнейших суверенных фондов

Известные фонды

Black Rock закрывает свой старейший фонд

Cогласно письму инвесторам, BlackRock планирует ликвидировать свой старейший хедж-фонд The Obsidian Fund после 27 лет работы, поскольку менеджер фонда объявил о своем намерении отойти от ежедневного управления. Фонд занимается инвестированием в долговые бумаги по всему миру.

Стю Сподек (Stu Spodek), главный инвестиционный директор и ведущий портфельный менеджер фонда Obsidian в BlackRock, возглавлял фонд, занимавшийся долговыми стратегиями, с момента его создания в июле 1996 года. В октябре он объявил о намерении отойти от управления фондом, что вызвало внутреннюю дискуссию в компании о плане смены руководства фондом и его управляющей команды.

«После тщательного обсуждения мы пришли к выводу, что лучшим решением будет ликвидировать Obsidian, вернуть инвесторам их капитал и предоставить им возможность реинвестировать в другие стратегии BlackRock», — написал Рич Кушел (Rich Kushel), руководитель Портфельного управления BlackRock.

Movchan's Group: По данным HFR, фонд показал отрицательную доходность в 21,14% в 2022 году, что очень много для фонда, занимающегося облигациями, а не акциями. В этом году фонд также демонстрирует отрицательную доходность, показывая минус 0,68% на конец сентября. Также мы видим, что активы под управлением Obsidian резко сокращаются еще с прошлого года. Если в августе 2022 года они составляли 1,45 млрд долл., то на конец августа 2023-го — всего 518 млн долл., сократившись почти в три раза за 12 месяцев. Это свидетельствует о том, что инвесторы стали резко изымать активы из фонда еще до официального объявления об уходе управляющего, и наводит на подозрение, что не уход управляющего является причиной закрытия фонда, а закрытие фонда — причиной ухода управляющего.

Ожидается, что бо́льшая часть ликвидации фонда Obsidian будет завершена к концу года. Будущие планы Сподека неопределенны, но он останется в компании.

Fidelity и Charles Schwab Corp. помогают поднимать деньги под инфраструктурные проекты KKR

Fidelity и Charles Schwab Corp. — крупнейшие американские брокеры — помогают поднимать деньги под инфраструктурные проекты KKR. Раньше они этого не делали. Но источники денег в фонды KKR, занимающиеся частным долгом (private debt), иссякают. Их традиционные инвесторы — крупные институционалы — вложили много средств в этот класс активов во время нулевых процентных ставок и теперь перегружены им. Между тем размер активов физических лиц на глобальном уровне составляет около 178 трлн долл., из них в так называемые альтернативные активы вложен только 1%. Американцам дозволяется инвестировать в альтернативные активы с пенсионных счетов типа IRA. На данных счетах находится около 9,7 трлн долл. Ситуацию облегчает и то, что KKR привлекает деньги в свои структуры, которые формально являются конгломератами и называются KKR Infrastructure Conglomerate и KKR Private Equity Conglomerate. В противном случае доля инвестиций в нее физлиц со счетов типа IRA была бы ограничена 25%.

Fidelity и Charles Schwab Corp. работают с состоятельными американцами, чьи активы составляют от 100 тыс. до 1 млн долл. США. Недавно эти брокеры предоставили доступ квалифицированным инвесторам для инвестирования в фонды KKR. KKR в свою очередь планирует привлечь от 30 до 50% капитала в свои фонды от физлиц, доля которых ранее составляла всего 15%. Для KKR услуги Fidelity и Charles Schwab Corp. по привлечению инвесторов в ее фонды будут платными. По пути KKR пошли и другие крупные управляющие компании, в частности Apollo Global Management Inc.

Данные

Активы хедж-фондов, млрд долл.

Активы фондов фондов, млрд долл.

Доходность хедж-фондов по стратегиям на конец III кв. 2023 г., %

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба