5 декабря 2023 Альфа-Капитал

Индекс Мосбиржи -2,3% за неделю

Роснефть – дивидендная доходность ожидается 11%

Транснефть – дивидендная доходность ожидается 14%

НЛМК вернулся к раскрытию результатов

Международные рынки в плюсе после данных по инфляции

Инфляция в Европе замедляется

Инфляция говорит в пользу большей жесткости ЦБ РФ

Ноябрь стал лучшим месяцем для американских облигаций за 40 лет

«Промышленнометаллургический холдинг» хочет досрочно погасить евробонды

Нефтяное соглашение ОПЕК+ продлится до конца марта 2024 года

Золото – на историческом максимуме

Рубль – выше USD/RUB 90

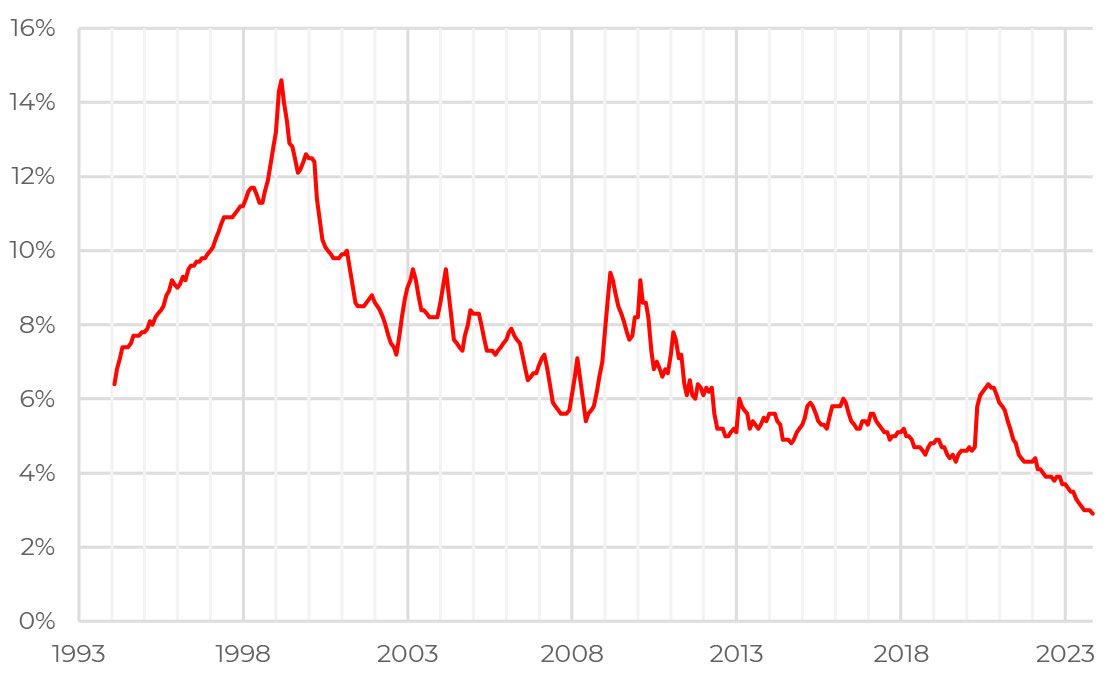

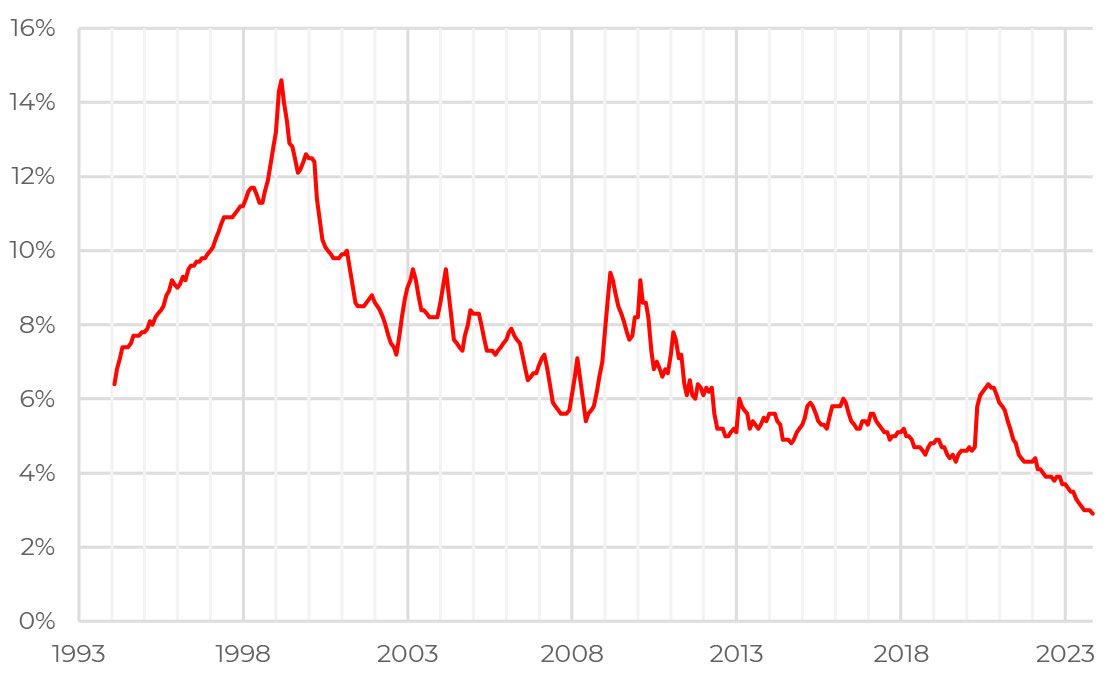

Уровень безработицы в РФ

Уровень безработицы в России в октябре обновил исторический минимум. Это является серьезным ограничением возможностей роста экономики РФ в 2024 году, так как чисто математически ограничивает возможности роста занятости, а значит, и роста экономики.

Кроме того, низкий уровень безработицы приводит к росту заработных плат, так как рынок труда по сути становится рынком работника. Вместе с ростом зарплат растет и инфляция, что в свою очередь увеличивает вероятность ужесточения ДКП.

АКЦИИ

Российский рынок

Индекс Мосбиржи -2,3% за неделю

Российские акции завершили неделю снижением, индекс Мосбиржи просел на 2,3%, индекс РТС – на 4,2% из-за ослабления рубля. Причем очевидных поводов для распродаж не было, из новостей на неделе в основном были корпоративные отчеты компаний. Триггеров для роста тоже нет, рынки в ожидании решения ЦБ РФ по ключевой ставке, ближайшее заседание пройдет 15 декабря.

Роснефть – дивидендная доходность ожидается 11%

Роснефть раскрыла результаты по стандартам МСФО. Рост чистой прибыли за 9М2023 составил 76,2% г/г, до 1,07 трлн руб., тогда как за 3К2023 чистая прибыль увеличилась в 2,6 раза г/г и составила 419 млрд руб., что подтверждает тезис о сильном втором полугодии текущего года. Всего по итогам года чистая прибыль может достичь прогноза в 1,3 трлн руб.. Тогда, исходя из дивидендной политики (50% ЧП), выплачено будет примерно 62 руб. (11%-ная доходность), из которых половина уже объявлена (30,77 руб.), и выплаты ожидаются в начале года.

Транснефть – дивидендная доходность ожидается 14%

Трубопроводная компания Транснефть отчиталась за 9м2023. Выручка увеличилась на 7,8% г/г, до 980 млрд руб. при росте чистой прибыли на 47%, до 254 руб. (до корректировок). Таким образом, расчетный дивиденд может достичь 20 тыс. руб., что предполагает 14%-ную доходность, если динамика в 4К2023 останется прежней и компания не будет делать списаний.

НЛМК вернулся к раскрытию результатов

НЛМК впервые с 2021 года раскрыл финансовые результаты и представил полугодовую отчетность по МСФО, не раскрыв сопоставимых результатов за 2022 год. Снижение выручки и маржинальности было ожидаемо из-за снижения цен. Чистый денежный поток составил примерно 1 млрд долл. Нераспределенная прибыль увеличилась за последние 1,5 года почти на 3 млрд долл. Но пока нет понимания, когда компания сможет их выплатить.

Глобальные рынки

Международные рынки в плюсе после данных по инфляции

Международные индексы подросли на прошлой неделе после публикации данных об инфляции, которые показывают продолжающийся тренд на снижение темпа роста цен. Базовый индекс PCE снизился с 3,7% в сентябре до 3,5%, общий PCE замедлился с 3,4 до 3%. В итоге ноябрь оказался лучшим месяцем с начала года по доходности индексов: S&P 500 вырос на 8,4%, Nasdaq – на 9,5%. Так что инвесторы с оптимизмом смотрят на перспективу разворота монетарной политики ФРС в следующем году, а по результатам ближайшего заседания регулятора 13 декабря рынки закладывают сохранение ставки на том же уровне в 5,25–5,5%.

В пятницу рынки будут реагировать на данные по рынку труда США. Ежемесячный отчет покажет, продолжилось ли снижение роста числа новых рабочих мест. Консенсус ожидает, что уровень безработицы останется на прежнем уровне в 3,9%.

Инфляция в Европе замедляется

Европейская инфляция тоже демонстрирует замедление. В годовом выражении рост цен в регионе замедлился с 2,9 до 2,4%, базовый показатель снизился с 4,2 до 3,6%. Такая динамика, конечно, спровоцировала комментарии о скором снижении ставки. С другой стороны, остаются риски периода разгона цен, а также рынок труда в Европе все еще остается сильным. Поэтому скорее стоит размышлять о том, как долго продлится период высоких ставок, прежде чем регулятор сможет перейти к снижению, об этом также заявляла президент ЕЦБ Кристин Лагард по результатам последнего заседания регулятора.

ОБЛИГАЦИИ

Рублевые облигации

Инфляция говорит в пользу большей жесткости ЦБ РФ

Инфляция, согласно свежим данным Росстата, на неделе с 21 по 27 ноября ускорилась до 0,3%, что соответствует 7,5% год к году и 6,7% с начала года. Сохранение повышенных темпов инфляции все больше говорит в пользу еще одного повышения ключевой ставки в декабре – до 15,5–16%. Данные по инфляции за последние недели, предшествующие заседанию ЦБ, а также актуальная информация по инфляционным ожиданиям станут ключевыми факторами для принятия решения в декабре. Центральный банк России уже не раз заявлял о готовности к повышению ставки, если траектория инфляции превысит его прогнозы (по итогам года регулятор ждет инфляцию в диапазоне 7–7,5%), поэтому полагаем, что ЦБ будет рассматривать три варианта: сохранение ставки, повышение на 50 б.п. и повышение на 100 б.п.

Вся кривая ОФЗ при этом по-прежнему находится ниже ключевой ставки. Еще одно повышение ставки вряд ли существенно поменяет взгляд инвесторов – более высокая ставка сейчас будет означать для них более быстрый переход к снижению ставки в будущем. Хотя, конечно, нельзя исключать локальные всплески волатильности.

С точки зрения корпоративных бумаг ситуация выглядит сложнее, особенно для эмитентов, которым предстоит рефинансироваться в 2024 году. Высокие краткосрочные ставки для компаний невысокого кредитного качества будут означать сложность не только в привлечении финансирования, но и проблемы в обслуживании такого дорогого долга, поэтому для подобных эмитентов риск-премия может расширяться.

Еврооблигации

Ноябрь стал лучшим месяцем для американских облигаций за 40 лет

Индекс облигаций инвестиционной категории Bloomberg US Aggregate вырос на 4,9%, последний раз такая динамика наблюдалась еще в 1980-х. Доходность 10-летних гособлигаций к концу ноября снизилась до 4,26%, хотя месяц назад находилась вблизи 5%. Участники рынка все больше верят в то, что цикл роста ставок в США завершен.

Несмотря на то что министерство торговли улучшило оценку роста ВВП США в III квартале до 5,2% в пересчете на годовые темпы (максимум с конца 2021 года), для рынка важнее, что происходит сейчас, а последние данные указывают на постепенное охлаждение деловой активности. Продажи на рынке жилья упали на 4% месяц к месяцу, что неудивительно при максимальных с 2000-х годов ставках. Потребители также стали тратить более осторожно, сообщил недавно Walmart. Учитывая, что это крупнейший в стране ритейлер, его наблюдения можно рассматривать как индикатор снижения потребительской активности в целом.

Тем не менее пока остается вопросом, как быстро ставки смогут перейти к снижению. Возможно, ситуация станет яснее после заседания ФРС в декабре. С высокой вероятностью, регулятор не будет менять ставку на этом заседании, но, поскольку у него, очевидно, больше оперативных данных по состоянию экономики, будет важно обратить внимание на его риторику.

«Промышленнометаллургический холдинг» хочет досрочно погасить евробонды

ПМХ предложил держателям своих долларовых еврооблигаций с погашением в 2025 году одобрить их досрочное погашение. В случае согласия еврооблигации будут погашены 21 декабря по номинальной стоимости вместе с накопленным купонным доходом. Выплаты будут распределены между держателями, владеющими облигациями по состоянию на 14 декабря. Инвесторы с местом хранения еврооблигаций в российских депозитариях получат выплаты в рублях по курсу ЦБ РФ. Владельцы еврооблигаций с местом хранения в иностранных депозитариях смогут получить рублевые выплаты на спецсчета в российских банках. Решение о досрочном погашении вступит в силу при одобрении не менее 75% держателей евробондов. Голосование продлится до 8 декабря.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

ОПЕК+ продлил текущее соглашение

Страны ОПЕК+ продлили соглашение о добровольном сокращении добычи нефти, его размер составит 2,2 млн баррелей в сутки от запланированного объема добычи в 2024 году. Соглашение будет действовать до конца марта 2024 года.

Однако фактически никаких новых значимых сокращений не было объявлено. В эти 2,2 млн б/с уже включен 1 млн б/с со стороны Саудовской Аравии и 0,5 млн б/с со стороны России. Оставшиеся 0,7 млн б/с в основном приходятся на другие арабские страны: Ирак, ОАЭ и Кувейт. С учетом того что США, напротив, наращивают объемы добычи (судя по последней статистике EIA, в сентябре был обновлен исторический рекорд – американские нефтяники добывали 13,24 млн б/с), нефть отреагировала падением на продление соглашения, Brent опустился ниже 80 долл. за баррель. По всей видимости, участники рынка ожидали более радикальных шагов со стороны картеля.

Золото – на историческом максимуме

Золото обновило исторический максимум. Рост цены на драгоценный металл в настоящее время объясняется несколькими факторами. Во-первых, это ожидания рынка по достижению пика ставки ФРС, в результате чего падают доходности казначейских облигаций. Вторым ключевым фактором является высокий спрос со стороны институциональных инвесторов, которые перекладываются в золото в поиске инфраструктурной безопасности своих активов.

Также следует отметить увеличение спроса на драгоценные металлы со стороны Индии. Это отчасти обуславливается наступлением свадебного сезона в стране, который начинается в октябре и во время которого традиционно увеличивается спрос на ювелирные украшения. Индия, будучи одним из крупнейших потребителей ювелирного золота в мире, оказывает значительное влияние на рынок золота.

Валюты

Рубль – выше USD/RUB 90

На прошлой неделе рубль начал слабеть и пробил отметку в USD/RUB 90. По нашему мнению, это связано с краткосрочными колебаниями в объеме продаваемой экспортной выручки и спросе на валюту.

Также на прошлой неделе в СМИ прошла информация о том, что Росфинмониторинг и ЦБ РФ разработали инструкции по выполнению требования об обязательной продаже валютной выручки. Это может свидетельствовать о желании государства предотвратить чрезмерное ослабление национальной валюты. Слабый рубль способствует разгону инфляции, который, в свою очередь, связан с ростом цен на импортные товары. Однако слишком крепкий рубль может представлять угрозу для наполнения бюджета.

В моменте Минфин может использовать резервы ФНБ для наполнения бюджета, менее быстрым инструментом является регулирование налоговой системы. Но эти меры не решают проблему волатильности национальной валюты и вытекающую отсюда прогнозируемость наполнения бюджета. Следовательно, власти продолжат поиски оптимального курса национальной валюты, который бы устроил всех участников рынка.

Роснефть – дивидендная доходность ожидается 11%

Транснефть – дивидендная доходность ожидается 14%

НЛМК вернулся к раскрытию результатов

Международные рынки в плюсе после данных по инфляции

Инфляция в Европе замедляется

Инфляция говорит в пользу большей жесткости ЦБ РФ

Ноябрь стал лучшим месяцем для американских облигаций за 40 лет

«Промышленнометаллургический холдинг» хочет досрочно погасить евробонды

Нефтяное соглашение ОПЕК+ продлится до конца марта 2024 года

Золото – на историческом максимуме

Рубль – выше USD/RUB 90

Уровень безработицы в РФ

Уровень безработицы в России в октябре обновил исторический минимум. Это является серьезным ограничением возможностей роста экономики РФ в 2024 году, так как чисто математически ограничивает возможности роста занятости, а значит, и роста экономики.

Кроме того, низкий уровень безработицы приводит к росту заработных плат, так как рынок труда по сути становится рынком работника. Вместе с ростом зарплат растет и инфляция, что в свою очередь увеличивает вероятность ужесточения ДКП.

АКЦИИ

Российский рынок

Индекс Мосбиржи -2,3% за неделю

Российские акции завершили неделю снижением, индекс Мосбиржи просел на 2,3%, индекс РТС – на 4,2% из-за ослабления рубля. Причем очевидных поводов для распродаж не было, из новостей на неделе в основном были корпоративные отчеты компаний. Триггеров для роста тоже нет, рынки в ожидании решения ЦБ РФ по ключевой ставке, ближайшее заседание пройдет 15 декабря.

Роснефть – дивидендная доходность ожидается 11%

Роснефть раскрыла результаты по стандартам МСФО. Рост чистой прибыли за 9М2023 составил 76,2% г/г, до 1,07 трлн руб., тогда как за 3К2023 чистая прибыль увеличилась в 2,6 раза г/г и составила 419 млрд руб., что подтверждает тезис о сильном втором полугодии текущего года. Всего по итогам года чистая прибыль может достичь прогноза в 1,3 трлн руб.. Тогда, исходя из дивидендной политики (50% ЧП), выплачено будет примерно 62 руб. (11%-ная доходность), из которых половина уже объявлена (30,77 руб.), и выплаты ожидаются в начале года.

Транснефть – дивидендная доходность ожидается 14%

Трубопроводная компания Транснефть отчиталась за 9м2023. Выручка увеличилась на 7,8% г/г, до 980 млрд руб. при росте чистой прибыли на 47%, до 254 руб. (до корректировок). Таким образом, расчетный дивиденд может достичь 20 тыс. руб., что предполагает 14%-ную доходность, если динамика в 4К2023 останется прежней и компания не будет делать списаний.

НЛМК вернулся к раскрытию результатов

НЛМК впервые с 2021 года раскрыл финансовые результаты и представил полугодовую отчетность по МСФО, не раскрыв сопоставимых результатов за 2022 год. Снижение выручки и маржинальности было ожидаемо из-за снижения цен. Чистый денежный поток составил примерно 1 млрд долл. Нераспределенная прибыль увеличилась за последние 1,5 года почти на 3 млрд долл. Но пока нет понимания, когда компания сможет их выплатить.

Глобальные рынки

Международные рынки в плюсе после данных по инфляции

Международные индексы подросли на прошлой неделе после публикации данных об инфляции, которые показывают продолжающийся тренд на снижение темпа роста цен. Базовый индекс PCE снизился с 3,7% в сентябре до 3,5%, общий PCE замедлился с 3,4 до 3%. В итоге ноябрь оказался лучшим месяцем с начала года по доходности индексов: S&P 500 вырос на 8,4%, Nasdaq – на 9,5%. Так что инвесторы с оптимизмом смотрят на перспективу разворота монетарной политики ФРС в следующем году, а по результатам ближайшего заседания регулятора 13 декабря рынки закладывают сохранение ставки на том же уровне в 5,25–5,5%.

В пятницу рынки будут реагировать на данные по рынку труда США. Ежемесячный отчет покажет, продолжилось ли снижение роста числа новых рабочих мест. Консенсус ожидает, что уровень безработицы останется на прежнем уровне в 3,9%.

Инфляция в Европе замедляется

Европейская инфляция тоже демонстрирует замедление. В годовом выражении рост цен в регионе замедлился с 2,9 до 2,4%, базовый показатель снизился с 4,2 до 3,6%. Такая динамика, конечно, спровоцировала комментарии о скором снижении ставки. С другой стороны, остаются риски периода разгона цен, а также рынок труда в Европе все еще остается сильным. Поэтому скорее стоит размышлять о том, как долго продлится период высоких ставок, прежде чем регулятор сможет перейти к снижению, об этом также заявляла президент ЕЦБ Кристин Лагард по результатам последнего заседания регулятора.

ОБЛИГАЦИИ

Рублевые облигации

Инфляция говорит в пользу большей жесткости ЦБ РФ

Инфляция, согласно свежим данным Росстата, на неделе с 21 по 27 ноября ускорилась до 0,3%, что соответствует 7,5% год к году и 6,7% с начала года. Сохранение повышенных темпов инфляции все больше говорит в пользу еще одного повышения ключевой ставки в декабре – до 15,5–16%. Данные по инфляции за последние недели, предшествующие заседанию ЦБ, а также актуальная информация по инфляционным ожиданиям станут ключевыми факторами для принятия решения в декабре. Центральный банк России уже не раз заявлял о готовности к повышению ставки, если траектория инфляции превысит его прогнозы (по итогам года регулятор ждет инфляцию в диапазоне 7–7,5%), поэтому полагаем, что ЦБ будет рассматривать три варианта: сохранение ставки, повышение на 50 б.п. и повышение на 100 б.п.

Вся кривая ОФЗ при этом по-прежнему находится ниже ключевой ставки. Еще одно повышение ставки вряд ли существенно поменяет взгляд инвесторов – более высокая ставка сейчас будет означать для них более быстрый переход к снижению ставки в будущем. Хотя, конечно, нельзя исключать локальные всплески волатильности.

С точки зрения корпоративных бумаг ситуация выглядит сложнее, особенно для эмитентов, которым предстоит рефинансироваться в 2024 году. Высокие краткосрочные ставки для компаний невысокого кредитного качества будут означать сложность не только в привлечении финансирования, но и проблемы в обслуживании такого дорогого долга, поэтому для подобных эмитентов риск-премия может расширяться.

Еврооблигации

Ноябрь стал лучшим месяцем для американских облигаций за 40 лет

Индекс облигаций инвестиционной категории Bloomberg US Aggregate вырос на 4,9%, последний раз такая динамика наблюдалась еще в 1980-х. Доходность 10-летних гособлигаций к концу ноября снизилась до 4,26%, хотя месяц назад находилась вблизи 5%. Участники рынка все больше верят в то, что цикл роста ставок в США завершен.

Несмотря на то что министерство торговли улучшило оценку роста ВВП США в III квартале до 5,2% в пересчете на годовые темпы (максимум с конца 2021 года), для рынка важнее, что происходит сейчас, а последние данные указывают на постепенное охлаждение деловой активности. Продажи на рынке жилья упали на 4% месяц к месяцу, что неудивительно при максимальных с 2000-х годов ставках. Потребители также стали тратить более осторожно, сообщил недавно Walmart. Учитывая, что это крупнейший в стране ритейлер, его наблюдения можно рассматривать как индикатор снижения потребительской активности в целом.

Тем не менее пока остается вопросом, как быстро ставки смогут перейти к снижению. Возможно, ситуация станет яснее после заседания ФРС в декабре. С высокой вероятностью, регулятор не будет менять ставку на этом заседании, но, поскольку у него, очевидно, больше оперативных данных по состоянию экономики, будет важно обратить внимание на его риторику.

«Промышленнометаллургический холдинг» хочет досрочно погасить евробонды

ПМХ предложил держателям своих долларовых еврооблигаций с погашением в 2025 году одобрить их досрочное погашение. В случае согласия еврооблигации будут погашены 21 декабря по номинальной стоимости вместе с накопленным купонным доходом. Выплаты будут распределены между держателями, владеющими облигациями по состоянию на 14 декабря. Инвесторы с местом хранения еврооблигаций в российских депозитариях получат выплаты в рублях по курсу ЦБ РФ. Владельцы еврооблигаций с местом хранения в иностранных депозитариях смогут получить рублевые выплаты на спецсчета в российских банках. Решение о досрочном погашении вступит в силу при одобрении не менее 75% держателей евробондов. Голосование продлится до 8 декабря.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

ОПЕК+ продлил текущее соглашение

Страны ОПЕК+ продлили соглашение о добровольном сокращении добычи нефти, его размер составит 2,2 млн баррелей в сутки от запланированного объема добычи в 2024 году. Соглашение будет действовать до конца марта 2024 года.

Однако фактически никаких новых значимых сокращений не было объявлено. В эти 2,2 млн б/с уже включен 1 млн б/с со стороны Саудовской Аравии и 0,5 млн б/с со стороны России. Оставшиеся 0,7 млн б/с в основном приходятся на другие арабские страны: Ирак, ОАЭ и Кувейт. С учетом того что США, напротив, наращивают объемы добычи (судя по последней статистике EIA, в сентябре был обновлен исторический рекорд – американские нефтяники добывали 13,24 млн б/с), нефть отреагировала падением на продление соглашения, Brent опустился ниже 80 долл. за баррель. По всей видимости, участники рынка ожидали более радикальных шагов со стороны картеля.

Золото – на историческом максимуме

Золото обновило исторический максимум. Рост цены на драгоценный металл в настоящее время объясняется несколькими факторами. Во-первых, это ожидания рынка по достижению пика ставки ФРС, в результате чего падают доходности казначейских облигаций. Вторым ключевым фактором является высокий спрос со стороны институциональных инвесторов, которые перекладываются в золото в поиске инфраструктурной безопасности своих активов.

Также следует отметить увеличение спроса на драгоценные металлы со стороны Индии. Это отчасти обуславливается наступлением свадебного сезона в стране, который начинается в октябре и во время которого традиционно увеличивается спрос на ювелирные украшения. Индия, будучи одним из крупнейших потребителей ювелирного золота в мире, оказывает значительное влияние на рынок золота.

Валюты

Рубль – выше USD/RUB 90

На прошлой неделе рубль начал слабеть и пробил отметку в USD/RUB 90. По нашему мнению, это связано с краткосрочными колебаниями в объеме продаваемой экспортной выручки и спросе на валюту.

Также на прошлой неделе в СМИ прошла информация о том, что Росфинмониторинг и ЦБ РФ разработали инструкции по выполнению требования об обязательной продаже валютной выручки. Это может свидетельствовать о желании государства предотвратить чрезмерное ослабление национальной валюты. Слабый рубль способствует разгону инфляции, который, в свою очередь, связан с ростом цен на импортные товары. Однако слишком крепкий рубль может представлять угрозу для наполнения бюджета.

В моменте Минфин может использовать резервы ФНБ для наполнения бюджета, менее быстрым инструментом является регулирование налоговой системы. Но эти меры не решают проблему волатильности национальной валюты и вытекающую отсюда прогнозируемость наполнения бюджета. Следовательно, власти продолжат поиски оптимального курса национальной валюты, который бы устроил всех участников рынка.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба