11 декабря 2023 Альфа-Капитал

На пороге 2024 года Россия сталкивается с целым рядом инфляционных рисков краткосрочного и долгосрочного характера. К долгосрочным относятся демографические ограничения, которые транслируются через исторически низкий уровень безработицы в 2,9%, и структурное смягчение бюджетного правила; к краткосрочным – перегрев рынка кредитования и ослабление рубля. По нашим ожиданиям, ключевая процентная ставка сохранится выше 10% в 2024 г.; хорошая новость заключается в том, что рост реальных доходов населения и высокие прибыли компаний помогут смягчить кредитные риски.

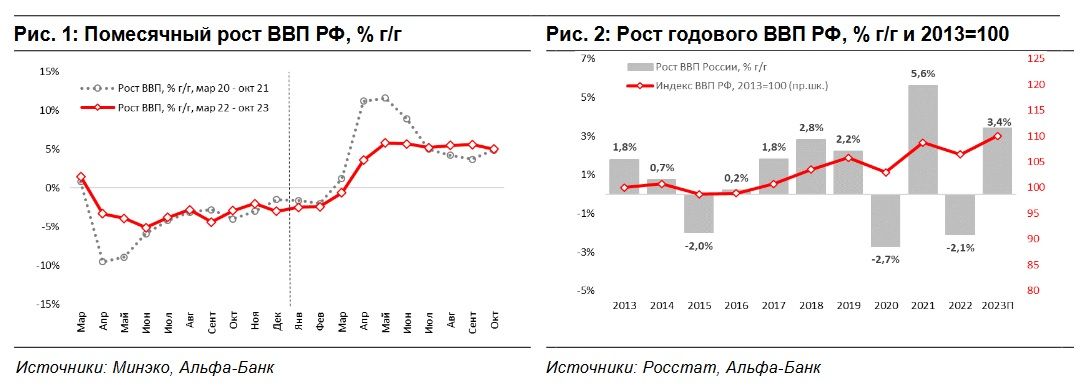

ВВП может вырасти на 3,4% г/г в 2023 году: Цифра роста ВВП по итогам 2023 года превзошла большинство оптимистичных ожиданий. За опережающим ожидания ростом стоят два важных фактора: во-первых, это бюджетная политика, которая оставалась стимулирующей в конце 2022 - начале 2023 гг., что дало толчок экономическому восстановлению в начале 2023 года, во-вторых, слабый эффект торговых санкций, в частности, бурно обсуждавшиеся, но слабо сработавшие ограничения на экспорт российских нефтепродуктов. Траектория роста ВВП в 2023 г. опережает темпы восстановления в 2021 г. (см Рис. 1). Мы ожидаем, что ВВП вырастет на 3,4% г/г по итогам 2023 г., учитывая рост ВВП на 5,5% г/г в 3К23 и на 2,9% г/г по итогам 9М23. Таким образом, российский ВВП превысит уровень 2021 г.

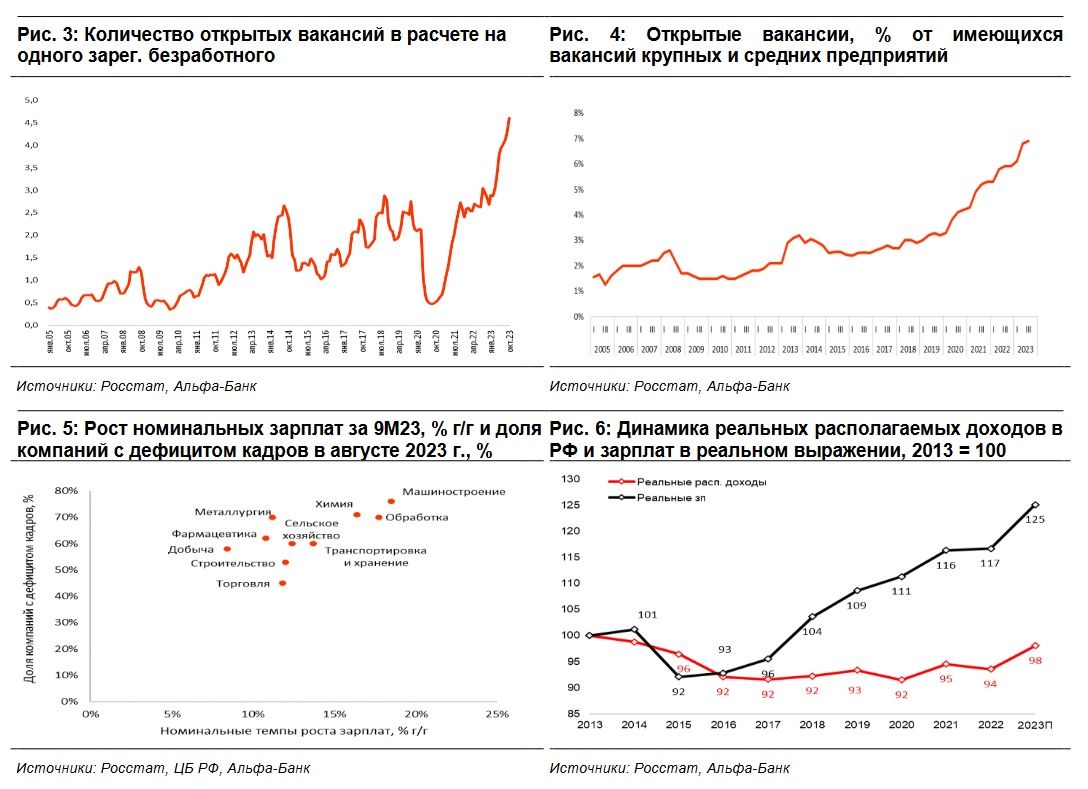

Жесткий рынок труда – главная тема экономической повестки 2023-2024 гг.: Умеренное снижение экономики на 2,1% в 2022 г. и быстрое восстановление в 2023 г. спровоцировали усиление дефицита на рынке труда, который стал главным ограничением с точки зрения перспектив роста к середине 2023 г. и серьезным источником инфляционных рисков. Мы наблюдаем множество сигналов жесткости рынка труда: безработица достигла исторического минимума 3,0% к июлю 2023 г., оставалась на этом уровне в 3К23 и опустилась до нового исторического минимума 2,9% в октябре; на одного зарегистрированного безработного сейчас приходится 4,6 открытых вакансий, это самое высокое значение с 2000 г. Другой иллюстрацией дефицита кадров является тот факт, что у российских крупных и средних компаний сейчас не заполнено 7% имеющихся вакансий – это также самый высокий показатель с 2000 г. Основываясь на опросах ЦБ РФ, примерно 60% компаний сообщили о дефиците персонала в 3К23, и 75% опрошенных компаний повысили зарплаты за 9М23. Рост дефицита рабочей силы позитивно коррелирует с повышением зарплат: отрасли, не требующие высококвалифицированного персонала – торговый сектор, к примеру – показывают незначительный рост расходов на оплату труда, тогда как компании обрабатывающей промышленности и сектор машиностроения вынуждены сильнее наращивать зарплаты. Цифры впечатляют: в обрабатывающей промышленности и машиностроении компании сообщили о росте зарплат в номинальном выражении на 18-19% г/г за 9М23. Неудивительно, что реальные располагаемые доходы населения выросли на 4,8% г/г за 9M23, т.е. почти вернулись на уровень 2013 г.; зарплаты в реальном выражении выросли на 7,4% г/г за 9М23 и по итогам года на 25% превысят уровень 2013 г. Благоприятная ситуация с доходами населения – позитивная новость с точки зрения финансовой стабильности домохозяйств, однако в этом кроется потенциальная причина инфляционных рисков и высоких расходов в корпоративном секторе.

Инфляция выше цели ЦБ РФ четвертый год подряд: Сочетание быстрого роста экономики и жесткого рынка труда привело к существенному ускорению инфляции в 2П23. Замедлившись до 2-3% г/г в 2К23, рост цен летом начал ускоряться и составил 7,5 % на конец ноября 2023 г., что соответствует верхней границе последнего прогнозного диапазона по инфляции ЦБ РФ в 7,0-7,5% на 2023 г. Скачок инфляции, судя по всему, связан скорее с очень сильным давлением издержек на российских производителей, чем с опережающей ожидания динамикой спроса. Одной из иллюстраций этой ситуации является тот факт, что инфляционные ожидания корпоративного сектора сейчас находятся на исторических максимумах, в то время как инфляционные ожидания домохозяйств сопоставимы со средними уровнями прошлых лет. Этот год будет уже четвертым подряд, когда инфляция отклоняется от цели ЦБ РФ, и это объясняет жесткость риторики ЦБ РФ.

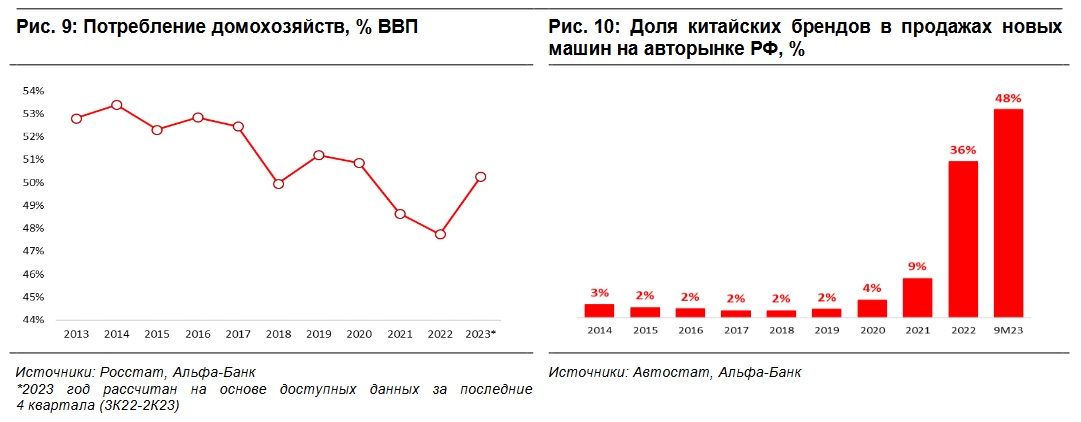

Доля потребления в ВВП на уровне 50%: Хотя мы обеспокоены влиянием роста оплаты труда на поведение компаний, нам представляется, что важным инфляционным риском является вопрос скорости восстановления потребления. Показатель потребления домохозяйств к ВВП опустился до минимума в 48% в 2022 г. с 53% в 2013-2017 гг.; он показал быстрое восстановление в 1П23, но сейчас остается на относительно невысоком уровне 50%. В отличие от предыдущего периода, когда снижение уровня потребления сочеталось со стагнацией доходов, сейчас мы связываем сдержанную склонность населения к потреблению с изменением потребительского поведения. Несмотря на продолжающийся рост доходов, доля населения, которая отказалась от дорогостоящих покупок, выросла до 41% в 3К23 против 37% в 2К23; при этом оборот розничной торговли в продовольственном сегменте сейчас на 1% выше уровня 2021 г., а в непродовольственном сегменте он на 2% ниже аналогичного показателя. Возможным объяснением этого является неготовность домохозяйств переходить на новые бренды. При этом, в ряде сегментов все же заметно продвижение новых импортных товаров – важным примером является авторынок, где доля китайских автомобилей подскочила с 2-3% от совокупных продаж новых машин в 2019- 2021 гг. до 48% за 9М23; при этом 30% всего таксопарка РФ сейчас уже приходится на автомобили китайских производителей.

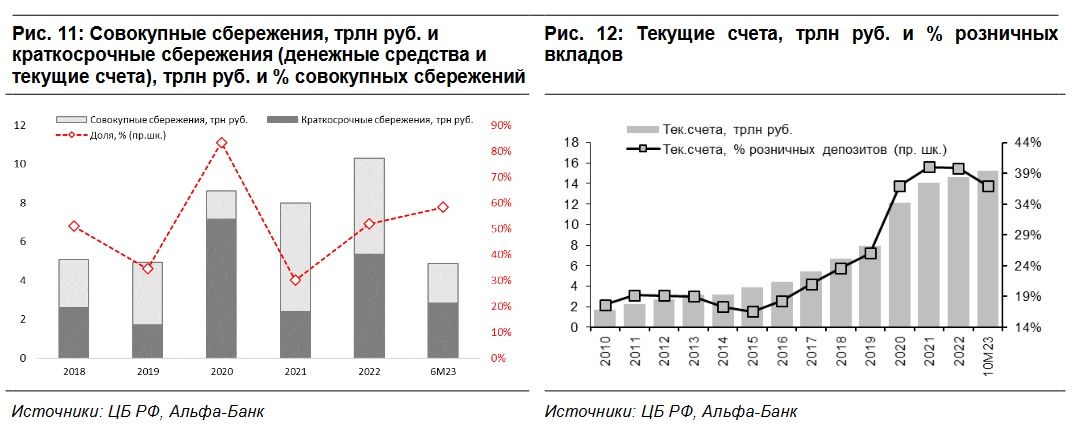

Повышение ключевой процентной ставки сейчас поддерживает рост склонности к сбережениям: Важный позитивный тренд 2022-2023 гг., ставший оборотной стороной умеренного потребления, – это относительно высокая склонность населения к сбережениям. Первоначально в 2022 г. мы связывали повышение показателя нормы сбережений с высоким уровнем неопределенности, однако с учетом недавнего роста ставки сейчас мы ожидаем, что склонность к сберегательному поведению останется высокой. По нашим оценкам, показатель нормы сбережений, рассчитанный как доля трудовых доходов, составит 20% в 2023 г. и 18% в 2024 г. против 17% в 2022 г. В своих расчетах мы вывели пять компонентов финансовых операций домохозяйств – изменение объемов наличных денежных средств, изменение объемов депозитов в российских банках, переводы на счета за границу, приток средств в ценные бумаги и инвестиции в недвижимость (приток средств на эскроу счета). Предпочтения к хранению наличных постепенно снижаются в 2023 г., а примерно половина сбережений в 2023 г. направляется на депозиты в российских банках. В 2024 г. мы ожидаем, что спрос на банковские депозиты сохранится на высоком уровне. При этом нам кажется важным уделять внимание и вопросу срочности формируемых сбережений. К примеру, в данный момент домохозяйства предпочитают краткосрочные депозиты, которые пока еще без труда могут быть конвертированы в потребление. По этой причине мы считаем целесообразным мониторить склонность к краткосрочным сбережениям по двум параметрам. Во-первых, это изменение объемов наличных и текущих счетов в структуре сбережений домохозяйств – в 2022 г. и в 1П23 население направляло в эти инструменты 50-60% своих текущих сбережений, что значимо превышало уровень 2021 г. Во-вторых, это доля текущих счетов в совокупном объеме розничных депозитов – она по-прежнему близка к рекордно высокому уровню в 40%. В целом, наш базовый сценарий предусматривает, что склонность к сбережениям сохранится на высоком уровне.

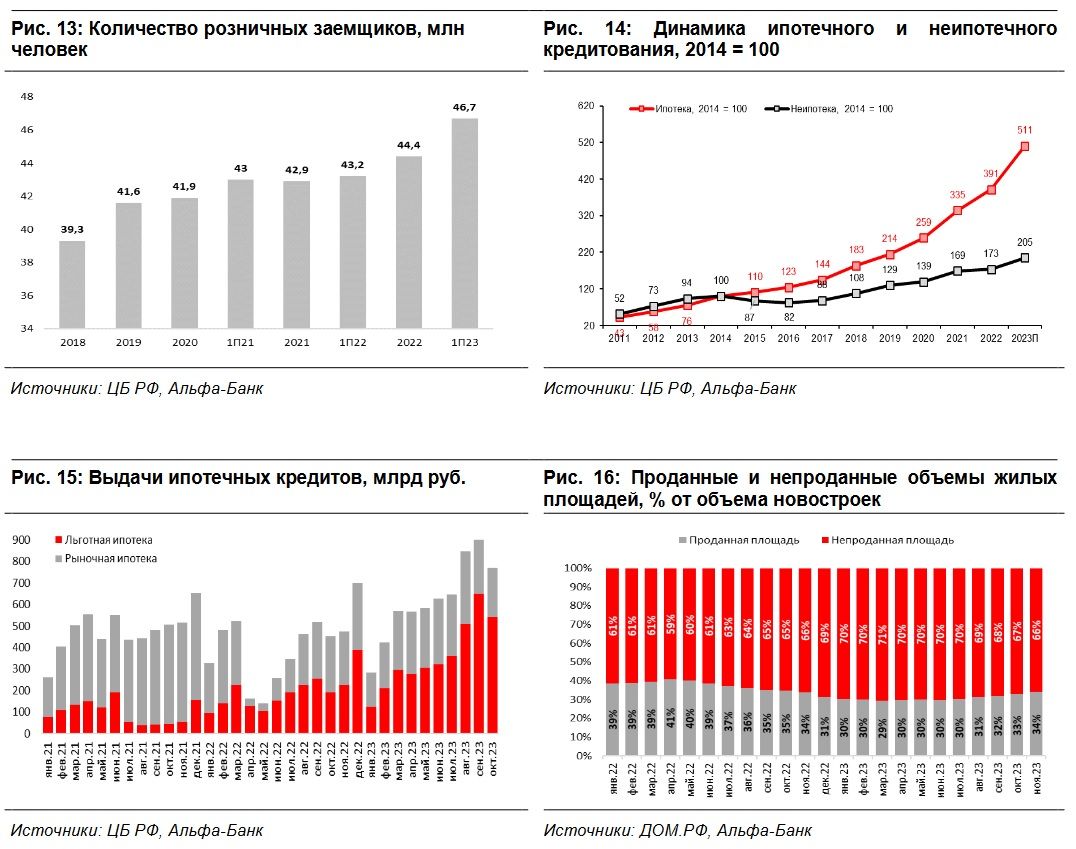

Количество заемщиков выросло до 2,3 млн чел. в 1П23…: Складывается впечатление, что рост инфляционных ожиданий в 2023 г. скорее стимулировал спрос на кредиты, а не рост потребления. В 1П23 количество розничных заемщиков выросло на 2,3 млн человек до 46,7 млн, что сопоставимо с цифрой роста за весь 2019 г.; при этом порядка 11 млн заемщиков сейчас обслуживают три и более кредитов, и именно эта группа заемщиков обеспечила рост кредитного портфеля в 1П23. Как и в предыдущие годы, драйвером роста кредитов оставался ипотечный сегмент – он рос темпом 30% г/г против 18% г/г неипотечного кредитования. С другой стороны, ипотечный сегмент в большой степени поддерживается государством – на государственные ипотечные программы приходится 50% всех выдач ипотечных кредитов российскими банками, а после недавнего скачка ключевой ставки доля льготных программ в выдаче ипотеки подскочила до 70%. Правительство медленно реагирует на проблему перегрева, так как до недавнего времени внимание было сосредоточено на необходимости поддерживать строительный сектор – продажи новых квартир оставались на низком уровне 30% всех новых квартир и начали расти только в последние месяцы.

…и рост корпоративного кредитования подскочил до 25-30% г/г: По аналогии с ростом розничных кредитов корпоративный сегмент также демонстрировал очень быстрый рост в 2023 г. Самый сильный рост наблюдался у предприятий МСП, меньше других пострадавших от санкционного давления – в этом сегменте рост кредитов сохранялся на уровне 30% третий год подряд. С другой стороны, даже сегмент крупных компаний сейчас демонстрирует рост кредитов на 27-29% г/г, начав восстанавливаться с 1К23. В начале года подобная динамика кредитов в этом сегменте объяснялась заменой внешнего долга, и рост кредитной активности не воспринимался как проблема. Тем не менее, поскольку рост корпоративных кредитов не замедлился по состоянию на ноябрь 2023 года, этот сегмент сейчас привлекает внимание ЦБ РФ. Тем не менее мы считаем, что качество кредитов не станет проблемой в 2024 году – в части розничного кредитования финансовое положение российских домохозяйств защищает низкая безработица и быстрое восстановление доходов; а сальдированный финансовый результат компаний вернулся к уровню 2021 г., также обеспечив устойчивое финансовое положение корпоративных клиентов.

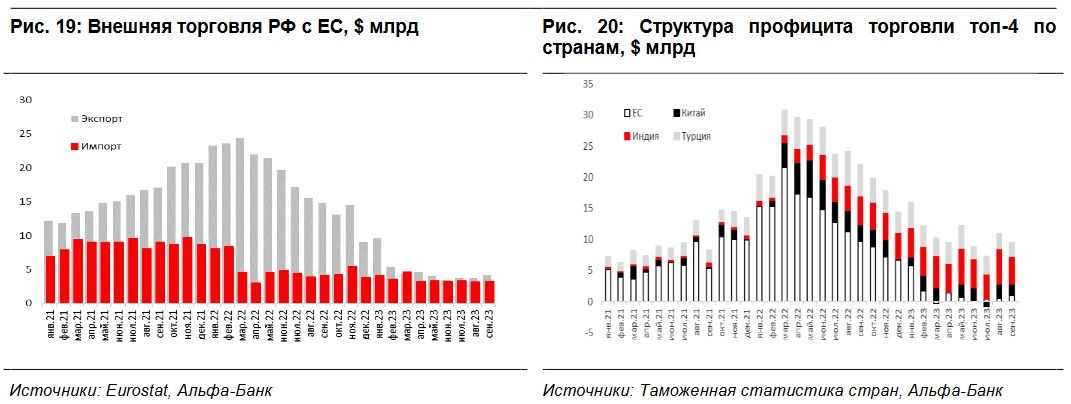

На Индию и Турцию сейчас приходится порядка 80% внешнеторгового профицита РФ: Сильный всплеск деловой активности внутри РФ был связан с изменением внешнеторговой логистики РФ, что неизбежно влечет активный переход локальных производителей к новым торговым партнерам. Российский импорт из ЕС сейчас оценивается в $4 млрд в месяц, а экспорт – в $5 млрд против $9 млрд и $16 млрд соответственно в 2021 году. Доля ЕС в совокупном внешнеторговом обороте РФ снизилась с 37% в 2021 г. до нынешних 14%. Главным торговым партнером РФ стал Китай – его доля в российской внешней торговле сейчас оценивается в 33%; российский импорт из Китая составляет $9 млрд в месяц, а экспорт – $11 млрд. Тем не менее исторически Китай не был источником торгового профицита для РФ, и мы не ожидаем, что он будет создавать профицит в будущем. Примерно 80% профицита российской внешней торговли сейчас приходится на Индию (около 50%) и Турцию (примерно 30%). Из-за новой структуры российской внешней торговли страна подвержена новой группе внешних рисков, которые требуют пристального наблюдения в 2024 г., так как санкционное давление полностью не исчезло. И хотя мы не ждем новых санкций в отношении торговли в 2024 г., мы считаем, что финансовая логистика может усложниться, поскольку не стоит исключать нового раунда финансового давления.

Курс рубля под давлением, так как профицит текущего счета снизился летом 2023 года: Тогда как РФ поддерживает профицит внешней торговли (профицит счета текущих операций на 2023 год прогнозируется на уровне $60 млрд и $50 млрд на 2024), летом 2023 г. помесячные объемы текущего счета сильно снизились, двинув курс рубля к 90-100 руб./$. Не исключено, что этот спад произошел благодаря сложностям финансовой логистики, из-за которой экспортеры вынуждены были сократить репатриацию своих доходов с целью сохранить часть поступлений на счетах за границей. В октябре 2023 г., реагируя на ослабление курса рубя, президент РФ подписал указ о введении обязательной продажи экспортной выручки вплоть до марта 2024 г. для 43 компаний-экспортеров. После этого решения продажа валюты российскими компаниями выросла до $12,5 млрд в октябре и $13,9 млрд в ноябре, это самые высокие ежемесячные уровни в 2023 г., что обеспечивает некоторую поддержку курсу рубля. С другой стороны, поскольку санкционное давление продолжается, рубль вероятно завершит 2023 г. в диапазоне 90-95 руб./$, и мы ожидаем его дальнейшее движение к отметке 100-110 руб./$ позже в 2024 г.

Минфин смягчил бюджетное правило и прогнозирует рост расходов на 16% г/г в 2024 году: Важной составляющей роста инфляционных ожиданий в 2023 году был не только быстрый рост зарплат и ослабление курса рубля, но и смягчение бюджетной политики. В преддверии 2024 года Минфин объявил о росте бюджетных расходов на 16% г/г; так как инфляция продолжает превышать ожидания, мы не исключаем, что фактический рост будет еще выше, и бюджетная политика усилит инфляционные риски. Минфин также изменил параметры бюджетного правила – если ранее предполагалось направлять на сбережения нефтяные доходы при цене на нефть выше $45/барр. по Urals, то теперь сбережения будут формироваться, начиная с цены на нефть $60/барр. по Urals, или $75/барр. по Brent. Это эквивалентно дополнительному стимулированию экономики примерно в 2 трлн руб. в год, или около 1,0% ежегодного ВВП в долгосрочной перспективе.

Мы ожидаем, что ставка сохранится на уровне выше 10% в 2024 году: Из-за дефицита на рынке труда, сочетающегося с быстрым ростом кредитов и смягчением бюджетной политики ЦБ РФ вынужден был ужесточать монетарную политику с июля 2023 года. Мы ожидаем, что ставка приблизится к пику цикла повышения в декабре 2023 год и будет сохраняться на максимальном уровне в 1П24 и только в 2П24 пойдет вниз; однако мы не ожидаем, что она опустится ниже 10%. Реагируя на изменения в бюджетном правиле, ЦБ РФ повысил свою оценку нейтральной реальной процентной ставки до 2-3%. В результате, мы полагаем, что российские финансовые рынки пока еще не пересмотрели свой долгосрочный взгляд на ставку, что может сдерживать потенциал роста долгового рынка в 2024 году, но позитивно сказаться на инвестиционных потоках на рынке акций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба