Неужели пришло время, когда хорошие новости от экономики вновь становятся хорошими для рынков? На протяжении всего 2023 было наоборот, так как плохие известия воспринимались как признак замедления ВВП США, что в теории должно было заставить ФРС совершить «голубиный» разворот. В декабре рост занятости на 199 тыс., снижение безработицы до 3,7% и ускорение средних зарплат до 0,4% м/м привели к взлету S&P 500 выше 4600. В результате после проседания EUR/USD к 1,0725 «быки» сумели зализать часть ран.

Для рынка ноябрьские данные по занятости в США добавили энтузиазма по поводу мягкой посадки. Инвесторы верят, что ФРС сможет добиться возвращения инфляции к таргету в 2% без рецессии. При этом снижение ставки по федеральным фондам на таком фоне – явный позитив для фондовых индексов. Вопрос в том, как быстро будет идти монетарная экспансия? И как скоро она начнется?

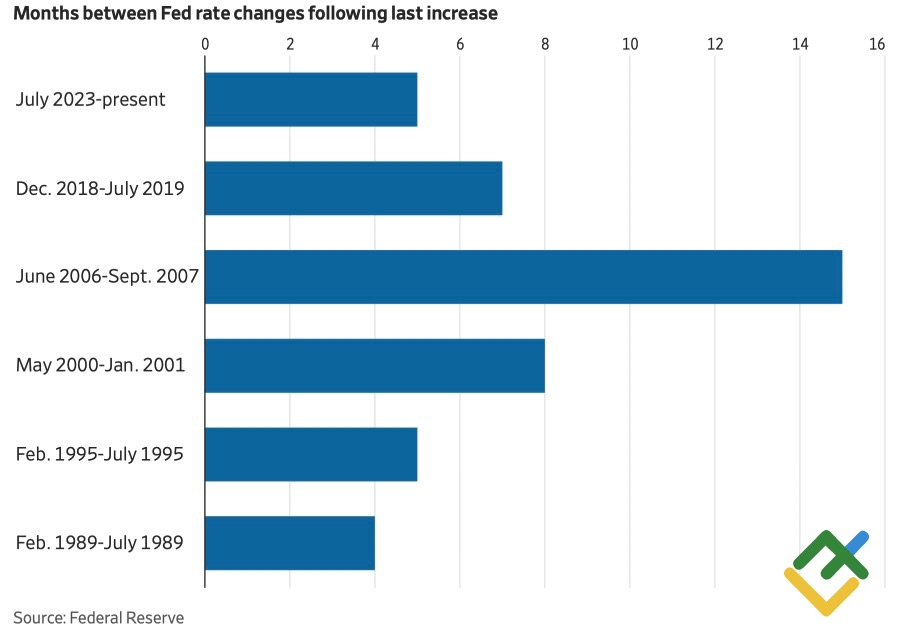

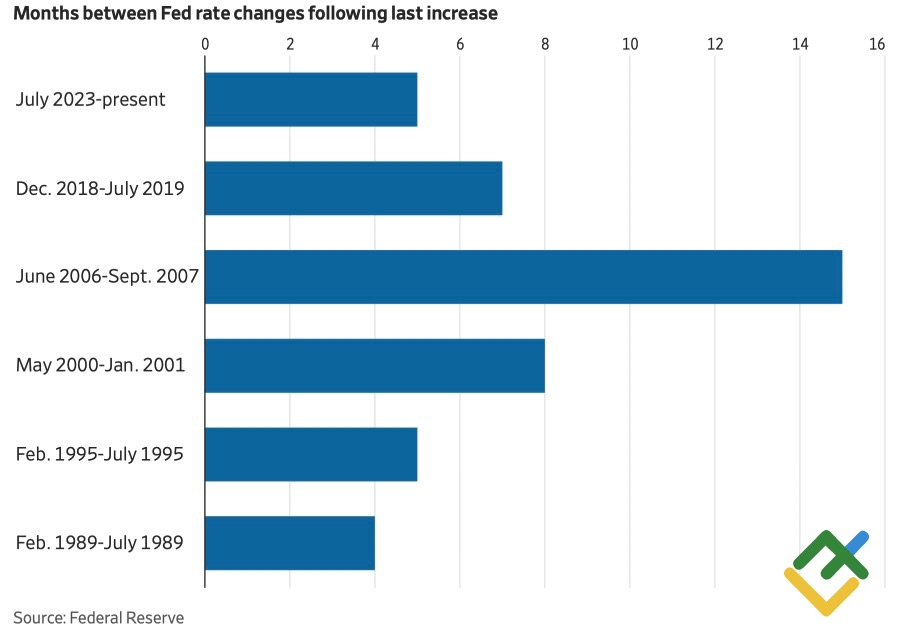

Каждый раз «голубиный» разворот ФРС происходит по-разному. Если в 2006-2007 потребовалось 15 месяцев для первого снижения стоимости заимствований после ее последнего повышения, то в 1989 — только 4.

Интервалы «голубиного» разворота ФРС

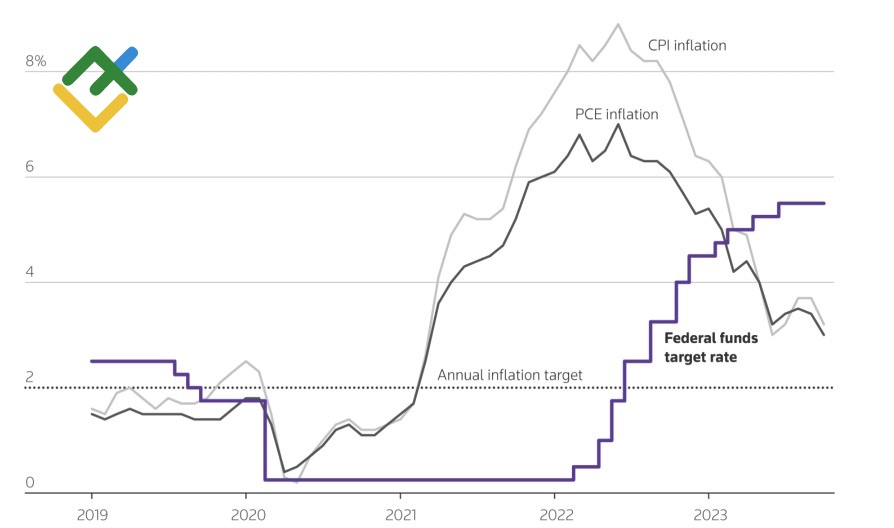

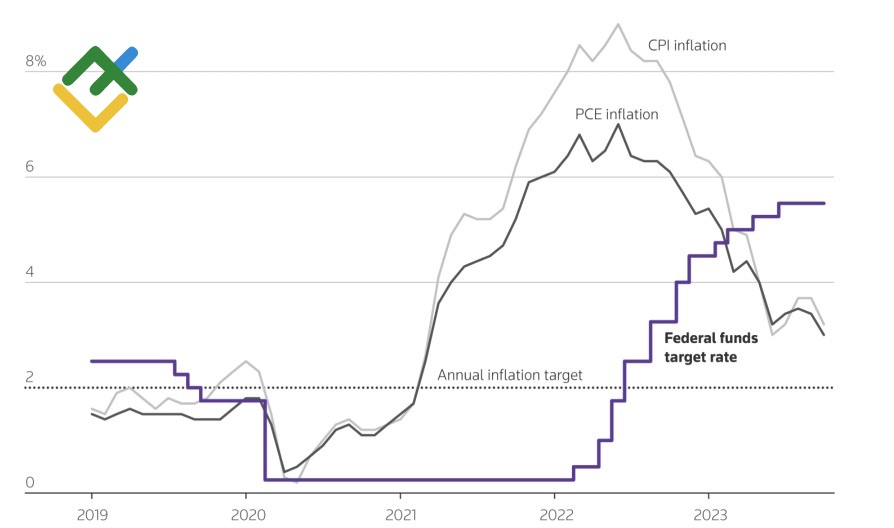

Важно одно: Федрезерв все равно в какой-то момент в 2024 будет вынужден ослабить денежно-кредитную политику. Рынок труда охлаждается. Если прибавить 30 тыс. участников забастовок к октябрьской цифре по занятости и вычесть из ноябрьской, получится 180 тыс. против 169 тыс. Инфляция приближается к таргету. Наконец, сильный рынок труда не приводит к ускорению PCE.

Динамика инфляции в США и ставки ФРС

Однако одно дело – снижать ставки в период рецессии, другое – во время мягкой посадки. В первом случае процесс идет быстрее, поэтому рыночные ожидания о сокращении стоимости заимствований в 125 б.п. в 2024 были бы оправданы. Во втором — ФРС наверняка будет тянуть кота за хвост и в конечном итоге совершит 1-2 акта монетарной экспансии. Неудивительно, что после отчета о занятости шансы ослабления денежно-кредитной политики в марте упали с 70% до 44%, а доходность казначейских облигаций выросла. У S&P 500 своя история.

Покупателями акций движет жадность. Консенсус-прогнозы инвесторов-участников опроса MLIV Pulse предполагают рост широкого фондового индекса до нового рекордного максимума в 4808 в 2024 на фоне снижения ставок по 10-летним трежерис до 3,8%. Стоит ли удивляться стремлению «быков» по S&P 500 вскочить в последний вагон уходящего на север поезда? Когда все продают, появляется прекрасная возможность купить. Отсюда и ралли S&P на фоне сильных данных по занятости.

Проблема в том, что желания рынка мало волнуют ФРС. Центробанк видит все еще сильный рынок труда, и даже если у него получится мягкая посадка, он вряд ли станет агрессивно снижать ставку по федеральным фондам. Джером Пауэлл и его коллеги отразят это в декабрьских прогнозах, что на фоне стабилизации ноябрьской инфляции укрепит доллар США. В связи с этим рекомендую пока удерживать сформированные от 1,096 и наращенные на отбое от 1,08 шорты по EUR/USD.

Для рынка ноябрьские данные по занятости в США добавили энтузиазма по поводу мягкой посадки. Инвесторы верят, что ФРС сможет добиться возвращения инфляции к таргету в 2% без рецессии. При этом снижение ставки по федеральным фондам на таком фоне – явный позитив для фондовых индексов. Вопрос в том, как быстро будет идти монетарная экспансия? И как скоро она начнется?

Каждый раз «голубиный» разворот ФРС происходит по-разному. Если в 2006-2007 потребовалось 15 месяцев для первого снижения стоимости заимствований после ее последнего повышения, то в 1989 — только 4.

Интервалы «голубиного» разворота ФРС

Важно одно: Федрезерв все равно в какой-то момент в 2024 будет вынужден ослабить денежно-кредитную политику. Рынок труда охлаждается. Если прибавить 30 тыс. участников забастовок к октябрьской цифре по занятости и вычесть из ноябрьской, получится 180 тыс. против 169 тыс. Инфляция приближается к таргету. Наконец, сильный рынок труда не приводит к ускорению PCE.

Динамика инфляции в США и ставки ФРС

Однако одно дело – снижать ставки в период рецессии, другое – во время мягкой посадки. В первом случае процесс идет быстрее, поэтому рыночные ожидания о сокращении стоимости заимствований в 125 б.п. в 2024 были бы оправданы. Во втором — ФРС наверняка будет тянуть кота за хвост и в конечном итоге совершит 1-2 акта монетарной экспансии. Неудивительно, что после отчета о занятости шансы ослабления денежно-кредитной политики в марте упали с 70% до 44%, а доходность казначейских облигаций выросла. У S&P 500 своя история.

Покупателями акций движет жадность. Консенсус-прогнозы инвесторов-участников опроса MLIV Pulse предполагают рост широкого фондового индекса до нового рекордного максимума в 4808 в 2024 на фоне снижения ставок по 10-летним трежерис до 3,8%. Стоит ли удивляться стремлению «быков» по S&P 500 вскочить в последний вагон уходящего на север поезда? Когда все продают, появляется прекрасная возможность купить. Отсюда и ралли S&P на фоне сильных данных по занятости.

Проблема в том, что желания рынка мало волнуют ФРС. Центробанк видит все еще сильный рынок труда, и даже если у него получится мягкая посадка, он вряд ли станет агрессивно снижать ставку по федеральным фондам. Джером Пауэлл и его коллеги отразят это в декабрьских прогнозах, что на фоне стабилизации ноябрьской инфляции укрепит доллар США. В связи с этим рекомендую пока удерживать сформированные от 1,096 и наращенные на отбое от 1,08 шорты по EUR/USD.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба