11 декабря 2023 investing.com Кришнан Барани

Стартующая неделя станет кульминацией 2023 года, поскольку все, что произойдет на этой неделе, будет прощальным посланием в преддверии 2024 года.

На экономическом фронте нас ждет публикация индекса потребительских цен, индекса цен производителей и данных по розничным продажам. Также в календаре — аукционы 3-летних, 10-летних и 30-летних трежерис и заседания ФРС, ЕЦБ и Банка Англии.

В довершение ко всему, в эту пятницу одновременно истекают месячные и квартальные опционы. Не забыл ли я что-нибудь? На следующей неделе состоится, видимо, предпоследнее заседание центробанков — заседать будет Банк Японии.

Аукционы

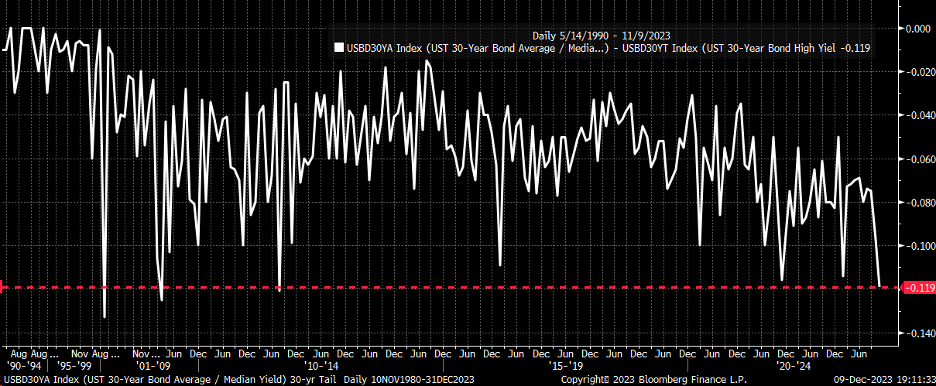

На долговом рынке эта неделя начнется с аукциона 3-летних трежерис на сумму $50 млрд сегодня в 11:30, после чего на 13:00 запланирован аукцион {{23705|10-летних трежерис} в объеме $37 млрд. Во вторник в 13:00 пройдет аукцион 30-летних трежерис на сумму $21 млрд.

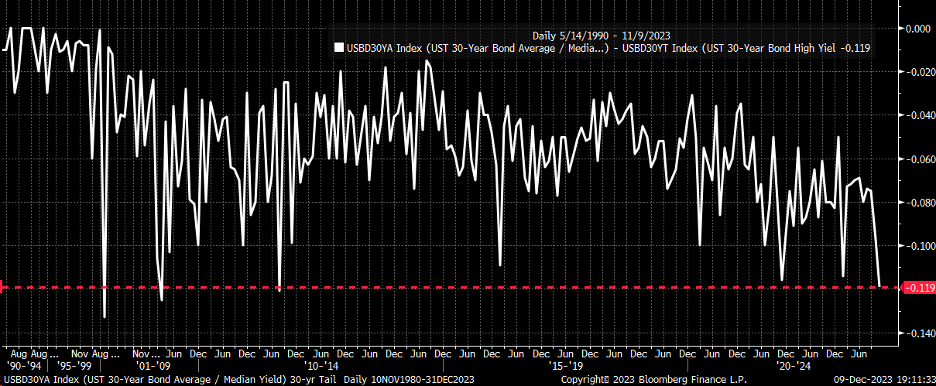

При последнем аукционе 30-летних облигаций, который состоялся в ноябре, доходность превысила предполагаемый уровень на максимальную величину с 2011 года.

Доходность 30-летних трежерис

ИПЦ вряд ли удивит

Перед этим аукционом, конечно же, будут опубликованы данные по инфляции, и я бы вряд ли стал от них ждать больших сюрпризов.

Согласно прогнозу, месячный ИПЦ за ноябрь составит 0,0%, как и в октябре, а годовой — 3,1% по сравнению с 3,2%. Базовый месячный ИПЦ, согласно прогнозам, составит 0,3% по сравнению с 0,2%, а годовой — 4,0%, как и в октябре.

ФРС пока не будет говорить о понижении ставок

Не думаю, что ФРС заговорит о понижении процентных ставок, указав, что это было бы преждевременным. Сигналы, как мне кажется, будут примерно такими же, как в последней речи Пауэлла перед «периодом тишины», а ее рынок проигнорировал.

Эти сигналы будут содержаться в комментариях Пауэлла и точечных графиках и покажут, что медиана на 2024 год остается неизменной, а на 2025 год она повысится, как и, пожалуй, на более долгосрочный период.

Доходность долгосрочных трежерис, как мне кажется, в итоге совершит отскок. Не уверен, что это означает новые максимумы, но коррекция была бы уместной.

Доходность 10-летних трежерис пробила линию нисходящего тренда для индекса относительной силы и приближается к верхней границе нисходящего тренда. Однако при коррекции на 61,8% недавнего падения доходность 10-летних трежерис совершенно спокойно может вернуться на уровень 4,70%.

Доходность 10-летних трежерис — дневной таймфрейм

Между тем, индекс доллара, судя по всему, настроен на рост с текущих уровней. На графике DXY, похоже, сформировалась перевернутся фигура «голова и плечи».

Доллар совершил резкий отскок от уровня коррекции на 61,8%, при этом его RSI сейчас, похоже, разворачивается вверх на долгом таймфрейме и недавно пробил краткосрочный нисходящий тренд. При пробое выше 104,5 индекс доллара нацелится на 105,60.

Индекс доллара – дневной таймфрейм

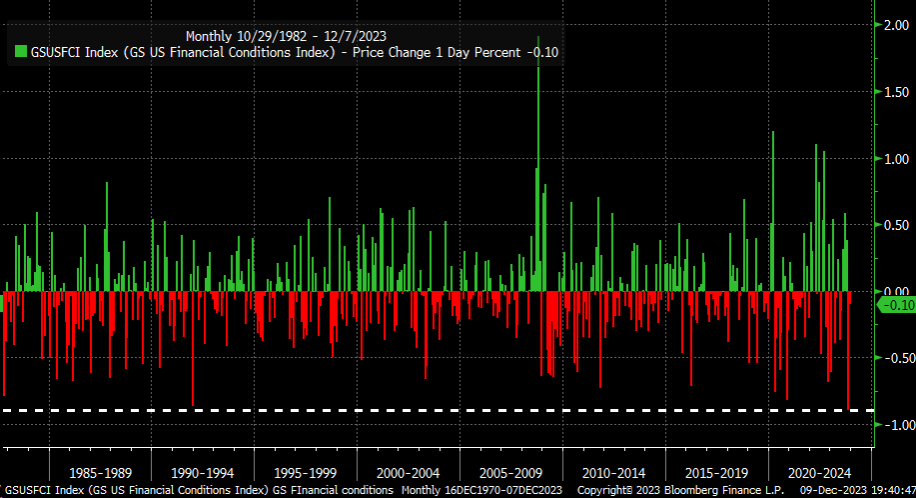

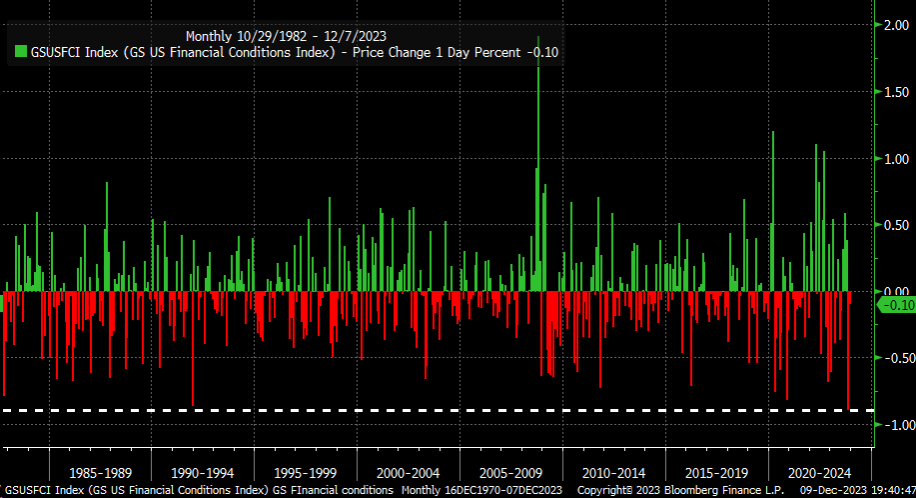

Рост доходности и укрепление доллара совершенно точно будут необходимы для смягчения финансовых условий, особенно после того, как ФРС решила упомянуть в своем заявлении в ноябре, что ужесточение финансовых условий может оказать давление на экономическую активность. Индекс финансовых условий GS в ноябре показал рекордное снижение.

Индекс финансовых условий GS

Продавцы опционов колл будут толкать фондовые индексы вниз

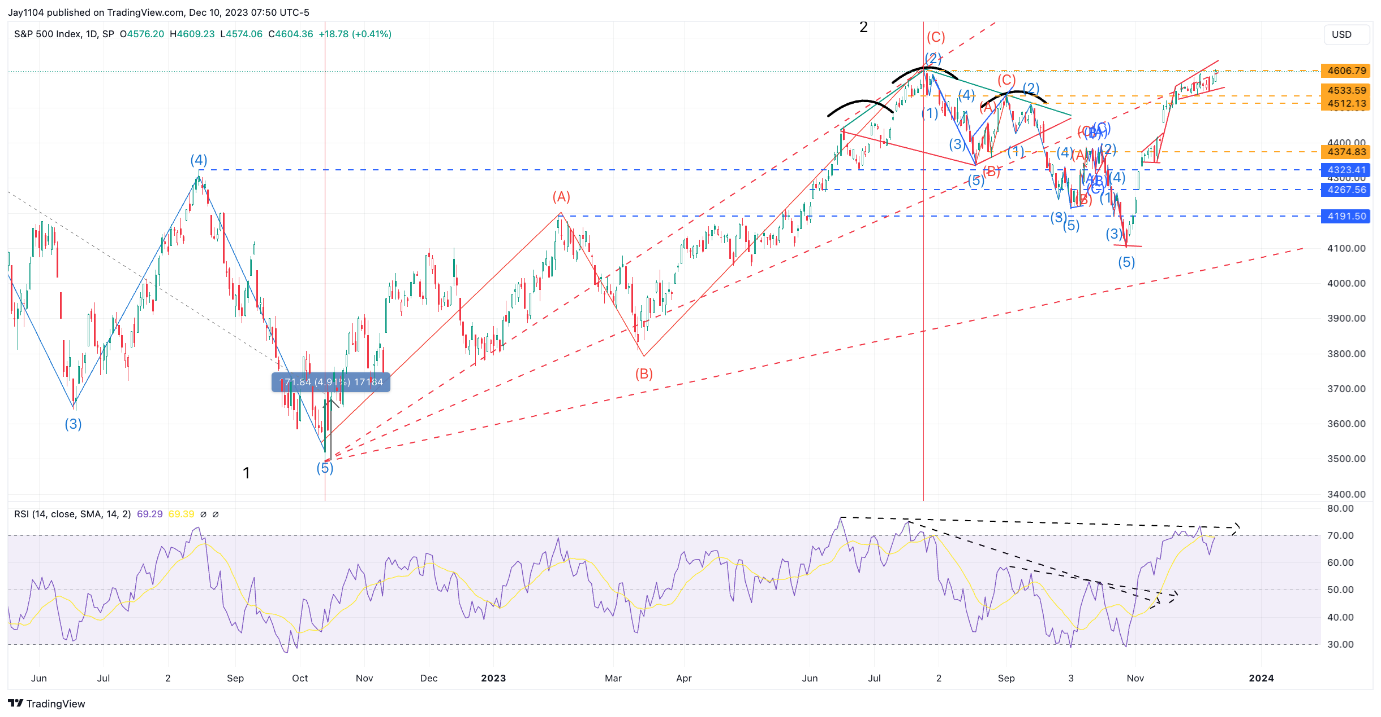

Индекс S&P 500 повысился в пятницу, приподнявшись чуть выше июльских максимумов. Если сегодня индекс снизится, в этом не будет ничего страшного, но, если рост продолжится, мне придется пересмотреть свой волновой анализ.

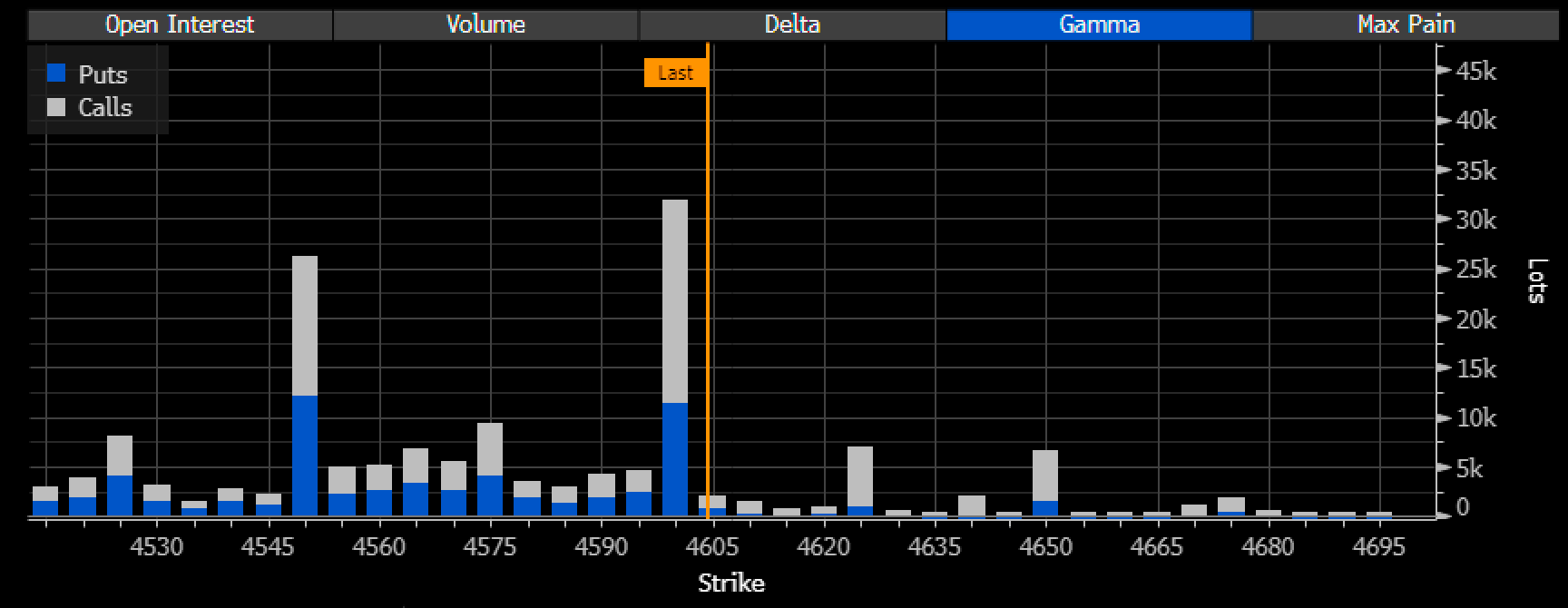

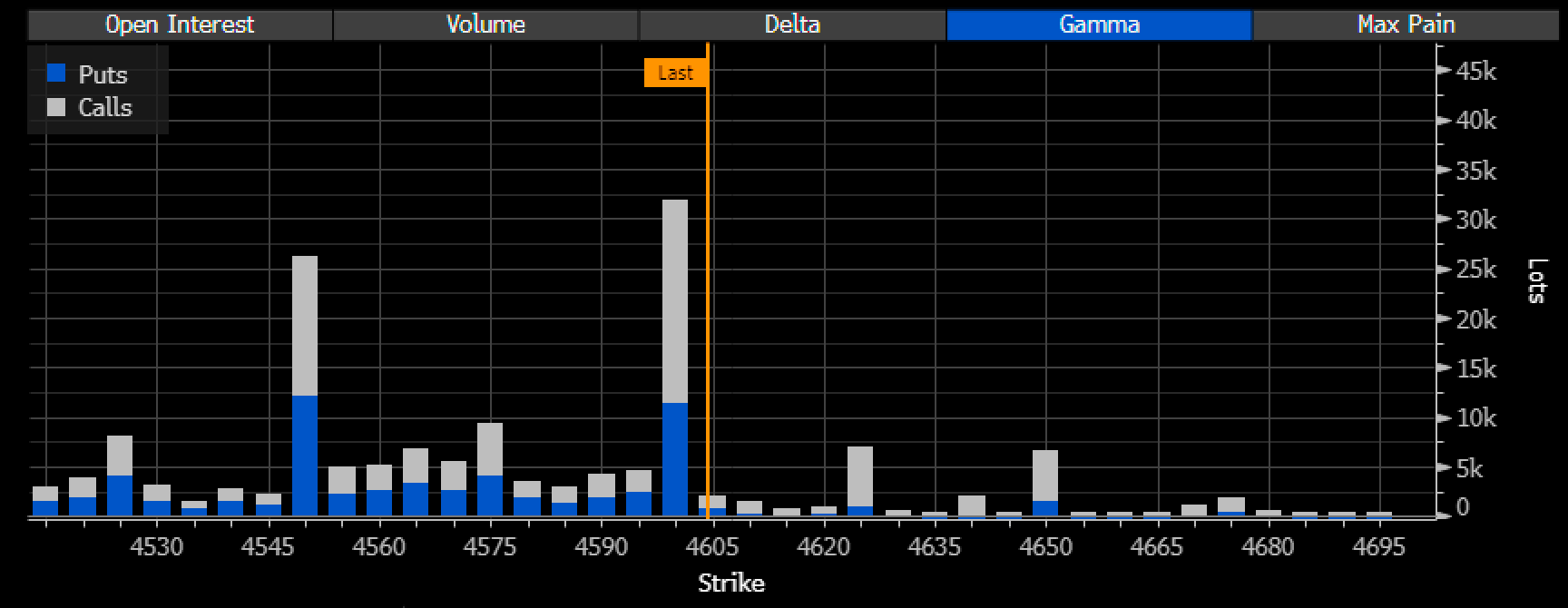

Но с точки зрения логики существует множество причин, по которым акции не должны продолжать движение вверх, и самая очевидная из них — это стена колл на эту пятницу на 4600.

Насколько мне известно, этот уровень не менялся, и, как я отмечал в четверг, он скорее всего приведет к активизации продавцов опционов колл.

S&P 500: торговая активность

Согласно Goldman, в этот понедельник в американских корпорациях начинает действовать запрет на покупку и продажу акций сотрудниками, что означает паузу для VWAP на $5 млрд в сутки до середины января.

И если динамика прошлой пятницы кому-то показалась машинальной, то во многом именно из-за этого, поскольку в 15:00 прекратился обратный выкуп акций, и именно тогда завершилось машинальное движение рынка.

SPX – 5-минутный таймфрейм

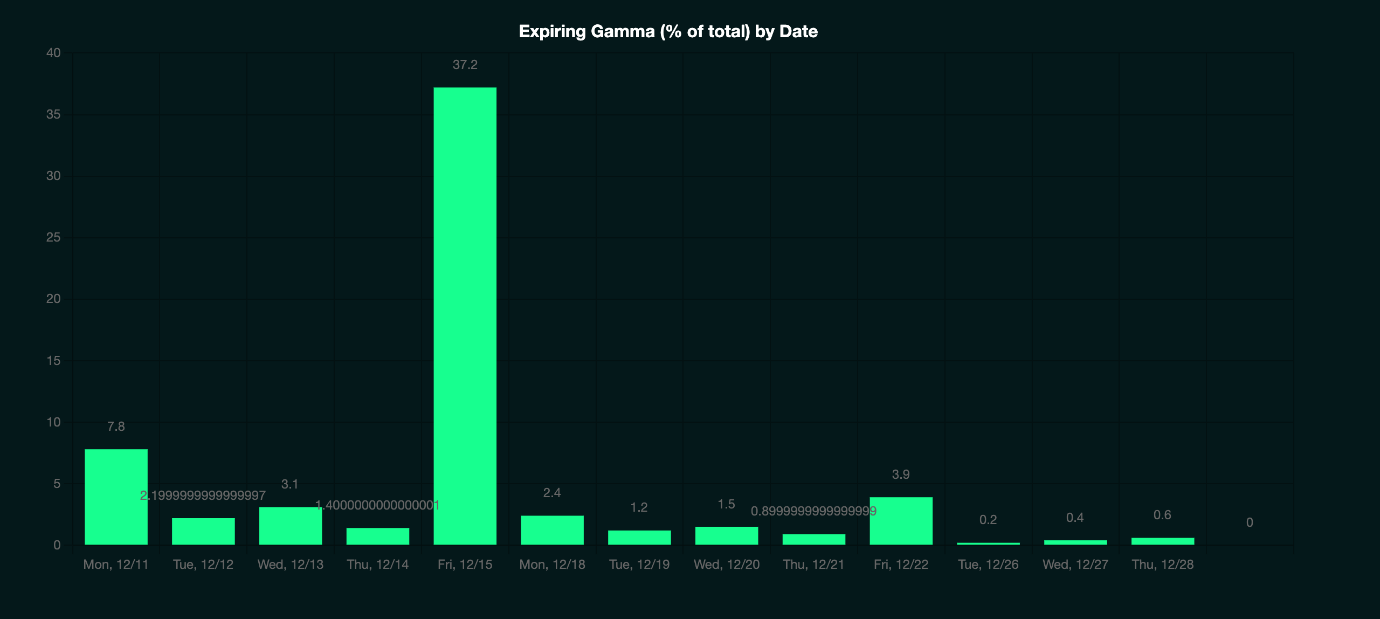

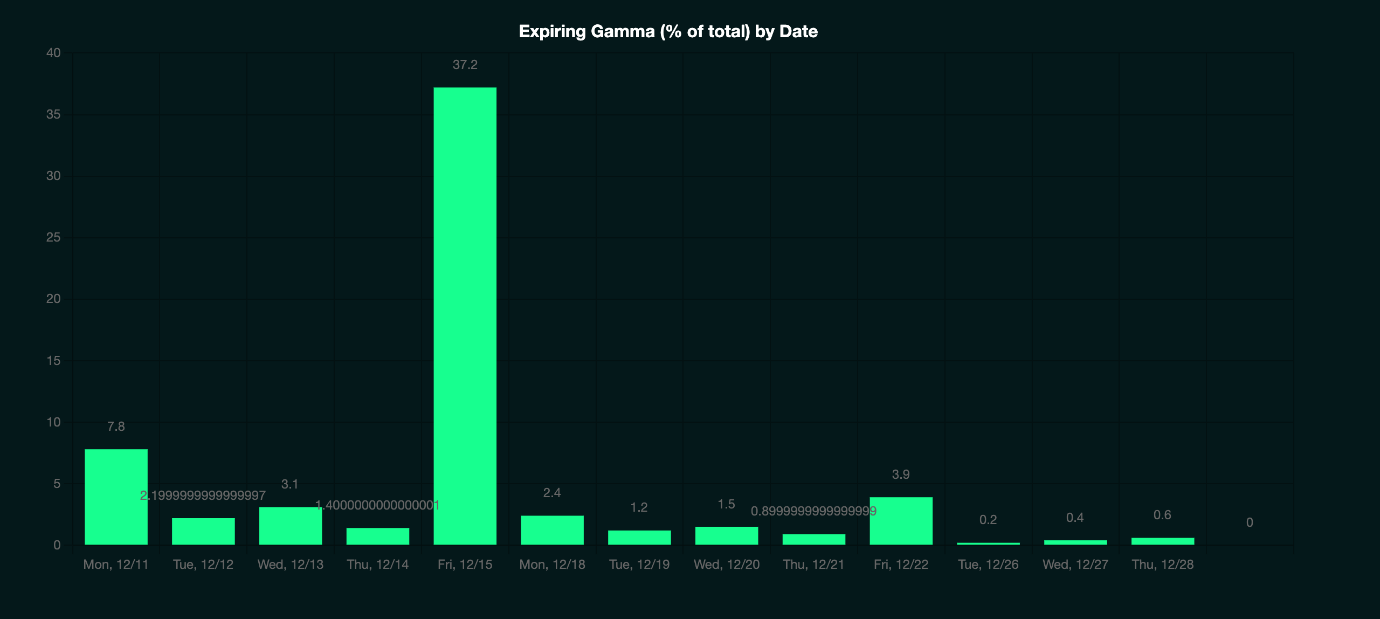

Как только в эту пятницу состоится экспирация опционов, 37% гаммы по S&P 500 отпадет, что может привести к усилению волатильности.

Экспирация гаммы по датам

Потеря гаммы и отсутствие обратного выкупа акций создают условия для повышения волатильности, особенно в период, когда проходят заседания нескольких центробанков. Важным будет также заседание Банка Японии, которое пройдет на следующей неделе.

Если Банк Японии решит отказаться от политики отрицательных процентных ставок, это, вероятно, приведет к укреплению иены, что угрожает стабильности, поскольку в этом случае начнется сворачивание торговли на разнице между процентными ставками. Какое именно влияние это может оказать на рынки, сказать сложно.

Иена уже начала укрепляться в ожидании изменений в политике Банка Японии.

USD/JPY – дневной таймфрейм

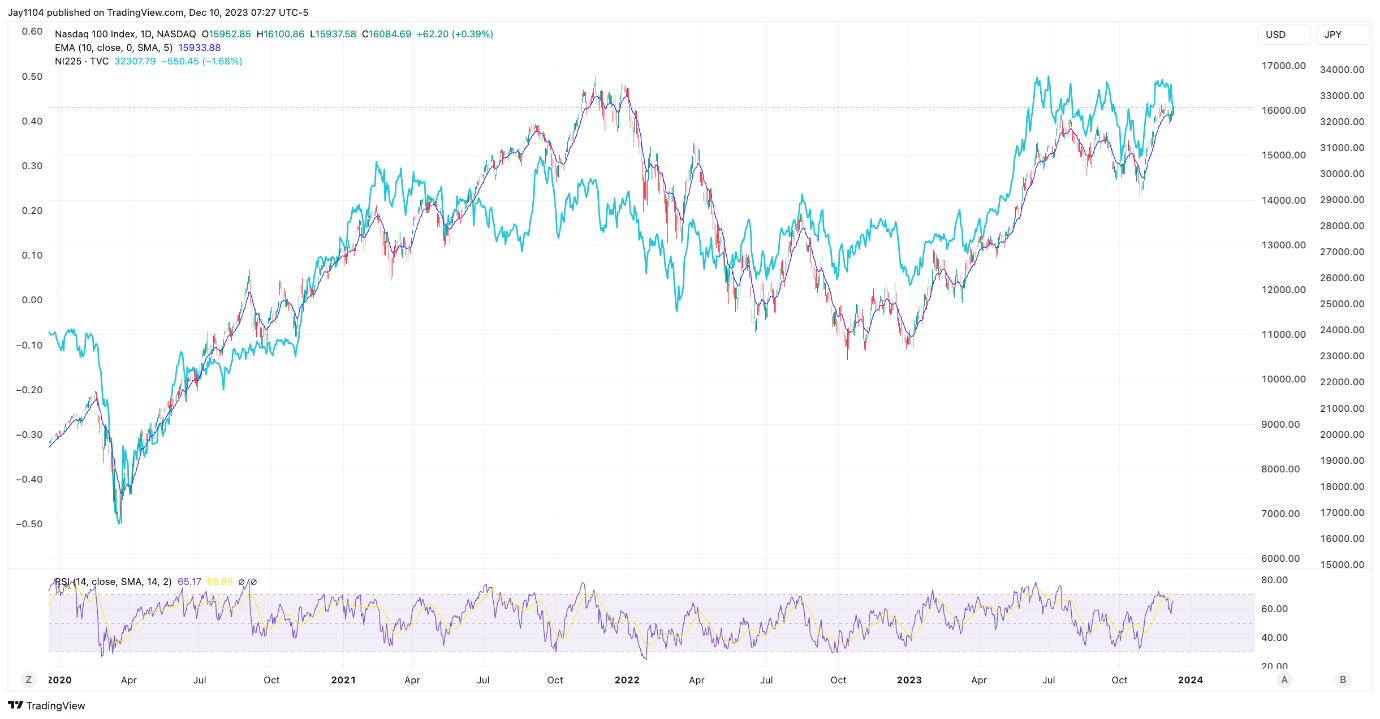

В качестве прокси мы можем использовать Nikkei, поскольку ралли этого индекса было вызвано ослаблением иены, а не настоящим «бычьим» рынком. Получается, что укрепление иены должно привести к падению японского фондового рынка.

С начала марта акции в Японии растут именно из-за ослабления иены.

USD/JPY – дневной таймфрейм

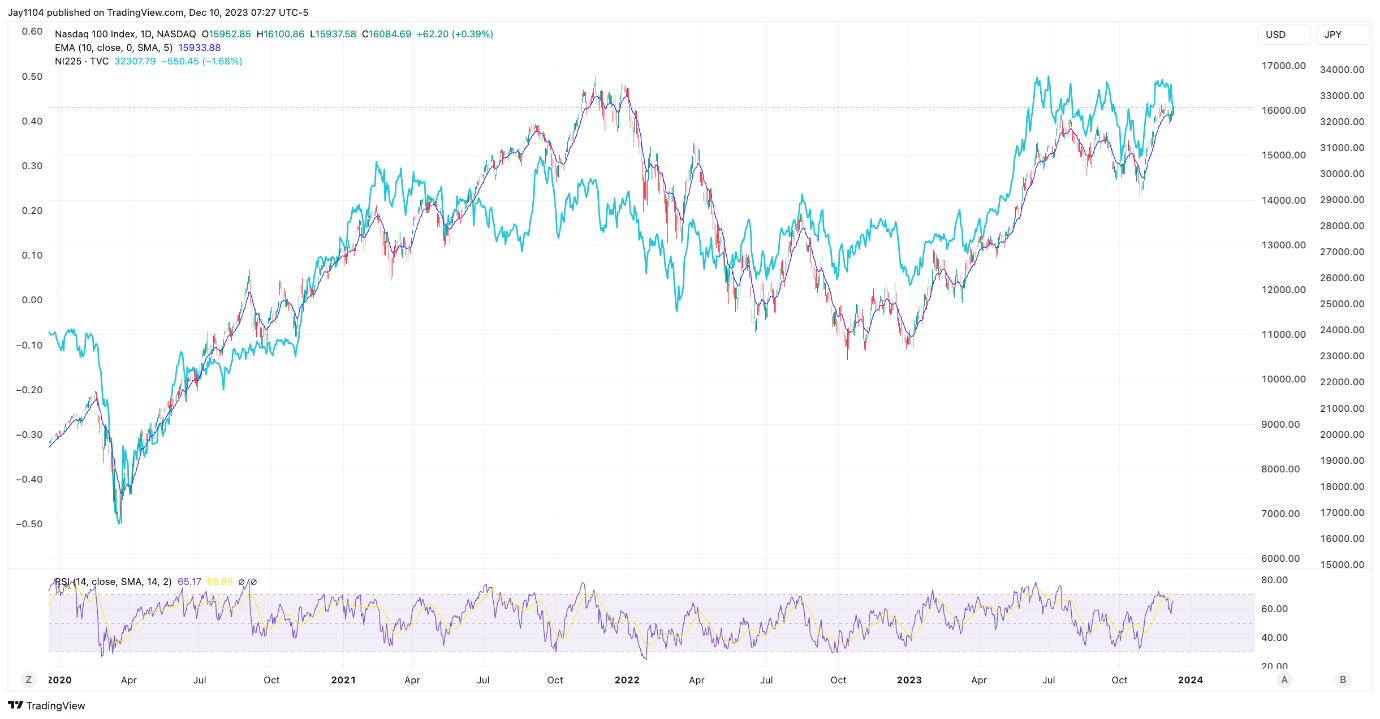

Совпадение это или нет, но ралли Nikkei как под копирку похоже на ралли NASDAQ за этот же период.

Nasdaq 100 – дневной таймфрейм

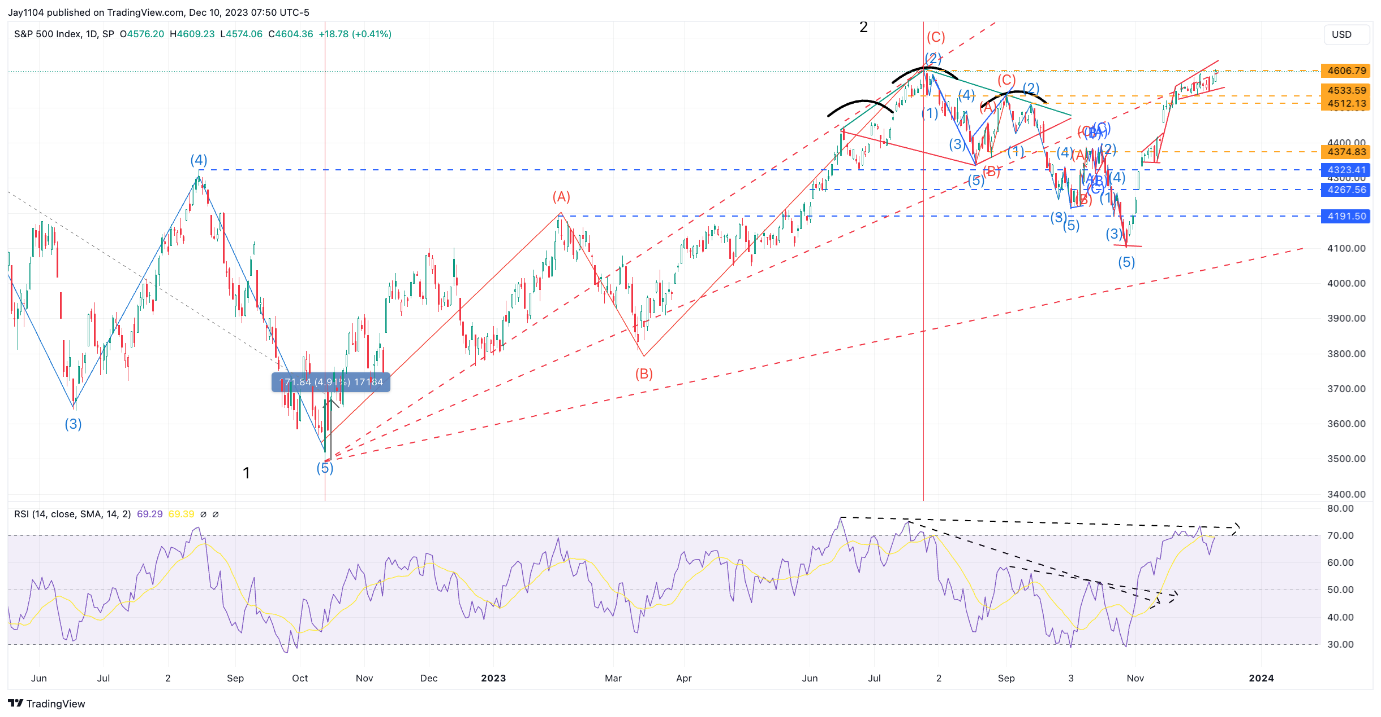

И на ралли S&P 500.

SPX – дневной таймфрейм

Между тем, скоростная линия сопротивления 1/3 с минимума октября 2022 года по-прежнему выступает в роли сильного сопротивления для S&P 500, и паттерн «бриллиант», по моему мнению, окажется неверным, если только сегодня рынок не совершит быстрый откат.

Тем не менее, на графике в рамках более широкого паттерна сохраняется растущий расширяющийся клин, а такие формирования, как правило, имеют «медвежий» характер. Кроме того, по RSI наблюдается «медвежья» дивергенция.

Так что мой сценарий, согласно которому S&P 500 вернется к 4100 и заполнит гэп, на данном этапе остается актуальным. Ралли пятницы было не настолько сильным, чтобы его опровергнуть.

S&P 500 – дневной таймфрейм

На экономическом фронте нас ждет публикация индекса потребительских цен, индекса цен производителей и данных по розничным продажам. Также в календаре — аукционы 3-летних, 10-летних и 30-летних трежерис и заседания ФРС, ЕЦБ и Банка Англии.

В довершение ко всему, в эту пятницу одновременно истекают месячные и квартальные опционы. Не забыл ли я что-нибудь? На следующей неделе состоится, видимо, предпоследнее заседание центробанков — заседать будет Банк Японии.

Аукционы

На долговом рынке эта неделя начнется с аукциона 3-летних трежерис на сумму $50 млрд сегодня в 11:30, после чего на 13:00 запланирован аукцион {{23705|10-летних трежерис} в объеме $37 млрд. Во вторник в 13:00 пройдет аукцион 30-летних трежерис на сумму $21 млрд.

При последнем аукционе 30-летних облигаций, который состоялся в ноябре, доходность превысила предполагаемый уровень на максимальную величину с 2011 года.

Доходность 30-летних трежерис

ИПЦ вряд ли удивит

Перед этим аукционом, конечно же, будут опубликованы данные по инфляции, и я бы вряд ли стал от них ждать больших сюрпризов.

Согласно прогнозу, месячный ИПЦ за ноябрь составит 0,0%, как и в октябре, а годовой — 3,1% по сравнению с 3,2%. Базовый месячный ИПЦ, согласно прогнозам, составит 0,3% по сравнению с 0,2%, а годовой — 4,0%, как и в октябре.

ФРС пока не будет говорить о понижении ставок

Не думаю, что ФРС заговорит о понижении процентных ставок, указав, что это было бы преждевременным. Сигналы, как мне кажется, будут примерно такими же, как в последней речи Пауэлла перед «периодом тишины», а ее рынок проигнорировал.

Эти сигналы будут содержаться в комментариях Пауэлла и точечных графиках и покажут, что медиана на 2024 год остается неизменной, а на 2025 год она повысится, как и, пожалуй, на более долгосрочный период.

Доходность долгосрочных трежерис, как мне кажется, в итоге совершит отскок. Не уверен, что это означает новые максимумы, но коррекция была бы уместной.

Доходность 10-летних трежерис пробила линию нисходящего тренда для индекса относительной силы и приближается к верхней границе нисходящего тренда. Однако при коррекции на 61,8% недавнего падения доходность 10-летних трежерис совершенно спокойно может вернуться на уровень 4,70%.

Доходность 10-летних трежерис — дневной таймфрейм

Между тем, индекс доллара, судя по всему, настроен на рост с текущих уровней. На графике DXY, похоже, сформировалась перевернутся фигура «голова и плечи».

Доллар совершил резкий отскок от уровня коррекции на 61,8%, при этом его RSI сейчас, похоже, разворачивается вверх на долгом таймфрейме и недавно пробил краткосрочный нисходящий тренд. При пробое выше 104,5 индекс доллара нацелится на 105,60.

Индекс доллара – дневной таймфрейм

Рост доходности и укрепление доллара совершенно точно будут необходимы для смягчения финансовых условий, особенно после того, как ФРС решила упомянуть в своем заявлении в ноябре, что ужесточение финансовых условий может оказать давление на экономическую активность. Индекс финансовых условий GS в ноябре показал рекордное снижение.

Индекс финансовых условий GS

Продавцы опционов колл будут толкать фондовые индексы вниз

Индекс S&P 500 повысился в пятницу, приподнявшись чуть выше июльских максимумов. Если сегодня индекс снизится, в этом не будет ничего страшного, но, если рост продолжится, мне придется пересмотреть свой волновой анализ.

Но с точки зрения логики существует множество причин, по которым акции не должны продолжать движение вверх, и самая очевидная из них — это стена колл на эту пятницу на 4600.

Насколько мне известно, этот уровень не менялся, и, как я отмечал в четверг, он скорее всего приведет к активизации продавцов опционов колл.

S&P 500: торговая активность

Согласно Goldman, в этот понедельник в американских корпорациях начинает действовать запрет на покупку и продажу акций сотрудниками, что означает паузу для VWAP на $5 млрд в сутки до середины января.

И если динамика прошлой пятницы кому-то показалась машинальной, то во многом именно из-за этого, поскольку в 15:00 прекратился обратный выкуп акций, и именно тогда завершилось машинальное движение рынка.

SPX – 5-минутный таймфрейм

Как только в эту пятницу состоится экспирация опционов, 37% гаммы по S&P 500 отпадет, что может привести к усилению волатильности.

Экспирация гаммы по датам

Потеря гаммы и отсутствие обратного выкупа акций создают условия для повышения волатильности, особенно в период, когда проходят заседания нескольких центробанков. Важным будет также заседание Банка Японии, которое пройдет на следующей неделе.

Если Банк Японии решит отказаться от политики отрицательных процентных ставок, это, вероятно, приведет к укреплению иены, что угрожает стабильности, поскольку в этом случае начнется сворачивание торговли на разнице между процентными ставками. Какое именно влияние это может оказать на рынки, сказать сложно.

Иена уже начала укрепляться в ожидании изменений в политике Банка Японии.

USD/JPY – дневной таймфрейм

В качестве прокси мы можем использовать Nikkei, поскольку ралли этого индекса было вызвано ослаблением иены, а не настоящим «бычьим» рынком. Получается, что укрепление иены должно привести к падению японского фондового рынка.

С начала марта акции в Японии растут именно из-за ослабления иены.

USD/JPY – дневной таймфрейм

Совпадение это или нет, но ралли Nikkei как под копирку похоже на ралли NASDAQ за этот же период.

Nasdaq 100 – дневной таймфрейм

И на ралли S&P 500.

SPX – дневной таймфрейм

Между тем, скоростная линия сопротивления 1/3 с минимума октября 2022 года по-прежнему выступает в роли сильного сопротивления для S&P 500, и паттерн «бриллиант», по моему мнению, окажется неверным, если только сегодня рынок не совершит быстрый откат.

Тем не менее, на графике в рамках более широкого паттерна сохраняется растущий расширяющийся клин, а такие формирования, как правило, имеют «медвежий» характер. Кроме того, по RSI наблюдается «медвежья» дивергенция.

Так что мой сценарий, согласно которому S&P 500 вернется к 4100 и заполнит гэп, на данном этапе остается актуальным. Ралли пятницы было не настолько сильным, чтобы его опровергнуть.

S&P 500 – дневной таймфрейм

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба