13 декабря 2023 Альфа-Капитал

День инвестора Сбера – ключевые моменты

Санкции на российские алмазы

S&P 500 – новый максимум

ФРС сохранит ставку на уровне 5,25–5,50%, считает консенсус

Недельная инфляция замедлилась

Эмитенты не успевают с замещением еврооблигаций

Цены на нефть – на минимумах последних месяцев

Коррекция в золоте после исторического максимума

Курс рубля – ниже USD/RUB 91,0

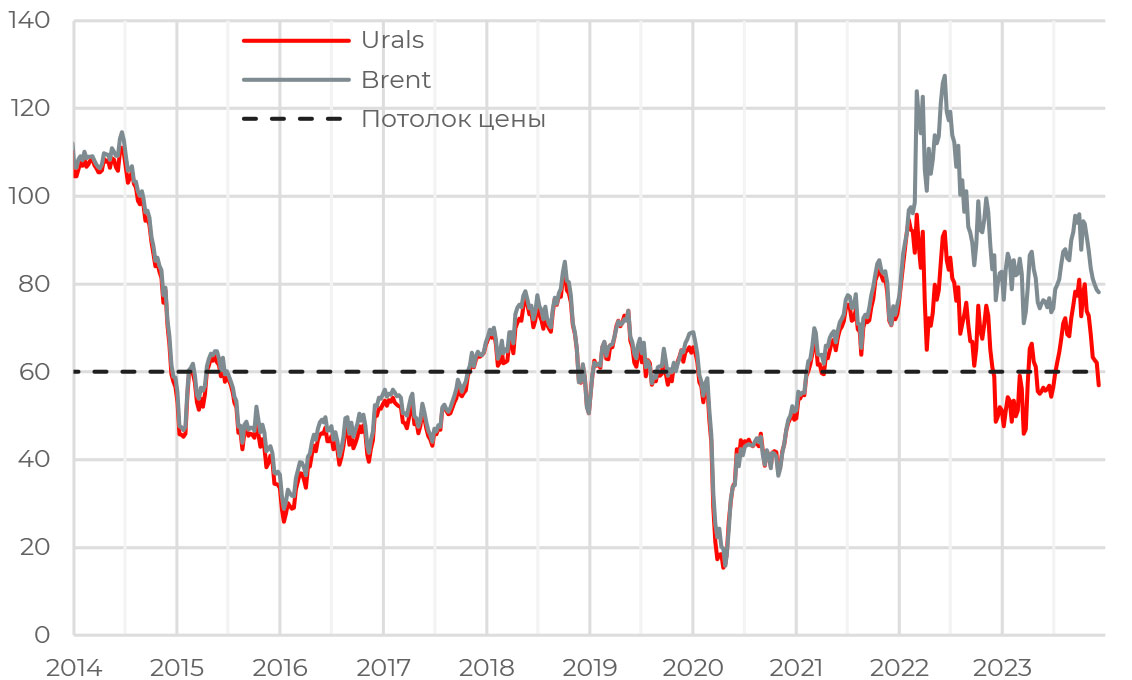

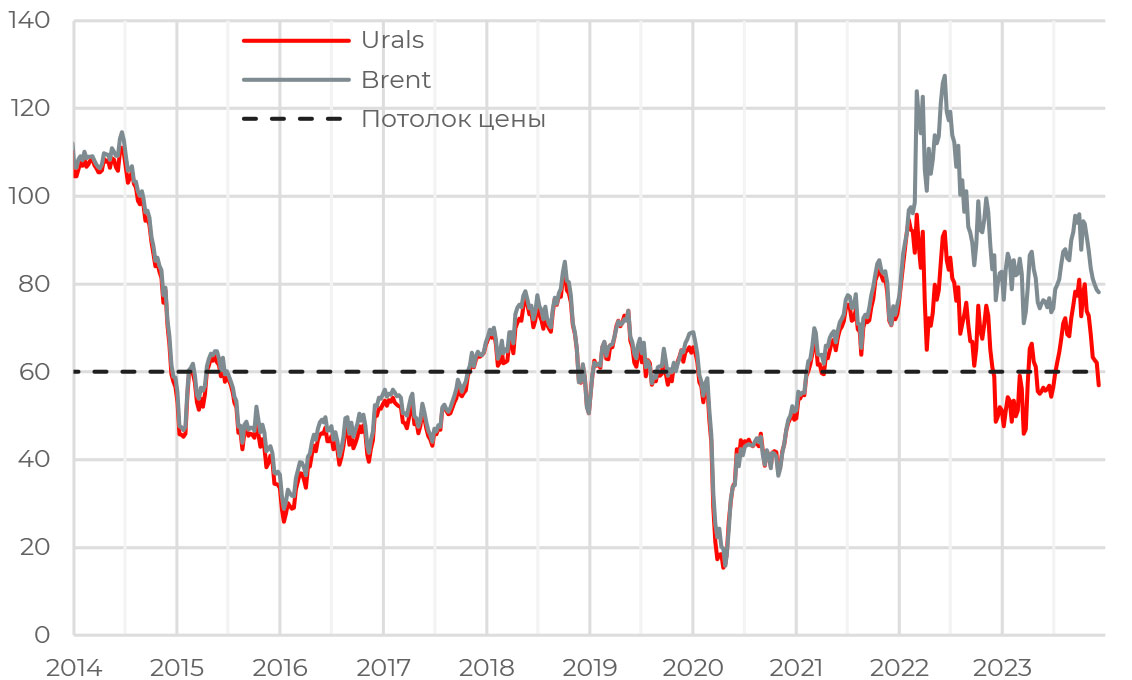

Цены на нефть – новый минимум

Цены на российскую нефть марки Urals опустились ниже «потолка» в 60 долл. за баррель впервые с начала июля. На это повлияло несколько факторов: в первую очередь это общая коррекция цен на рынке нефти, отчасти связанная с решением ОПЕК+ по продлению существующих ограничений до конца 1К2024 и одновременное наращивание добычи со стороны США.

Также, судя по сообщениям СМИ, греческие судовладельцы решили приостановить перевозку российской нефти после введения санкций на несколько танкеров, перевозящих Urals стоимостью выше потолка.

В результате спред Urals к Brent опять разъехался: по 0 последним данным, он достиг 20 долл. за баррель.

АКЦИИ

Российский рынок

День инвестора Сбера – ключевые моменты

На прошлой неделе Сбер провел День инвестора, в ходе которого была представлена новая стратегия. Основной ее фокус – развитие ИИ: за три года Сбер инвестировал в ИИ 450 млрд руб. (рост в 1,5 раза), результат – 800 млрд руб. прибыли.

Финансовые ориентиры: ROE 22%+ (ниже уровня 2023 25%, но выше среднего за пять лет), рост чистой процентной маржи (NIM) 5,5%+ и средних темпов роста активов и средств физических лиц – на 10% в год. Факторами поддержки NIM служат фокус на более маржинальное розничное кредитование и высокая доля текущих счетов (под 0% практически) у клиентов.

Сбер не ожидает ухудшения кредитного качества и видит стоимость риска в пределах 100–110 б.п. (на 3К2023 – 50 б.п.).

Дивидендные выплаты остаются на уровне 50% прибыли по МСФО при минимальном уровне достаточности капитала Н20.0 13,3% (соответствует текущему уровню по итогам 9 мес.). С учетом оценочной стоимости его акционерного капитала в 7 трлн руб. на конец года, это означает, что чистая прибыль банка в 2024 году может составить 1,5–1,6 трлн руб. (примерно уровень этого года). В таком случае дивидендная доходность акций Сбербанка останется двузначной – примерно 13% (дивиденд – 35–36 руб./акц.).

Санкции на российские алмазы

G7 вводит санкции против алмазов из РФ, речь идет о прямом запрете поставок необработанных алмазов в G7 с 1 января и непрямом запрете с 1 марта. Для Алросы – несущественно, т.к. не касается бриллиантов, произведенных из алмазов Алросы.

Из позитива – Индия не будет продлять двухмесячную приостановку в закупках алмазов после 15 декабря (ранее не исключалось, что пауза будет продлена). Это а) может говорить о том, что ситуация с запасами/ценами нормализовалась (цены упали до 15-летнего минимума и пока лишь небольшой отскок 0,4%); б) Алроса возобновит продажи в Индию. Но 4-й квартал очевидно будет плохой для компании – продаж не было два месяца, и накопленные запасы, скорее всего, будут продаваться равномерно в течение следующего года.

Глобальные рынки

S&P 500 – новый максимум

S&P 500 бьет рекорды, индекс подобрался к значению выше 4600 п., обогнав летние максимумы. С начала года индекс демонстрирует доходность в 20%. Причина роста – оптимизм вокруг снижения инфляции, рост цен начал замедляться как раз с августа. Также на прошлой неделе выходили данные по рынку труда, исходя из которых найм сотрудников немного замедляется, хоть и не столь быстрыми темпами, как закладывают аналитики.

В итоге за неделю лучший результат показали акции сектора коммуникаций (+1,4%), потребительских товаров (+1,1%) и ИТ (+0,7%), снижался нефтегазовый сектор (-3,2%) из-за продолжения коррекции в ценах на сырье.

Ближайшие дни будут насыщены публикацией макроэкономической статистики. Выйдут данные потребительской инфляции, индекс CPI. Также будет обнародован индекс цен производителей PPI. Помимо этого, ждем актуальные данные по розничным продажам и промышленному производству.

ФРС сохранит ставку на уровне 5,25–5,50%, считает консенсус

Ожидаемое событие недели – заседание ФРС и решение регулятора по ставке. Сейчас рынок склоняется к тому, что ключевая ставка будет сохранена на прежнем уровне в 5,25–5,50%. Это будет последнее заседание ФРС в этом году, для инвесторов будут важны комментарии главы ФРС, которые сформируют ожидания по поводу денежно-кредитной политики на следующий год. Напомним, что в январе 2023 года рынок ждал, что регулятор перейдет к политике смягчения уже летом, такие ожидания стали немаловажным триггером для рынка акций.

ОБЛИГАЦИИ

Рублевые облигации

Недельная инфляция замедлилась

Исходя из последних данных, инфляция в ноябре, по нашим оценкам, соответствовала 10,9% в годовом исчислении (с очисткой от сезонности, не путать с годовой инфляцией!). Возможность удержания ее в рамках прогнозов ЦБ РФ к концу года сомнительна, для этого декабрьская инфляция должна резко замедлиться.

Тем не менее, за прошедшую неделю инфляция, при экстраполяции на год, составила всего 4%, но если исключить фактор падения цен на авиабилеты, получаем порядка 7%. Это хоть и отражает замедление инфляции, но такое замедление наблюдается пока в рамках одной недели. На предстоящем заседании ЦБ РФ 15 декабря регулятор будет оценивать текущую динамику инфляции и инфляционные ожидания, поэтому данные по инфляции за эту неделю будут ключевыми.

Мы полагаем, что вероятность повышения ключевой ставки на 50–100 б.п. высока, но не ожидаем значительной реакции рынка на такое решение.

Еврооблигации

Эмитенты не успевают с замещением еврооблигаций

У эмитентов еврооблигаций осталось менее месяца, чтобы, согласно указу президента, провести замещение бумаг, но пока что значительный объем евробондов так и не был замещен. Часть эмитентов, очевидно, не успевают провести замещение: это прежде всего банки, которым из-за особенностей учета бумаг в капитале сложнее согласовать документы для замещения.

Еще ряд компаний, вероятно, предпочли бы оставить в силе текущий способ расчетов по еврооблигациям и не замещать их. Например, опросы по этому поводу проводили РЖД и ВЭБ.РФ, но их результаты пока неизвестны. Аналогичное голосование среди держателей облигаций с погашением в 2025 и 2026 годах также проводил Норникель, но его инвесторы, судя по всему, проголосовали за замещение: сегодня компания начала размещение локальных облигаций для замещения евробондов с погашением в 2025 году.

До конца года мы ожидаем как минимум замещения всех выпусков еврооблигаций ГТЛК и также допускаем, что на этот рынок успеют выйти Минфин (с выпусками с XS-кодом), ВТБ, ТМК, Nordgold и, возможно, НЛМК (если инвесторы все же одобрили замещение). Но они вряд ли успеют заместить все свои бумаги, поскольку сам процесс замещения (без учета времени на согласование документов и регистрацию выпуска локальных бумаг) занимает минимум 7–10 дней.

Поэтому мы предполагаем, что действие указа об обязательном замещении может быть продлено на 2024 год. Вторичному рынку такая отсрочка пошла бы на пользу, так как навес новых бумаг стал бы более растянутым во времени. Во многом именно этим и объясняется рост рынка этой осенью: на рынок пришли средства от погашения выпусков Газпрома и ВЭБ.РФ, при этом предложение новых бумаг растет довольно медленно.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Цены на нефть – на минимумах последних месяцев

Цена барреля Brent опускалась ниже 75 долл. в конце прошлой недели, рынок не особо оценил усилия ОПЕК+ по сокращению добычи. Исходя из озвученных договоренностей, размер сокращения предложения будет довольно сдержанным. При этом предложение со стороны стран за рамками соглашения остается высоким, и текущие цены недостаточно низкие, чтобы заставить компании немедленно пересматривать свои планы.

Кстати, проектировки российского бюджета на 2024 год указывают, что текущие цены не создают проблем для госфинансов, то есть острой необходимости толкать нефтяные цены вверх нет. Тем более что нет более короткой дороги к низким ценам на нефть, чем очень высокие цены на нефть. Дополнительным аргументом в пользу удержания пониженных цен является и состояние экономик основных потребителей, в частности беспокойство по поводу рецессии в Европе или замедления роста Китая.

Тем не менее сокращение стратегических запасов в США говорит о том, что одним фактором снижения цен в обозримом будущем может стать меньше.

Коррекция в золоте после исторического максимума

Инвесторы в золото оказались очень пугливыми: после того как цена обновила исторический максимум 2088,8 долл. за унцию (прошлый был 2088,7 долл. в начале мая), на рынке произошел резкий разворот вниз. Сегодня цена уже была ниже 1995 долл. за унцию. В очередной раз мы наблюдаем, что золото выступает как актив с собственной историей и факторами, определяющими его стоимость, что делает его незаменимым для диверсификации активов.

Валюты

Курс рубля – ниже USD/RUB 91,0

Рубль, после некоторой коррекции во второй половине ноября, возобновил укрепление, и сегодня курс оказался ниже USD/RUB 91,0. Основные факторы, обеспечивающие укрепление рубля, остаются в силе: указ президента о контроле за выручкой экспортеров и жесткая политика ЦБ РФ. На этой неделе, кстати, ключевая ставка может быть повышена еще раз.

Санкции на российские алмазы

S&P 500 – новый максимум

ФРС сохранит ставку на уровне 5,25–5,50%, считает консенсус

Недельная инфляция замедлилась

Эмитенты не успевают с замещением еврооблигаций

Цены на нефть – на минимумах последних месяцев

Коррекция в золоте после исторического максимума

Курс рубля – ниже USD/RUB 91,0

Цены на нефть – новый минимум

Цены на российскую нефть марки Urals опустились ниже «потолка» в 60 долл. за баррель впервые с начала июля. На это повлияло несколько факторов: в первую очередь это общая коррекция цен на рынке нефти, отчасти связанная с решением ОПЕК+ по продлению существующих ограничений до конца 1К2024 и одновременное наращивание добычи со стороны США.

Также, судя по сообщениям СМИ, греческие судовладельцы решили приостановить перевозку российской нефти после введения санкций на несколько танкеров, перевозящих Urals стоимостью выше потолка.

В результате спред Urals к Brent опять разъехался: по 0 последним данным, он достиг 20 долл. за баррель.

АКЦИИ

Российский рынок

День инвестора Сбера – ключевые моменты

На прошлой неделе Сбер провел День инвестора, в ходе которого была представлена новая стратегия. Основной ее фокус – развитие ИИ: за три года Сбер инвестировал в ИИ 450 млрд руб. (рост в 1,5 раза), результат – 800 млрд руб. прибыли.

Финансовые ориентиры: ROE 22%+ (ниже уровня 2023 25%, но выше среднего за пять лет), рост чистой процентной маржи (NIM) 5,5%+ и средних темпов роста активов и средств физических лиц – на 10% в год. Факторами поддержки NIM служат фокус на более маржинальное розничное кредитование и высокая доля текущих счетов (под 0% практически) у клиентов.

Сбер не ожидает ухудшения кредитного качества и видит стоимость риска в пределах 100–110 б.п. (на 3К2023 – 50 б.п.).

Дивидендные выплаты остаются на уровне 50% прибыли по МСФО при минимальном уровне достаточности капитала Н20.0 13,3% (соответствует текущему уровню по итогам 9 мес.). С учетом оценочной стоимости его акционерного капитала в 7 трлн руб. на конец года, это означает, что чистая прибыль банка в 2024 году может составить 1,5–1,6 трлн руб. (примерно уровень этого года). В таком случае дивидендная доходность акций Сбербанка останется двузначной – примерно 13% (дивиденд – 35–36 руб./акц.).

Санкции на российские алмазы

G7 вводит санкции против алмазов из РФ, речь идет о прямом запрете поставок необработанных алмазов в G7 с 1 января и непрямом запрете с 1 марта. Для Алросы – несущественно, т.к. не касается бриллиантов, произведенных из алмазов Алросы.

Из позитива – Индия не будет продлять двухмесячную приостановку в закупках алмазов после 15 декабря (ранее не исключалось, что пауза будет продлена). Это а) может говорить о том, что ситуация с запасами/ценами нормализовалась (цены упали до 15-летнего минимума и пока лишь небольшой отскок 0,4%); б) Алроса возобновит продажи в Индию. Но 4-й квартал очевидно будет плохой для компании – продаж не было два месяца, и накопленные запасы, скорее всего, будут продаваться равномерно в течение следующего года.

Глобальные рынки

S&P 500 – новый максимум

S&P 500 бьет рекорды, индекс подобрался к значению выше 4600 п., обогнав летние максимумы. С начала года индекс демонстрирует доходность в 20%. Причина роста – оптимизм вокруг снижения инфляции, рост цен начал замедляться как раз с августа. Также на прошлой неделе выходили данные по рынку труда, исходя из которых найм сотрудников немного замедляется, хоть и не столь быстрыми темпами, как закладывают аналитики.

В итоге за неделю лучший результат показали акции сектора коммуникаций (+1,4%), потребительских товаров (+1,1%) и ИТ (+0,7%), снижался нефтегазовый сектор (-3,2%) из-за продолжения коррекции в ценах на сырье.

Ближайшие дни будут насыщены публикацией макроэкономической статистики. Выйдут данные потребительской инфляции, индекс CPI. Также будет обнародован индекс цен производителей PPI. Помимо этого, ждем актуальные данные по розничным продажам и промышленному производству.

ФРС сохранит ставку на уровне 5,25–5,50%, считает консенсус

Ожидаемое событие недели – заседание ФРС и решение регулятора по ставке. Сейчас рынок склоняется к тому, что ключевая ставка будет сохранена на прежнем уровне в 5,25–5,50%. Это будет последнее заседание ФРС в этом году, для инвесторов будут важны комментарии главы ФРС, которые сформируют ожидания по поводу денежно-кредитной политики на следующий год. Напомним, что в январе 2023 года рынок ждал, что регулятор перейдет к политике смягчения уже летом, такие ожидания стали немаловажным триггером для рынка акций.

ОБЛИГАЦИИ

Рублевые облигации

Недельная инфляция замедлилась

Исходя из последних данных, инфляция в ноябре, по нашим оценкам, соответствовала 10,9% в годовом исчислении (с очисткой от сезонности, не путать с годовой инфляцией!). Возможность удержания ее в рамках прогнозов ЦБ РФ к концу года сомнительна, для этого декабрьская инфляция должна резко замедлиться.

Тем не менее, за прошедшую неделю инфляция, при экстраполяции на год, составила всего 4%, но если исключить фактор падения цен на авиабилеты, получаем порядка 7%. Это хоть и отражает замедление инфляции, но такое замедление наблюдается пока в рамках одной недели. На предстоящем заседании ЦБ РФ 15 декабря регулятор будет оценивать текущую динамику инфляции и инфляционные ожидания, поэтому данные по инфляции за эту неделю будут ключевыми.

Мы полагаем, что вероятность повышения ключевой ставки на 50–100 б.п. высока, но не ожидаем значительной реакции рынка на такое решение.

Еврооблигации

Эмитенты не успевают с замещением еврооблигаций

У эмитентов еврооблигаций осталось менее месяца, чтобы, согласно указу президента, провести замещение бумаг, но пока что значительный объем евробондов так и не был замещен. Часть эмитентов, очевидно, не успевают провести замещение: это прежде всего банки, которым из-за особенностей учета бумаг в капитале сложнее согласовать документы для замещения.

Еще ряд компаний, вероятно, предпочли бы оставить в силе текущий способ расчетов по еврооблигациям и не замещать их. Например, опросы по этому поводу проводили РЖД и ВЭБ.РФ, но их результаты пока неизвестны. Аналогичное голосование среди держателей облигаций с погашением в 2025 и 2026 годах также проводил Норникель, но его инвесторы, судя по всему, проголосовали за замещение: сегодня компания начала размещение локальных облигаций для замещения евробондов с погашением в 2025 году.

До конца года мы ожидаем как минимум замещения всех выпусков еврооблигаций ГТЛК и также допускаем, что на этот рынок успеют выйти Минфин (с выпусками с XS-кодом), ВТБ, ТМК, Nordgold и, возможно, НЛМК (если инвесторы все же одобрили замещение). Но они вряд ли успеют заместить все свои бумаги, поскольку сам процесс замещения (без учета времени на согласование документов и регистрацию выпуска локальных бумаг) занимает минимум 7–10 дней.

Поэтому мы предполагаем, что действие указа об обязательном замещении может быть продлено на 2024 год. Вторичному рынку такая отсрочка пошла бы на пользу, так как навес новых бумаг стал бы более растянутым во времени. Во многом именно этим и объясняется рост рынка этой осенью: на рынок пришли средства от погашения выпусков Газпрома и ВЭБ.РФ, при этом предложение новых бумаг растет довольно медленно.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Цены на нефть – на минимумах последних месяцев

Цена барреля Brent опускалась ниже 75 долл. в конце прошлой недели, рынок не особо оценил усилия ОПЕК+ по сокращению добычи. Исходя из озвученных договоренностей, размер сокращения предложения будет довольно сдержанным. При этом предложение со стороны стран за рамками соглашения остается высоким, и текущие цены недостаточно низкие, чтобы заставить компании немедленно пересматривать свои планы.

Кстати, проектировки российского бюджета на 2024 год указывают, что текущие цены не создают проблем для госфинансов, то есть острой необходимости толкать нефтяные цены вверх нет. Тем более что нет более короткой дороги к низким ценам на нефть, чем очень высокие цены на нефть. Дополнительным аргументом в пользу удержания пониженных цен является и состояние экономик основных потребителей, в частности беспокойство по поводу рецессии в Европе или замедления роста Китая.

Тем не менее сокращение стратегических запасов в США говорит о том, что одним фактором снижения цен в обозримом будущем может стать меньше.

Коррекция в золоте после исторического максимума

Инвесторы в золото оказались очень пугливыми: после того как цена обновила исторический максимум 2088,8 долл. за унцию (прошлый был 2088,7 долл. в начале мая), на рынке произошел резкий разворот вниз. Сегодня цена уже была ниже 1995 долл. за унцию. В очередной раз мы наблюдаем, что золото выступает как актив с собственной историей и факторами, определяющими его стоимость, что делает его незаменимым для диверсификации активов.

Валюты

Курс рубля – ниже USD/RUB 91,0

Рубль, после некоторой коррекции во второй половине ноября, возобновил укрепление, и сегодня курс оказался ниже USD/RUB 91,0. Основные факторы, обеспечивающие укрепление рубля, остаются в силе: указ президента о контроле за выручкой экспортеров и жесткая политика ЦБ РФ. На этой неделе, кстати, ключевая ставка может быть повышена еще раз.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба