20 декабря 2023 Альфа-Капитал

TCS назначил дату ВОСА по редомициляции

Yandex – разногласия по сделке

Акционер HeadHunter включен в SDN

Перспективы по ставке ФРС – позитив для акций

Минфин планирует разместить 4 трлн руб. в 2024 году

ФРС оставила ставку без изменений и смягчила риторику

Нефть опять выше 70 долл.

Приостановка перевозки грузов через Суэцкий канал

Доллар США слабеет на ожиданиях снижения ставки ФРС

Юань укрепляется на фоне валютных интервенций госбанков

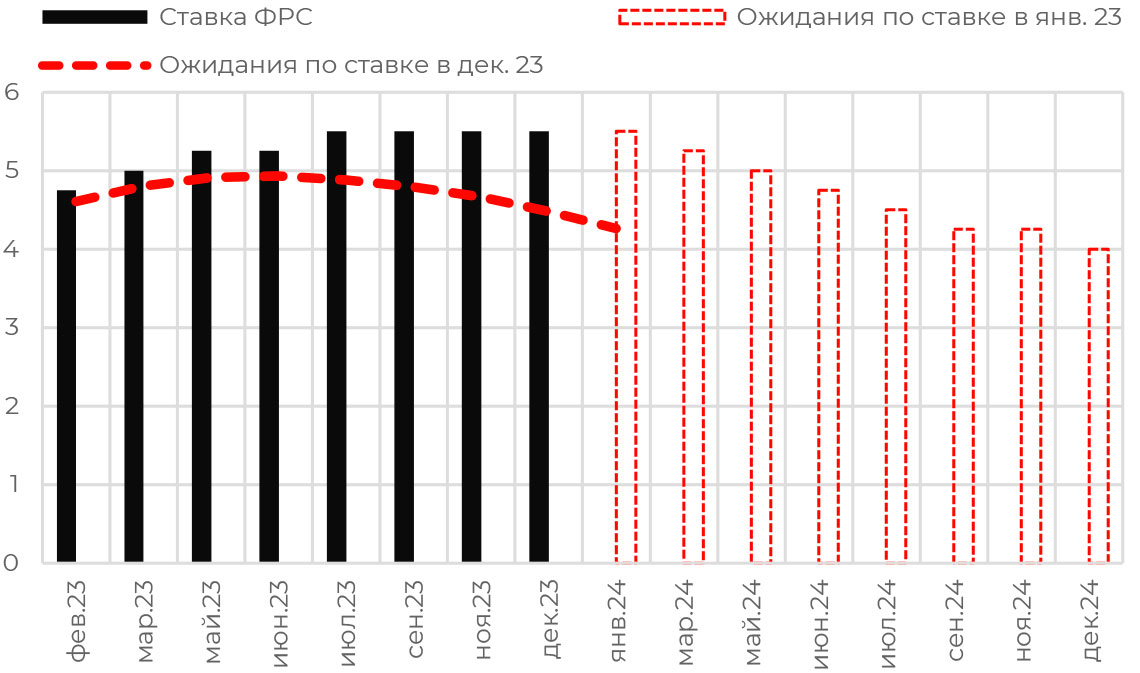

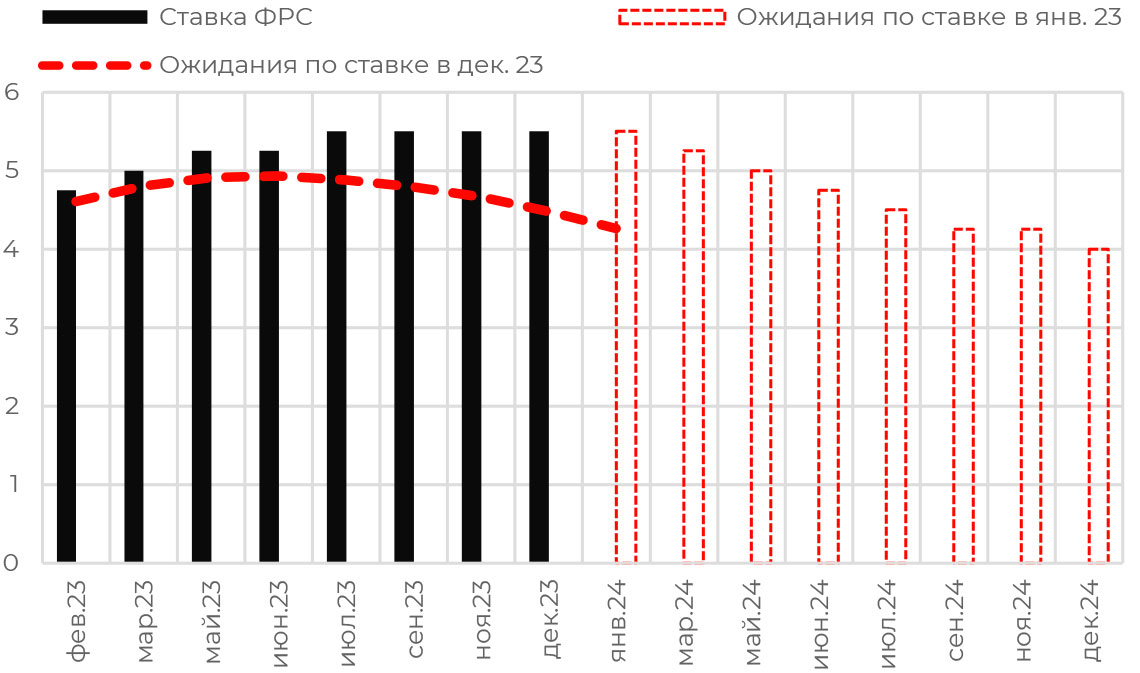

Ставка ФРС – ожидания и реальность

Ожидания по ставке ФРС очень подвижны и очень редко бывают точны. В декабре инвесторы ожидали ее снижения уже летом (красная пунктирная линия на графике), но регулятор повышал ставку до июля, после чего держал ее на уровне 5,2–5,5%.

Сейчас рынок закладывает 70%-ную вероятность снижения ставки ФРС в конце марта 2024 года. А к концу года рынок ожидает, что ставка ФРС опустится до 4%. ФРС прогнозирует более медленное снижение ставки и таргетирует ее среднее значение в 4,6% в 2024 году, 3,6% – в 2025 году, 2,9% – в 2026 году.

Скорость снижения ставки может быть даже больше, чем ожидает рынок. Для этого нужно лишь чтобы начала расти безработица, вызывая у ФРС опасения рецессии.

АКЦИИ

Российский рынок

TCS назначил дату ВОСА по редомициляции

Стало известно, что ВОСА TCS Group по вопросу одобрения редомициляции в РФ пройдет 8 января 2024 года. Для решения потребуется 75% голосов кворума, объем акций в свободном обращении составлял ранее 65%, что не гарантирует одобрения предложения. Что касается потенциала возврата к выплате дивидендов, то, исходя из исторических средних значений в размере 30% чистой прибыли, за 2023 год ждем не более 4% доходности.

Yandex – разногласия по сделке

По информации Forbes, «американская» часть акционеров и совета директоров Yandex NV не готова одобрять предполагаемое ранее решение по обмену акций голландской компании на акции «российского Яндекса», мотивируя возможной дискриминацией для акционеров (т.к. иностранцы не будут иметь возможности обменяться в российский актив). Но как альтернатива, решение по вопросу обмена, возможно, будет инициировано на уровне «российского «Яндекса» – по примеру HeadHunter. Также Форбс пишет, что среди потенциальных инвесторов в «российский Яндекс» вообще нет единого мнения по вопросу обмена акций: его поддерживают участники, у которых уже есть позиции в Yandex NV, другая часть потенциальных инвесторов против «широкой конвертации». Мы подразумеваем, что под этим определением лежит доступность обмена для всех миноритариев NV.

Такие разногласия, если они действительно имеют место, очевидно, не добавляют ясности в отношении финального варианта реструктуризации, которая и так обсуждается уже более года.

Акционер HeadHunter включен в SDN

Иван Таврин из Kismet Capital Group включен в SDN-список. Kismet владел в HeadHunter 23%, т.е. мы не ждем расширения санкций против HeadHunter, поскольку указанная доля меньше 50%.

Напомним, что HeadHunter начал процедуру переезда и уже получил заявки на обмен расписок в иностранной инфраструктуре на акции нового холдинга МКАО «Хэдхантер» от 73% инвесторов. Компании удалось получить согласие на обмен очень высокой доли капитала, что косвенно говорит о том, что значительная часть ее бумаг оказалась в руках российских инвесторов. Мы допускаем, что аналогичная ситуация наблюдается и в структуре собственников других квазироссийских компаний, что означает, что редомициляция в Россию таких эмитентов – это вопрос времени. Однако краткосрочно бумаги таких компаний могут находиться под давлением из-за потенциального огромного навеса, когда эмитенты поменяют юрисдикцию и «пропишутся» в России. Часть бумаг уже переводится в Россию.

Глобальные рынки

Перспективы по ставке ФРС – позитив для акций

В ходе последнего в этом году заседания ФРС оставила ставку без изменений, подстегнув надежды о скором переходе к мягкой монетарной политике, что стало катализатором роста для акций – S&P 500 вырос на 2,5%, Nasdaq прибавил около 3%, индексы вскоре могут обновить рекорды. Лучше рынка торговались акции циклических компаний – сырьевого (+4%), финансового сектора (+3,6%) и потребительских товаров (+3,5%). Также индекс малых и средних компаний Russell 2000 вырос практически на 6% за неделю, продолжая отыгрывать потери. Позитивный фон на американском рынке сохраняется второй месяц подряд, акции имеют все шансы, чтобы закрыть 2023 год с доходностью выше 20%.

Предстоящая неделя будет насыщена макроэкономической статистикой, будут опубликованы данные по рынку недвижимости и промышленности. Также выйдет оценка динамики ВВП США в 3К2023. В пятницу ожидается публикация индекса PCE, который может подтвердить прогнозы о том, что инфляция продолжила замедляться в ноябре.

ОБЛИГАЦИИ

Рублевые облигации

Минфин планирует разместить 4 трлн руб. в 2024 году

Минфин в следующем году планирует занять на рынке около 4,08 трлн руб., с учетом погашений в 2024 году, чистые заимствования составят около 2,63 трлн. Занимать ведомство планирует с помощью длинных ОФЗ с постоянным купонным доходом.

Это довольно амбициозный план. Минфин не занимал столько с 2020 года, а в этом году, разместил бумаги чуть больше чем на 2,8 трлн по номиналу. Но он реалистичный. В последние недели на аукционах наблюдается неплохой спрос на ОФЗ с фиксированным купоном, в прошлую среду, например, Минфин смог разместить бумаги с дисконтом к ценам вторичного рынка.

Если в следующем году ЦБ РФ перейдет к снижению ключевой ставки, как того ждут участники рынка, круг покупателей покупать облигации станет шире, и занимать Минфину станет проще. Сейчас основными покупателями, по данным ЦБ РФ, на аукционах выступают некредитные финансовые организации (УК, пенсионные фонды, страховщики), а при развороте ставок даже банки, которые раньше не хотели покупать ОФЗ с фиксированным купоном, могут переключиться на них. В таком случае, если спрос будет высоким, размещения Минфина не должны оказать большого давления на рынок.

Кроме того, Минфин не склонен занимать любыми способами. В неблагоприятных условиях он может прибегнуть к размещению флоутеров или задействовать остатки на счетах казначейства, чтобы не оказывать ненужного давления на рынок.

Еврооблигации

ФРС оставила ставку без изменений и смягчила риторику

ФРС оставила целевой диапазон ставки без изменений на уровне 5,25–5,5%. Медиана прогнозов ФРС теперь предполагает сокращение ставки на 75 базисных пунктов в 2024 году (три понижения ставки), что на 25 б. п. больше, чем в сентябрьских прогнозах. Медианная точка на 2026 год не изменилась и составила 2,875%. Новый прогноз также закладывает более низкую базовую инфляцию (-0,2 п. п. от предыдущего значения, до +2,4%), несколько более низкий рост ВВП (-0,1 п. п. от предыдущего значения, до +1,4%) и неизменный уровень безработицы (4,1%).

Председатель ФРС Джером Пауэлл существенно смягчил риторику в ходе прессконференции. В частности, он отметил, что для сдерживания инфляции сделано достаточно и что дальнейшее повышение ставок маловероятно. Он также подтвердил, что теперь «на столе» начало снижения ставки. В то же время Пауэлл допустил возможность дальнейшего повышения ставки в случае необходимости.

Интересно, что теперь ФРС рассчитывает достичь таргетируемых 2% по инфляции только в 2026 году (ранее упоминался 2025 год), но тем не менее уже включила «голубиный» тон. И это на фоне все еще сильного рынка труда и экономики (ФРС ждет роста на 2,5% по итогам года).

После заседания на рынках началась волна risk-on: доходности 10-летних гособлигаций снизились до 4%, S&P 500 вырос почти на 1,4%. Правда, рынок попрежнему ждет куда более радикального снижения ставок: если прогноз ФРС предполагает три снижения в следующем году, то рынок закладывает шесть снижений и ждет ставок на уровне 4% уже к концу 2024 года. С учетом того что доходность длинных бумаг уже находится на этом уровне, дальнейший потенциал роста длинных облигаций выглядит ограниченным (в пределах 3,7–3,8%).

Чей прогноз – ФРС или рынка – окажется ближе к реальности, будет зависеть от траектории экономики. Если появятся признаки рецессии, ФРС, конечно, начнет быстрее и сильнее снижать ставки. Так или иначе, следующий год выглядит позитивно для облигаций. Мы считаем, что можно увеличивать дюрацию портфеля (до 5–7 лет) и увеличивать кредитный риск (до BB/BB- сегмента).

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Нефть WTI опять выше 70 долл.

Нефть WTI подорожала до 74 долл. за баррель, Brent – около 80 долл., это все еще довольно низкий уровень. Рост цен за неделю превысил 3%, на что повлиял ряд факторов. Для начала, в целом настроения на рынке задавал спрос на рисковые и цикличные активы, чему способствовало решение ФРС по ключевой ставке. Также еженедельный отчет по запасам указал на их снижение на 4,3 млн барр. вдобавок к снижению на 4,6 млн барр. на прошлой неделе. Вдобавок к этому, проблемы в Красном море стали триггером для удорожания сырья, только в понедельник котировки выросли более чем на 3%.

На долгосрочной динамике цен будут сказываться макроэкономические данные. На прошлой неделе Международное энергетическое агентство IEA понизило прогноз по спросу на сырье на 2024 год, объяснив решение замедлением глобальной экономики (в первую очередь Китая) и удорожанием долга. В итоге IEA вдвое понизило прогноз по спросу на нефть на год вперед, до 1,1 млн барр. в сутки. Взгляд IEA сильно отличается от прогноза ОПЕК, который закладывает уровень мирового спроса в 2,25 млн барр. в сутки в 2024 году.

Приостановка перевозки грузов через Суэцкий канал

Из-за эскалации ситуации в Красном море крупнейшие транспортные компании объявили о приостановке прохода своих судов через Суэцкий канал. Компании будут использовать альтернативные маршруты, в частности через Мыс Доброй Надежды, что заметно удлиняет маршрут. В связи с этим выросла стоимость фрахта для супертанкеров класса VLCC – с 40 000 до 60 000 долл. в день, а также цена страховой премии на военный риск – с 0,07 до 0,2% от стоимости перевозимого груза.

Валюты

Доллар США слабеет на ожиданиях снижения ставки ФРС

Индекс DXY, который показывает стоимость доллара США относительно корзины валют основных стран – торговых партнеров, снижается на протяжении последних нескольких месяцев. Причиной ослабления доллара является ожидаемое снижение ставки ФРС в следующем году: на декабрьском заседании регулятор сообщил, что ставку планируется снизить трижды. Рынок закладывает шесть снижений. При этом ЕЦБ пока придерживается «ястребиной» риторики.

В то же время ослабление доллара, скорее всего, носит временный характер. Дело в том, что в следующем году мировые центробанки приступят к снижению ставок из-за замедляющейся инфляции и рецессионных рисков. В таком случае дифференциал ставок между ФРС и другими крупными регуляторами сократится, что вновь укрепит доллар.

Юань укрепляется на фоне валютных интервенций госбанков

Китайский юань откатился с многолетних минимумов. Чрезмерное ослабление национальной валюты не прошло мимо монетарных властей, глава регулятора заявил о «недопущении дальнейшего ослабления» юаня. Практически сразу после этого юань стал укрепляться к доллару. По всей видимости, госбанки посчитали это заявление призывом к действию. По информации СМИ, начиная с середины ноября они начали активно покупать юани (читай – продавать валюту), в результате юань укрепился с USD/CNY 7,3 до USD/CNY 7,1.

Yandex – разногласия по сделке

Акционер HeadHunter включен в SDN

Перспективы по ставке ФРС – позитив для акций

Минфин планирует разместить 4 трлн руб. в 2024 году

ФРС оставила ставку без изменений и смягчила риторику

Нефть опять выше 70 долл.

Приостановка перевозки грузов через Суэцкий канал

Доллар США слабеет на ожиданиях снижения ставки ФРС

Юань укрепляется на фоне валютных интервенций госбанков

Ставка ФРС – ожидания и реальность

Ожидания по ставке ФРС очень подвижны и очень редко бывают точны. В декабре инвесторы ожидали ее снижения уже летом (красная пунктирная линия на графике), но регулятор повышал ставку до июля, после чего держал ее на уровне 5,2–5,5%.

Сейчас рынок закладывает 70%-ную вероятность снижения ставки ФРС в конце марта 2024 года. А к концу года рынок ожидает, что ставка ФРС опустится до 4%. ФРС прогнозирует более медленное снижение ставки и таргетирует ее среднее значение в 4,6% в 2024 году, 3,6% – в 2025 году, 2,9% – в 2026 году.

Скорость снижения ставки может быть даже больше, чем ожидает рынок. Для этого нужно лишь чтобы начала расти безработица, вызывая у ФРС опасения рецессии.

АКЦИИ

Российский рынок

TCS назначил дату ВОСА по редомициляции

Стало известно, что ВОСА TCS Group по вопросу одобрения редомициляции в РФ пройдет 8 января 2024 года. Для решения потребуется 75% голосов кворума, объем акций в свободном обращении составлял ранее 65%, что не гарантирует одобрения предложения. Что касается потенциала возврата к выплате дивидендов, то, исходя из исторических средних значений в размере 30% чистой прибыли, за 2023 год ждем не более 4% доходности.

Yandex – разногласия по сделке

По информации Forbes, «американская» часть акционеров и совета директоров Yandex NV не готова одобрять предполагаемое ранее решение по обмену акций голландской компании на акции «российского Яндекса», мотивируя возможной дискриминацией для акционеров (т.к. иностранцы не будут иметь возможности обменяться в российский актив). Но как альтернатива, решение по вопросу обмена, возможно, будет инициировано на уровне «российского «Яндекса» – по примеру HeadHunter. Также Форбс пишет, что среди потенциальных инвесторов в «российский Яндекс» вообще нет единого мнения по вопросу обмена акций: его поддерживают участники, у которых уже есть позиции в Yandex NV, другая часть потенциальных инвесторов против «широкой конвертации». Мы подразумеваем, что под этим определением лежит доступность обмена для всех миноритариев NV.

Такие разногласия, если они действительно имеют место, очевидно, не добавляют ясности в отношении финального варианта реструктуризации, которая и так обсуждается уже более года.

Акционер HeadHunter включен в SDN

Иван Таврин из Kismet Capital Group включен в SDN-список. Kismet владел в HeadHunter 23%, т.е. мы не ждем расширения санкций против HeadHunter, поскольку указанная доля меньше 50%.

Напомним, что HeadHunter начал процедуру переезда и уже получил заявки на обмен расписок в иностранной инфраструктуре на акции нового холдинга МКАО «Хэдхантер» от 73% инвесторов. Компании удалось получить согласие на обмен очень высокой доли капитала, что косвенно говорит о том, что значительная часть ее бумаг оказалась в руках российских инвесторов. Мы допускаем, что аналогичная ситуация наблюдается и в структуре собственников других квазироссийских компаний, что означает, что редомициляция в Россию таких эмитентов – это вопрос времени. Однако краткосрочно бумаги таких компаний могут находиться под давлением из-за потенциального огромного навеса, когда эмитенты поменяют юрисдикцию и «пропишутся» в России. Часть бумаг уже переводится в Россию.

Глобальные рынки

Перспективы по ставке ФРС – позитив для акций

В ходе последнего в этом году заседания ФРС оставила ставку без изменений, подстегнув надежды о скором переходе к мягкой монетарной политике, что стало катализатором роста для акций – S&P 500 вырос на 2,5%, Nasdaq прибавил около 3%, индексы вскоре могут обновить рекорды. Лучше рынка торговались акции циклических компаний – сырьевого (+4%), финансового сектора (+3,6%) и потребительских товаров (+3,5%). Также индекс малых и средних компаний Russell 2000 вырос практически на 6% за неделю, продолжая отыгрывать потери. Позитивный фон на американском рынке сохраняется второй месяц подряд, акции имеют все шансы, чтобы закрыть 2023 год с доходностью выше 20%.

Предстоящая неделя будет насыщена макроэкономической статистикой, будут опубликованы данные по рынку недвижимости и промышленности. Также выйдет оценка динамики ВВП США в 3К2023. В пятницу ожидается публикация индекса PCE, который может подтвердить прогнозы о том, что инфляция продолжила замедляться в ноябре.

ОБЛИГАЦИИ

Рублевые облигации

Минфин планирует разместить 4 трлн руб. в 2024 году

Минфин в следующем году планирует занять на рынке около 4,08 трлн руб., с учетом погашений в 2024 году, чистые заимствования составят около 2,63 трлн. Занимать ведомство планирует с помощью длинных ОФЗ с постоянным купонным доходом.

Это довольно амбициозный план. Минфин не занимал столько с 2020 года, а в этом году, разместил бумаги чуть больше чем на 2,8 трлн по номиналу. Но он реалистичный. В последние недели на аукционах наблюдается неплохой спрос на ОФЗ с фиксированным купоном, в прошлую среду, например, Минфин смог разместить бумаги с дисконтом к ценам вторичного рынка.

Если в следующем году ЦБ РФ перейдет к снижению ключевой ставки, как того ждут участники рынка, круг покупателей покупать облигации станет шире, и занимать Минфину станет проще. Сейчас основными покупателями, по данным ЦБ РФ, на аукционах выступают некредитные финансовые организации (УК, пенсионные фонды, страховщики), а при развороте ставок даже банки, которые раньше не хотели покупать ОФЗ с фиксированным купоном, могут переключиться на них. В таком случае, если спрос будет высоким, размещения Минфина не должны оказать большого давления на рынок.

Кроме того, Минфин не склонен занимать любыми способами. В неблагоприятных условиях он может прибегнуть к размещению флоутеров или задействовать остатки на счетах казначейства, чтобы не оказывать ненужного давления на рынок.

Еврооблигации

ФРС оставила ставку без изменений и смягчила риторику

ФРС оставила целевой диапазон ставки без изменений на уровне 5,25–5,5%. Медиана прогнозов ФРС теперь предполагает сокращение ставки на 75 базисных пунктов в 2024 году (три понижения ставки), что на 25 б. п. больше, чем в сентябрьских прогнозах. Медианная точка на 2026 год не изменилась и составила 2,875%. Новый прогноз также закладывает более низкую базовую инфляцию (-0,2 п. п. от предыдущего значения, до +2,4%), несколько более низкий рост ВВП (-0,1 п. п. от предыдущего значения, до +1,4%) и неизменный уровень безработицы (4,1%).

Председатель ФРС Джером Пауэлл существенно смягчил риторику в ходе прессконференции. В частности, он отметил, что для сдерживания инфляции сделано достаточно и что дальнейшее повышение ставок маловероятно. Он также подтвердил, что теперь «на столе» начало снижения ставки. В то же время Пауэлл допустил возможность дальнейшего повышения ставки в случае необходимости.

Интересно, что теперь ФРС рассчитывает достичь таргетируемых 2% по инфляции только в 2026 году (ранее упоминался 2025 год), но тем не менее уже включила «голубиный» тон. И это на фоне все еще сильного рынка труда и экономики (ФРС ждет роста на 2,5% по итогам года).

После заседания на рынках началась волна risk-on: доходности 10-летних гособлигаций снизились до 4%, S&P 500 вырос почти на 1,4%. Правда, рынок попрежнему ждет куда более радикального снижения ставок: если прогноз ФРС предполагает три снижения в следующем году, то рынок закладывает шесть снижений и ждет ставок на уровне 4% уже к концу 2024 года. С учетом того что доходность длинных бумаг уже находится на этом уровне, дальнейший потенциал роста длинных облигаций выглядит ограниченным (в пределах 3,7–3,8%).

Чей прогноз – ФРС или рынка – окажется ближе к реальности, будет зависеть от траектории экономики. Если появятся признаки рецессии, ФРС, конечно, начнет быстрее и сильнее снижать ставки. Так или иначе, следующий год выглядит позитивно для облигаций. Мы считаем, что можно увеличивать дюрацию портфеля (до 5–7 лет) и увеличивать кредитный риск (до BB/BB- сегмента).

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Нефть WTI опять выше 70 долл.

Нефть WTI подорожала до 74 долл. за баррель, Brent – около 80 долл., это все еще довольно низкий уровень. Рост цен за неделю превысил 3%, на что повлиял ряд факторов. Для начала, в целом настроения на рынке задавал спрос на рисковые и цикличные активы, чему способствовало решение ФРС по ключевой ставке. Также еженедельный отчет по запасам указал на их снижение на 4,3 млн барр. вдобавок к снижению на 4,6 млн барр. на прошлой неделе. Вдобавок к этому, проблемы в Красном море стали триггером для удорожания сырья, только в понедельник котировки выросли более чем на 3%.

На долгосрочной динамике цен будут сказываться макроэкономические данные. На прошлой неделе Международное энергетическое агентство IEA понизило прогноз по спросу на сырье на 2024 год, объяснив решение замедлением глобальной экономики (в первую очередь Китая) и удорожанием долга. В итоге IEA вдвое понизило прогноз по спросу на нефть на год вперед, до 1,1 млн барр. в сутки. Взгляд IEA сильно отличается от прогноза ОПЕК, который закладывает уровень мирового спроса в 2,25 млн барр. в сутки в 2024 году.

Приостановка перевозки грузов через Суэцкий канал

Из-за эскалации ситуации в Красном море крупнейшие транспортные компании объявили о приостановке прохода своих судов через Суэцкий канал. Компании будут использовать альтернативные маршруты, в частности через Мыс Доброй Надежды, что заметно удлиняет маршрут. В связи с этим выросла стоимость фрахта для супертанкеров класса VLCC – с 40 000 до 60 000 долл. в день, а также цена страховой премии на военный риск – с 0,07 до 0,2% от стоимости перевозимого груза.

Валюты

Доллар США слабеет на ожиданиях снижения ставки ФРС

Индекс DXY, который показывает стоимость доллара США относительно корзины валют основных стран – торговых партнеров, снижается на протяжении последних нескольких месяцев. Причиной ослабления доллара является ожидаемое снижение ставки ФРС в следующем году: на декабрьском заседании регулятор сообщил, что ставку планируется снизить трижды. Рынок закладывает шесть снижений. При этом ЕЦБ пока придерживается «ястребиной» риторики.

В то же время ослабление доллара, скорее всего, носит временный характер. Дело в том, что в следующем году мировые центробанки приступят к снижению ставок из-за замедляющейся инфляции и рецессионных рисков. В таком случае дифференциал ставок между ФРС и другими крупными регуляторами сократится, что вновь укрепит доллар.

Юань укрепляется на фоне валютных интервенций госбанков

Китайский юань откатился с многолетних минимумов. Чрезмерное ослабление национальной валюты не прошло мимо монетарных властей, глава регулятора заявил о «недопущении дальнейшего ослабления» юаня. Практически сразу после этого юань стал укрепляться к доллару. По всей видимости, госбанки посчитали это заявление призывом к действию. По информации СМИ, начиная с середины ноября они начали активно покупать юани (читай – продавать валюту), в результате юань укрепился с USD/CNY 7,3 до USD/CNY 7,1.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба