23 декабря 2023 T-Investments Шаболкин Сергей

Блещем задним умом

В 2023 году 5 российских эмитентов облигаций не смогли расплатиться по своим обязательствам.

Это втрое меньше, чем в прошлом году. А если учесть, что 4 из 5 дефолтов случились в одной группе компаний, то можно считать, что таких эмитентов всего 2.

При этом ожидания аналитиков были куда пессимистичнее: в рейтинговом агентстве «Эксперт РА» предсказывали до 25 дефолтов за 12 месяцев с октября 2022.

Годом ранее мы уже разбирали ситуации с дефолтами по облигациям, чтобы помочь инвесторам сделать выводы, как не обжечься на рискованных бумагах в будущем. Предлагаем снова проанализировать дефолты и попытаться извлечь из этих историй очередные полезные уроки.

«Голдман-групп» и хроническая неплатежеспособность

УК «Голдман-групп» владеет разнопрофильными компаниями в Красноярском крае. Нас интересуют только те из них, что выпускали облигации.

«ИС Петролеум» торгует нефтепродуктами через собственную сеть автомобильных заправочных станций. «Объединение Агроэлита» занимается животноводством и продажей мяса. А ТД «Мясничий» владеет интернет-магазином и сетью розничных точек.

У всех четырех компаний, включая головную «Голдман-групп», размещены облигации на бирже на общую сумму 4 млрд рублей. И все они в 2023 году не справились со своими обязательствами.

Урок первый: если дела плохи в одной компании, у ее «родственников» тоже вряд ли порядок. 14 ноября 2023 года УК «Голдман-групп» допустила технический дефолт и не выплатила купон на 9,8 млн рублей. Компания утверждала, что на счетах не было денег.

21 ноября «Мясничий» и «Агроэлита» также допустили технические дефолты по выплате купона и погашению части номинала облигации на общую сумму в 36 млн рублей. В этот раз компании даже не пояснили, почему это произошло.

22 ноября технический дефолт по выплате купона на 1,5 млн рублей допустил «ИС Петролеум».

5 декабря суды Красноярского края наложили арест на активы холдинга на сумму в 830 млн рублей в рамках уголовного дела в отношении бенефициара Романа Гольдмана, которого подозревают в мошенничестве с деньгами пайщиков сельхозкооператива. Самого Гольдмана объявили в розыск, но, по данным правоохранителей, он успел «релоцироваться» в Стамбул.

Урок второй: следите за сигналами кредитных агентств. В январе 2023 года «Эксперт РА» изменил прогноз кредитного рейтинга УК «Голдман-групп» с «позитивного» на «развивающийся», объяснив это отклонением фактических результатов холдинга от плановых «на фоне увеличения масштабов бизнеса и ухудшения экономических условий». Аналитики отметили, что долговая нагрузка бизнеса сохранилась, а его маржинальность упала, потому что расходы выросли быстрее доходов.

28 апреля агентство понизило кредитный рейтинг компании с BB+ до C, потому что ее дочерняя компания «Мясничий» не исполнила полностью обязательства по погашению номинала облигаций. Уже тогда кредитное агентство выразило сомнения в платежеспособности самой УК и ее дочерних компаний.

25 мая «Эксперт РА» отозвало рейтинг компании, так как она отказалась представить необходимые агентству документы для проверки качества бизнеса.

То есть у наблюдательных инвесторов было как минимум полгода, чтобы подготовиться к наихудшему сценарию.

Урок третий: следите за арбитражными делами. С середины 2022 года по ноябрь 2023 в отношении «Объединения Агроэлита» завели 44 дела, в большинстве которых истцы требовали взыскать плату за поставленный товар и проценты за использование чужих денег. В сумме требований накопилось на десятки миллионов рублей.

Картотека арбитражных дел находится в открытом доступе, и тот, кто вовремя узнал об этих судах, мог предугадать финал. Если компания не может оплатить расходы на ведение бизнеса, то откуда у нее возьмутся деньги на выплату процентов и погашение долга?

То же самое происходило и в других компаниях, которые принадлежат «Голдман-групп»: куча арбитражных дел от истцов, которые пытались получить свои деньги, на десятки миллионов рублей.

ТД «Синтеком» — жертва рыночной конъюнктуры

Компания из Екатеринбурга производит и продает товары из нетканых материалов: маски, перчатки, бахилы и защитные костюмы. Она смогла хорошо заработать в пандемию на медицинских расходниках, но потом выручка начала падать. Снижение продаж потянуло за собой проблемы с обслуживанием долгов.

Урок четвертый: тот, кто не заплатил однажды, сделает это снова. 27 октября 2022 года «Синтеком» допустил технический дефолт по выплате купона из-за отсутствия денег на счетах. Но компания успела погасить свои обязательства в течение 10 дней.

26 января 2023 года ситуация повторилась и компания не заплатила владельцам облигаций 3,3 млн рублей. Но задолженность и в этот раз удалось оперативно погасить.

28 апреля эмитент снова просрочил платеж по купонам. И вновь деньги нашлись быстро — долги закрыли через несколько дней.

11 августа «Синтеком» допустил уже полноценный, а не технический дефолт: прошло 10 рабочих дней, которые отводятся для погашения долгов с даты неуплаты.

Таким образом, за 9 месяцев до окончательного дефолта для инвесторов прозвучало сразу 3 тревожных звонка. Для тех, кто за это время не успел выйти из бумаг, четвертый случай стал фатальным.

Следить за новостями эмитентов облигаций можно на сайте RusBonds. К примеру, взгляните на ленту «Синтекома».

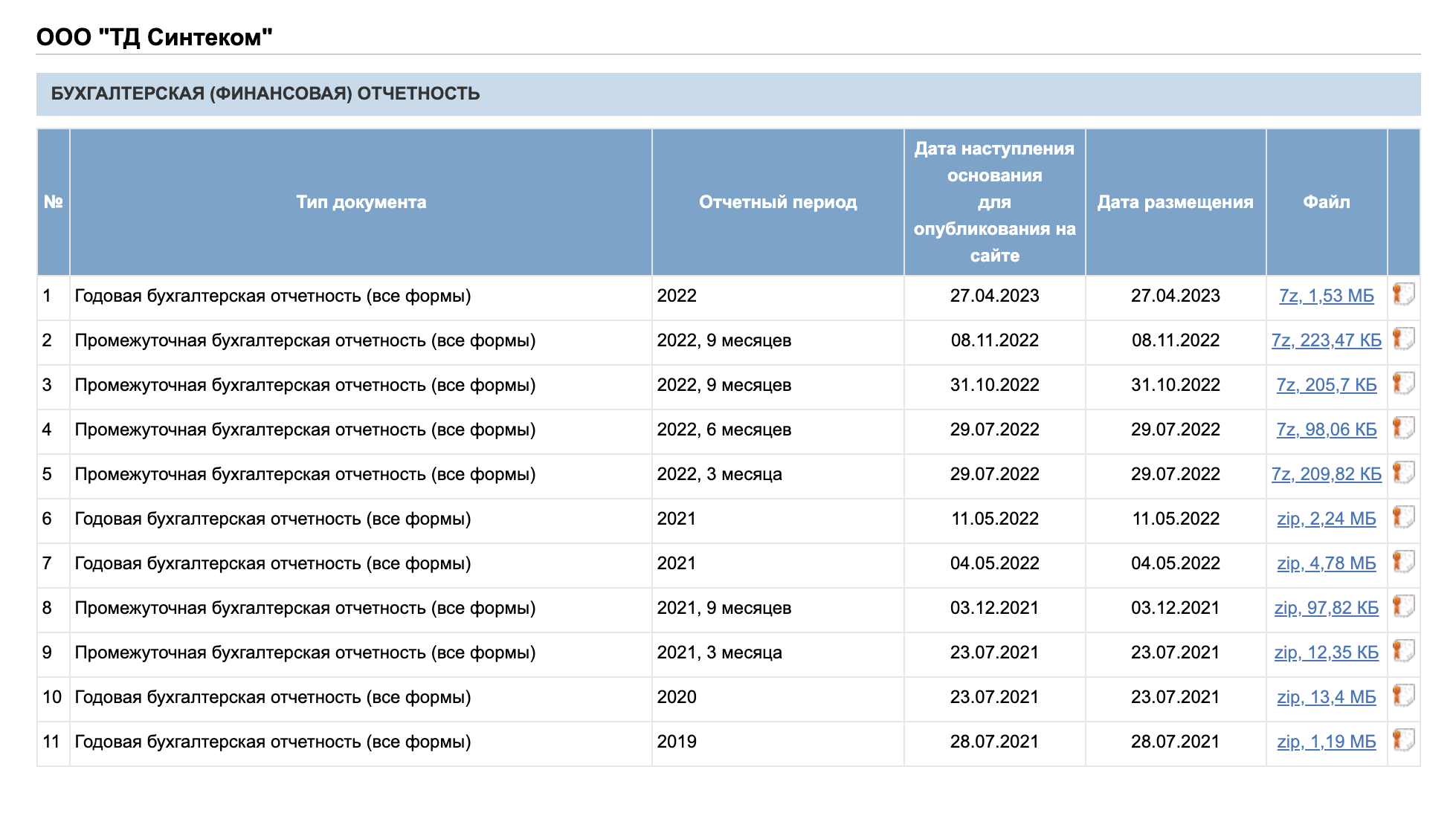

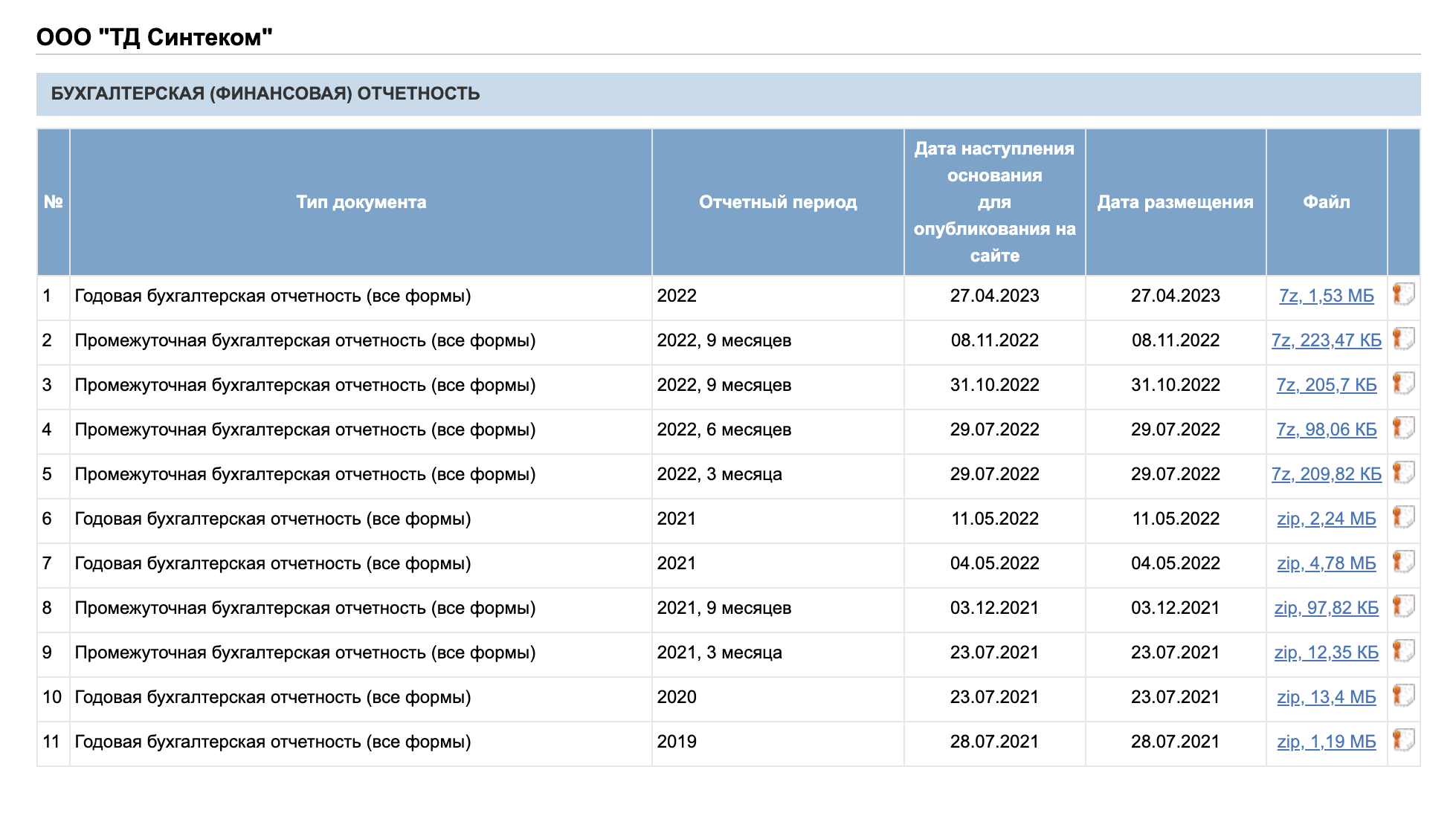

Урок пятый: следите за изменениями в поведении компании. Пока дела шли хорошо, «Синтеком» ежеквартально публиковал финансовые отчеты. Последний, за 2022 год, показал, что компания стала операционно убыточной: доходы от продажи товаров не покрывали расходы на ведение бизнеса без учета налогов и выплат по кредитам. И это при долге в 100 млн рублей и объеме наличных на счетах в 0,3 млн рублей.

Потому и технические дефолты с формулировкой «отсутствуют деньги на счетах» не заставили себя долго ждать. Сокрытие информации — плохой сигнал для инвесторов. А на фоне череды дефолтов и роста числа арбитражных дел он указывает на серьезные проблемы у эмитента, которые тот не желает афишировать.

О показателях бизнеса в 2023 году ничего не известно: компания не публиковала отчетность. Источник: карточка «Синтекома» в Центре раскрытия корпоративной информации

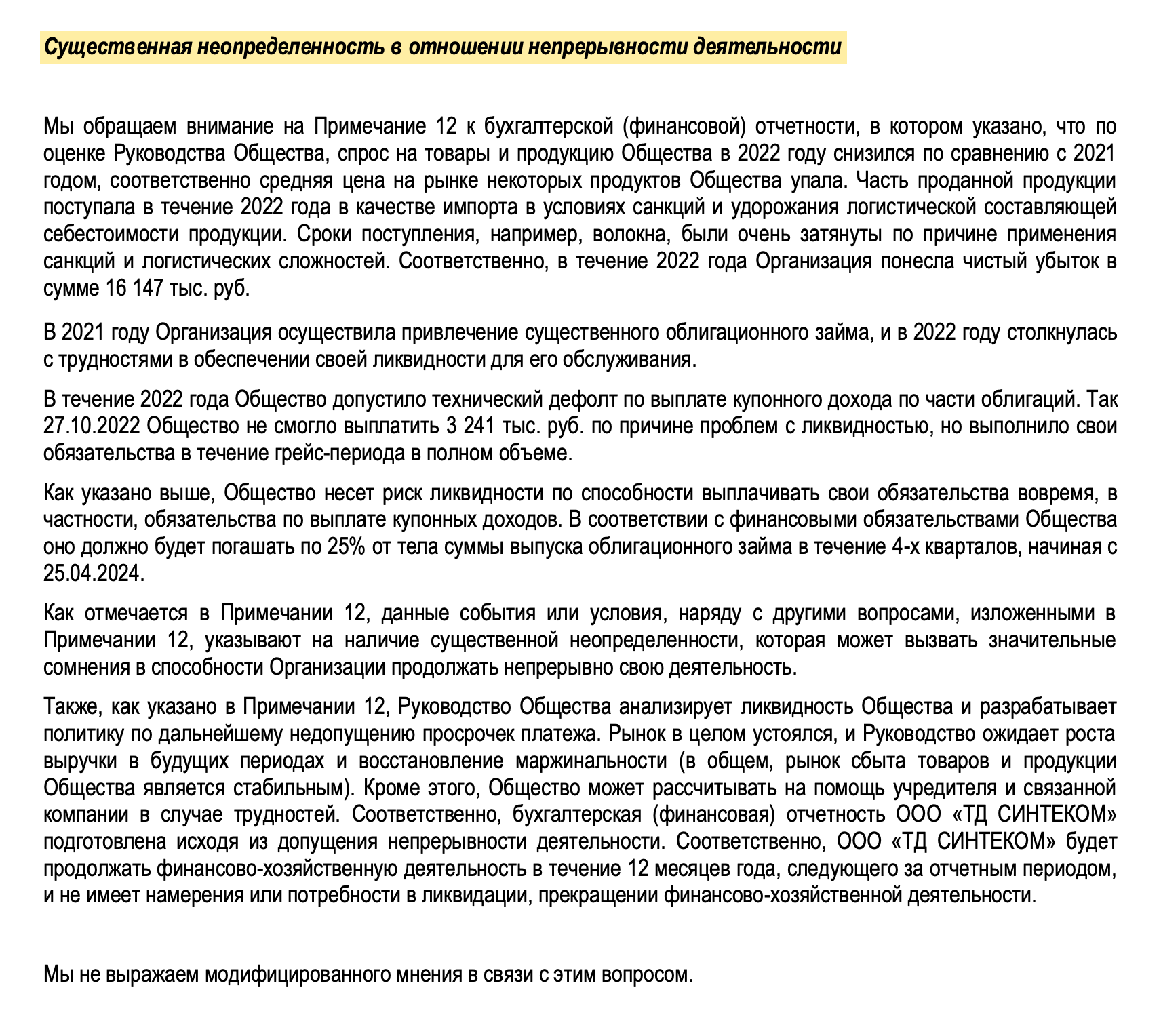

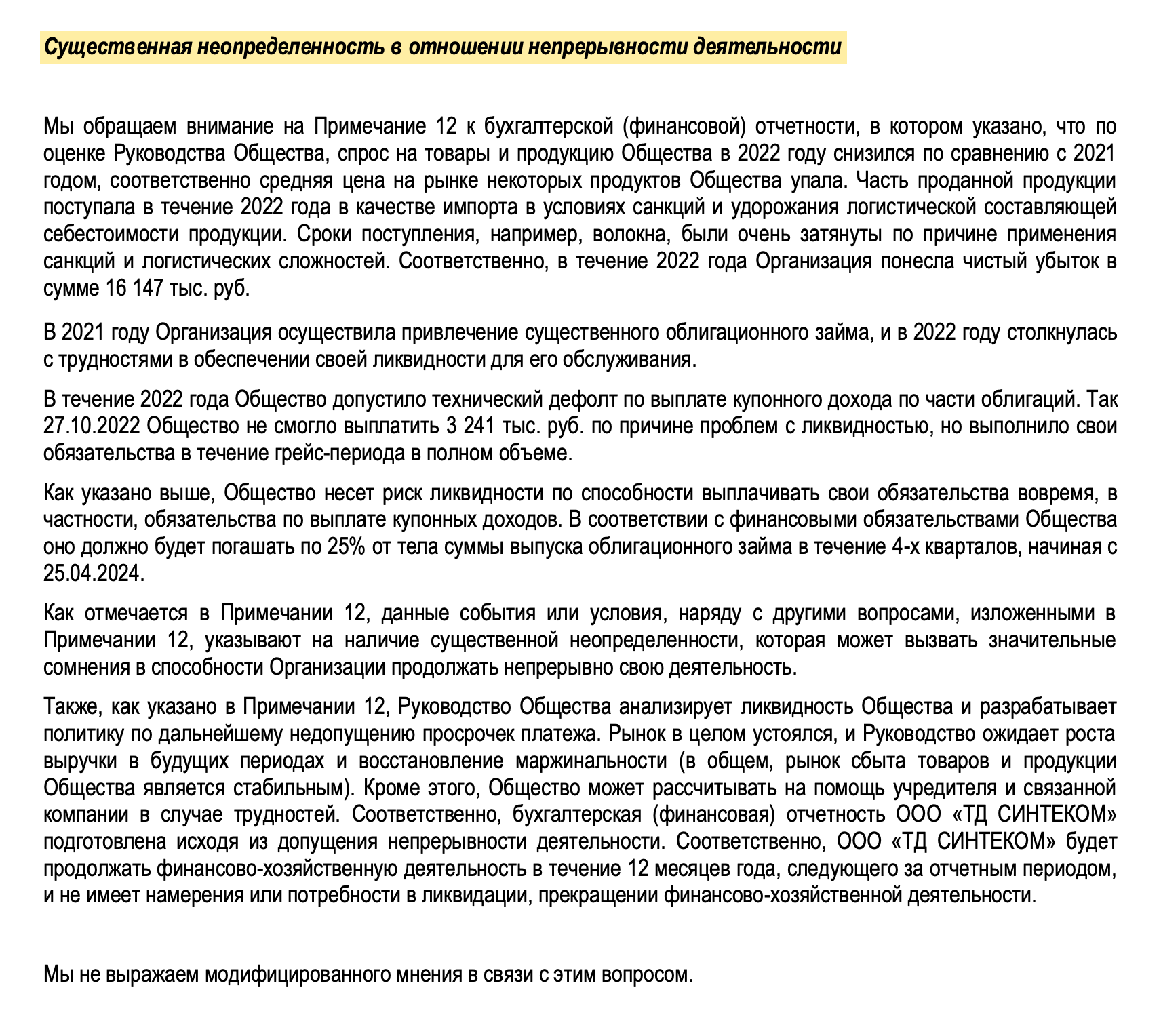

Независимые аудиторы предупреждали инвесторов о шатком положении компании. Источник: отчет «Синтекома» за 2022 год, стр. 3—4

ГТЛК — это другое

Государственная транспортная лизинговая компания специализируется на сдаче в аренду различных транспортных средств — от автомобилей до самолетов. В 2022 году холдинг и его дочерние компании подпали под санкции и эмитент не смог выплатить купоны по еврооблигациям для российских держателей.

В июле 2022 года вышел указ президента № 430, который предписывал российским компаниям исполнять свои обязательства через выпуск замещающих облигаций — аналогов евробондов, но в российской инфраструктуре.

Но руководство ГТЛК объявило, что это не их случай. Мол, облигации выпускались под иностранные дочерние компании и привязаны к их денежным потокам. Указ президента при этом предполагает, что российская часть бизнеса возьмет на себя валютные обязательства, а иностранные денежные потоки останутся в Европе. То есть вырастет долговая нагрузка на неподсанкционные компании.

В итоге решение о выпуске замещающих облигаций все-таки приняли: компания объявила о нем в октябре 2023, пообещав выплатить и все пропущенные купоны. По оценке держателей еврооблигаций, к апрелю 2023 года ГТЛК задолжала по ним около 180 млн евро. В ноябре компания выплатила пропущенные купоны, а в декабре завершила замещение еврооблигаций.

Как бы то ни было, госкомпания, не выполнившая в срок обязательства перед кредиторами, сумела избежать дефолта — даже после того, как частные инвесторы и управляющие компании подали в отношении нее десяток исков. Так что в нашем обзоре этого кейса быть не должно, но пусть останется бонусом — ради еще одного важного урока.

Урок шестой: государственное — значит неприкасаемое. Надо понимать, что ГТЛК реализует транспортную политику государства, а потому ее операционной деятельности ничто не должно мешать. Кредитное агентство «АКРА» обосновывало высокий рейтинг компании именно ее государственным статусом, который в случае чего позволит получить необходимое финансирование от властей.

И хотя формально госгарантии распространяются только на бизнес компании, а не на кредиторов, исторический опыт дает понять, что российские власти стараются не оставлять своих «дочек» в беде.

Что дальше

Как и годом ранее, мы предлагаем инвесторам задуматься о целесообразности инвестиций в конкретные высокодоходные облигации.

Чтобы минимизировать связанные с этим риски, придется потратить немало времени на изучение бизнеса компаний и их перспектив, а после покупки бумаг — на отслеживание корпоративных новостей, решений рейтинговых агентств, мониторинг арбитражных дел и анализ отчетности. И все это — ради небольшой прибавки к доходности.

Если для вас это неокупаемые трудозатраты, рассмотрите вложения в биржевые фонды. Кроме плюсов, связанных с экономией времени и сил, вы получите освобождение от налогов на купоны. Правда, есть и существенный минус — потери на комиссиях, которые выплачиваются из активов фондов.

В 2023 году 5 российских эмитентов облигаций не смогли расплатиться по своим обязательствам.

Это втрое меньше, чем в прошлом году. А если учесть, что 4 из 5 дефолтов случились в одной группе компаний, то можно считать, что таких эмитентов всего 2.

При этом ожидания аналитиков были куда пессимистичнее: в рейтинговом агентстве «Эксперт РА» предсказывали до 25 дефолтов за 12 месяцев с октября 2022.

Годом ранее мы уже разбирали ситуации с дефолтами по облигациям, чтобы помочь инвесторам сделать выводы, как не обжечься на рискованных бумагах в будущем. Предлагаем снова проанализировать дефолты и попытаться извлечь из этих историй очередные полезные уроки.

«Голдман-групп» и хроническая неплатежеспособность

УК «Голдман-групп» владеет разнопрофильными компаниями в Красноярском крае. Нас интересуют только те из них, что выпускали облигации.

«ИС Петролеум» торгует нефтепродуктами через собственную сеть автомобильных заправочных станций. «Объединение Агроэлита» занимается животноводством и продажей мяса. А ТД «Мясничий» владеет интернет-магазином и сетью розничных точек.

У всех четырех компаний, включая головную «Голдман-групп», размещены облигации на бирже на общую сумму 4 млрд рублей. И все они в 2023 году не справились со своими обязательствами.

Урок первый: если дела плохи в одной компании, у ее «родственников» тоже вряд ли порядок. 14 ноября 2023 года УК «Голдман-групп» допустила технический дефолт и не выплатила купон на 9,8 млн рублей. Компания утверждала, что на счетах не было денег.

21 ноября «Мясничий» и «Агроэлита» также допустили технические дефолты по выплате купона и погашению части номинала облигации на общую сумму в 36 млн рублей. В этот раз компании даже не пояснили, почему это произошло.

22 ноября технический дефолт по выплате купона на 1,5 млн рублей допустил «ИС Петролеум».

5 декабря суды Красноярского края наложили арест на активы холдинга на сумму в 830 млн рублей в рамках уголовного дела в отношении бенефициара Романа Гольдмана, которого подозревают в мошенничестве с деньгами пайщиков сельхозкооператива. Самого Гольдмана объявили в розыск, но, по данным правоохранителей, он успел «релоцироваться» в Стамбул.

Урок второй: следите за сигналами кредитных агентств. В январе 2023 года «Эксперт РА» изменил прогноз кредитного рейтинга УК «Голдман-групп» с «позитивного» на «развивающийся», объяснив это отклонением фактических результатов холдинга от плановых «на фоне увеличения масштабов бизнеса и ухудшения экономических условий». Аналитики отметили, что долговая нагрузка бизнеса сохранилась, а его маржинальность упала, потому что расходы выросли быстрее доходов.

28 апреля агентство понизило кредитный рейтинг компании с BB+ до C, потому что ее дочерняя компания «Мясничий» не исполнила полностью обязательства по погашению номинала облигаций. Уже тогда кредитное агентство выразило сомнения в платежеспособности самой УК и ее дочерних компаний.

25 мая «Эксперт РА» отозвало рейтинг компании, так как она отказалась представить необходимые агентству документы для проверки качества бизнеса.

То есть у наблюдательных инвесторов было как минимум полгода, чтобы подготовиться к наихудшему сценарию.

Урок третий: следите за арбитражными делами. С середины 2022 года по ноябрь 2023 в отношении «Объединения Агроэлита» завели 44 дела, в большинстве которых истцы требовали взыскать плату за поставленный товар и проценты за использование чужих денег. В сумме требований накопилось на десятки миллионов рублей.

Картотека арбитражных дел находится в открытом доступе, и тот, кто вовремя узнал об этих судах, мог предугадать финал. Если компания не может оплатить расходы на ведение бизнеса, то откуда у нее возьмутся деньги на выплату процентов и погашение долга?

То же самое происходило и в других компаниях, которые принадлежат «Голдман-групп»: куча арбитражных дел от истцов, которые пытались получить свои деньги, на десятки миллионов рублей.

Как отслеживать судебные иски к эмитентам

Информация об арбитражных делах доступна на официальном сайте Федеральных арбитражных судов. Для поиска нужно знать ИНН компании.

Также отследить иски можно на сайте Boomin внутри карточки компании в разделе «Дерево событий».

Информация об арбитражных делах доступна на официальном сайте Федеральных арбитражных судов. Для поиска нужно знать ИНН компании.

Также отследить иски можно на сайте Boomin внутри карточки компании в разделе «Дерево событий».

ТД «Синтеком» — жертва рыночной конъюнктуры

Компания из Екатеринбурга производит и продает товары из нетканых материалов: маски, перчатки, бахилы и защитные костюмы. Она смогла хорошо заработать в пандемию на медицинских расходниках, но потом выручка начала падать. Снижение продаж потянуло за собой проблемы с обслуживанием долгов.

Урок четвертый: тот, кто не заплатил однажды, сделает это снова. 27 октября 2022 года «Синтеком» допустил технический дефолт по выплате купона из-за отсутствия денег на счетах. Но компания успела погасить свои обязательства в течение 10 дней.

26 января 2023 года ситуация повторилась и компания не заплатила владельцам облигаций 3,3 млн рублей. Но задолженность и в этот раз удалось оперативно погасить.

28 апреля эмитент снова просрочил платеж по купонам. И вновь деньги нашлись быстро — долги закрыли через несколько дней.

11 августа «Синтеком» допустил уже полноценный, а не технический дефолт: прошло 10 рабочих дней, которые отводятся для погашения долгов с даты неуплаты.

Таким образом, за 9 месяцев до окончательного дефолта для инвесторов прозвучало сразу 3 тревожных звонка. Для тех, кто за это время не успел выйти из бумаг, четвертый случай стал фатальным.

Следить за новостями эмитентов облигаций можно на сайте RusBonds. К примеру, взгляните на ленту «Синтекома».

Урок пятый: следите за изменениями в поведении компании. Пока дела шли хорошо, «Синтеком» ежеквартально публиковал финансовые отчеты. Последний, за 2022 год, показал, что компания стала операционно убыточной: доходы от продажи товаров не покрывали расходы на ведение бизнеса без учета налогов и выплат по кредитам. И это при долге в 100 млн рублей и объеме наличных на счетах в 0,3 млн рублей.

Потому и технические дефолты с формулировкой «отсутствуют деньги на счетах» не заставили себя долго ждать. Сокрытие информации — плохой сигнал для инвесторов. А на фоне череды дефолтов и роста числа арбитражных дел он указывает на серьезные проблемы у эмитента, которые тот не желает афишировать.

О показателях бизнеса в 2023 году ничего не известно: компания не публиковала отчетность. Источник: карточка «Синтекома» в Центре раскрытия корпоративной информации

Независимые аудиторы предупреждали инвесторов о шатком положении компании. Источник: отчет «Синтекома» за 2022 год, стр. 3—4

ГТЛК — это другое

Государственная транспортная лизинговая компания специализируется на сдаче в аренду различных транспортных средств — от автомобилей до самолетов. В 2022 году холдинг и его дочерние компании подпали под санкции и эмитент не смог выплатить купоны по еврооблигациям для российских держателей.

В июле 2022 года вышел указ президента № 430, который предписывал российским компаниям исполнять свои обязательства через выпуск замещающих облигаций — аналогов евробондов, но в российской инфраструктуре.

Но руководство ГТЛК объявило, что это не их случай. Мол, облигации выпускались под иностранные дочерние компании и привязаны к их денежным потокам. Указ президента при этом предполагает, что российская часть бизнеса возьмет на себя валютные обязательства, а иностранные денежные потоки останутся в Европе. То есть вырастет долговая нагрузка на неподсанкционные компании.

В итоге решение о выпуске замещающих облигаций все-таки приняли: компания объявила о нем в октябре 2023, пообещав выплатить и все пропущенные купоны. По оценке держателей еврооблигаций, к апрелю 2023 года ГТЛК задолжала по ним около 180 млн евро. В ноябре компания выплатила пропущенные купоны, а в декабре завершила замещение еврооблигаций.

Как бы то ни было, госкомпания, не выполнившая в срок обязательства перед кредиторами, сумела избежать дефолта — даже после того, как частные инвесторы и управляющие компании подали в отношении нее десяток исков. Так что в нашем обзоре этого кейса быть не должно, но пусть останется бонусом — ради еще одного важного урока.

Урок шестой: государственное — значит неприкасаемое. Надо понимать, что ГТЛК реализует транспортную политику государства, а потому ее операционной деятельности ничто не должно мешать. Кредитное агентство «АКРА» обосновывало высокий рейтинг компании именно ее государственным статусом, который в случае чего позволит получить необходимое финансирование от властей.

И хотя формально госгарантии распространяются только на бизнес компании, а не на кредиторов, исторический опыт дает понять, что российские власти стараются не оставлять своих «дочек» в беде.

Что дальше

Как и годом ранее, мы предлагаем инвесторам задуматься о целесообразности инвестиций в конкретные высокодоходные облигации.

Чтобы минимизировать связанные с этим риски, придется потратить немало времени на изучение бизнеса компаний и их перспектив, а после покупки бумаг — на отслеживание корпоративных новостей, решений рейтинговых агентств, мониторинг арбитражных дел и анализ отчетности. И все это — ради небольшой прибавки к доходности.

Если для вас это неокупаемые трудозатраты, рассмотрите вложения в биржевые фонды. Кроме плюсов, связанных с экономией времени и сил, вы получите освобождение от налогов на купоны. Правда, есть и существенный минус — потери на комиссиях, которые выплачиваются из активов фондов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба