9 января 2024 | Сургутнефтегаз Мидаков Алексей

Модель для определения целевой цены акции на момент отсечки в 2024 году

Курс валют на 31.12.2023 ЦБ определил, а значит мы можем спрогнозировать дивиденд Сургутнефтегаза за 2023 год.

ЦБ РФ ПОНИЗИЛ КУРС ДОЛЛАРА НА 30 ДЕКАБРЯ — 9 ЯНВАРЯ ДО 89,69 РУБ., ЕВРО — ДО 99,19 РУБ., ЮАНЯ — ДО 12,58 РУБ. — РЕГУЛЯТОР

На конец 3-го квартала 2023 г. Сургутнефтегаз имеет кубышку в размере около 5914 млрд руб., большая часть из которой в зарубежной валюте. Ввиду ее большого размера относительно операционной прибыли курсовая переоценка существенно влияет на прибыль компании и дивиденды.

Для начала надо определиться в какой валюте сейчас выражена кубышка компании. До СВО она была в долларах, но сейчас эта валюта токсична для российских компаний и возможно она была заменена на более дружественную — юань.

Итак, начинается 2022 г., кубышка Сургутнефтегаза хранится в долларах, как и все предыдущие годы. При этом есть долгосрочные депозиты, срок которых более 12 месяцев, и краткосрочные депозиты, срок которых менее 12 месяцев.

Так как доллар с февраля 2022 г. валюта недружественная, то все краткосрочные финансовые вложения, что были на 31.12.2021, были в последствии конвертированы в рубль, возможно совсем небольшая доля в юань. Для упрощения, примем, что на конец 2022 г. юаней еще не было.

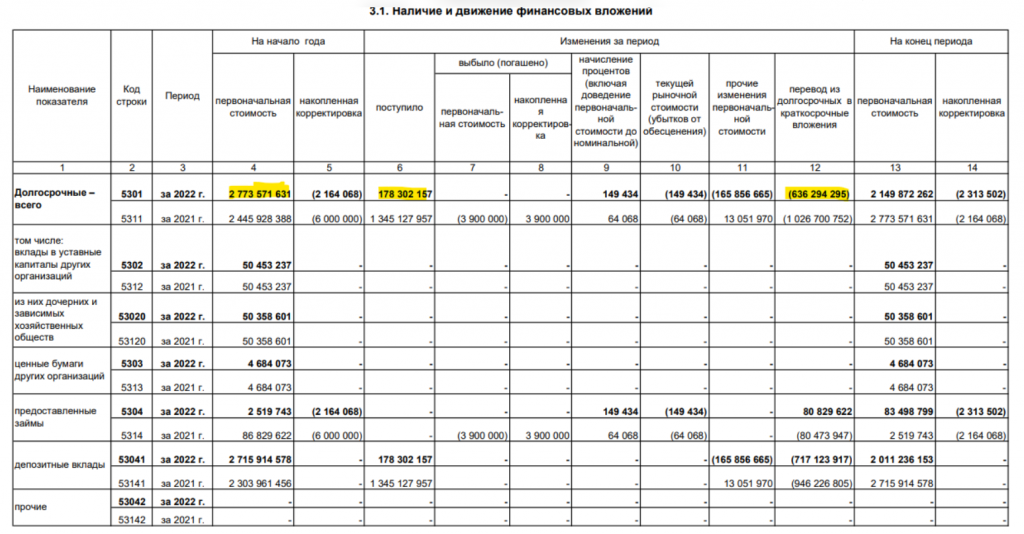

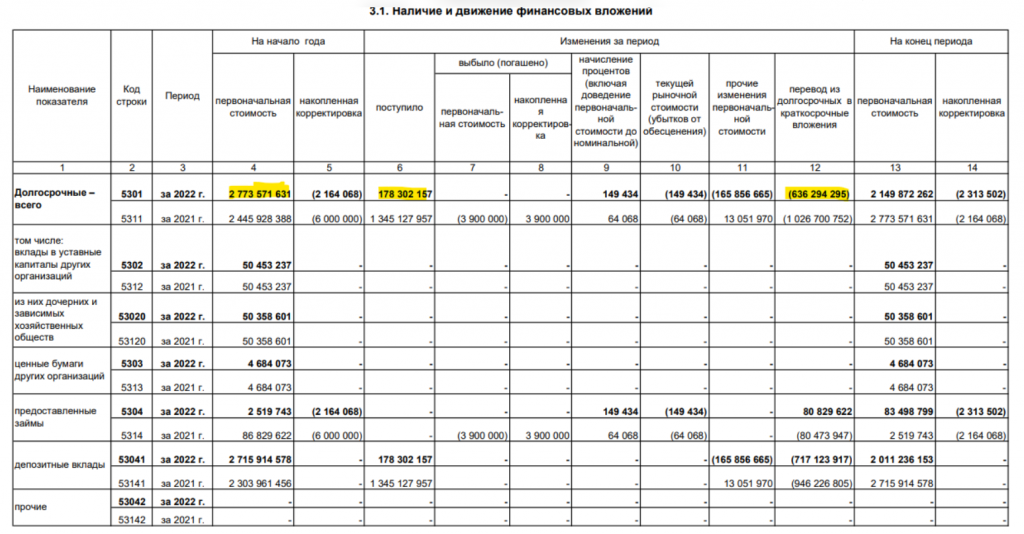

В отчете РСБУ за 2022 г. есть информация, что на 31.12.2021 долгосрочные депозиты составляли 2773 млрд руб., при этом в течение года было дополнительно открыто депозитов на сумму 178 млрд руб., а 636 млрд перешли из долгосрочных в краткосрочные. Как это можно интерпретировать:

компания на начало 2022 г. держала в долларах в долгосрочных депозитах 2773 млрд руб., что по курсу валют на 31.12.2021 дает нам 37,3 млрд долларов. При этом эти вклады не гасились, часть из них просто перешли в краткосрочные в течение года. То есть валюта в них не менялась, они так и остались долларами на 31.12.2022;

компания открыла долгосрочные вклады на сумму 178 млрд руб. Тут мы не можем сказать было ли это сделано до 24.02.2022 или позже. Если до, то это тоже были доллары, а если позже, то скорее всего уже юани. В целом из-за малой доли от всей величины кубышки, влияние того, какая конкретно валюта в этих 178 млрд руб., невелико (по итогам 4-го квартала около 5 млрд руб.). Примем для удобства, что это были все-таки доллары. Тогда к 37,3 млрд долларов добавим еще 2,3 млрд;

вклады на 636 млрд руб. (по курсу доллара на 31.12.2022), номинированные в долларах, в течение 2023 г. закончатся и будут переведены либо в рубли, либо, что более вероятно, в юань. Но мы не знаем, когда это произойдет, поэтому до конца года будем считать, что они все еще входят в долларовую кубышку. Однако в 1-м квартале 2024 г. они уже точно будут не в долларах, а скорее всего уже в юанях. Ответ на этот вопрос нам может дать отчет за 2023 г., если его не будет, либо он будет урезанным, то эти деньги необходимо будет перевести из категории долларовой кубышки в категорию юаневой.

Итого на конец 2022 г. компания держала в долларах 2786 млрд руб. (39,6 млрд долл.), а в рублях — 1502 млрд.

Из отчета МСФО, что по итогам 1-го полугодия курсовая переоценка составила 690 млрд руб. При этом за 1-е полугодие доллар вырос с 70,34 до 87,03 руб., а юань с 9,89 до 11,99 руб. Следовательно, переоценка части кубышки, что в долларах, дала бы 661 млрд руб. Оставшиеся 29 млрд значит были получены за счет переоценки юаней, которые компания приобрела в течение 1-го полугодия. Переоценку в 29 млрд руб. дали бы депозиты в размере 13,9 млрд юаней (166 млрд руб.). Всего кубышка Сургутнефтегаза по РСБУ на конец 1-го полугодия составляла 5252 млрд руб.

Итого на конец 1-го полугодия 2023 г. компания держала в долларах 3448 млрд руб. (39,6 млрд долл.), в юанях 166 млрд руб. (13,9 млрд юаней), а в рублях — 1638 млрд.

По итогам 3-го квартала из отчета РСБУ мы знаем, что положительное сальдо прочих доходов и расходов составило 512 млрд рублей, почти полностью это пришлось на положительную переоценку валютной кубышки. При этом за квартал доллар вырос с 87,03 до 97,41 руб., а юань с 11,99 до 13,36 руб. Следовательно, переоценка части кубышки, что в долларах, дала бы 411 млрд руб. Оставшиеся 101 млрд значит были получены за счет переоценки юаней, которые компания приобрела в течение 1-го полугодия и 3-го квартала. Переоценку в 101 млрд руб. дали бы депозиты в размере 73,5 млрд юаней (983 млрд руб.). Всего кубышка Сургутнефтегаза по РСБУ на конец 3-го квартала составляла 5914 млрд руб.

Итого на конец 3-го квартала 2023 г. компания держала в долларах 3859 млрд руб. (39,6 млрд долл.), в юанях 982 млрд руб. (73,5 млрд юаней), а в рублях — 1073 млрд.

Можно заметить, как компания в течение 2023 г. постепенно наращивала валютную составляющую кубышки. Видимо в 1-м полугодии было принято решение уходить из рубля в юань. Докупка юаней происходила в течение отчетных периодов, значит фактически на момент их окончания величина юаневой кубышки могла быть и больше, так как по большому счету мы в расчетах можем определить только средневзвешенное количество юаней, на которое пришлась переоценка.

В 4-м квартале доллар снизился с 97,41 до 89,69 руб., а юань с 13,36 до 12,58 руб. Мы не знаем, конвертировала ли компания дополнительно юани в рубли, поэтому примем, что валютная составляющая кубышки не изменилась. В таком случае отрицательная переоценка в 4-м квартале составит 363 млрд руб.

Итого на конец 4-го квартала 2023 г. компания держала в долларах 3553 млрд руб. (39,6 млрд долл.), в юанях 925 млрд руб. (73,5 млрд юаней), а в рублях — 1240 млрд.

Динамика роста кубышки и ее распределение по валютам изображена на диаграмме ниже. Свои отчеты компания удалила с сайтов, поэтому с конца 2012 г. до конца 2016 г. данные были взяты еще до СВО из полугодовых отчетов МСФО, а с конца 2016 г. до текущего момента данные взяты из отчетов РСБУ.

Так как средняя цена на нефть марки Urals в 4-м квартале снизилась относительно 3-го, то примем прибыль от продаж в 4-м квартале на уровне 110 млрд руб. Прогноз по процентным доходам — 65 млрд руб. Тогда структура доходов в 4-м квартале будет выглядеть как на диаграмме ниже.

В таком случае по итогам 4-го квартала компания получит убыток в размере 156 млрд руб., а по итогам года чистая прибыль составит 1280 млрд руб.

Тогда получим прогнозный дивиденд в размере 11,79 рубля, что дает нам доходность 21,1% от текущих котировок.

Высокая доходность, но как мы видим, для этой акции это норма, казалось бы, апсайда может и нет от текущей цены. Однако, все немного сложнее. Надо смотреть на среднегодовую доходность за ближайшие 2 года. Рассмотрим каждый год, когда была высокая дивидендная доходность во время отсечки отдельно.

В 2015 г. компания впервые выплачивала большой дивиденд. После мощной девальвации 2014 г. казалось, что такое если и повторится, то не очень скоро. Рубль тогда укреплялся до июня и рынок закладывал, что за 2015 г. компании грозит отрицательная переоценка кубышки, что приведет к убытку по итогам года, а значит и дивиденды будут как на обыкновенные акции, то есть 0,6 руб. К моменту отсечки ситуация в валюте немного изменилась и она пришла на уровень начала года, что уже давало надежду на дивиденд на 2,5 рубля, но ситуация была неустойчивой. Для справки по итогам 1-го полугодия 2015 г. компания показала прибыль 129 млрд руб., что эквивалентно дивиденду в 1,18 руб.

Акция в момент отсечки в 2015 г. стоила 38,59 руб., дивиденд после удержания налога 8,21*0,87 = 7,14 руб., т.е. очищенная от дивидендов цена акции была равна 31,45 руб. Дивиденд за 2015 г. на тот момент вырисовывался в размере 2,5 руб., таким образом див. доходность в 2016 г. была бы 7,9%. Просуммируем див. доходность в 2015-2016 и поделим на 2, получим среднюю за 2 года доходность (21,3+7,9)/2 = 14,6%.

График пары доллар-рубль за 2015 г. представлен на графике ниже.

Однако сразу после дивидендной отсечки валюта пошла в рост, и в итоге дивидендный гэп был закрыт меньше, чем за месяц, то есть акционеры получили доходность 20% за короткий промежуток времени.

Перед отсечкой под дивиденды в 2016 г. курс доллара был низким, и рынок, ориентируясь на него, уже закладывал околонулевые дивиденды за следующий год. Так в итоге и произошло, дивиденд за 2016 г. составили всего 0,60 руб., т.е. равный дивиденду на обычку. Для справки по итогам 1-го полугодия 2016 г. компания показала убыток 140 млрд.

Акция в момент отсечки в 2016 г. стоила 41,40 руб., дивиденд после удержания налога 6,92*0,87 = 6,02 руб., т.е. очищенная от дивидендов цена акции была равна 35,38 руб. Дивиденд за 2016 г. на тот момент вырисовывался в размере 0,6 руб., таким образом див. доходность в 2017 г. была бы 1,7%. Просуммируем див. доходность в 2016-2017 и поделим на 2, получим среднюю за 2 года доходность (16,7+1,7)/2 = 9,2%.

График пары доллар-рубль за 2016 г. представлен ниже.

Ситуация в 2019 г. была копией 2016 г. Курс доллара на момент отсечки был сильно ниже конца 2018 г., что грозило низкими дивидендами за 2019 г. Так в итоге и произошло, дивиденд за 2019 г. составили всего 0,97 руб. Для справки по итогам 1-го полугодия 2019 г. компания показала убыток 37 млрд.

Акция в момент отсечки в 2019 г. стоила 41,95 руб., дивиденд после удержания налога 7,62*0,87 = 6,63 руб., т.е. очищенная от дивидендов цена акции была равна 35,32 руб. Дивиденд за 2019 г. на тот момент вырисовывался в размере 0,65 руб., таким образом див. доходность в 2020 г. была бы 1,8%. Просуммируем див. доходность в 2019-2020 и поделим на 2, получим среднюю за 2 года доходность (18,2+1,8)/2 = 10,0%.

График пары доллар-рубль за 2019 г. представлен ниже.

Доходность в 2021 г. также была высокой, но ниже, чем в предыдущих случаях — 14,7%. Валюта находилась на уровне конца 2020 г. и в целом весь год ходила в небольшом диапазоне, следовательно, какое-то сильное влияние кубышки на дивиденды рынок не закладывал. Для справки по итогам 1-го полугодия 2021 г. компания показала прибыль 155 млрд руб., что эквивалентно дивиденду в 1,43 руб.

Акция в момент отсечки в 2021 г. стоила 45,86 руб., дивиденд после удержания налога 6,72*0,87 = 5,85 руб., т.е. очищенная от дивидендов цена акции была равна 40,01 руб. Дивиденд за 2021 г. на тот момент вырисовывался в размере 3,00 руб., таким образом див. доходность в 2022 г. была бы 7,5%. Просуммируем див. доходность в 2021-2022 и поделим на 2, получим среднюю за 2 года доходность (14,7+7,5)/2 = 11,1%.

График пары доллар-рубль за 2021 г. представлен ниже.

Доходность в 2022 г. также была высокой, но ниже, чем в предыдущих случаях — 14,3%. В 2022 г. думаю, что доходность должна была быть даже выше. Так как только началась СВО, не было понятно, что с кубышкой, отчетов не было, а доллар торговался сильно ниже, чем на конец 2021 г. То есть был очень высокий риск, что дивиденд за 2022 г. будет равным дивиденду на обыкновенные акции.

Акция в момент отсечки в 2022 г. стоила 33,12 руб., дивиденд после удержания налога 4,73*0,87 = 4,12 руб., т.е. очищенная от дивидендов цена акции была равна 29,00 руб. Дивиденд за 2022 г. на тот момент вырисовывался в размере 0,80 руб., таким образом див. доходность в 2023 г. была бы 2,8%. Просуммируем див. доходность в 2022-2023 и поделим на 2, получим среднюю за 2 года доходность (14,3+2,8)/2 = 8,6%.

График пары доллар-рубль за 2022 г. представлен ниже.

Построим новый график дивидендной доходности по привилегированным акциям Сургутнефтегаза. На этот раз в нем вместо див.доходности за текущий год будет отображена средняя див. доходность текущего года и будущего. Эти значения в 2015 г., 2016 г., 2019 г., 2021 г., 2022 г. мы определили выше, аналогично я их посчитал и в другие годы. Как можно заметить, рынок в момент дивидендной отсечки учитывал, каким будет прогнозный дивиденд в следующем году. В итоге средняя доходность за текущий и будущий год максимум была 14,6% при отсечке в 2015 г. Однако это был первый год с высокими дивидендами и рынок закладывал, что рубль частично отыграет падение за провальный 2014. Если убрать наиболее высокое и низкое значение, то доходность колеблется в диапазоне 8,6%-12,5%.

Наша задача определить какой будет цена при закрытии реестра в июле 2024 г. В своем прогнозе буду отталкиваться от того, что рынок будет закладывать среднюю доходность в 2024-2025 на уровне 12,5%.

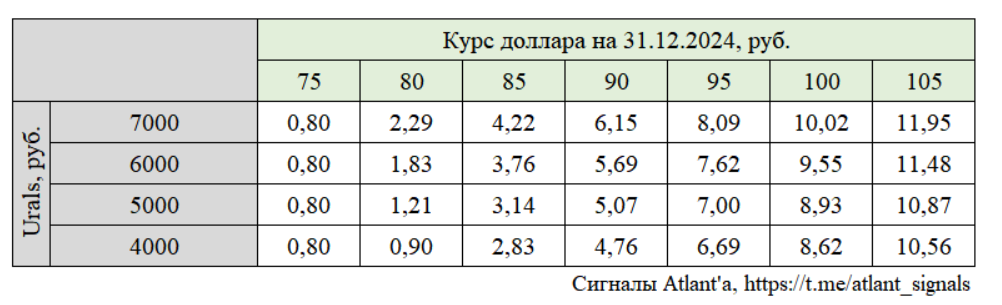

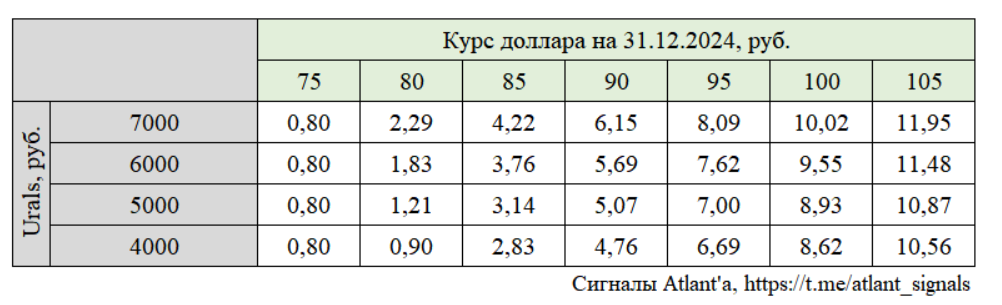

Для того, чтобы определить среднегодовую доходность, нужно знать размер дивидендов, которые компания выплатит в 2024 и 2025 г. Так как размер дивиденда, который будет выплачен летом 2024 г. мы приблизительно знаем, то осталось понять каким будет дивиденд летом 2025 г… Для этого построим модель, которая в зависимости от курса доллара на конец 2024 г. (ориентируемся на доллар, так как его пока больше в кубышке, чем юаней) и средней цены на нефть марки на Urals в 2024 г. даст приблизительный размер дивиденда.

Теперь, для того, чтобы понять справедливую цену акции перед дивидендной отсечкой летом 2024 г., необходимо взять курс доллара на эту дату. Предположим, что ближе к отсечке курс доллара будет составлять 90 руб., а средняя цена нефти марки Urals 6000 руб. тогда прогнозный дивиденд за 2024 г. будет равен 5,69 руб.

Теперь общая дивидендная доходность за два года должна быть равна 25%. Определим целевую цену Х перед дивидендной отсечкой в 2024 г. при курсе доллара 90 рублей.

Решив дробное равенство:

(Див_2024/X) + (Див_2025/(X-0,87*Див_2024)) = 0,25,

(11,79/X) + (5,69/(X-0,87*11,79)) = 0,25,

мы получим целевую цену равную 73,60 руб. В таком случае перед отсечкой див. доходность акции будет 16,0%.

Таким образом, используя данную модель, мы можем получить цену акции, которую можно ждать к дивидендной отсечке, зная курс доллара на тот момент.

Продолжаю держать привилегированные акции с оглядкой на курс доллара. Текущая стоимость акции 55,8 руб. справедлива в том случае, если дивиденд за 2024 г. будет около 2 руб., что подразумевает укрепление рубля до 80 руб. к концу года, что маловероятно.

Курс валют на 31.12.2023 ЦБ определил, а значит мы можем спрогнозировать дивиденд Сургутнефтегаза за 2023 год.

ЦБ РФ ПОНИЗИЛ КУРС ДОЛЛАРА НА 30 ДЕКАБРЯ — 9 ЯНВАРЯ ДО 89,69 РУБ., ЕВРО — ДО 99,19 РУБ., ЮАНЯ — ДО 12,58 РУБ. — РЕГУЛЯТОР

На конец 3-го квартала 2023 г. Сургутнефтегаз имеет кубышку в размере около 5914 млрд руб., большая часть из которой в зарубежной валюте. Ввиду ее большого размера относительно операционной прибыли курсовая переоценка существенно влияет на прибыль компании и дивиденды.

Для начала надо определиться в какой валюте сейчас выражена кубышка компании. До СВО она была в долларах, но сейчас эта валюта токсична для российских компаний и возможно она была заменена на более дружественную — юань.

Итак, начинается 2022 г., кубышка Сургутнефтегаза хранится в долларах, как и все предыдущие годы. При этом есть долгосрочные депозиты, срок которых более 12 месяцев, и краткосрочные депозиты, срок которых менее 12 месяцев.

Так как доллар с февраля 2022 г. валюта недружественная, то все краткосрочные финансовые вложения, что были на 31.12.2021, были в последствии конвертированы в рубль, возможно совсем небольшая доля в юань. Для упрощения, примем, что на конец 2022 г. юаней еще не было.

В отчете РСБУ за 2022 г. есть информация, что на 31.12.2021 долгосрочные депозиты составляли 2773 млрд руб., при этом в течение года было дополнительно открыто депозитов на сумму 178 млрд руб., а 636 млрд перешли из долгосрочных в краткосрочные. Как это можно интерпретировать:

компания на начало 2022 г. держала в долларах в долгосрочных депозитах 2773 млрд руб., что по курсу валют на 31.12.2021 дает нам 37,3 млрд долларов. При этом эти вклады не гасились, часть из них просто перешли в краткосрочные в течение года. То есть валюта в них не менялась, они так и остались долларами на 31.12.2022;

компания открыла долгосрочные вклады на сумму 178 млрд руб. Тут мы не можем сказать было ли это сделано до 24.02.2022 или позже. Если до, то это тоже были доллары, а если позже, то скорее всего уже юани. В целом из-за малой доли от всей величины кубышки, влияние того, какая конкретно валюта в этих 178 млрд руб., невелико (по итогам 4-го квартала около 5 млрд руб.). Примем для удобства, что это были все-таки доллары. Тогда к 37,3 млрд долларов добавим еще 2,3 млрд;

вклады на 636 млрд руб. (по курсу доллара на 31.12.2022), номинированные в долларах, в течение 2023 г. закончатся и будут переведены либо в рубли, либо, что более вероятно, в юань. Но мы не знаем, когда это произойдет, поэтому до конца года будем считать, что они все еще входят в долларовую кубышку. Однако в 1-м квартале 2024 г. они уже точно будут не в долларах, а скорее всего уже в юанях. Ответ на этот вопрос нам может дать отчет за 2023 г., если его не будет, либо он будет урезанным, то эти деньги необходимо будет перевести из категории долларовой кубышки в категорию юаневой.

Итого на конец 2022 г. компания держала в долларах 2786 млрд руб. (39,6 млрд долл.), а в рублях — 1502 млрд.

Из отчета МСФО, что по итогам 1-го полугодия курсовая переоценка составила 690 млрд руб. При этом за 1-е полугодие доллар вырос с 70,34 до 87,03 руб., а юань с 9,89 до 11,99 руб. Следовательно, переоценка части кубышки, что в долларах, дала бы 661 млрд руб. Оставшиеся 29 млрд значит были получены за счет переоценки юаней, которые компания приобрела в течение 1-го полугодия. Переоценку в 29 млрд руб. дали бы депозиты в размере 13,9 млрд юаней (166 млрд руб.). Всего кубышка Сургутнефтегаза по РСБУ на конец 1-го полугодия составляла 5252 млрд руб.

Итого на конец 1-го полугодия 2023 г. компания держала в долларах 3448 млрд руб. (39,6 млрд долл.), в юанях 166 млрд руб. (13,9 млрд юаней), а в рублях — 1638 млрд.

По итогам 3-го квартала из отчета РСБУ мы знаем, что положительное сальдо прочих доходов и расходов составило 512 млрд рублей, почти полностью это пришлось на положительную переоценку валютной кубышки. При этом за квартал доллар вырос с 87,03 до 97,41 руб., а юань с 11,99 до 13,36 руб. Следовательно, переоценка части кубышки, что в долларах, дала бы 411 млрд руб. Оставшиеся 101 млрд значит были получены за счет переоценки юаней, которые компания приобрела в течение 1-го полугодия и 3-го квартала. Переоценку в 101 млрд руб. дали бы депозиты в размере 73,5 млрд юаней (983 млрд руб.). Всего кубышка Сургутнефтегаза по РСБУ на конец 3-го квартала составляла 5914 млрд руб.

Итого на конец 3-го квартала 2023 г. компания держала в долларах 3859 млрд руб. (39,6 млрд долл.), в юанях 982 млрд руб. (73,5 млрд юаней), а в рублях — 1073 млрд.

Можно заметить, как компания в течение 2023 г. постепенно наращивала валютную составляющую кубышки. Видимо в 1-м полугодии было принято решение уходить из рубля в юань. Докупка юаней происходила в течение отчетных периодов, значит фактически на момент их окончания величина юаневой кубышки могла быть и больше, так как по большому счету мы в расчетах можем определить только средневзвешенное количество юаней, на которое пришлась переоценка.

В 4-м квартале доллар снизился с 97,41 до 89,69 руб., а юань с 13,36 до 12,58 руб. Мы не знаем, конвертировала ли компания дополнительно юани в рубли, поэтому примем, что валютная составляющая кубышки не изменилась. В таком случае отрицательная переоценка в 4-м квартале составит 363 млрд руб.

Итого на конец 4-го квартала 2023 г. компания держала в долларах 3553 млрд руб. (39,6 млрд долл.), в юанях 925 млрд руб. (73,5 млрд юаней), а в рублях — 1240 млрд.

Динамика роста кубышки и ее распределение по валютам изображена на диаграмме ниже. Свои отчеты компания удалила с сайтов, поэтому с конца 2012 г. до конца 2016 г. данные были взяты еще до СВО из полугодовых отчетов МСФО, а с конца 2016 г. до текущего момента данные взяты из отчетов РСБУ.

Так как средняя цена на нефть марки Urals в 4-м квартале снизилась относительно 3-го, то примем прибыль от продаж в 4-м квартале на уровне 110 млрд руб. Прогноз по процентным доходам — 65 млрд руб. Тогда структура доходов в 4-м квартале будет выглядеть как на диаграмме ниже.

В таком случае по итогам 4-го квартала компания получит убыток в размере 156 млрд руб., а по итогам года чистая прибыль составит 1280 млрд руб.

Тогда получим прогнозный дивиденд в размере 11,79 рубля, что дает нам доходность 21,1% от текущих котировок.

Высокая доходность, но как мы видим, для этой акции это норма, казалось бы, апсайда может и нет от текущей цены. Однако, все немного сложнее. Надо смотреть на среднегодовую доходность за ближайшие 2 года. Рассмотрим каждый год, когда была высокая дивидендная доходность во время отсечки отдельно.

В 2015 г. компания впервые выплачивала большой дивиденд. После мощной девальвации 2014 г. казалось, что такое если и повторится, то не очень скоро. Рубль тогда укреплялся до июня и рынок закладывал, что за 2015 г. компании грозит отрицательная переоценка кубышки, что приведет к убытку по итогам года, а значит и дивиденды будут как на обыкновенные акции, то есть 0,6 руб. К моменту отсечки ситуация в валюте немного изменилась и она пришла на уровень начала года, что уже давало надежду на дивиденд на 2,5 рубля, но ситуация была неустойчивой. Для справки по итогам 1-го полугодия 2015 г. компания показала прибыль 129 млрд руб., что эквивалентно дивиденду в 1,18 руб.

Акция в момент отсечки в 2015 г. стоила 38,59 руб., дивиденд после удержания налога 8,21*0,87 = 7,14 руб., т.е. очищенная от дивидендов цена акции была равна 31,45 руб. Дивиденд за 2015 г. на тот момент вырисовывался в размере 2,5 руб., таким образом див. доходность в 2016 г. была бы 7,9%. Просуммируем див. доходность в 2015-2016 и поделим на 2, получим среднюю за 2 года доходность (21,3+7,9)/2 = 14,6%.

График пары доллар-рубль за 2015 г. представлен на графике ниже.

Однако сразу после дивидендной отсечки валюта пошла в рост, и в итоге дивидендный гэп был закрыт меньше, чем за месяц, то есть акционеры получили доходность 20% за короткий промежуток времени.

Перед отсечкой под дивиденды в 2016 г. курс доллара был низким, и рынок, ориентируясь на него, уже закладывал околонулевые дивиденды за следующий год. Так в итоге и произошло, дивиденд за 2016 г. составили всего 0,60 руб., т.е. равный дивиденду на обычку. Для справки по итогам 1-го полугодия 2016 г. компания показала убыток 140 млрд.

Акция в момент отсечки в 2016 г. стоила 41,40 руб., дивиденд после удержания налога 6,92*0,87 = 6,02 руб., т.е. очищенная от дивидендов цена акции была равна 35,38 руб. Дивиденд за 2016 г. на тот момент вырисовывался в размере 0,6 руб., таким образом див. доходность в 2017 г. была бы 1,7%. Просуммируем див. доходность в 2016-2017 и поделим на 2, получим среднюю за 2 года доходность (16,7+1,7)/2 = 9,2%.

График пары доллар-рубль за 2016 г. представлен ниже.

Ситуация в 2019 г. была копией 2016 г. Курс доллара на момент отсечки был сильно ниже конца 2018 г., что грозило низкими дивидендами за 2019 г. Так в итоге и произошло, дивиденд за 2019 г. составили всего 0,97 руб. Для справки по итогам 1-го полугодия 2019 г. компания показала убыток 37 млрд.

Акция в момент отсечки в 2019 г. стоила 41,95 руб., дивиденд после удержания налога 7,62*0,87 = 6,63 руб., т.е. очищенная от дивидендов цена акции была равна 35,32 руб. Дивиденд за 2019 г. на тот момент вырисовывался в размере 0,65 руб., таким образом див. доходность в 2020 г. была бы 1,8%. Просуммируем див. доходность в 2019-2020 и поделим на 2, получим среднюю за 2 года доходность (18,2+1,8)/2 = 10,0%.

График пары доллар-рубль за 2019 г. представлен ниже.

Доходность в 2021 г. также была высокой, но ниже, чем в предыдущих случаях — 14,7%. Валюта находилась на уровне конца 2020 г. и в целом весь год ходила в небольшом диапазоне, следовательно, какое-то сильное влияние кубышки на дивиденды рынок не закладывал. Для справки по итогам 1-го полугодия 2021 г. компания показала прибыль 155 млрд руб., что эквивалентно дивиденду в 1,43 руб.

Акция в момент отсечки в 2021 г. стоила 45,86 руб., дивиденд после удержания налога 6,72*0,87 = 5,85 руб., т.е. очищенная от дивидендов цена акции была равна 40,01 руб. Дивиденд за 2021 г. на тот момент вырисовывался в размере 3,00 руб., таким образом див. доходность в 2022 г. была бы 7,5%. Просуммируем див. доходность в 2021-2022 и поделим на 2, получим среднюю за 2 года доходность (14,7+7,5)/2 = 11,1%.

График пары доллар-рубль за 2021 г. представлен ниже.

Доходность в 2022 г. также была высокой, но ниже, чем в предыдущих случаях — 14,3%. В 2022 г. думаю, что доходность должна была быть даже выше. Так как только началась СВО, не было понятно, что с кубышкой, отчетов не было, а доллар торговался сильно ниже, чем на конец 2021 г. То есть был очень высокий риск, что дивиденд за 2022 г. будет равным дивиденду на обыкновенные акции.

Акция в момент отсечки в 2022 г. стоила 33,12 руб., дивиденд после удержания налога 4,73*0,87 = 4,12 руб., т.е. очищенная от дивидендов цена акции была равна 29,00 руб. Дивиденд за 2022 г. на тот момент вырисовывался в размере 0,80 руб., таким образом див. доходность в 2023 г. была бы 2,8%. Просуммируем див. доходность в 2022-2023 и поделим на 2, получим среднюю за 2 года доходность (14,3+2,8)/2 = 8,6%.

График пары доллар-рубль за 2022 г. представлен ниже.

Построим новый график дивидендной доходности по привилегированным акциям Сургутнефтегаза. На этот раз в нем вместо див.доходности за текущий год будет отображена средняя див. доходность текущего года и будущего. Эти значения в 2015 г., 2016 г., 2019 г., 2021 г., 2022 г. мы определили выше, аналогично я их посчитал и в другие годы. Как можно заметить, рынок в момент дивидендной отсечки учитывал, каким будет прогнозный дивиденд в следующем году. В итоге средняя доходность за текущий и будущий год максимум была 14,6% при отсечке в 2015 г. Однако это был первый год с высокими дивидендами и рынок закладывал, что рубль частично отыграет падение за провальный 2014. Если убрать наиболее высокое и низкое значение, то доходность колеблется в диапазоне 8,6%-12,5%.

Наша задача определить какой будет цена при закрытии реестра в июле 2024 г. В своем прогнозе буду отталкиваться от того, что рынок будет закладывать среднюю доходность в 2024-2025 на уровне 12,5%.

Для того, чтобы определить среднегодовую доходность, нужно знать размер дивидендов, которые компания выплатит в 2024 и 2025 г. Так как размер дивиденда, который будет выплачен летом 2024 г. мы приблизительно знаем, то осталось понять каким будет дивиденд летом 2025 г… Для этого построим модель, которая в зависимости от курса доллара на конец 2024 г. (ориентируемся на доллар, так как его пока больше в кубышке, чем юаней) и средней цены на нефть марки на Urals в 2024 г. даст приблизительный размер дивиденда.

Теперь, для того, чтобы понять справедливую цену акции перед дивидендной отсечкой летом 2024 г., необходимо взять курс доллара на эту дату. Предположим, что ближе к отсечке курс доллара будет составлять 90 руб., а средняя цена нефти марки Urals 6000 руб. тогда прогнозный дивиденд за 2024 г. будет равен 5,69 руб.

Теперь общая дивидендная доходность за два года должна быть равна 25%. Определим целевую цену Х перед дивидендной отсечкой в 2024 г. при курсе доллара 90 рублей.

Решив дробное равенство:

(Див_2024/X) + (Див_2025/(X-0,87*Див_2024)) = 0,25,

(11,79/X) + (5,69/(X-0,87*11,79)) = 0,25,

мы получим целевую цену равную 73,60 руб. В таком случае перед отсечкой див. доходность акции будет 16,0%.

Таким образом, используя данную модель, мы можем получить цену акции, которую можно ждать к дивидендной отсечке, зная курс доллара на тот момент.

Продолжаю держать привилегированные акции с оглядкой на курс доллара. Текущая стоимость акции 55,8 руб. справедлива в том случае, если дивиденд за 2024 г. будет около 2 руб., что подразумевает укрепление рубля до 80 руб. к концу года, что маловероятно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба