11 января 2024 Локо-Инвест Полевой Дмитрий

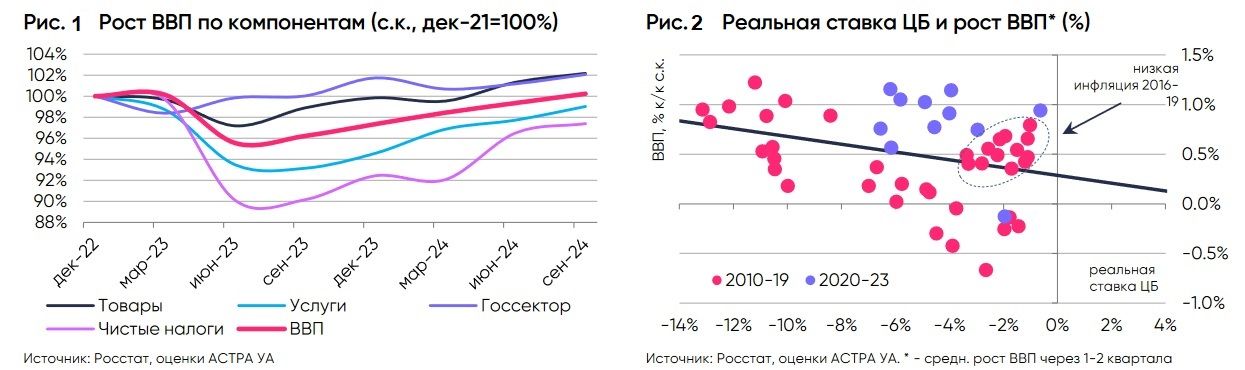

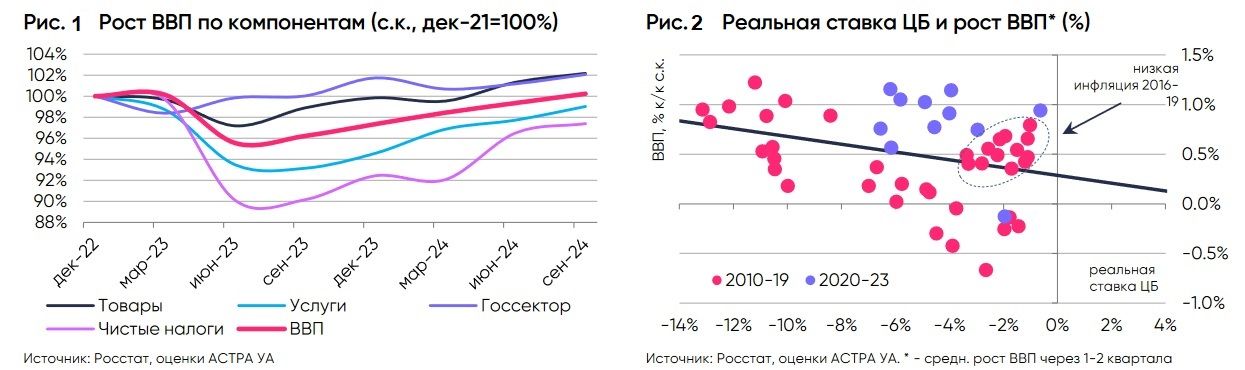

1. Экономика, вероятно, замедлится, но избежит рецессии. Консенсус экономистов (1.5%), Международный валютный фонд (1.1%) и Всемирный Банк (1.3%), да и сам ЦБ (0.5-1.5%) сдержанно смотрят на экономические перспективы 2024. Власти ждут 2.3% в базовом и 1.4% в консервативном сценариях после 2.8%/2.6% в 2023. Но итоги года видятся ближе к 3.3-3.5%, т.е. в 2024 расти придется с более высоких уровней. Прогнозы логично сместить вниз, да и исходные цифры выглядели чуть завышенными. Но стоит ли ждать рецессии? Думаем, нет. Основные индексы деловых настроений остаются высокими или растут – этого импульса может хватить на 1-2 квартала. «Охлаждение» циклических секторов (промышленность, стройка, торговля) из-за ставки ЦБ и меньшей бюджетной накачки может быть компенсировано дальнейшей подстройкой выпуска сфере услуг, который пока не вернулся к уровням 2021, хотя часть этого провала не закрыть из-за санкций.

Наши оценки связи между реальной ставкой ЦБ (номинальная % минус инфл. Ожидания населения) и сезонно-скорректированным квартальным ростом ВВП через 1-2 квартала обещают не менее 0.5-0.6% при базовом прогнозе инфляции/инфл. ожиданий и ставки ЦБ. Отметим «кластер» цифр с высоким квартальным ВВП (0.4-0.8%) и относительно высокой реальной ставкой ЦБ (-1-3%) – это период 2016-2019, когда ЦБ удалось стабилизировать инфл. ожидания при инфляции вблизи 4% или даже ниже. Иными словами, ЦБ прав, когда говорит, что низкая инфляция – это лучший «стимул» для экономики, и ему важно будет обеспечить баланс между возвратом к 4% инфляции и «мягкой посадкой» экономики.

2. «Перегретый» рынок труда: палка о двух концах. Рекордно-низкая безработица в 2.9% и разница между предложением труда (численность рабочей силы) и спросом на труд (занятые + потребность компаний в работниках) в 0.35 млн. человек – гордость властей.

Бизнес повышал зарплаты, чтобы нанять и/или удержать персонал, росли доходы и частный спрос (~7.5-8%). Через его ~50% долю в ВВП росла и вся экономика.

Но «здоровый» (для экономики и инфляции) рост зарплат – это когда он следует за увеличением производительности труда. Экономисты следят за удельными расходами на труд (ULC, Unit Labor Costs) – долей зарплат в единице выпуска. Если зарплаты растут быстрее, то бизнес вынужден жертвовать частью прибыли (это плохо для акций) или/и поднимать цены, что повышает инфляцию и ставку в экономике (плохо для облигаций). Всё это мы как раз видели в 2023: рост ULC всегда на 3-5 кварталов предшествовал пиковым уровням инфляции (Рис. 5) и вызывал снижение прибылей компаний (Рис. 6).

ULC начали быстро расти с 3К22 по 2К23, поскольку рост зарплат и занятости не был компенсирован ростом выпуска и цен. На этом фоне прибыли начали падать. И с 3К23 компании начали активнее поднимать цены, параллельно «кивая» на слабый рубль. С того же момента мы и наблюдаем рост инфляционного давления. Отметим, что в периоды стабильной инфляции не выше 4-5% показатели роста ULC менялись от -5% до 5%.

Текущий/ожидаемый в 2024 рост ULC в 2-3% лучше средних 8% за 3К22-2К23, но скорее, ближе к верхней границе исторического диапазона. Поэтому ЦБ и заботит рынок труда. Основные потери «рабочих рук» случились в производственных секторах – с/хозяйстве, строительстве, энергетике/ЖКХ, чуть лучше складывалась ситуация в добыче и обработке, куда могла перетечь часть занятых первых трех отраслей (помимо эффектов мобилизации и найма контрактников). Всего по сравнению с 2021 в этих отраслях занятость снизилась на 230 тыс. чел. Там же видим и максимальный рост з/п. В услугах (+870 тыс. чел) и госсекторе (+550 тыс. чел.) занятость росла при меньшем увеличении з/п.

Причем в «товарных» (торгуемых) секторах, сильнее всего пострадавших от дефицита кадров, повышать цены сложнее: есть привязка к внешней инфляции из-за конкуренции с импортом, а власти всё чаще ограничивают перенос внешних цен на внутренний рынок (например, зерно и другие с/хоз. товары). Это влияет на прибыли и планы по развитию.

В 2024 на фоне замедления экономики острота кадровой проблемы может снизиться, создав условиях для возврата к более сбалансированной динамике зарплат и инфляции. Но структурно проблема сохранится, поэтому расти так, как рос ВВП в 2023, не удастся.

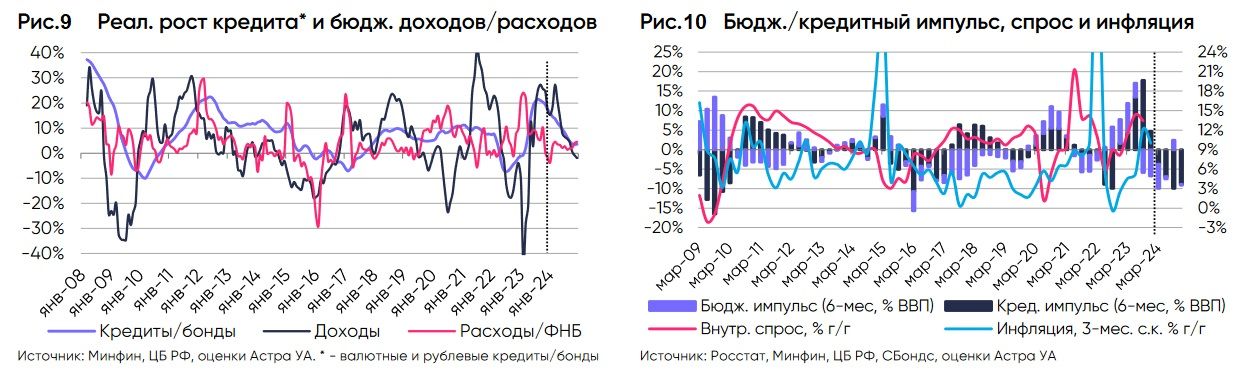

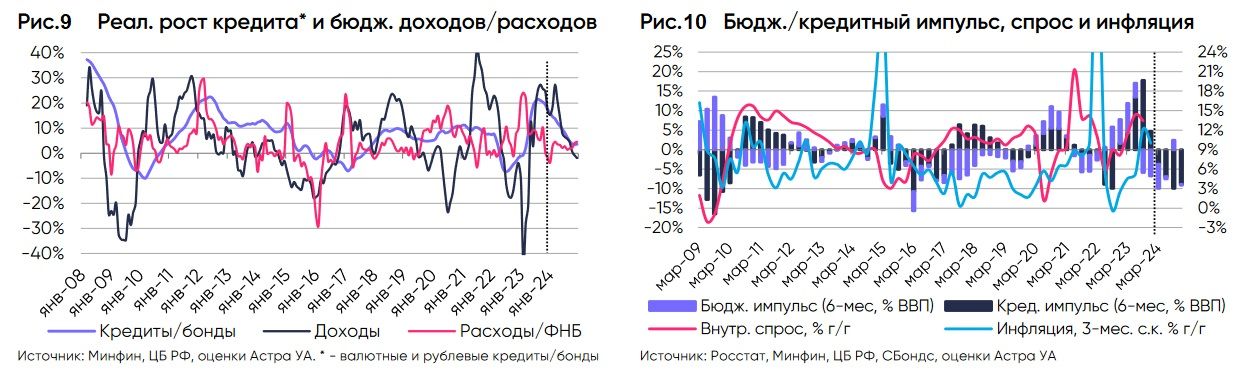

3. Бюджетный и кредитный импульсы: «+» vs «+» или «+» vs «-», важна «полярность». В 2022-23 бюджет стал опорой для экономики: рост дефицита компенсировал сокращение доступности кредита (смотрим на кредиты и бонды) и обеспечил его последующий рост (Рис. 9). Опробованные в пандемию льготные программы кредитования позволили обойти лимит расходов по бюджетному правилу (БП) и мультиплицировать их влияние на спрос.

Помним, что рост налогов забирает ресурсы из экономики, а расходы – возвращают. А для поддержания стабильных темпов роста важно постоянно наращивать размер стимула через кредит или дефицит бюджета: 100 млрд. руб. нового кредита или соответствующий дефицит бюджета в первый год и 100 млрд. во второй год дадут разный вклад в рост ВВП. Изменение дефицита бюджета или прироста кредита создаёт нужный «импульс», по бюджету нужны лишь поправки на изменение БП и объем инвестиций ФНБ.

Рис. 10 четко показывает влияние кредитного/бюджетного импульса на выпуск/спрос и инфляцию. В 2022-23 он оказался беспрецедентным по величине. Именно поэтому ЦБ и говорит, что бОльший дефицит/рост кредита потребует более высокой ставки. Но при его базовом прогнозе по кредиту (10%) и параметрах утвержденного бюджета суммарный импульс в 2024 уйдет в минус. Так быстро, как в 2023, экономика расти вряд ли сможет, и на этом фоне можно ждать замедления инфляции – исторически с лагом 3-4 квартала.

Да, если кредитование будет расти на 20%, а дефицит бюджета возрастёт, то сдерживающее влияние на спрос будет меньшим. Но прогноз +10% по кредитованию реалистичен: население/бизнес при высоких ставках будет больше сберегать и меньше занимать, льготная ипотека сжимается, по части программ вырос первый взнос. Расходы казны в 2024 к 2019 вырастут на ~88% в номинальном и 31% в реальном выражении (при инфляции ~44%). Еще больше их раздуть, конечно, можно, но это потребует мобилизации доходов (налоги, приватизация), или роста займов, или бОльших трат из ФНБ, или всего понемногу. Кто-то скажет, что можно еще ослабить рубль. Это возможно, но, скорее, он ослабнет по экономическим причинам (больше спрос=импорт), нежели искусственно.

4. Инфляция SAAR – «путеводная звезда» для ставки ЦБ. Важна не 12-мес. инфляция (в 2023 ~7.5-8%), а сезонно-скорректированный рост цен за месяц в годовом выражении (seasonally-adjusted at annual rate, SAAR). Целевым 4% соответствует 0.33% м/м с.к. Чтобы убрать лишние колебания в годовой показатель можно пересчитать инфляцию за 3 или 6 месяцев. Обычно (Рис. 11) при инфляции ~0.35-0.45% ставка ЦБ была у верней границы нейтрального диапазона 6-7%, а при более низкой/высокой инфляции ставка была ниже/выше. По инфляции ждём медленного снижения с текущих ~1% м/м с.к. до 0.6-0.8% в 1К24 и 0.5-0.6% во 2К24, а с августа – целевые 0.3-0.4% после июльского всплеска из-за тарифов ЖКХ. Поэтому условия для снижения ставки могут появиться не ранее конца 2К24.

Можно оценить траекторию ставки по методике ЦБ (аналог модели Тейлора), где прогноз с равными весами зависит от её текущего уровня и дополнительного слагаемого. Оно включает реальную ставку (2-3%), прогноз инфляции без тарифов через 3 квартала (~5.5-5.7%), её отклонение от 4% с коэффициентом больше единицы (обычно 1.5х как «штраф» за превышение цели) и отклонение ВВП от равновесной траектории роста (разрыв выпуска).

По консенсусу аналитиков (доступен с мая 2021) можно получить прогнозную траекторию ставки (модель «консенсус» на Рис. 12), а по фактической инфляции понять, как действовал бы ЦБ при полном знании будущей инфляции (модель «провидец»). Используем нашу оценку разрыва выпуска (1-1.5%) и прогноз его динамики в 2024 (снизится до 0.5-1%).

Видим, что динамика фактической ставки повторяет траекторию «консенсус» и лежит ниже, лишь в этом году ЦБ действует более агрессивно. Эта же модель неплохо показала летний разворот политики, хотя знание реального поведения инфляции потребовало бы повышения ставки с конца 2022-начала 2023. Признание главы ЦБ «нужно было повышать ставку весной», скорее, реакция на неприятную реальность и критику, но необходимых для этого цифр весной не было, а качество прогноза ЦБ такое же, как у рынка в целом.

Обе модели намекают, что 16% – возможный пик цикла при текущем консенсусе, а к концу 2024/25 можем увидеть 9.5-11.5%/8-9% с учетом отклонения ставки от модельных оценок. Фактически, это прогноз ЦБ по средней ставке 12.5-14.5% на 2024 и верхняя граница диапазона 7-9% на 2025. Риски повышения ставки выше 16% зависят от сюрпризов по инфляции/ВВП: дополнительный 1% к их траекториям даст +1.75% по ставке.

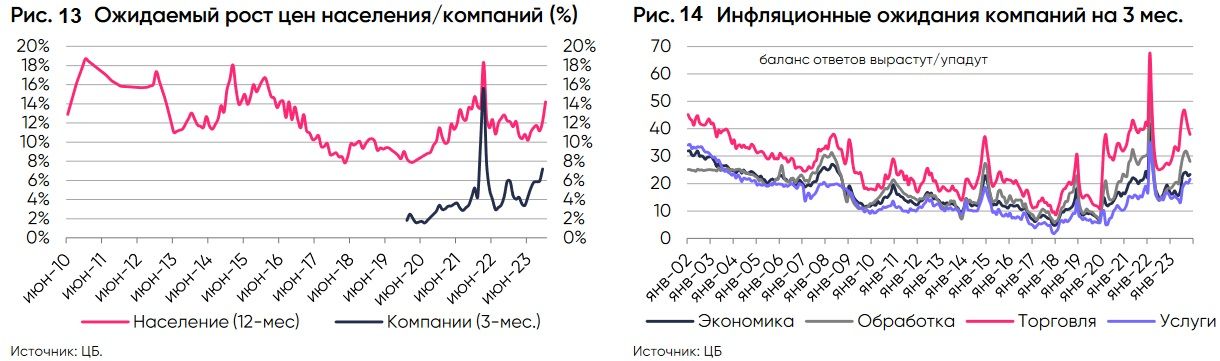

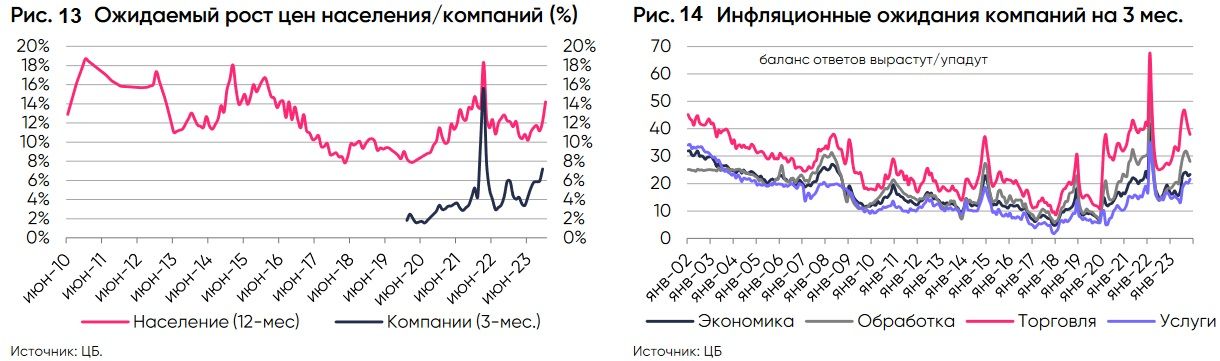

Поэтому следим за ВВП, курсом, ценами производителей и инфляционными ожиданиями компаний и населения, которые остаются на исторически довольно высоких уровнях.

5. «Привет» старому-доброму бюджетному правилу (БП). С 2024 Минфин возвращается к прежнему бюджетному правилу. Его смысл – снизить чувствительность расходов бюджета к колебаниям цен на нефть Urals вокруг базового уровня ($60/брл.). При более высоких ценах допдоходы идут в ФНБ в виде купленной на рынке валюты, при более низких – валюту продают и оплачивают дефицит. В отличие от 2023 с базовыми доходами 8 трлн. руб. это убирает чувствительность FX-операций к колебаниям курса, вызванным иными причинами. То есть БП снимает сырьевую волатильность курса в интересах несырьевой экономики. А отклонение фактического курса от прогнозного (т.е. влияние оттока капитала, не связанного с ценами на нефть) компенсируется объемом размещения ОФЗ.

Сценарные оценки в таблице ниже. Из важного для инвестора: размещения ОФЗ сильно вырастут при Urals ниже $70/брл., а нетто-покупки валюты стартуют от $75/брл., ниже неё нетто-продажи валюты помогают рублю и стерилизуют рублевую ликвидность.

Наши оценки связи между реальной ставкой ЦБ (номинальная % минус инфл. Ожидания населения) и сезонно-скорректированным квартальным ростом ВВП через 1-2 квартала обещают не менее 0.5-0.6% при базовом прогнозе инфляции/инфл. ожиданий и ставки ЦБ. Отметим «кластер» цифр с высоким квартальным ВВП (0.4-0.8%) и относительно высокой реальной ставкой ЦБ (-1-3%) – это период 2016-2019, когда ЦБ удалось стабилизировать инфл. ожидания при инфляции вблизи 4% или даже ниже. Иными словами, ЦБ прав, когда говорит, что низкая инфляция – это лучший «стимул» для экономики, и ему важно будет обеспечить баланс между возвратом к 4% инфляции и «мягкой посадкой» экономики.

2. «Перегретый» рынок труда: палка о двух концах. Рекордно-низкая безработица в 2.9% и разница между предложением труда (численность рабочей силы) и спросом на труд (занятые + потребность компаний в работниках) в 0.35 млн. человек – гордость властей.

Бизнес повышал зарплаты, чтобы нанять и/или удержать персонал, росли доходы и частный спрос (~7.5-8%). Через его ~50% долю в ВВП росла и вся экономика.

Но «здоровый» (для экономики и инфляции) рост зарплат – это когда он следует за увеличением производительности труда. Экономисты следят за удельными расходами на труд (ULC, Unit Labor Costs) – долей зарплат в единице выпуска. Если зарплаты растут быстрее, то бизнес вынужден жертвовать частью прибыли (это плохо для акций) или/и поднимать цены, что повышает инфляцию и ставку в экономике (плохо для облигаций). Всё это мы как раз видели в 2023: рост ULC всегда на 3-5 кварталов предшествовал пиковым уровням инфляции (Рис. 5) и вызывал снижение прибылей компаний (Рис. 6).

ULC начали быстро расти с 3К22 по 2К23, поскольку рост зарплат и занятости не был компенсирован ростом выпуска и цен. На этом фоне прибыли начали падать. И с 3К23 компании начали активнее поднимать цены, параллельно «кивая» на слабый рубль. С того же момента мы и наблюдаем рост инфляционного давления. Отметим, что в периоды стабильной инфляции не выше 4-5% показатели роста ULC менялись от -5% до 5%.

Текущий/ожидаемый в 2024 рост ULC в 2-3% лучше средних 8% за 3К22-2К23, но скорее, ближе к верхней границе исторического диапазона. Поэтому ЦБ и заботит рынок труда. Основные потери «рабочих рук» случились в производственных секторах – с/хозяйстве, строительстве, энергетике/ЖКХ, чуть лучше складывалась ситуация в добыче и обработке, куда могла перетечь часть занятых первых трех отраслей (помимо эффектов мобилизации и найма контрактников). Всего по сравнению с 2021 в этих отраслях занятость снизилась на 230 тыс. чел. Там же видим и максимальный рост з/п. В услугах (+870 тыс. чел) и госсекторе (+550 тыс. чел.) занятость росла при меньшем увеличении з/п.

Причем в «товарных» (торгуемых) секторах, сильнее всего пострадавших от дефицита кадров, повышать цены сложнее: есть привязка к внешней инфляции из-за конкуренции с импортом, а власти всё чаще ограничивают перенос внешних цен на внутренний рынок (например, зерно и другие с/хоз. товары). Это влияет на прибыли и планы по развитию.

В 2024 на фоне замедления экономики острота кадровой проблемы может снизиться, создав условиях для возврата к более сбалансированной динамике зарплат и инфляции. Но структурно проблема сохранится, поэтому расти так, как рос ВВП в 2023, не удастся.

3. Бюджетный и кредитный импульсы: «+» vs «+» или «+» vs «-», важна «полярность». В 2022-23 бюджет стал опорой для экономики: рост дефицита компенсировал сокращение доступности кредита (смотрим на кредиты и бонды) и обеспечил его последующий рост (Рис. 9). Опробованные в пандемию льготные программы кредитования позволили обойти лимит расходов по бюджетному правилу (БП) и мультиплицировать их влияние на спрос.

Помним, что рост налогов забирает ресурсы из экономики, а расходы – возвращают. А для поддержания стабильных темпов роста важно постоянно наращивать размер стимула через кредит или дефицит бюджета: 100 млрд. руб. нового кредита или соответствующий дефицит бюджета в первый год и 100 млрд. во второй год дадут разный вклад в рост ВВП. Изменение дефицита бюджета или прироста кредита создаёт нужный «импульс», по бюджету нужны лишь поправки на изменение БП и объем инвестиций ФНБ.

Рис. 10 четко показывает влияние кредитного/бюджетного импульса на выпуск/спрос и инфляцию. В 2022-23 он оказался беспрецедентным по величине. Именно поэтому ЦБ и говорит, что бОльший дефицит/рост кредита потребует более высокой ставки. Но при его базовом прогнозе по кредиту (10%) и параметрах утвержденного бюджета суммарный импульс в 2024 уйдет в минус. Так быстро, как в 2023, экономика расти вряд ли сможет, и на этом фоне можно ждать замедления инфляции – исторически с лагом 3-4 квартала.

Да, если кредитование будет расти на 20%, а дефицит бюджета возрастёт, то сдерживающее влияние на спрос будет меньшим. Но прогноз +10% по кредитованию реалистичен: население/бизнес при высоких ставках будет больше сберегать и меньше занимать, льготная ипотека сжимается, по части программ вырос первый взнос. Расходы казны в 2024 к 2019 вырастут на ~88% в номинальном и 31% в реальном выражении (при инфляции ~44%). Еще больше их раздуть, конечно, можно, но это потребует мобилизации доходов (налоги, приватизация), или роста займов, или бОльших трат из ФНБ, или всего понемногу. Кто-то скажет, что можно еще ослабить рубль. Это возможно, но, скорее, он ослабнет по экономическим причинам (больше спрос=импорт), нежели искусственно.

4. Инфляция SAAR – «путеводная звезда» для ставки ЦБ. Важна не 12-мес. инфляция (в 2023 ~7.5-8%), а сезонно-скорректированный рост цен за месяц в годовом выражении (seasonally-adjusted at annual rate, SAAR). Целевым 4% соответствует 0.33% м/м с.к. Чтобы убрать лишние колебания в годовой показатель можно пересчитать инфляцию за 3 или 6 месяцев. Обычно (Рис. 11) при инфляции ~0.35-0.45% ставка ЦБ была у верней границы нейтрального диапазона 6-7%, а при более низкой/высокой инфляции ставка была ниже/выше. По инфляции ждём медленного снижения с текущих ~1% м/м с.к. до 0.6-0.8% в 1К24 и 0.5-0.6% во 2К24, а с августа – целевые 0.3-0.4% после июльского всплеска из-за тарифов ЖКХ. Поэтому условия для снижения ставки могут появиться не ранее конца 2К24.

Можно оценить траекторию ставки по методике ЦБ (аналог модели Тейлора), где прогноз с равными весами зависит от её текущего уровня и дополнительного слагаемого. Оно включает реальную ставку (2-3%), прогноз инфляции без тарифов через 3 квартала (~5.5-5.7%), её отклонение от 4% с коэффициентом больше единицы (обычно 1.5х как «штраф» за превышение цели) и отклонение ВВП от равновесной траектории роста (разрыв выпуска).

По консенсусу аналитиков (доступен с мая 2021) можно получить прогнозную траекторию ставки (модель «консенсус» на Рис. 12), а по фактической инфляции понять, как действовал бы ЦБ при полном знании будущей инфляции (модель «провидец»). Используем нашу оценку разрыва выпуска (1-1.5%) и прогноз его динамики в 2024 (снизится до 0.5-1%).

Видим, что динамика фактической ставки повторяет траекторию «консенсус» и лежит ниже, лишь в этом году ЦБ действует более агрессивно. Эта же модель неплохо показала летний разворот политики, хотя знание реального поведения инфляции потребовало бы повышения ставки с конца 2022-начала 2023. Признание главы ЦБ «нужно было повышать ставку весной», скорее, реакция на неприятную реальность и критику, но необходимых для этого цифр весной не было, а качество прогноза ЦБ такое же, как у рынка в целом.

Обе модели намекают, что 16% – возможный пик цикла при текущем консенсусе, а к концу 2024/25 можем увидеть 9.5-11.5%/8-9% с учетом отклонения ставки от модельных оценок. Фактически, это прогноз ЦБ по средней ставке 12.5-14.5% на 2024 и верхняя граница диапазона 7-9% на 2025. Риски повышения ставки выше 16% зависят от сюрпризов по инфляции/ВВП: дополнительный 1% к их траекториям даст +1.75% по ставке.

Поэтому следим за ВВП, курсом, ценами производителей и инфляционными ожиданиями компаний и населения, которые остаются на исторически довольно высоких уровнях.

5. «Привет» старому-доброму бюджетному правилу (БП). С 2024 Минфин возвращается к прежнему бюджетному правилу. Его смысл – снизить чувствительность расходов бюджета к колебаниям цен на нефть Urals вокруг базового уровня ($60/брл.). При более высоких ценах допдоходы идут в ФНБ в виде купленной на рынке валюты, при более низких – валюту продают и оплачивают дефицит. В отличие от 2023 с базовыми доходами 8 трлн. руб. это убирает чувствительность FX-операций к колебаниям курса, вызванным иными причинами. То есть БП снимает сырьевую волатильность курса в интересах несырьевой экономики. А отклонение фактического курса от прогнозного (т.е. влияние оттока капитала, не связанного с ценами на нефть) компенсируется объемом размещения ОФЗ.

Сценарные оценки в таблице ниже. Из важного для инвестора: размещения ОФЗ сильно вырастут при Urals ниже $70/брл., а нетто-покупки валюты стартуют от $75/брл., ниже неё нетто-продажи валюты помогают рублю и стерилизуют рублевую ликвидность.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба