15 января 2024 РБК Quote

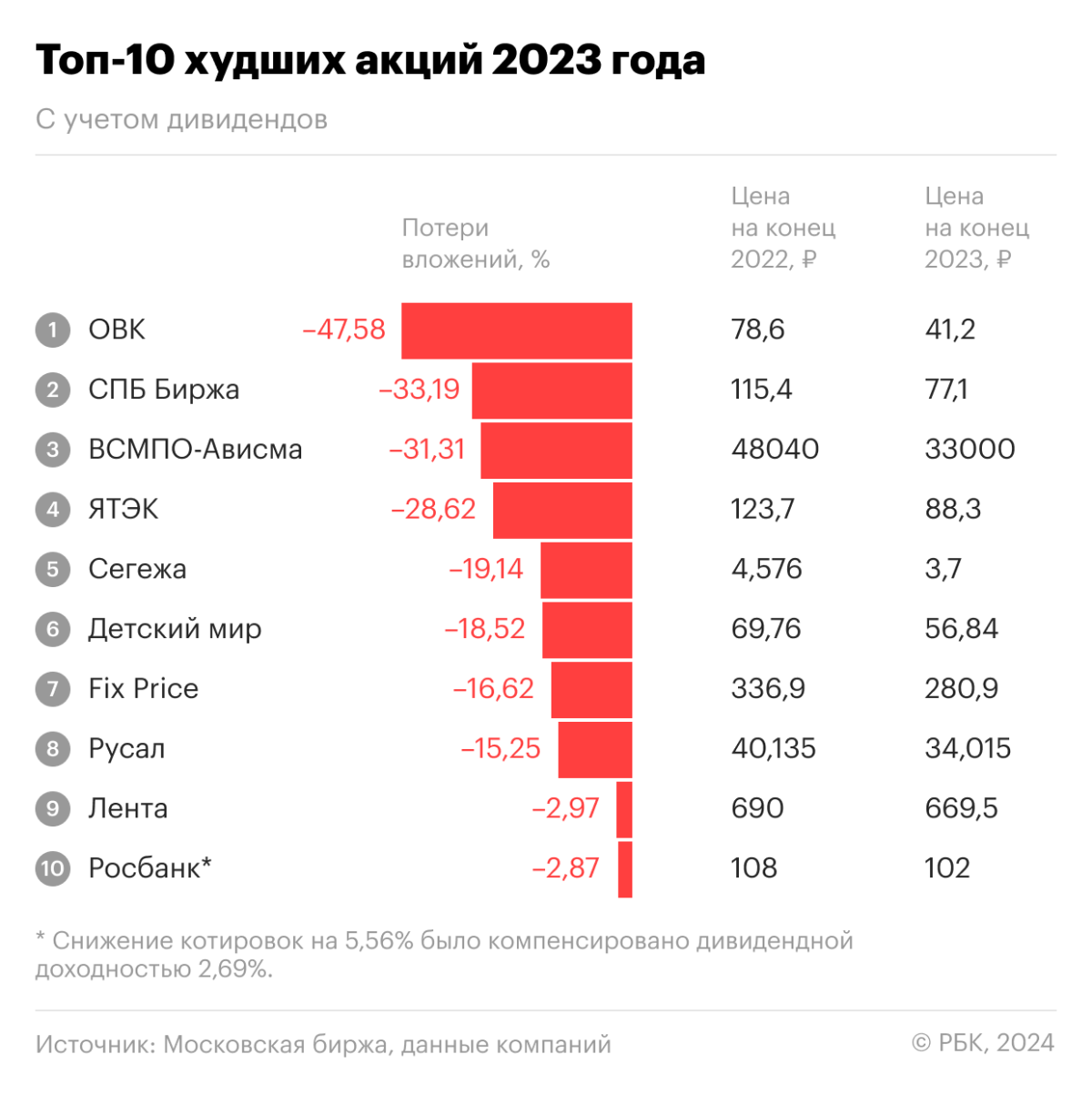

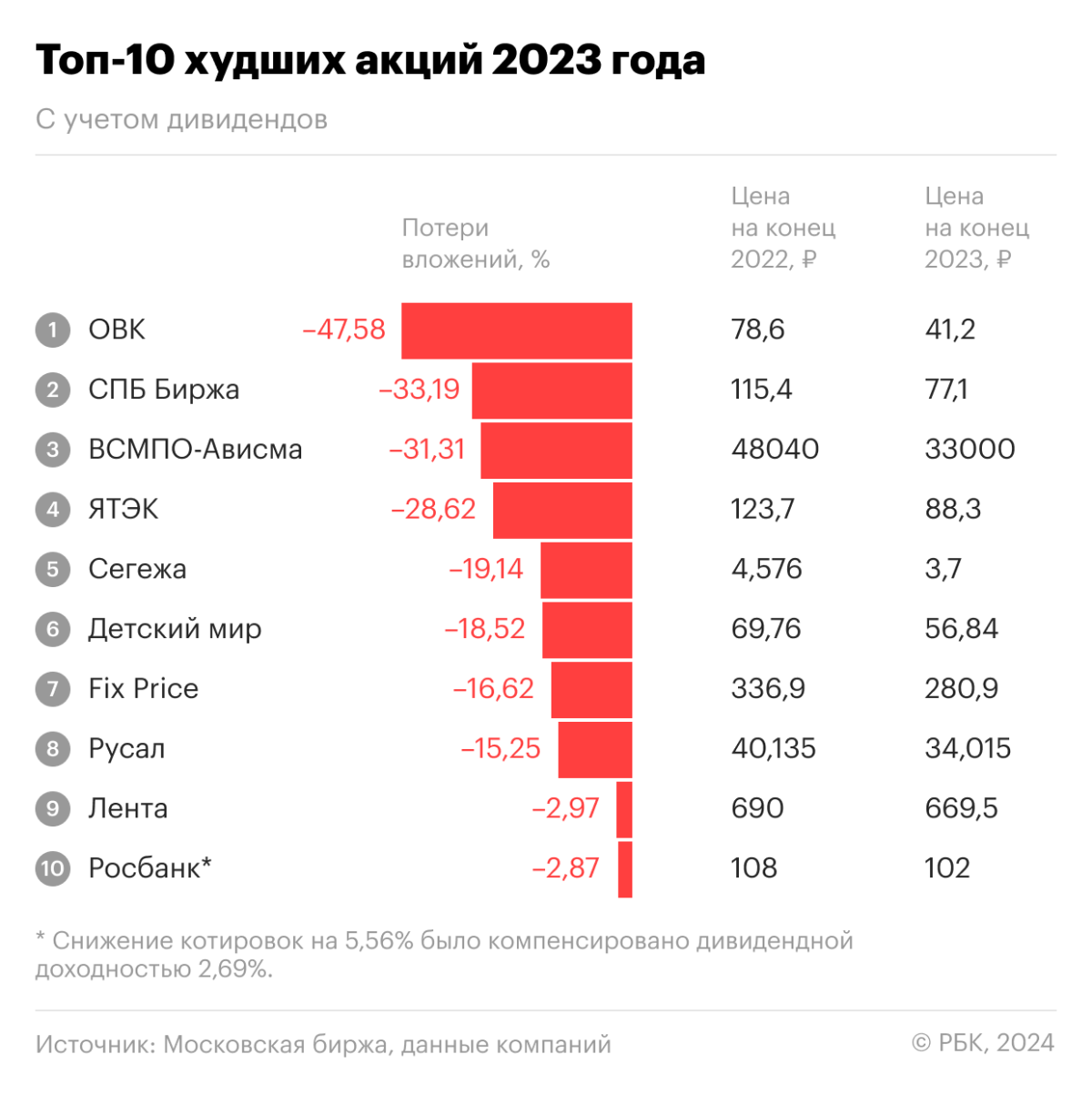

2023 год был суперуспешным для российских инвесторов — плюс 44% по индексу Мосбиржи. Однако на фоне общего ударного роста нашлись акции, которые показали снижение. Рассмотрим 10 бумаг, пострадавших сильнее всего

Российский фондовый рынок в 2023 году показал весьма неплохие результаты. Индекс Московской биржи за год вырос на 43,87% с 2154,12 пункта до 3099,11 пункта. Из 238 акций, которые торговались как в конце 2022 года, так и в конце 2023 года, подорожали 224 бумаги.

Тем не менее, 14 акций российских компаний с листингом на Московской бирже за год показали снижение со средним темпом 16,5%. Правда, только 12 бумаг принесли бы инвестору убыток — акции двух банков с прибылью компенсировали снижение котировок выплатой дивидендов (Банк «Приморье» — снижение котировок на 2,9%, дивидендная доходность 6,9%; АКБ «Авангард» — снижение котировок на 0,7%, дивидендная доходность 16,9%).

Лидеры снижения

Десять самых подешевевших акций показали средний темп снижения котировок -22,25% при разбросе от -5,56% до -47,58%.

В топ-10 самых подешевевших акций не прослеживается единая отраслевая тенденция. У каждой акции были свои поводы для снижения котировок.

Лидеры топа — акции «Объединенной вагоностроительной компании» потеряли в стоимости главным образом из-за решения акционеров о проведении допэмиссии. За осень ОВК растеряла почти всю свою стоимость (общее снижение котировок достигало почти 90%). В середине декабря глава банка «Траст» Александр Соколов дал интервью РБК, в котором заявил, что кредитная организация продала контрольный пакет в ОВК. После этого котировки выросли более чем на 50%. Однако даже такое существенное движение не помогло бумагам ОВК покинуть рейтинг самых убыточных бумаг.

Инвестиционный стратег «Алор Брокер» Павел Веревкин называет главной причиной обвала ОВК осенью прошлого года проведение дополнительной эмиссии в размере 12,5 млрд акций. «Столь высокий объем дополнительной эмиссии означал размытие доли миноритарных акционеров более чем в 100 раз. По итогу, 7 ноября совет директоров ОВК утвердил цену допэмиссии на уровне ₽9,3 за акцию. Обе эти новости имели крайне негативный оттенок для миноритарных акционеров», — подчеркивает эксперт.

На текущих уровнях цена акций ОВК выглядит высокой, считает начальник отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов. Однако котировки подвержены высокой волатильности из-за небольшого объема акций, находящегося в свободном обращении. «Последние дни, например, они росли, причем достаточно уверенно. Но могут и упасть, причем неожиданно. Я считаю, что консервативным инвесторам на данные бумаги до улучшения финансовых показателей до приемлемых для фундаментальной оценки уровней смотреть не стоит. Пока эти бумаги — удел азартных игроков», — добавляет эксперт.

Потери рыночной стоимости СПБ Биржи, ВСМПО-Ависма и Росбанка — во многом результат попадания компаний под международные ограничения.

Остальные акции, попавшие в рейтинг, находились под давлением различных факторов. Например, «Русал» был хуже рынка из-за низких цен на алюминий, также компания запланировала постройку нового завода по производству глинозема в Ленинградской области при инвестициях около ₽400 млрд, что будет отвлекать денежный поток, пояснил ведущий аналитик «Цифра брокер» Даниил Болотских. А акции «Детского мира» попали под распродажу на ожиданиях того, что компания уйдет с биржи и станет частной.

Эксперты считают, что акции «Сегежи» пострадали на фоне роста долговой нагрузки компании. Портфельный управляющий УК «Первая» София Кирсанова отмечает, что запрет на экспорт продукции в западном направлении вынудил компанию радикально перестроить свою бизнес-модель и перенаправлять поставки продукции. Это негативно отразилось на финансовых результатах «Сегежи» и росте значения долговой нагрузки выше 10х чистый долг /EBITDA.

По итогам девяти месяцев 2023 года выручка компании сократилась на 20%, до ₽79,8 млрд в годовом исчислении, чистый убыток составил ₽10,9 млрд, а общий долг вырос до ₽126 млрд.

Локтюхов также отмечает, что в этом году компании предстоит решать сразу несколько задач: восстановление бизнеса, покрытие долга с повышенным процентом, а также рефинансирование большей его части. «Cнижение котировок отражало сомнения рынка в том, что «Сегеже» и ее акционеру — АФК Системе» — удастся это сделать без допэмиссии. Компания, безусловно, интересная, но пока здесь позитивной инвестидеи, до появления четких сигналов по улучшению финансового состояния, нет. Полагаю, что как минимум в первом полугодии акции «Сегежи» будут отставать от рынка», — добавляет эксперт.

Дивидендная помощь

Из десяти акций, показавших наибольшее снижение котировок, только по двум бумагам инвесторы могли получить дивиденды в течение 2023 года. Это как раз по замыкающим список акциям Росбанка и «РусГидро». Благодаря этому их владельцы получили убытки в несколько меньшем размере. Так снижение котировок Росбанка на 5,56% было компенсировано дивидендной доходностью 2,69%. В итоге потери инвестора от владения акциями Росбанка за год составили только 2,87%.

А дивидендная доходность выплат по акциям «РусГидро» 6,6% почти вернула потери от снижения котировок на 6,7%. Благодаря этому бумаги «РусГидро» с учетом дивидендов не попали в топ-10 акций, которые по итогам года принесли инвесторам наибольший убыток.

Результаты «РусГидро» за девять месяцев прошлого года и повышение тарифов на электроэнергию на Дальнем Востоке не помогли котировкам компании выйти в плюс по итогам 2023 года. По мнению экспертов, на это повлияло сразу несколько факторов:

«В 2023 году «РусГидро» активно участвовала в докапитализации своих «дочек». Чистый долг приблизился к ₽300 млрд, это рост в три раза с 2022 года. На конец отчетного периода соотношение чистого долга к EBITDA составило 2,4х. Подобная динамика не может быть проигнорирована инвесторами», — отмечает Павел Веревкин.

Менеджмент обозначил курс компании на увеличение капитальных инвестиций, а не на рост дивидендов, говорит София Кирсанова. Это привело к тому, что по мере повышения ключевой ставки в течение года дивидендная доходность эмитента перестала быть привлекательной.

«У Русгидро фактор слабости в прошлом году — это большие капзатраты при невысоких дивидендах и темпах органического роста, а также девальвация», — считает Евгений Локтюхов.

Однако 2024 год может переломить ситуацию. Ведущий аналитик «Цифра брокер» Даниил Болотских отмечает рост финансовых показателей «РусГидро», а также стабильную выплату дивидендов. По его подсчетам, на горизонте 12 месяцев они могут составить ₽0,075 на акцию. «Пока сохраняется высокая ключевая ставка , бумаги «РусГидро» могут находиться под давлением. Тем не менее, при старте смягчения денежно-кредитной политики мы ожидаем позитивной динамики», — добавляет эксперт.

Аутсайдеры российского рынка акций в 2023 году с учетом дивидендных выплат

На девятой строчке рейтинга аутсайдеров расположились акции «Ленты», подешевевшие на 2,97%. Это меньше, чем подешевели бумаги «РусГидро» и «Росбанка». Но в отличие от них у «Ленты» не было дивидендной «подпитки». Ретейлер ни разу не делал выплаты акционерам. Осенью финансовый директор компании Андрей Спивак говорил, что эмитент может изучить вопрос о выплате дивидендов по итогам 2025 года.

Локтюхов из ПСБ отмечает, что низкий спрос на акции «Ленты» был вызван низкой маржинальностью и невысокими темпами роста финансовых показателей компании ввиду менее востребованного формата. «Однако, приобретение сети «Монеточка» позволит «Ленте» расширить свое присутствие и в малых форматах, что может позитивно отразиться в 2024 году как на финансовых показателях, так и на котировках акций компании», — прогнозирует эксперт.

Кирсанова из УК «Первая» добавляет, что акции продуктовых ретейлеров — «Ленты» и Fix Price — не показали положительной динамики в 2023 году, потому что покупательский спрос переместился в «магазины у дома» и «хард дискаунтеры», отчего пострадал бизнес гипермаркетов-дискаунтеров.

По основным метрикам бумаги Fix Price торгуются с почти двукратной премией к сектору, при этом демонстрируя более слабые темпы роста продаж и падение LFL-продаж, отмечает Веревкин из «Алора». «Благодаря кипрской прописке, компания не смогла порадовать инвесторов дивидендными выплатами. Не удивительно, что акции не пользовались спросом у инвесторов на фоне более интересных представителей сектора», — подчеркивает эксперт.

Что случилось с акциями «Газпрома»

Отдельно стоит упомянуть акции «Газпрома». Его котировки не выросли вместе с рынком на фоне отказа от выплаты дивидендов по итогам второго полугодия 2022 года, а также убытка в первом полугодии 2023-го. По итогам года вложения в этот актив принесли бы инвестору убыток всего в 1,87%.

Помимо отказа от выплаты дивидендов эксперты объясняют слабость акций «Газпрома» потерей доступа к рынкам сбыта. «С потерей высокомаржинального европейского рынка сбыта и дополнительного НДПИ, финансовые результаты компании резко ухудшились. В сложившихся условиях, газовый бизнес компании оказался убыточным и главным «финансовым донором» стала «Газпром нефть». Потенциальный рост капитальных затрат и долговой нагрузки отпугивали инвесторов», — отмечает Павел Веревкин.

Однако Евгений Локтюхов рассчитывает на хорошие дивиденды от «Газпрома» по итогам 2023 года, так как существенный вклад в доходы компании вносит «Газпром нефть». «Сильных дополнительных рисков по оставшемуся европейскому бизнесу не видно, а оценки «Газпрома» выглядят в целом интересными. Если появится больше ясности по восстановлению экспортных поставок газа (в том числе и в виде СПГ) в восточном направлении, в этом году его акции смогут перейти к восстановлению», — подытожил эксперт ПСБ.

Российский фондовый рынок в 2023 году показал весьма неплохие результаты. Индекс Московской биржи за год вырос на 43,87% с 2154,12 пункта до 3099,11 пункта. Из 238 акций, которые торговались как в конце 2022 года, так и в конце 2023 года, подорожали 224 бумаги.

Тем не менее, 14 акций российских компаний с листингом на Московской бирже за год показали снижение со средним темпом 16,5%. Правда, только 12 бумаг принесли бы инвестору убыток — акции двух банков с прибылью компенсировали снижение котировок выплатой дивидендов (Банк «Приморье» — снижение котировок на 2,9%, дивидендная доходность 6,9%; АКБ «Авангард» — снижение котировок на 0,7%, дивидендная доходность 16,9%).

Лидеры снижения

Десять самых подешевевших акций показали средний темп снижения котировок -22,25% при разбросе от -5,56% до -47,58%.

В топ-10 самых подешевевших акций не прослеживается единая отраслевая тенденция. У каждой акции были свои поводы для снижения котировок.

Лидеры топа — акции «Объединенной вагоностроительной компании» потеряли в стоимости главным образом из-за решения акционеров о проведении допэмиссии. За осень ОВК растеряла почти всю свою стоимость (общее снижение котировок достигало почти 90%). В середине декабря глава банка «Траст» Александр Соколов дал интервью РБК, в котором заявил, что кредитная организация продала контрольный пакет в ОВК. После этого котировки выросли более чем на 50%. Однако даже такое существенное движение не помогло бумагам ОВК покинуть рейтинг самых убыточных бумаг.

Инвестиционный стратег «Алор Брокер» Павел Веревкин называет главной причиной обвала ОВК осенью прошлого года проведение дополнительной эмиссии в размере 12,5 млрд акций. «Столь высокий объем дополнительной эмиссии означал размытие доли миноритарных акционеров более чем в 100 раз. По итогу, 7 ноября совет директоров ОВК утвердил цену допэмиссии на уровне ₽9,3 за акцию. Обе эти новости имели крайне негативный оттенок для миноритарных акционеров», — подчеркивает эксперт.

На текущих уровнях цена акций ОВК выглядит высокой, считает начальник отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов. Однако котировки подвержены высокой волатильности из-за небольшого объема акций, находящегося в свободном обращении. «Последние дни, например, они росли, причем достаточно уверенно. Но могут и упасть, причем неожиданно. Я считаю, что консервативным инвесторам на данные бумаги до улучшения финансовых показателей до приемлемых для фундаментальной оценки уровней смотреть не стоит. Пока эти бумаги — удел азартных игроков», — добавляет эксперт.

Потери рыночной стоимости СПБ Биржи, ВСМПО-Ависма и Росбанка — во многом результат попадания компаний под международные ограничения.

Остальные акции, попавшие в рейтинг, находились под давлением различных факторов. Например, «Русал» был хуже рынка из-за низких цен на алюминий, также компания запланировала постройку нового завода по производству глинозема в Ленинградской области при инвестициях около ₽400 млрд, что будет отвлекать денежный поток, пояснил ведущий аналитик «Цифра брокер» Даниил Болотских. А акции «Детского мира» попали под распродажу на ожиданиях того, что компания уйдет с биржи и станет частной.

Эксперты считают, что акции «Сегежи» пострадали на фоне роста долговой нагрузки компании. Портфельный управляющий УК «Первая» София Кирсанова отмечает, что запрет на экспорт продукции в западном направлении вынудил компанию радикально перестроить свою бизнес-модель и перенаправлять поставки продукции. Это негативно отразилось на финансовых результатах «Сегежи» и росте значения долговой нагрузки выше 10х чистый долг /EBITDA.

Чистый долг/EBITDA (Net Debt/EBITDA) — это коэффициент долговой нагрузки, который показывает, сколько лет потребуется компании, чтобы за счет EBITDA погасить весь чистый долг.

Приемлемым уровнем считается значение до 3. Для быстрорастущих компаний адекватен показатель до 4. Значение выше указывает на риски банкротства.

Приемлемым уровнем считается значение до 3. Для быстрорастущих компаний адекватен показатель до 4. Значение выше указывает на риски банкротства.

По итогам девяти месяцев 2023 года выручка компании сократилась на 20%, до ₽79,8 млрд в годовом исчислении, чистый убыток составил ₽10,9 млрд, а общий долг вырос до ₽126 млрд.

Локтюхов также отмечает, что в этом году компании предстоит решать сразу несколько задач: восстановление бизнеса, покрытие долга с повышенным процентом, а также рефинансирование большей его части. «Cнижение котировок отражало сомнения рынка в том, что «Сегеже» и ее акционеру — АФК Системе» — удастся это сделать без допэмиссии. Компания, безусловно, интересная, но пока здесь позитивной инвестидеи, до появления четких сигналов по улучшению финансового состояния, нет. Полагаю, что как минимум в первом полугодии акции «Сегежи» будут отставать от рынка», — добавляет эксперт.

Дивидендная помощь

Из десяти акций, показавших наибольшее снижение котировок, только по двум бумагам инвесторы могли получить дивиденды в течение 2023 года. Это как раз по замыкающим список акциям Росбанка и «РусГидро». Благодаря этому их владельцы получили убытки в несколько меньшем размере. Так снижение котировок Росбанка на 5,56% было компенсировано дивидендной доходностью 2,69%. В итоге потери инвестора от владения акциями Росбанка за год составили только 2,87%.

Дивидендная доходность считалась как сумма всех дивидендов, которые инвестор мог получить, владея акциями в течении 2023 года, поделенная на стоимость ценной бумаги в конце 2022 года.

А дивидендная доходность выплат по акциям «РусГидро» 6,6% почти вернула потери от снижения котировок на 6,7%. Благодаря этому бумаги «РусГидро» с учетом дивидендов не попали в топ-10 акций, которые по итогам года принесли инвесторам наибольший убыток.

Результаты «РусГидро» за девять месяцев прошлого года и повышение тарифов на электроэнергию на Дальнем Востоке не помогли котировкам компании выйти в плюс по итогам 2023 года. По мнению экспертов, на это повлияло сразу несколько факторов:

«В 2023 году «РусГидро» активно участвовала в докапитализации своих «дочек». Чистый долг приблизился к ₽300 млрд, это рост в три раза с 2022 года. На конец отчетного периода соотношение чистого долга к EBITDA составило 2,4х. Подобная динамика не может быть проигнорирована инвесторами», — отмечает Павел Веревкин.

Менеджмент обозначил курс компании на увеличение капитальных инвестиций, а не на рост дивидендов, говорит София Кирсанова. Это привело к тому, что по мере повышения ключевой ставки в течение года дивидендная доходность эмитента перестала быть привлекательной.

«У Русгидро фактор слабости в прошлом году — это большие капзатраты при невысоких дивидендах и темпах органического роста, а также девальвация», — считает Евгений Локтюхов.

Однако 2024 год может переломить ситуацию. Ведущий аналитик «Цифра брокер» Даниил Болотских отмечает рост финансовых показателей «РусГидро», а также стабильную выплату дивидендов. По его подсчетам, на горизонте 12 месяцев они могут составить ₽0,075 на акцию. «Пока сохраняется высокая ключевая ставка , бумаги «РусГидро» могут находиться под давлением. Тем не менее, при старте смягчения денежно-кредитной политики мы ожидаем позитивной динамики», — добавляет эксперт.

Аутсайдеры российского рынка акций в 2023 году с учетом дивидендных выплат

На девятой строчке рейтинга аутсайдеров расположились акции «Ленты», подешевевшие на 2,97%. Это меньше, чем подешевели бумаги «РусГидро» и «Росбанка». Но в отличие от них у «Ленты» не было дивидендной «подпитки». Ретейлер ни разу не делал выплаты акционерам. Осенью финансовый директор компании Андрей Спивак говорил, что эмитент может изучить вопрос о выплате дивидендов по итогам 2025 года.

Локтюхов из ПСБ отмечает, что низкий спрос на акции «Ленты» был вызван низкой маржинальностью и невысокими темпами роста финансовых показателей компании ввиду менее востребованного формата. «Однако, приобретение сети «Монеточка» позволит «Ленте» расширить свое присутствие и в малых форматах, что может позитивно отразиться в 2024 году как на финансовых показателях, так и на котировках акций компании», — прогнозирует эксперт.

Кирсанова из УК «Первая» добавляет, что акции продуктовых ретейлеров — «Ленты» и Fix Price — не показали положительной динамики в 2023 году, потому что покупательский спрос переместился в «магазины у дома» и «хард дискаунтеры», отчего пострадал бизнес гипермаркетов-дискаунтеров.

По основным метрикам бумаги Fix Price торгуются с почти двукратной премией к сектору, при этом демонстрируя более слабые темпы роста продаж и падение LFL-продаж, отмечает Веревкин из «Алора». «Благодаря кипрской прописке, компания не смогла порадовать инвесторов дивидендными выплатами. Не удивительно, что акции не пользовались спросом у инвесторов на фоне более интересных представителей сектора», — подчеркивает эксперт.

10 января 2024 года ретейлер Fix Price сообщил, что его российское юрлицо получило разрешение на выплату дивидендов кипрской головной структуре. Размер выплат до удержания налогов — ₽9,8 млрд, это дивиденды за 2022 год. На этой новости акции Fix Price подскочили более чем на 5%.

Теперь материнская компания сможет получить от российской «дочки» средства, которые потом могут использоваться на выплату дивидендов в пользу акционеров Fix Price, отмечали аналитики. В то же время это еще не намерение выплатить дивиденды, а только лишь возможность.

Теперь материнская компания сможет получить от российской «дочки» средства, которые потом могут использоваться на выплату дивидендов в пользу акционеров Fix Price, отмечали аналитики. В то же время это еще не намерение выплатить дивиденды, а только лишь возможность.

Что случилось с акциями «Газпрома»

Отдельно стоит упомянуть акции «Газпрома». Его котировки не выросли вместе с рынком на фоне отказа от выплаты дивидендов по итогам второго полугодия 2022 года, а также убытка в первом полугодии 2023-го. По итогам года вложения в этот актив принесли бы инвестору убыток всего в 1,87%.

Помимо отказа от выплаты дивидендов эксперты объясняют слабость акций «Газпрома» потерей доступа к рынкам сбыта. «С потерей высокомаржинального европейского рынка сбыта и дополнительного НДПИ, финансовые результаты компании резко ухудшились. В сложившихся условиях, газовый бизнес компании оказался убыточным и главным «финансовым донором» стала «Газпром нефть». Потенциальный рост капитальных затрат и долговой нагрузки отпугивали инвесторов», — отмечает Павел Веревкин.

Однако Евгений Локтюхов рассчитывает на хорошие дивиденды от «Газпрома» по итогам 2023 года, так как существенный вклад в доходы компании вносит «Газпром нефть». «Сильных дополнительных рисков по оставшемуся европейскому бизнесу не видно, а оценки «Газпрома» выглядят в целом интересными. Если появится больше ясности по восстановлению экспортных поставок газа (в том числе и в виде СПГ) в восточном направлении, в этом году его акции смогут перейти к восстановлению», — подытожил эксперт ПСБ.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба