19 января 2024 T-Investments Морошкин Игорь

Делаем выводы на основе их отчетностей

Из-за санкций 2023 год выдался непростым для российской экономики, но его можно охарактеризовать как год восстановительного роста. Посмотрим, как себя чувствовали компании, чьи акции торгуются на Мосбирже.

Российская экономика продолжала адаптироваться к новым реалиям. В 2023 году она сумела показать первые положительные результаты адаптации — перешла к росту вопреки мрачным прогнозам.

Важные факты и события 2023 года для экономической жизни страны

Рост ВВП. За 9 месяцев 2023 года ВВП прибавил 3%, а за весь год, по предварительной оценке, ожидается рост около 3,5%. Этому помогли высокие расходы государства, которые привели к дефициту бюджета: в 2023 году траты казны превысили доходы на 3,2 трлн рублей.

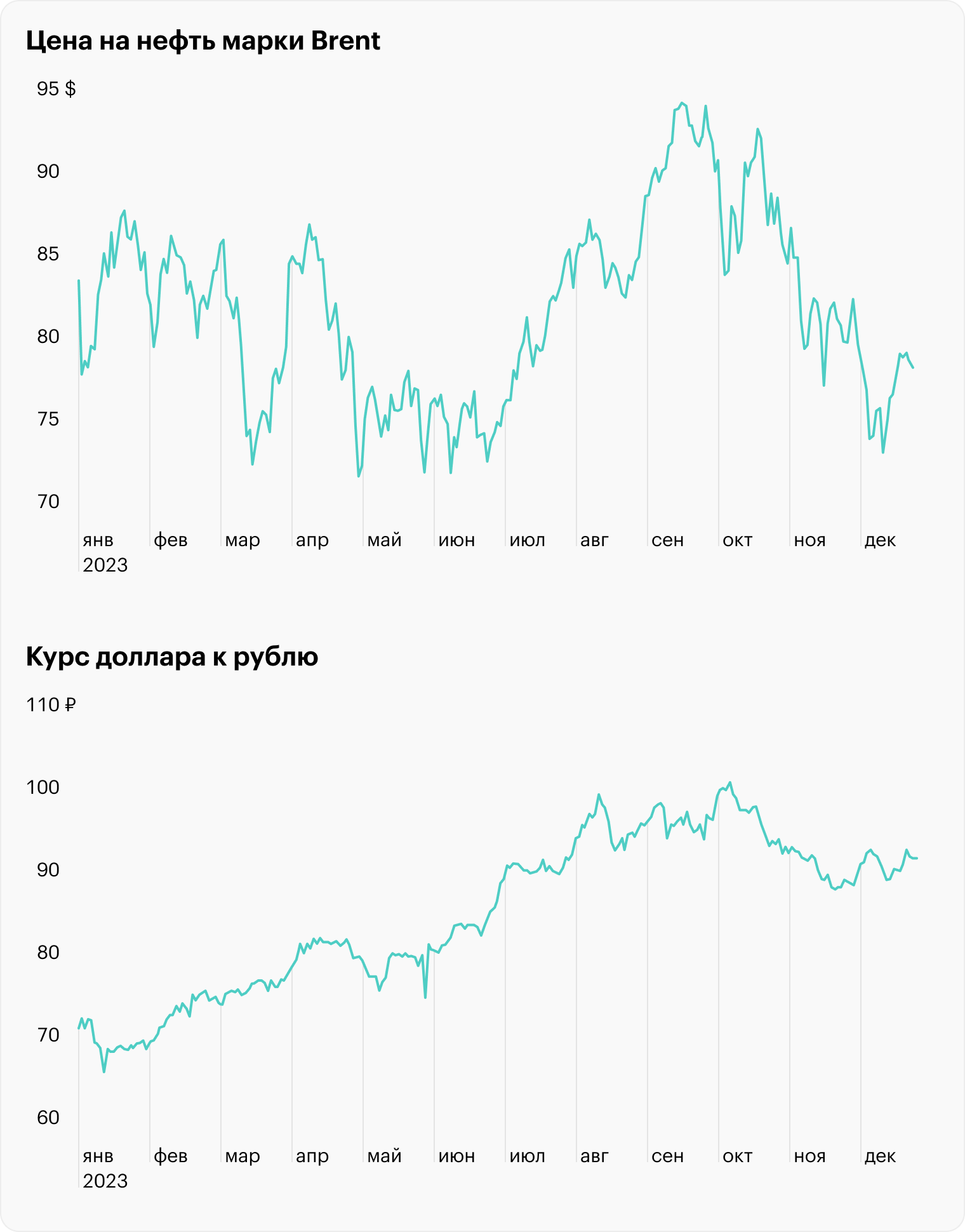

Бюджету помогла девальвация рубля: после рекордного укрепления российской валюты в 2022 году рубль начал дешеветь. Средний номинальный курс рубля к доллару в 2023 году по отношению к аналогичному показателю 2022 года снизился на 20,3%.

Цена на нефть. Даже введенный «недружественными» странами потолок цен на российскую нефть в 60 $ за баррель не помешал тому, что ее стоимость осенью достигала 80 $. А средняя цена нефти марки Urals в 2023 году равнялась 62,99 $ за баррель.

Дефицит кадров. В стране рекордно низкая безработица: в июне ее уровень достиг 3%. Это, в частности, привело к росту зарплат.

Кредитный бум на розничном рынке. Сбербанк в июне выдал рекордный объем ссуд — 720 млрд рублей.

Инфляция остается высокой. По итогам 2023 года инфляция в России составила 7,42%. Это меньше, чем в 2021 и 2022 годах, когда инфляция составляла 8,39 и 11,94% соответственно. Но значительно больше показателей 2019 и 2020 годов — 3 и 4,9% соответственно.

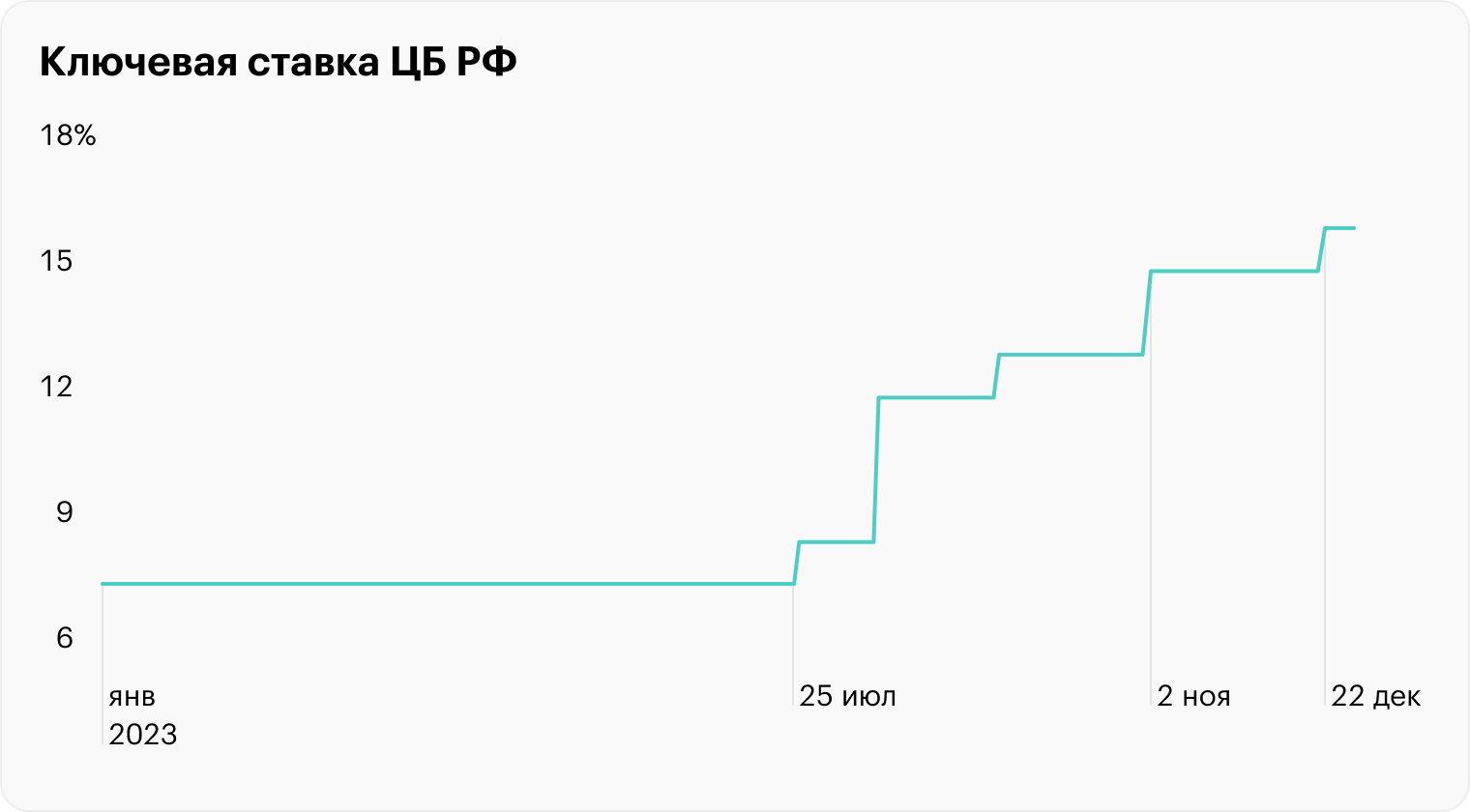

Рост ключевой ставки. Чтобы побороть инфляцию и стабилизировать курс рубля, ЦБ РФ стал быстро увеличивать ключевую ставку. В середине декабря она выросла до 16%.

Рост ВВП. За 9 месяцев 2023 года ВВП прибавил 3%, а за весь год, по предварительной оценке, ожидается рост около 3,5%. Этому помогли высокие расходы государства, которые привели к дефициту бюджета: в 2023 году траты казны превысили доходы на 3,2 трлн рублей.

Бюджету помогла девальвация рубля: после рекордного укрепления российской валюты в 2022 году рубль начал дешеветь. Средний номинальный курс рубля к доллару в 2023 году по отношению к аналогичному показателю 2022 года снизился на 20,3%.

Цена на нефть. Даже введенный «недружественными» странами потолок цен на российскую нефть в 60 $ за баррель не помешал тому, что ее стоимость осенью достигала 80 $. А средняя цена нефти марки Urals в 2023 году равнялась 62,99 $ за баррель.

Дефицит кадров. В стране рекордно низкая безработица: в июне ее уровень достиг 3%. Это, в частности, привело к росту зарплат.

Кредитный бум на розничном рынке. Сбербанк в июне выдал рекордный объем ссуд — 720 млрд рублей.

Инфляция остается высокой. По итогам 2023 года инфляция в России составила 7,42%. Это меньше, чем в 2021 и 2022 годах, когда инфляция составляла 8,39 и 11,94% соответственно. Но значительно больше показателей 2019 и 2020 годов — 3 и 4,9% соответственно.

Рост ключевой ставки. Чтобы побороть инфляцию и стабилизировать курс рубля, ЦБ РФ стал быстро увеличивать ключевую ставку. В середине декабря она выросла до 16%.

Чтобы понять, как чувствовали себя в 2023 году компании, акции которых торгуются на Мосбирже, я проанализировал их отчеты за первые 6 или 9 месяцев прошлого года и разделил эмитентов на группы в зависимости от результатов и возможных перспектив.

Компании с хорошими результатами и перспективами

Потребительский рынок. Успешным год выдался для лидеров таких антикризисных секторов, как производство и продажа продуктов питания и напитков. К ним относятся:

«Магнит».

«Новабев» (бывшая «Белуга»).

«Русагро».

«Черкизово».

X5 Group.

Отдельно отмечу представителей медицинского сектора, для которых 2023 год тоже был успешным:

Европейский медицинский центр.

«Мать и дитя».

Многие из этих компаний не только активно развивают бизнес органически, но и совершают сделки M&A

: в прошлом году «Магнит» купил долю дальневосточной сети «Самбери» и весь маркетплейс KazanExpress, X5 Group приобрела ретейлеров «Дешево» и «Виктория», а «Русагро» — производителя майонеза «Ряба».

Технологические компании. Хороший год был и у некоторых технологических компаний. Они продолжили наращивать свой бизнес и не планируют останавливаться в следующие годы:

«Циан».

HeadHunter.

Whoosh.

Компании с растущим бизнесом. К ним можно отнести представителей электроэнергетики, строительства, биотехнологий и других секторов. Вот они:

«Артген-биотех» (бывший ИСКЧ).

«Интер РАО».

«Ростелеком».

«Самолет».

«Соллерс».

ТМК.

CarMoney.

Компании, которые выигрывают от высоких ставок ЦБ. Также есть пара компаний, которые успешно отработали 2023, и теперь у них хорошие перспективы на следующий год. Для них высокая ключевая ставка — это положительный момент.

К ним можно отнести Мосбиржу и «Ренессанс-страхование»: часть доходов они получают от инвестирования остатков клиентских денег или страховых премий в финансовые инструменты — в основном облигации. Выросшие доходы от инвестирования — неплохое подспорье для основных бизнесов компаний, которые довольно хорошо себя чувствуют.

Компании с хорошими результатами и противоречивыми перспективами

Банки. Как мы и предполагали в статье об итогах 2022 года, острая фаза кризиса миновала — и хорошие перспективы банков реализовались сполна. Уже за 9 месяцев 2023 года они заработали больше чистой прибыли, чем за весь рекордный 2021 год. Помогли как роспуск резервов, в больших объемах созданных под возможные убытки в 2022 году, так и кредитный бум.

Отличные финансовые результаты продемонстрировали все публичные банки:

«Санкт-Петербург».

ВТБ.

МКБ.

Сбер.

TCS Group.

А вот перспективы у них несколько хуже: резкое повышение ключевой ставки призвано охладить экономику, в частности за счет снижения кредитования. Глава Сбера Герман Греф отмечал замедление темпов роста выдачи кредитов еще в октябре, хотя тогда ключевая ставка ЦБ РФ была ниже, чем в конце года.

Производители нефти и газа. Как мы отмечали в сводном обзоре отчетов нефтяников за 1 полугодие 2023 года, большинство крупных публичных нефтяных компаний продемонстрировали хорошие финансовые результаты, несмотря на снижение цены на нефть по сравнению с 2022 годом. При этом 3 квартал 2023 года выдался для них еще успешнее: нефть подорожала, а рубль девальвировался.

К таким компаниям можно отнести:

«Башнефть».

«Газпром-нефть».

«Лукойл».

«Роснефть».

«Татнефть».

Схожим образом дела идут у трубопроводной монополии «Транснефть» и производителя газа «Новатэк».

Перспективы нефтяников противоречивы: пока страны ОПЕК+, включая Россию, снижают добычу, американские сланцевые компании ее наращивают. Кроме того, есть много опасений насчет снижения спроса на нефть из-за возможной рецессии в мировой экономике. Эти факторы могут негативно сказаться на стоимости черного золота.

С другой стороны, рецессия может и не случиться, а мир накроет новой волной инфляции, что положительно скажется на цене нефти. А еще она может ощутимо вырасти на фоне геополитических обострений: на Ближнем Востоке в последние месяцы неспокойно. Это отражается и на судоходстве.

Электроэнергетики. Этому сектору помогла индексация тарифов на электроэнергию и ее передачу. Как итог, многие компании сумели продемонстрировать рост выручки и прибыли:

«Россети Волга».

«Россети Ленэнерго».

«Россети Московский регион».

«Россети Северо-Запад».

«Россети Урал».

«Россети Центр».

«Россети Центр и Приволжье».

«Русгидро».

Холдинг «Россети» неплохо заработал на переоценке долей своих дочерних компаний. Хорошие результаты продемонстрировала и генерирующая компания «Юнипро».

А вот перспективы у всех этих компаний неоднозначные: тарифы контролируются государством, так что вряд ли стоит ожидать постоянного роста финансовых показателей электроэнергетиков на повышении тарифов. Кроме того, компании сектора традиционно несут большие затраты на поддержание и модернизацию энергетической инфраструктуры.

Компании, у которых возможно ухудшение конъюнктуры. Есть целый ряд компаний, которые продемонстрировали хорошие результаты в 2023 году, но их бизнес немало зависит от конъюнктуры в соответствующих секторах — и она, вполне вероятно, ухудшится в 2024 году.

Например, на бизнес «Совкомфлота» влияет ситуация на рынке нефти. Влияет она и на бизнес портового оператора «НМТП» наравне с различными пошлинами и ограничениями, которые могут накладываться государством. Похожая ситуация у владельца зернового терминала «Новороссийский комбинат хлебопродуктов».

На бизнес девелопера «ПИК» может негативно повлиять ужесточение условий льготной ипотеки. Кроме того, в 2023 года застройщик потерял лидерство по объемам текущего строительства жилья в России, уступив первое место «Самолету».

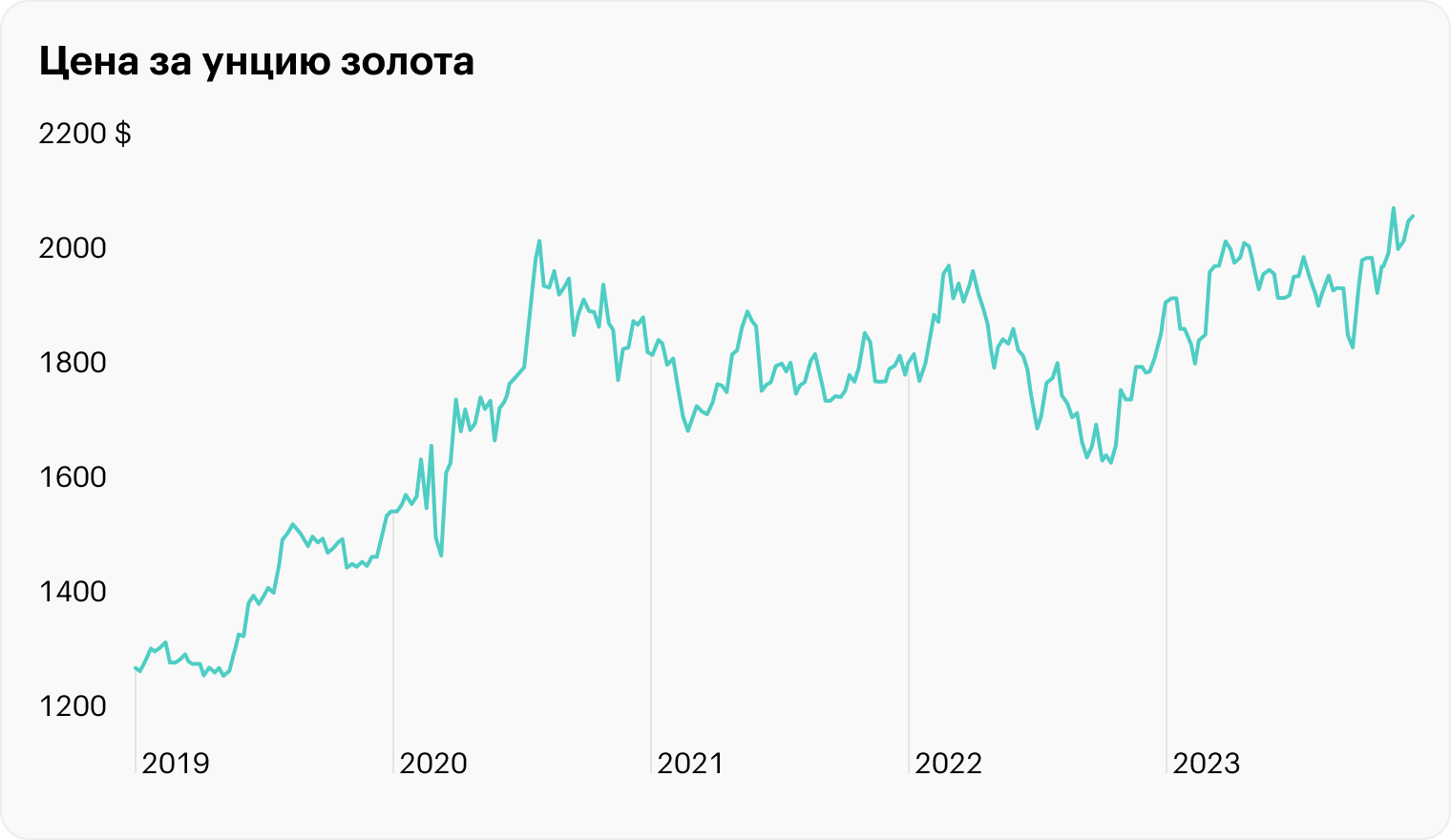

Золотодобывающая компания «Полюс», очевидно, сильно зависит от цены на золото, которая сейчас недалеко от исторического максимума и может пойти вниз.

«Сургутнефтегаз» — вообще особая история: это нефтегазовая компания, для финансовых показателей которой важнее всего не ситуация на рынке нефти, а курс доллара к рублю на начало и конец отчетного периода. Ситуацию с «Сургутнефтегазом» мы подробно разбирали еще 5 лет назад.

Прочие компании. Есть еще несколько компаний с хорошими результатами и противоречивыми перспективами.

МГТС — компания оказывает услуги проводной связи, включая телефонию и интернет. В последние годы ее показатели скорее стагнируют, так что вряд ли стоит ожидать от нее блестящих перспектив развития бизнеса.

ТГК-1 — эта электрогенерирующая компания сумела нарастить прибыль при несколько снизившейся выручке за счет уменьшения операционных расходов. Но ее перспективы, как и у других электроэнергетических компаний, противоречивы: контроль тарифов со стороны государства, необходимость дорогостоящего поддержания и модернизации энергетической инфраструктуры.

Бизнес «Яндекса» продолжает бурно расти, но его перспективы сильно зависят от будущей реорганизации, когда станет понятно, какие активы останутся в периметре компании и каким будет состав ключевых акционеров и топ-менеджмента.

Финансовый холдинг SFI хорошо заработал в 2023 году, но перспективы его неопределенны из-за бизнесов его «дочек». Лизинговая компания «Европлан» демонстрирует отличную динамику и хорошие перспективы. Страховая компания «ВСК» может неплохо заработать на инвестициях при высокой ключевой ставке. А вот перспективы публичных «дочек» SFI — «М-видео-эльдорадо» и «Русснефти» — кажутся не такими радужными.

Компании с противоречивыми результатами и хорошими перспективами

Таких оказалось всего три.

Дальневосточное морское пароходство. Компания продемонстрировала отличный рост прибыли, но в основном это произошло за счет курсовых разниц, так что в целом отчет можно назвать нейтральным. С другой стороны, разворот российской экономики на Восток никто не отменял и перспективы транспортно-логистической компании выглядят хорошо.

«Инарктика». Производитель аквакультурной рыбы также продемонстрировал рост показателей в основном за счет курсовых разниц. Но перспективы «Инарктики» выглядят положительно: компания планирует наращивать бизнес и повышать степень своей вертикальной интеграции. Также ей может помочь запрет на импорт готовой продукции из рыбы из «недружественных» стран.

«Астра». Технологическая компания бурно растет на фоне импортозамещения и ухода иностранных конкурентов из России. Но это дается «Астре» не так просто: рентабельность бизнеса снизилась. А вот перспективы роста бизнеса выглядят отлично.

Компании с противоречивыми результатами и перспективами

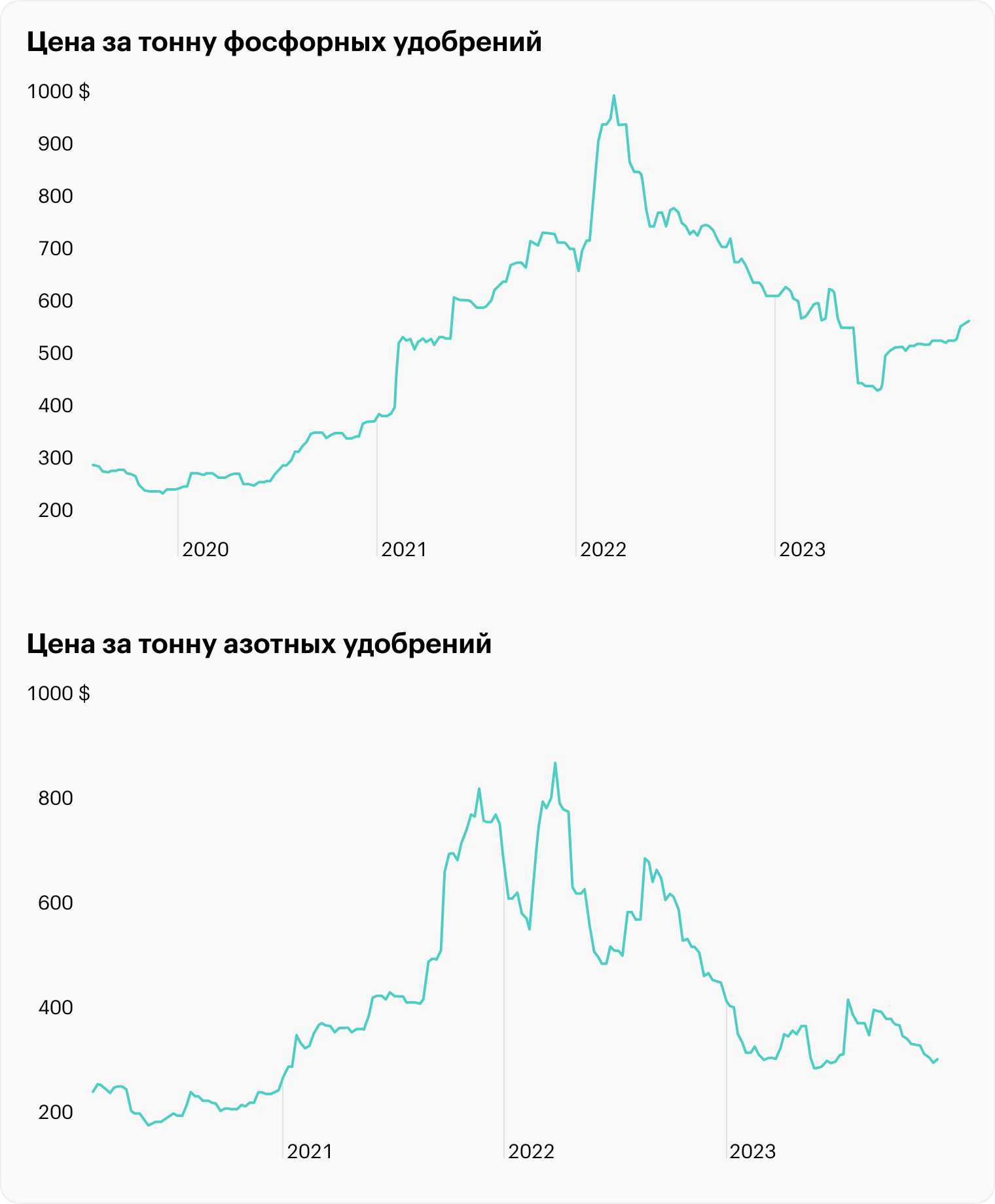

Производители удобрений. У таких компаний существенно снизились финансовые показатели по сравнению с 2022 годом из-за обвала цен на их продукцию. Но речь идет скорее о нормализации конъюнктуры и финансовых показателей после рекордной стоимости удобрений в 2022 году, чем о кризисе в отрасли.

Негатив для производителей удобрений несет и повышенные экспортной пошлины. Все вместе это делает перспективы следующих компаний противоречивыми:

«Акрон».

«Куйбышевазот».

«Фосагро».

Черная металлургия. Ситуация у компаний из этой отрасли противоположна производителям удобрений: 2022 год вышел для них крайне сложным из-за санкций и изменений рынков сбыта. Когда же в 2023 году металлурги стали публиковать свои отчетности, оказалось, что дела у них идут не так уж и плохо: они сумели более-менее адаптироваться к изменившимся реалиям.

Тем не менее перспективы этих компаний сложно назвать радужными:

ММК.

НЛМК.

«Северсталь».

Компании, на которые повлияли разовые факторы. Курсовые разницы, переоценки или их отсутствие по сравнению с 2022 годом — все это влияло на результаты компаний из различных секторов. Если скорректировать финансовые показатели с учетом этих факторов, отчеты оказались противоречивыми, как и перспективы этих компаний:

«Алроса».

«ВСМПО-Ависма».

ЛСР.

«Селигдар».

«Софтлайн».

«ЭЛ5-Энерго».

Fix Price.

Qiwi.

Компании, у которых выросли расходы. Несколько компаний сумели нарастить выручку, но их прибыль снизилась из-за роста расходов — у кого-то операционных, а у кого-то — финансовых в виде увеличившихся выплат по долгам. К ним относятся следующие компании:

АФК «Система».

«Мосэнерго».

МТС.

ОГК-2.

«Таттелеком».

Остальные компании с противоречивыми результатами. В последние годы дела у «Аэрофлота» шли довольно печально. В 2023 году компания продолжила быть убыточной, но многие операционные и финансовые показатели выросли, а при корректировке с учетом курсовых разниц она даже получила прибыль. Но и в лучшие годы «Аэрофлот» в основном зарабатывал на международных рейсах и роялти от пролета иностранных самолетов по территории России. Сейчас с этими источниками дохода есть проблемы из-за санкций и ограничений.

«Группа Позитив» замедлила темпы роста финансовых показателей, а прибыль вообще существенно снизилась по сравнению с 2022 годом. Но на момент публикации этой статьи еще не известны результаты 4 квартала — главного с точки зрения продаж: возможно, ситуация по итогам года нормализуется. В любом случае «Позитив» планирует и дальше наращивать бизнес, но бурному росту финансовых показателей может помешать существенное увеличение расходов на исследования и разработки.

Золотодобытчик «Полиметалл» восстановил финансовые показатели по сравнению с 2022 годом, но чистая прибыль оказалась меньше, чем в 2021 году. На перспективы компании огромное влияние оказывают публично названные руководством планы по продаже российских активов и фокусировка на производственной деятельности в Казахстане. Пока не до конца ясно, что из этого выйдет.

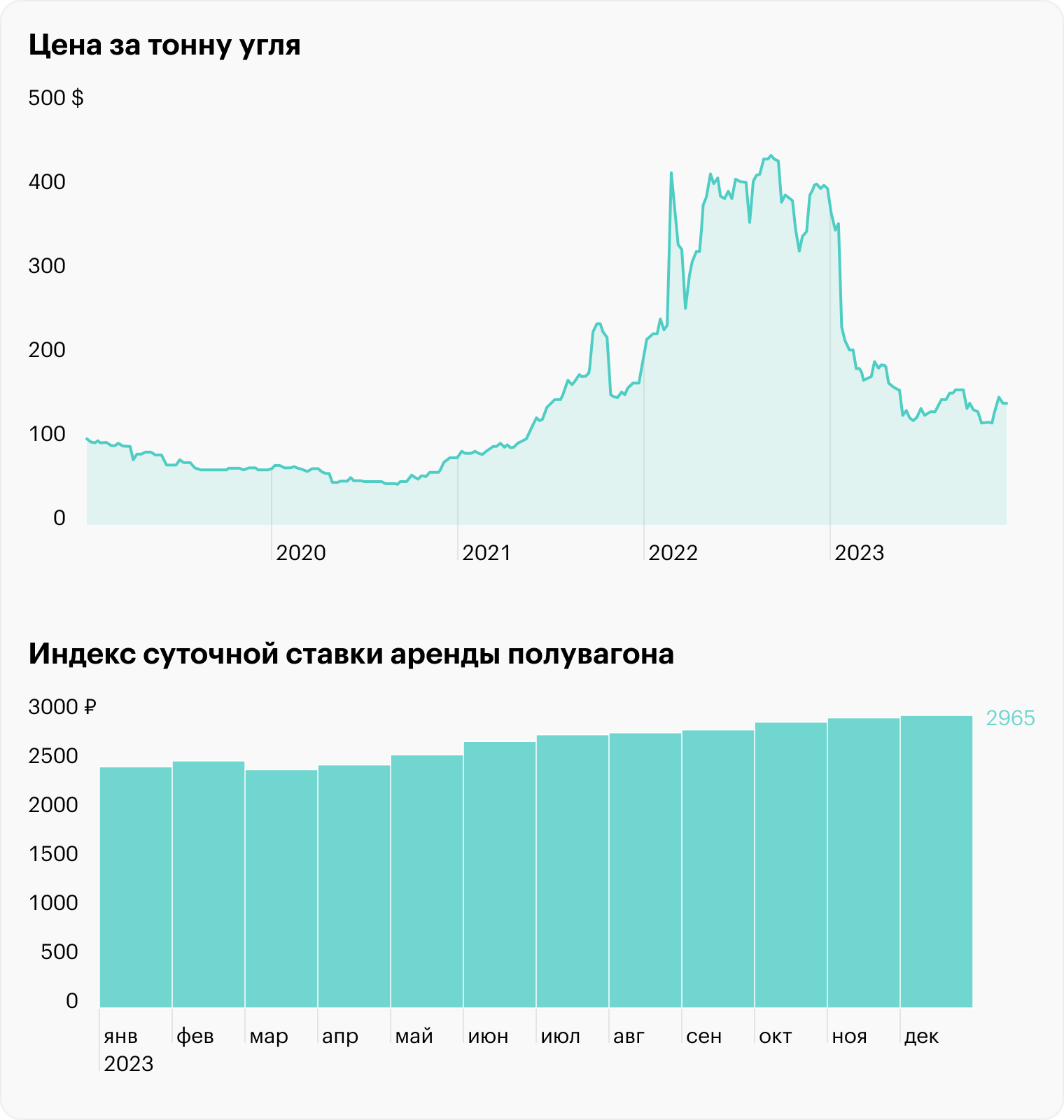

Ситуация угольной компании «Распадская» сходна с той, в которой находятся производители удобрений: серьезное снижение финансовых показателей вслед за ухудшением конъюнктуры на рынке угля. И здесь тоже не кризис, а просто нормализация цен.

Выручка железнодорожного оператора Globaltrans стагнирует, но за счет хорошей ценовой конъюнктуры чистая прибыль растет. Сложно сказать, насколько долго будет продолжаться рост ставок на аренду полувагонов, но он явно не будет вечным.

Онлайн-ретейлер Ozon продолжает бурно расти и показывать убытки. Такая ситуация в компании наблюдается уже довольно давно, и кажется, что в ближайшей перспективе ничего не изменится принципиально.

Компании с негативными результатами и противоречивыми перспективами

Компании, у которых не все так безнадежно. Несколько компаний продемонстрировали негативные результаты за 2023 год, но, похоже, у них есть перспективы улучшения. Продуктовые ретейлеры «Лента» и «Окей» страдают от ухудшения показателей их основного бизнеса — гипермаркетов, — но стараются компенсировать проблемы за счет магазинов малых форматов.

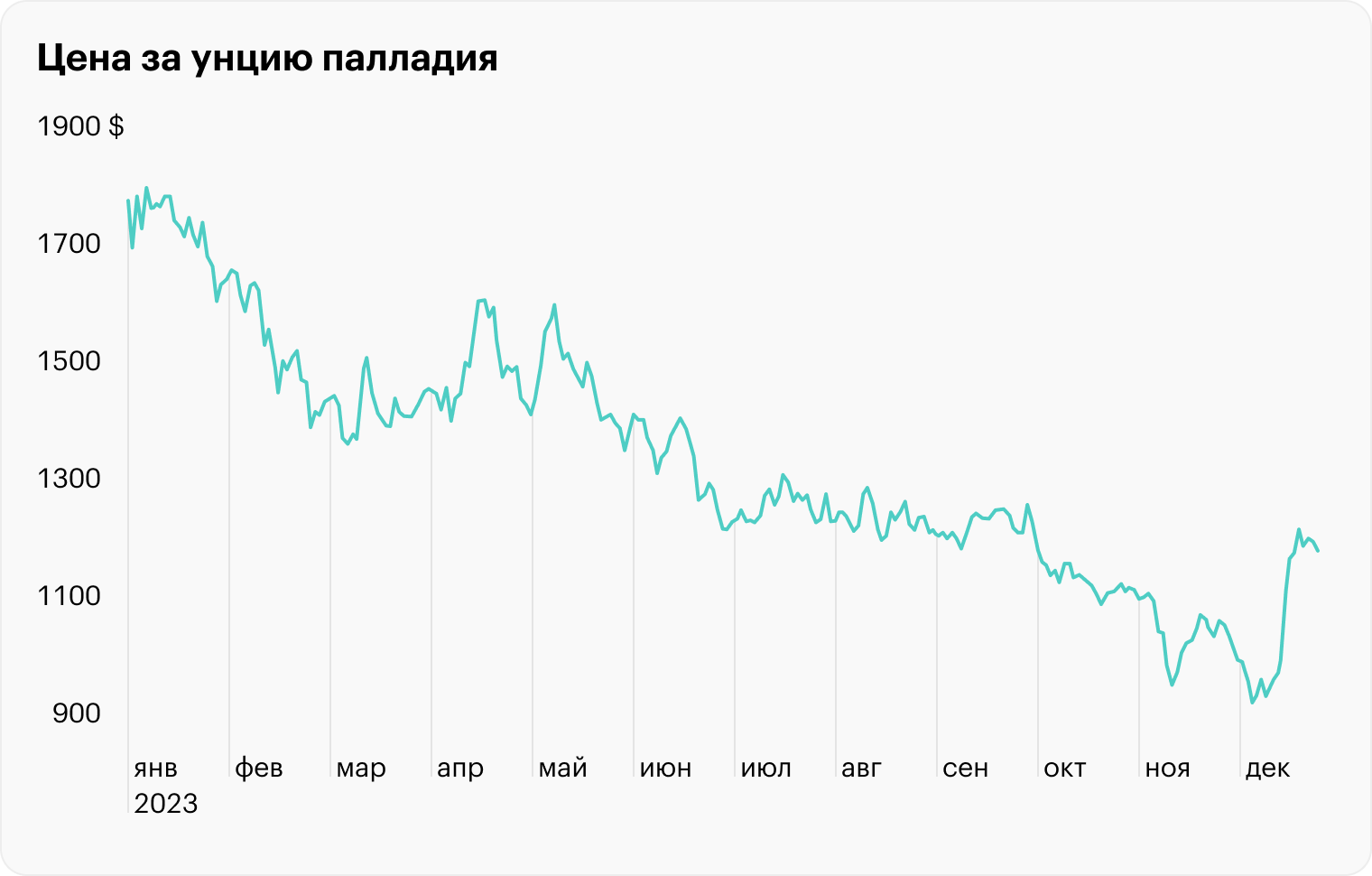

«Мечел» и «Норникель» пострадали от слабой конъюнктуры на своих рынках. В случае «Мечела» это осложняется еще и существенной долговой нагрузкой. Но кажется, что перспективы у обоих производителей далеко не худшие, особенно у «Норникеля» с его уникальным портфелем цветных металлов и немалой долей рынка некоторых из них.

Девелопер «Эталон» хоть и продемонстрировал слабые финансовые показатели за 1 полугодие 2023 года, но опубликовал информацию о рекордных операционных результатах за 3 квартал.

Холдинг VK продолжает хорошо наращивать выручку, но вот с прибылью дела не очень — о ней стараются не говорить. Тем не менее у бизнеса явно есть перспективы, как минимум продолжения роста выручки.

Компании, о которых мало что известно. Нелучшие результаты продемонстрировали «Казаньоргсинтез» и «Нижнекамскнефтехим». Их показатели хуже, чем в 2021 году. Но после того как пару лет назад компании вошли в состав холдинга «Сибур», они стали публиковать крайне мало информации о себе, так что сведений для анализа их бизнеса немного.

Компании с негативными результатами и перспективами

Ухудшение конъюнктуры и прочие трудности. Довольно сложная ситуация у «Русала» и, как следствие, у его материнской компании En+. «Русал» долгие годы известен своей высокой долговой нагрузкой из-за не слишком большой прибыльности бизнеса и огромных инвестиций. В 2022 году цена на алюминий значительно выросла, но в 2023 году заметно снизилась. Это вкупе с операционными проблемами компании — в частности, со снижением самообеспеченности глиноземом — привело к существенному ухудшению финансовых результатов. Перспективы бизнеса «Русала» выглядят не слишком хорошо, что можно сказать и о En+.

Прочие компании со слабыми результатами. Есть еще нескольких компаний, которые продемонстрировали слабые результаты. Так как основная причина этого — проблемы с бизнесом, их перспективы выглядят не очень.

«Газпром» и Segezha потеряли часть рынков сбыта своей продукции и не сумели в полной мере компенсировать эти потери. Более того, у последней существенные проблемы с долгом: для того чтобы лесопромышленная компания успешно прошла оферту по одному из выпусков облигаций, материнский холдинг АФК «Система» был вынужден дать Segezha заем на 7,7 млрд рублей. А 26 декабря рейтинговое агентство «Эксперт РА» снизило кредитный рейтинг компании с ruA− до ruBBB.

Еще более серьезные проблемы с бизнесом у СПб-биржи: объем торгов на ней существенно снизился, а недавно она еще и подпала под санкции.

У упоминавшихся выше публичных «дочек» холдинга SFI тоже много проблем: «М-видео-эльдорадо» фактически пришлось перестраивать работу с поставщиками, что вылилось в негативную динамику операционных и финансовых показателей. Получится ли у компании наладить дела — большой вопрос.

У «Русснефти» были проблемы и до кризисного 2022 года: в 2020 компания допустила частичный дефолт. В целом ее фундаментальные и финансовые показатели всегда были ощутимо хуже, чем у более крупных конкурентов по сектору, так что когда их перспективы противоречивы, то у «Русснефти» они негативны.

Что в итоге

Прошлый год вышел непростым для российской экономики и компаний. Тем не менее после кризисного 2022 года он оказался годом восстановления, а многие важные экономические показатели ощутимо превзошли прогнозы.

Значимым моментом для инвесторов стало то, что публичные компании возобновили публикацию отчетностей. Это дало возможность анализировать, как у них идут дела, и на основе этой информации принимать инвестиционные решения.

Восстановление экономики — следствие того, что многие компании сумели адаптироваться к санкциям, потере рынков сбыта и прочим неприятностям. А особенно успешными результатами за 2023 год может похвастаться банковский сектор.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба