19 января 2024 Локо-Инвест Полевой Дмитрий

В среду Минфин опубликовал данные об использовании Фонда национального благосостояния (ФНБ) по итогам 2023:

- Общий объем ФНБ вырос на 1530 млрд. руб. до 11965 млрд руб., но исключительно за счет валютной переоценки в 2123 млрд. руб., с начала СВО объем Фонда сократился на 1645 млрд. руб.

- Ликвидная часть ФНБ за 2023 снизилась на 1121 млрд. руб. до 5012 млрд. руб. (~$55 млрд), а с начала СВО – на 3758 млрд. руб.

- В структуре ликвидной части осталось только 227 млрд. юаней (~$32 млрд) и 359 тонн золота (~$22 млрд)

- Неликвидная часть ФНБ – депозиты в госбанках, инвестиции в акции/облигации публичных и непубличных компаний и инфраструктурные проекты – увеличилась на 2651 млрд. руб. до 6953 млрд руб., а за период СВО – на 2113 млрд. руб.

Данные вызвали волну комментариев в СМИ и ТГ-каналах о том, что у властей почти не осталось страховки от снижения цен на нефть и бюджету при нефти $50-60/брл. светит секвестр и/или рост налогов, поскольку большой объем неликвидных активов при необходимости будет сложно оперативно мобилизовать на «спасение» бюджета. Попробуем понять, насколько всё серьёзно?

Что это вообще такое, ФНБ?

С 2004 власти сберегали нефтяную ренту в Резервном фонде (РФ) для того, чтобы страховать бюджет от снижения цен на нефть. В 2008 из Резервного фонда был выделен Фонд национального благосостояния (ФНБ), основной целью которого было софинансирование пенсионных накоплений и покрытие дефицита пенсионного фонда. С 2008 по 2018 Резервный фонд активно использовался на «текущие нужны», и с 2018 по мере его истощения он был объединен с ФНБ на его базе. После этого к ФНБ перешла функция «страхования» федерального бюджета через механизм бюджетного правила (БП), а исходная идея «страхования» пенсионной системы себя во многом изжила (по крайней мере, сейчас).

Денег в ФНБ действительно осталось мало? Не совсем!

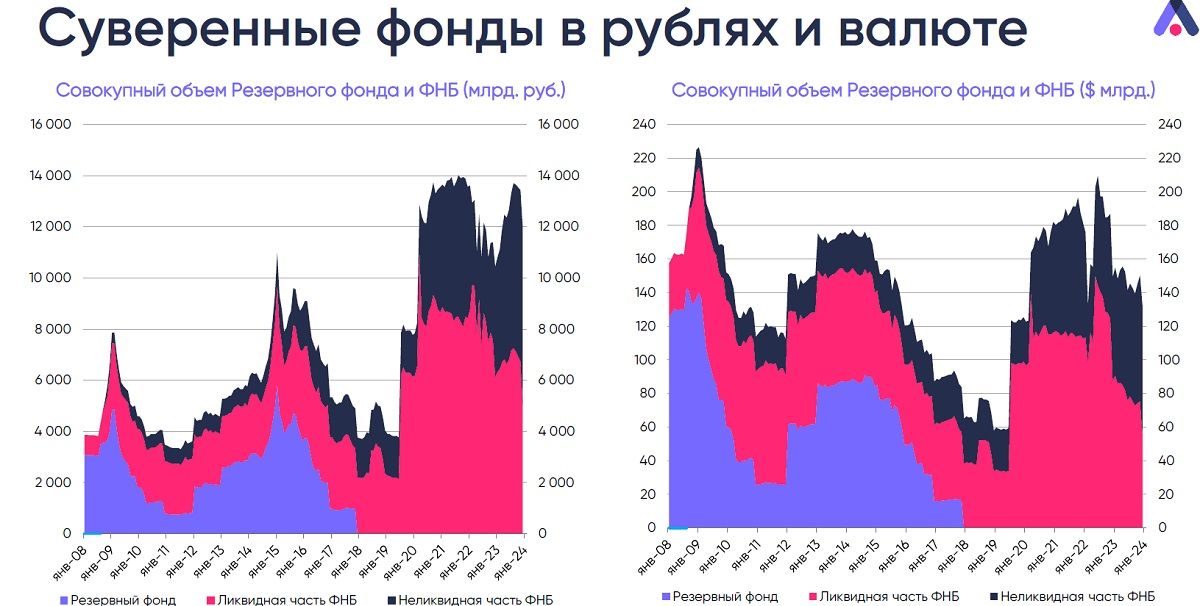

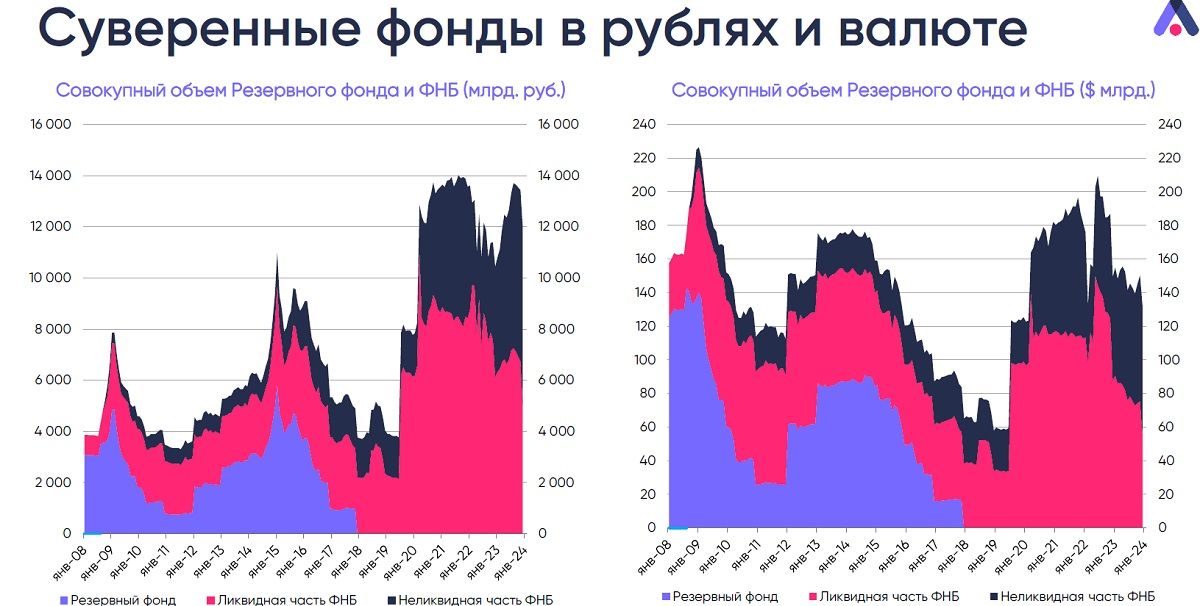

Как видно на графике, текущий объем ФНБ в ~12 трлн руб. не сильно уступает максимумам 2019 в ~14 трлн, хотя в долларах США текущие $130 млрд. хуже соотносятся с максимумами $226 в 2009 и $210 млрд. в середине 2022 (во многом из-за крепкого рубля). Относительно ВВП текущие 8% в ФНБ уступают максимальным 20% ВВП в начале 2009 и более поздним локальным максимумам 13% ВВП в начале 2015 и 12% ВВП в 2020-21. Но, строго говоря, даже величина ликвидной части (5 трлн руб. или $55 млрд. или 3.3% ВВП) превышает минимумы начала 2019 (2.1 трлн руб. или $33 млрд. или 1.5% ВВП).

В чём тогда проблема? В смягчении бюджетной политики и изменении структуры ФНБ!

Исходная версия бюджетного правила (БП) в 2017-18 предполагала положительную величину структурного баланса в 0.5-1% ВВП (сальдо фед. бюджета при базовых нефтегазовых доходах при цене $40/брл в ценах 2017 года без учета % расходов). Поэтому и 1.5% ВВП ликвидной части в 2019 выглядели не так пугающе, хотя и тогда шла дискуссия про риски. Сейчас власти обещают сбалансированность этого показателя с 2025, но с учётом масштаба отклонений от БП в 2020-24 (структурный дефицит от ~1% до 3% ВВП в год) и увеличения расходов консолидированного бюджета с 2019 по 2024 на 84% в номинальном выражении и 26% в реальном выражении, доверия этим обещаниям с учетом геополитических реалий стало меньше.

Базовый уровень цены на нефть в 2024 повышен до $60/брл., но по исходному правилу (индексация $40/брл. на 2% в год) было бы ~$46/брл., а при индексации на фактическую долларовую инфляцию ~$51/брл. То есть бюджет стал менее консервативным в части разрешенной доли нефтегазовых доходов (НГ), которую ежегодно можно использоваться на расходы – экономика живёт при нефти $60/брл. вместо прежних $46/брл. Инвестирование средств ФНБ в текущие проекты (2.3 трлн в 2020, 0.9 трлн в 2022 и 1 трлн в 2023) – это тоже, фактически, расходы сверх БП, обеспечивающие дополнительную мягкость бюджетной политики и, де-юре, меньшее пространство для маневра в случае устойчивого снижения сырьевых цен, ведь доля неликвидных активов устойчиво растёт.

Как можно оценить риски для ФНБ? Математика довольно простая!

Наши сценарные оценки на 2024 при разных ценах на нефть приведены в таблице ниже.

Базовая бюджетная математика (при прочих равных) сейчас следующая:

- каждые $10/брл. в среднегодовой цене на нефть Urals эквивалентны ~1.6 трлн. руб. нефтегазовых доходов (НГ)

- каждые 10 руб. среднегодового курса USD/RUB эквивалентны ~1.2 трлн. руб. нефтегазовых доходов

- каждый 1% отклонения от плана в добыче/экспорте нефти, газа и нефтепродуктов эквивалентен ~100 млрд. руб. нефтегазовых доходов

Дополнительно нужно учесть, что:

- в 2023 для финансирования повышенных расходов (сверх разрешенного по БП) из ФНБ дополнительно взяли 2.9 трлн. руб. – именно этот объем валюты в конце 2023 ЦБ решил продать на рынке в течение 2024

- в 2024 на эти же цели возьмут 1.3 трлн. руб. – будущее этих средств пока непонятно, но ЦБ это также может пустить на продажу в рынок в 2025, что будет складываться с регулярными операциями БП

- в 2024-26 власти планировали дополнительно взять из ФНБ ~3 трлн. руб. на инвестиции (предполагаем 1 трлн. руб. в год), т.е. перевести ликвидную часть в неликвидную.

Иными словами, при нефти $60/брл. в 2024 ликвидная часть ФНБ может сократиться на 2.3 трлн. руб. до 2.7 трлн. руб. (сам ФНБ сократится лишь на 1.3 трлн. руб.), а к концу 2026 там останется 0.7 трлн. руб. при неизменности общей величины. Недобор НГ доходов частично компенсирует ослабление курса в ходе подстройки к меньшему торговому профициту. Например, при текущих $64-66/брл. Urals в 2024 НГ составили бы ~900 млрд. руб. вместо плановых ~1821 млрд. руб., но средний курс не менее ~95/USD сократит эту сумму до 300 млрд. руб. И уже эти 300 млрд. руб. придется закрывать за счет большего размещения ОФЗ или других источников. В структуре источников финансирования дефицита займы выступают «первой линией обороны»: помним, что в 2023 власти хотели занять на 1 трлн. руб. больше, чтобы поберечь ФНБ, а дополнительные ненефтегазовые доходы обычно идут на расходы, не влияя на дефицит, хотя в стрессовых сценариях это может измениться.

Главный вывод – при действующем БП, призванном нивелировать влияние сырьевой конъюнктуры, риск сокращения ФНБ появляется только при среднегодовой нефти ниже $60/брл. При нефти выше $60/брл. будет лишь недобор дополнительных НГ доходов относительно плана, их объем за вычетом 1.3 трлн «отклонения от БП» и определит общее изменение ФНБ в 2024, а с 2025 ФНБ начнёт расти. Дополнительно ФНБ в рублях будет меняться из-за валютной переоценки. Но плановые инвестиции из ФНБ будут снижать размер доступной властям «ликвидной страховки».

При нефти ниже $60/брл. власти ничего не смогут сделать? Некоторый «запас прочности» ещё остаётся, возможно, на годы!

Нефть менее $60/брл. заставит тратить ФНБ на компенсацию недобора базовых НГ доходов, и здесь ограничение по объему ликвидных активов начнут ощущаться.

Но у Минфина останется целый ряд возможностей смягчить остроту этой проблемы:

- из ~7 трлн. руб. неликвидных активов 3.1 трлн. руб. приходится на пакет СБЕРа (в апр-20 ФНБ купил его за 2.1 трлн. руб., +43%), ~1.5 трлн. руб. – на акции других публичных компаний, еще 1.2 трлн. руб. вложено в облигации – под эти активы, теоретически, всегда можно привлечь деньги в репо у ЦБ на любой срок, если не рассматривать крайний вариант продажи их в рынок (например, акции СБЕРа) даже с учетом возможного давления на котировки

- на едином казначейском счете (ЕКС) Федерального казначейства, по разным оценкам, может быть до 8-10 трлн. руб., часть из которых можно использовать для финансирования кассовых разрывов в негативном сценарии

- может быть актуализирован вопрос приватизации госактивов, вкл. крупнейшие компании, о чём Минфин говорил в конце 2023

- параллельно может быть запущен процесс повышения налогов: от корректировки параметров сырьевых налогов (НДД, НДПИ), что напрямую скажется на НГ доходах, до ревизии действующих специальных налоговых режимов (ТОР и ОЭЗ), улучшения администрирования и пересмотра/ужесточения налогового режима для других сырьевых секторов по итогам проведённого Минфином анализа (см. осенний вариант бюджетной стратегии ОНБНиТТП на 2024-26) и введения прогрессивного НДФЛ, но, как мы уже знаем, любые меры по мобилизации ННГ доходов по БП могут влиять на расходы, а не компенсировать потерю НГ доходов

Иными словами, статус «неликвидного» актива де-юре не означает невозможности их использования де-факто в кратко/среднесрочном периоде – бюджет, полагаем, всегда сможет получить от ЦБ рубли под «неликвидные» активы ФНБ независимо от их статуса. Параллельно с этим могут быть запущены более глубокие «структурные» изменения бюджета на уровне доходов (для их увеличения) или расходов (для их вынужденного пересмотра или снижения).

Что это значит для инвестора?

Во-первых, влияние на рубль . При ценах на нефть в диапазоне $60-71.3/брл. Минфин получит дополнительные НГ доходы, пусть и ниже плана. В нормальных условиях валюту в ФНБ пришлось бы покупать, но в 2024 помимо этого есть нетто-продажа валюты из-за отложенных покупок по БП (+1.6 трлн.), расходов ФНБ (-2.9 трлн. руб.) и инвестиций ФНБ во 2П23 (-730 млрд. руб.). В 2025 покупки по БП при нефти $60+/брл. могут суммироваться с «зеркалирующими» продажами 1.3 трлн. руб. от расходования ФНБ и ~1 трлн. руб. от инвестирования ФНБ, также поддерживая рубль. Поэтому мы по-прежнему ждем 85-87/USD в 1К24-начале 2024, а далее по году широкий диапазон 90-100/USD. Пусть в самом ФНБ юаней осталось не так много, рыночные операции проводит ЦБ, у которого юаней заметно больше (он их покупал у Минфина в предыдущие годы), пусть это и будет менять структуру его части резервов. Важно, что эти операции отражают сырьевую «составляющую» курса, его колебания под влиянием других факторов будут его укреплять или ослаблять, также влияя на НГ доходы/ФНБ.

Во-вторых, влияние на объемы/структуру размещения ОФЗ. Госдолг остаётся первой и самой важной «линией обороны» среди источников финансирования дефицита. При более дешёвой нефти и нетто-продаж валюты ЦБ эти эффекты могут более выраженными, чем они были бы в обычной ситуации. Поэтому оптимизм рынка по поводу ОФЗ ввиду быстрого снижения инфляции и ставки ЦБ нужно всегда балансировать соображениями относительно влияния на первичное предложение госдолга. Да, в плохом сценарии Минфин вполне может отказаться от фиксов и размещать только флоутеры, поскольку объем размещаемых в банки средств с ЕКС во многом закрывает процентный риск флоутеров и льготных кредитов для бюджета. Но Минфин всегда предпочитает «начинать» с фиксов. Поэтому в своих активно-управляемых стратегиях мы по-прежнему предпочитаем флоутеры и ждём лучшую точку для покупки фиксов. Для пассивных инвесторов с горизонтом 2-3 года текущие 11.80-12.00% по средним/длинным бумагам выглядят приемлемо.

В-третьих, о чём (наряду с ОФЗ) говорят существенно меньше, чем про курс – это влияние чистых продаж валюты на рублевую ликвидность. Базовая логика бюджетного правила предполагала его нейтральность по рублевой ликвидности. Т.е. при дополнительных НГ доходах экспортеры меняли эту «лишнюю» валюту на рубли и выплачивали их в виде налогов (рубли ушли из системы), и чтобы их вернуть, на эти деньги покупалась валюта в ФНБ. В 2020-23 из-за отклонения от БП и дополнительных инвестиций из ФНБ (без зеркалирования этих операций на рынке) бюджет стимулировал рост ликвидности в системе, влияя на рост денежной массы и инфляционные риски. Зеркалирование прошлых расходов в 2024 позволит часть этой ликвидности забрать, помогая ЦБ вернуть контроль над инфляцией. Для инфляции, ставки и ОФЗ это плюс, важно лишь поймать момент.

Наконец, история с возможным повышением налогов может беспокоить инвесторов в акции (особенно горно-добывающего сектора). В 2023 Минфин всех заверял, что спешки с этим нет. Но в последние годы свою позицию по многим налоговым вопросам власти меняли быстро и неожиданно, поэтому эти риски стоит держать в голове.

- Общий объем ФНБ вырос на 1530 млрд. руб. до 11965 млрд руб., но исключительно за счет валютной переоценки в 2123 млрд. руб., с начала СВО объем Фонда сократился на 1645 млрд. руб.

- Ликвидная часть ФНБ за 2023 снизилась на 1121 млрд. руб. до 5012 млрд. руб. (~$55 млрд), а с начала СВО – на 3758 млрд. руб.

- В структуре ликвидной части осталось только 227 млрд. юаней (~$32 млрд) и 359 тонн золота (~$22 млрд)

- Неликвидная часть ФНБ – депозиты в госбанках, инвестиции в акции/облигации публичных и непубличных компаний и инфраструктурные проекты – увеличилась на 2651 млрд. руб. до 6953 млрд руб., а за период СВО – на 2113 млрд. руб.

Данные вызвали волну комментариев в СМИ и ТГ-каналах о том, что у властей почти не осталось страховки от снижения цен на нефть и бюджету при нефти $50-60/брл. светит секвестр и/или рост налогов, поскольку большой объем неликвидных активов при необходимости будет сложно оперативно мобилизовать на «спасение» бюджета. Попробуем понять, насколько всё серьёзно?

Что это вообще такое, ФНБ?

С 2004 власти сберегали нефтяную ренту в Резервном фонде (РФ) для того, чтобы страховать бюджет от снижения цен на нефть. В 2008 из Резервного фонда был выделен Фонд национального благосостояния (ФНБ), основной целью которого было софинансирование пенсионных накоплений и покрытие дефицита пенсионного фонда. С 2008 по 2018 Резервный фонд активно использовался на «текущие нужны», и с 2018 по мере его истощения он был объединен с ФНБ на его базе. После этого к ФНБ перешла функция «страхования» федерального бюджета через механизм бюджетного правила (БП), а исходная идея «страхования» пенсионной системы себя во многом изжила (по крайней мере, сейчас).

Денег в ФНБ действительно осталось мало? Не совсем!

Как видно на графике, текущий объем ФНБ в ~12 трлн руб. не сильно уступает максимумам 2019 в ~14 трлн, хотя в долларах США текущие $130 млрд. хуже соотносятся с максимумами $226 в 2009 и $210 млрд. в середине 2022 (во многом из-за крепкого рубля). Относительно ВВП текущие 8% в ФНБ уступают максимальным 20% ВВП в начале 2009 и более поздним локальным максимумам 13% ВВП в начале 2015 и 12% ВВП в 2020-21. Но, строго говоря, даже величина ликвидной части (5 трлн руб. или $55 млрд. или 3.3% ВВП) превышает минимумы начала 2019 (2.1 трлн руб. или $33 млрд. или 1.5% ВВП).

В чём тогда проблема? В смягчении бюджетной политики и изменении структуры ФНБ!

Исходная версия бюджетного правила (БП) в 2017-18 предполагала положительную величину структурного баланса в 0.5-1% ВВП (сальдо фед. бюджета при базовых нефтегазовых доходах при цене $40/брл в ценах 2017 года без учета % расходов). Поэтому и 1.5% ВВП ликвидной части в 2019 выглядели не так пугающе, хотя и тогда шла дискуссия про риски. Сейчас власти обещают сбалансированность этого показателя с 2025, но с учётом масштаба отклонений от БП в 2020-24 (структурный дефицит от ~1% до 3% ВВП в год) и увеличения расходов консолидированного бюджета с 2019 по 2024 на 84% в номинальном выражении и 26% в реальном выражении, доверия этим обещаниям с учетом геополитических реалий стало меньше.

Базовый уровень цены на нефть в 2024 повышен до $60/брл., но по исходному правилу (индексация $40/брл. на 2% в год) было бы ~$46/брл., а при индексации на фактическую долларовую инфляцию ~$51/брл. То есть бюджет стал менее консервативным в части разрешенной доли нефтегазовых доходов (НГ), которую ежегодно можно использоваться на расходы – экономика живёт при нефти $60/брл. вместо прежних $46/брл. Инвестирование средств ФНБ в текущие проекты (2.3 трлн в 2020, 0.9 трлн в 2022 и 1 трлн в 2023) – это тоже, фактически, расходы сверх БП, обеспечивающие дополнительную мягкость бюджетной политики и, де-юре, меньшее пространство для маневра в случае устойчивого снижения сырьевых цен, ведь доля неликвидных активов устойчиво растёт.

Как можно оценить риски для ФНБ? Математика довольно простая!

Наши сценарные оценки на 2024 при разных ценах на нефть приведены в таблице ниже.

Базовая бюджетная математика (при прочих равных) сейчас следующая:

- каждые $10/брл. в среднегодовой цене на нефть Urals эквивалентны ~1.6 трлн. руб. нефтегазовых доходов (НГ)

- каждые 10 руб. среднегодового курса USD/RUB эквивалентны ~1.2 трлн. руб. нефтегазовых доходов

- каждый 1% отклонения от плана в добыче/экспорте нефти, газа и нефтепродуктов эквивалентен ~100 млрд. руб. нефтегазовых доходов

Дополнительно нужно учесть, что:

- в 2023 для финансирования повышенных расходов (сверх разрешенного по БП) из ФНБ дополнительно взяли 2.9 трлн. руб. – именно этот объем валюты в конце 2023 ЦБ решил продать на рынке в течение 2024

- в 2024 на эти же цели возьмут 1.3 трлн. руб. – будущее этих средств пока непонятно, но ЦБ это также может пустить на продажу в рынок в 2025, что будет складываться с регулярными операциями БП

- в 2024-26 власти планировали дополнительно взять из ФНБ ~3 трлн. руб. на инвестиции (предполагаем 1 трлн. руб. в год), т.е. перевести ликвидную часть в неликвидную.

Иными словами, при нефти $60/брл. в 2024 ликвидная часть ФНБ может сократиться на 2.3 трлн. руб. до 2.7 трлн. руб. (сам ФНБ сократится лишь на 1.3 трлн. руб.), а к концу 2026 там останется 0.7 трлн. руб. при неизменности общей величины. Недобор НГ доходов частично компенсирует ослабление курса в ходе подстройки к меньшему торговому профициту. Например, при текущих $64-66/брл. Urals в 2024 НГ составили бы ~900 млрд. руб. вместо плановых ~1821 млрд. руб., но средний курс не менее ~95/USD сократит эту сумму до 300 млрд. руб. И уже эти 300 млрд. руб. придется закрывать за счет большего размещения ОФЗ или других источников. В структуре источников финансирования дефицита займы выступают «первой линией обороны»: помним, что в 2023 власти хотели занять на 1 трлн. руб. больше, чтобы поберечь ФНБ, а дополнительные ненефтегазовые доходы обычно идут на расходы, не влияя на дефицит, хотя в стрессовых сценариях это может измениться.

Главный вывод – при действующем БП, призванном нивелировать влияние сырьевой конъюнктуры, риск сокращения ФНБ появляется только при среднегодовой нефти ниже $60/брл. При нефти выше $60/брл. будет лишь недобор дополнительных НГ доходов относительно плана, их объем за вычетом 1.3 трлн «отклонения от БП» и определит общее изменение ФНБ в 2024, а с 2025 ФНБ начнёт расти. Дополнительно ФНБ в рублях будет меняться из-за валютной переоценки. Но плановые инвестиции из ФНБ будут снижать размер доступной властям «ликвидной страховки».

При нефти ниже $60/брл. власти ничего не смогут сделать? Некоторый «запас прочности» ещё остаётся, возможно, на годы!

Нефть менее $60/брл. заставит тратить ФНБ на компенсацию недобора базовых НГ доходов, и здесь ограничение по объему ликвидных активов начнут ощущаться.

Но у Минфина останется целый ряд возможностей смягчить остроту этой проблемы:

- из ~7 трлн. руб. неликвидных активов 3.1 трлн. руб. приходится на пакет СБЕРа (в апр-20 ФНБ купил его за 2.1 трлн. руб., +43%), ~1.5 трлн. руб. – на акции других публичных компаний, еще 1.2 трлн. руб. вложено в облигации – под эти активы, теоретически, всегда можно привлечь деньги в репо у ЦБ на любой срок, если не рассматривать крайний вариант продажи их в рынок (например, акции СБЕРа) даже с учетом возможного давления на котировки

- на едином казначейском счете (ЕКС) Федерального казначейства, по разным оценкам, может быть до 8-10 трлн. руб., часть из которых можно использовать для финансирования кассовых разрывов в негативном сценарии

- может быть актуализирован вопрос приватизации госактивов, вкл. крупнейшие компании, о чём Минфин говорил в конце 2023

- параллельно может быть запущен процесс повышения налогов: от корректировки параметров сырьевых налогов (НДД, НДПИ), что напрямую скажется на НГ доходах, до ревизии действующих специальных налоговых режимов (ТОР и ОЭЗ), улучшения администрирования и пересмотра/ужесточения налогового режима для других сырьевых секторов по итогам проведённого Минфином анализа (см. осенний вариант бюджетной стратегии ОНБНиТТП на 2024-26) и введения прогрессивного НДФЛ, но, как мы уже знаем, любые меры по мобилизации ННГ доходов по БП могут влиять на расходы, а не компенсировать потерю НГ доходов

Иными словами, статус «неликвидного» актива де-юре не означает невозможности их использования де-факто в кратко/среднесрочном периоде – бюджет, полагаем, всегда сможет получить от ЦБ рубли под «неликвидные» активы ФНБ независимо от их статуса. Параллельно с этим могут быть запущены более глубокие «структурные» изменения бюджета на уровне доходов (для их увеличения) или расходов (для их вынужденного пересмотра или снижения).

Что это значит для инвестора?

Во-первых, влияние на рубль . При ценах на нефть в диапазоне $60-71.3/брл. Минфин получит дополнительные НГ доходы, пусть и ниже плана. В нормальных условиях валюту в ФНБ пришлось бы покупать, но в 2024 помимо этого есть нетто-продажа валюты из-за отложенных покупок по БП (+1.6 трлн.), расходов ФНБ (-2.9 трлн. руб.) и инвестиций ФНБ во 2П23 (-730 млрд. руб.). В 2025 покупки по БП при нефти $60+/брл. могут суммироваться с «зеркалирующими» продажами 1.3 трлн. руб. от расходования ФНБ и ~1 трлн. руб. от инвестирования ФНБ, также поддерживая рубль. Поэтому мы по-прежнему ждем 85-87/USD в 1К24-начале 2024, а далее по году широкий диапазон 90-100/USD. Пусть в самом ФНБ юаней осталось не так много, рыночные операции проводит ЦБ, у которого юаней заметно больше (он их покупал у Минфина в предыдущие годы), пусть это и будет менять структуру его части резервов. Важно, что эти операции отражают сырьевую «составляющую» курса, его колебания под влиянием других факторов будут его укреплять или ослаблять, также влияя на НГ доходы/ФНБ.

Во-вторых, влияние на объемы/структуру размещения ОФЗ. Госдолг остаётся первой и самой важной «линией обороны» среди источников финансирования дефицита. При более дешёвой нефти и нетто-продаж валюты ЦБ эти эффекты могут более выраженными, чем они были бы в обычной ситуации. Поэтому оптимизм рынка по поводу ОФЗ ввиду быстрого снижения инфляции и ставки ЦБ нужно всегда балансировать соображениями относительно влияния на первичное предложение госдолга. Да, в плохом сценарии Минфин вполне может отказаться от фиксов и размещать только флоутеры, поскольку объем размещаемых в банки средств с ЕКС во многом закрывает процентный риск флоутеров и льготных кредитов для бюджета. Но Минфин всегда предпочитает «начинать» с фиксов. Поэтому в своих активно-управляемых стратегиях мы по-прежнему предпочитаем флоутеры и ждём лучшую точку для покупки фиксов. Для пассивных инвесторов с горизонтом 2-3 года текущие 11.80-12.00% по средним/длинным бумагам выглядят приемлемо.

В-третьих, о чём (наряду с ОФЗ) говорят существенно меньше, чем про курс – это влияние чистых продаж валюты на рублевую ликвидность. Базовая логика бюджетного правила предполагала его нейтральность по рублевой ликвидности. Т.е. при дополнительных НГ доходах экспортеры меняли эту «лишнюю» валюту на рубли и выплачивали их в виде налогов (рубли ушли из системы), и чтобы их вернуть, на эти деньги покупалась валюта в ФНБ. В 2020-23 из-за отклонения от БП и дополнительных инвестиций из ФНБ (без зеркалирования этих операций на рынке) бюджет стимулировал рост ликвидности в системе, влияя на рост денежной массы и инфляционные риски. Зеркалирование прошлых расходов в 2024 позволит часть этой ликвидности забрать, помогая ЦБ вернуть контроль над инфляцией. Для инфляции, ставки и ОФЗ это плюс, важно лишь поймать момент.

Наконец, история с возможным повышением налогов может беспокоить инвесторов в акции (особенно горно-добывающего сектора). В 2023 Минфин всех заверял, что спешки с этим нет. Но в последние годы свою позицию по многим налоговым вопросам власти меняли быстро и неожиданно, поэтому эти риски стоит держать в голове.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба