20 января 2024 T-Investments | ГМК Норникель

Мы начинаем аналитическое покрытие акций Норникеля с рейтингом «держать» и целевой ценой 19 000 рублей за бумагу на горизонте 12 месяцев (потенциал роста — 18%). Данный рейтинг и целевая цена основаны на оценке бизнеса Норникеля методом дисконтированных денежных потоков (DCF).

Мы ожидаем, что компания продолжит наращивать объемы производства ключевых добываемых металлов вплоть до 2030 года. Тем не менее свободный денежный поток в 2023—2025 годах будет находиться под давлением высоких капитальных затрат на реализацию проектов роста и в области экологии, а также на модернизацию объектов энергетической инфраструктуры. Это снижает размер потенциальных дивидендов в ближайшие годы.

О компании

Норникель является лидером в горно-металлургической промышленности России и одним из крупнейших производителей металлов в мире. На начало марта 2023 года компания занимает ведущие позиции на мировом рынке металлов по объему производства:

№1 на рынке палладия с долей 43%;

№1 на рынке высокосортного никеля с долей 17% и №4 на рынке первичного никеля с долей 6%;

№4 на рынке платины с долей 12%;

№12 на рынке меди с долей 2%.

Краткий обзор ключевых металлов

Никель

Никель преимущественно используется для производства нержавеющей стали (65% мирового потребления за 2022 год).

Нержавеющая сталь применяется в различных отраслях:

производство потребительских товаров, в частности бытовой техники;

машиностроение и тяжелая промышленность;

производство автомобилей и другой транспортной техники;

строительство зданий и сооружений.

Крупнейшим мировым производителем никеля является китайская компания Tsingshan Group с долей рынка в размере 20%. Однако компания специализируется на производстве низкосортного никеля, тогда как на рынке высокосортного никеля Норникель является крупнейшим производителем с долей 17%.

В 2022 году мировой рынок никеля находился в профиците: предложение превышало его потребление. На рынке был избыток предложения низкосортного никеля, в то время как высокосортный никель находился в дефиците. Формирование профицита произошло из-за ввода новых мощностей по производству никеля в Индонезии, которая добывает около половины металла в мире, а также из-за реализации накопленных запасов.

Норникель ожидает, что профицит на рынке никеля составит около 250 тысяч тонн (8% от годового мирового потребления) по итогам 2023 года. Ключевую роль здесь играет пониженный спрос на никель в секторе аккумуляторных батарей.

Компания ожидает сохранения профицита в размере 190 тысяч тонн в 2024 году из-за высоких темпов ввода новых мощностей в Индонезии.

Несмотря на наблюдаемое снижение цен на никель с начала 2023 года, в рамках нашей DCF-модели мы закладываем постепенный рост цен на металл. Подобный прогноз предполагает активный рост спроса на никель в отрасли аккумуляторных батарей для электромобилей. Кроме того, при текущих ценах на никель многие производители металла несут убытки. Этот фактор также должен способствовать восстановлению цен.

Медь

Медь является одним из важнейших промышленных металлов и применяется в различных секторах.

Несмотря на отраслевое разнообразие, около 3/4 производимой меди используется в одной сфере — для производства электропроводников, в частности кабелей и проводов. В свою очередь, крупнейшим потребителем меди является Китай с долей рынка около 55%. Поэтому состояние китайской экономики влияет на рынок меди.

Последние пять лет мировой рынок меди находился в сбалансированном положении с незначительным дефицитом предложения. Норникель ожидает сохранения похожей ситуации по итогам 2023 года и в 2024 году. По оценкам компании, профицит меди по итогам 2023-го составит около 200 тысяч тонн, или менее 1% от мирового годового потребления. При этом Норникель ожидает незначительного дефицита на рынке в размере 100 тысяч тонн в 2024 году.

Спрос на медь со стороны электромобилей и зеленой энергетики может привести к постепенному росту дефицита металла. Норникель ожидает, что к 2030 году использование меди в электротранспорте и зарядной инфраструктуре утроится, до 3 млн тонн, а потребление в зеленой энергетике увеличится более чем вдвое, до 2,5 млн тонн. Однако рост предложения вслед за спросом в долгосрочной перспективе не так очевиден: все из-за отсутствия новых низкозатратных проектов. Таким образом, потенциальное увеличение спроса и нехватка предложения могут привести к росту цен на медь в долгосрочной перспективе.

В рамках нашей DCF-модели мы закладываем умеренный рост цен на медь вплоть до 2030 года — в частности, за счет электрификации транспорта и увеличения количества проектов в сфере зеленой энергетики.

Палладий и платина

Палладий и платина относятся к металлам платиновой группы (МПГ), которые считаются драгоценными металлами, однако основное свое применение они находят в промышленности.

Около 80% производимого палладия используется в автомобильной отрасли для создания автокатализаторов выхлопных газов в транспортных средствах с двигателем внутреннего сгорания (в основном с бензиновым двигателем).

И до 40% производимой платины также используется в автомобильной промышленности, но преимущественно в авто с дизельными двигателями. Также высокий спрос на платину наблюдается в ювелирной промышленности, на которую идет около 25% от мирового предложения.

Крупнейшим потребителем данных металлов является Китай — мировой лидер по объему производства транспортных средств.

Крупнейшим производителем палладия в мире является Норникель с долей рынка около 43%. Что касается платины, то ее крупнейшим производителем является южноафриканская компания Anglo American Platinum с долей рынка 31%. Норникель занимает четвертое место (доля рынка — 12%) и является крупнейшим производителем за пределами ЮАР.

Как заявляет Норникель, начиная с 2010 года рынок палладия находится в состоянии устойчивого превышения объемов его физического потребления над объемами производства. Это становится возможным благодаря запасам, накопленным в предыдущие периоды. Компания ожидает расширения дефицита на фоне падения предложения на 15%: с 16 тонн годом ранее до 28 тонн (около 9% от годового мирового потребления) по итогам 2023 года. В 2024 году Норникель прогнозирует снижение дефицита до 16 тонн (примерно 5% от годового мирового потребления).

Что касается платины, последние шесть лет на рынке преобладает профицит металла (без учета инвестиционного спроса и ETF-фондов). Частично это связано со снижением доли дизельных автомобилей в Европе и мировым трендом на постепенный переход на бензиновые и гибридные транспортные средства, а также электрокары. В 2023 году Норникель ожидает дефицита в размере 12 тонн, или 5% от мирового спроса. Однако компания прогнозирует снижение дефицита до 9 тонн в 2024 году.

Цены на палладий снижаются с октября 2022 года. Это объясняется медленным восстановлением автомобильной отрасли после пандемии, что приводит к пониженному спросу на металл. Дополнительное давление на стоимость металлов, в частности металлов платиновой группы, оказывает жесткая монетарная политика ФРС США и опасения участников рынка относительно возможного наступления рецессии в ведущих экономиках мира.

В рамках нашей DCF-модели мы закладываем постепенное восстановление цен на палладий. Увеличение доли гибридных автомобилей в мире, где активно используется палладий, и сохранение высокой доли авто с бензиновыми двигателями будет поддерживать цены. Также снижение цен в 2023 году, на наш взгляд, отчасти можно объяснить спекулятивной активностью и большим количеством коротких позиций во фьючерсах на данный металл. При улучшении перспектив рынка палладия короткие позиции будут активно закрываться, что также окажет позитивный эффект на стоимость металла. Кроме того, низкая и/или отрицательная рентабельность ряда МПГ-проектов при текущих ценах также должна способствовать восстановлению цен.

Если говорить о платине, то мы закладываем лишь незначительный рост цен вплоть до 2030 года. Давление на спрос и цены будет оказывать сокращение доли автомобилей с дизельными двигателями в мире.

Норникель: обзор бизнеса

Бизнес Норникеля имеет три основных производственных дивизиона: Норильский, Кольский и Забайкальский.

Норильский дивизион включает в себя Талнахский рудный узел и одноименный Норильский рудный узел. Месторождения Талнахского рудного узла разрабатываются пятью рудниками закрытого типа, крупнейшими из которых являются Октябрьский, Таймырский и Комсомольский. Разработка Норильского рудного узла ведется рудником Заполярный открытым и подземным способами.

В Кольском дивизионе добыча ведется в основном на руднике Северный, но также небольшие объемы добываются в шахте Каула-Котсельваара — ее компания планирует закрыть в 2024 году ввиду исчерпания запасов месторождения, которые осваивала шахта. В свою очередь, в Забайкальском дивизионе разрабатываются два карьера: Верхне-Ильдиканский и Быстринский-2.

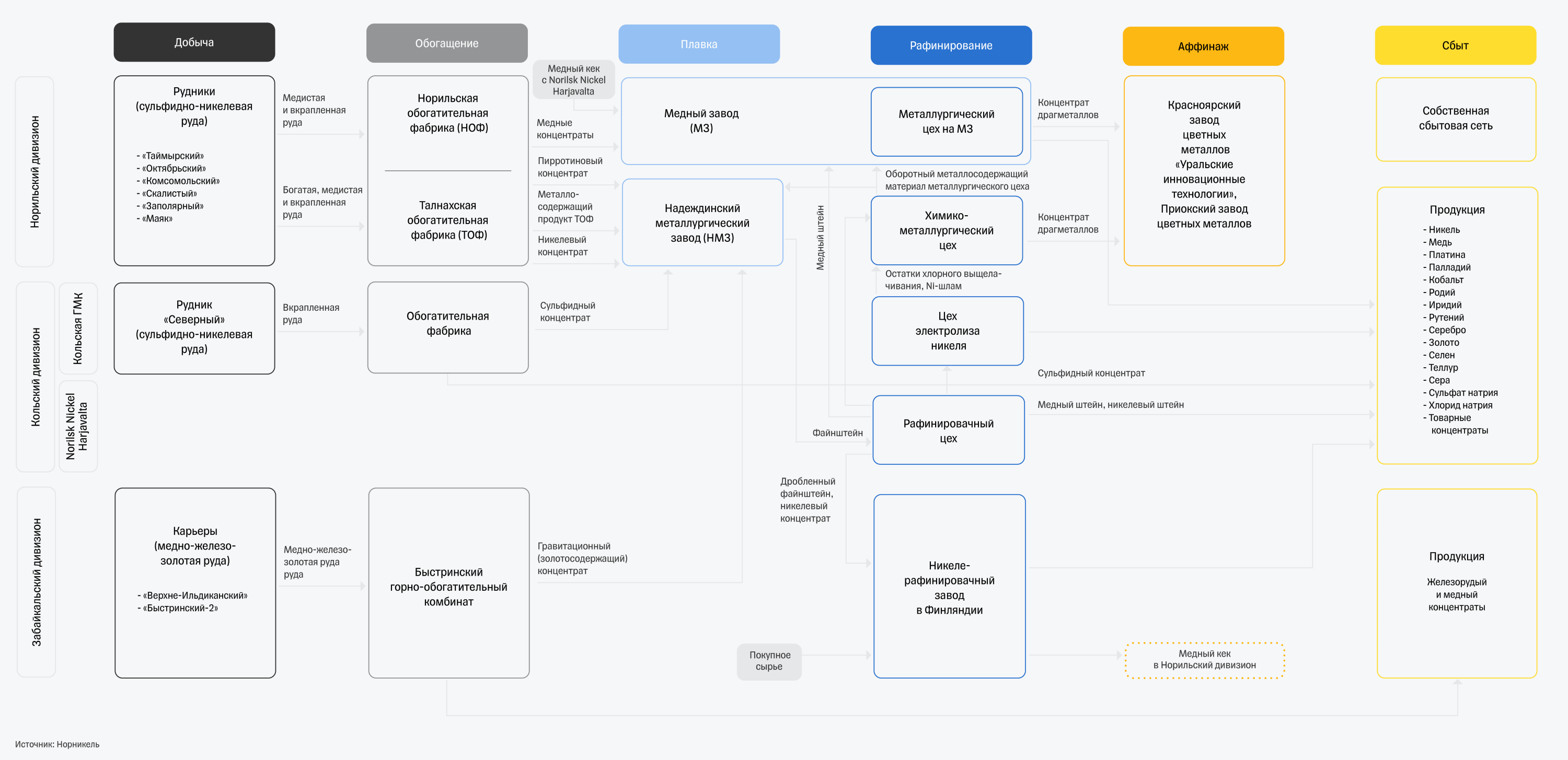

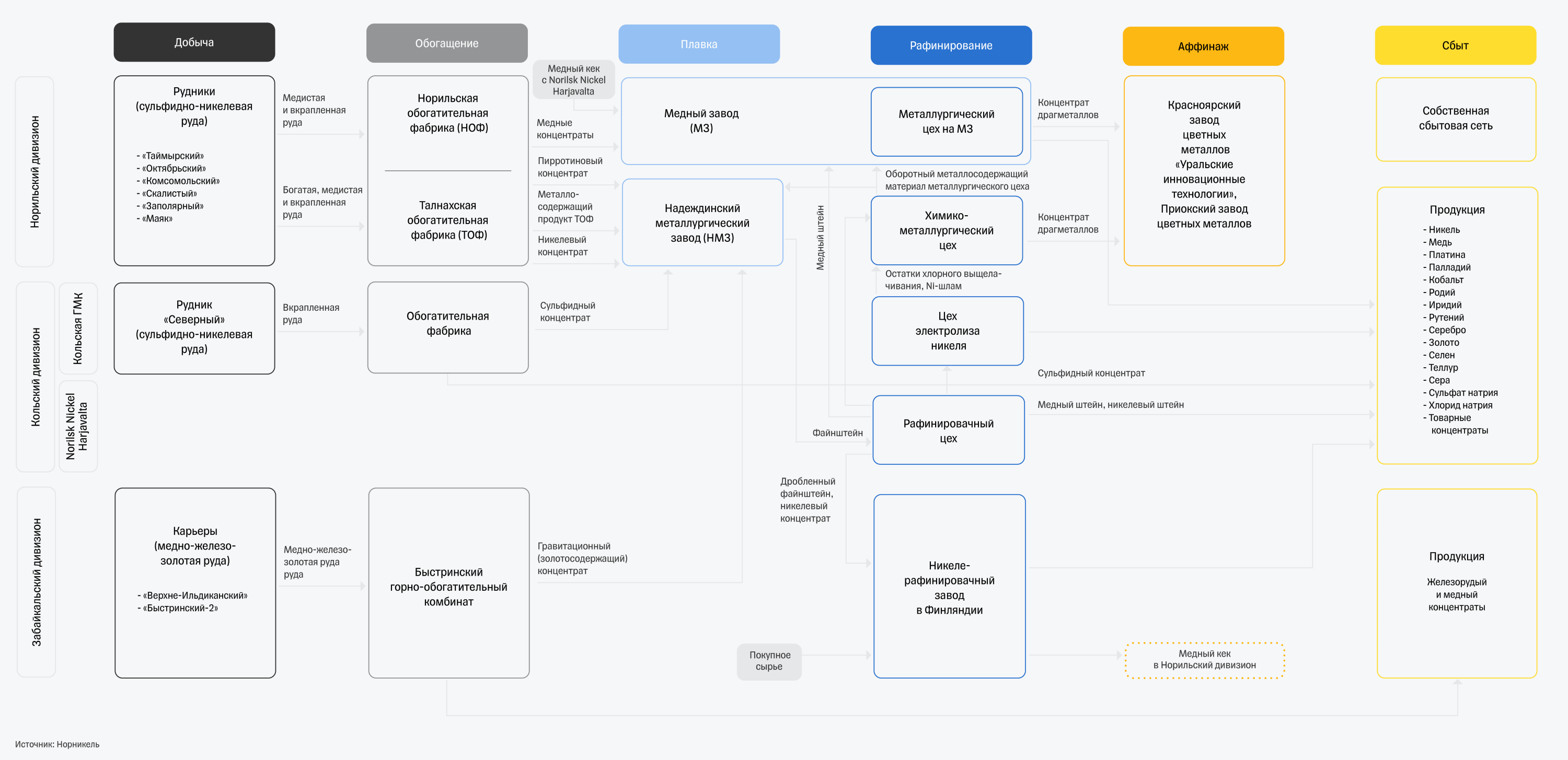

Как производят металлы

Схема производства

Добытая руда направляется на фабрики в рамках этапа обогащения. В Норильском дивизионе расположены две такие фабрики: Норильская (НОФ) и Талнахская (НОФ). В Кольском дивизионе обогатительная фабрика расположена в городе Заполярный, а в Забайкальском дивизионе переработка руды ведется на Быстринском горно-обогатительном комбинате (ГОК).

После переработки на обогатительных фабриках добытые металлы пребывают в форме концентрата (порошка), который направляется на дальнейшую переработку в рамках этапа плавки. Исключение составляют железорудный и медный концентраты из Забайкальского дивизиона и также часть сульфидного концентрата из Кольского дивизиона — они направляются сразу на продажу.

В Норильском дивизионе расположены два завода, которые осуществляют переработку поступающих концентратов: Надеждинский металлургический завод (НМЗ) и Медный завод. После данного этапа никельсодержащее сырье направляется на Кольскую ГМК и на завод компании Harjavalta в Финляндию для последнего этапа переработки — рафинирования. В свою очередь, рафинирование медьсодержащего сырья производится в металлургическом цехе на Медном заводе.

В ходе рафинирования никеля и меди также образуются концентраты с высоким содержанием драгоценных металлов, в первую очередь МПГ. В отличие от меди и никеля данные концентраты проходят дополнительный этап переработки — аффинаж. Это процесс получения благородных металлов высокой чистоты путем их разделения и отделения от загрязняющих примесей. Для аффинажа Норникель прибегает к услугам сторонних российских компаний.

Запасы

В соответствии с Кодексом JORC* на 1 января 2023 года доказанные и вероятные (P&P) запасы компании в Норильском и Кольском дивизионах составляют 1,1 млрд тонн руды.

* Австрало-Азиатский кодекс отчетности о результатах геолого-разведочных работ, ресурсах и запасах твердых полезных ископаемых.

В данной руде содержится следующее количество металлов:

никель — 8,3 млн тонн;

медь — 14,9 млн тонн;

палладий — 124,6 млн унций;

платина — 34,3 млн унций.

При текущих темпах добычи данных запасов хватит более чем на 40 лет. В свою очередь, оцененные и выявленные ресурсы (MI&I) достигают 1,8 млрд тонн при следующем содержании металлов:

никель — 13,8 млн тонн;

медь — 22,7 млн тонн;

палладий — 191,4 млн унций;

платина — 53,5 млн унций.

Если исходить из величины MI&I, то данных ресурсов хватит более чем на 75 лет добычи. Исходя из наших прогнозов, при росте объемов добычи к 2030 году до 25,5 млн тонн руды в год и сохранении такого уровня добычи оцененных и выявленных ресурсов хватит как минимум на 50 лет.

Что касается Забайкальского дивизиона, то P&P-запасы составляют 274 млн тонн — этого хватит примерно на 18 лет добычи при сохранении текущих темпов.

Объемы производства и прогнозы

Производственные показатели

На 2021 год стратегия развития Норникеля предусматривала рост добычи руды в Норильском промышленном районе (НПР) на 40—50%, до 24—26 млн тонн руды в год, к 2025 году относительно базового 2017 года. К 2030 году компания планировала нарастить добычу руды в НПР до 30—32 млн тонн руды в год.

Предполагалось, что реализация данной стратегии позволит Норникелю к 2030 году увеличить объемы производства ключевых металлов в НПР относительно базового 2017 года следующим образом:

никель: +25—35%, до 260—280 тысяч тонн;

медь: +25—35%, до 500—540 тысяч тонн (без учета Забайкальского дивизиона);

палладий и платина: +50—60%, до 160—170 тонн.

Тем не менее реализация данной стратегии роста предусматривала, в частности, использование западного оборудования. Однако из-за санкций в отношении России, невозможности закупить новое оборудование в недружественных странах и изменения логистических маршрутов Норникель вынужден направить ряд проектов роста на пересмотр.

Насколько мы понимаем, компания не планирует отказываться от своей капиталоемкой инвестиционной программы роста, но пересмотрит ее в части сроков, капитальных затрат и, возможно, объемов производства.

В рамках нашей DCF-модели мы исходим из предположения, что к 2030 году компания реализует два основных проекта роста:

увеличение добычи в Южном кластере до 8 млн тонн руды к 2029 году против 2,2 млн тонн, добытых в 2022 году;

увеличение добычи на руднике Скалистый до 3,4 млн тонн руды к 2030 году против 2,6 млн тонн, добытых в 2022 году.

Мы ожидаем следующих объемов производства металлов в 2023—2030 годах

Финансовые результаты и прогнозы

Выручка

Исторически компания ориентировалась на европейский рынок, доля которого в выручке в 2021 году превышала 50%. Однако после начала СВО некоторые европейские контрагенты приняли решение отказаться от ведения бизнеса с российскими компаниями. Следует отметить, что сам Норникель или его продукция не находятся под санкциями. На этом фоне Норникель перенаправил свои поставки в Азию.

В 2023 году мы ожидаем снижения выручки Норникеля на 18% в долларовом выражении в связи с падением цен на никель и МПГ, а также уменьшением объемов производства никеля и меди ввиду проведения плановых ремонтных работ на активах компании. Тем не менее, по нашим оценкам, в рублевом выражении снижение выручки за 2023 год составит менее 1% ввиду ослабления рубля. Также мы ожидаем незначительное сокращение выручки и в 2024 году. В дальнейшем мы прогнозируем ее рост вплоть до 2030 года благодаря восстановлению цен на основные производимые металлы и увеличению объемов их производства.

Себестоимость

За 2022 год крупнейшей статьей расходов в составе денежной себестоимости стали затраты на персонал — 32%. Также после изменений в налогообложении в 2021 году одной из крупнейших статей стал налог на добычу полезных ископаемых и иные обязательные платежи — 18% в себестоимости за 2022 год. В свою очередь, валютная структура денежной себестоимости и административных расходов выглядит следующим образом: за 2022 год около 94% затрат было номинировано в рублях, а остальные 6% — в прочих валютах.

Прогноз по EBITDA

По итогам 2023 года мы прогнозируем сокращение EBITDA компании в рублевом выражении на 15%, что будет обусловлено ростом себестоимости. В 2024 году мы также ожидаем снижения EBITDA из-за более низких средних цен на основные реализуемые металлы по сравнению с 2023 годом и из-за действия экспортных пошлин. В дальнейшем, по нашим оценкам, компания будет демонстрировать рост EBITDA с сохранением маржинальности на уровне около 47%. В 2025 году росту выручки и EBITDA будет способствовать, в частности, завершение модернизации Талнахской обогатительной фабрики, что повысит извлечение металлов из добытой руды.

Капитальные затраты

За 2022 год капитальные затраты в разрезе валют имели следующую структуру: 93% — в рублях, 7% — в прочих валютах. На текущий момент Норникель не дает долгосрочных прогнозов по капитальным затратам, поскольку они находятся на пересмотре в связи с косвенным влиянием антироссийских санкций на компанию. Однако в 2024 году компания рассчитывает направить на капитальные затраты $3,6 млрд, что соответствует уровню 2023 года.

В рамках нашей модели мы ожидаем, что в 2024—2027 годах капитальные затраты будут находиться вблизи уровней 2022—2023 годов ввиду реализации проектов роста и экологических проектов, а также модернизации объектов энергетической инфраструктуры. В дальнейшем мы закладываем постепенное снижение капитальных затрат до 2030 года.

Свободный денежный поток

По нашим расчетам, доходность свободного денежного потока (FCF) будет оставаться пониженной в 2023—2025 годах (менее 10%) в первую очередь из-за высоких капитальных затрат. Тем не менее в дальнейшем мы ожидаем значительного роста FCF по мере снижения капзатрат, увеличения объемов производства ключевых металлов и роста цен на них.

Дивиденды

Исторически Норникель платил щедрые дивиденды. До 1 января 2023 года действовало соглашение между крупнейшими акционерами Норникеля, согласно которому компания направляла на выплату дивидендов 60% от EBITDA, если чистый долг к EBITDA ниже 1,8x. Если соотношение превышало 1,8x, то компания могла снизить дивиденды до 30% от EBITDA, но выплатить все равно не менее $1 млрд.

На текущий момент новый подход к определению размера дивидендных выплат пока не принят, но, согласно заявлению менеджмента, в условиях крайне высокой неопределенности расчетной базой для промежуточных дивидендов за 2023 год стал свободный денежный поток.

По нашим оценкам, данный размер дивидендов составляет около 100% свободного денежного потока (FCF) за 9 месяцев 2023-го. Ранее менеджмент Норникеля не раз отмечал целесообразность привязки дивидендных выплат к величине свободного денежного потока после завершения акционерного соглашения.

Исходя из наших прогнозов и предположения о том, что с 2024 года Норникель будет направлять около 85% свободного денежного потока (рассчитываемого компанией как операционный денежный поток плюс инвестиционный денежный поток), дивиденд на акцию будет следующим.

Долговая нагрузка

По нашим оценкам, долговая нагрузка Норникеля, выраженная через соотношение чистый долг/EBITDA, будет снижаться с 2025 года за счет роста EBITDA, постепенного уменьшения капзатрат и направления на дивиденды не всей величины FCF.

Оценка акций Норникеля методом DCF

Мы использовали метод дисконтированных денежных потоков (DCF) с прогнозным периодом до 2030 года, чтобы определить справедливую стоимость акций Норникеля.

В рамках оценки мы использовали следующие значения ключевых параметров:

ставка дисконтирования — рублевый WACC на уровне 13,8%;

темп роста свободного денежного потока фирмы (FCFF) в постпрогнозном периоде (терминальный рост после 2030 года) — 3%.

Целевая цена акций Норникеля в зависимости от ставки WACC и терминального роста

Ключевые показатели

Риски

Наступление рецессии в ведущих экономиках мира. Реализация данного риска приведет к снижению спроса на основные производимые компанией металлы.

Более низкие цены на основные металлы в прогнозном периоде. Наступление рецессии может привести и к снижению цен на различные металлы, используемые в промышленности. Также возможно структурное изменение спроса на определенные металлы из товарной корзины Норникеля в долгосрочной перспективе, что может негативно повлиять на их цены.

Существенное отличие фактических объемов производства металлов от прогнозных. В рамках нашей оценки мы закладываем постепенное увеличение производства металлов Норникелем до 2030 года. Более низкие объемы производства, скорее всего, окажут негативный эффект на справедливую стоимость акций компании.

Санкционные риски. Пока компания не находится под прямыми санкциями западных стран. Их введение может негативно сказаться на бизнесе компании в моменте. Тем не менее в долгосрочной перспективе даже в случае реализации данного риска мы ожидаем лишь умеренного негативного эффекта на бизнес Норникеля.

Мы ожидаем, что компания продолжит наращивать объемы производства ключевых добываемых металлов вплоть до 2030 года. Тем не менее свободный денежный поток в 2023—2025 годах будет находиться под давлением высоких капитальных затрат на реализацию проектов роста и в области экологии, а также на модернизацию объектов энергетической инфраструктуры. Это снижает размер потенциальных дивидендов в ближайшие годы.

О компании

Норникель является лидером в горно-металлургической промышленности России и одним из крупнейших производителей металлов в мире. На начало марта 2023 года компания занимает ведущие позиции на мировом рынке металлов по объему производства:

№1 на рынке палладия с долей 43%;

№1 на рынке высокосортного никеля с долей 17% и №4 на рынке первичного никеля с долей 6%;

№4 на рынке платины с долей 12%;

№12 на рынке меди с долей 2%.

Краткий обзор ключевых металлов

Никель

Никель преимущественно используется для производства нержавеющей стали (65% мирового потребления за 2022 год).

Нержавеющая сталь применяется в различных отраслях:

производство потребительских товаров, в частности бытовой техники;

машиностроение и тяжелая промышленность;

производство автомобилей и другой транспортной техники;

строительство зданий и сооружений.

В последние годы активно растет спрос на никель со стороны производителей аккумуляторов. Если в 2017 году на них приходилось 5% от мирового потребления первичного никеля, то к 2022 году эта цифра увеличилась до 15%. Согласно ожиданиям Норникеля, использование никеля в аккумуляторах вырастет более чем в три раза и превысит 1 млн тонн к 2030 году (примерно 30% от общего спроса на никель).

Крупнейшим мировым производителем никеля является китайская компания Tsingshan Group с долей рынка в размере 20%. Однако компания специализируется на производстве низкосортного никеля, тогда как на рынке высокосортного никеля Норникель является крупнейшим производителем с долей 17%.

В 2022 году мировой рынок никеля находился в профиците: предложение превышало его потребление. На рынке был избыток предложения низкосортного никеля, в то время как высокосортный никель находился в дефиците. Формирование профицита произошло из-за ввода новых мощностей по производству никеля в Индонезии, которая добывает около половины металла в мире, а также из-за реализации накопленных запасов.

Норникель ожидает, что профицит на рынке никеля составит около 250 тысяч тонн (8% от годового мирового потребления) по итогам 2023 года. Ключевую роль здесь играет пониженный спрос на никель в секторе аккумуляторных батарей.

Компания ожидает сохранения профицита в размере 190 тысяч тонн в 2024 году из-за высоких темпов ввода новых мощностей в Индонезии.

Несмотря на наблюдаемое снижение цен на никель с начала 2023 года, в рамках нашей DCF-модели мы закладываем постепенный рост цен на металл. Подобный прогноз предполагает активный рост спроса на никель в отрасли аккумуляторных батарей для электромобилей. Кроме того, при текущих ценах на никель многие производители металла несут убытки. Этот фактор также должен способствовать восстановлению цен.

Медь

Медь является одним из важнейших промышленных металлов и применяется в различных секторах.

Несмотря на отраслевое разнообразие, около 3/4 производимой меди используется в одной сфере — для производства электропроводников, в частности кабелей и проводов. В свою очередь, крупнейшим потребителем меди является Китай с долей рынка около 55%. Поэтому состояние китайской экономики влияет на рынок меди.

Последние пять лет мировой рынок меди находился в сбалансированном положении с незначительным дефицитом предложения. Норникель ожидает сохранения похожей ситуации по итогам 2023 года и в 2024 году. По оценкам компании, профицит меди по итогам 2023-го составит около 200 тысяч тонн, или менее 1% от мирового годового потребления. При этом Норникель ожидает незначительного дефицита на рынке в размере 100 тысяч тонн в 2024 году.

Спрос на медь со стороны электромобилей и зеленой энергетики может привести к постепенному росту дефицита металла. Норникель ожидает, что к 2030 году использование меди в электротранспорте и зарядной инфраструктуре утроится, до 3 млн тонн, а потребление в зеленой энергетике увеличится более чем вдвое, до 2,5 млн тонн. Однако рост предложения вслед за спросом в долгосрочной перспективе не так очевиден: все из-за отсутствия новых низкозатратных проектов. Таким образом, потенциальное увеличение спроса и нехватка предложения могут привести к росту цен на медь в долгосрочной перспективе.

В рамках нашей DCF-модели мы закладываем умеренный рост цен на медь вплоть до 2030 года — в частности, за счет электрификации транспорта и увеличения количества проектов в сфере зеленой энергетики.

Палладий и платина

Палладий и платина относятся к металлам платиновой группы (МПГ), которые считаются драгоценными металлами, однако основное свое применение они находят в промышленности.

Около 80% производимого палладия используется в автомобильной отрасли для создания автокатализаторов выхлопных газов в транспортных средствах с двигателем внутреннего сгорания (в основном с бензиновым двигателем).

И до 40% производимой платины также используется в автомобильной промышленности, но преимущественно в авто с дизельными двигателями. Также высокий спрос на платину наблюдается в ювелирной промышленности, на которую идет около 25% от мирового предложения.

Крупнейшим потребителем данных металлов является Китай — мировой лидер по объему производства транспортных средств.

Крупнейшим производителем палладия в мире является Норникель с долей рынка около 43%. Что касается платины, то ее крупнейшим производителем является южноафриканская компания Anglo American Platinum с долей рынка 31%. Норникель занимает четвертое место (доля рынка — 12%) и является крупнейшим производителем за пределами ЮАР.

Как заявляет Норникель, начиная с 2010 года рынок палладия находится в состоянии устойчивого превышения объемов его физического потребления над объемами производства. Это становится возможным благодаря запасам, накопленным в предыдущие периоды. Компания ожидает расширения дефицита на фоне падения предложения на 15%: с 16 тонн годом ранее до 28 тонн (около 9% от годового мирового потребления) по итогам 2023 года. В 2024 году Норникель прогнозирует снижение дефицита до 16 тонн (примерно 5% от годового мирового потребления).

Что касается платины, последние шесть лет на рынке преобладает профицит металла (без учета инвестиционного спроса и ETF-фондов). Частично это связано со снижением доли дизельных автомобилей в Европе и мировым трендом на постепенный переход на бензиновые и гибридные транспортные средства, а также электрокары. В 2023 году Норникель ожидает дефицита в размере 12 тонн, или 5% от мирового спроса. Однако компания прогнозирует снижение дефицита до 9 тонн в 2024 году.

Цены на палладий снижаются с октября 2022 года. Это объясняется медленным восстановлением автомобильной отрасли после пандемии, что приводит к пониженному спросу на металл. Дополнительное давление на стоимость металлов, в частности металлов платиновой группы, оказывает жесткая монетарная политика ФРС США и опасения участников рынка относительно возможного наступления рецессии в ведущих экономиках мира.

По оценкам Норникеля, при нынешнем уровне цен на драгоценные металлы крупные МПГ-проекты в ЮАР и Северной Америке могут стать нерентабельными в 2024 году, а некоторые уже убыточны при текущих ценах и уровне производства. Таким образом, при сохранении подобной ценовой конъюнктуры Норникель ожидает сокращения предложения на рынке в 2024 году.

В рамках нашей DCF-модели мы закладываем постепенное восстановление цен на палладий. Увеличение доли гибридных автомобилей в мире, где активно используется палладий, и сохранение высокой доли авто с бензиновыми двигателями будет поддерживать цены. Также снижение цен в 2023 году, на наш взгляд, отчасти можно объяснить спекулятивной активностью и большим количеством коротких позиций во фьючерсах на данный металл. При улучшении перспектив рынка палладия короткие позиции будут активно закрываться, что также окажет позитивный эффект на стоимость металла. Кроме того, низкая и/или отрицательная рентабельность ряда МПГ-проектов при текущих ценах также должна способствовать восстановлению цен.

Если говорить о платине, то мы закладываем лишь незначительный рост цен вплоть до 2030 года. Давление на спрос и цены будет оказывать сокращение доли автомобилей с дизельными двигателями в мире.

Норникель: обзор бизнеса

Бизнес Норникеля имеет три основных производственных дивизиона: Норильский, Кольский и Забайкальский.

Норильский дивизион включает в себя Талнахский рудный узел и одноименный Норильский рудный узел. Месторождения Талнахского рудного узла разрабатываются пятью рудниками закрытого типа, крупнейшими из которых являются Октябрьский, Таймырский и Комсомольский. Разработка Норильского рудного узла ведется рудником Заполярный открытым и подземным способами.

В Кольском дивизионе добыча ведется в основном на руднике Северный, но также небольшие объемы добываются в шахте Каула-Котсельваара — ее компания планирует закрыть в 2024 году ввиду исчерпания запасов месторождения, которые осваивала шахта. В свою очередь, в Забайкальском дивизионе разрабатываются два карьера: Верхне-Ильдиканский и Быстринский-2.

Как производят металлы

Схема производства

Добытая руда направляется на фабрики в рамках этапа обогащения. В Норильском дивизионе расположены две такие фабрики: Норильская (НОФ) и Талнахская (НОФ). В Кольском дивизионе обогатительная фабрика расположена в городе Заполярный, а в Забайкальском дивизионе переработка руды ведется на Быстринском горно-обогатительном комбинате (ГОК).

После переработки на обогатительных фабриках добытые металлы пребывают в форме концентрата (порошка), который направляется на дальнейшую переработку в рамках этапа плавки. Исключение составляют железорудный и медный концентраты из Забайкальского дивизиона и также часть сульфидного концентрата из Кольского дивизиона — они направляются сразу на продажу.

В Норильском дивизионе расположены два завода, которые осуществляют переработку поступающих концентратов: Надеждинский металлургический завод (НМЗ) и Медный завод. После данного этапа никельсодержащее сырье направляется на Кольскую ГМК и на завод компании Harjavalta в Финляндию для последнего этапа переработки — рафинирования. В свою очередь, рафинирование медьсодержащего сырья производится в металлургическом цехе на Медном заводе.

В ходе рафинирования никеля и меди также образуются концентраты с высоким содержанием драгоценных металлов, в первую очередь МПГ. В отличие от меди и никеля данные концентраты проходят дополнительный этап переработки — аффинаж. Это процесс получения благородных металлов высокой чистоты путем их разделения и отделения от загрязняющих примесей. Для аффинажа Норникель прибегает к услугам сторонних российских компаний.

Запасы

В соответствии с Кодексом JORC* на 1 января 2023 года доказанные и вероятные (P&P) запасы компании в Норильском и Кольском дивизионах составляют 1,1 млрд тонн руды.

* Австрало-Азиатский кодекс отчетности о результатах геолого-разведочных работ, ресурсах и запасах твердых полезных ископаемых.

В данной руде содержится следующее количество металлов:

никель — 8,3 млн тонн;

медь — 14,9 млн тонн;

палладий — 124,6 млн унций;

платина — 34,3 млн унций.

При текущих темпах добычи данных запасов хватит более чем на 40 лет. В свою очередь, оцененные и выявленные ресурсы (MI&I) достигают 1,8 млрд тонн при следующем содержании металлов:

никель — 13,8 млн тонн;

медь — 22,7 млн тонн;

палладий — 191,4 млн унций;

платина — 53,5 млн унций.

Если исходить из величины MI&I, то данных ресурсов хватит более чем на 75 лет добычи. Исходя из наших прогнозов, при росте объемов добычи к 2030 году до 25,5 млн тонн руды в год и сохранении такого уровня добычи оцененных и выявленных ресурсов хватит как минимум на 50 лет.

Что касается Забайкальского дивизиона, то P&P-запасы составляют 274 млн тонн — этого хватит примерно на 18 лет добычи при сохранении текущих темпов.

Объемы производства и прогнозы

Производственные показатели

На 2021 год стратегия развития Норникеля предусматривала рост добычи руды в Норильском промышленном районе (НПР) на 40—50%, до 24—26 млн тонн руды в год, к 2025 году относительно базового 2017 года. К 2030 году компания планировала нарастить добычу руды в НПР до 30—32 млн тонн руды в год.

Предполагалось, что реализация данной стратегии позволит Норникелю к 2030 году увеличить объемы производства ключевых металлов в НПР относительно базового 2017 года следующим образом:

никель: +25—35%, до 260—280 тысяч тонн;

медь: +25—35%, до 500—540 тысяч тонн (без учета Забайкальского дивизиона);

палладий и платина: +50—60%, до 160—170 тонн.

Тем не менее реализация данной стратегии роста предусматривала, в частности, использование западного оборудования. Однако из-за санкций в отношении России, невозможности закупить новое оборудование в недружественных странах и изменения логистических маршрутов Норникель вынужден направить ряд проектов роста на пересмотр.

Насколько мы понимаем, компания не планирует отказываться от своей капиталоемкой инвестиционной программы роста, но пересмотрит ее в части сроков, капитальных затрат и, возможно, объемов производства.

В рамках нашей DCF-модели мы исходим из предположения, что к 2030 году компания реализует два основных проекта роста:

увеличение добычи в Южном кластере до 8 млн тонн руды к 2029 году против 2,2 млн тонн, добытых в 2022 году;

увеличение добычи на руднике Скалистый до 3,4 млн тонн руды к 2030 году против 2,6 млн тонн, добытых в 2022 году.

Мы ожидаем следующих объемов производства металлов в 2023—2030 годах

Финансовые результаты и прогнозы

Выручка

Исторически компания ориентировалась на европейский рынок, доля которого в выручке в 2021 году превышала 50%. Однако после начала СВО некоторые европейские контрагенты приняли решение отказаться от ведения бизнеса с российскими компаниями. Следует отметить, что сам Норникель или его продукция не находятся под санкциями. На этом фоне Норникель перенаправил свои поставки в Азию.

В 2023 году мы ожидаем снижения выручки Норникеля на 18% в долларовом выражении в связи с падением цен на никель и МПГ, а также уменьшением объемов производства никеля и меди ввиду проведения плановых ремонтных работ на активах компании. Тем не менее, по нашим оценкам, в рублевом выражении снижение выручки за 2023 год составит менее 1% ввиду ослабления рубля. Также мы ожидаем незначительное сокращение выручки и в 2024 году. В дальнейшем мы прогнозируем ее рост вплоть до 2030 года благодаря восстановлению цен на основные производимые металлы и увеличению объемов их производства.

Себестоимость

За 2022 год крупнейшей статьей расходов в составе денежной себестоимости стали затраты на персонал — 32%. Также после изменений в налогообложении в 2021 году одной из крупнейших статей стал налог на добычу полезных ископаемых и иные обязательные платежи — 18% в себестоимости за 2022 год. В свою очередь, валютная структура денежной себестоимости и административных расходов выглядит следующим образом: за 2022 год около 94% затрат было номинировано в рублях, а остальные 6% — в прочих валютах.

Прогноз по EBITDA

По итогам 2023 года мы прогнозируем сокращение EBITDA компании в рублевом выражении на 15%, что будет обусловлено ростом себестоимости. В 2024 году мы также ожидаем снижения EBITDA из-за более низких средних цен на основные реализуемые металлы по сравнению с 2023 годом и из-за действия экспортных пошлин. В дальнейшем, по нашим оценкам, компания будет демонстрировать рост EBITDA с сохранением маржинальности на уровне около 47%. В 2025 году росту выручки и EBITDA будет способствовать, в частности, завершение модернизации Талнахской обогатительной фабрики, что повысит извлечение металлов из добытой руды.

Капитальные затраты

За 2022 год капитальные затраты в разрезе валют имели следующую структуру: 93% — в рублях, 7% — в прочих валютах. На текущий момент Норникель не дает долгосрочных прогнозов по капитальным затратам, поскольку они находятся на пересмотре в связи с косвенным влиянием антироссийских санкций на компанию. Однако в 2024 году компания рассчитывает направить на капитальные затраты $3,6 млрд, что соответствует уровню 2023 года.

В рамках нашей модели мы ожидаем, что в 2024—2027 годах капитальные затраты будут находиться вблизи уровней 2022—2023 годов ввиду реализации проектов роста и экологических проектов, а также модернизации объектов энергетической инфраструктуры. В дальнейшем мы закладываем постепенное снижение капитальных затрат до 2030 года.

Свободный денежный поток

По нашим расчетам, доходность свободного денежного потока (FCF) будет оставаться пониженной в 2023—2025 годах (менее 10%) в первую очередь из-за высоких капитальных затрат. Тем не менее в дальнейшем мы ожидаем значительного роста FCF по мере снижения капзатрат, увеличения объемов производства ключевых металлов и роста цен на них.

Дивиденды

Исторически Норникель платил щедрые дивиденды. До 1 января 2023 года действовало соглашение между крупнейшими акционерами Норникеля, согласно которому компания направляла на выплату дивидендов 60% от EBITDA, если чистый долг к EBITDA ниже 1,8x. Если соотношение превышало 1,8x, то компания могла снизить дивиденды до 30% от EBITDA, но выплатить все равно не менее $1 млрд.

На текущий момент новый подход к определению размера дивидендных выплат пока не принят, но, согласно заявлению менеджмента, в условиях крайне высокой неопределенности расчетной базой для промежуточных дивидендов за 2023 год стал свободный денежный поток.

В декабре 2023 года внеочередное общее собрание акционеров одобрило выплату промежуточных дивидендов по результатам девяти месяцев 2023 года в размере 915,33 рубля на одну обыкновенную акцию.

По нашим оценкам, данный размер дивидендов составляет около 100% свободного денежного потока (FCF) за 9 месяцев 2023-го. Ранее менеджмент Норникеля не раз отмечал целесообразность привязки дивидендных выплат к величине свободного денежного потока после завершения акционерного соглашения.

Исходя из наших прогнозов и предположения о том, что с 2024 года Норникель будет направлять около 85% свободного денежного потока (рассчитываемого компанией как операционный денежный поток плюс инвестиционный денежный поток), дивиденд на акцию будет следующим.

Долговая нагрузка

По нашим оценкам, долговая нагрузка Норникеля, выраженная через соотношение чистый долг/EBITDA, будет снижаться с 2025 года за счет роста EBITDA, постепенного уменьшения капзатрат и направления на дивиденды не всей величины FCF.

Оценка акций Норникеля методом DCF

Мы использовали метод дисконтированных денежных потоков (DCF) с прогнозным периодом до 2030 года, чтобы определить справедливую стоимость акций Норникеля.

В рамках оценки мы использовали следующие значения ключевых параметров:

ставка дисконтирования — рублевый WACC на уровне 13,8%;

темп роста свободного денежного потока фирмы (FCFF) в постпрогнозном периоде (терминальный рост после 2030 года) — 3%.

Исходя из нашей модели оценки, мы присваиваем акциям Норникеля рейтинг «держать» с целевой ценой на горизонте 12 месяцев 19 000 рублей, и потенциалом роста 18%.

Целевая цена акций Норникеля в зависимости от ставки WACC и терминального роста

Ключевые показатели

Риски

Наступление рецессии в ведущих экономиках мира. Реализация данного риска приведет к снижению спроса на основные производимые компанией металлы.

Более низкие цены на основные металлы в прогнозном периоде. Наступление рецессии может привести и к снижению цен на различные металлы, используемые в промышленности. Также возможно структурное изменение спроса на определенные металлы из товарной корзины Норникеля в долгосрочной перспективе, что может негативно повлиять на их цены.

Существенное отличие фактических объемов производства металлов от прогнозных. В рамках нашей оценки мы закладываем постепенное увеличение производства металлов Норникелем до 2030 года. Более низкие объемы производства, скорее всего, окажут негативный эффект на справедливую стоимость акций компании.

Санкционные риски. Пока компания не находится под прямыми санкциями западных стран. Их введение может негативно сказаться на бизнесе компании в моменте. Тем не менее в долгосрочной перспективе даже в случае реализации данного риска мы ожидаем лишь умеренного негативного эффекта на бизнес Норникеля.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба