Менее чем за год низких процентных ставок в российской экономике, которые держались в период с сентября 2022 года по июнь 2023 года на уровне 7,5%, многие уже привыкли к дивидендной доходности превышающей доходность гособлигаций.

Повышенная дивидендная доходность Лукойла, как и ряда других дивидендных акций, связана не только с ростом доходов в 2022-2023 годах на фоне растущей нефти, но и за счет выплаты дивидендов за 2021 год в 2022 году. Акции получили дополнительный импульс на фоне высокой дивидендной доходности при низких процентных ставках.

Но все поменялось после того, как ЦБ поднял ставку в 2 раза с минимумов – до 13% в сентябре 2023 года, в рынок вошел в боковик. После роста ставки до 16% почему-то стали ожидать, что уже весной этого года она пойдет вниз.

На графике так и напрашивается линия вниз от текущего уровня. Но кто сказал, что ставка, равно, как инфляция и доллар пойдут вниз? Может наступить продолжительный период более высоких процентных ставок и инфляции, которые мы сейчас наблюдаем. Необязательно, что увидим резкий рост доллара до 110-150, ему достаточно продержаться на уровне 90, чтобы ставка 16% продержалась еще некоторое время.

Реальная дивидендная доходность

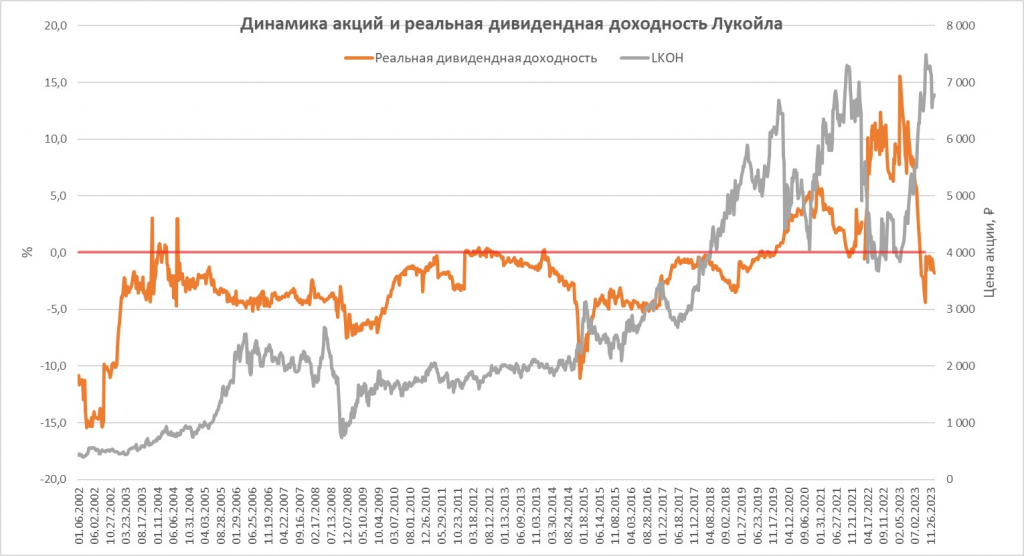

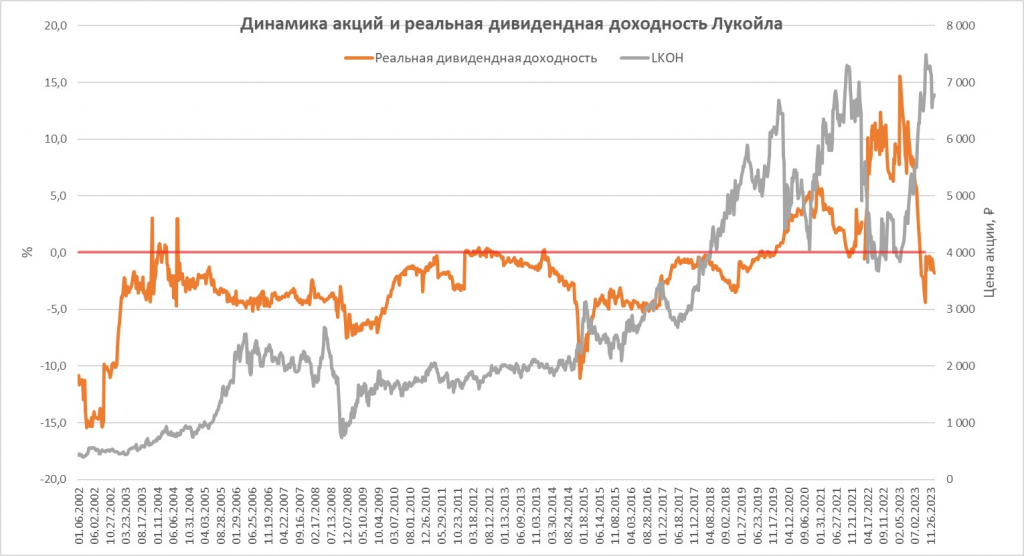

Посмотрим на реальную дивидендную доходность Лукойла, который на текущий момент — первый тяжеловес в индексе IMOEX с долей 14,2%, после которого идут Сбер (12,4%) и Газпром (11,5%). Лукойл может оказать существенное влияние на рынок.

Исторически реальная дивидендная доходность Лукойла была отрицательной. За реальную дивдоходность можно принять разницу между дивдоходностью и доходностью краткосрочных ОФЗ, которые отражают инфляцию. На нижеследующем графике представлен курс акций Лукойла и реальная дивдоходность Лукойла, которая рассчитана путем вычитания из дивдоходности Лукойла доходности по 1-летним ОФЗ.

Источник: данные по ценам акций и доходности ОФЗ — investing.com, расчеты автора

Как видно из графика большую часть времени с января 2022 года по декабрь 2023 года дивдоходность Лукойла была меньше, чем доходность по 1-летним ОФЗ, т.е. реальная дивдоходность Лукойла была отрицательной. Падение акций в 2020 и 2022 годах – редкий случай высокой положительной дивдоходности.

Если ЦБ в ближайшие месяцы не перейдет к снижению ставки, а поводов не предвидится, то реальная дивдоходность акций будет держаться в отрицательной зоне и не будет поддержки рынка со стороны покупателей. А если еще и нефть упадет, росту которой даже не способствуют даже хуситы, то упадут доходы нефтяников, вслед за ними акции и дивиденды, а реальная дивдоходность уйдет еще глубже в минус.

Как понятно из графика лучший момент для использования реальной дивдоходности в качестве индикатора – это его уход в хороший минус, после чего его рост сопровождается ростом цены акции.

Сколько дивидендов ожидать в 2024 году

По итогам 2023 года Лукойл может выплатить еще ₽500 с лишним. С учетом промежуточных дивидендов за 9м23 в размере ₽447 на акцию дивиденд за год составит около ₽1000.

Исторически дивиденды Лукойла росли год к году независимо от цен на нефть.

Источник: данные по ценам Urals — investing.com, дивидендам Лукойла — dohod.ru, расчеты автора

Поэтому в этом году общие дивиденды, включая итоговые за 2023 и промежуточные за 2024 могут составить около ₽1200 на акцию. Из этого размера дивиденда можно исходить при оценке реальной дивидендной доходности, чтобы определить подходящий момент для покупки.

Потенциальные уровни коррекции

В рамках долгосрочного тренда Лукойл сейчас находится вблизи исторических хаев и в середине восходящего канала, откуда возможно движение в оба направления. Среднесрочно — на уровне коррекции 23% по фибо с хаев тренда, начавшегося в феврале 2023 года.

Возможна коррекция до уровней, на которых наблюдались, как покупки, так и продажи – около ₽5000-5400 за акцию, что также соответствует коррекции 60% по фибо. При ₽5000-5400 за акцию и дивиденде ₽1200 на акцию дивдоходность Лукойла будет составлять 22-24%, но нужно делать поправку на действия ЦБ, цены на нефть и прочие факторы.

Повышенная дивидендная доходность Лукойла, как и ряда других дивидендных акций, связана не только с ростом доходов в 2022-2023 годах на фоне растущей нефти, но и за счет выплаты дивидендов за 2021 год в 2022 году. Акции получили дополнительный импульс на фоне высокой дивидендной доходности при низких процентных ставках.

Но все поменялось после того, как ЦБ поднял ставку в 2 раза с минимумов – до 13% в сентябре 2023 года, в рынок вошел в боковик. После роста ставки до 16% почему-то стали ожидать, что уже весной этого года она пойдет вниз.

На графике так и напрашивается линия вниз от текущего уровня. Но кто сказал, что ставка, равно, как инфляция и доллар пойдут вниз? Может наступить продолжительный период более высоких процентных ставок и инфляции, которые мы сейчас наблюдаем. Необязательно, что увидим резкий рост доллара до 110-150, ему достаточно продержаться на уровне 90, чтобы ставка 16% продержалась еще некоторое время.

Реальная дивидендная доходность

Посмотрим на реальную дивидендную доходность Лукойла, который на текущий момент — первый тяжеловес в индексе IMOEX с долей 14,2%, после которого идут Сбер (12,4%) и Газпром (11,5%). Лукойл может оказать существенное влияние на рынок.

Исторически реальная дивидендная доходность Лукойла была отрицательной. За реальную дивдоходность можно принять разницу между дивдоходностью и доходностью краткосрочных ОФЗ, которые отражают инфляцию. На нижеследующем графике представлен курс акций Лукойла и реальная дивдоходность Лукойла, которая рассчитана путем вычитания из дивдоходности Лукойла доходности по 1-летним ОФЗ.

Источник: данные по ценам акций и доходности ОФЗ — investing.com, расчеты автора

Как видно из графика большую часть времени с января 2022 года по декабрь 2023 года дивдоходность Лукойла была меньше, чем доходность по 1-летним ОФЗ, т.е. реальная дивдоходность Лукойла была отрицательной. Падение акций в 2020 и 2022 годах – редкий случай высокой положительной дивдоходности.

Если ЦБ в ближайшие месяцы не перейдет к снижению ставки, а поводов не предвидится, то реальная дивдоходность акций будет держаться в отрицательной зоне и не будет поддержки рынка со стороны покупателей. А если еще и нефть упадет, росту которой даже не способствуют даже хуситы, то упадут доходы нефтяников, вслед за ними акции и дивиденды, а реальная дивдоходность уйдет еще глубже в минус.

Как понятно из графика лучший момент для использования реальной дивдоходности в качестве индикатора – это его уход в хороший минус, после чего его рост сопровождается ростом цены акции.

Сколько дивидендов ожидать в 2024 году

По итогам 2023 года Лукойл может выплатить еще ₽500 с лишним. С учетом промежуточных дивидендов за 9м23 в размере ₽447 на акцию дивиденд за год составит около ₽1000.

Исторически дивиденды Лукойла росли год к году независимо от цен на нефть.

Источник: данные по ценам Urals — investing.com, дивидендам Лукойла — dohod.ru, расчеты автора

Поэтому в этом году общие дивиденды, включая итоговые за 2023 и промежуточные за 2024 могут составить около ₽1200 на акцию. Из этого размера дивиденда можно исходить при оценке реальной дивидендной доходности, чтобы определить подходящий момент для покупки.

Потенциальные уровни коррекции

В рамках долгосрочного тренда Лукойл сейчас находится вблизи исторических хаев и в середине восходящего канала, откуда возможно движение в оба направления. Среднесрочно — на уровне коррекции 23% по фибо с хаев тренда, начавшегося в феврале 2023 года.

Возможна коррекция до уровней, на которых наблюдались, как покупки, так и продажи – около ₽5000-5400 за акцию, что также соответствует коррекции 60% по фибо. При ₽5000-5400 за акцию и дивиденде ₽1200 на акцию дивдоходность Лукойла будет составлять 22-24%, но нужно делать поправку на действия ЦБ, цены на нефть и прочие факторы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба