2 февраля 2024 Financial Times

Поскольку на рынках возникает новая переломная точка, необходимо делать более масштабный и трудный выбор

За последние несколько месяцев мы стали свидетелями значительного изменения ожиданий относительно экономического цикла. Год назад многие экономисты и инвесторы ожидали, что мировая экономика вступит в рецессию, вызванную резким повышением процентных ставок для борьбы с ростом глобальной инфляции. Напротив, в начале этого года консенсусные ожидания были более благоприятными: инфляция сейчас замедляется, открывая путь к серии снижений процентных ставок и мягкой экономической посадке.

Финансовые рынки склонны предугадывать изменения в цикле до того, как они материализуются. Например, в первой половине 2022 года рост процентных ставок и опасения рецессии привели к снижению мировых цен на акции. Напротив, с конца октября 2023 года мировые цены на акции выросли почти на 20 процентов, поскольку инвесторы начали отражать улучшение макроэкономической ситуации. Таким образом, циклы имеют большое значение для инвесторов.

Тем не менее, хотя многие инвесторы концентрируются на прогнозе этих поворотных моментов, большинство из них сосредоточены на получении прибыли в долгосрочной перспективе. Краткосрочные спады и подъемы не должны иметь большого значения для этих инвесторов — большее значение имеет тенденция.

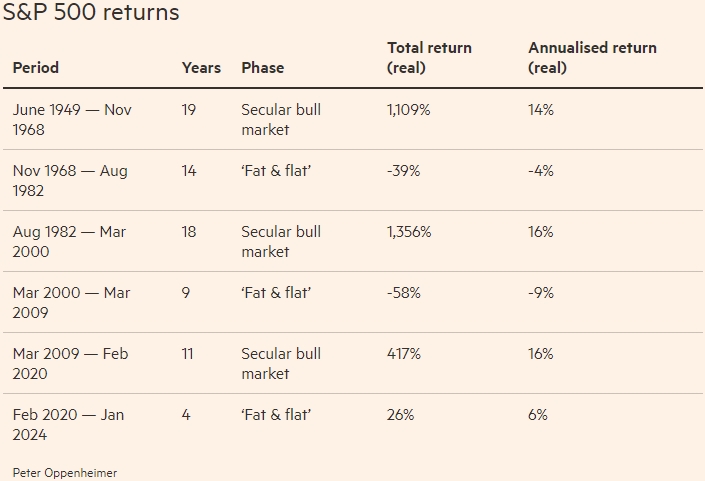

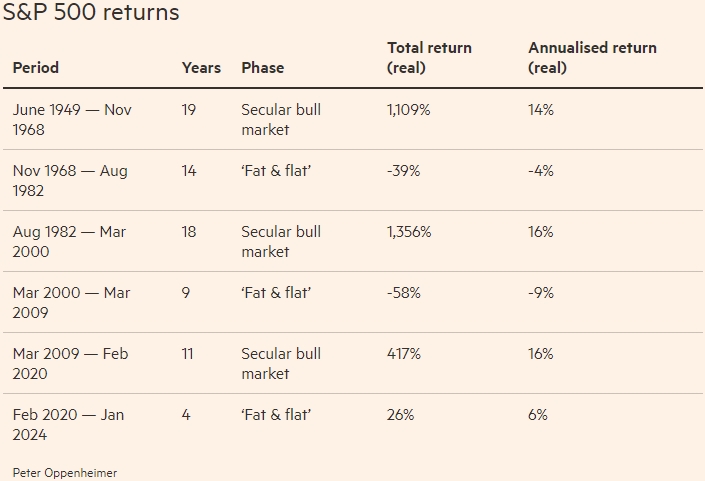

Большинство циклов существуют в рамках этих долгосрочных тенденций или «суперциклов», которые могут быть продолжительными, хотя и существенно различаться. Например, после Второй мировой войны было три суперцикла, которые привели к резкому увеличению доходности инвесторов, но были также три, в течение которых общая доходность была низкой.

В период с 1949 по 1968 год цены на акции США выросли на 14 процентов в годовом исчислении после инфляции и дивидендов. Сочетание послевоенного восстановления, создания международных институтов, роста мировой торговли и бэби-бума привело к высокому экономическому росту. Однако к концу 1960-х годов инфляция начала расти: в период с 1968 по 1973 год общая реальная доходность акций США упала на 4 процента в годовом исчислении. На фоне геополитической напряженности серия нефтяных шоков, высокая инфляция и рост процентных ставок привели к рецессии и замедлению мировой торговли.

Доходность S&P 500. Период циклов и суперциклов. Источник: Питер Оппенгеймер

Инфляция и процентные ставки достигли пика в 1982 году, ознаменовав один из самых сильных суперциклов в истории, который закончился технологическим пузырем на рубеже тысячелетий. За этот период сочетание последовательно снижающихся процентных ставок, экономических реформ, снижения налогов и развития технологий способствовало росту прибыльности. Распад Советского Союза уменьшил геополитические риски и способствовал периоду быстрой глобализации и роста мировой торговли. В совокупности эти факторы обеспечили общую годовую реальную доходность акций США в размере 16 процентов в период с 1982 по 2000 год.

Следующий суперцикл длился от лопнувшего технологического пузыря до окончания финансового кризиса в 2009 году, сопровождаясь чередой взлетов и падений. Наконец, период с 2010 по 2020 год снова принес высокую доходность акций в размере 16 процентов в годовом исчислении с учетом инфляции и дивидендов, что во многом является результатом рекордно низких процентных ставок, количественного смягчения для поддержки рынков и экономики и растущего влияния крупных технологических компаний.

Возникает новая переломная точка как в цикле, так и в вековой тенденции рынков. С точки зрения цикличности, страх перед ростом инфляции и процентных ставок отступает. Однако, как я пишу в своей книге, некоторые события меняют нынешнюю повышательную тенденцию в том, что я называю циклом постмодерна.

Хотя крупнейшие центральные банки могут снизить процентные ставки в этом году, они вряд ли вернутся к минимумам эпохи после финансового кризиса или будут иметь тенденцию к снижению в течение нескольких лет. Тем временем геополитическая напряженность растет, глобализация бросает вызов и возникает более региональная модель производства. Ужесточение рынков труда и энергетики оказывает повышательное давление на затраты компаний, снижая прибыль. Эти препятствия усиливаются, поскольку мы сталкиваемся с двойным воздействием двух мощных дополнительных сил: искусственного интеллекта и декарбонизации.

Оба будут капиталоемкими и создадут как проблемы, так и возможности. Со временем ИИ, вероятно, повысит производительность, создаст новые рабочие места, продукты и услуги, в то время как декарбонизированная экономика откроет перспективы более здорового и безопасного мира, в котором предельные затраты на энергию рухнут. Инвесторам придется быть более терпеливыми, а также более готовыми делать более масштабный и трудный выбор между относительными победителями и проигравшими.

Рула Халаф, редактор FT, является главным глобальным стратегом по ценным бумагам и руководителем отдела макроисследований в Европе в Goldman Sachs, а также автором книги «Любая счастливая прибыль»

За последние несколько месяцев мы стали свидетелями значительного изменения ожиданий относительно экономического цикла. Год назад многие экономисты и инвесторы ожидали, что мировая экономика вступит в рецессию, вызванную резким повышением процентных ставок для борьбы с ростом глобальной инфляции. Напротив, в начале этого года консенсусные ожидания были более благоприятными: инфляция сейчас замедляется, открывая путь к серии снижений процентных ставок и мягкой экономической посадке.

Финансовые рынки склонны предугадывать изменения в цикле до того, как они материализуются. Например, в первой половине 2022 года рост процентных ставок и опасения рецессии привели к снижению мировых цен на акции. Напротив, с конца октября 2023 года мировые цены на акции выросли почти на 20 процентов, поскольку инвесторы начали отражать улучшение макроэкономической ситуации. Таким образом, циклы имеют большое значение для инвесторов.

Тем не менее, хотя многие инвесторы концентрируются на прогнозе этих поворотных моментов, большинство из них сосредоточены на получении прибыли в долгосрочной перспективе. Краткосрочные спады и подъемы не должны иметь большого значения для этих инвесторов — большее значение имеет тенденция.

Большинство циклов существуют в рамках этих долгосрочных тенденций или «суперциклов», которые могут быть продолжительными, хотя и существенно различаться. Например, после Второй мировой войны было три суперцикла, которые привели к резкому увеличению доходности инвесторов, но были также три, в течение которых общая доходность была низкой.

В период с 1949 по 1968 год цены на акции США выросли на 14 процентов в годовом исчислении после инфляции и дивидендов. Сочетание послевоенного восстановления, создания международных институтов, роста мировой торговли и бэби-бума привело к высокому экономическому росту. Однако к концу 1960-х годов инфляция начала расти: в период с 1968 по 1973 год общая реальная доходность акций США упала на 4 процента в годовом исчислении. На фоне геополитической напряженности серия нефтяных шоков, высокая инфляция и рост процентных ставок привели к рецессии и замедлению мировой торговли.

Доходность S&P 500. Период циклов и суперциклов. Источник: Питер Оппенгеймер

Инфляция и процентные ставки достигли пика в 1982 году, ознаменовав один из самых сильных суперциклов в истории, который закончился технологическим пузырем на рубеже тысячелетий. За этот период сочетание последовательно снижающихся процентных ставок, экономических реформ, снижения налогов и развития технологий способствовало росту прибыльности. Распад Советского Союза уменьшил геополитические риски и способствовал периоду быстрой глобализации и роста мировой торговли. В совокупности эти факторы обеспечили общую годовую реальную доходность акций США в размере 16 процентов в период с 1982 по 2000 год.

Следующий суперцикл длился от лопнувшего технологического пузыря до окончания финансового кризиса в 2009 году, сопровождаясь чередой взлетов и падений. Наконец, период с 2010 по 2020 год снова принес высокую доходность акций в размере 16 процентов в годовом исчислении с учетом инфляции и дивидендов, что во многом является результатом рекордно низких процентных ставок, количественного смягчения для поддержки рынков и экономики и растущего влияния крупных технологических компаний.

Возникает новая переломная точка как в цикле, так и в вековой тенденции рынков. С точки зрения цикличности, страх перед ростом инфляции и процентных ставок отступает. Однако, как я пишу в своей книге, некоторые события меняют нынешнюю повышательную тенденцию в том, что я называю циклом постмодерна.

Хотя крупнейшие центральные банки могут снизить процентные ставки в этом году, они вряд ли вернутся к минимумам эпохи после финансового кризиса или будут иметь тенденцию к снижению в течение нескольких лет. Тем временем геополитическая напряженность растет, глобализация бросает вызов и возникает более региональная модель производства. Ужесточение рынков труда и энергетики оказывает повышательное давление на затраты компаний, снижая прибыль. Эти препятствия усиливаются, поскольку мы сталкиваемся с двойным воздействием двух мощных дополнительных сил: искусственного интеллекта и декарбонизации.

Оба будут капиталоемкими и создадут как проблемы, так и возможности. Со временем ИИ, вероятно, повысит производительность, создаст новые рабочие места, продукты и услуги, в то время как декарбонизированная экономика откроет перспективы более здорового и безопасного мира, в котором предельные затраты на энергию рухнут. Инвесторам придется быть более терпеливыми, а также более готовыми делать более масштабный и трудный выбор между относительными победителями и проигравшими.

Рула Халаф, редактор FT, является главным глобальным стратегом по ценным бумагам и руководителем отдела макроисследований в Европе в Goldman Sachs, а также автором книги «Любая счастливая прибыль»

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба