Хотя все предпосылки для дивидендов есть

6 февраля 2024 года ММК

раскрыл консолидированную финансовую отчетность по итогам 2023 года.

Любопытно будет сравнить результаты 2023 года с аналогичными показателями 2022 года, тем более что до этого компания не раскрывала консолидированные результаты за 2022 год.

Главные результаты 2023 года:

Производство стали выросло на 11% — почти до 13 млн тонн.

Натуральные продажи металлопродукции выросли на 10% — до 11,8 млн тонн.

Доля премиальной продукции сократилась с 44 до 42,8%.

Выручка выросла на 9,1% — до 763 млрд рублей.

Себестоимость продаж увеличилась на 3% — до 543 млрд рублей.

Операционная прибыль выросла на 33% — до 146 млрд рублей.

EBITDA увеличилась на 26% — до 196 млрд рублей, а рентабельность показателя выросла на 3,4 п. п. — до 25,6%.

Чистая прибыль подскочила на 68% — до 118 млрд рублей.

Свободный денежный поток сократился на 58% — до 31 млрд рублей.

Капитальные расходы выросли на 26% — до 95 млрд рублей.

Чистый долг ММК на конец 2023 года составил минус 89 млрд рублей, а коэффициент «чистый долг / EBITDA» — минус 0,5.

Потенциальный дивиденд на акцию по итогам 2023 года — 2,75 ₽, дивидендная доходность — около 4,7%.

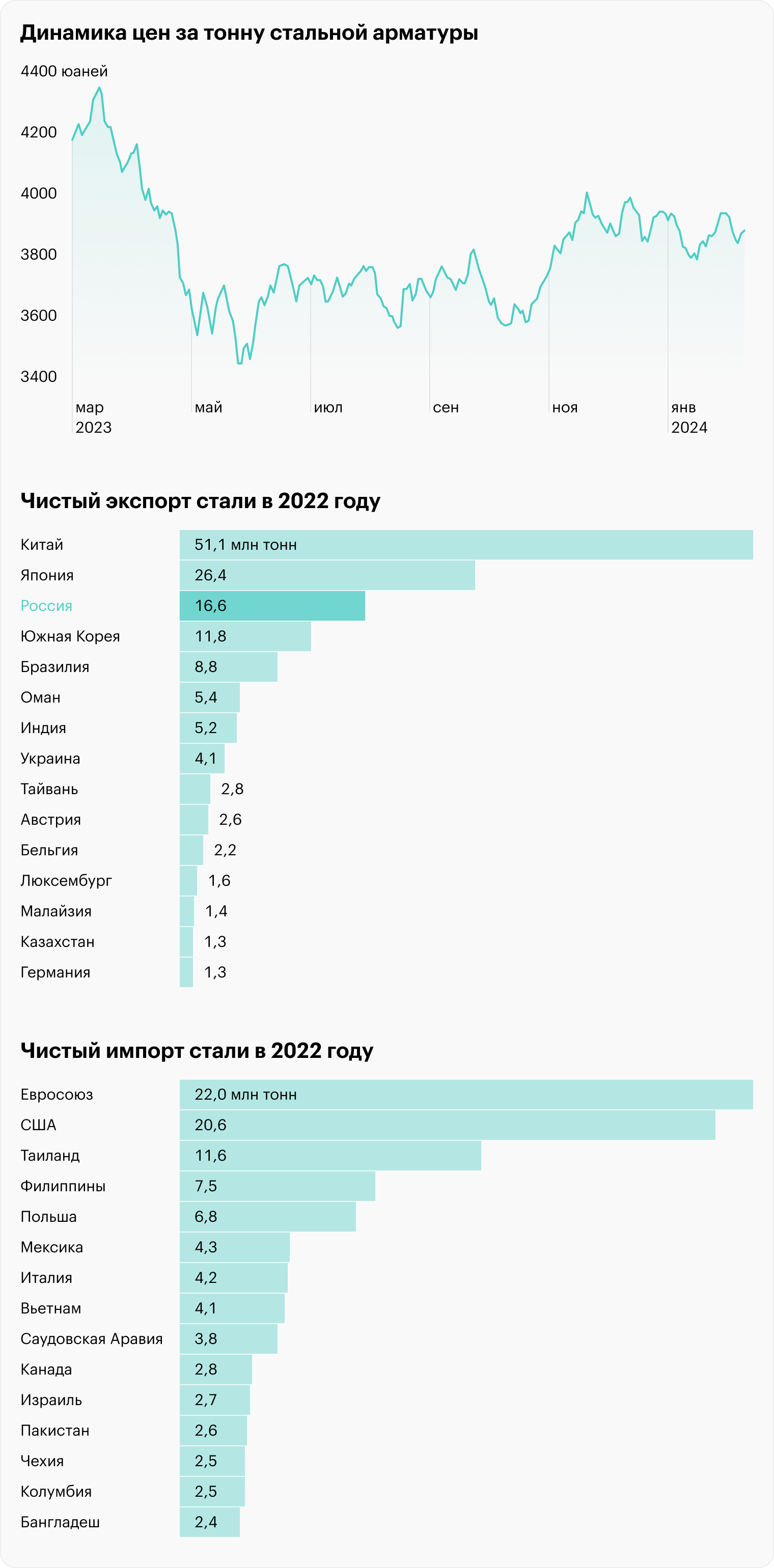

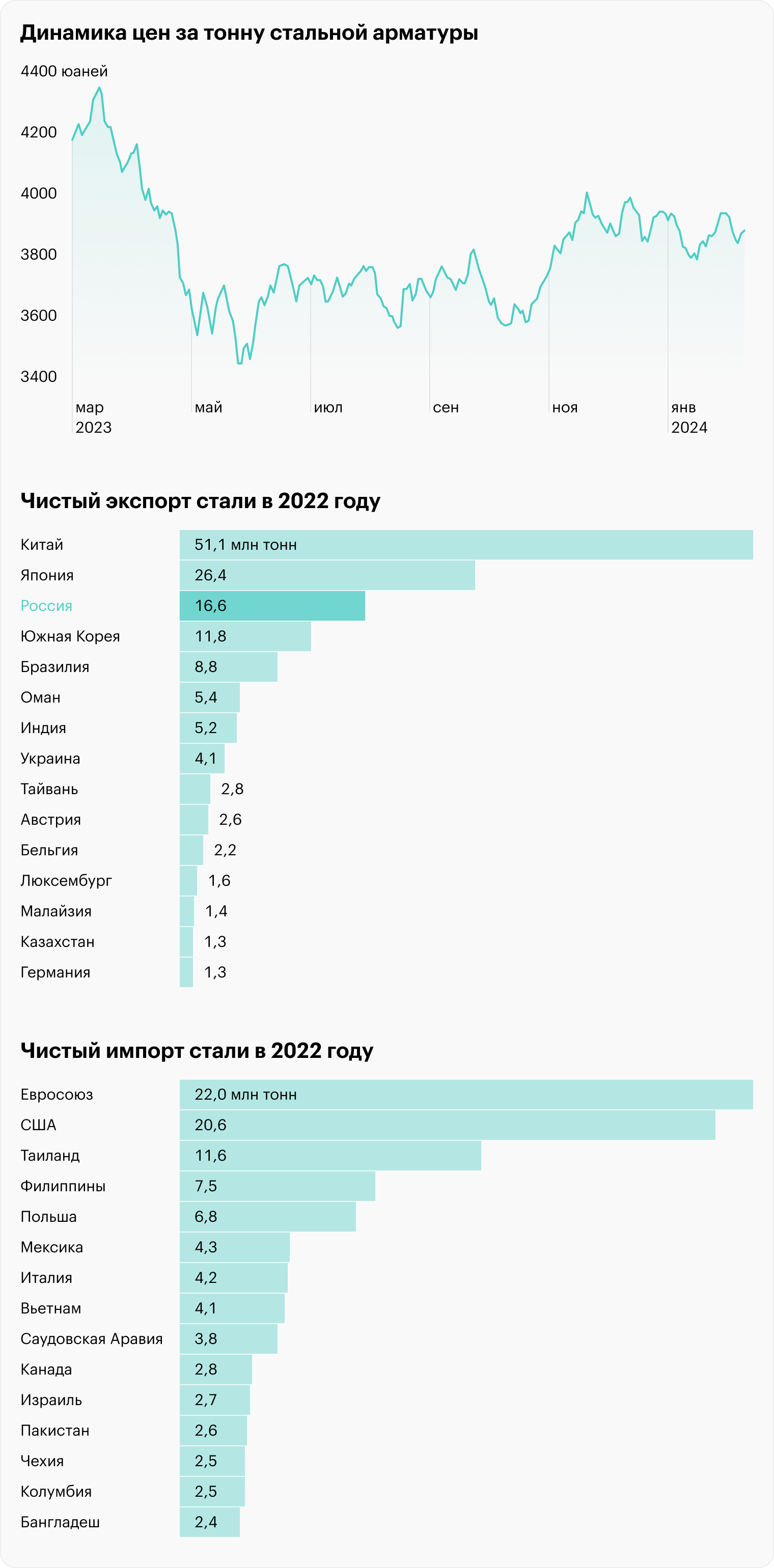

Ситуация на рынке стали

В 2022 году российская отрасль черной металлургии оказалась в сложной ситуации: она фактически лишилась ключевого с точки зрения объемов поставок и рентабельности продаж европейского рынка. В марте того года ЕС ввел запрет на импорт российских изделий из стали и железа. А в июле ужесточил ограничения: компании, которые поставляют сталь в ЕС, теперь должны подтверждать, что сырье для производства стальной продукции в третьей стране не поставляли из России.

После введения ограничений российским металлургам пришлось экстренно менять логистику и искать новые рынки сбыта — в России и «дружественных» странах. Согласно стратегии развития Минпромторга, этап адаптации российских металлургов к новым условиям может продлиться до 2025 года, а в 2025—2030 годах начнется период восстановления.

Спрос и цены на рынке стали в значительной степени зависят от ситуации в Китае, который занимает больше половины рынка как по объемам спроса, так и по объемам предложения. В первой половине 2023 года после снятия ковидных ограничений Китай резко нарастил производство стали. Но внутренний спрос рос медленнее, поэтому стране пришлось наращивать экспорт. В результате на мировой рынок попали дополнительные объемы стали, что обвалило цены на эту продукцию.

Россия входит в пятерку крупнейших стран — производителей стальной продукции. По данным WSA, в 2023 году она увеличила объемы производства стали на 5,6%, до 76 млн тонн. Страна также занимает третье место по чистому экспорту стали.

Более 70% всех объемов производства стали в России приходится на четыре металлургических холдинга: ММК, НЛМК, «Евраз» и «Северсталь». ММК входит в 50 крупнейших компаний в мире по объему выпуска стальной продукции и увеличил объемы производства в 2023 году сильнее среднерыночных значений.

Динамика производства металлургических холдингов, млн тонн

Операционные результаты ММК

Производство и продажи продукции выросли. Но следует обратить внимание на сокращение в структуре продаж доли премиальной продукции с более высокой добавленной стоимостью.

Производство стали по итогам 2023 года выросло на 11% — до почти 13 млн тонн — на фоне благоприятной конъюнктуры на российском рынке металлопроката.

Выпуск стали на производственной площадке в Магнитогорске вырос на 16,8% — до 12,61 млн тонн. При этом производство на турецких активах рухнуло на 57,4% — до 381 тысячи тонн — на фоне макроэкономических проблем, замедления деловой активности и произошедшего в начале 2023 года землетрясения.

Выплавка чугуна выросла почти на 10% и достигла 9,94 млн тонн на фоне увеличения спроса и сокращения продолжительности капитальных ремонтов в доменном производстве.

Производство железорудного сырья упало на 4% — до 2,3 млн тонн, — что стало худшим результатом последних лет.

Продажи металлопродукции выросли на 10% — до 11,78 млн тонн. Такой сильный рост — отчасти следствие низкой базы 2022 года, когда продажи упали до минимума из-за кризиса. Кроме того, спрос на продукцию был вызван высокой активностью в строительном секторе, восстановлением спроса со стороны автомобильной отрасли и машиностроения, а также расширением продаж в страны ближнего зарубежья.

Продажи высокомаржинальной премиальной продукции показали более слабую динамику и выросли лишь на 7% — до 5,04 млн тонн, в основном за счет увеличения продаж холоднокатаного проката и проката с покрытиями. Доля премиальной продукции сократилась с 44 до 42,8%, что отчасти может быть вызвано уходом с европейского рынка из-за санкций.

Операционные показатели ММК, млн тонн

Финансовые результаты ММК

Основные финансовые показатели компании демонстрировали рост, за исключением одного — свободного денежного потока.

Выручка ММК по итогам 2023 года за счет увеличения объема натуральных продаж выросла на 9% — до 763 млрд рублей.

Себестоимость продаж повысилась на 3% — до 543 млрд рублей. Из-за того что доходы росли быстрее, чем издержки выпуска металлопродукции, валовая прибыль увеличилась на 27%, до 220 млрд рублей.

Операционная прибыль выросла на 33%, до 146 млрд рублей. При этом общехозяйственные и административные расходы увеличились на 14% и составили 18 млрд рублей. Коммерческие расходы повысились на 23%, до 55 млрд рублей.

EBITDA увеличилась на 26% — до 196 млрд рублей. Это стало возможным, кроме всего прочего, благодаря росту продаж премиальной продукции. Рентабельность показателя повысилась до 26% — против 22% в 2022 году.

Чистый финансовый доход

вырос в шесть раз

— до 5 млрд рублей, в основном за счет роста процентных доходов от денег, размещенных на банковских депозитах. Кроме этого, компания получила прибыль по курсовым разницам в размере 5 млрд рублей на фоне волатильности российского рубля.

Чистая прибыль по итогам 2023 года выросла на 68%, до 118 млрд рублей, прибыль на акцию увеличилась с 6,3 до 10,6 ₽.

Свободный денежный поток по итогам года сократился на 58% — до 30,75 млрд рублей — на фоне увеличения капитальных затрат. Для инвесторов этот показатель важен еще и потому, что он выступает базой для расчета дивидендов согласно действующей дивидендной политике.

Финансовые показатели ММК, млрд рублей

Инвестиции, долг и дивиденды

Инвестиции компании растут, долговая нагрузка снижается, но вопрос с дивидендами остается нерешенным.

Капитальные вложения ММК по итогам 2023 года выросли на 26%, до 95 млрд рублей.

Основные затраты пришлись на следующие статьи:

Строительство коксовой батареи № 12. Проект вышел на финишный этап, и, когда его завершат, он позволит улучшить операционную и экологическую эффективность коксохимического производства.

Строительство кислородного блока, который увеличит производительность доменного и сталеплавильного переделов, а также производство чугуна и стали.

Строительство комплекса по термообработке горячекатаного листа, которое ведется на фоне возросшего спроса на премиальные марки стали.

Кроме того, в июле 2023 года компания приобрела угольную шахту имени Тихова. Это позволит повысить объемы добычи угля в дивизионе «ММК-уголь» и улучшить операционную эффективность за счет более качественного угля.

Капитальные расходы ММК, млрд рублей

Долговая нагрузка. Общий долг группы по итогам 2023 года незначительно сократился и на 31 декабря составил 73 млрд рублей. При этом на счетах компании на конец прошлого года скопилось 162 млрд рублей в деньгах и их эквивалентах. Из-за того что у компании больше денег, чем она должна, чистый долг ММК ушел в отрицательную зону и на конец 2023 года составил минус 89 млрд рублей.

Долговая нагрузка по коэффициенту «чистый долг / EBITDA» также оказалась в отрицательной зоне и составила минус 0,46. Это значит, что финансовой устойчивости ММК ничто не угрожает и есть деньги и на развитие бизнеса, и на выплату дивидендов акционерам.

Долговая нагрузка ММК, млрд рублей

Дивиденды. ММК, как и прочие российские публичные металлурги, с 2022 года приостановил выплату дивидендов на фоне кризиса и возросших рисков, хотя до этого выплачивал дивиденды ежеквартально.

В марте прошлого года председатель совета директоров ММК Виктор Рашников говорил, что менеджмент вернется к обсуждениям вопроса о выплате дивидендов не раньше декабря 2023 года. Но пока никакой дополнительной информации о дивидендных перспективах ММК не поступало.

Один из конкурентов компании — холдинг «Северсталь» — уже объявил, что возвращается к выплате дивидендов. Это повышает вероятность, что в 2024 году и руководство ММК решит возобновить выплаты своим акционерам.

Последняя утвержденная версия дивидендной политики ММК предполагает направлять на дивиденды не менее 50% свободного денежного потока, если коэффициент долговой нагрузки «чистый долг / EBITDA» больше единицы, и не менее 100% — если меньше. Пока сумма на счетах бизнеса превышает сумму кредитов и займов, то есть чистый долг находится в отрицательной зоне, объем выплат не должен быть меньше свободного денежного потока за соответствующий период.

По итогам 2024 года свободный денежный поток группы составил 31 млрд рублей. С учетом отрицательной долговой нагрузки его полностью могут распределить между акционерами. Тогда дивиденды составят около 2,75 ₽ на акцию. Еще почти 6,5 ₽ на акцию компания могла бы заплатить по результатам 2022 года. Но пока менеджмент не дает своих рекомендаций по размеру возможных будущих выплат.

Дивидендная политика ММК

Что в итоге

ММК опубликовал сильную финансовую отчетность по итогам 2023 года, отразив рост практически всех ключевых финансовых показателей по сравнению с кризисным 2022. Компания увеличила физические продажи металлопродукции, что позволило нарастить выручку, несмотря на достаточно неблагоприятную ценовую конъюнктуру на стальном рынке. Еще более впечатляющими оказались темпы показателей EBITDA и прибыли за счет того, что доходы росли быстрее издержек.

При этом капитальные расходы бизнеса достигли рекордного уровня. Это резко сократило свободный денежный поток, который служит базой для расчета дивидендов. Впрочем, пока компания молчит о том, когда планирует вернуться к выплате дивидендов своим акционерам.

Скорее всего, это случится уже в текущем году. По крайней мере, для этого есть все предпосылки: на счетах холдинга скопилось много денег, чистый долг еще глубже ушел в отрицательную зону, а один из главных конкурентов уже объявил о возврате к дивидендным выплатам. Тем более ранее в вопросе дивидендов ММК и «Северсталь» действовали более-менее синхронно.

На 2024 год менеджмент ММК планирует высокую инвестиционную активность. В планах строительство паровоздуходувной электростанции, а также вложения в машиностроительные проекты на базе группы.

6 февраля 2024 года ММК

раскрыл консолидированную финансовую отчетность по итогам 2023 года.

Любопытно будет сравнить результаты 2023 года с аналогичными показателями 2022 года, тем более что до этого компания не раскрывала консолидированные результаты за 2022 год.

Главные результаты 2023 года:

Производство стали выросло на 11% — почти до 13 млн тонн.

Натуральные продажи металлопродукции выросли на 10% — до 11,8 млн тонн.

Доля премиальной продукции сократилась с 44 до 42,8%.

Выручка выросла на 9,1% — до 763 млрд рублей.

Себестоимость продаж увеличилась на 3% — до 543 млрд рублей.

Операционная прибыль выросла на 33% — до 146 млрд рублей.

EBITDA увеличилась на 26% — до 196 млрд рублей, а рентабельность показателя выросла на 3,4 п. п. — до 25,6%.

Чистая прибыль подскочила на 68% — до 118 млрд рублей.

Свободный денежный поток сократился на 58% — до 31 млрд рублей.

Капитальные расходы выросли на 26% — до 95 млрд рублей.

Чистый долг ММК на конец 2023 года составил минус 89 млрд рублей, а коэффициент «чистый долг / EBITDA» — минус 0,5.

Потенциальный дивиденд на акцию по итогам 2023 года — 2,75 ₽, дивидендная доходность — около 4,7%.

Ситуация на рынке стали

В 2022 году российская отрасль черной металлургии оказалась в сложной ситуации: она фактически лишилась ключевого с точки зрения объемов поставок и рентабельности продаж европейского рынка. В марте того года ЕС ввел запрет на импорт российских изделий из стали и железа. А в июле ужесточил ограничения: компании, которые поставляют сталь в ЕС, теперь должны подтверждать, что сырье для производства стальной продукции в третьей стране не поставляли из России.

После введения ограничений российским металлургам пришлось экстренно менять логистику и искать новые рынки сбыта — в России и «дружественных» странах. Согласно стратегии развития Минпромторга, этап адаптации российских металлургов к новым условиям может продлиться до 2025 года, а в 2025—2030 годах начнется период восстановления.

Спрос и цены на рынке стали в значительной степени зависят от ситуации в Китае, который занимает больше половины рынка как по объемам спроса, так и по объемам предложения. В первой половине 2023 года после снятия ковидных ограничений Китай резко нарастил производство стали. Но внутренний спрос рос медленнее, поэтому стране пришлось наращивать экспорт. В результате на мировой рынок попали дополнительные объемы стали, что обвалило цены на эту продукцию.

Россия входит в пятерку крупнейших стран — производителей стальной продукции. По данным WSA, в 2023 году она увеличила объемы производства стали на 5,6%, до 76 млн тонн. Страна также занимает третье место по чистому экспорту стали.

Более 70% всех объемов производства стали в России приходится на четыре металлургических холдинга: ММК, НЛМК, «Евраз» и «Северсталь». ММК входит в 50 крупнейших компаний в мире по объему выпуска стальной продукции и увеличил объемы производства в 2023 году сильнее среднерыночных значений.

Динамика производства металлургических холдингов, млн тонн

Операционные результаты ММК

Производство и продажи продукции выросли. Но следует обратить внимание на сокращение в структуре продаж доли премиальной продукции с более высокой добавленной стоимостью.

Производство стали по итогам 2023 года выросло на 11% — до почти 13 млн тонн — на фоне благоприятной конъюнктуры на российском рынке металлопроката.

Выпуск стали на производственной площадке в Магнитогорске вырос на 16,8% — до 12,61 млн тонн. При этом производство на турецких активах рухнуло на 57,4% — до 381 тысячи тонн — на фоне макроэкономических проблем, замедления деловой активности и произошедшего в начале 2023 года землетрясения.

Выплавка чугуна выросла почти на 10% и достигла 9,94 млн тонн на фоне увеличения спроса и сокращения продолжительности капитальных ремонтов в доменном производстве.

Производство железорудного сырья упало на 4% — до 2,3 млн тонн, — что стало худшим результатом последних лет.

Продажи металлопродукции выросли на 10% — до 11,78 млн тонн. Такой сильный рост — отчасти следствие низкой базы 2022 года, когда продажи упали до минимума из-за кризиса. Кроме того, спрос на продукцию был вызван высокой активностью в строительном секторе, восстановлением спроса со стороны автомобильной отрасли и машиностроения, а также расширением продаж в страны ближнего зарубежья.

Продажи высокомаржинальной премиальной продукции показали более слабую динамику и выросли лишь на 7% — до 5,04 млн тонн, в основном за счет увеличения продаж холоднокатаного проката и проката с покрытиями. Доля премиальной продукции сократилась с 44 до 42,8%, что отчасти может быть вызвано уходом с европейского рынка из-за санкций.

Операционные показатели ММК, млн тонн

Финансовые результаты ММК

Основные финансовые показатели компании демонстрировали рост, за исключением одного — свободного денежного потока.

Выручка ММК по итогам 2023 года за счет увеличения объема натуральных продаж выросла на 9% — до 763 млрд рублей.

Себестоимость продаж повысилась на 3% — до 543 млрд рублей. Из-за того что доходы росли быстрее, чем издержки выпуска металлопродукции, валовая прибыль увеличилась на 27%, до 220 млрд рублей.

Операционная прибыль выросла на 33%, до 146 млрд рублей. При этом общехозяйственные и административные расходы увеличились на 14% и составили 18 млрд рублей. Коммерческие расходы повысились на 23%, до 55 млрд рублей.

EBITDA увеличилась на 26% — до 196 млрд рублей. Это стало возможным, кроме всего прочего, благодаря росту продаж премиальной продукции. Рентабельность показателя повысилась до 26% — против 22% в 2022 году.

Чистый финансовый доход

вырос в шесть раз

— до 5 млрд рублей, в основном за счет роста процентных доходов от денег, размещенных на банковских депозитах. Кроме этого, компания получила прибыль по курсовым разницам в размере 5 млрд рублей на фоне волатильности российского рубля.

Чистая прибыль по итогам 2023 года выросла на 68%, до 118 млрд рублей, прибыль на акцию увеличилась с 6,3 до 10,6 ₽.

Свободный денежный поток по итогам года сократился на 58% — до 30,75 млрд рублей — на фоне увеличения капитальных затрат. Для инвесторов этот показатель важен еще и потому, что он выступает базой для расчета дивидендов согласно действующей дивидендной политике.

Финансовые показатели ММК, млрд рублей

Инвестиции, долг и дивиденды

Инвестиции компании растут, долговая нагрузка снижается, но вопрос с дивидендами остается нерешенным.

Капитальные вложения ММК по итогам 2023 года выросли на 26%, до 95 млрд рублей.

Основные затраты пришлись на следующие статьи:

Строительство коксовой батареи № 12. Проект вышел на финишный этап, и, когда его завершат, он позволит улучшить операционную и экологическую эффективность коксохимического производства.

Строительство кислородного блока, который увеличит производительность доменного и сталеплавильного переделов, а также производство чугуна и стали.

Строительство комплекса по термообработке горячекатаного листа, которое ведется на фоне возросшего спроса на премиальные марки стали.

Кроме того, в июле 2023 года компания приобрела угольную шахту имени Тихова. Это позволит повысить объемы добычи угля в дивизионе «ММК-уголь» и улучшить операционную эффективность за счет более качественного угля.

Капитальные расходы ММК, млрд рублей

Долговая нагрузка. Общий долг группы по итогам 2023 года незначительно сократился и на 31 декабря составил 73 млрд рублей. При этом на счетах компании на конец прошлого года скопилось 162 млрд рублей в деньгах и их эквивалентах. Из-за того что у компании больше денег, чем она должна, чистый долг ММК ушел в отрицательную зону и на конец 2023 года составил минус 89 млрд рублей.

Долговая нагрузка по коэффициенту «чистый долг / EBITDA» также оказалась в отрицательной зоне и составила минус 0,46. Это значит, что финансовой устойчивости ММК ничто не угрожает и есть деньги и на развитие бизнеса, и на выплату дивидендов акционерам.

Долговая нагрузка ММК, млрд рублей

Дивиденды. ММК, как и прочие российские публичные металлурги, с 2022 года приостановил выплату дивидендов на фоне кризиса и возросших рисков, хотя до этого выплачивал дивиденды ежеквартально.

В марте прошлого года председатель совета директоров ММК Виктор Рашников говорил, что менеджмент вернется к обсуждениям вопроса о выплате дивидендов не раньше декабря 2023 года. Но пока никакой дополнительной информации о дивидендных перспективах ММК не поступало.

Один из конкурентов компании — холдинг «Северсталь» — уже объявил, что возвращается к выплате дивидендов. Это повышает вероятность, что в 2024 году и руководство ММК решит возобновить выплаты своим акционерам.

Последняя утвержденная версия дивидендной политики ММК предполагает направлять на дивиденды не менее 50% свободного денежного потока, если коэффициент долговой нагрузки «чистый долг / EBITDA» больше единицы, и не менее 100% — если меньше. Пока сумма на счетах бизнеса превышает сумму кредитов и займов, то есть чистый долг находится в отрицательной зоне, объем выплат не должен быть меньше свободного денежного потока за соответствующий период.

По итогам 2024 года свободный денежный поток группы составил 31 млрд рублей. С учетом отрицательной долговой нагрузки его полностью могут распределить между акционерами. Тогда дивиденды составят около 2,75 ₽ на акцию. Еще почти 6,5 ₽ на акцию компания могла бы заплатить по результатам 2022 года. Но пока менеджмент не дает своих рекомендаций по размеру возможных будущих выплат.

Дивидендная политика ММК

Что в итоге

ММК опубликовал сильную финансовую отчетность по итогам 2023 года, отразив рост практически всех ключевых финансовых показателей по сравнению с кризисным 2022. Компания увеличила физические продажи металлопродукции, что позволило нарастить выручку, несмотря на достаточно неблагоприятную ценовую конъюнктуру на стальном рынке. Еще более впечатляющими оказались темпы показателей EBITDA и прибыли за счет того, что доходы росли быстрее издержек.

При этом капитальные расходы бизнеса достигли рекордного уровня. Это резко сократило свободный денежный поток, который служит базой для расчета дивидендов. Впрочем, пока компания молчит о том, когда планирует вернуться к выплате дивидендов своим акционерам.

Скорее всего, это случится уже в текущем году. По крайней мере, для этого есть все предпосылки: на счетах холдинга скопилось много денег, чистый долг еще глубже ушел в отрицательную зону, а один из главных конкурентов уже объявил о возврате к дивидендным выплатам. Тем более ранее в вопросе дивидендов ММК и «Северсталь» действовали более-менее синхронно.

На 2024 год менеджмент ММК планирует высокую инвестиционную активность. В планах строительство паровоздуходувной электростанции, а также вложения в машиностроительные проекты на базе группы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба