«Диасофт» — один из крупнейших российских разработчиков и поставщиков ИТ-решений для финансового сектора и других отраслей экономики. Продукты компании используют банки, инвестиционные и страховые компании, пенсионные фонды, а также государственные предприятия и разработчики программного обеспечения.

Компания работает на российском рынке с 1991 года и регулярно выпускает новые поколения программных продуктов. В 2013 году «Диасофт» вошел в список 16 мировых лидеров в области разработки автоматизированных банковских систем и стал первой и единственной российской компанией в «Магическом квадранте» компании Gartner

1 февраля компания объявила о намерении провести IPO на Мосбирже. В этом материале обсудим, как устроен ее бизнес и стоит ли участвовать в размещении акций.

На чем зарабатывают

«Диасофт» разрабатывает программное обеспечение в трех основных направлениях.

ПО для финансового сектора. Эмитент предлагает банкам, пенсионным фондам, инвестиционным и страховым компаниям цифровые сервисы и программные продукты для работы с ценными бумагами, для управления расчетами, депозитами и кредитами. Это ключевое направление для компании: на него приходится 90% выручки. Рыночная доля «Диасофта» на рынке ПО для финансового сектора — 24% за 2022 год, что в два раза больше в сравнении с ближайшим конкурентом.

ПО для госсектора и ERP. Компания разрабатывает программы для автоматизации управления ресурсами предприятия: финансами, персоналом, логистикой, — а еще для того, чтобы планировать производство.

Системное ПО и средства производства. «Диасофт» предлагает компаниям разных отраслей решения для организации программного обеспечения и продукты для управления базами данных, серверами и приложениями.

В портфеле компании более 230 программных продуктов, а 196 из них включены в реестр российского программного обеспечения — по этому показателю «Диасофт» кратно превосходит другие компании сектора. Например, у группы «Астра» девять продуктов в реестре российского ПО, а у компании «Мой офис» — 16.

«Диасофт» получил выгоду от ухода западных вендоров в 2022 году и импортозамещения среди российских корпоративных клиентов. Продукты и решения компании заменяют иностранные программы IBM, Oracle, Microsoft, SAP и других компаний.

Выручка «Диасофта» формируется за счет новых и возобновляемых продаж. Новые продажи включают продажу лицензий и внедрение решений компании для клиента. На них приходится 27% выручки. Возобновляемые продажи включают сопровождение и обновление уже купленных клиентами продуктов. Это направление приносит «Диасофту» 73% выручки.

Как и в случае с другими производителями программного обеспечения в России, самый активный период с точки зрения продаж — четвертый квартал, когда компании заключают или продлевают договоры на следующий год. На период с октября по декабрь приходится 33—35% годовой выручки эмитента. Сезонность выручки в значительной степени сглажена смещенным финансовым годом компании. Также на каждый последний месяц квартала — не только декабрь, но и март, июнь, сентябрь — исторически приходится не менее 50—60% квартальной выручки.

Аргументы за

Сильные финансовые показатели. Финансовый год компании заканчивается 31 марта, а полугодие — 30 сентября. По итогам шести месяцев, завершившихся 30 сентября 2023 года, выручка выросла на 23,5% — до 3,38 млрд рублей. Показатель EBITDA вырос на 50% — до 1,19 млрд рублей. Чистая прибыль за полугодие подскочила на 78% и составила 0,91 млрд рублей. Рентабельность по чистой прибыли увеличилась на 8,2 процентных пункта — до 26,9% по итогам шести месяцев.

В отчетности компания не выделяет отдельных сегментов и показывает финансовые результаты в одном операционном сегменте.

Финансовые результаты «Диасофта», млрд рублей

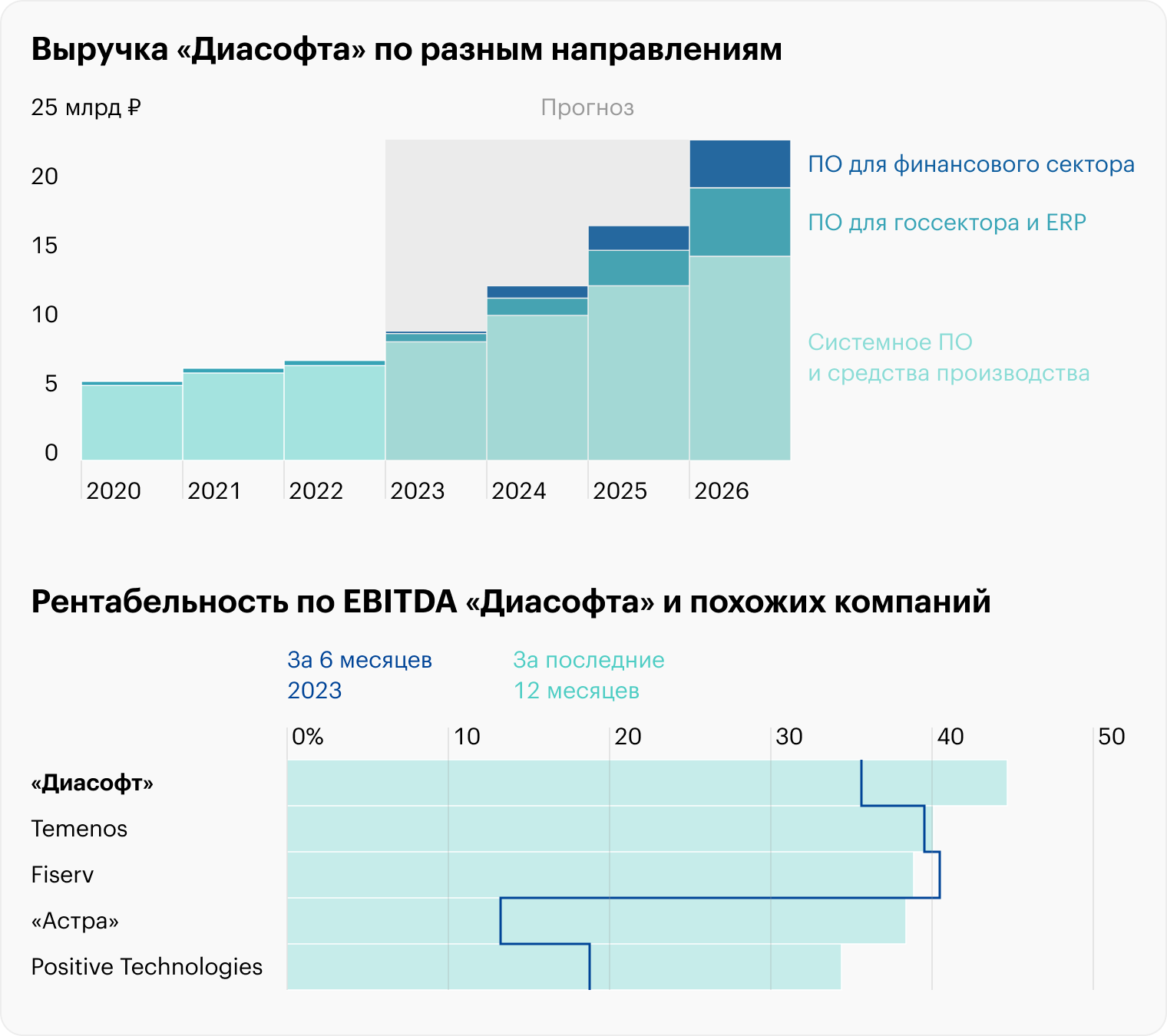

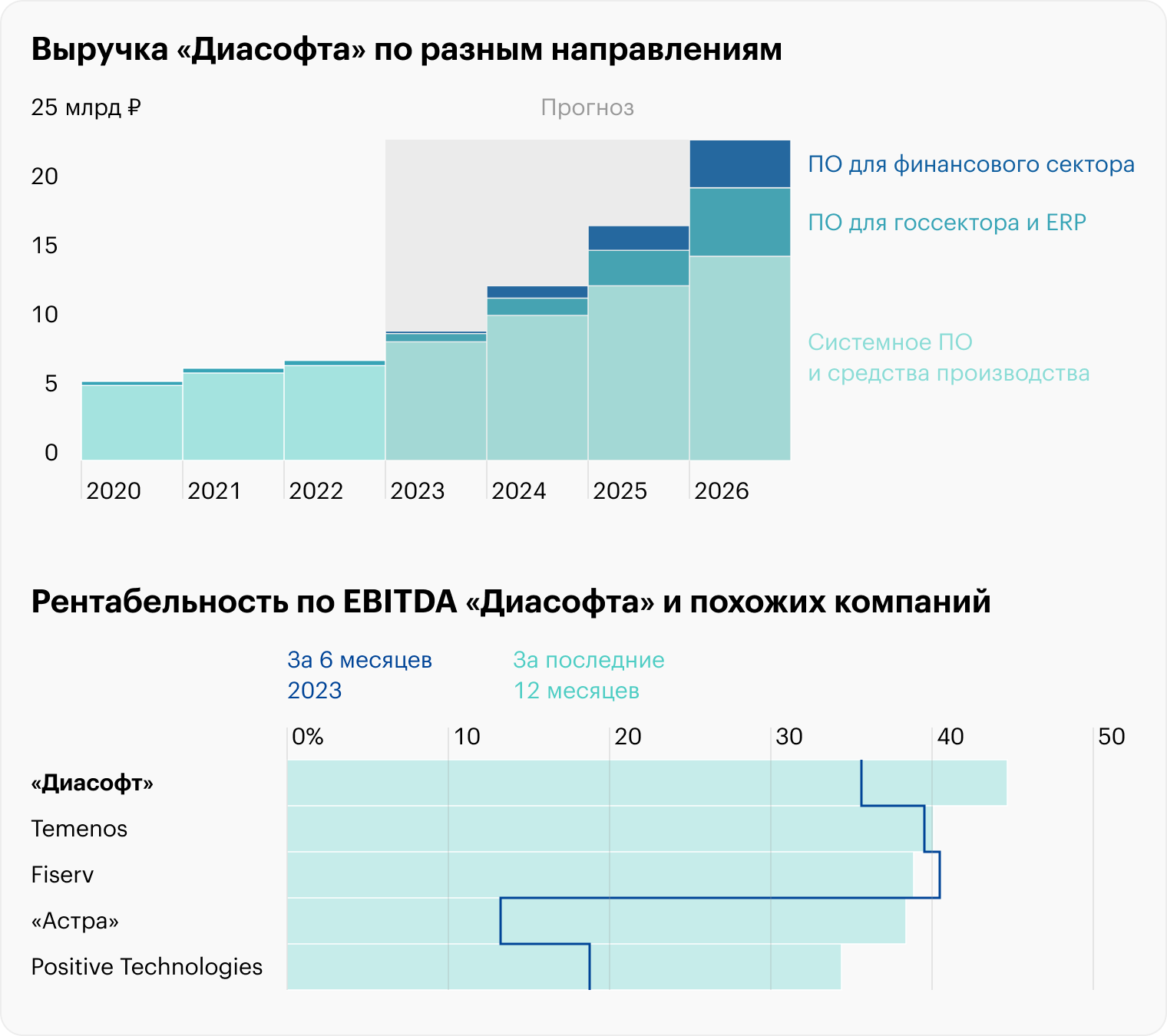

Рост выручки до 2023 года составлял в среднем 13% в год, а по итогам первого полугодия 2023 года ускорился до 24%. Компания планирует и дальше расти быстрыми темпами и прогнозирует рост выручки до 23 млрд рублей к 2026 году — это почти в три раза больше в сравнении с показателем за 2023 год.

Также «Диасофт» планирует диверсифицировать структуру выручки и нарастить долю направления ПО для нефинансовых компаний и госсектора до 20%, а долю направления ПО для производства программных продуктов — до 15% в общей структуре выручки.

По показателю рентабельности по EBITDA «Диасофт» находится в числе лидеров как среди российских, так и зарубежных производителей программного обеспечения.

Дивиденды и низкий долг. «Диасофт» выплачивает ежеквартальные дивиденды и намерен сохранить эту практику после выхода на IPO. С 2020 по 2023 год эмитент направлял на выплату дивидендов не менее 50% от показателя EBITDA. За 2022 год выплата составила 1,79 млрд рублей. В период с 2024 по 2025 год компания планирует направлять на выплату дивидендов не менее 80% от показателя EBITDA, а с 2026 года вернется к выплате 50% от EBITDA. Выплата дивидендов за второе полугодие 2023 года планируется в апреле и июле 2024 года.

Подобная практика выплаты в виде дивидендов большей части прибыли или EBITDA распространена и в других технологических компаниях. Например, «Группа Позитив» выплачивает 50—100% скорректированной чистой прибыли в виде дивидендов, а «Астра» направляет на это не менее 50% чистой прибыли при значении мультипликатора «чистый долг / EBITDA» меньше 1×.

При этом у «Диасофта» практически отсутствует долговая нагрузка. По состоянию на 30 сентября 2023 года долгосрочный долг компании составлял 56 млн рублей, а сумма на счетах — 726 млн рублей. Компания не нуждается в финансировании и рассматривает IPO для получения публичного статуса и привлечения капитала, чтобы сохранить высокие темпы роста без использования займов.

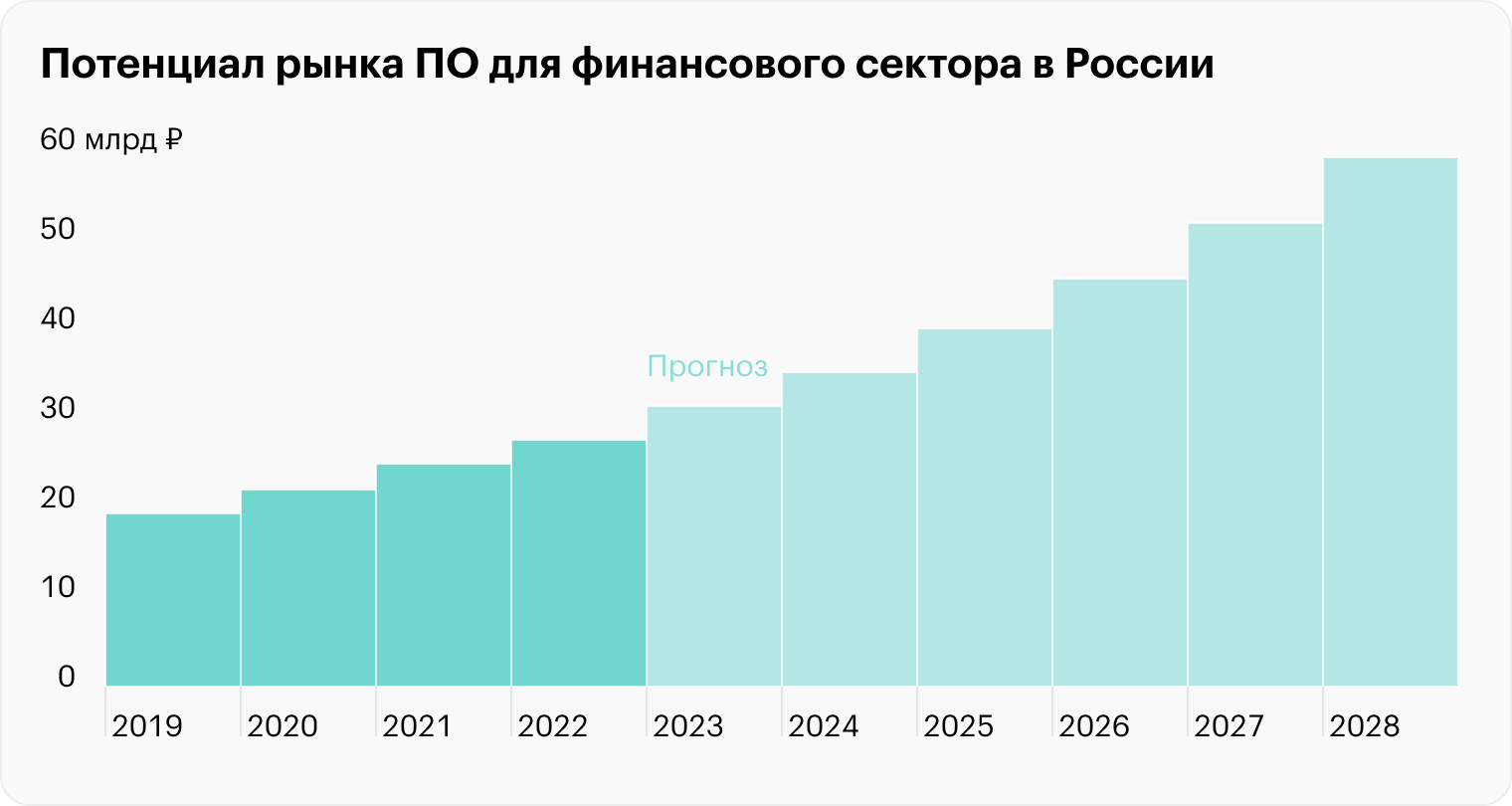

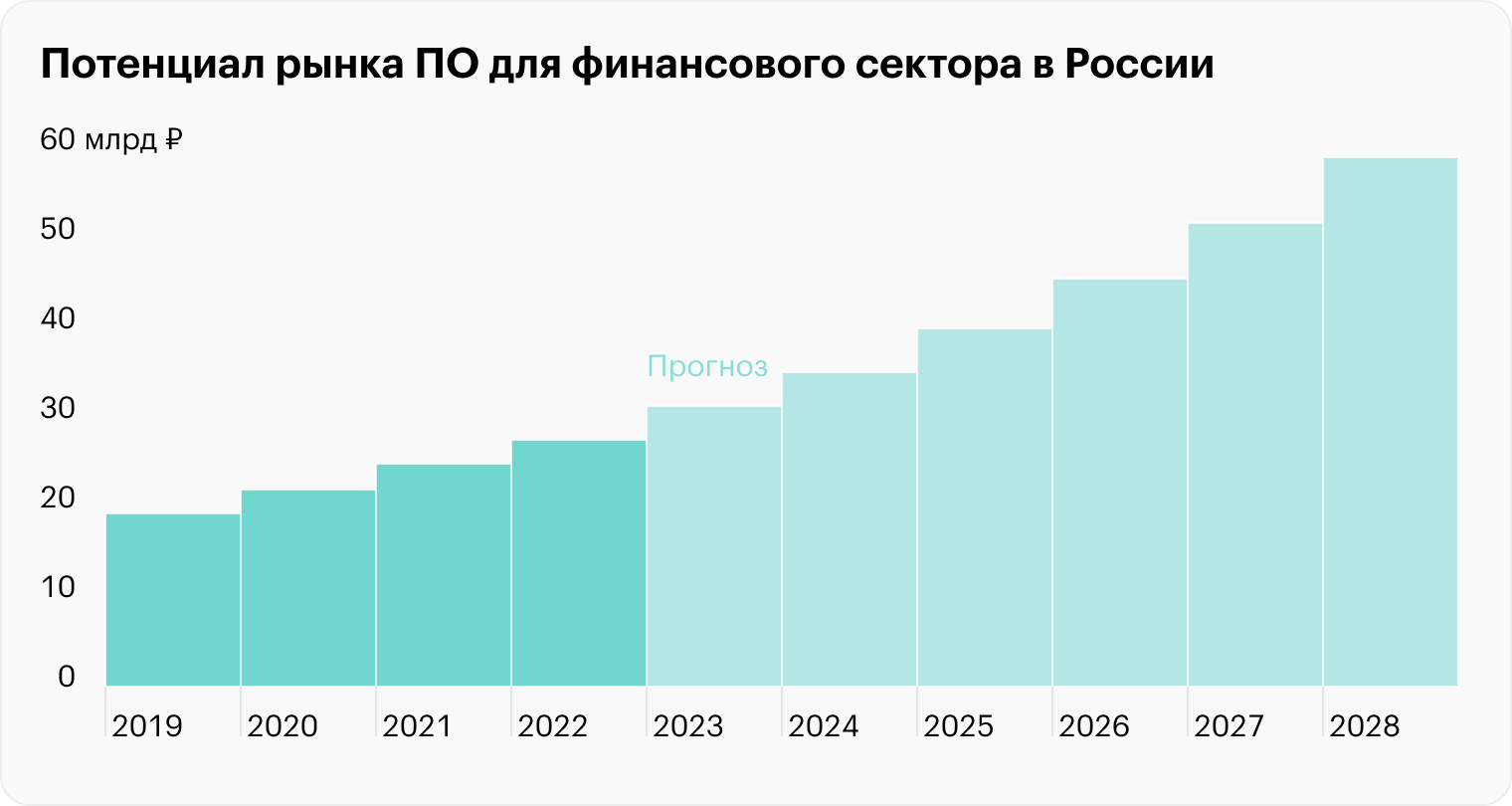

Лидирующее положение на перспективном рынке. Согласно исследованию Strategy Partners, рынок программного обеспечения для финансового сектора будет расти темпами 13,5% в год и достигнет 59,5 млрд рублей к 2028 году. При этом общий рынок программного обеспечения в России будет расти темпами 12,5% в год и достигнет 2,2 трлн рублей к 2028 году.

«Диасофт» лидирует на этом рынке с долей 24% по итогам 2022 года. Ближайший конкурент — компания «ЦФТ» — занимает 12%. К 2026 году «Диасофт» планирует нарастить свою долю до 35%.

В сегменте ПО для госсектора и ERP-систем лидирующие позиции занимают «Ростелеком» с долей 26% и 1С с долей 16%. «Диасофт» планирует расширяться здесь и прогнозирует увеличение доли этого сегмента до 20% в общей выручке к 2026 году. Размер этого сегмента рынка оценивается в 55 млрд рублей по итогам 2023 года, а к 2028 году прогнозируется рост темпами 12,7% годовых — до 100 млрд рублей.

В 2022 году на рынке возник неудовлетворенный спрос в размере около 38 млрд рублей, а по итогам 2023 он может составить около 69 млрд рублей. Главная причина — уход западных вендоров в 2022 году во главе с Microsoft, SAP, IBM и Oracle. Сейчас доля «Диасофта» на этом рынке всего 0,3%, но в планах компании занять 5—6% к 2026 году.

В сегменте системного ПО и производства программных продуктов «Диасофт» планирует занять долю около 13% к 2026 году. Этот сегмент рынка в ближайшие пять лет может расти на 24,3% в год и достигнуть 43 млрд рублей к 2028 году. По итогам 2023 года доля «Диасофта» на нем составляла 1%. Здесь, как и в случае с рынком ПО для госсектора, образовался неудовлетворенный спрос из-за ухода западных компаний в 2022 году, что позволит «Диасофту» увеличивать свою долю. По итогам 2022 года лидерами были «Астра» с долей 18% и «Сбертех» — 15%.

Совокупный целевой рынок компании, по прогнозам Strategy Partners, может достичь уровня в 202,5 млрд рублей к 2028 году со среднегодовым темпом роста 14,9%. Доля «Диасофта» на нем может вырасти почти в три раза, с текущих 5 до 15%, уже к 2026 году.

Государственные льготы. Согласно закону «О развитии технологических компаний в Российской Федерации», вступившему в силу 3 ноября 2023 года, технологические компании смогут получать льготы по налогам и сборам, субсидирование процентов по кредитам, поддержку в процессе внедрения продуктов разработки, а также информационную помощь и поддержку экспорта.

Еще для технологических компаний до 31 декабря 2024 года действует широкий набор налоговых льгот. Например, обнуление ставки по налогу на прибыль и НДС для компаний, работающих на общей системе налогообложения, снижение размера страховых взносов за сотрудников и льготные кредиты по ставке 3%.

Кроме этого, с 1 января 2025 года госструктурам, госкорпорациям, стратегическим предприятиям и «системообразующим организациям российской экономики» запретят использовать средства информзащиты из «недружественных» стран.

Аргументы против

Кадровый голод. Перед эмитентом стоят амбициозные цели по выходу на новые рынки с уже устоявшимися лидерами. Хорошие специалисты по-прежнему в дефиците, и компании продолжают бороться за кадры. Самые высокие зарплаты в технологическом секторе предлагают компании, занимающиеся разработкой софта, системные интеграторы, а также поисковики, платежные системы и соцсети — на них приходится 80% вакансий с зарплатой более 400 тысяч рублей. У «Диасофта» более 70% расходов приходится на персонал. По состоянию на начало октября 2023 года штат сотрудников увеличился на 6,7% и составил 1854 человека.

При этом для обеспечения высоких темпов роста предполагается дальнейшее увеличение численности персонала. Согласно расчетам менеджмента, для повышения выручки на 30% потребуется увеличить число работников на 15—20%. Компания набирает около 200 новых сотрудников в квартал. «Диасофт» ожидает, что к концу марта 2024 года численность сотрудников вырастет до уровня 2100 человек, а к марту 2025 — до 2500—2600.

Отмена льгот и законодательные инициативы. Если отменят действующие льготы по налогам и кредитам, компании сектора могут столкнуться с падением рентабельности бизнеса, что негативно скажется на оценке бизнеса.

В случае введения новых законодательных инициатив от компаний сектора может потребоваться в короткие сроки предложить рынку решение, на разработку которого понадобятся деньги и ресурсы. Например, с таким риском столкнулись сотовые операторы, которых обязали хранить пользовательские данные и данные трафика. Для исполнения нового закона сотовым операторам пришлось тратить миллиарды рублей на обновление инфраструктуры.

Чего ждать инвесторам от IPO «Диасофта»

7 февраля «Диасофт» объявил параметры предстоящего размещения. В ходе IPO компания предложит 800 тысяч акций, что соответствует 8% акционерного капитала. Основную часть размещения составят акции, выпущенные в ходе дополнительной эмиссии в размере 500 тысяч штук. Вдобавок к этому действующие акционеры компании предложат принадлежащие им 300 тысяч акций.

Также действующие акционеры компании предоставят пакет акций в размере до 15% от базового размера IPO для проведения возможной стабилизации в течение 30 дней после начала торгов на Мосбирже. Компания дополнительно приняла на себя стандартные обязательства, ограничивающие продажу акций в течение 180 дней после завершения IPO.

С точки зрения оценки перед IPO бизнес «Диасофта» выглядит привлекательно. Компания установила ценовой коридор размещения на уровне 4000—4500 ₽ за акцию, что соответствует капитализации на уровне 40—45 млрд рублей.

Аналитики Тинькофф Инвестиций оценивают справедливую стоимость бизнеса «Диасофта» на уровне 47—57 млрд рублей. В БКС называют более оптимистичные числа: по их мнению, текущая оценка капитала «Диасофта» составляет 48—66 млрд рублей, а на горизонте 12 месяцев капитализация компании может составить 59—81 млрд рублей.

Оценка «Диасофта» в ходе размещения выглядит привлекательной: компания выходит на биржу с дисконтом к рыночным оценкам аналитиков.

Сбор заявок начался 7 февраля и завершится 12 февраля. Изначально компания планировала завершить его 14 февраля, но в четверг ограничила срок в связи с повышенным интересом со стороны инвесторов. Ожидается, что размещение проведут 13 февраля, а торги акциями начнутся в тот же день под тикером DIAS.

Мультипликаторы «Диасофта» и похожих компаний

Компания работает на российском рынке с 1991 года и регулярно выпускает новые поколения программных продуктов. В 2013 году «Диасофт» вошел в список 16 мировых лидеров в области разработки автоматизированных банковских систем и стал первой и единственной российской компанией в «Магическом квадранте» компании Gartner

1 февраля компания объявила о намерении провести IPO на Мосбирже. В этом материале обсудим, как устроен ее бизнес и стоит ли участвовать в размещении акций.

На чем зарабатывают

«Диасофт» разрабатывает программное обеспечение в трех основных направлениях.

ПО для финансового сектора. Эмитент предлагает банкам, пенсионным фондам, инвестиционным и страховым компаниям цифровые сервисы и программные продукты для работы с ценными бумагами, для управления расчетами, депозитами и кредитами. Это ключевое направление для компании: на него приходится 90% выручки. Рыночная доля «Диасофта» на рынке ПО для финансового сектора — 24% за 2022 год, что в два раза больше в сравнении с ближайшим конкурентом.

ПО для госсектора и ERP. Компания разрабатывает программы для автоматизации управления ресурсами предприятия: финансами, персоналом, логистикой, — а еще для того, чтобы планировать производство.

Системное ПО и средства производства. «Диасофт» предлагает компаниям разных отраслей решения для организации программного обеспечения и продукты для управления базами данных, серверами и приложениями.

В портфеле компании более 230 программных продуктов, а 196 из них включены в реестр российского программного обеспечения — по этому показателю «Диасофт» кратно превосходит другие компании сектора. Например, у группы «Астра» девять продуктов в реестре российского ПО, а у компании «Мой офис» — 16.

«Диасофт» получил выгоду от ухода западных вендоров в 2022 году и импортозамещения среди российских корпоративных клиентов. Продукты и решения компании заменяют иностранные программы IBM, Oracle, Microsoft, SAP и других компаний.

Выручка «Диасофта» формируется за счет новых и возобновляемых продаж. Новые продажи включают продажу лицензий и внедрение решений компании для клиента. На них приходится 27% выручки. Возобновляемые продажи включают сопровождение и обновление уже купленных клиентами продуктов. Это направление приносит «Диасофту» 73% выручки.

Как и в случае с другими производителями программного обеспечения в России, самый активный период с точки зрения продаж — четвертый квартал, когда компании заключают или продлевают договоры на следующий год. На период с октября по декабрь приходится 33—35% годовой выручки эмитента. Сезонность выручки в значительной степени сглажена смещенным финансовым годом компании. Также на каждый последний месяц квартала — не только декабрь, но и март, июнь, сентябрь — исторически приходится не менее 50—60% квартальной выручки.

Аргументы за

Сильные финансовые показатели. Финансовый год компании заканчивается 31 марта, а полугодие — 30 сентября. По итогам шести месяцев, завершившихся 30 сентября 2023 года, выручка выросла на 23,5% — до 3,38 млрд рублей. Показатель EBITDA вырос на 50% — до 1,19 млрд рублей. Чистая прибыль за полугодие подскочила на 78% и составила 0,91 млрд рублей. Рентабельность по чистой прибыли увеличилась на 8,2 процентных пункта — до 26,9% по итогам шести месяцев.

В отчетности компания не выделяет отдельных сегментов и показывает финансовые результаты в одном операционном сегменте.

Финансовые результаты «Диасофта», млрд рублей

Рост выручки до 2023 года составлял в среднем 13% в год, а по итогам первого полугодия 2023 года ускорился до 24%. Компания планирует и дальше расти быстрыми темпами и прогнозирует рост выручки до 23 млрд рублей к 2026 году — это почти в три раза больше в сравнении с показателем за 2023 год.

Также «Диасофт» планирует диверсифицировать структуру выручки и нарастить долю направления ПО для нефинансовых компаний и госсектора до 20%, а долю направления ПО для производства программных продуктов — до 15% в общей структуре выручки.

По показателю рентабельности по EBITDA «Диасофт» находится в числе лидеров как среди российских, так и зарубежных производителей программного обеспечения.

Дивиденды и низкий долг. «Диасофт» выплачивает ежеквартальные дивиденды и намерен сохранить эту практику после выхода на IPO. С 2020 по 2023 год эмитент направлял на выплату дивидендов не менее 50% от показателя EBITDA. За 2022 год выплата составила 1,79 млрд рублей. В период с 2024 по 2025 год компания планирует направлять на выплату дивидендов не менее 80% от показателя EBITDA, а с 2026 года вернется к выплате 50% от EBITDA. Выплата дивидендов за второе полугодие 2023 года планируется в апреле и июле 2024 года.

Подобная практика выплаты в виде дивидендов большей части прибыли или EBITDA распространена и в других технологических компаниях. Например, «Группа Позитив» выплачивает 50—100% скорректированной чистой прибыли в виде дивидендов, а «Астра» направляет на это не менее 50% чистой прибыли при значении мультипликатора «чистый долг / EBITDA» меньше 1×.

При этом у «Диасофта» практически отсутствует долговая нагрузка. По состоянию на 30 сентября 2023 года долгосрочный долг компании составлял 56 млн рублей, а сумма на счетах — 726 млн рублей. Компания не нуждается в финансировании и рассматривает IPO для получения публичного статуса и привлечения капитала, чтобы сохранить высокие темпы роста без использования займов.

Лидирующее положение на перспективном рынке. Согласно исследованию Strategy Partners, рынок программного обеспечения для финансового сектора будет расти темпами 13,5% в год и достигнет 59,5 млрд рублей к 2028 году. При этом общий рынок программного обеспечения в России будет расти темпами 12,5% в год и достигнет 2,2 трлн рублей к 2028 году.

«Диасофт» лидирует на этом рынке с долей 24% по итогам 2022 года. Ближайший конкурент — компания «ЦФТ» — занимает 12%. К 2026 году «Диасофт» планирует нарастить свою долю до 35%.

В сегменте ПО для госсектора и ERP-систем лидирующие позиции занимают «Ростелеком» с долей 26% и 1С с долей 16%. «Диасофт» планирует расширяться здесь и прогнозирует увеличение доли этого сегмента до 20% в общей выручке к 2026 году. Размер этого сегмента рынка оценивается в 55 млрд рублей по итогам 2023 года, а к 2028 году прогнозируется рост темпами 12,7% годовых — до 100 млрд рублей.

В 2022 году на рынке возник неудовлетворенный спрос в размере около 38 млрд рублей, а по итогам 2023 он может составить около 69 млрд рублей. Главная причина — уход западных вендоров в 2022 году во главе с Microsoft, SAP, IBM и Oracle. Сейчас доля «Диасофта» на этом рынке всего 0,3%, но в планах компании занять 5—6% к 2026 году.

В сегменте системного ПО и производства программных продуктов «Диасофт» планирует занять долю около 13% к 2026 году. Этот сегмент рынка в ближайшие пять лет может расти на 24,3% в год и достигнуть 43 млрд рублей к 2028 году. По итогам 2023 года доля «Диасофта» на нем составляла 1%. Здесь, как и в случае с рынком ПО для госсектора, образовался неудовлетворенный спрос из-за ухода западных компаний в 2022 году, что позволит «Диасофту» увеличивать свою долю. По итогам 2022 года лидерами были «Астра» с долей 18% и «Сбертех» — 15%.

Совокупный целевой рынок компании, по прогнозам Strategy Partners, может достичь уровня в 202,5 млрд рублей к 2028 году со среднегодовым темпом роста 14,9%. Доля «Диасофта» на нем может вырасти почти в три раза, с текущих 5 до 15%, уже к 2026 году.

Государственные льготы. Согласно закону «О развитии технологических компаний в Российской Федерации», вступившему в силу 3 ноября 2023 года, технологические компании смогут получать льготы по налогам и сборам, субсидирование процентов по кредитам, поддержку в процессе внедрения продуктов разработки, а также информационную помощь и поддержку экспорта.

Еще для технологических компаний до 31 декабря 2024 года действует широкий набор налоговых льгот. Например, обнуление ставки по налогу на прибыль и НДС для компаний, работающих на общей системе налогообложения, снижение размера страховых взносов за сотрудников и льготные кредиты по ставке 3%.

Кроме этого, с 1 января 2025 года госструктурам, госкорпорациям, стратегическим предприятиям и «системообразующим организациям российской экономики» запретят использовать средства информзащиты из «недружественных» стран.

Аргументы против

Кадровый голод. Перед эмитентом стоят амбициозные цели по выходу на новые рынки с уже устоявшимися лидерами. Хорошие специалисты по-прежнему в дефиците, и компании продолжают бороться за кадры. Самые высокие зарплаты в технологическом секторе предлагают компании, занимающиеся разработкой софта, системные интеграторы, а также поисковики, платежные системы и соцсети — на них приходится 80% вакансий с зарплатой более 400 тысяч рублей. У «Диасофта» более 70% расходов приходится на персонал. По состоянию на начало октября 2023 года штат сотрудников увеличился на 6,7% и составил 1854 человека.

При этом для обеспечения высоких темпов роста предполагается дальнейшее увеличение численности персонала. Согласно расчетам менеджмента, для повышения выручки на 30% потребуется увеличить число работников на 15—20%. Компания набирает около 200 новых сотрудников в квартал. «Диасофт» ожидает, что к концу марта 2024 года численность сотрудников вырастет до уровня 2100 человек, а к марту 2025 — до 2500—2600.

Отмена льгот и законодательные инициативы. Если отменят действующие льготы по налогам и кредитам, компании сектора могут столкнуться с падением рентабельности бизнеса, что негативно скажется на оценке бизнеса.

В случае введения новых законодательных инициатив от компаний сектора может потребоваться в короткие сроки предложить рынку решение, на разработку которого понадобятся деньги и ресурсы. Например, с таким риском столкнулись сотовые операторы, которых обязали хранить пользовательские данные и данные трафика. Для исполнения нового закона сотовым операторам пришлось тратить миллиарды рублей на обновление инфраструктуры.

Чего ждать инвесторам от IPO «Диасофта»

7 февраля «Диасофт» объявил параметры предстоящего размещения. В ходе IPO компания предложит 800 тысяч акций, что соответствует 8% акционерного капитала. Основную часть размещения составят акции, выпущенные в ходе дополнительной эмиссии в размере 500 тысяч штук. Вдобавок к этому действующие акционеры компании предложат принадлежащие им 300 тысяч акций.

Также действующие акционеры компании предоставят пакет акций в размере до 15% от базового размера IPO для проведения возможной стабилизации в течение 30 дней после начала торгов на Мосбирже. Компания дополнительно приняла на себя стандартные обязательства, ограничивающие продажу акций в течение 180 дней после завершения IPO.

С точки зрения оценки перед IPO бизнес «Диасофта» выглядит привлекательно. Компания установила ценовой коридор размещения на уровне 4000—4500 ₽ за акцию, что соответствует капитализации на уровне 40—45 млрд рублей.

Аналитики Тинькофф Инвестиций оценивают справедливую стоимость бизнеса «Диасофта» на уровне 47—57 млрд рублей. В БКС называют более оптимистичные числа: по их мнению, текущая оценка капитала «Диасофта» составляет 48—66 млрд рублей, а на горизонте 12 месяцев капитализация компании может составить 59—81 млрд рублей.

Оценка «Диасофта» в ходе размещения выглядит привлекательной: компания выходит на биржу с дисконтом к рыночным оценкам аналитиков.

Сбор заявок начался 7 февраля и завершится 12 февраля. Изначально компания планировала завершить его 14 февраля, но в четверг ограничила срок в связи с повышенным интересом со стороны инвесторов. Ожидается, что размещение проведут 13 февраля, а торги акциями начнутся в тот же день под тикером DIAS.

Мультипликаторы «Диасофта» и похожих компаний

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба