13 февраля 2024 Альфа-Капитал

ММК: результаты за 2023 год и перспективы дивидендов

Рост НДПИ для угольщиков

S&P 500 – выше 5000 п.

Дефляция в Китае фиксируется 4-й месяц

«Самолет» разместил облигации на 24,5 млрд руб.

Недельная инфляция в РФ – 5% SAAR

ВТБ возобновил выплаты по субордам

Палладий подешевел до 860 долл. за унцию

Производители шоколада ожидают роста себестоимости

Отчет ЦБ РФ: доля юаня в валютных торгах

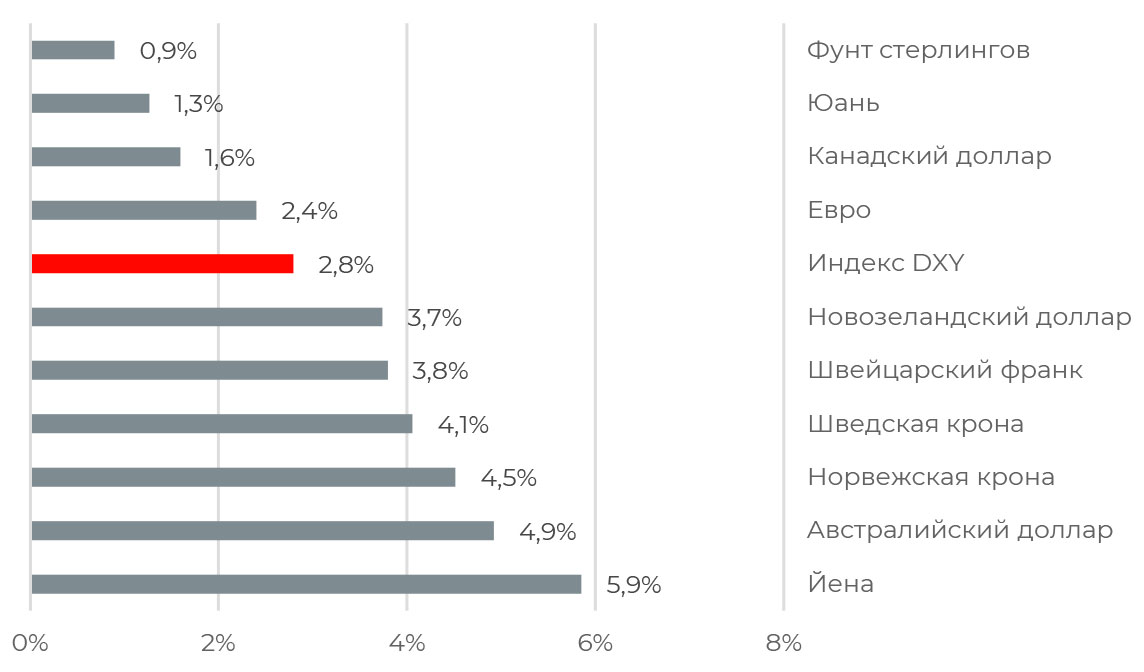

Динамика USD к валютам стран G10 с начала года

С начала года американский доллар укрепился ко всем валютам стран G10 и китайскому юаню. Происходит это на фоне хорошей макростатистики: американская экономика не показывает признаков замедления в условиях высоких ставок, безработица остается низкой, а инфляция постепенно снижается.

Такая ситуация позволяет ФРС держать ставку на высоком уровне более длительное время. Это дает возможность регулятору быть уверенным в устойчивом замедлении темпов роста цен.

Высокие ставки, в свою очередь, оказывают поддержку доллару через механизм carry trade: доходности по долларовым инструментам с фиксированной доходностью также увеличиваются, поэтому доллар становится более востребованной валютой у инвесторов.

АКЦИИ

Российский рынок

ММК: результаты за 2023 год и перспективы дивидендов

ММК отчитался о результатах 2023 года. Выручка группы выросла на 9% г/г, до 763,4 млрд руб., EBITDA увеличилась на 26% г/г, до 195,6 млрд руб., за счет улучшения структуры продаж, в т.ч. увеличения продаж премиальной продукции, пишет компания. Показатель рентабельности EBITDA достиг 25,6%. Чистая прибыль составила 118,4 млрд руб. (+68%).

В то же время свободный денежный поток за 2023 год заметно – на 57,6% – сократился на фоне роста капитальных затрат и оборотного капитала и составил 30,7 млрд руб. Компания пока не сообщала о возобновлении дивидендов, но, по нашим оценкам, как и «Северсталь», ММК может выплатить по итогам 2023 года сумму, превышающую свободный денежный поток. С учетом того что чистая денежная позиция на конец года составила 91 млрд руб., ММК может направить на дивиденды около 50 млрд руб., или 5–5,5 руб. на акцию, что дало бы примерно 9% дивидендной доходности. Если компания также вернется к ежеквартальному распределению дивидендов, то в течение этого года она может выплатить дивиденды как минимум за I и II кварталы. Это дало бы еще около 4 руб. на акцию. В таком случае суммарная дивидендная доходность (исходя из выплат в течение 2024 года) составит примерно 17%.

Рост НДПИ для угольщиков

Минфин предложил увеличить НДПИ на уголь с 1 апреля на 380 руб. за тонну, причем, как мы полагаем, ставка будет единая для всех видов угля. Причиной повышения налога называется компенсация отмены экспортной пошлины. По нашим оценкам, эффект на EBITDA Мечела составит около 3% и около 5% от FCF компании.

Глобальные рынки

S&P 500 – выше 5000 п.

Недельный рост глобальных рынков обеспечили в основном технологические акции, Nasdaq вырос на 2,3%, S&P 500 – на 1,4%. В отсутствие значимых макроэкономических публикаций, инвесторы уделяли внимание корпоративным отчетам.

В ближайшие дни рынки вновь будут оценивать вероятность изменений монетарной политики ФРС, так как будут опубликованы индекс цен производителей PPI и индекс потребительских цен CPI. Предположительно, американская инфляция в январе продолжила замедляться с 3,4 до 2,9%. Такой эффект возможен благодаря ценам на энергоносители, тогда как по базовому показателю замедление может быть скромнее, с 3,9 до 3,7%.

Дефляция в Китае фиксируется 4-й месяц

В Китае продолжается давление на цены, потребительские цены в январе снизились на 0,8%, хотя аналитики ожидали снижения на 0,5%. Показатель CPI также оказался хуже декабрьского значения, когда цены скорректировались на 0,3%. В целом падение цен наблюдается уже четвертый месяц подряд, и январское падение – самое сильное с 2009 года. Китайское Бюро национальной статистики обосновало такой показатель CPI эффектом высокой базы, так как в прошлом году китайский Новый год пришелся на январь.

На этой неделе в Китае продолжаются каникулы по случаю празднования Нового года. Биржа Шанхая будет закрыта всю неделю, торги на бирже Гонконга начнутся с 14 февраля.

ОБЛИГАЦИИ

Рублевые облигации

«Самолет» разместил облигации на 24,5 млрд руб.

«Самолет» на прошлой неделе разместил 3-летние облигации на 24,5 млрд руб. Книга заявок была переподписана более чем в 5 раз, в результате ставку купона удалось снизить до 14,75% с индикативных 16%, а объем выпуска вырос в 2,5 раза. Отмечаем особый интерес со стороны частных инвесторов, что, вероятно, связано с ежемесячной выплатой купонов.

Судя по операционным результатам за начало этого года, «Самолету» удается поддерживать рост продажи (+87% г/г по итогам января), несмотря на ужесточение требований к ипотечным заемщикам и условий льготной ипотеки (ограничен максимальный размер кредита, увеличены требования по первоначальному взносу). Высокая доля относительно недорогого жилья в структуре предложения, повидимому, помогает группе поддерживать высокий спрос (плюс сказалось включение в периметр группы проектов ГК «МИЦ»).

В целом результаты размещения «Самолета» подтверждают нехватку предложения корпоративных бумаг с фиксированным купоном на рынке. Компании, очевидно, не заинтересованы в том, чтобы фиксировать высокие ставки надолго, поэтому значительную часть размещений со второй половины прошлого года составляют облигации с плавающей ставкой. Поэтому когда отдельные эмитенты («Самолет», ранее КамАЗ) выходят с облигациями с фиксированным купоном, на рынке наблюдается повышенный спрос на бумаги.

Недельная инфляция в РФ – 5% SAAR

Постепенное снижение цен и рост доходностей вдоль длинного конца кривой ОФЗ сохранялись на прошлой неделе, однако это, на наш взгляд, скорее является обычной рыночной волатильностью, чем изменением фундаментальных факторов. Инфляция остается на достаточно низких уровнях (последние недельные данные SAAR около 5%), хоть и превышает целевой уровень ЦБ РФ. Основным негативным фактором для ЦБ РФ остаются высокие инфляционные ожидания бизнеса и населения, хотя и здесь наблюдаются некоторые улучшения.

Еврооблигации

ВТБ возобновил выплаты по субордам

ВТБ 5 февраля начал выплаты купонов по четырем выпускам субординированных облигаций (серии СУБ-Т1-1 и СУБ-Т1-3 на 913,5 млн долл. и СУБ-Т1-2 и СУБ-Т1-4 на 209,4 млн евро). Доход будет начислен за период с 7 августа 2023 года по 5 февраля 2024-го.

Банк приостановил расчеты по субординированным выпускам в конце 2022 года «для укрепления капитальной позиции». Теперь он возвращается к выплатам по бумагам, так как добился «укрепления капитальной базы, устойчивого роста базовых доходов, выхода на целевые показатели по чистой прибыли», сообщил первый зампред ВТБ Дмитрий Пьянов. По его словам, в I квартале банк также планирует выплатить купоны по рублевому выпуску на сумму 394,5 млн руб. Дальнейшие выплаты тоже будут идти в соответствии с графиком.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Палладий подешевел до 860 долл. за унцию

Палладий подешевел до 860 долл. за унцию, и цена продолжает падать. Хотя еще в 2022 году цена на палладий стремилась к 3000 долл. за унцию, а теперь корректируется до уровней 2019 года. Вероятно, снижение цен продолжится: если ранее на рынке был дефицит, то в этом году ожидается профицит, на что также указывают прогнозы Норникеля, который обеспечивает 40% мирового потребления металла.

Около 80% спроса на палладий приходится на автомобилестроение. Несмотря на восстановление отрасли, снижается потребление палладия из-за роста проникновения гибридных и электромобилей. К тому же наблюдается снижение спроса в Европе и Китае, что видно по показателям PPI. Еще один фактор, который имел давление на палладий, – замещение на платину в автомобилях с ДВС. Платину было выгоднее использовать из-за ее дешевизны относительно палладия. Теперь цены на металлы сравнялись, поэтому возможен даже эффект обратного замещения.

Производители шоколада ожидают роста себестоимости

Цены на какао обновили исторический максимум. В Нью-Йорке цены выросли на 40% с начала года, в Лондоне цены удвоились за год. Основная причина роста цен – засуха и высокие температуры в Западной Африке, особенно в Кот-д’Ивуаре и Гане, на которые приходится около 70% мирового производства какао. Для производителей шоколада это означает увеличение себестоимости и сокращение маржинальности. Компании дают негативный прогноз на предстоящий год. Так, например, Hershey считает, что цены на какао будут ограничивать рост доходов в 2024 году, ожидаемый рост продаж в 2024 году – 2–3% против 7,2% в 2023-м.

Валюты

Отчет ЦБ РФ: доля юаня в валютных торгах

В январе доля юаня в структуре биржевых валютных торгов впервые превысила 50%, что обусловлено замещением долларовых операций. С января прошлого года доля юаня удвоилась. Это следует из отчета ЦБ РФ «Обзор рисков финансовых рынков». На внебиржевых торгах доля юаня ниже и составляет около 34%.

Также растут обороты внешнеторговых операций в юанях, и доля юаня уже превышает 35% в расчетах за импорт и в экспортной выручке. Год назад этот показатель был меньше 5%.

Рост НДПИ для угольщиков

S&P 500 – выше 5000 п.

Дефляция в Китае фиксируется 4-й месяц

«Самолет» разместил облигации на 24,5 млрд руб.

Недельная инфляция в РФ – 5% SAAR

ВТБ возобновил выплаты по субордам

Палладий подешевел до 860 долл. за унцию

Производители шоколада ожидают роста себестоимости

Отчет ЦБ РФ: доля юаня в валютных торгах

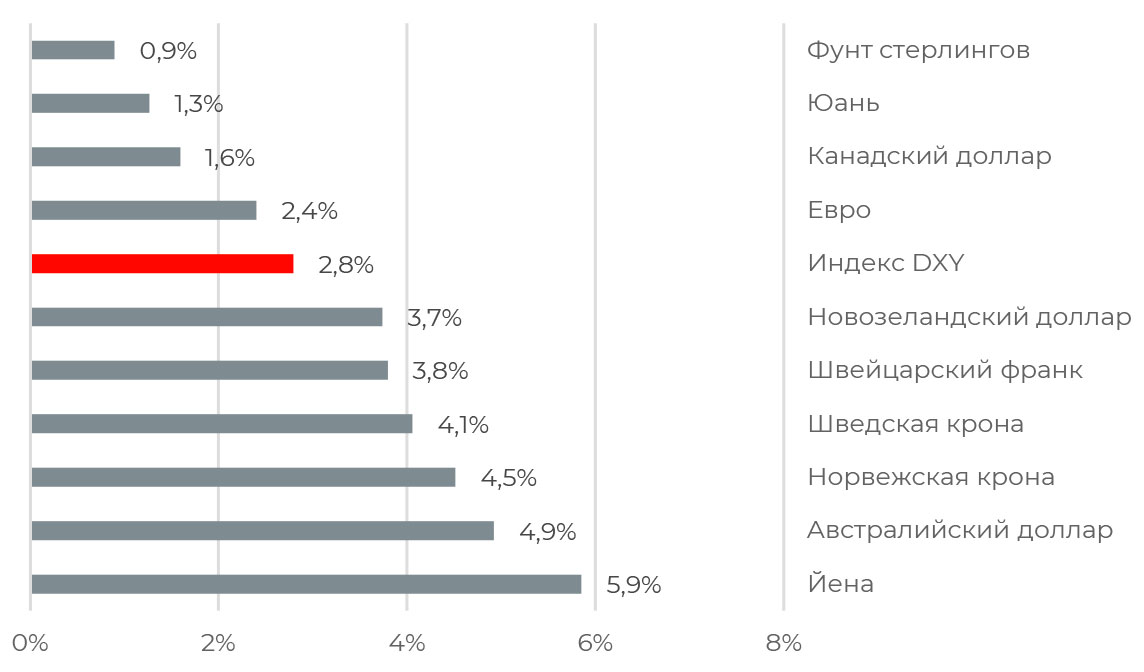

Динамика USD к валютам стран G10 с начала года

С начала года американский доллар укрепился ко всем валютам стран G10 и китайскому юаню. Происходит это на фоне хорошей макростатистики: американская экономика не показывает признаков замедления в условиях высоких ставок, безработица остается низкой, а инфляция постепенно снижается.

Такая ситуация позволяет ФРС держать ставку на высоком уровне более длительное время. Это дает возможность регулятору быть уверенным в устойчивом замедлении темпов роста цен.

Высокие ставки, в свою очередь, оказывают поддержку доллару через механизм carry trade: доходности по долларовым инструментам с фиксированной доходностью также увеличиваются, поэтому доллар становится более востребованной валютой у инвесторов.

АКЦИИ

Российский рынок

ММК: результаты за 2023 год и перспективы дивидендов

ММК отчитался о результатах 2023 года. Выручка группы выросла на 9% г/г, до 763,4 млрд руб., EBITDA увеличилась на 26% г/г, до 195,6 млрд руб., за счет улучшения структуры продаж, в т.ч. увеличения продаж премиальной продукции, пишет компания. Показатель рентабельности EBITDA достиг 25,6%. Чистая прибыль составила 118,4 млрд руб. (+68%).

В то же время свободный денежный поток за 2023 год заметно – на 57,6% – сократился на фоне роста капитальных затрат и оборотного капитала и составил 30,7 млрд руб. Компания пока не сообщала о возобновлении дивидендов, но, по нашим оценкам, как и «Северсталь», ММК может выплатить по итогам 2023 года сумму, превышающую свободный денежный поток. С учетом того что чистая денежная позиция на конец года составила 91 млрд руб., ММК может направить на дивиденды около 50 млрд руб., или 5–5,5 руб. на акцию, что дало бы примерно 9% дивидендной доходности. Если компания также вернется к ежеквартальному распределению дивидендов, то в течение этого года она может выплатить дивиденды как минимум за I и II кварталы. Это дало бы еще около 4 руб. на акцию. В таком случае суммарная дивидендная доходность (исходя из выплат в течение 2024 года) составит примерно 17%.

Рост НДПИ для угольщиков

Минфин предложил увеличить НДПИ на уголь с 1 апреля на 380 руб. за тонну, причем, как мы полагаем, ставка будет единая для всех видов угля. Причиной повышения налога называется компенсация отмены экспортной пошлины. По нашим оценкам, эффект на EBITDA Мечела составит около 3% и около 5% от FCF компании.

Глобальные рынки

S&P 500 – выше 5000 п.

Недельный рост глобальных рынков обеспечили в основном технологические акции, Nasdaq вырос на 2,3%, S&P 500 – на 1,4%. В отсутствие значимых макроэкономических публикаций, инвесторы уделяли внимание корпоративным отчетам.

В ближайшие дни рынки вновь будут оценивать вероятность изменений монетарной политики ФРС, так как будут опубликованы индекс цен производителей PPI и индекс потребительских цен CPI. Предположительно, американская инфляция в январе продолжила замедляться с 3,4 до 2,9%. Такой эффект возможен благодаря ценам на энергоносители, тогда как по базовому показателю замедление может быть скромнее, с 3,9 до 3,7%.

Дефляция в Китае фиксируется 4-й месяц

В Китае продолжается давление на цены, потребительские цены в январе снизились на 0,8%, хотя аналитики ожидали снижения на 0,5%. Показатель CPI также оказался хуже декабрьского значения, когда цены скорректировались на 0,3%. В целом падение цен наблюдается уже четвертый месяц подряд, и январское падение – самое сильное с 2009 года. Китайское Бюро национальной статистики обосновало такой показатель CPI эффектом высокой базы, так как в прошлом году китайский Новый год пришелся на январь.

На этой неделе в Китае продолжаются каникулы по случаю празднования Нового года. Биржа Шанхая будет закрыта всю неделю, торги на бирже Гонконга начнутся с 14 февраля.

ОБЛИГАЦИИ

Рублевые облигации

«Самолет» разместил облигации на 24,5 млрд руб.

«Самолет» на прошлой неделе разместил 3-летние облигации на 24,5 млрд руб. Книга заявок была переподписана более чем в 5 раз, в результате ставку купона удалось снизить до 14,75% с индикативных 16%, а объем выпуска вырос в 2,5 раза. Отмечаем особый интерес со стороны частных инвесторов, что, вероятно, связано с ежемесячной выплатой купонов.

Судя по операционным результатам за начало этого года, «Самолету» удается поддерживать рост продажи (+87% г/г по итогам января), несмотря на ужесточение требований к ипотечным заемщикам и условий льготной ипотеки (ограничен максимальный размер кредита, увеличены требования по первоначальному взносу). Высокая доля относительно недорогого жилья в структуре предложения, повидимому, помогает группе поддерживать высокий спрос (плюс сказалось включение в периметр группы проектов ГК «МИЦ»).

В целом результаты размещения «Самолета» подтверждают нехватку предложения корпоративных бумаг с фиксированным купоном на рынке. Компании, очевидно, не заинтересованы в том, чтобы фиксировать высокие ставки надолго, поэтому значительную часть размещений со второй половины прошлого года составляют облигации с плавающей ставкой. Поэтому когда отдельные эмитенты («Самолет», ранее КамАЗ) выходят с облигациями с фиксированным купоном, на рынке наблюдается повышенный спрос на бумаги.

Недельная инфляция в РФ – 5% SAAR

Постепенное снижение цен и рост доходностей вдоль длинного конца кривой ОФЗ сохранялись на прошлой неделе, однако это, на наш взгляд, скорее является обычной рыночной волатильностью, чем изменением фундаментальных факторов. Инфляция остается на достаточно низких уровнях (последние недельные данные SAAR около 5%), хоть и превышает целевой уровень ЦБ РФ. Основным негативным фактором для ЦБ РФ остаются высокие инфляционные ожидания бизнеса и населения, хотя и здесь наблюдаются некоторые улучшения.

Еврооблигации

ВТБ возобновил выплаты по субордам

ВТБ 5 февраля начал выплаты купонов по четырем выпускам субординированных облигаций (серии СУБ-Т1-1 и СУБ-Т1-3 на 913,5 млн долл. и СУБ-Т1-2 и СУБ-Т1-4 на 209,4 млн евро). Доход будет начислен за период с 7 августа 2023 года по 5 февраля 2024-го.

Банк приостановил расчеты по субординированным выпускам в конце 2022 года «для укрепления капитальной позиции». Теперь он возвращается к выплатам по бумагам, так как добился «укрепления капитальной базы, устойчивого роста базовых доходов, выхода на целевые показатели по чистой прибыли», сообщил первый зампред ВТБ Дмитрий Пьянов. По его словам, в I квартале банк также планирует выплатить купоны по рублевому выпуску на сумму 394,5 млн руб. Дальнейшие выплаты тоже будут идти в соответствии с графиком.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Палладий подешевел до 860 долл. за унцию

Палладий подешевел до 860 долл. за унцию, и цена продолжает падать. Хотя еще в 2022 году цена на палладий стремилась к 3000 долл. за унцию, а теперь корректируется до уровней 2019 года. Вероятно, снижение цен продолжится: если ранее на рынке был дефицит, то в этом году ожидается профицит, на что также указывают прогнозы Норникеля, который обеспечивает 40% мирового потребления металла.

Около 80% спроса на палладий приходится на автомобилестроение. Несмотря на восстановление отрасли, снижается потребление палладия из-за роста проникновения гибридных и электромобилей. К тому же наблюдается снижение спроса в Европе и Китае, что видно по показателям PPI. Еще один фактор, который имел давление на палладий, – замещение на платину в автомобилях с ДВС. Платину было выгоднее использовать из-за ее дешевизны относительно палладия. Теперь цены на металлы сравнялись, поэтому возможен даже эффект обратного замещения.

Производители шоколада ожидают роста себестоимости

Цены на какао обновили исторический максимум. В Нью-Йорке цены выросли на 40% с начала года, в Лондоне цены удвоились за год. Основная причина роста цен – засуха и высокие температуры в Западной Африке, особенно в Кот-д’Ивуаре и Гане, на которые приходится около 70% мирового производства какао. Для производителей шоколада это означает увеличение себестоимости и сокращение маржинальности. Компании дают негативный прогноз на предстоящий год. Так, например, Hershey считает, что цены на какао будут ограничивать рост доходов в 2024 году, ожидаемый рост продаж в 2024 году – 2–3% против 7,2% в 2023-м.

Валюты

Отчет ЦБ РФ: доля юаня в валютных торгах

В январе доля юаня в структуре биржевых валютных торгов впервые превысила 50%, что обусловлено замещением долларовых операций. С января прошлого года доля юаня удвоилась. Это следует из отчета ЦБ РФ «Обзор рисков финансовых рынков». На внебиржевых торгах доля юаня ниже и составляет около 34%.

Также растут обороты внешнеторговых операций в юанях, и доля юаня уже превышает 35% в расчетах за импорт и в экспортной выручке. Год назад этот показатель был меньше 5%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба