4 марта 2024 investing.com Робертс Лэнс

Прошло уже больше двух лет, а розничные инвесторы, которых также принято называть «dumb money» (англ. — «дурные/тупые деньги»), лишь приблизились к безубыточности.

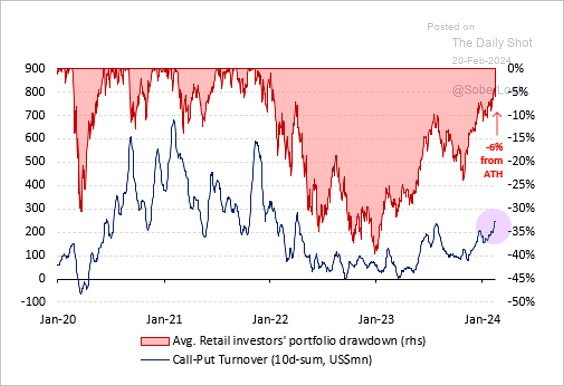

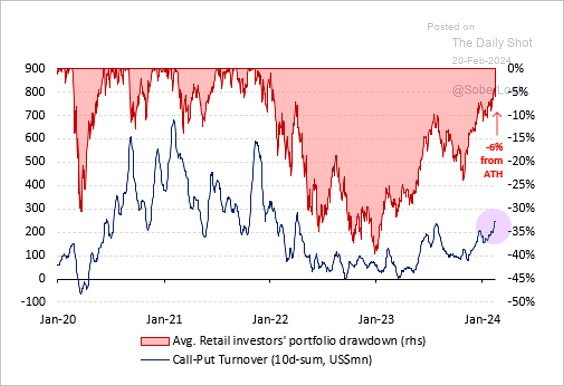

Как видно на этом графике, опубликованном недавно Vanda Research, портфель среднего розничного инвестора по-прежнему показывает отрицательную доходность, хотя рынки переписывают рекордные максимумы.

Портфель среднего розничного инвестора

В этом нет ничего удивительного, поскольку розничные инвесторы зачастую становятся жертвами синдрома упущенной выгоды.

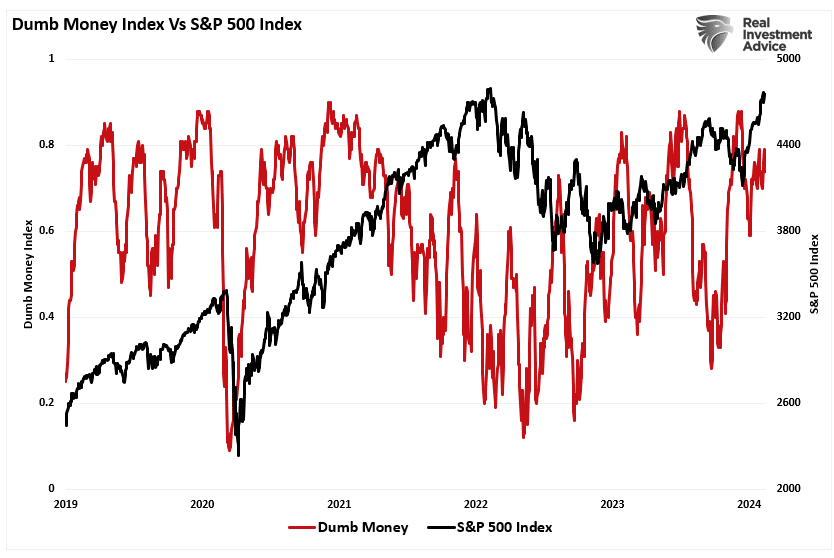

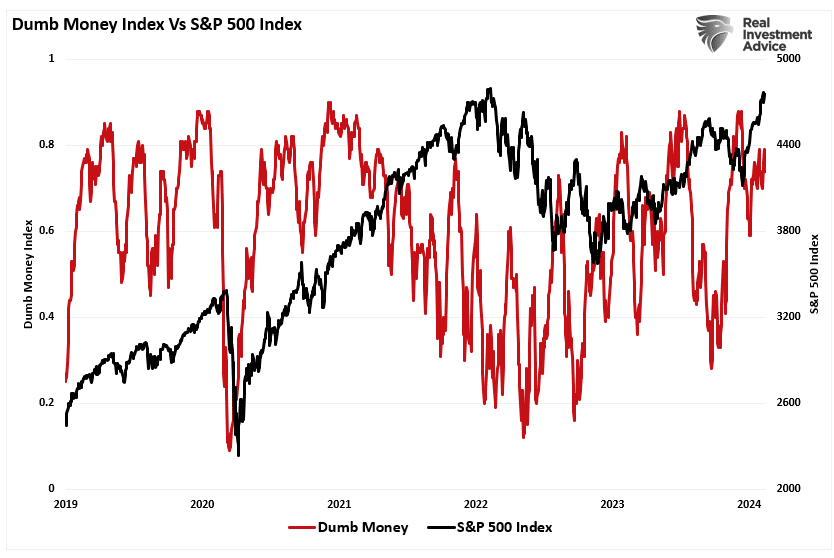

На следующем графике сопоставляется Dumb Money Index с S&P 500. Опять же, у розничных инвесторов явно преобладают лонги по акциям, если сравнивать с институциональными участниками рынка, которых принято называть «smart money» (англ. — «умные деньги»).

Dumb Money Index и S&P 500

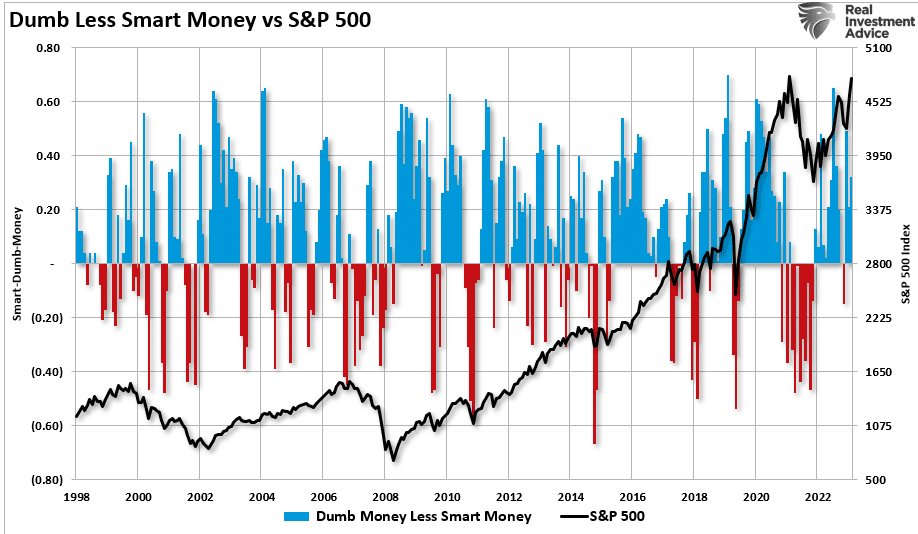

Разница между этими двумя категориями инвесторов заключается в том, что розничные инвесторы покупают в районе максимумов и продают в районе минимумов.

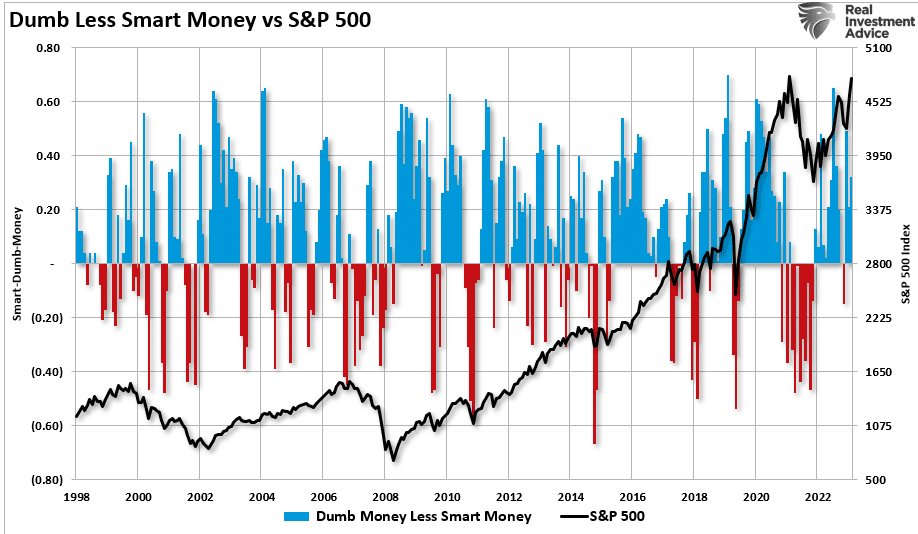

«Dumb money» минус «smart money» в сопоставлении с S&P 500

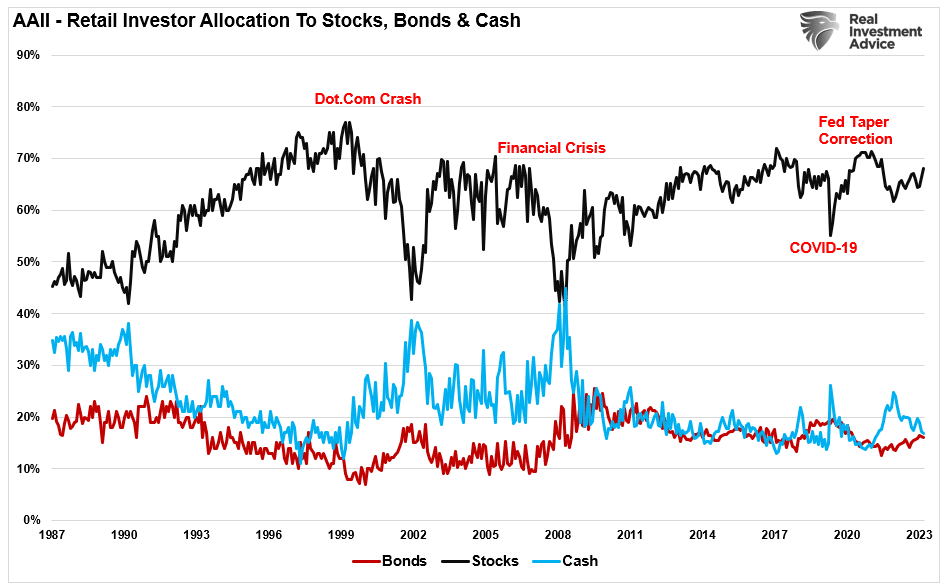

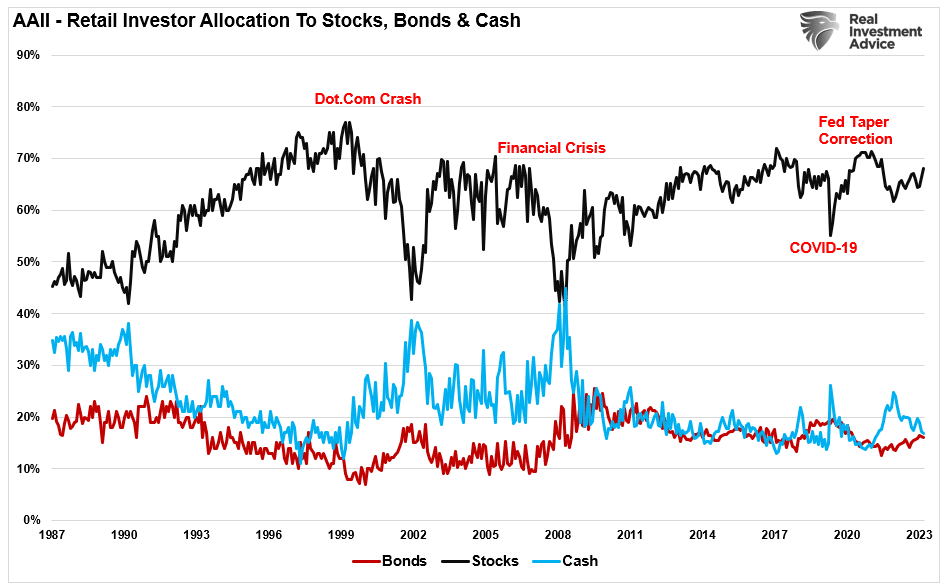

Выводы этого сопоставительного анализа можно подтвердить, взглянув на распределение активов розничных инвесторов среди акций, облигаций и наличности.

Поскольку рынки переоценены и обновляют рекордные максимумы, сейчас нет ничего удивительного в очень высокой по историческим меркам доле акций в портфелях розничных инвесторов при низких долях наличности и облигаций.

Доля акций, облигаций и наличности в портфелях розничных инвесторов (данные AAII)

Конечно же, интереснее всего сейчас не то, что розничные инвесторы гонятся за рынком, а то, за чем именно они гонятся.

Russell 2000

На прошлой неделе я писал о взаимосвязи данных NFIB и индекса Russell 2000. Приведу цитату:

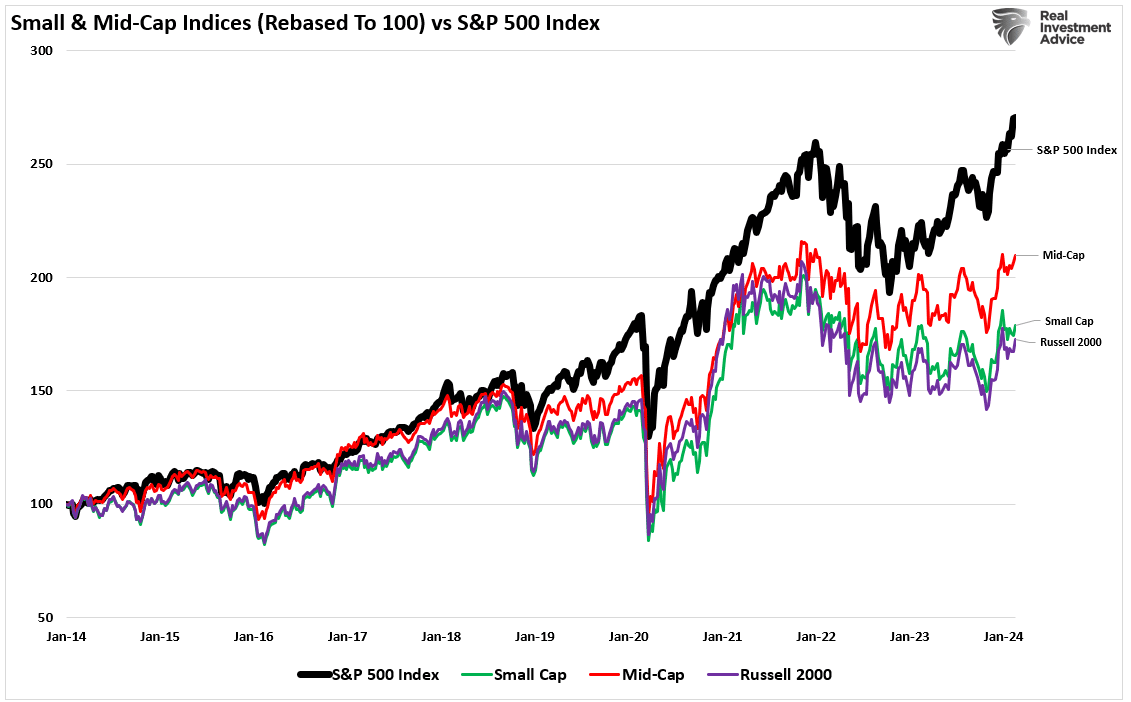

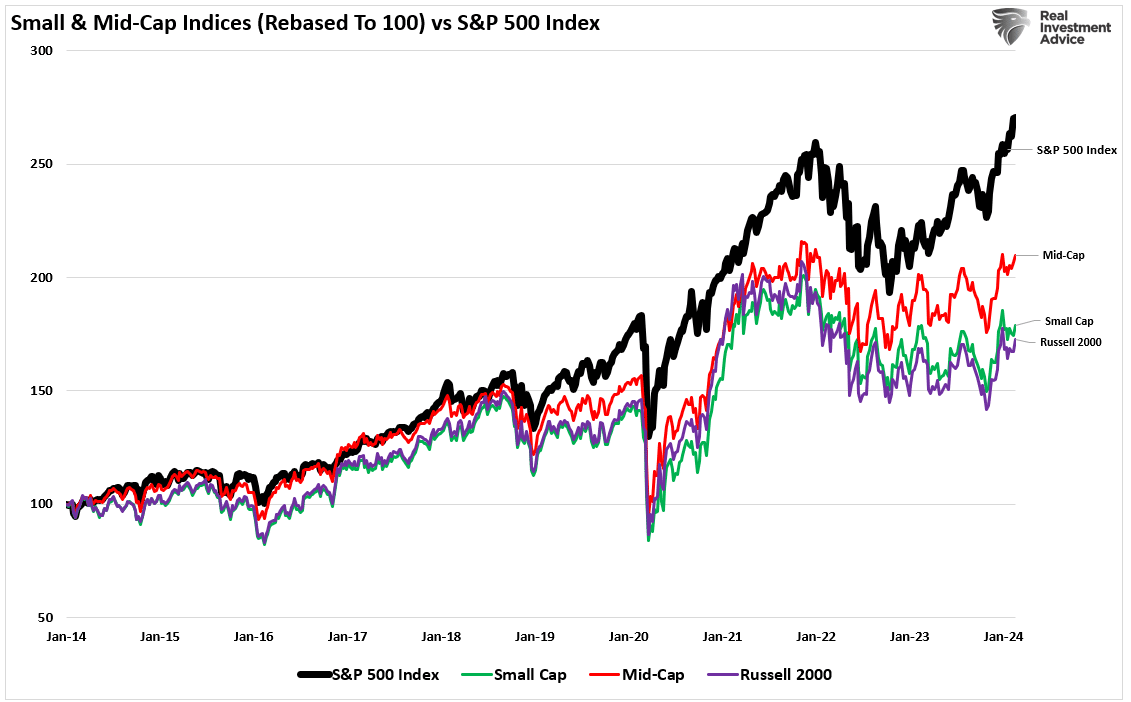

«Оживившийся недавно спрос на акции компаний малой капитализации тоже не вызывает удивления с учетом долгого периода их отставания от взвешенного по рыночной капитализации индекса S&P 500.

Инвесторы всегда делают эту ставку, надеясь на наверстывание упущенного при общей восходящей динамике рынков, и, как мы можем видеть, акции компаний малой и средней капитализации действительно выросли с отставанием от своих собратьев с большой капитализацией».

Индекс компаний малой капитализации и S&P 500 (2014 г. по настоящее время)

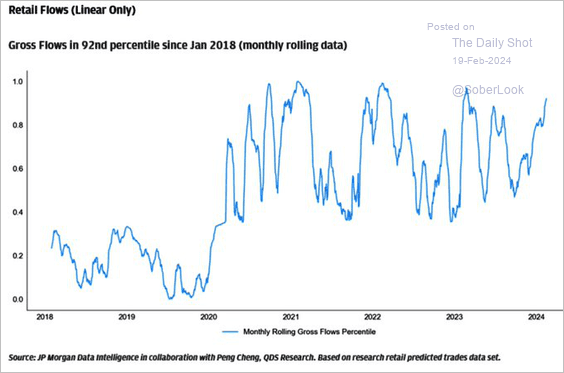

Спрос на акции компаний малой капитализации оживился после программы стимулирования 2020 года, когда чеки от правительства породили целое поколение инвесторов в «акции-мемы» на платформах Reddit и Robinhood (NASDAQ:HOOD).

Надежда быстро заработать на взлете акций небольших компаний, а также хайп в соцсетях способствовали этому спекулятивному ажиотажу.

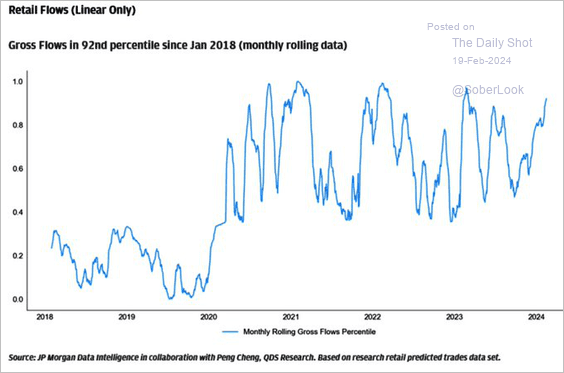

Активность розничных инвесторов

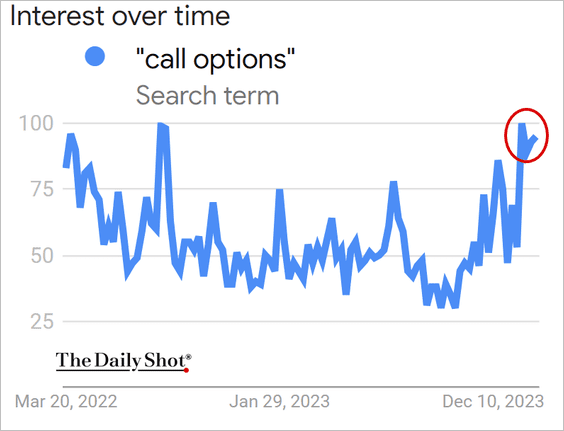

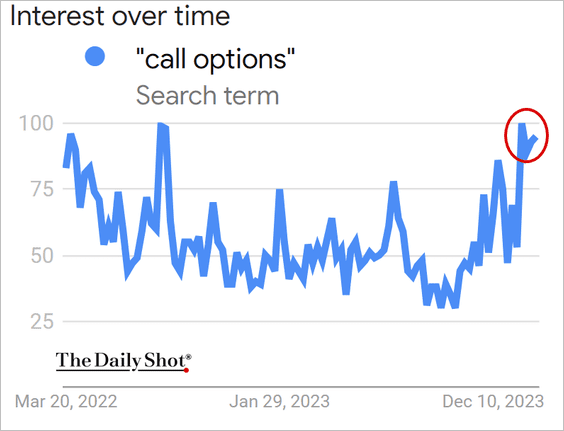

В то же время в целях левериджа розничные инвесторы начали скупать опционы колл. А эти спекулятивные опционы коварны — либо пан, либо пропал. Поэтому сопряженный с торговлей опционами спекулятивный риск гораздо выше риска при покупке самих акций.

Открытые позиции по опционам

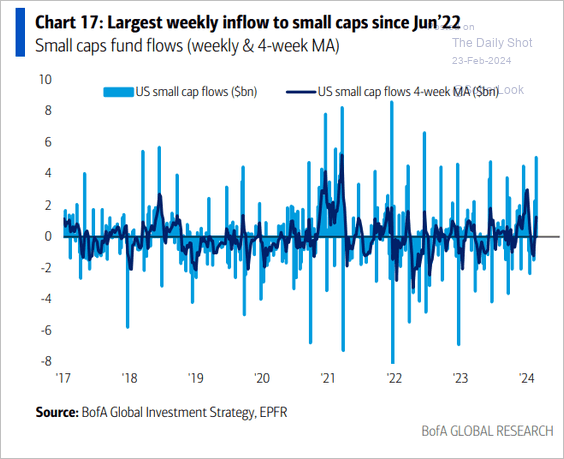

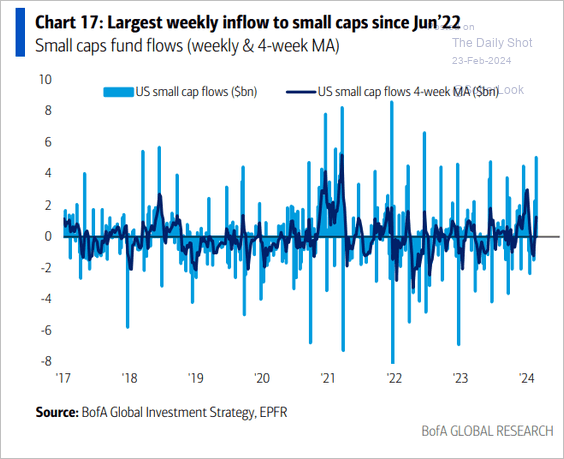

Впрочем, розничные инвесторы сейчас напрямую скупают акции компаний малой капитализации, о чем позволяет судить увеличивающийся еженедельный приток средств.

Приток средств в акции компаний малой капитализации

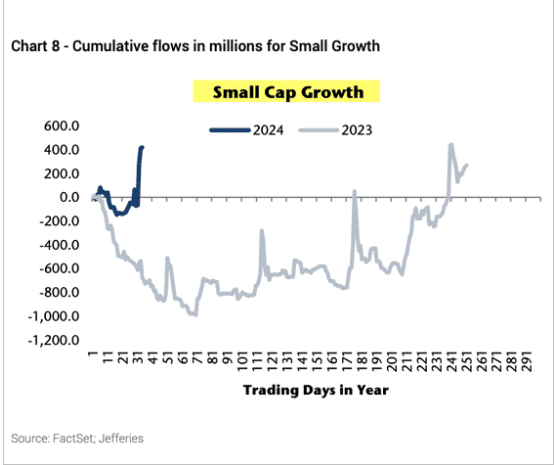

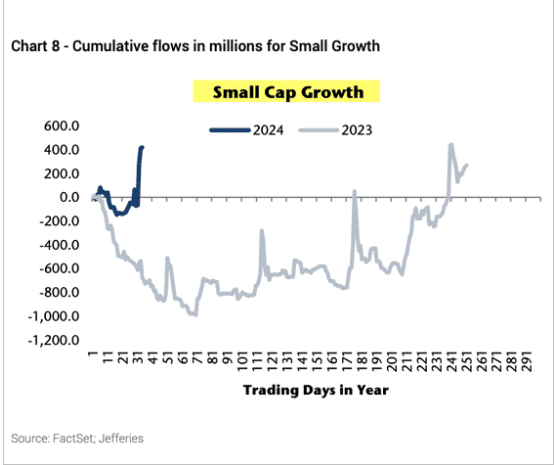

Особенно активно розничные инвесторы вкладываются в малые компании роста по сравнению с компаниями стоимости, причем этот тренд начал набирать обороты в ноябре 2023 года и еще больше усилился в 2024 году.

Акции компаний роста с малой капитализацией

Как мы уже отмечали, такая степень спекулятивной активности розничных инвесторов всегда имеет плачевные последствия. Именно поэтому розничные инвесторы получили на финансовых рынках прозвище «dumb money».

Все это, конечно же, приводит нас к вопросу о том, не совершают ли инвесторы снова одни и те же ошибки.

Маленькая проблема может оказаться большой

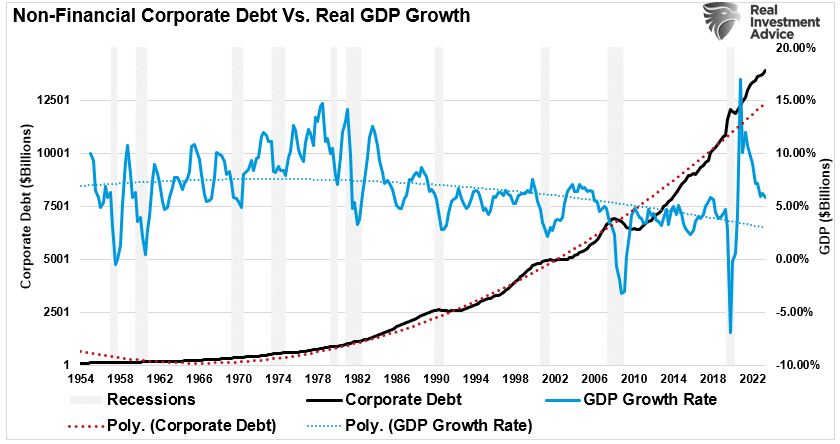

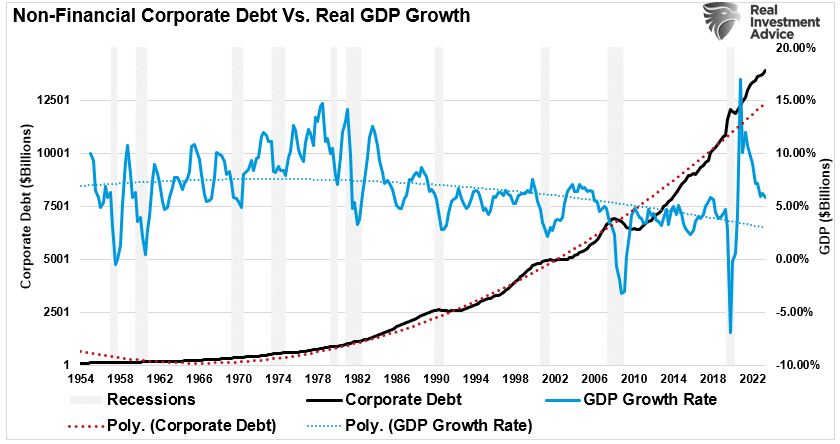

Постоянные интервенции ФРС за последнее десятилетие привели к огромному увеличению доли заемных средств у американских корпораций.

И это естественно. Почему бы не использовать дешевые заемные средства, когда власти продолжают осуществлять интервенции на финансовых рынках и проводят политику нулевых процентных ставок?

Соотношение корпоративного долга и ВВП

Увеличившаяся долговая нагрузка не несет как такового риска для крупных компаний с огромной выручкой.

Однако для компаний малой капитализации дело обстоит совсем иначе. Более слабый экономический рост связан с увеличением числа «компаний-зомби». О каких именно компаниях идет речь? Приведем цитату:

«“Зомби” — это компании, у которых стоимость обслуживания долга выше, чем прибыль, но они, несмотря на это, держатся на плаву за счет беспрестанных заимствований».

А это — макроэкономическая проблема, поскольку у компаний-зомби более низкая производительность. Их существование приводит к уменьшению инвестиций и занятости в компаниях с более высокой производительностью.

Если вкратце, один из побочных эффектов слишком долгого сохранения низких процентных ставок центробанками заключается в том, что менее производительные компании выживают, что в конечном счете приводит к снижению долгосрочных темпов роста экономики» – Axios

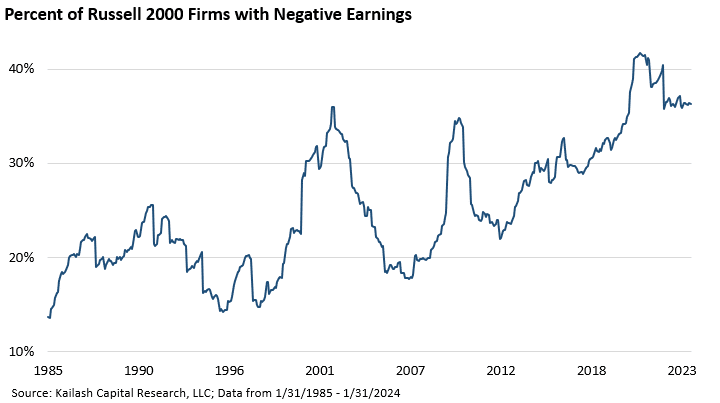

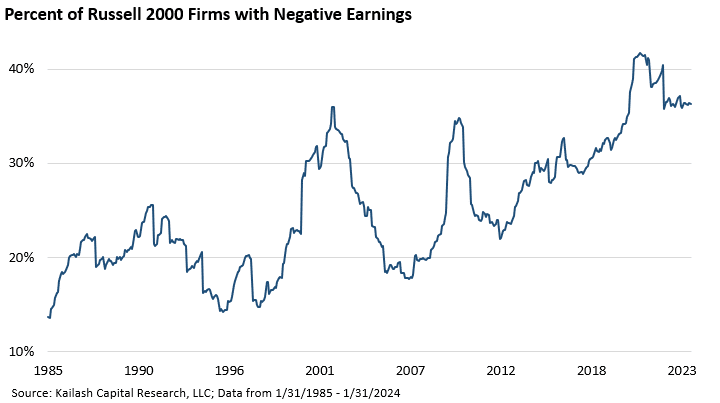

Приведенный ниже график, предоставленный нашими коллегами из Kailash Concepts, отражает проблему, стоящую перед розничными инвесторами, которые сейчас массово инвестируют в акции компаний малой капитализации.

Доля компаний Russell 2000 с отрицательным ростом прибыли

Почти 40% компаний из расчетной базы Russell 2000 имеют отрицательный рост прибыли, и многие из них вынуждены выпускать долговые ценные бумаги для продолжения операций.

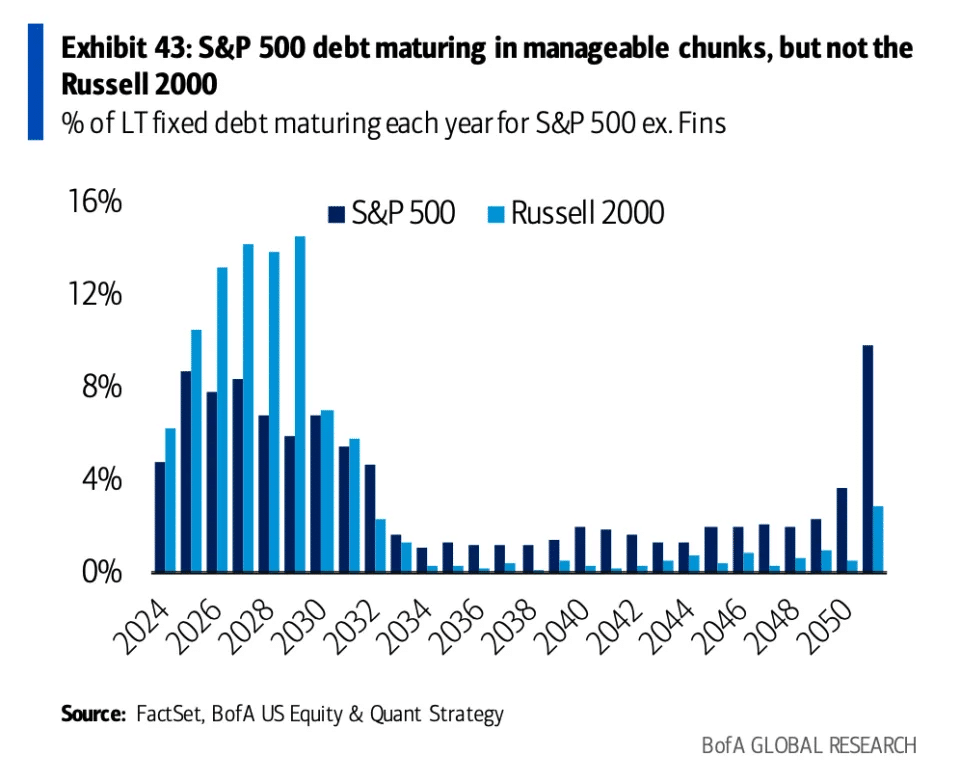

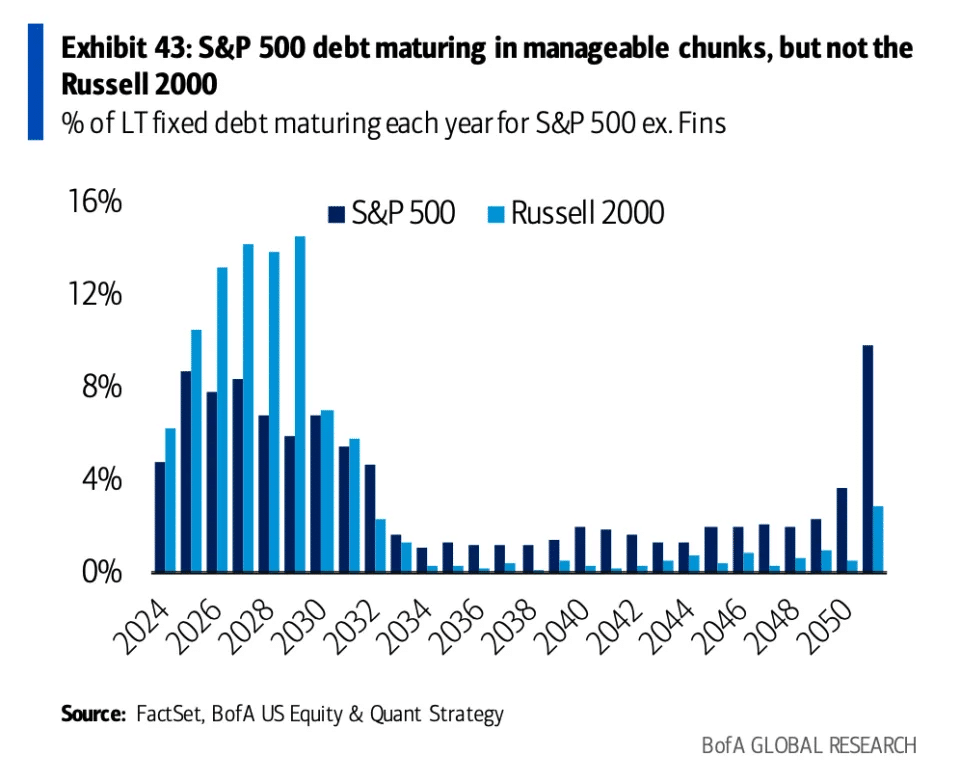

В отличие от многих компаний S&P 500, рефинансировавших долг под существенно более низкие ставки, многим компаниям Russell 2000 этого сделать не удалось. Если высокие процентные ставки сохранятся на тот момент, когда этим компаниям нужно будет погашать свою огромную задолженность, это может сказаться на их шансах на выживание.

Долг с наступающим сроком погашения

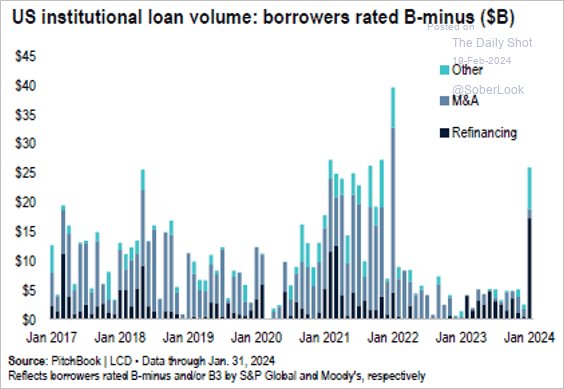

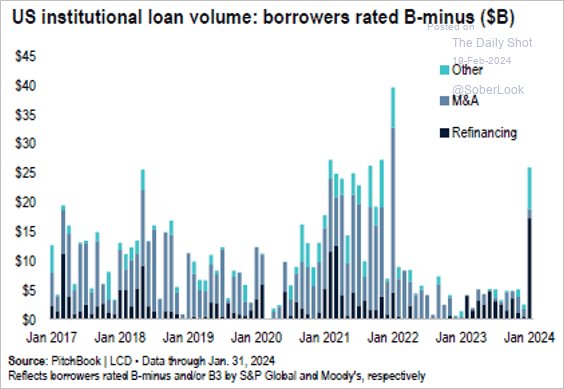

Что любопытно, с начала этого года заемщики снова начали активно рефинансировать свои займы.

Как можно видеть ниже, отмечается резкое увеличение объемов размещения долговых обязательств эмитентами с рейтингами B- (спекулятивного класса), которые уже занимают под более высокие ставки для рефинансирования старого долга. Этот цикл только начинается, и связанный с ним риск для балансов возрастает.

Объемы институциональных займов в США

Как мы ранее отмечали:

«Предположения о том, что в следующие пару кварталов нас ждет уверенное восстановление экономики и занятости, связаны с определенными рисками.

С учетом того, что у потребителей кончаются сбережения, риск новых разочарований в данных по продажам, вероятно, продолжит сказываться на владельцах малого бизнеса. Именно поэтому мы внимательно следим за отчетами NFIB».

Розничные инвесторы гонятся за рыночным импульсом в условиях «бычьего» ажиотажа. К сожалению, их, вероятно, снова ждет разочарование, когда ожидания в конечном счете столкнутся с фундаментальной реальностью.

Как видно на этом графике, опубликованном недавно Vanda Research, портфель среднего розничного инвестора по-прежнему показывает отрицательную доходность, хотя рынки переписывают рекордные максимумы.

Портфель среднего розничного инвестора

В этом нет ничего удивительного, поскольку розничные инвесторы зачастую становятся жертвами синдрома упущенной выгоды.

На следующем графике сопоставляется Dumb Money Index с S&P 500. Опять же, у розничных инвесторов явно преобладают лонги по акциям, если сравнивать с институциональными участниками рынка, которых принято называть «smart money» (англ. — «умные деньги»).

Dumb Money Index и S&P 500

Разница между этими двумя категориями инвесторов заключается в том, что розничные инвесторы покупают в районе максимумов и продают в районе минимумов.

«Dumb money» минус «smart money» в сопоставлении с S&P 500

Выводы этого сопоставительного анализа можно подтвердить, взглянув на распределение активов розничных инвесторов среди акций, облигаций и наличности.

Поскольку рынки переоценены и обновляют рекордные максимумы, сейчас нет ничего удивительного в очень высокой по историческим меркам доле акций в портфелях розничных инвесторов при низких долях наличности и облигаций.

Доля акций, облигаций и наличности в портфелях розничных инвесторов (данные AAII)

Конечно же, интереснее всего сейчас не то, что розничные инвесторы гонятся за рынком, а то, за чем именно они гонятся.

Russell 2000

На прошлой неделе я писал о взаимосвязи данных NFIB и индекса Russell 2000. Приведу цитату:

«Оживившийся недавно спрос на акции компаний малой капитализации тоже не вызывает удивления с учетом долгого периода их отставания от взвешенного по рыночной капитализации индекса S&P 500.

Инвесторы всегда делают эту ставку, надеясь на наверстывание упущенного при общей восходящей динамике рынков, и, как мы можем видеть, акции компаний малой и средней капитализации действительно выросли с отставанием от своих собратьев с большой капитализацией».

Индекс компаний малой капитализации и S&P 500 (2014 г. по настоящее время)

Спрос на акции компаний малой капитализации оживился после программы стимулирования 2020 года, когда чеки от правительства породили целое поколение инвесторов в «акции-мемы» на платформах Reddit и Robinhood (NASDAQ:HOOD).

Надежда быстро заработать на взлете акций небольших компаний, а также хайп в соцсетях способствовали этому спекулятивному ажиотажу.

Активность розничных инвесторов

В то же время в целях левериджа розничные инвесторы начали скупать опционы колл. А эти спекулятивные опционы коварны — либо пан, либо пропал. Поэтому сопряженный с торговлей опционами спекулятивный риск гораздо выше риска при покупке самих акций.

Открытые позиции по опционам

Впрочем, розничные инвесторы сейчас напрямую скупают акции компаний малой капитализации, о чем позволяет судить увеличивающийся еженедельный приток средств.

Приток средств в акции компаний малой капитализации

Особенно активно розничные инвесторы вкладываются в малые компании роста по сравнению с компаниями стоимости, причем этот тренд начал набирать обороты в ноябре 2023 года и еще больше усилился в 2024 году.

Акции компаний роста с малой капитализацией

Как мы уже отмечали, такая степень спекулятивной активности розничных инвесторов всегда имеет плачевные последствия. Именно поэтому розничные инвесторы получили на финансовых рынках прозвище «dumb money».

Все это, конечно же, приводит нас к вопросу о том, не совершают ли инвесторы снова одни и те же ошибки.

Маленькая проблема может оказаться большой

Постоянные интервенции ФРС за последнее десятилетие привели к огромному увеличению доли заемных средств у американских корпораций.

И это естественно. Почему бы не использовать дешевые заемные средства, когда власти продолжают осуществлять интервенции на финансовых рынках и проводят политику нулевых процентных ставок?

Соотношение корпоративного долга и ВВП

Увеличившаяся долговая нагрузка не несет как такового риска для крупных компаний с огромной выручкой.

Однако для компаний малой капитализации дело обстоит совсем иначе. Более слабый экономический рост связан с увеличением числа «компаний-зомби». О каких именно компаниях идет речь? Приведем цитату:

«“Зомби” — это компании, у которых стоимость обслуживания долга выше, чем прибыль, но они, несмотря на это, держатся на плаву за счет беспрестанных заимствований».

А это — макроэкономическая проблема, поскольку у компаний-зомби более низкая производительность. Их существование приводит к уменьшению инвестиций и занятости в компаниях с более высокой производительностью.

Если вкратце, один из побочных эффектов слишком долгого сохранения низких процентных ставок центробанками заключается в том, что менее производительные компании выживают, что в конечном счете приводит к снижению долгосрочных темпов роста экономики» – Axios

Приведенный ниже график, предоставленный нашими коллегами из Kailash Concepts, отражает проблему, стоящую перед розничными инвесторами, которые сейчас массово инвестируют в акции компаний малой капитализации.

Доля компаний Russell 2000 с отрицательным ростом прибыли

Почти 40% компаний из расчетной базы Russell 2000 имеют отрицательный рост прибыли, и многие из них вынуждены выпускать долговые ценные бумаги для продолжения операций.

В отличие от многих компаний S&P 500, рефинансировавших долг под существенно более низкие ставки, многим компаниям Russell 2000 этого сделать не удалось. Если высокие процентные ставки сохранятся на тот момент, когда этим компаниям нужно будет погашать свою огромную задолженность, это может сказаться на их шансах на выживание.

Долг с наступающим сроком погашения

Что любопытно, с начала этого года заемщики снова начали активно рефинансировать свои займы.

Как можно видеть ниже, отмечается резкое увеличение объемов размещения долговых обязательств эмитентами с рейтингами B- (спекулятивного класса), которые уже занимают под более высокие ставки для рефинансирования старого долга. Этот цикл только начинается, и связанный с ним риск для балансов возрастает.

Объемы институциональных займов в США

Как мы ранее отмечали:

«Предположения о том, что в следующие пару кварталов нас ждет уверенное восстановление экономики и занятости, связаны с определенными рисками.

С учетом того, что у потребителей кончаются сбережения, риск новых разочарований в данных по продажам, вероятно, продолжит сказываться на владельцах малого бизнеса. Именно поэтому мы внимательно следим за отчетами NFIB».

Розничные инвесторы гонятся за рыночным импульсом в условиях «бычьего» ажиотажа. К сожалению, их, вероятно, снова ждет разочарование, когда ожидания в конечном счете столкнутся с фундаментальной реальностью.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба