6 марта 2024 investing.com Каложеро Сельваджио

Впечатляющий скачок S&P 500 более чем на 25% с прошлого октября заставляет инвесторов опасаться коррекции.

Многие предположили, что на рынке, возможно, образовался пузырь, но исторические данные показывают, что на сей раз это не так.

В сегодняшней статье мы проанализируем разницу между настоящим пузырем и текущими рыночными условиями.

Когда фондовый рынок переписывает максимумы, это часто означает, что ралли к новым высотам продолжится. Однако нередко рынок берет паузу, как бегун, пробежавший большое расстояние.

Когда на «бычьем» рынке рано или поздно происходит откат, в этом нет ничего страшного. Однако никто не может с точностью прогнозировать, когда произойдет коррекция, — мы лишь можем строить предположения.

Индекс S&P 500 подскочил более чем на 25% с октября прошлого года, и не исключено, что рынок ждет коррекция.

При коррекциях, в отличие от рецессий, падение рынка может достигать 20%. Приведем список коррекций за период с 2000 года:

коррекция на 14,7% в 2002 году, продолжалась больше 100 дней;

коррекция на 16,0% в 2010 году, продолжалась 70 дней;

коррекция на 19,4% в 2011 году, продолжалась 150 дней;

коррекция на 13,3% в 2015 году, продолжалась больше 100 дней;

коррекция на 10,2% в 2018 году, продолжалась всего 12 дней;

коррекция на 19,8% в 2018 году, продолжалась 95 дней;

коррекция на 10,3% в 2023 году, продолжалась больше 85 дней.

В пузыре ли сейчас рынок?

Участники рынка сейчас говорят о пузыре, хотя они сначала проигнорировали восходящий тренд, начавшийся в конце октября 2023 года, посчитав, что это лишь временное рыночное ралли.

Многие склонны неверно трактовать определение рыночного пузыря. При пузыре в конце происходит полный коллапс. С технической точки зрения, таких коллапсов было совсем немного.

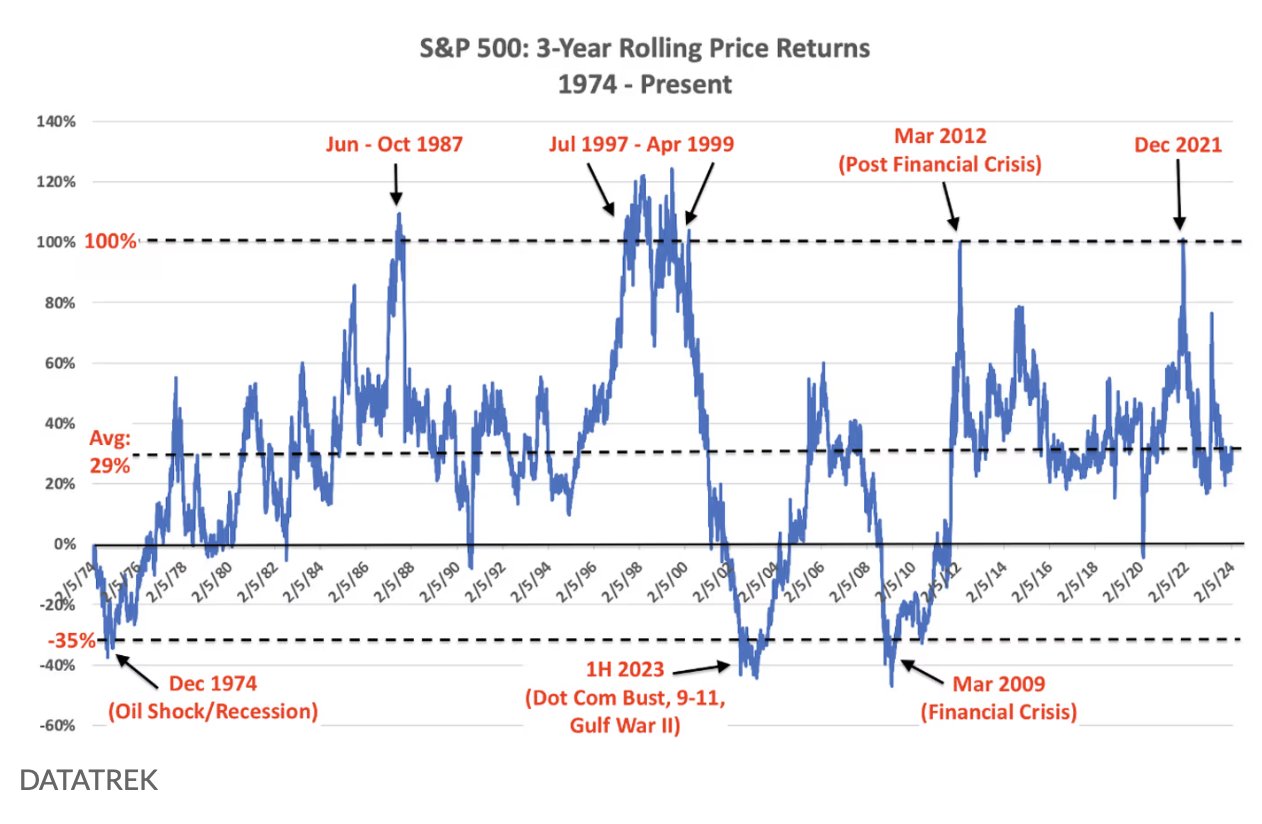

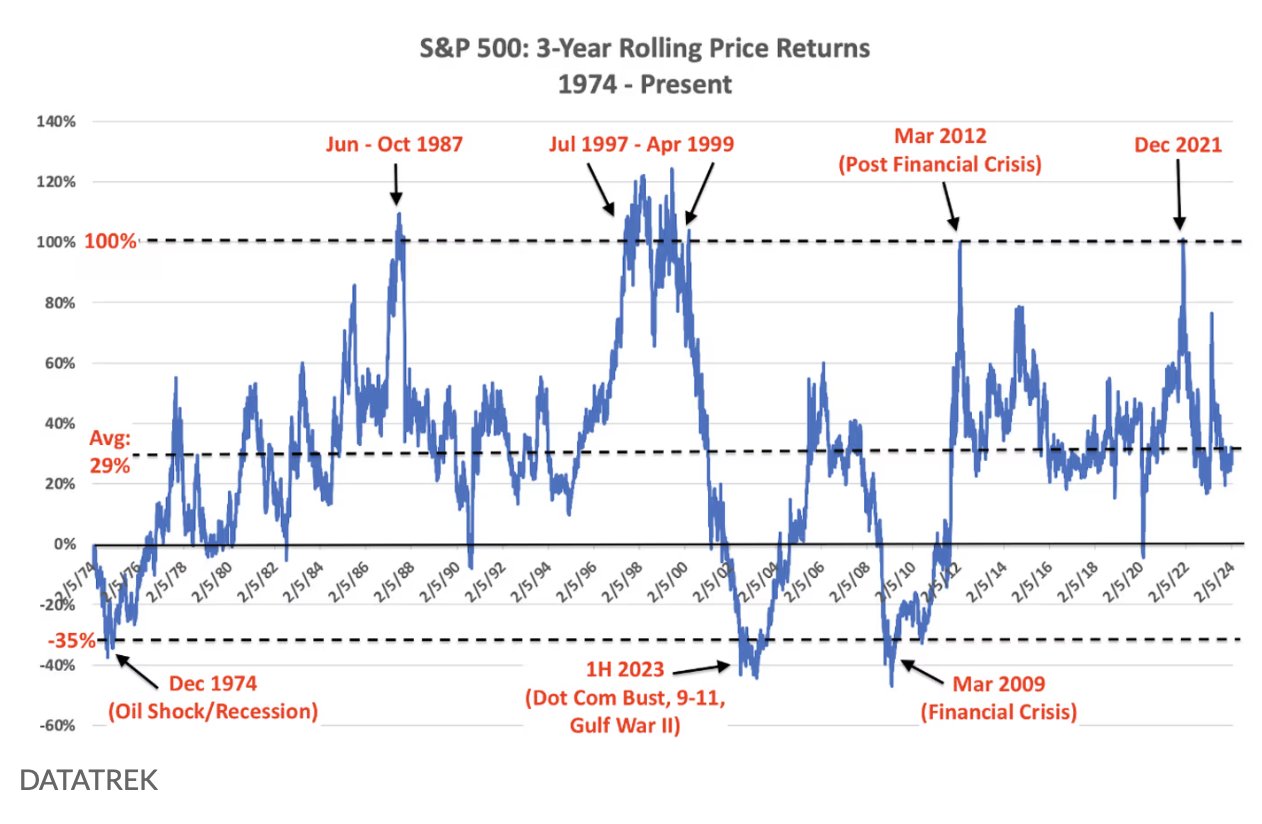

S&P 500: доходность от изменения цены, скользящая за 3 года

С 1974 года пузыри на рынках, согласно историческим данным, наблюдались в 1987, 1999, 2012 и 2021 гг., когда доходность S&P 500 за 3-летний период составляла как минимум 100%.

Однако последние три года доходность составляет около 30%, что согласуется со средней общей доходностью. Это говорит о том, что текущие рыночные условия, возможно, не указывают на пузырь.

Пузырь в технологическом секторе и «бычий» рынок

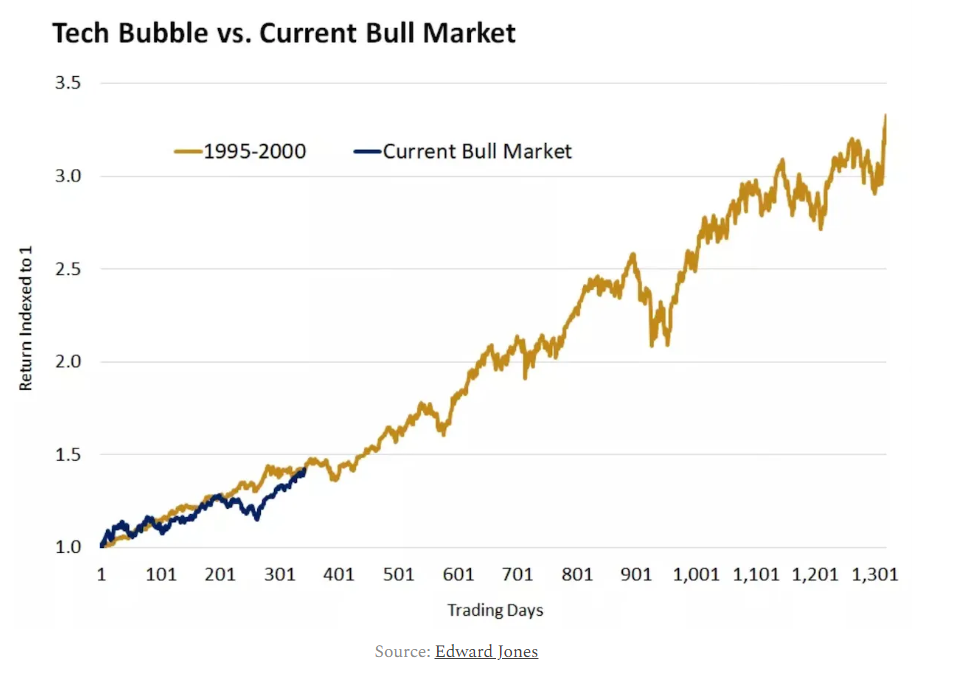

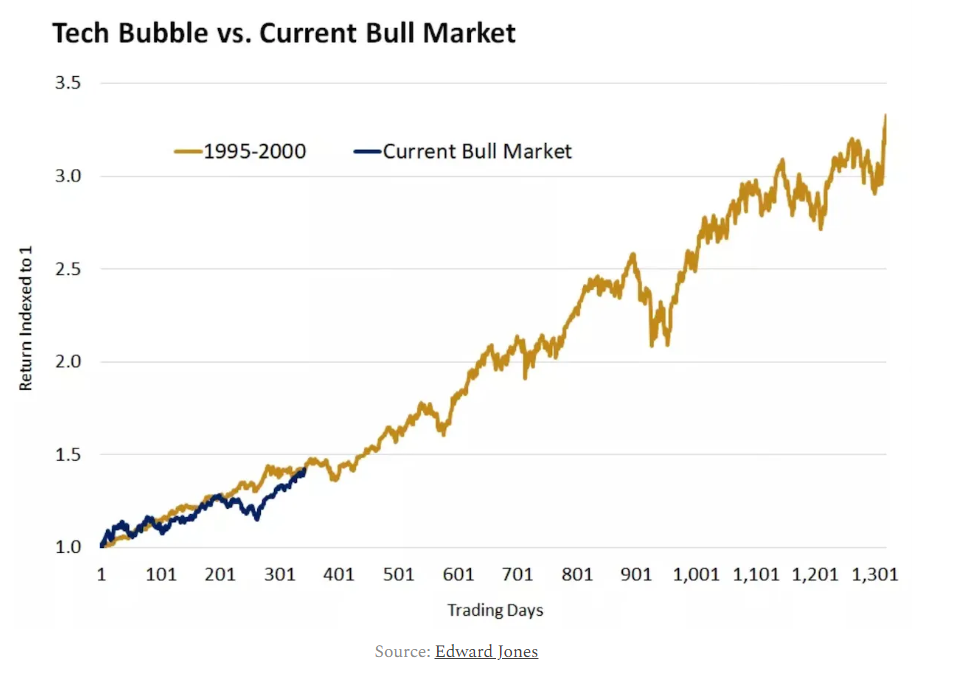

При сравнении нынешнего «бычьего» рынка и текущего ажиотажа вокруг искусственного интеллекта с пузырем доткомов, который часто приводится в качестве примера рыночных пузырей, обнаруживается одно существенное различие.

Судя по недавним показателям доходности и тенденциям, на рынке сохраняется еще достаточно пространства для роста, прежде чем наступит состояние, подобное пузырю.

Пузырь в технологическом секторе и «бычий» рынок

Тренд очень похож на тогдашний, но еще очень рано судить — только взгляните, сколько еще должно пройти дней. В 90-е годы речь шла о ралли в акциях неприбыльных техкомпаний, у многих из которых были привлекательные перспективы роста, но не было жизнеспособной и устойчивой базы прибыли.

Сегодня же ажиотаж вызывают крупнейшие компании с огромной и стабильной прибылью — Nvidia (NASDAQ:NVDA), Meta (NASDAQ:META) (деятельность компании запрещена на территории РФ), Apple (NASDAQ:AAPL), Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL) и Tesla (NASDAQ:TSLA).

Многие предположили, что на рынке, возможно, образовался пузырь, но исторические данные показывают, что на сей раз это не так.

В сегодняшней статье мы проанализируем разницу между настоящим пузырем и текущими рыночными условиями.

Когда фондовый рынок переписывает максимумы, это часто означает, что ралли к новым высотам продолжится. Однако нередко рынок берет паузу, как бегун, пробежавший большое расстояние.

Когда на «бычьем» рынке рано или поздно происходит откат, в этом нет ничего страшного. Однако никто не может с точностью прогнозировать, когда произойдет коррекция, — мы лишь можем строить предположения.

Индекс S&P 500 подскочил более чем на 25% с октября прошлого года, и не исключено, что рынок ждет коррекция.

При коррекциях, в отличие от рецессий, падение рынка может достигать 20%. Приведем список коррекций за период с 2000 года:

коррекция на 14,7% в 2002 году, продолжалась больше 100 дней;

коррекция на 16,0% в 2010 году, продолжалась 70 дней;

коррекция на 19,4% в 2011 году, продолжалась 150 дней;

коррекция на 13,3% в 2015 году, продолжалась больше 100 дней;

коррекция на 10,2% в 2018 году, продолжалась всего 12 дней;

коррекция на 19,8% в 2018 году, продолжалась 95 дней;

коррекция на 10,3% в 2023 году, продолжалась больше 85 дней.

В пузыре ли сейчас рынок?

Участники рынка сейчас говорят о пузыре, хотя они сначала проигнорировали восходящий тренд, начавшийся в конце октября 2023 года, посчитав, что это лишь временное рыночное ралли.

Многие склонны неверно трактовать определение рыночного пузыря. При пузыре в конце происходит полный коллапс. С технической точки зрения, таких коллапсов было совсем немного.

S&P 500: доходность от изменения цены, скользящая за 3 года

С 1974 года пузыри на рынках, согласно историческим данным, наблюдались в 1987, 1999, 2012 и 2021 гг., когда доходность S&P 500 за 3-летний период составляла как минимум 100%.

Однако последние три года доходность составляет около 30%, что согласуется со средней общей доходностью. Это говорит о том, что текущие рыночные условия, возможно, не указывают на пузырь.

Пузырь в технологическом секторе и «бычий» рынок

При сравнении нынешнего «бычьего» рынка и текущего ажиотажа вокруг искусственного интеллекта с пузырем доткомов, который часто приводится в качестве примера рыночных пузырей, обнаруживается одно существенное различие.

Судя по недавним показателям доходности и тенденциям, на рынке сохраняется еще достаточно пространства для роста, прежде чем наступит состояние, подобное пузырю.

Пузырь в технологическом секторе и «бычий» рынок

Тренд очень похож на тогдашний, но еще очень рано судить — только взгляните, сколько еще должно пройти дней. В 90-е годы речь шла о ралли в акциях неприбыльных техкомпаний, у многих из которых были привлекательные перспективы роста, но не было жизнеспособной и устойчивой базы прибыли.

Сегодня же ажиотаж вызывают крупнейшие компании с огромной и стабильной прибылью — Nvidia (NASDAQ:NVDA), Meta (NASDAQ:META) (деятельность компании запрещена на территории РФ), Apple (NASDAQ:AAPL), Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL) и Tesla (NASDAQ:TSLA).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба