11 марта 2024 | Сбер Инвестовизация

Сбербанк (SBER). Отчёт за 2023г. Дивиденды.

Сбербанк - это самый крупный банк в стране. И один из крупнейших банков Европы. Количество активных клиентов физических лиц 108,6 млн. Это три четверти всего населения страны. Количество активных корпоративных клиентов 3,2 млн. Это 43% от всего рынка. Рыночная доля в кредитах и депозитах 45% и 47% соответственно. Количество сотрудников 210 тыс человек. Количество отделений 12,6 тыс.

Компания интегрирует и цифровизирует свои сервисы для повышения вовлеченности клиентов. Количество активных ежемесячных пользователей СберБанк Онлайн почти 82 млн человек. Количество пользователей подписок СберПрайм 10 млн.

Последние годы Сбер проводит глобальную трансформацию. Компания расширяет традиционный банковский бизнес экосистемными продуктами. Куда входят электронная коммерция, кибербезопасность, развлечение, страхование и множество других сервисов. Компания создает линейку умных устройств, таких как колонки и телевизоры с виртуальным ассистентом и на базе операционной системы Салют ТВ. И вообще многие разработки Сбера работают на собственных платформах, что обеспечивает независимость от иностранных поставщиков и максимальную защиту информации. Таким образом, Сбер – это уже не просто банк, а одна из крупнейших технологических компаний страны.

Ближайшие годы будет сделан акцент на развитии искусственного интеллекта нового поколения. При этом Сбер стремиться превратиться «человекоцентричную» организацию. Где сервисы компании будут помогать людям в управлении настоящим и будущим.

Половина акций компании принадлежит Министерству финансов РФ, 15% - фрифлоат на МосБирже и треть акционерного капитала – это заблокированные акции нерезидентов.

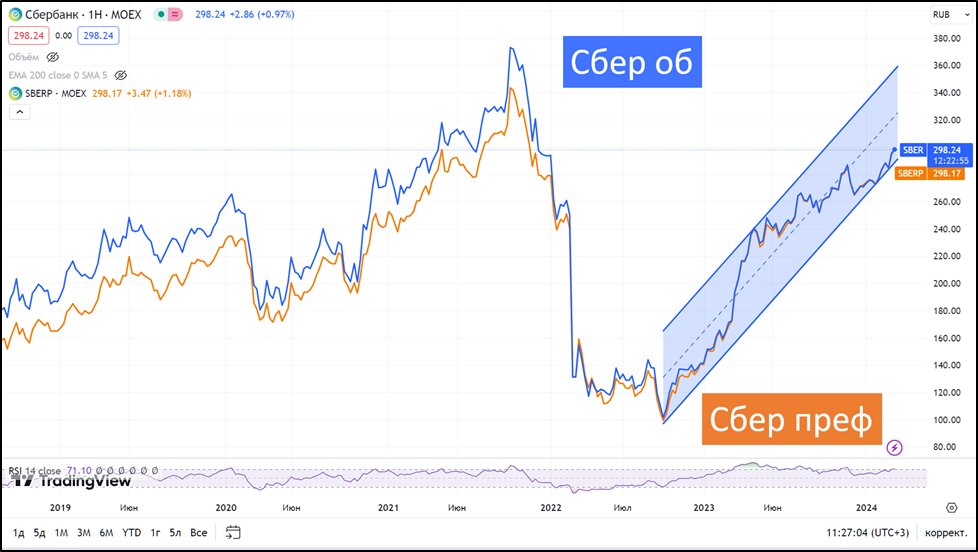

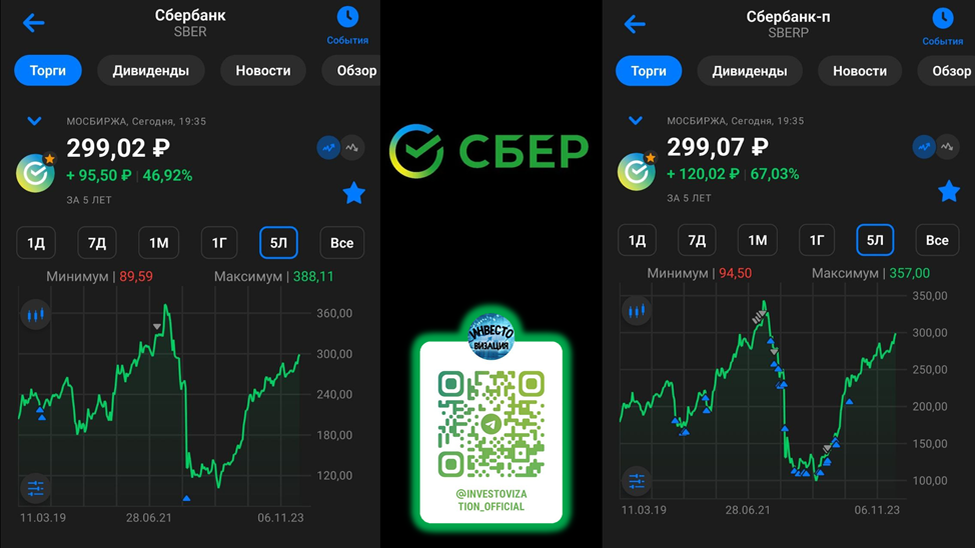

Текущая цена акций.

На Московской бирже торгуются обыкновенные и привилегированные акции Сбербанка. Последнее время цена этих акций почти совпадает. За 2023 год котировки практически удвоились. Таким образом рост был в 2 раза лучше, чем у индекса Мосбиржи. И вообще с октября 2022 года, когда завершилась частичная мобилизация, акции находятся в восходящем тренде. В начале марта котировки преодолели отметку 300₽, т.е. вернулись к уровням января 2022 года.

Финансовые результаты.

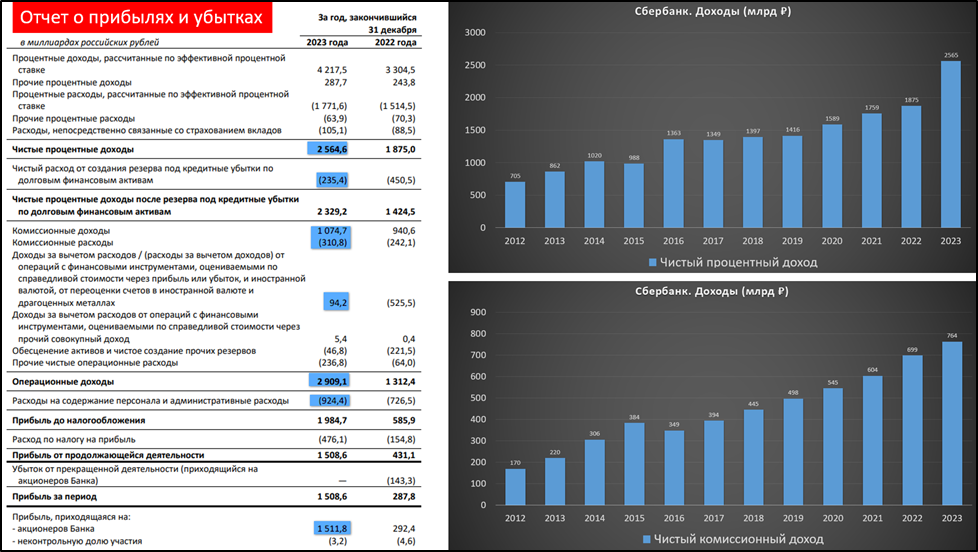

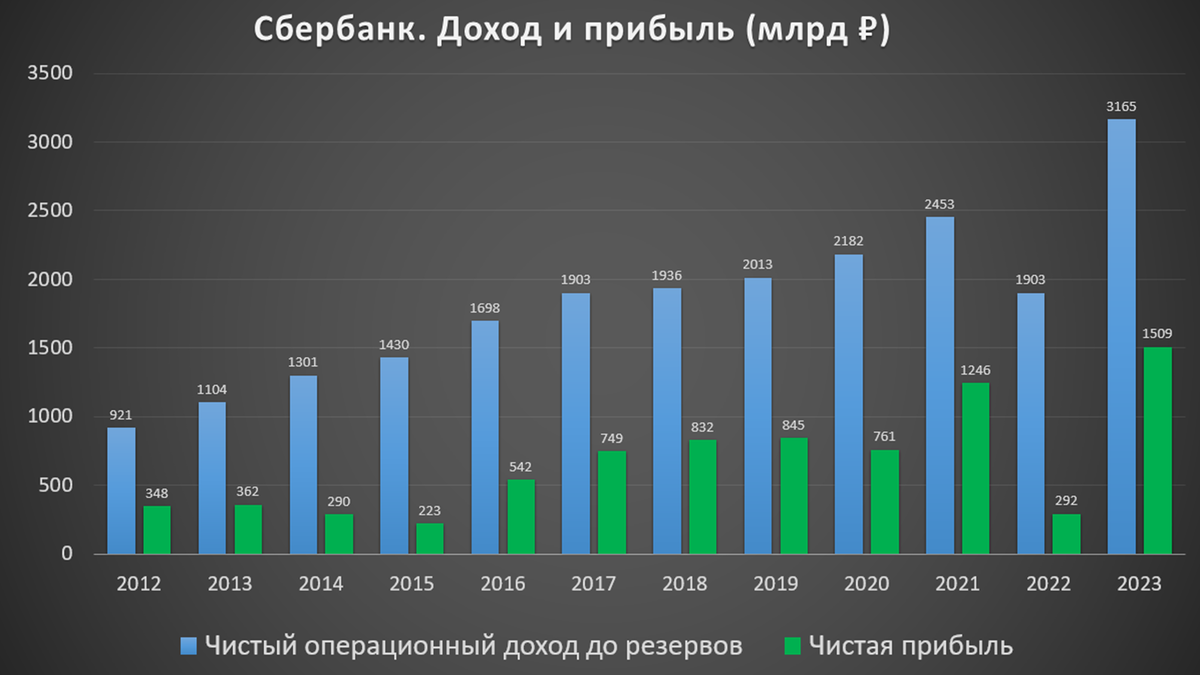

Результаты за 2023 год:

Чистый процентный доход 2,5 трлн (+37% г/г).

Чистый комиссионный доход 0,764 трлн (+9% г/г).

Доходы от операций с финансовыми инструментами и валютой 94 млрд (а в 2022 году был убыток 525 млрд).

Расходы на создание резервов 265 млрд (-52% г/г).

Итоговый суммарный операционный доход 2,9 трлн (+121% г/г).

Операционные расходы 0,92 трлн (+27% г/г). Отношение расходов к доходам 29%, что отражает высокую эффективность банка.

Чистая прибыль (ЧП) 1,5 трлн (рост в 5 раз к 2022 г).

ЧП рекордная благодаря росту кредитования, вызванному запретом компаниям брать займы за рубежом.

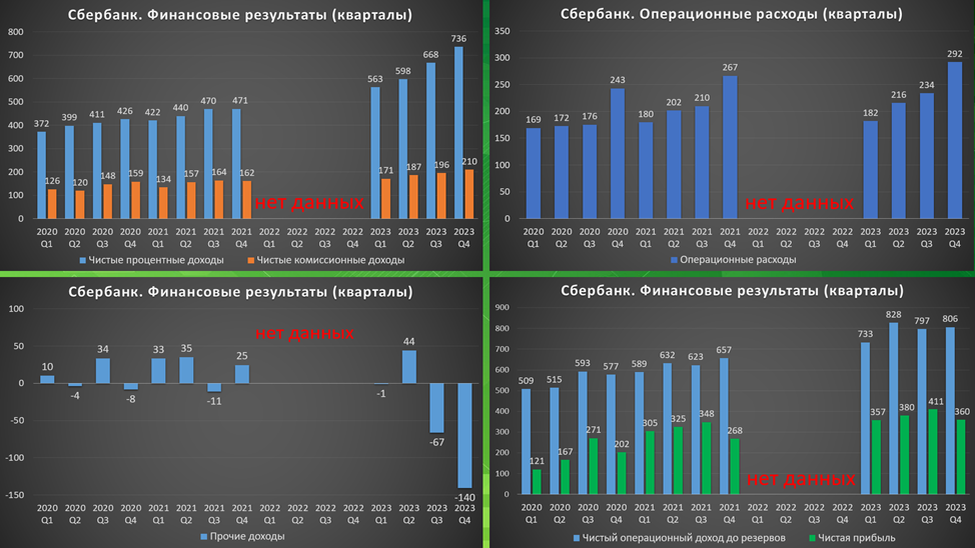

Посмотрим на квартальные данные. Чистые процентные и комиссионные доходы подросли примерно на 10% кв/кв. Но выросли и операционные расходы до 292 млрд (+25% кв/кв), а также прочие доходы показали резкий убыток в 140 млрд за квартал. Отчисления на резервы 30 млрд (это минимальное значение в 2023 году). В итоге, Чистый операционный доход 805 млрд (+1% кв/кв). А ЧП 360 млрд (-13% кв/кв).

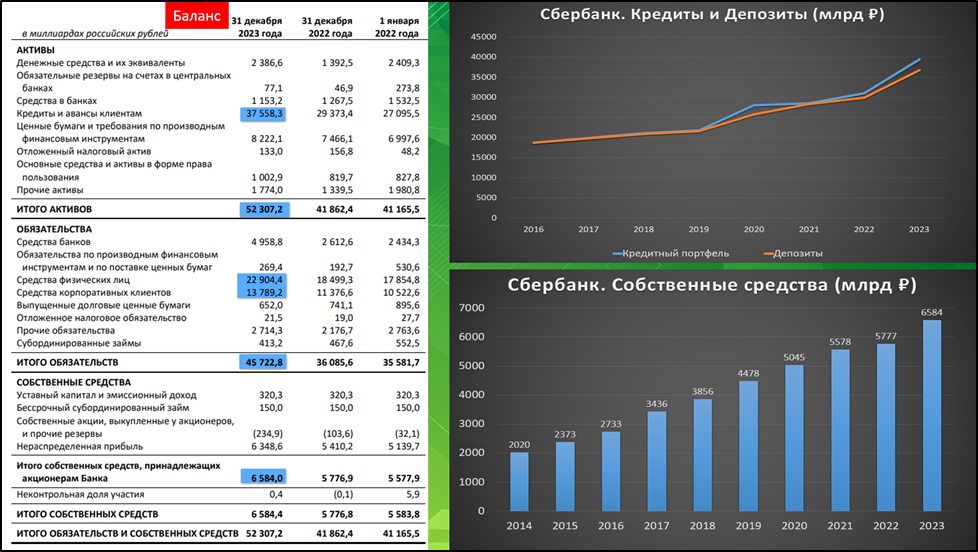

Баланс.

Суммарные активы 52,3 трлн (+25% г/г). Из них кредиты юридическим и физическим лицам 37,6 трлн (+27%).

Суммарные обязательства 45,7 трлн (+27% г/г). Из них средства клиентов 36,6 трлн (+23% г/г). Одна из причин роста – это повышение ставок по вкладам после увеличения ставки ЦБ.

Собственные средства 6,5 трлн (+14% г/г).

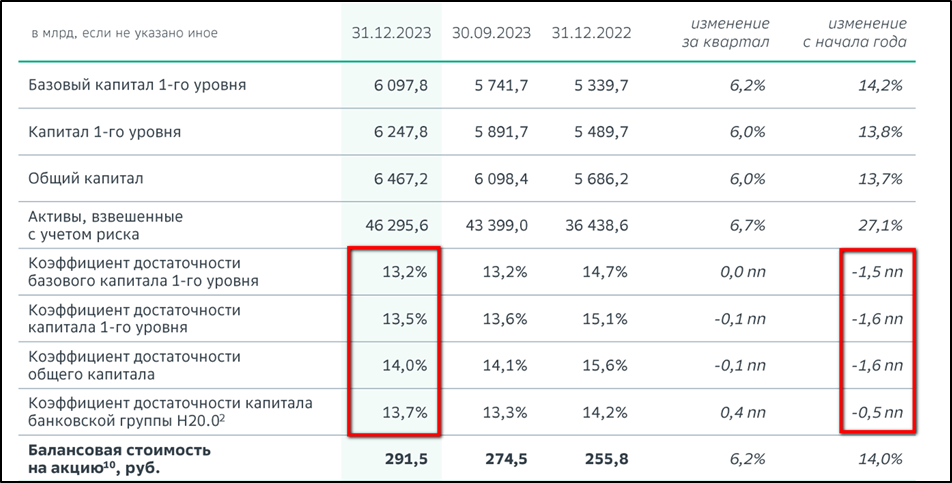

Достаточность капитала.

Нормативы достаточности капитала отражают надежность банка. Они показывают способность банка покрыть финансовые потери за счет собственных средств в случае неплатежеспособности заемщиков. Нормативы рассчитываются по методике ЦБ. Но в самом общем случае, коэффициент достаточности капитала можно рассчитать путем деления капитала банка на его активы.

Из-за быстрого роста кредитного портфеля, а также выплаты рекордных дивидендов за 2022 год, снизились коэффициенты достаточности капитала Сбера. Коэффициенты достаточности базового капитала и капитала первого уровня составили 13,2% и 13,5% соответственно, а общего капитала — 14,0%. Они снизились примерно на 1,5 процентных пункта за год. Но текущие значения с хорошим запасом превышают нормативы. Финансовое положение Сбера очень устойчивое.

Также отметим коэффициент достаточности капитала банковской группы, который теперь важен для дивидендов, он составил 13,7% (-0,5пп г/г).

Дивиденды.

В декабре 2023 года Сбер представил новую дивидендную политику, согласно которой выплаты оставлены на уровне 50% от чистой прибыли по МСФО. Но при этом есть важное условие: возможность удержания на среднесрочном горизонте коэффициента достаточности капитала банковской группы на уровне не менее 13,3%. Как мы видели выше, на данный момент он 13,7%. А при выплате больших дивидендов, естественно, будет уменьшаться общий капитал и данный показатель будет сильно проседать. Поэтому здесь появляются определенные риски.

Последний раз Сбер выплатил рекордные 25₽ на каждый вид акций по итогам 2022 года. А прогнозные дивиденды по итогам 2023 года составляют ориентировочно 33,5₽. Это чуть более 11% доходности к текущей цене акций. К слову, 28.02.24 Греф подтвердил планы выплатить эти дивиденды в 2024 году.

Перспективы.

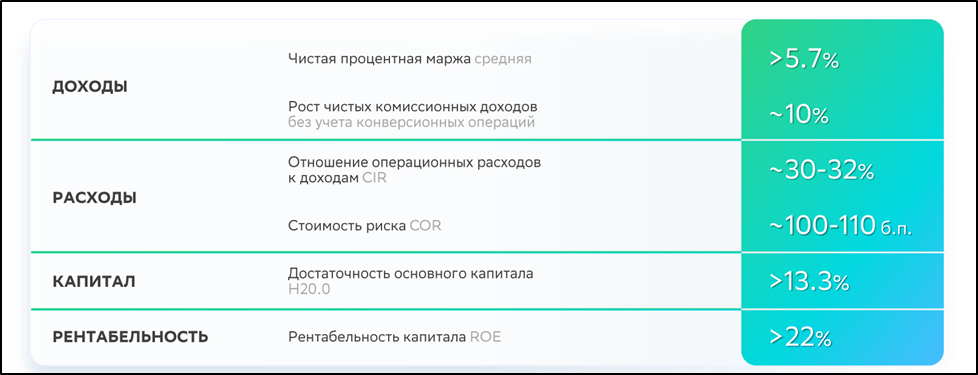

Сбер выпустил финансовый прогноз на 2024 год, согласно которому ожидается небольшой рост основных показателей. Также Греф в ходе конференции сообщил, что финансовый результат Сбербанка в 2024 году ожидается лучше, чем в 2023 года.

При этом Сбер не закладывает в бизнес-план доходы от роспуска резервов по заблокированным из-за санкций активам. Т.е. здесь тоже есть потенциал для увеличения прибыли.

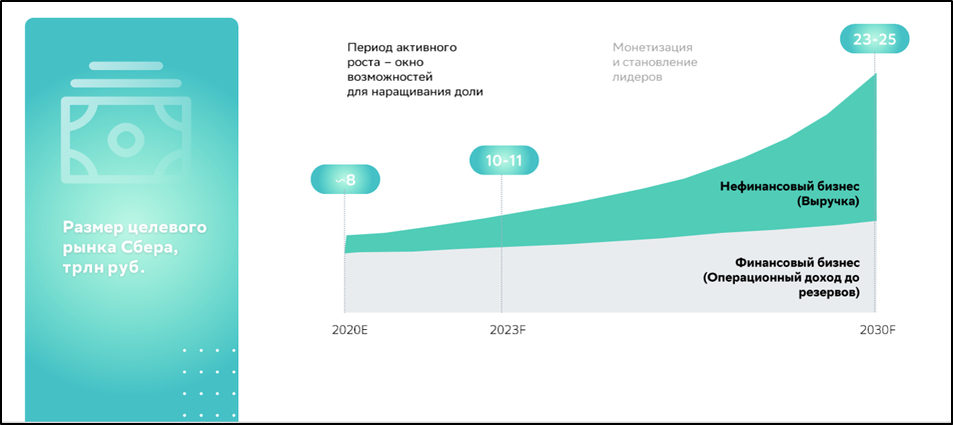

Будущей точкой роста является развитие экосистемы и искусственного интеллекта. Сбербанк прогнозирует, что нефинансовые сервисы будут приносить до трети операционного дохода к 2030 году.

Риски.

Основные текущие риски связаны с ужесточением налогообложения. Государство может придумать новый налог для изъятия сверхдоходов банков.

Отдельно можно отметить риск снижения дивидендов из-за необходимости удерживать нормативы достаточности на высоких значениях. Но пока планы сохранить дивиденды на уровне 50% от чистой прибыли ближайшие три года.

Также результаты зависят от действий регулятора. На данный момент, ЦБ проводит жесткую политику, ключевая ставка 16%. Это сказывается на замедлении кредитования и снижении прибыльности банков. В конце февраля Греф отметил значительное снижение спроса на кредиты из-за высоких ставок.

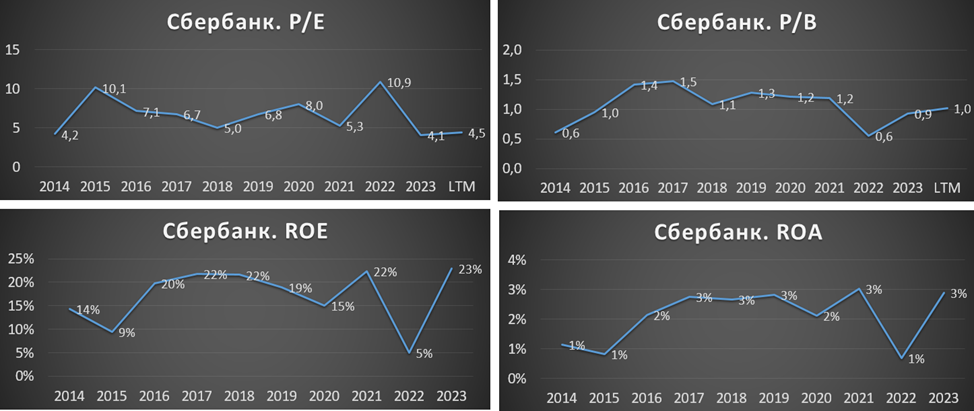

Мультипликаторы.

Мультипликаторы приближаются к средне историческим значениям:

Акция об. = 298 ₽; Акция пр. = 298 ₽; капитализация = 6,6 трлн ₽

P/B = 1; P/E = 4,5;

ROE = 23%.

Относительно банков, которые уже отчитались за 2023 год, Сбербанк оценивается выше среднего. Но с другой стороны, у него самые высокие дивиденды, а также максимальная надежность.

Выводы.

Сбербанк – это крупнейшая компания в России. Половина акций принадлежит государству.

Отчет за 2023 год позитивный. Основная причина – это сильный рост кредитования в России из-за запрета компаниям брать новые займы за рубежом. Правда, 4Q 23 показал снижение кв/кв.

Финансовое положение устойчивое.

Дивиденды по итогам 2023 года ожидаются рекордные. Правда, есть нюанс с необходимостью удержания на среднесрочном горизонте нормативов достаточности капитала на высоких значениях.

Перспективы в основном связаны с развитием экосистемы и искусственного интеллекта.

Риски связаны с возможным ужесточением налогов, проблемами в экономике и действиями ЦБ.

Мультипликаторы подходят к своим средним историческим уровням. Но в случае развития позитивного сценария, котировки могут ещё подрасти. Следующий значимый уровень 330₽.

Мои сделки.

Я покупал и обыкновенные и привилегированные акции Сбербанка. На данный момент их доля в моём портфеле акций около 30%. Позиция в большом плюсе, но продавать пока не планирую.

Сбербанк - это самый крупный банк в стране. И один из крупнейших банков Европы. Количество активных клиентов физических лиц 108,6 млн. Это три четверти всего населения страны. Количество активных корпоративных клиентов 3,2 млн. Это 43% от всего рынка. Рыночная доля в кредитах и депозитах 45% и 47% соответственно. Количество сотрудников 210 тыс человек. Количество отделений 12,6 тыс.

Компания интегрирует и цифровизирует свои сервисы для повышения вовлеченности клиентов. Количество активных ежемесячных пользователей СберБанк Онлайн почти 82 млн человек. Количество пользователей подписок СберПрайм 10 млн.

Последние годы Сбер проводит глобальную трансформацию. Компания расширяет традиционный банковский бизнес экосистемными продуктами. Куда входят электронная коммерция, кибербезопасность, развлечение, страхование и множество других сервисов. Компания создает линейку умных устройств, таких как колонки и телевизоры с виртуальным ассистентом и на базе операционной системы Салют ТВ. И вообще многие разработки Сбера работают на собственных платформах, что обеспечивает независимость от иностранных поставщиков и максимальную защиту информации. Таким образом, Сбер – это уже не просто банк, а одна из крупнейших технологических компаний страны.

Ближайшие годы будет сделан акцент на развитии искусственного интеллекта нового поколения. При этом Сбер стремиться превратиться «человекоцентричную» организацию. Где сервисы компании будут помогать людям в управлении настоящим и будущим.

Половина акций компании принадлежит Министерству финансов РФ, 15% - фрифлоат на МосБирже и треть акционерного капитала – это заблокированные акции нерезидентов.

Текущая цена акций.

На Московской бирже торгуются обыкновенные и привилегированные акции Сбербанка. Последнее время цена этих акций почти совпадает. За 2023 год котировки практически удвоились. Таким образом рост был в 2 раза лучше, чем у индекса Мосбиржи. И вообще с октября 2022 года, когда завершилась частичная мобилизация, акции находятся в восходящем тренде. В начале марта котировки преодолели отметку 300₽, т.е. вернулись к уровням января 2022 года.

Финансовые результаты.

Результаты за 2023 год:

Чистый процентный доход 2,5 трлн (+37% г/г).

Чистый комиссионный доход 0,764 трлн (+9% г/г).

Доходы от операций с финансовыми инструментами и валютой 94 млрд (а в 2022 году был убыток 525 млрд).

Расходы на создание резервов 265 млрд (-52% г/г).

Итоговый суммарный операционный доход 2,9 трлн (+121% г/г).

Операционные расходы 0,92 трлн (+27% г/г). Отношение расходов к доходам 29%, что отражает высокую эффективность банка.

Чистая прибыль (ЧП) 1,5 трлн (рост в 5 раз к 2022 г).

ЧП рекордная благодаря росту кредитования, вызванному запретом компаниям брать займы за рубежом.

Посмотрим на квартальные данные. Чистые процентные и комиссионные доходы подросли примерно на 10% кв/кв. Но выросли и операционные расходы до 292 млрд (+25% кв/кв), а также прочие доходы показали резкий убыток в 140 млрд за квартал. Отчисления на резервы 30 млрд (это минимальное значение в 2023 году). В итоге, Чистый операционный доход 805 млрд (+1% кв/кв). А ЧП 360 млрд (-13% кв/кв).

Баланс.

Суммарные активы 52,3 трлн (+25% г/г). Из них кредиты юридическим и физическим лицам 37,6 трлн (+27%).

Суммарные обязательства 45,7 трлн (+27% г/г). Из них средства клиентов 36,6 трлн (+23% г/г). Одна из причин роста – это повышение ставок по вкладам после увеличения ставки ЦБ.

Собственные средства 6,5 трлн (+14% г/г).

Достаточность капитала.

Нормативы достаточности капитала отражают надежность банка. Они показывают способность банка покрыть финансовые потери за счет собственных средств в случае неплатежеспособности заемщиков. Нормативы рассчитываются по методике ЦБ. Но в самом общем случае, коэффициент достаточности капитала можно рассчитать путем деления капитала банка на его активы.

Из-за быстрого роста кредитного портфеля, а также выплаты рекордных дивидендов за 2022 год, снизились коэффициенты достаточности капитала Сбера. Коэффициенты достаточности базового капитала и капитала первого уровня составили 13,2% и 13,5% соответственно, а общего капитала — 14,0%. Они снизились примерно на 1,5 процентных пункта за год. Но текущие значения с хорошим запасом превышают нормативы. Финансовое положение Сбера очень устойчивое.

Также отметим коэффициент достаточности капитала банковской группы, который теперь важен для дивидендов, он составил 13,7% (-0,5пп г/г).

Дивиденды.

В декабре 2023 года Сбер представил новую дивидендную политику, согласно которой выплаты оставлены на уровне 50% от чистой прибыли по МСФО. Но при этом есть важное условие: возможность удержания на среднесрочном горизонте коэффициента достаточности капитала банковской группы на уровне не менее 13,3%. Как мы видели выше, на данный момент он 13,7%. А при выплате больших дивидендов, естественно, будет уменьшаться общий капитал и данный показатель будет сильно проседать. Поэтому здесь появляются определенные риски.

Последний раз Сбер выплатил рекордные 25₽ на каждый вид акций по итогам 2022 года. А прогнозные дивиденды по итогам 2023 года составляют ориентировочно 33,5₽. Это чуть более 11% доходности к текущей цене акций. К слову, 28.02.24 Греф подтвердил планы выплатить эти дивиденды в 2024 году.

Перспективы.

Сбер выпустил финансовый прогноз на 2024 год, согласно которому ожидается небольшой рост основных показателей. Также Греф в ходе конференции сообщил, что финансовый результат Сбербанка в 2024 году ожидается лучше, чем в 2023 года.

При этом Сбер не закладывает в бизнес-план доходы от роспуска резервов по заблокированным из-за санкций активам. Т.е. здесь тоже есть потенциал для увеличения прибыли.

Будущей точкой роста является развитие экосистемы и искусственного интеллекта. Сбербанк прогнозирует, что нефинансовые сервисы будут приносить до трети операционного дохода к 2030 году.

Риски.

Основные текущие риски связаны с ужесточением налогообложения. Государство может придумать новый налог для изъятия сверхдоходов банков.

Отдельно можно отметить риск снижения дивидендов из-за необходимости удерживать нормативы достаточности на высоких значениях. Но пока планы сохранить дивиденды на уровне 50% от чистой прибыли ближайшие три года.

Также результаты зависят от действий регулятора. На данный момент, ЦБ проводит жесткую политику, ключевая ставка 16%. Это сказывается на замедлении кредитования и снижении прибыльности банков. В конце февраля Греф отметил значительное снижение спроса на кредиты из-за высоких ставок.

Мультипликаторы.

Мультипликаторы приближаются к средне историческим значениям:

Акция об. = 298 ₽; Акция пр. = 298 ₽; капитализация = 6,6 трлн ₽

P/B = 1; P/E = 4,5;

ROE = 23%.

Относительно банков, которые уже отчитались за 2023 год, Сбербанк оценивается выше среднего. Но с другой стороны, у него самые высокие дивиденды, а также максимальная надежность.

Выводы.

Сбербанк – это крупнейшая компания в России. Половина акций принадлежит государству.

Отчет за 2023 год позитивный. Основная причина – это сильный рост кредитования в России из-за запрета компаниям брать новые займы за рубежом. Правда, 4Q 23 показал снижение кв/кв.

Финансовое положение устойчивое.

Дивиденды по итогам 2023 года ожидаются рекордные. Правда, есть нюанс с необходимостью удержания на среднесрочном горизонте нормативов достаточности капитала на высоких значениях.

Перспективы в основном связаны с развитием экосистемы и искусственного интеллекта.

Риски связаны с возможным ужесточением налогов, проблемами в экономике и действиями ЦБ.

Мультипликаторы подходят к своим средним историческим уровням. Но в случае развития позитивного сценария, котировки могут ещё подрасти. Следующий значимый уровень 330₽.

Мои сделки.

Я покупал и обыкновенные и привилегированные акции Сбербанка. На данный момент их доля в моём портфеле акций около 30%. Позиция в большом плюсе, но продавать пока не планирую.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба