27 марта 2024 Альфа-Капитал

Результаты Транснефти за 2023 год

Начались торги акциями ТКС Холдинга

X5 Group: результаты за 2023 год

S&P 500, Nasdaq – на исторических максимумах

ЦБ РФ сохранил ключевую ставку на уровне 16%

ФРС ждет устойчивого замедления инфляции

Производство стали растет

Нефть подходит к 90 долл. за баррель

Небольшая волатильность доллара

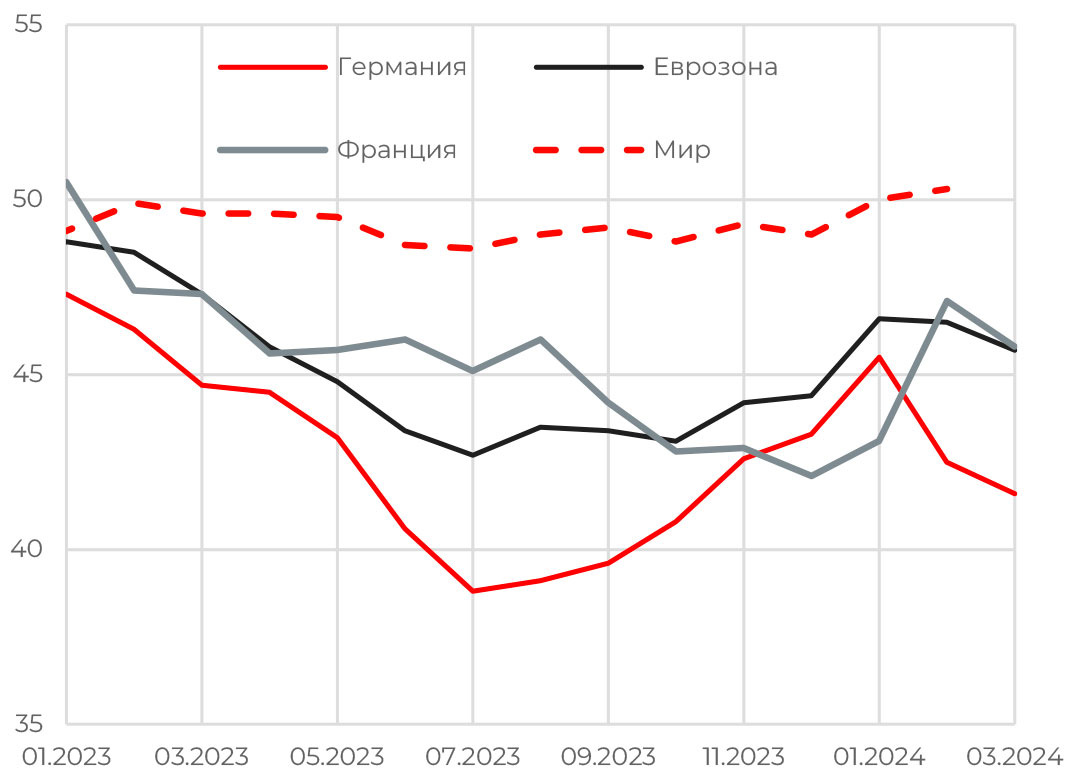

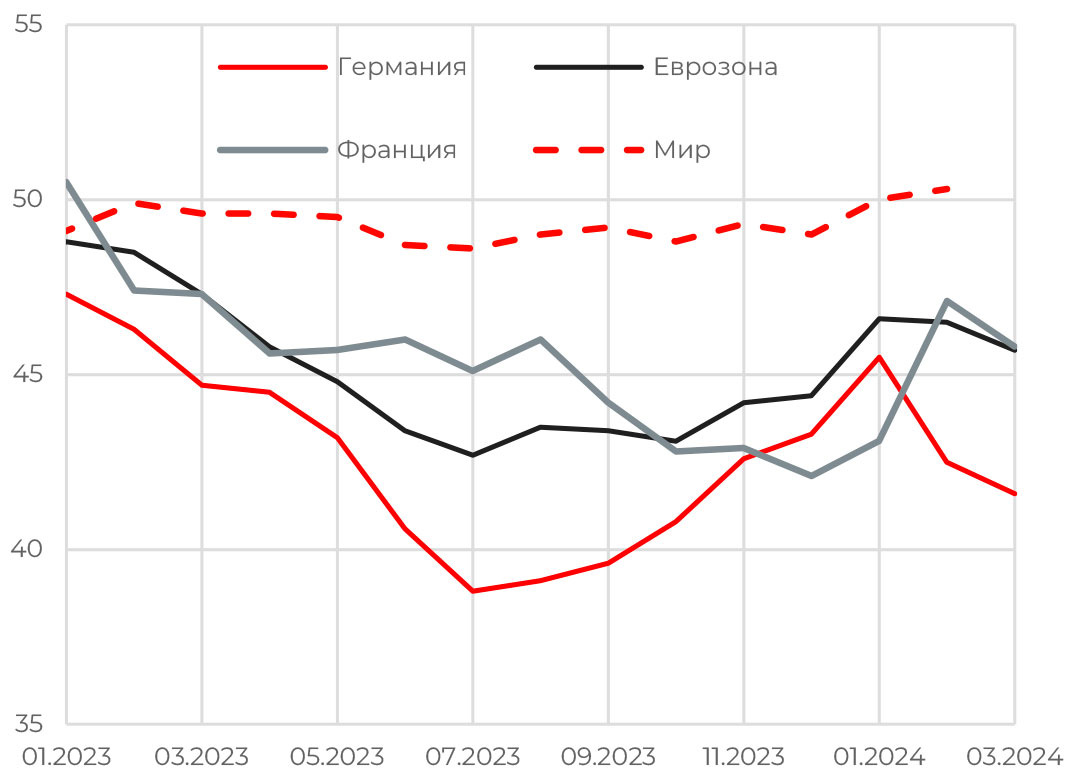

Индексы промышленного PMI

Предварительные данные по PMI в промышленном секторе Германии указывают на его серьезное сокращение. Отмечается, в частности, снижение числа новых заказов, что говорит о слабом внутреннем спросе. Согласно HCOB (провайдер индекса), немецкий промышленный сектор сократился на 1,7% в первом квартале. Тем не менее ожидания бизнеса находятся на максимальных за 12 месяцев уровнях, что может говорить о прохождении нижней точки кризиса.

Если посмотреть на промышленное производство глобально, то сейчас наблюдаются признаки разворота – в феврале глобальный индекс производственного PMI впервые с августа 2022 года перешел в зону расширения. Что касается еврозоны, то тут все не так однозначно. Основной отрицательный вклад вносят Германия и Франция. Если же считать индекс без этих стран, то получится, что промышленный PMI еврозоны растет третий месяц подряд.

АКЦИИ

Российский рынок

Результаты Транснефти за 2023 год

Транснефть отчиталась по итогам 2023 года. Выручка компании выросла до 1,33 трлн руб. (+10,5% г/г), EBITDA достигла 120 млрд руб. (+8% г/г), чистая прибыль по итогам года составила 306,6 млрд руб. (+21% г/г). Дивиденды Транснефти по итогам года могут составить около 190 руб. на акцию, если исходить из выплаты 50% чистой прибыли. Это соответствует почти 12%-ной дивидендной доходности.

Начались торги акциями ТКС Холдинга

Акции ТКС Холдинга (бывшей TCS Group) в первый день после начала торгов на Московской бирже теряли до 6%, но к концу дня отыграли снижение. Некоторые инвесторы, купившие бумаги TCS вне НРД с дисконтом, в начале дня, очевидно, фиксировали прибыль (из-за навеса с их стороны акции еще могут какое-то время оставаться под давлением).

В то же время планы ТКС Холдинга обновить стратегию и дивидендную политику и, главное, провести выкуп акций могут мотивировать инвесторов оставаться в бумагах в расчете на дальнейший рост. Любой выкуп – это дополнительный спрос, тем более что компания планирует выкупить довольно большой объем бумаг – до 19 млн штук: при среднем дневном обороте 0,5 млн бумаг покупка 19 млн теоретически может существенно повлиять на стоимость. Правда, фактически может быть выкуплено и меньшее количество бумаг – только под фондирование программы мотивации. Поэтому чистый эффект не стоит пока переоценивать.

X5 Group: результаты за 2023 год

X5 Group опубликовала аудированные финансовые результаты по международным стандартам финансовой отчетности (МСФО) по итогам 4-го квартала и 12 месяцев 2023 года. Компания показала растущую динамику: за 2023 год X5 Group получила выручку в размере 3,15 трлн руб. – на 21% выше, чем по итогам 2022 года. Показатель EBITDA за 2023 год составил 214,8 млрд руб., увеличившись на 15%.. Чистая прибыль выросла на 73% и составила 90,3 млрд руб.

Наблюдательный совет компании решил не рекомендовать выплату дивидендов по итогам 2023 года, что связано с ограничениями, которые препятствуют получению головной структурой в Нидерландах средств от своих дочерних компаний в России.

После публикации отчетности котировки компании упали на 3,3%., сильное падение бумаг X5 Retail Group после выхода отчетности может быть связано с тем, что планы компании по редомициляции пока неочевидны.

В начале марта 2024 года правительство РФ включило X5 Retail Group в перечень экономически значимых организаций (ЭЗО). Статус ЭЗО позволяет их российским бенефициарам через суд получить акции и доли таких компаний в прямое владение, исключив из цепочки собственников иностранные холдинговые структуры.

Глобальные рынки

S&P 500, Nasdaq – на исторических максимумах

Основным фактором, определяющим настроения на американском рынке на прошлой неделе, стало заседание ФРС. Регулятор оставил ставку без изменений, но, что более важно, он по-прежнему ожидает три снижения в течение года. Рынок позитивно отреагировал на это, S&P 500 вырос на 2,3%, Nasdaq – на 2,9%. Индексы тем самым обновили исторические максимумы. Лидерами роста стали телекоммуникационный и IT-сектор. Инвесторов также обнадежило заявление Дж. Пауэлла в ходе пресс-конференции, где он указал, что не особенно обеспокоен ускорением инфляции в январе и феврале, списывая это на сезонные колебания.

ОБЛИГАЦИИ

Рублевые облигации

ЦБ РФ сохранил ключевую ставку на уровне 16%

ЦБ РФ на прошлой неделе ожидаемо оставил ключевую ставку на уровне 16%. Можно сказать, что настроение ЦБ практически не изменилось по сравнению с предыдущим заседанием. Хорошая новость в том, что инфляционное давление постепенно ослабевает (в феврале рост цен с поправкой на сезонность оставался на уровне января, а в марте, по предварительным данным, снижается), хотя и остается высоким. Годовая инфляция, по оценке на 18 марта, составила 7,7%. Инфляционные ожидания населения и ценовые ожидания предприятий тоже снижаются.

Внутренний спрос, по оценке ЦБ, по-прежнему значительно опережает возможности расширения производства товаров и услуг. Так происходит из-за высокой потребительской активности (за счет роста доходов населения и уверенных потребительских настроений) и высокого инвестиционного спроса со стороны предприятий. Увеличить выпуск товаров и услуг при этом мешает дефицит трудовых ресурсов. ЦБ отмечает, что жесткость рынка труда вновь усилилась, а безработица обновила исторический минимум.

Важно, что денежно-кредитные условия постепенно ужесточаются, догоняя повышение ключевой ставки в прошлом году: идет приток средств на депозиты, а рост корпоративного и ипотечного кредитования замедляется. Как объясняет ЦБ РФ, возросшие доходы позволяют населению одновременно наращивать сбережения и потребление. Тем не менее эффект от предыдущих повышений ставок продолжит нарастать. ЦБ не дал сигнала относительно будущих действий по ставке, но снова отметил, что для возвращения инфляции к целевым 4% потребуется «продолжительный период поддержания жестких денежно-кредитных условий».

Мы полагаем, что накопленный эффект от предыдущего повышения ставок позволит ЦБ перейти к снижению ставки примерно в середине года или чуть позже – это будет зависеть от данных по инфляции во втором квартале. Но в целом, когда именно ЦБ перейдет к снижению ставки, не так принципиально. Предполагаем, что к концу года ставка придет примерно к 12%. Рынок ожидал сохранения ставки на уровне 16%, так что его реакция на решение ЦБ была преимущественно нейтральной, за исключением небольшого снижения цен в отдельных длинных ОФЗ. С нашей точки зрения, рынок облигаций вернется к устойчивому росту, когда убедится в том, что ЦБ готов перейти к смягчению политики. Для этого даже необязательно дожидаться фактического снижения ставки: поскольку рынок действует на опережение, даже сигнала от регулятора будет достаточно.

Еврооблигации

ФРС ждет устойчивого замедления инфляции

ФРС, как и ожидалось, сохранила процентную ставку на уровне 5,25–5,5% по итогам мартовского заседания. Регулятор продолжает прогнозировать три снижения ставки (совокупно – на 75 б.п.) в этом году, несмотря на повышение прогноза базовой инфляции (PCE) с 2,4 до 2,6% на 2024 год. При этом регулятор по-прежнему не считает целесообразным понижать ставку до тех пор, пока не достигнет уверенности в том, что инфляция устойчиво приближается к 2%.

Рынку стоит учесть, что в этот раз ФРС может завершить смягчение ДКП на несколько более высоком уровне ставок, чем раньше: медианная долгосрочная нейтральная ставка в прогнозе ФРС выросла до 2,56%, а медианная ставка на конец 2026 года – до 3,125% (+25 б.п.). Это может свидетельствовать о том, что ФРС остановит новый цикл снижения ставки примерно в пределах 3,25–3,5%. Председатель ФРС Джером Пауэлл также заявил, что, по его ожиданиям, ставки не вернутся к очень низкому уровню, который мы видели в прошлом цикле.

Пауэлл отметил, что экономика США остается сильной, поэтому ФРС повысила прогноз роста ВВП на 2024 год на 0,7 п. п. – до 2,1%. Более сильный рост обеспечен устойчивым восстановлением предложения, включая более быстрый рост предложения рабочей силы (в том числе за счет высокого уровня иммиграции).

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Производство стали растет

Последние данные Всемирной ассоциации стали (WSA) указывают на рост мирового производства стали на 3,7% г/г в феврале. Это произошло благодаря увеличению выпуска в крупнейших странах-производителях, таких как Китай, Индия, Турция, Бразилия и Иран. В совокупности глобальный выпуск за первые два месяца 2024 года увеличился на 3% г/г и составил 307 млн тонн. Производство стали в Китае увеличилось на 3,5% г/г и составило 81,2 млн тонн в феврале, в то время как совокупный выпуск за январь – февраль 2024 года вырос на 1,6% г/г и составил 168 млн тонн. Тем временем в феврале производство в Индии увеличилось на 11,4% – до 11,8 млн тонн, а в Турции – на 46,6%, до 3,1 млн тонн.

Данные по Китаю, в частности, могут свидетельствовать о некотором восстановлении в промышленном секторе в целом и в секторе строительства в частности.

Нефть подходит к 90 долл. за баррель

Нефть марки Brent – на подходе к 90 долл. за баррель. Цены на нефть поддерживаются ограниченными поставками из-за сокращения производства со стороны ОПЕК+, а также сдержанным ростом производства в США в период растущего спроса. Геополитические риски также играют роль. Из-за атак хуситов в Красном море нефтяные танкеры вынуждены курсировать по более длинным маршрутам, а удары по российским нефтеперерабатывающим заводам воспринимаются инвесторами как риск для нефтяного рынка.

Валюты

Небольшая волатильность доллара

На прошлой неделе осталась незамеченной небольшая волатильность индекса доллара США (DXY). После заседания ФРС он упал с 104,1 до 103,2 пункта. По всей видимости, приверженность регулятора трем снижениям ставки в этом году дает о себе знать. Однако ближе к концу недели индекс начал отыгрывать потери и даже достиг месячного максимума. Здесь причиной могли стать выходящие макроданные, которые указывают на хорошее состояние американской экономики: композитный индекс PMI оказался на уровне 52,2 п. (против ожиданий в 51,5 п.), выросли продажи вторичного жилья.

Начались торги акциями ТКС Холдинга

X5 Group: результаты за 2023 год

S&P 500, Nasdaq – на исторических максимумах

ЦБ РФ сохранил ключевую ставку на уровне 16%

ФРС ждет устойчивого замедления инфляции

Производство стали растет

Нефть подходит к 90 долл. за баррель

Небольшая волатильность доллара

Индексы промышленного PMI

Предварительные данные по PMI в промышленном секторе Германии указывают на его серьезное сокращение. Отмечается, в частности, снижение числа новых заказов, что говорит о слабом внутреннем спросе. Согласно HCOB (провайдер индекса), немецкий промышленный сектор сократился на 1,7% в первом квартале. Тем не менее ожидания бизнеса находятся на максимальных за 12 месяцев уровнях, что может говорить о прохождении нижней точки кризиса.

Если посмотреть на промышленное производство глобально, то сейчас наблюдаются признаки разворота – в феврале глобальный индекс производственного PMI впервые с августа 2022 года перешел в зону расширения. Что касается еврозоны, то тут все не так однозначно. Основной отрицательный вклад вносят Германия и Франция. Если же считать индекс без этих стран, то получится, что промышленный PMI еврозоны растет третий месяц подряд.

АКЦИИ

Российский рынок

Результаты Транснефти за 2023 год

Транснефть отчиталась по итогам 2023 года. Выручка компании выросла до 1,33 трлн руб. (+10,5% г/г), EBITDA достигла 120 млрд руб. (+8% г/г), чистая прибыль по итогам года составила 306,6 млрд руб. (+21% г/г). Дивиденды Транснефти по итогам года могут составить около 190 руб. на акцию, если исходить из выплаты 50% чистой прибыли. Это соответствует почти 12%-ной дивидендной доходности.

Начались торги акциями ТКС Холдинга

Акции ТКС Холдинга (бывшей TCS Group) в первый день после начала торгов на Московской бирже теряли до 6%, но к концу дня отыграли снижение. Некоторые инвесторы, купившие бумаги TCS вне НРД с дисконтом, в начале дня, очевидно, фиксировали прибыль (из-за навеса с их стороны акции еще могут какое-то время оставаться под давлением).

В то же время планы ТКС Холдинга обновить стратегию и дивидендную политику и, главное, провести выкуп акций могут мотивировать инвесторов оставаться в бумагах в расчете на дальнейший рост. Любой выкуп – это дополнительный спрос, тем более что компания планирует выкупить довольно большой объем бумаг – до 19 млн штук: при среднем дневном обороте 0,5 млн бумаг покупка 19 млн теоретически может существенно повлиять на стоимость. Правда, фактически может быть выкуплено и меньшее количество бумаг – только под фондирование программы мотивации. Поэтому чистый эффект не стоит пока переоценивать.

X5 Group: результаты за 2023 год

X5 Group опубликовала аудированные финансовые результаты по международным стандартам финансовой отчетности (МСФО) по итогам 4-го квартала и 12 месяцев 2023 года. Компания показала растущую динамику: за 2023 год X5 Group получила выручку в размере 3,15 трлн руб. – на 21% выше, чем по итогам 2022 года. Показатель EBITDA за 2023 год составил 214,8 млрд руб., увеличившись на 15%.. Чистая прибыль выросла на 73% и составила 90,3 млрд руб.

Наблюдательный совет компании решил не рекомендовать выплату дивидендов по итогам 2023 года, что связано с ограничениями, которые препятствуют получению головной структурой в Нидерландах средств от своих дочерних компаний в России.

После публикации отчетности котировки компании упали на 3,3%., сильное падение бумаг X5 Retail Group после выхода отчетности может быть связано с тем, что планы компании по редомициляции пока неочевидны.

В начале марта 2024 года правительство РФ включило X5 Retail Group в перечень экономически значимых организаций (ЭЗО). Статус ЭЗО позволяет их российским бенефициарам через суд получить акции и доли таких компаний в прямое владение, исключив из цепочки собственников иностранные холдинговые структуры.

Глобальные рынки

S&P 500, Nasdaq – на исторических максимумах

Основным фактором, определяющим настроения на американском рынке на прошлой неделе, стало заседание ФРС. Регулятор оставил ставку без изменений, но, что более важно, он по-прежнему ожидает три снижения в течение года. Рынок позитивно отреагировал на это, S&P 500 вырос на 2,3%, Nasdaq – на 2,9%. Индексы тем самым обновили исторические максимумы. Лидерами роста стали телекоммуникационный и IT-сектор. Инвесторов также обнадежило заявление Дж. Пауэлла в ходе пресс-конференции, где он указал, что не особенно обеспокоен ускорением инфляции в январе и феврале, списывая это на сезонные колебания.

ОБЛИГАЦИИ

Рублевые облигации

ЦБ РФ сохранил ключевую ставку на уровне 16%

ЦБ РФ на прошлой неделе ожидаемо оставил ключевую ставку на уровне 16%. Можно сказать, что настроение ЦБ практически не изменилось по сравнению с предыдущим заседанием. Хорошая новость в том, что инфляционное давление постепенно ослабевает (в феврале рост цен с поправкой на сезонность оставался на уровне января, а в марте, по предварительным данным, снижается), хотя и остается высоким. Годовая инфляция, по оценке на 18 марта, составила 7,7%. Инфляционные ожидания населения и ценовые ожидания предприятий тоже снижаются.

Внутренний спрос, по оценке ЦБ, по-прежнему значительно опережает возможности расширения производства товаров и услуг. Так происходит из-за высокой потребительской активности (за счет роста доходов населения и уверенных потребительских настроений) и высокого инвестиционного спроса со стороны предприятий. Увеличить выпуск товаров и услуг при этом мешает дефицит трудовых ресурсов. ЦБ отмечает, что жесткость рынка труда вновь усилилась, а безработица обновила исторический минимум.

Важно, что денежно-кредитные условия постепенно ужесточаются, догоняя повышение ключевой ставки в прошлом году: идет приток средств на депозиты, а рост корпоративного и ипотечного кредитования замедляется. Как объясняет ЦБ РФ, возросшие доходы позволяют населению одновременно наращивать сбережения и потребление. Тем не менее эффект от предыдущих повышений ставок продолжит нарастать. ЦБ не дал сигнала относительно будущих действий по ставке, но снова отметил, что для возвращения инфляции к целевым 4% потребуется «продолжительный период поддержания жестких денежно-кредитных условий».

Мы полагаем, что накопленный эффект от предыдущего повышения ставок позволит ЦБ перейти к снижению ставки примерно в середине года или чуть позже – это будет зависеть от данных по инфляции во втором квартале. Но в целом, когда именно ЦБ перейдет к снижению ставки, не так принципиально. Предполагаем, что к концу года ставка придет примерно к 12%. Рынок ожидал сохранения ставки на уровне 16%, так что его реакция на решение ЦБ была преимущественно нейтральной, за исключением небольшого снижения цен в отдельных длинных ОФЗ. С нашей точки зрения, рынок облигаций вернется к устойчивому росту, когда убедится в том, что ЦБ готов перейти к смягчению политики. Для этого даже необязательно дожидаться фактического снижения ставки: поскольку рынок действует на опережение, даже сигнала от регулятора будет достаточно.

Еврооблигации

ФРС ждет устойчивого замедления инфляции

ФРС, как и ожидалось, сохранила процентную ставку на уровне 5,25–5,5% по итогам мартовского заседания. Регулятор продолжает прогнозировать три снижения ставки (совокупно – на 75 б.п.) в этом году, несмотря на повышение прогноза базовой инфляции (PCE) с 2,4 до 2,6% на 2024 год. При этом регулятор по-прежнему не считает целесообразным понижать ставку до тех пор, пока не достигнет уверенности в том, что инфляция устойчиво приближается к 2%.

Рынку стоит учесть, что в этот раз ФРС может завершить смягчение ДКП на несколько более высоком уровне ставок, чем раньше: медианная долгосрочная нейтральная ставка в прогнозе ФРС выросла до 2,56%, а медианная ставка на конец 2026 года – до 3,125% (+25 б.п.). Это может свидетельствовать о том, что ФРС остановит новый цикл снижения ставки примерно в пределах 3,25–3,5%. Председатель ФРС Джером Пауэлл также заявил, что, по его ожиданиям, ставки не вернутся к очень низкому уровню, который мы видели в прошлом цикле.

Пауэлл отметил, что экономика США остается сильной, поэтому ФРС повысила прогноз роста ВВП на 2024 год на 0,7 п. п. – до 2,1%. Более сильный рост обеспечен устойчивым восстановлением предложения, включая более быстрый рост предложения рабочей силы (в том числе за счет высокого уровня иммиграции).

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Производство стали растет

Последние данные Всемирной ассоциации стали (WSA) указывают на рост мирового производства стали на 3,7% г/г в феврале. Это произошло благодаря увеличению выпуска в крупнейших странах-производителях, таких как Китай, Индия, Турция, Бразилия и Иран. В совокупности глобальный выпуск за первые два месяца 2024 года увеличился на 3% г/г и составил 307 млн тонн. Производство стали в Китае увеличилось на 3,5% г/г и составило 81,2 млн тонн в феврале, в то время как совокупный выпуск за январь – февраль 2024 года вырос на 1,6% г/г и составил 168 млн тонн. Тем временем в феврале производство в Индии увеличилось на 11,4% – до 11,8 млн тонн, а в Турции – на 46,6%, до 3,1 млн тонн.

Данные по Китаю, в частности, могут свидетельствовать о некотором восстановлении в промышленном секторе в целом и в секторе строительства в частности.

Нефть подходит к 90 долл. за баррель

Нефть марки Brent – на подходе к 90 долл. за баррель. Цены на нефть поддерживаются ограниченными поставками из-за сокращения производства со стороны ОПЕК+, а также сдержанным ростом производства в США в период растущего спроса. Геополитические риски также играют роль. Из-за атак хуситов в Красном море нефтяные танкеры вынуждены курсировать по более длинным маршрутам, а удары по российским нефтеперерабатывающим заводам воспринимаются инвесторами как риск для нефтяного рынка.

Валюты

Небольшая волатильность доллара

На прошлой неделе осталась незамеченной небольшая волатильность индекса доллара США (DXY). После заседания ФРС он упал с 104,1 до 103,2 пункта. По всей видимости, приверженность регулятора трем снижениям ставки в этом году дает о себе знать. Однако ближе к концу недели индекс начал отыгрывать потери и даже достиг месячного максимума. Здесь причиной могли стать выходящие макроданные, которые указывают на хорошее состояние американской экономики: композитный индекс PMI оказался на уровне 52,2 п. (против ожиданий в 51,5 п.), выросли продажи вторичного жилья.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба