1 апреля 2024 Invest Era | Vale

Отрасль – горнодобывающая промышленность. Производит и продает железную руду и железорудные окатыши для использования в качестве сырья для производства стали в Бразилии и за рубежом.

#VALE

Отчетность📋

💰Выручка 13,05 b$ (+9% г/г)

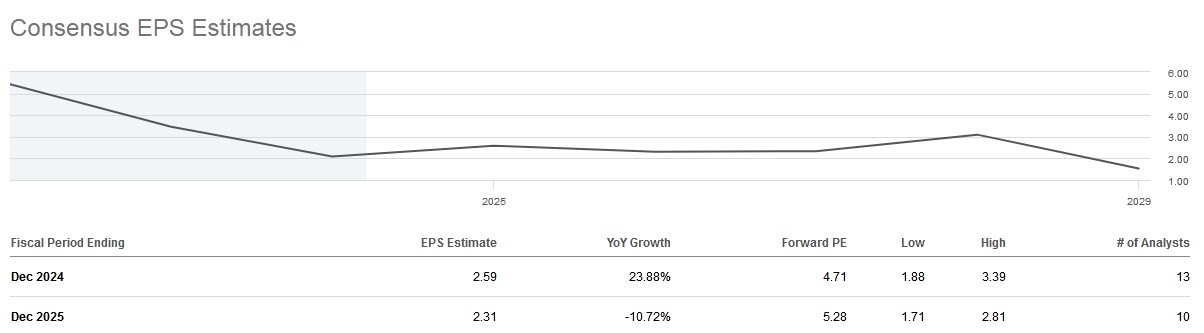

💰Чистая прибыль 2,42 b$ (-35% г/г)

💰EPS 0,56$ (-32% г/г)

Как использовать разборы компаний на Unity

Выручка по сегментам:

📍Железная руда – 9,21 b$ (+19% г/г, 71% выручки)

📍Железорудные окатыши – 1,68 b$ (+16% г/г, 13% выручки)

📍Никель – 0,89 b$ (-38% г/г, 7% выручки)

📍Медь – 0,77 b$ (+28% г/г, 5% выручки)

📍Золото – 0,19 b$ (+50% г/г, 1% выручки)

Производство и себестоимость:

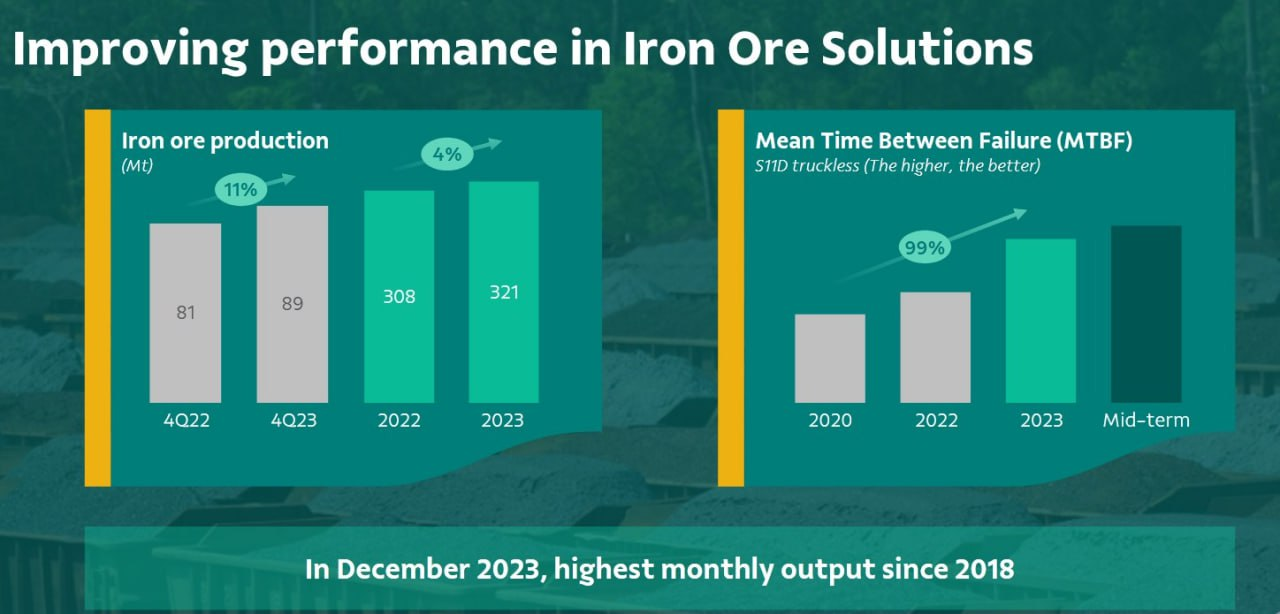

📌 Железная руда (mt) – 78,9 (-4% г/г)

📍AIC (US$/t) – 53,3$ (+10% г/г)

📍Цена продажи (US$/t) – 118$ (+24% г/г)

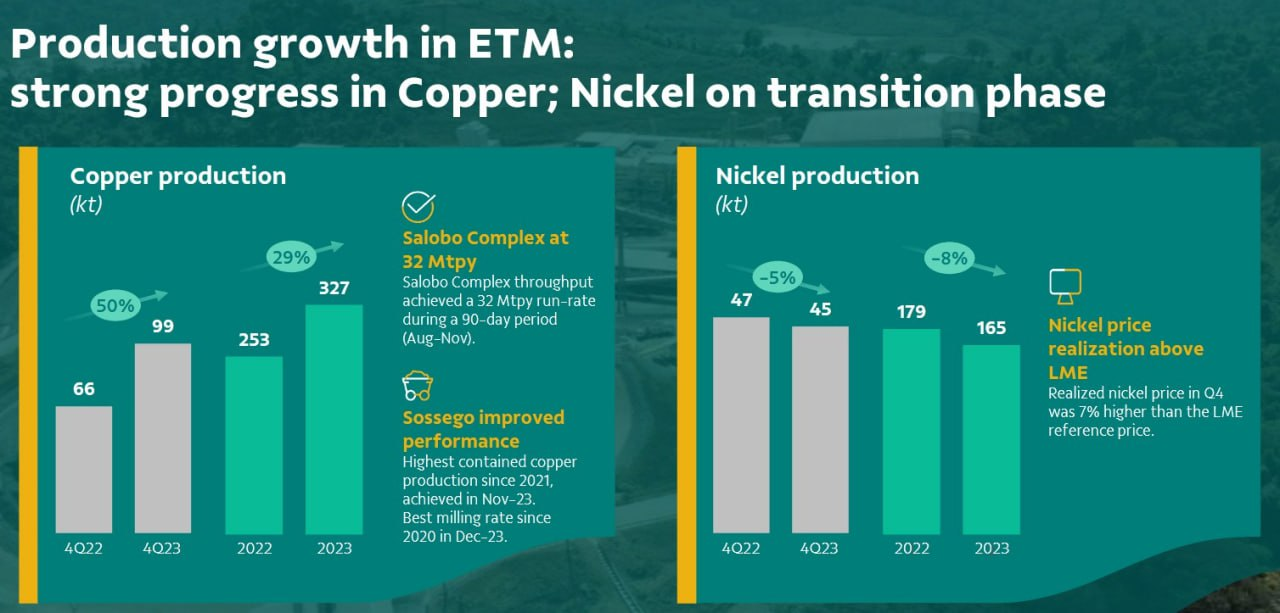

📌 Медь (kt) – 98 (+36% г/г)

📍AIC (US$/t) – 3 600$ (-45% г/г)

📍Цена продажи (US$/t) – 7 867$ (-6% г/г)

📌 Никель (kt) – 48 (-17% г/г)

📍AIC (US$/t) – 15 021$ (+4% г/г)

📍Цена продажи (US$/t) – 18 420$ (-25% г/г)

За Q4’23

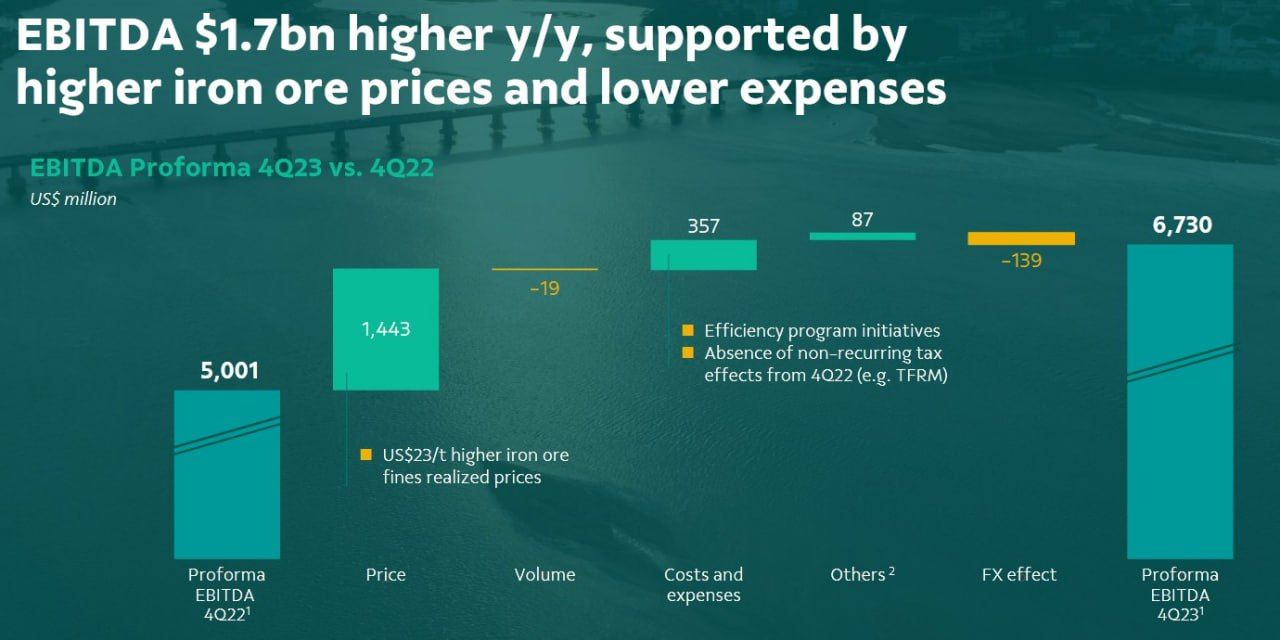

📍Скорректированная EBITDA 6,73 b$ (+35% г/г)

📍Маржа скорректированной EBITDA 49% (+10 п.п г/г)

📍Коммерческие, общие и административные расходы (SG&A) 146 m$ (-1% г/г)

📍Исследования и разработки (R&D) 231 m$ (+6% г/г)

📍Капитальные затраты 2,12 b$ (+18% г/г)

📍Запасы 4,68 b$ (+6% г/г)

📍Чистые процентные расходы 0,56 b$ (+219% г/г)

📍Маржа валовой прибыли 48% (+8 п.п г/г)

📍Маржа операционной прибыли 40% (-8 п.п г/г)

📍Маржа скорректированной операционной прибыли 42% (+10 п.п г/г)

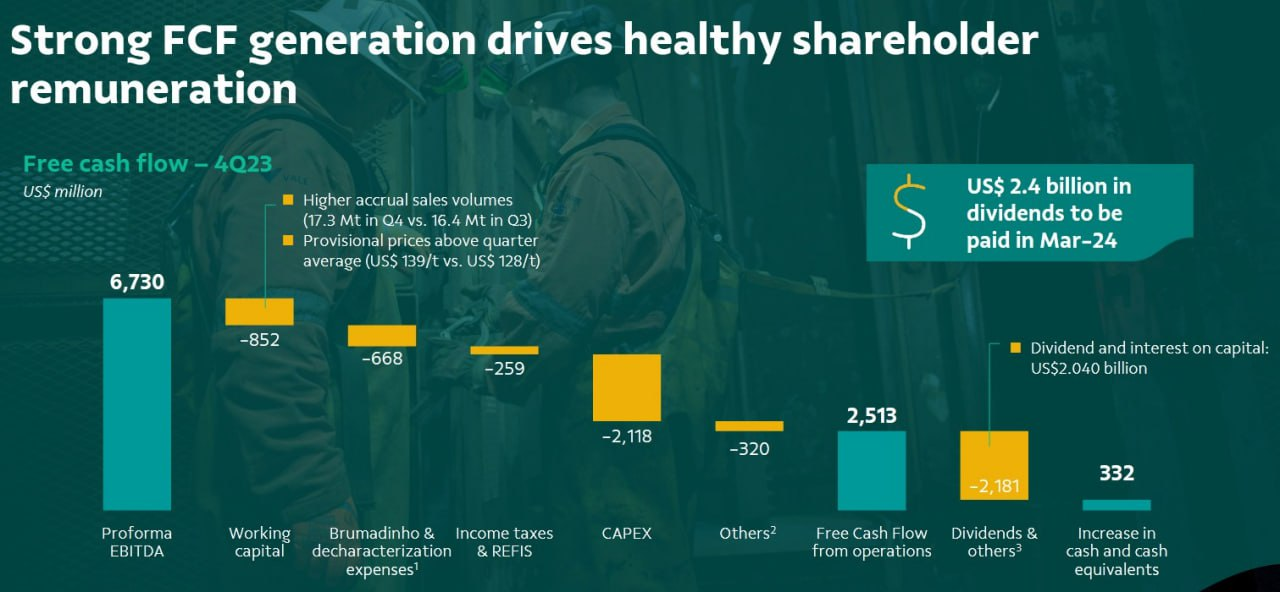

📍Операционный денежный поток 4,87 b$ (+156% г/г)

📍FCF 2,51 b$ (+2140% г/г)

📍Денежные средства и их эквиваленты 3,65 b$ (-23% г/г)

📍Долг 15,31 b$ (-3% г/г)

📍Компенсация на основе акций 17 m$ (-50% г/г)

📍Выплатили дивиденды на 2,18 b$ (+7% г/г)

📍Выкупили акции на 0,05 b$ (-95% г/г). Количество акций в обращении -5,0% г/г

📮Прогноз на весь 2024 год

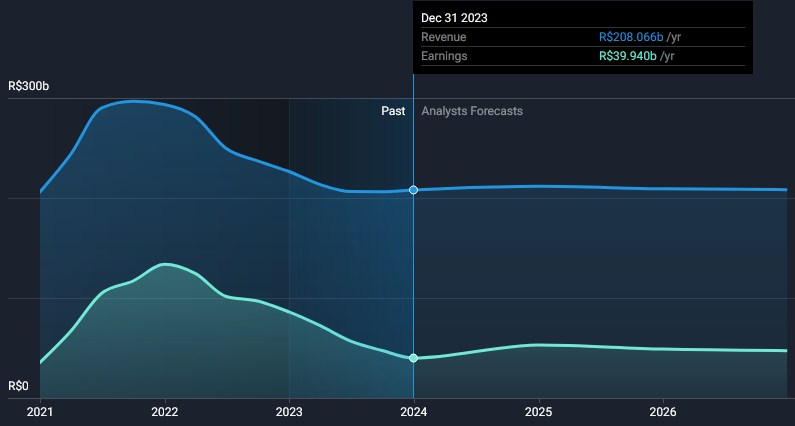

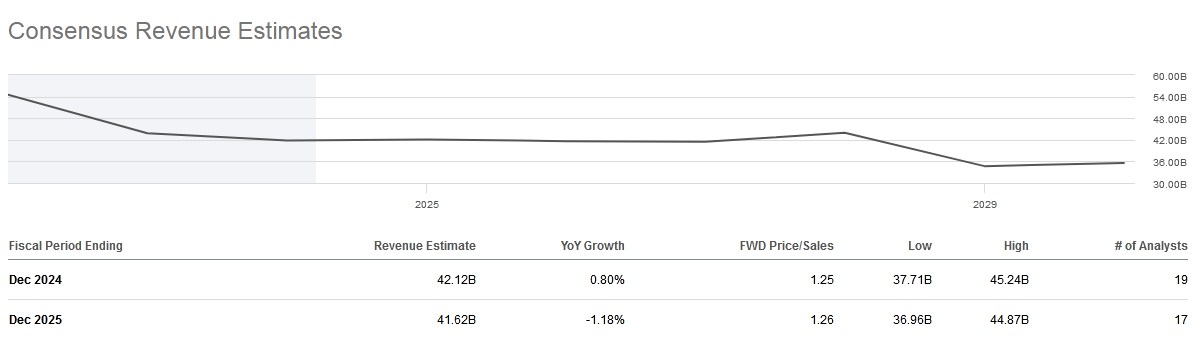

Прогноз компания не предоставила, по консенсус-прогнозу аналитиков выручка составит 42,12 b$ (+1% г/г) в 2024 году.

☎️ Конференс-колл

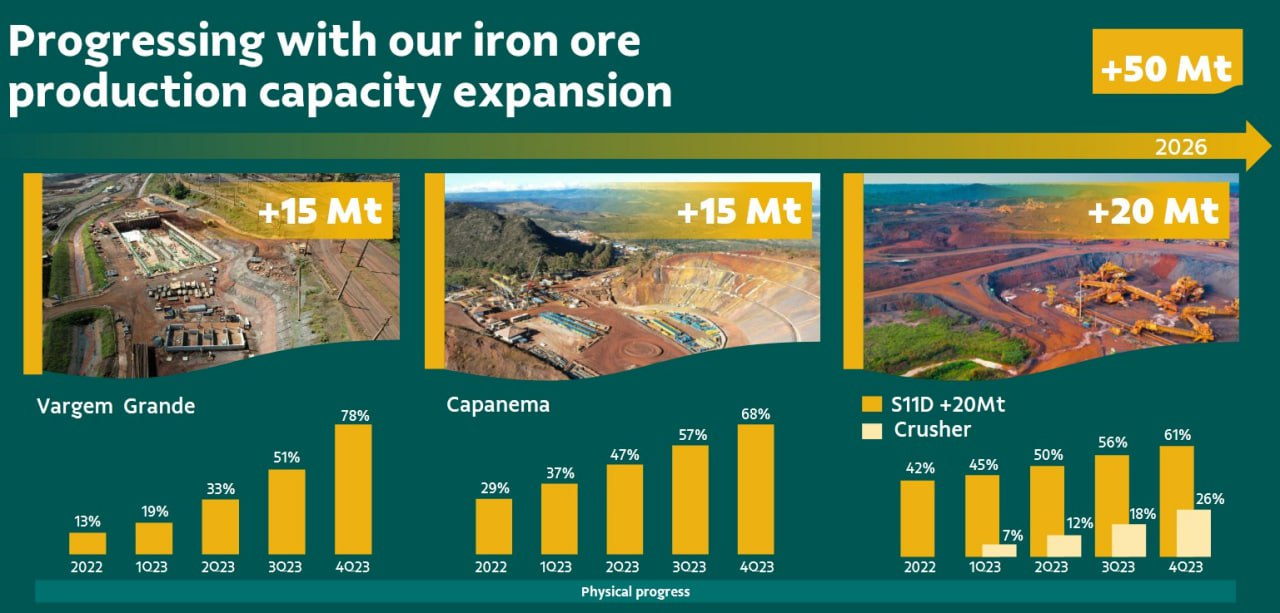

Основным конкурентным преимуществом Vale является ее потенциал для увеличения своего высококачественного портфеля при низкой капиталоемкости. В этом смысле нацелены на развитие трех ключевых проектов в сочетании с развитием Мега Хабов – концентрационных мощностей на брикетных заводах. Три ключевых проекта реализуются – это расширение комплекса Vargem Grande, проект Capanema и расширение S11D plus 20. С учетом этих проектов планируют достичь уровня производства в 340-360 миллионов тонн к 2026 году (+6-13% к текущему уровню производства). В подразделении Energy Transition Metals продемонстрировали впечатляющий объем производства меди, с ростом на 50% к/к, что обусловлено успешным увеличением мощности завода Salobo III и улучшением производительности на заводах Salobo I и II. По никелю производство соответствовало прогнозам, которые уже учитывали переход к расширению рудника Voisey's Bay. В Брумадинью 68% полной суммы возмещения было выполнено, отток денежных средств в 2023 году составил 6,3 млрд реалов. Ожидают, что 2026 год закончится с выполнением 90% обязательств. В Мариане процесс возмещения ускорил Фонд «Ренова», и более 460 000 человек получили компенсации и им предоставили более 85% жилья из запрошенного числа, общая сумма выплат составила 34,7 млрд реалов с 2015 года. На этом фронте продолжают переговоры об окончательном урегулировании репараций с бразильскими властями.

В рамках недавно объявленного партнерства с Anglo American в Бразилии согласились купить 15% существующего бизнеса Минас-Рио в обмен на выплату наличными в размере 157 m$. Такое объединение очень выгодно для обеих компаний, поскольку оно позволяет использовать и максимизировать инфраструктуру друг друга, обеспечивая при этом доступ к дополнительным высококачественным железным рудам для поддержки растущего спроса на производство стали с низким содержанием углерода. Сегодня Минас-Рио имеет проектную мощность по производству до 26,5 миллионов тонн в год высококачественных гранулированных пеллет, а развитие Serpentina позволит общему комплексу достичь более 50 миллионов тонн в год в следующем десятилетии. Согласно условиям, Vale будет иметь возможность купить еще 15% акций Минас-Рио на рыночных условиях, как только месторождение Серпентина получит предварительную лицензию.

👉 Итоги

Финансовые показатели

Неплохой отчёт, связанный с высокими ценами на железную руду в отчётном квартале. Скорректированная EBITDA составила 6,7 b$, что на 2,7 b$, или на 35% выше, чем в прошлом году. Маржа прибавила 10 п.п и составила 49%. Увеличение объясняется сочетанием более высоких цен реализации железной руды, которые выросли на 24% г/г, а также снижением операционных расходов, поскольку начинают получать выгоду от программ повышения эффективности и производительности. Несмотря на рост операционной прибыли, где маржа прибавила 10 п.п и выросла до 40%, чистая прибыль и EPS снизились из-за убытков в 1,15 b$ в ассоциированных и совместных предприятиях. Денежные потоки сохраняются положительными, и FCF в отчётном квартале составил свыше 2,5 b$, что примерно на 1,4 b$ больше, чем в прошлом квартале, благодаря более высокому показателю EBITDA. Оборотный капитал увеличился за счет роста дебиторской задолженности из-за увеличения цен на железную руду и ее продаж. Эти счета-фактуры будут получены в первом квартале этого года, и ожидают, что в следующих кварталах их влияние на оборотный капитал изменится в сторону сокращения. Практически весь FCF был использован для дивидендов в размере 2,2 b$ в декабре. Баланс управляемый, с чистым долгом и гудвилом суммарно в 50% от капитализации. Леверидж низкий из-за значительной EBITDA и составляет 0,8х, что чуть выше 0,6х в прошлом году. Квартальные процентные расходы, несмотря на рост, замечательно покрыты операционной прибылью. Стабильное положение с балансом отмечают и рейтинговые агентства, и компания имеет инвестиционный рейтинг BBB со стабильным прогнозом.

Конъюнктура рынка

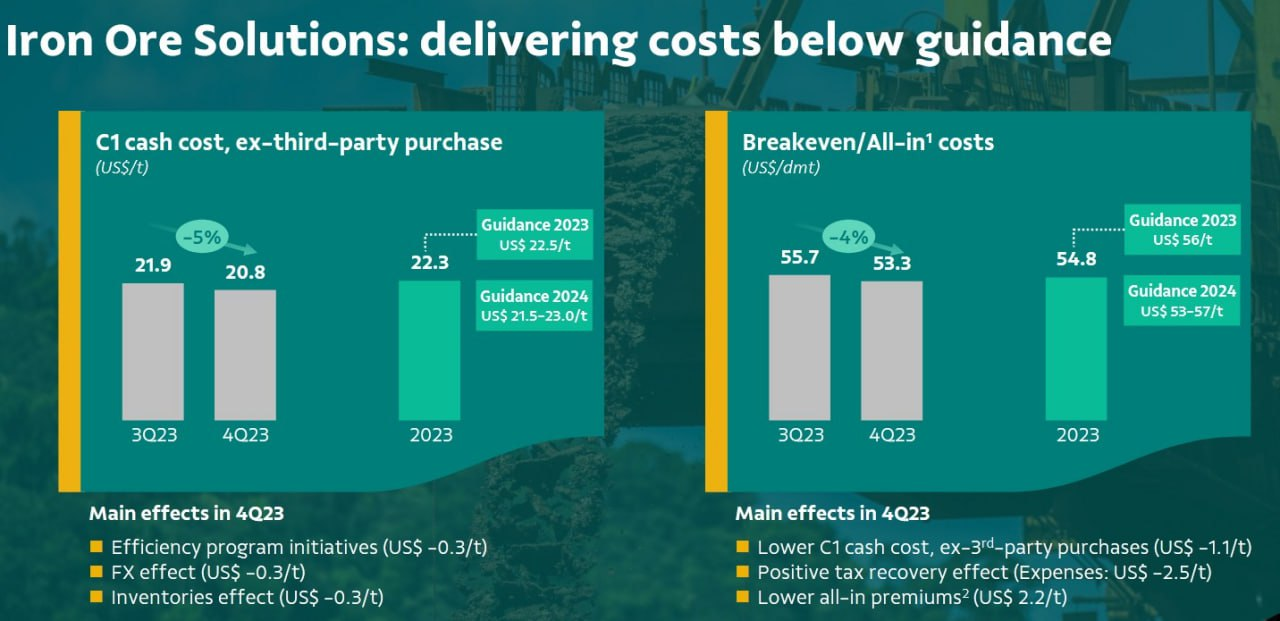

Касательно цен, которые прямо влияют на всю экономику предприятия, и по графику VALE практически полностью повторяет движение фьючерса на железную руду. Так вот, цена на железную руду в отчётном квартале, достигшая 130$ за тонну, была очень благоприятной для Vale. При ориентировочной себестоимости производства от 50 до 55$ за тонну компания поддерживает исключительно высокую и конкурентоспособную маржу, плюс генерирует сильный FCF, что позволяет ей возвращать значительные средства акционерам. В итоге цена реализации железной руды в четвертом квартале составила 128$ за тонну, что на 23$ выше, чем в прошлом году. Учитывая рыночные условия в отчётном квартале с более низкими скидками на железную руду с высоким содержанием кремнезема, решили увеличить долю этого продукта в структуре продаж, одновременно ребалансируя запасы железной руды премиум-класса, особенно Carajás. Что касается затрат, то безубыточность EBITDA для железной руды снизилась на 4%, последовательно достигнув 53,3$. Однако это на 10% больше, чем в прошлом году. Прямые затраты C1 (прямые производственные затраты) упали на 4% к/к до 20,8$ за тонну, но выросли на 7% г/г. Этому способствовали инициативы программы повышения эффективности, благоприятное влияние обменного курса и эффект переноса запасов. В перспективе 2024 года компания ожидает, что затраты останутся на уровне 2023 года с прогнозом C1 на уровне от 21,5 до 23,0$ за тонну. При этом с февраля 2024 года фьючерс на железную руду снизился с 130$ за тонну до 110$ и сейчас находится на этих отметках, что очевидно негативно повлияет на первый квартал. Тем не менее, текущая цена на железную руду, близка к средней за последнее десятилетие, что создает умеренно-благоприятные условия для компании. Для понимания, в 2016 году цены падали до 40$ за тонну, в 2022 году они достигли максимума в 230$ за тонну. Негативен рост запасов, которые достигли максимумов за последний год, что связано с опасениями увеличения спроса в принципе, и особенно в Китае, который является основным рынком сбыта для VALE.

Прогноз

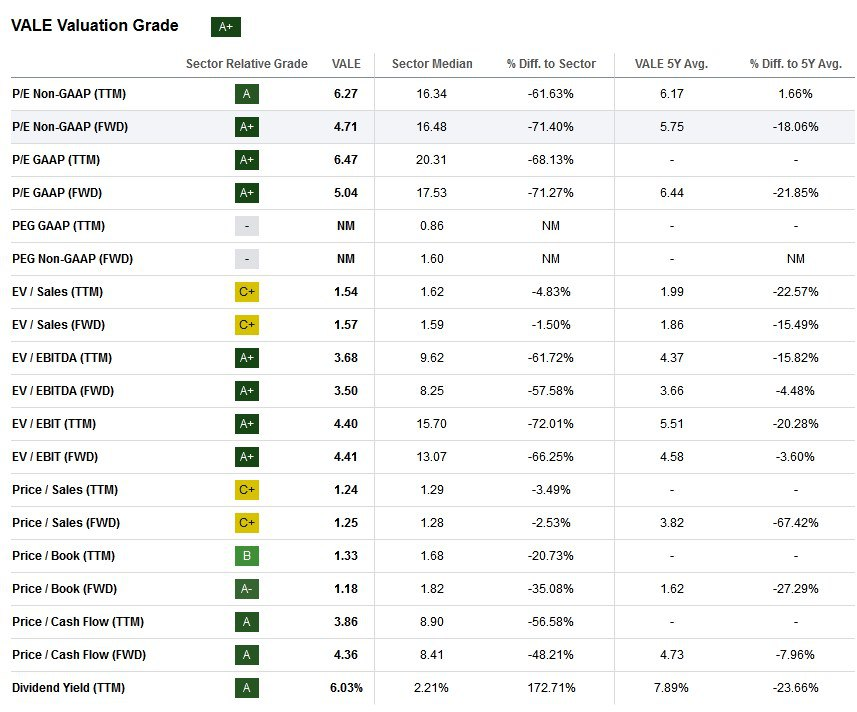

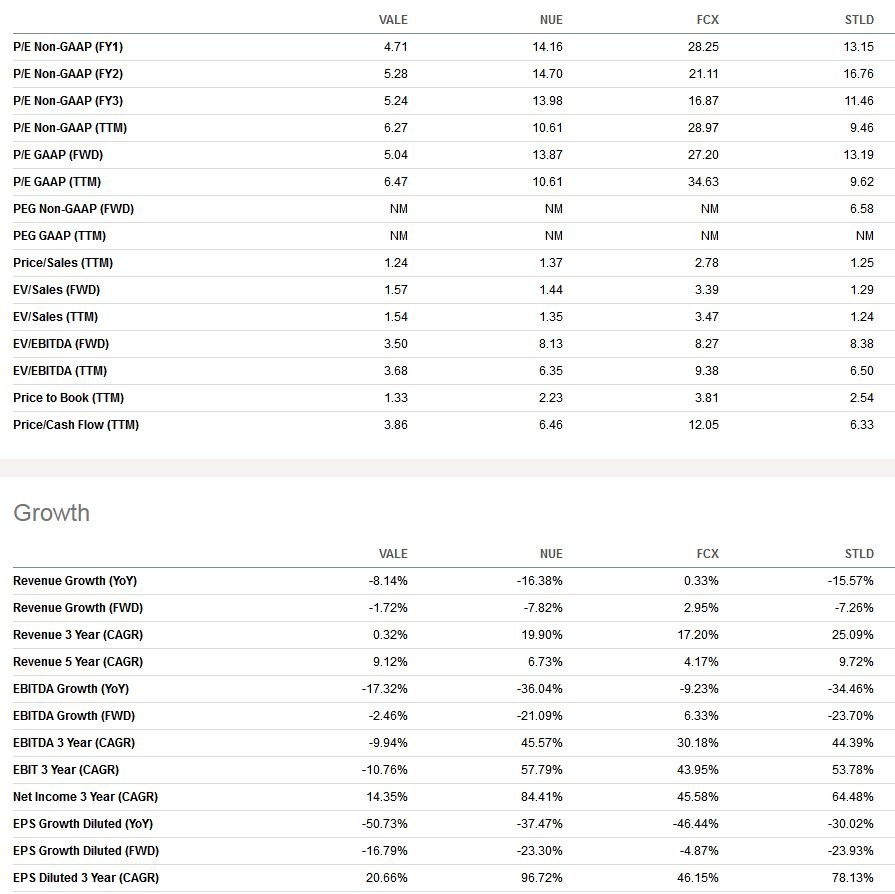

По мультипликаторам стоят на 60-70% дешевле среднеотраслевых, в сравнении с аналогами стоят дешевле всех "стальных" компаний и намного дешевле "медных". При слабых темпах роста, но лучшей рентабельности и большей див. доходности. По историческим – ближе к нижним границам диапазонов. 3-х летний GAGR выручки 0%, и в этом году аналитики ожидают околонулевую динамику. Дивидендная доходность 7% годовых с низким коэффициентом выплат в 30% от прибыли и с нормальным в 50% от FCF. Надо отметить, что дивиденды не фиксированные, и в настоящее время направляют на выплату 30% от EBITDA за вычетом текущих инвестиций. Компания показала неплохие операционные результаты в отчётном квартале, но котировки снизились с 14$ до 12$ в основном из-за двух моментов. Первый – это дивидендный гэп 12 марта почти на 0,6$. Второй момент – это обострившиеся сообщения в СМИ, в которых высказывались предположения о давлении со стороны федерального правительства Бразилии на акционеров Vale с целью назначения Гвидо Мантеги генеральным директором. Мантега, который занимал пост министра финансов Бразилии с 2006 по 2015 год под председательством Луиса Инасио Лулы да Силвы и Дилмы Руссефф, представителей правительств Рабочей партии, предположительно ими же и выдвигается на эту должность. В ответ Vale решила продлить срок полномочий нынешнего генерального директора Эдуардо Бартоломеу до 31 декабря 2024 года (хотя его контракт истекал в мае), чтобы "обеспечить плавный переход к новому руководству". Процесс выбора нового генерального директора будет соответствовать политике преемственности компании. Бартоломеу пообещал поддержать этот переход, и ожидается, что новый лидер вступит в должность в начале 2025 года. Понятно, что любое вмешательство государства в дела частотной компании, а Vale не является государственным предприятием, и федеральное правительство не владеет в нем какими-либо акциями, ведёт к негативным настроениям среди инвесторов. Это выглядит оправданным, ибо гос. чиновник начинает преследовать строго интересы государства или обеспечивать "крайне эффективное" управление компаний в интересах узкого круга лиц, в который инвесторы не входят. На практике это может привести к пересмотру политики распределения капитала и отмене, либо сокращению байбека и дивидендов. При этом сейчас у правительства нет права голоса для избрания или влияния на выбор генерального директора или совета директоров Vale. Однако, учитывая кейс Petrobras, исключать негативный сценарий назначения так или иначе гос. чиновника в качестве CEO, на наш взгляд, нельзя.

Прогноз

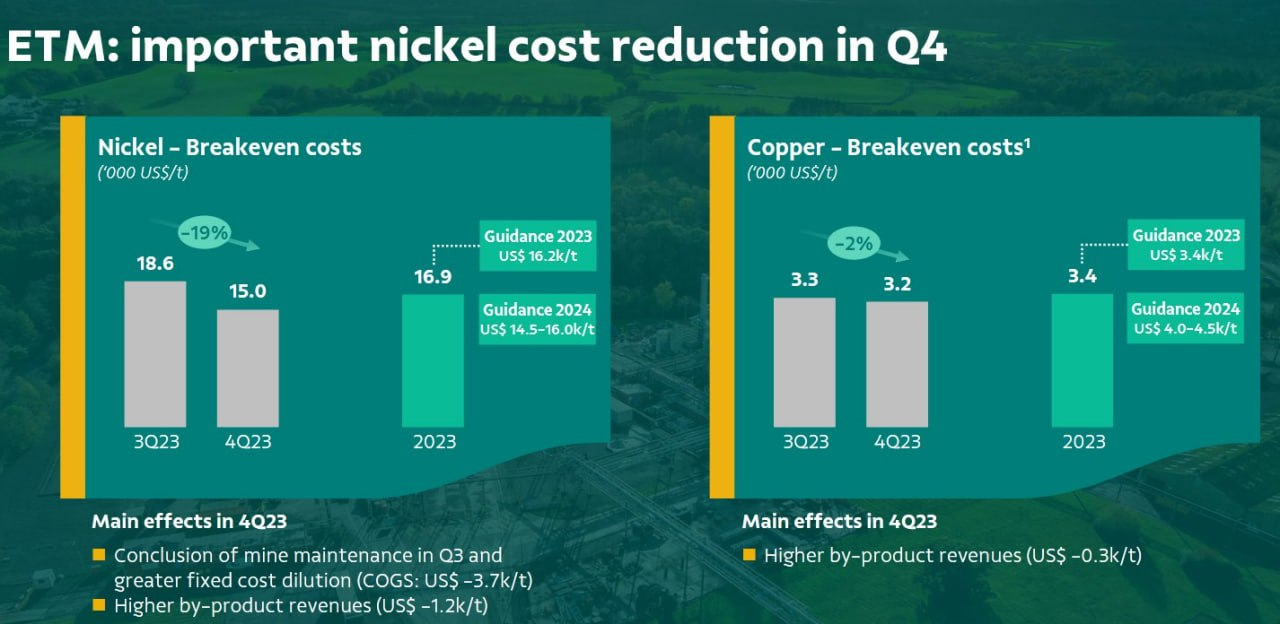

С инвестиционной точки зрения компания по-прежнему привлекает своей дешевизной и в настоящее время торгуются всего на уровне 3,5x NTM EBITDA, что на 30% дешевле исторической медианы на уровне в 5. Даже с учётом вышеозначенных проблем, к которым нужно добавить незаконченные экологические претензии и регуляторные аспекты (периодические проблемы с лицензиями), VALE выглядит привлекательно всё в том же диапазоне 10-13$, о котором говорим большую часть последних разборов. Понятно, что основной драйвер роста это стабильные цену на железную руду и сохранение возврата средств акционерам. С другой стороны, компания медленно, но увеличивает объём производства, который может вырасти на 10-13% к 2026 году. Также виден тренд на удержание или сокращение себестоимости добываемой продукции. В частности, смогли снизить безубыточность никеля на 19%, а меди – на 2%. Основные риски лежат в политической, регуляторной и судебной плоскости (экологические претензии), адекватно оценить вероятность их реализации сложно, но иметь в виду стоит.

Драйверы

1) Низкая оценка

2) Высокая рентабельность

3) Планируемый рост производства

4) Управляемый баланс

5) Возможный рост цен на железную руду

Риски

1) Сонм политических, регуляторных и судебных проблем

2) Снижение цен на руду и металлы

3) Производственные неурядицы

Точка входа (13 $)

Среднесрочный потенциал (15 $)

Долгосрочный потенциал (20 $)

#Отчетность

#VALE

Отчетность📋

💰Выручка 13,05 b$ (+9% г/г)

💰Чистая прибыль 2,42 b$ (-35% г/г)

💰EPS 0,56$ (-32% г/г)

Как использовать разборы компаний на Unity

Выручка по сегментам:

📍Железная руда – 9,21 b$ (+19% г/г, 71% выручки)

📍Железорудные окатыши – 1,68 b$ (+16% г/г, 13% выручки)

📍Никель – 0,89 b$ (-38% г/г, 7% выручки)

📍Медь – 0,77 b$ (+28% г/г, 5% выручки)

📍Золото – 0,19 b$ (+50% г/г, 1% выручки)

Производство и себестоимость:

📌 Железная руда (mt) – 78,9 (-4% г/г)

📍AIC (US$/t) – 53,3$ (+10% г/г)

📍Цена продажи (US$/t) – 118$ (+24% г/г)

📌 Медь (kt) – 98 (+36% г/г)

📍AIC (US$/t) – 3 600$ (-45% г/г)

📍Цена продажи (US$/t) – 7 867$ (-6% г/г)

📌 Никель (kt) – 48 (-17% г/г)

📍AIC (US$/t) – 15 021$ (+4% г/г)

📍Цена продажи (US$/t) – 18 420$ (-25% г/г)

За Q4’23

📍Скорректированная EBITDA 6,73 b$ (+35% г/г)

📍Маржа скорректированной EBITDA 49% (+10 п.п г/г)

📍Коммерческие, общие и административные расходы (SG&A) 146 m$ (-1% г/г)

📍Исследования и разработки (R&D) 231 m$ (+6% г/г)

📍Капитальные затраты 2,12 b$ (+18% г/г)

📍Запасы 4,68 b$ (+6% г/г)

📍Чистые процентные расходы 0,56 b$ (+219% г/г)

📍Маржа валовой прибыли 48% (+8 п.п г/г)

📍Маржа операционной прибыли 40% (-8 п.п г/г)

📍Маржа скорректированной операционной прибыли 42% (+10 п.п г/г)

📍Операционный денежный поток 4,87 b$ (+156% г/г)

📍FCF 2,51 b$ (+2140% г/г)

📍Денежные средства и их эквиваленты 3,65 b$ (-23% г/г)

📍Долг 15,31 b$ (-3% г/г)

📍Компенсация на основе акций 17 m$ (-50% г/г)

📍Выплатили дивиденды на 2,18 b$ (+7% г/г)

📍Выкупили акции на 0,05 b$ (-95% г/г). Количество акций в обращении -5,0% г/г

📮Прогноз на весь 2024 год

Прогноз компания не предоставила, по консенсус-прогнозу аналитиков выручка составит 42,12 b$ (+1% г/г) в 2024 году.

☎️ Конференс-колл

Основным конкурентным преимуществом Vale является ее потенциал для увеличения своего высококачественного портфеля при низкой капиталоемкости. В этом смысле нацелены на развитие трех ключевых проектов в сочетании с развитием Мега Хабов – концентрационных мощностей на брикетных заводах. Три ключевых проекта реализуются – это расширение комплекса Vargem Grande, проект Capanema и расширение S11D plus 20. С учетом этих проектов планируют достичь уровня производства в 340-360 миллионов тонн к 2026 году (+6-13% к текущему уровню производства). В подразделении Energy Transition Metals продемонстрировали впечатляющий объем производства меди, с ростом на 50% к/к, что обусловлено успешным увеличением мощности завода Salobo III и улучшением производительности на заводах Salobo I и II. По никелю производство соответствовало прогнозам, которые уже учитывали переход к расширению рудника Voisey's Bay. В Брумадинью 68% полной суммы возмещения было выполнено, отток денежных средств в 2023 году составил 6,3 млрд реалов. Ожидают, что 2026 год закончится с выполнением 90% обязательств. В Мариане процесс возмещения ускорил Фонд «Ренова», и более 460 000 человек получили компенсации и им предоставили более 85% жилья из запрошенного числа, общая сумма выплат составила 34,7 млрд реалов с 2015 года. На этом фронте продолжают переговоры об окончательном урегулировании репараций с бразильскими властями.

В рамках недавно объявленного партнерства с Anglo American в Бразилии согласились купить 15% существующего бизнеса Минас-Рио в обмен на выплату наличными в размере 157 m$. Такое объединение очень выгодно для обеих компаний, поскольку оно позволяет использовать и максимизировать инфраструктуру друг друга, обеспечивая при этом доступ к дополнительным высококачественным железным рудам для поддержки растущего спроса на производство стали с низким содержанием углерода. Сегодня Минас-Рио имеет проектную мощность по производству до 26,5 миллионов тонн в год высококачественных гранулированных пеллет, а развитие Serpentina позволит общему комплексу достичь более 50 миллионов тонн в год в следующем десятилетии. Согласно условиям, Vale будет иметь возможность купить еще 15% акций Минас-Рио на рыночных условиях, как только месторождение Серпентина получит предварительную лицензию.

👉 Итоги

Финансовые показатели

Неплохой отчёт, связанный с высокими ценами на железную руду в отчётном квартале. Скорректированная EBITDA составила 6,7 b$, что на 2,7 b$, или на 35% выше, чем в прошлом году. Маржа прибавила 10 п.п и составила 49%. Увеличение объясняется сочетанием более высоких цен реализации железной руды, которые выросли на 24% г/г, а также снижением операционных расходов, поскольку начинают получать выгоду от программ повышения эффективности и производительности. Несмотря на рост операционной прибыли, где маржа прибавила 10 п.п и выросла до 40%, чистая прибыль и EPS снизились из-за убытков в 1,15 b$ в ассоциированных и совместных предприятиях. Денежные потоки сохраняются положительными, и FCF в отчётном квартале составил свыше 2,5 b$, что примерно на 1,4 b$ больше, чем в прошлом квартале, благодаря более высокому показателю EBITDA. Оборотный капитал увеличился за счет роста дебиторской задолженности из-за увеличения цен на железную руду и ее продаж. Эти счета-фактуры будут получены в первом квартале этого года, и ожидают, что в следующих кварталах их влияние на оборотный капитал изменится в сторону сокращения. Практически весь FCF был использован для дивидендов в размере 2,2 b$ в декабре. Баланс управляемый, с чистым долгом и гудвилом суммарно в 50% от капитализации. Леверидж низкий из-за значительной EBITDA и составляет 0,8х, что чуть выше 0,6х в прошлом году. Квартальные процентные расходы, несмотря на рост, замечательно покрыты операционной прибылью. Стабильное положение с балансом отмечают и рейтинговые агентства, и компания имеет инвестиционный рейтинг BBB со стабильным прогнозом.

Конъюнктура рынка

Касательно цен, которые прямо влияют на всю экономику предприятия, и по графику VALE практически полностью повторяет движение фьючерса на железную руду. Так вот, цена на железную руду в отчётном квартале, достигшая 130$ за тонну, была очень благоприятной для Vale. При ориентировочной себестоимости производства от 50 до 55$ за тонну компания поддерживает исключительно высокую и конкурентоспособную маржу, плюс генерирует сильный FCF, что позволяет ей возвращать значительные средства акционерам. В итоге цена реализации железной руды в четвертом квартале составила 128$ за тонну, что на 23$ выше, чем в прошлом году. Учитывая рыночные условия в отчётном квартале с более низкими скидками на железную руду с высоким содержанием кремнезема, решили увеличить долю этого продукта в структуре продаж, одновременно ребалансируя запасы железной руды премиум-класса, особенно Carajás. Что касается затрат, то безубыточность EBITDA для железной руды снизилась на 4%, последовательно достигнув 53,3$. Однако это на 10% больше, чем в прошлом году. Прямые затраты C1 (прямые производственные затраты) упали на 4% к/к до 20,8$ за тонну, но выросли на 7% г/г. Этому способствовали инициативы программы повышения эффективности, благоприятное влияние обменного курса и эффект переноса запасов. В перспективе 2024 года компания ожидает, что затраты останутся на уровне 2023 года с прогнозом C1 на уровне от 21,5 до 23,0$ за тонну. При этом с февраля 2024 года фьючерс на железную руду снизился с 130$ за тонну до 110$ и сейчас находится на этих отметках, что очевидно негативно повлияет на первый квартал. Тем не менее, текущая цена на железную руду, близка к средней за последнее десятилетие, что создает умеренно-благоприятные условия для компании. Для понимания, в 2016 году цены падали до 40$ за тонну, в 2022 году они достигли максимума в 230$ за тонну. Негативен рост запасов, которые достигли максимумов за последний год, что связано с опасениями увеличения спроса в принципе, и особенно в Китае, который является основным рынком сбыта для VALE.

Прогноз

По мультипликаторам стоят на 60-70% дешевле среднеотраслевых, в сравнении с аналогами стоят дешевле всех "стальных" компаний и намного дешевле "медных". При слабых темпах роста, но лучшей рентабельности и большей див. доходности. По историческим – ближе к нижним границам диапазонов. 3-х летний GAGR выручки 0%, и в этом году аналитики ожидают околонулевую динамику. Дивидендная доходность 7% годовых с низким коэффициентом выплат в 30% от прибыли и с нормальным в 50% от FCF. Надо отметить, что дивиденды не фиксированные, и в настоящее время направляют на выплату 30% от EBITDA за вычетом текущих инвестиций. Компания показала неплохие операционные результаты в отчётном квартале, но котировки снизились с 14$ до 12$ в основном из-за двух моментов. Первый – это дивидендный гэп 12 марта почти на 0,6$. Второй момент – это обострившиеся сообщения в СМИ, в которых высказывались предположения о давлении со стороны федерального правительства Бразилии на акционеров Vale с целью назначения Гвидо Мантеги генеральным директором. Мантега, который занимал пост министра финансов Бразилии с 2006 по 2015 год под председательством Луиса Инасио Лулы да Силвы и Дилмы Руссефф, представителей правительств Рабочей партии, предположительно ими же и выдвигается на эту должность. В ответ Vale решила продлить срок полномочий нынешнего генерального директора Эдуардо Бартоломеу до 31 декабря 2024 года (хотя его контракт истекал в мае), чтобы "обеспечить плавный переход к новому руководству". Процесс выбора нового генерального директора будет соответствовать политике преемственности компании. Бартоломеу пообещал поддержать этот переход, и ожидается, что новый лидер вступит в должность в начале 2025 года. Понятно, что любое вмешательство государства в дела частотной компании, а Vale не является государственным предприятием, и федеральное правительство не владеет в нем какими-либо акциями, ведёт к негативным настроениям среди инвесторов. Это выглядит оправданным, ибо гос. чиновник начинает преследовать строго интересы государства или обеспечивать "крайне эффективное" управление компаний в интересах узкого круга лиц, в который инвесторы не входят. На практике это может привести к пересмотру политики распределения капитала и отмене, либо сокращению байбека и дивидендов. При этом сейчас у правительства нет права голоса для избрания или влияния на выбор генерального директора или совета директоров Vale. Однако, учитывая кейс Petrobras, исключать негативный сценарий назначения так или иначе гос. чиновника в качестве CEO, на наш взгляд, нельзя.

Прогноз

С инвестиционной точки зрения компания по-прежнему привлекает своей дешевизной и в настоящее время торгуются всего на уровне 3,5x NTM EBITDA, что на 30% дешевле исторической медианы на уровне в 5. Даже с учётом вышеозначенных проблем, к которым нужно добавить незаконченные экологические претензии и регуляторные аспекты (периодические проблемы с лицензиями), VALE выглядит привлекательно всё в том же диапазоне 10-13$, о котором говорим большую часть последних разборов. Понятно, что основной драйвер роста это стабильные цену на железную руду и сохранение возврата средств акционерам. С другой стороны, компания медленно, но увеличивает объём производства, который может вырасти на 10-13% к 2026 году. Также виден тренд на удержание или сокращение себестоимости добываемой продукции. В частности, смогли снизить безубыточность никеля на 19%, а меди – на 2%. Основные риски лежат в политической, регуляторной и судебной плоскости (экологические претензии), адекватно оценить вероятность их реализации сложно, но иметь в виду стоит.

Драйверы

1) Низкая оценка

2) Высокая рентабельность

3) Планируемый рост производства

4) Управляемый баланс

5) Возможный рост цен на железную руду

Риски

1) Сонм политических, регуляторных и судебных проблем

2) Снижение цен на руду и металлы

3) Производственные неурядицы

Точка входа (13 $)

Среднесрочный потенциал (15 $)

Долгосрочный потенциал (20 $)

#Отчетность

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба