2 апреля 2024 Гайнетьянов Тимур

Сегодня вышли "Минутки ЦБ" — это материал, который отражает ключевые моменты обсуждения при подготовке решения повышать или понижать ставку.

Не так важно, интересует нас рынок акций или рынок облигаций, так как ключевая ставка влияет на всё. Это и стоимость привлечения денег для бизнеса (если у конкретной отрасли нет льготных программ). Это и возможность взять ипотеку обычному человеку (если он не попадает под льготы). Это и просто «интересность» положить деньги «под процент» (и для бизнеса, и для обычных граждан).

• О чём говорит «ЦБ в Минутках»?

«По оперативным данным и опросам, в начале года (1)внутренний спрос рос быстрее прогноза Банка России. (2)Рост реальных заработных плат в конце прошлого года ускорился. (3)Безработица в январе 2024 года снизилась до новых минимумов» (рис 1) — Коллеги, всё это усиление проинфляционных рисков

«Снижение инфляционного давления в последние месяцы происходит, хотя и менее выраженно, чем в конце 2023 года.» — обсуждали с вами это в посте "В час по чайной ложке" ещё месяц назад. Замедление это хорошо. Но такими темпами говорить о скором развороте ДКП (Денежно-Кредитной политики) не приходится.

Несколько раз в минутках повторяется мысль, что сильное влияние оказывает «Бюджетная политика». Т.е. огромные вливания государства. Это отражается в росте доходов компаний (и как следствие рост дохода граждан). Как следствие спрос (в том числе кредитный) растёт, а предложение не поспевает за спросом, как следствие инфляция остаётся на повышенных уровнях.

Как быстро начнут снижать? — Точно не быстро. ЦБ Пишет так: «Опыт других стран показывает, что слишком раннее снижение ставок ведет ко второй волне инфляции, справиться с которой еще сложнее, чем с первой.»

Ближайшее заседание ЦБ по ключевой ставке 26 апреля. Ни о каком снижение ставки речи тут не идёт.

Далее 7 июня. Скорей всего тут дадут сигнал, что теперь рассматривают снижение ставки.

• А что Минфин?

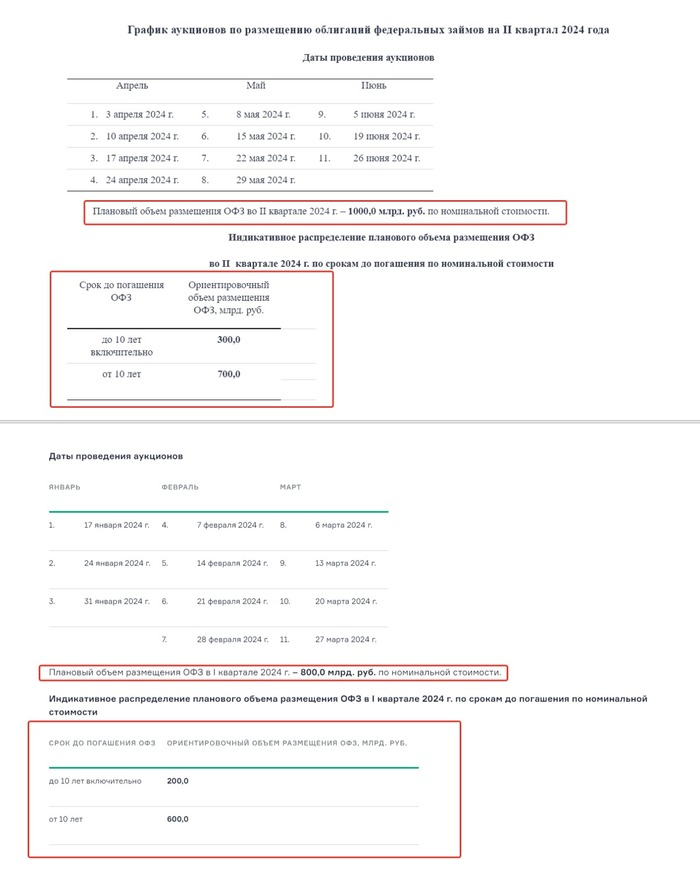

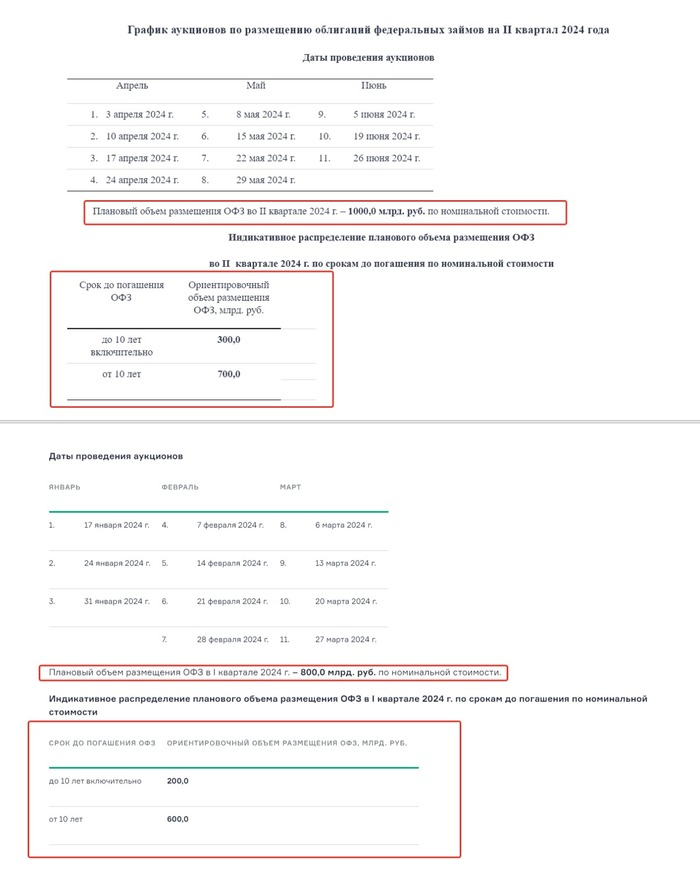

Это значит, что весь II квартал Минфин будет занимать (скорей всего) при ключевой ставке 16%. А занять ему надо 1 трлн или +25% к объёму первого квартала (в I квартале было 0,8 трлн) (рис 2 и 3)

Получается ключевой вопрос, готов ли будет Минфин давать повышенную премию на аукционах или нет. От этого будет зависеть как сильно вырастет доходность (т.е. упадёт тело в цене) у ОФЗ. Пока с покупками подождём. Ближайшие аукционы 3 и 10 апреля. Посмотрим как они пройдут.

Пока мой портфель облигаций выглядит так:

Дата покупки / Выпуск / Годовая купонная доходность от цены покупки:

— 12 Сентября ОФЗ 26207 $SU26207RMFS9 ~9%

— 20 Сентября ОФЗ 26242 $SU26242RMFS6 ~10%

— 02 Ноября ОФЗ 26241 $SU26241RMFS8 ~11%

[Перерыв в покупках ~4 мес на бурном росте RGBI ]

— 27 Февраля ОФЗ 29010 $SU29010RMFS4 Флоатер с купонной доходностью ближайшего купона ~12,8%, а следующего похоже будет ~16%

— 13 Марта ОФЗ 26244 $SU26244RMFS2 ~12%

Технический момент. Занимать Минифин планирует в длинную [на срок от 10 лет приходится 70%], ОФЗ 26244 в марте стали чуть короче 10 лет. Значит большие объёмы теперь будут проходить по другим выпускам.

Ранее в посте "Облигациям наконец-то полегчало" писал: «Пока присматриваюсь к ОФЗ 26243 $SU26243RMFS4 — 14 лет до погашения». Учитывая появившиеся данные и Минфина и ЦБ. Посмотрю чуть покороче. Как вариант ОФЗ 26240 $SU26240RMFS0 — 12.5 лет до погашения и купонной доходностью в текущий момент 11%, а до 26243 ещё дойдём, судя по «Минуткам ЦБ» время есть, спешить пока некуда

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Не так важно, интересует нас рынок акций или рынок облигаций, так как ключевая ставка влияет на всё. Это и стоимость привлечения денег для бизнеса (если у конкретной отрасли нет льготных программ). Это и возможность взять ипотеку обычному человеку (если он не попадает под льготы). Это и просто «интересность» положить деньги «под процент» (и для бизнеса, и для обычных граждан).

• О чём говорит «ЦБ в Минутках»?

«По оперативным данным и опросам, в начале года (1)внутренний спрос рос быстрее прогноза Банка России. (2)Рост реальных заработных плат в конце прошлого года ускорился. (3)Безработица в январе 2024 года снизилась до новых минимумов» (рис 1) — Коллеги, всё это усиление проинфляционных рисков

«Снижение инфляционного давления в последние месяцы происходит, хотя и менее выраженно, чем в конце 2023 года.» — обсуждали с вами это в посте "В час по чайной ложке" ещё месяц назад. Замедление это хорошо. Но такими темпами говорить о скором развороте ДКП (Денежно-Кредитной политики) не приходится.

Несколько раз в минутках повторяется мысль, что сильное влияние оказывает «Бюджетная политика». Т.е. огромные вливания государства. Это отражается в росте доходов компаний (и как следствие рост дохода граждан). Как следствие спрос (в том числе кредитный) растёт, а предложение не поспевает за спросом, как следствие инфляция остаётся на повышенных уровнях.

Как быстро начнут снижать? — Точно не быстро. ЦБ Пишет так: «Опыт других стран показывает, что слишком раннее снижение ставок ведет ко второй волне инфляции, справиться с которой еще сложнее, чем с первой.»

Ближайшее заседание ЦБ по ключевой ставке 26 апреля. Ни о каком снижение ставки речи тут не идёт.

Далее 7 июня. Скорей всего тут дадут сигнал, что теперь рассматривают снижение ставки.

• А что Минфин?

Это значит, что весь II квартал Минфин будет занимать (скорей всего) при ключевой ставке 16%. А занять ему надо 1 трлн или +25% к объёму первого квартала (в I квартале было 0,8 трлн) (рис 2 и 3)

Получается ключевой вопрос, готов ли будет Минфин давать повышенную премию на аукционах или нет. От этого будет зависеть как сильно вырастет доходность (т.е. упадёт тело в цене) у ОФЗ. Пока с покупками подождём. Ближайшие аукционы 3 и 10 апреля. Посмотрим как они пройдут.

Пока мой портфель облигаций выглядит так:

Дата покупки / Выпуск / Годовая купонная доходность от цены покупки:

— 12 Сентября ОФЗ 26207 $SU26207RMFS9 ~9%

— 20 Сентября ОФЗ 26242 $SU26242RMFS6 ~10%

— 02 Ноября ОФЗ 26241 $SU26241RMFS8 ~11%

[Перерыв в покупках ~4 мес на бурном росте RGBI ]

— 27 Февраля ОФЗ 29010 $SU29010RMFS4 Флоатер с купонной доходностью ближайшего купона ~12,8%, а следующего похоже будет ~16%

— 13 Марта ОФЗ 26244 $SU26244RMFS2 ~12%

Технический момент. Занимать Минифин планирует в длинную [на срок от 10 лет приходится 70%], ОФЗ 26244 в марте стали чуть короче 10 лет. Значит большие объёмы теперь будут проходить по другим выпускам.

Ранее в посте "Облигациям наконец-то полегчало" писал: «Пока присматриваюсь к ОФЗ 26243 $SU26243RMFS4 — 14 лет до погашения». Учитывая появившиеся данные и Минфина и ЦБ. Посмотрю чуть покороче. Как вариант ОФЗ 26240 $SU26240RMFS0 — 12.5 лет до погашения и купонной доходностью в текущий момент 11%, а до 26243 ещё дойдём, судя по «Минуткам ЦБ» время есть, спешить пока некуда

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter