15 апреля 2024 Хейес Артур

Перевод эссе Артура Хейеса

Пинг

Пинг

Пинг

Это звук, с которым мой телефон оповещает меня о ночном снегопаде на различных горнолыжных курортах Хоккайдо, за которыми я слежу. Если в январе и феврале этот звук приносит мне огромную радость, то в марте он вызывает только FOMO.

Последние несколько лыжных сезонов я покидал Хоккайдо в начале марта. Мой недавний опыт научил меня, что мать-природа включает жару примерно с 1 марта. Я примадонна, которая любит только самый сухой и глубокий снег. Однако в этом сезоне Гайя сильно изменилась. В феврале было жестокое потепление, которое вернуло снег. Холодная погода вернулась только к концу месяца. Но в марте снова установились низкие температуры, сопровождавшиеся выпадением снега толщиной от 10 до 30 сантиметров каждую ночь. Отсюда и причина, по которой мой телефон разрывался.

Сидя в разных жарких и влажных странах Юго-Восточной Азии в течение всего марта, я продолжал глупо проверять приложение и жалеть о своем решении покинуть склоны. Наконец наступила апрельская оттепель, а вместе с ней и конец моему FOMO.

Читатели знают, что мои лыжные похождения служат метафорами для моих эссе по макро- и криптотрейдингу. Ранее я писал, что прекращение программы срочного финансирования банков США (BTFP) 12 марта вызовет глобальный обвал рынков. Программа BTFP была отменена, но жестокой распродажи криптовалют не произошло. Биткойн решительно преодолел отметку в $70 000 и достиг максимума в районе $74 000. Solana продолжала набирать обороты вместе с различными мем-коинами про собачек и кошечек. Я ошибся со временем, но, как и на горнолыжном сезоне, неожиданно благоприятные мартовские условия не повторятся в апреле.

Хотя я люблю зиму, лето тоже приносит радость. Наступление лета в северном полушарии приносит спортивное блаженство, поскольку я переориентирую время на игру в теннис, серфинг и кайтбординг. Благодаря политике Федеральной резервной системы США (ФРС) и Казначейства лето принесет новый прилив фиатной ликвидности.

Я вкратце обрисую свою ментальную карту того, как и почему в апреле на рынках рискованных активов будет наблюдаться крайняя слабость. Для тех, кто достаточно смел, чтобы шортить криптовалюты, макроэкономические условия благоприятны. Хотя я не буду открыто шортить рынок, я закрыл в прибыль несколько торговых позиций по щиткоинам и мемкоинам. С сегодняшнего дня и до 1 мая я буду находиться в неторговой зоне. Я надеюсь вернуться в мае с сухим порохом, готовым к использованию, чтобы занять позицию для серьезного начала бычьего рынка.

Фокусники

Программа срочного финансирования банков (BTFP) завершилась несколько недель назад, но ни один из американских банков, не являющихся слишком крупными, чтобы обанкротиться (TBTF), впоследствии не столкнулся с реальным стрессом. Это потому, что у верховных жрецов финансов есть целый мешок фокусов, которые они будут использовать, чтобы тайно печатать деньги для спасения финансовой системы. Я загляну за занавес и объясню, как они расширяют фиатную денежную массу в долларах США, что будет поддерживать общий рост криптовалют и акций до конца года. Хотя конечным результатом всегда является печатание денег, этот путь не обходится без периодов, когда рост ликвидности замедляется, что служит негативным катализатором для рисковых рынков. Проанализировав весь набор фокусов и оценив, когда кролик будет вытащен из шляпы, мы сможем определить, когда наступят периоды, когда свободному рынку будет позволено работать.

Дисконтное окно

ФРС и большинство других центральных банков используют механизм, известный как дисконтное окно. Банки и другие финансовые учреждения, нуждающиеся в средствах, могут заложить ФРС ценные бумаги в обмен на наличные. По большому счету, в дисконтное окно пока принимаются только казначейские облигации США (UST) и ипотечные ценные бумаги (MBS).

Предположим, что банк в полной заднице, потому что им управляет кучка бумеров из Pierce & Pierce. Банк держит UST, которая при покупке стоила 100 долларов, но сейчас стоит 80 долларов. Банку нужны наличные, чтобы удовлетворить отток депозитов. Вместо того чтобы объявлять о банкротстве, неплатежеспособный банк может воспользоваться дисконтным окном. Банк обменивает UST стоимостью 80 долларов на 80 долларов долларовых векселей, потому что по существующим правилам банк получает рыночную стоимость заложенных ценных бумаг.

Для того, чтобы обесценить BTFP и снять связанное с ним негативное клеймо без увеличения риска банкротства банков, ФРС и Казначейство США теперь поощряют проблемные банки использовать дисконтное окно вместо этого. Однако при нынешних условиях обеспечения, дисконтное окно не так привлекательно, как недавно истекший BTFP. Давайте вернемся к нашему примеру выше, чтобы понять, почему.

Помните, что стоимость UST снизилась со $100 до $80, что означает нереализованный убыток банка в размере $20. Изначально 100 долларов UST были профинансированы 100 долларами депозитов. Но теперь UST стоит $80; следовательно, если бы все вкладчики сбежали, банк потерял бы $20. Согласно правилам BTFP, банк получает номинал за UST. Это означает, что UST стоимостью 80 долларов при передаче в ФРС обменивается на 100 долларов наличными. Это восстанавливает платежеспособность банка. Но дисконтное окно дает только 80 долларов за UST стоимостью 80 долларов. Потери в размере 20 долларов все еще сохраняются, и банк остается неплатежеспособным.

Учитывая, что ФРС может в одностороннем порядке изменить правила залога, чтобы уравнять отношение к активам со стороны BTFP и дисконтного окна, дав добро на использование дисконтного окна неплатежеспособной банковской системой, ФРС продолжила скрытое спасение банков. Таким образом, ФРС, по сути, решила проблему BTFP; весь баланс UST и MBS неплатежеспособной банковской системы США (по моим оценкам, 4 трлн долларов) будет поддерживаться при необходимости деньгами, напечатанными для финансирования кредитов через дисконтное окно. Именно поэтому я считаю, что рынки не заставили обанкротиться ни один банк, не являющийся слишком крупным, чтобы обанкротиться, после 12 марта, когда закончилась программа BTFP.

Требования к банковскому капиталу

Банки часто привлекаются для финансирования правительств, которые предлагают облигации с доходностью ниже номинального ВВП. Но зачем частным коммерческим организациям покупать что-то с отрицательной реальной доходностью? Они делают это потому, что банковские регуляторы позволяют банкам приобретать государственные облигации практически без первоначального взноса. Когда банки, имеющие недостаточный запас капитала под портфель гособлигаций, неизбежно взорвутся из-за инфляции и падения цен на облигации по мере роста доходности, ФРС позволит им воспользоваться дисконтным окном, как описано выше. В результате банки предпочитают покупать и держать государственные облигации, а не кредитовать предприятия и частных лиц, нуждающихся в капитале.

Когда вы или я покупаем что-либо на заемные деньги, мы должны предоставить залог или капитал для защиты от возможных потерь. Это разумное управление рисками. Но правила отличаются, если вы - зомби-банк с управляющими-массонами. После глобального финансового кризиса 2008 года мировые банковские регуляторы попытались заставить банки по всему миру держать больше капитала, создавая тем самым более надежную и устойчивую глобальную банковскую систему. Система правил, которая кодифицировала эти изменения, называется Базель III.

Проблема с Базелем III заключается в том, что государственные облигации не рассматриваются как безрисковые. Банки должны вкладывать небольшое количество капитала в свой гигантский портфель суверенных облигаций. Эти требования к капиталу оказались проблематичными в периоды стресса. Во время обвала рынка COVID в марте 2020 года ФРС постановила, что банки могут держать UST без залога. Это позволило банкам вступить в дело и хранить UST на триллионы долларов без риска... по крайней мере, с точки зрения их бухгалтерского учета.

Когда кризис миновал, освобождение от дополнительного коэффициента финансового рычага (SLR) для UST было восстановлено. Предсказуемо, когда цены на UST упали из-за инфляции, банки разорились из-за недостаточного запаса капитала. ФРС пришла на помощь с помощью BTFP, а теперь и дисконтного окна, но это покрывает только убытки от последнего кризиса. Как банки могут сделать шаг вперед и выкупить еще больше облигаций по нынешним непривлекательно высоким ценам?

В ноябре 2023 года банковская система США громогласно заявила, что из-за Базеля III, вынуждающего их держать больше капитала под портфели государственных облигаций, Плохая девчонка Йеллен не может всучить им больше облигаций. Поэтому нужно было что-то делать, потому что у правительства США не было других естественных покупателей его долговых обязательств при отрицательной реальной доходности. Ниже приводится вежливая формулировка, которой банки объяснили свое затруднительное положение.

И снова ФРС во главе с Пауэллом спасла положение. Ни с того ни с сего на недавних слушаниях в Сенате США по банковскому делу Пауэлл заявил, что банки не будут подвергаться более высоким требованиям к капиталу. Помните, что многие политики призывали банки к увеличению капитала, чтобы не повторился региональный банковский кризис 2023 года. Очевидно, что банки усиленно лоббировали отмену этих повышенных требований к капиталу. У них был хороший аргумент - если вы, плохая девчонка Йеллен, хотите, чтобы мы покупали дерьмовые государственные облигации, то мы можем делать это выгодно только с бесконечным кредитным плечом. Банки по всему миру управляют правительствами всех стран; США ничем не отличаются.

Вишенкой на торте стало недавнее письмо Международной ассоциации дилеров по свопам (ISDA), выступающей за освобождение UST от SLR, о котором я говорил ранее. По сути, банки смогут держать UST на триллионы долларов, необходимые для финансирования дефицита правительства США, только в том случае, если от них потребуют не вносить деньги. Я ожидаю, что по мере того, как Казначейство США будет наращивать объемы выпуска долговых обязательств, предложение ISDA будет принято.

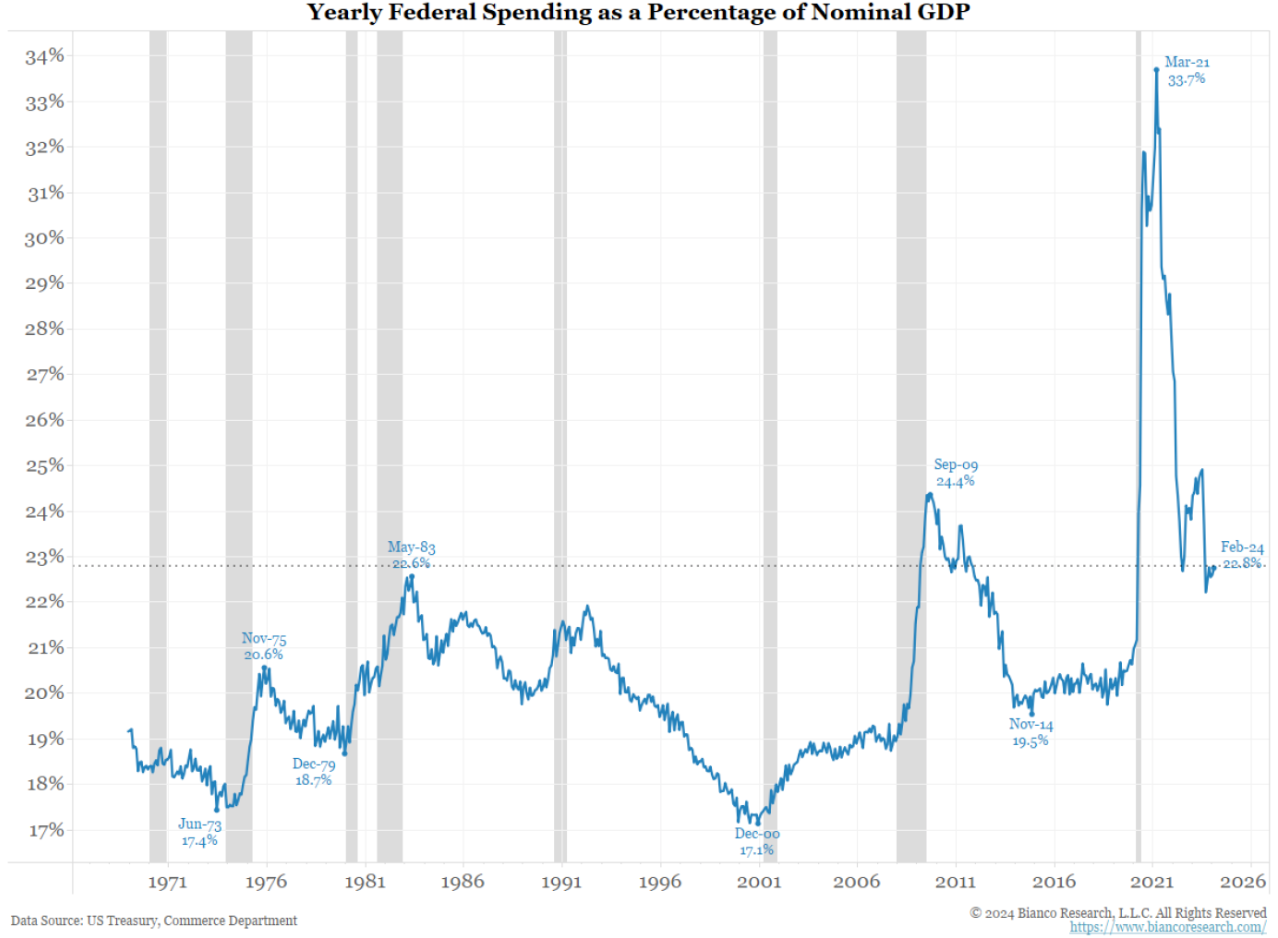

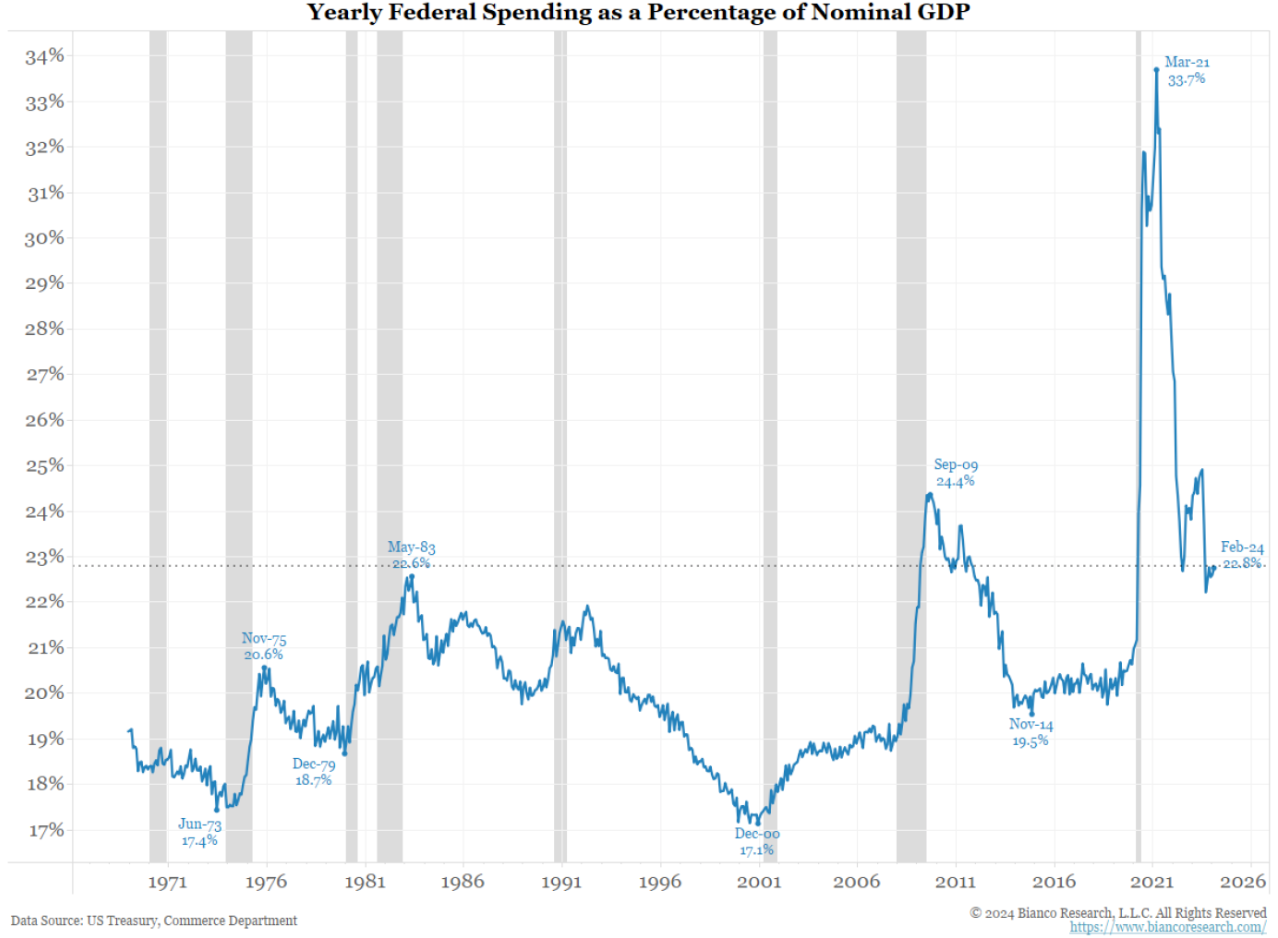

Ежегодные федеральные расходы в процентах от номинального ВВП

Этот замечательный график от Bianco Research наглядно показывает, насколько расточительно правительство США, о чем свидетельствует рекордно высокий дефицит бюджета. Два последних периода, когда дефицит был выше, были связаны с GFC 2008 года и локдауном COVID под руководством бумеров. Экономика США растет, но правительство тратит деньги так, будто это экономическая депрессия.

В совокупности ослабление требований к капиталу и вероятное будущее освобождение UST от SLR - это скрытый способ печатания денег. ФРС не печатает деньги, скорее банковская система создает кредитные деньги из воздуха и покупает облигации, которые затем появляются на ее балансе. Как всегда, цель заключается в том, чтобы доходность государственных облигаций не поднималась до уровня, превышающего темпы роста номинального ВВП. Пока реальные ставки остаются отрицательными, акции, криптовалюты, золото и т. д. будут продолжать расти в фиатных валютах.

Плохая девчонка Йеллен

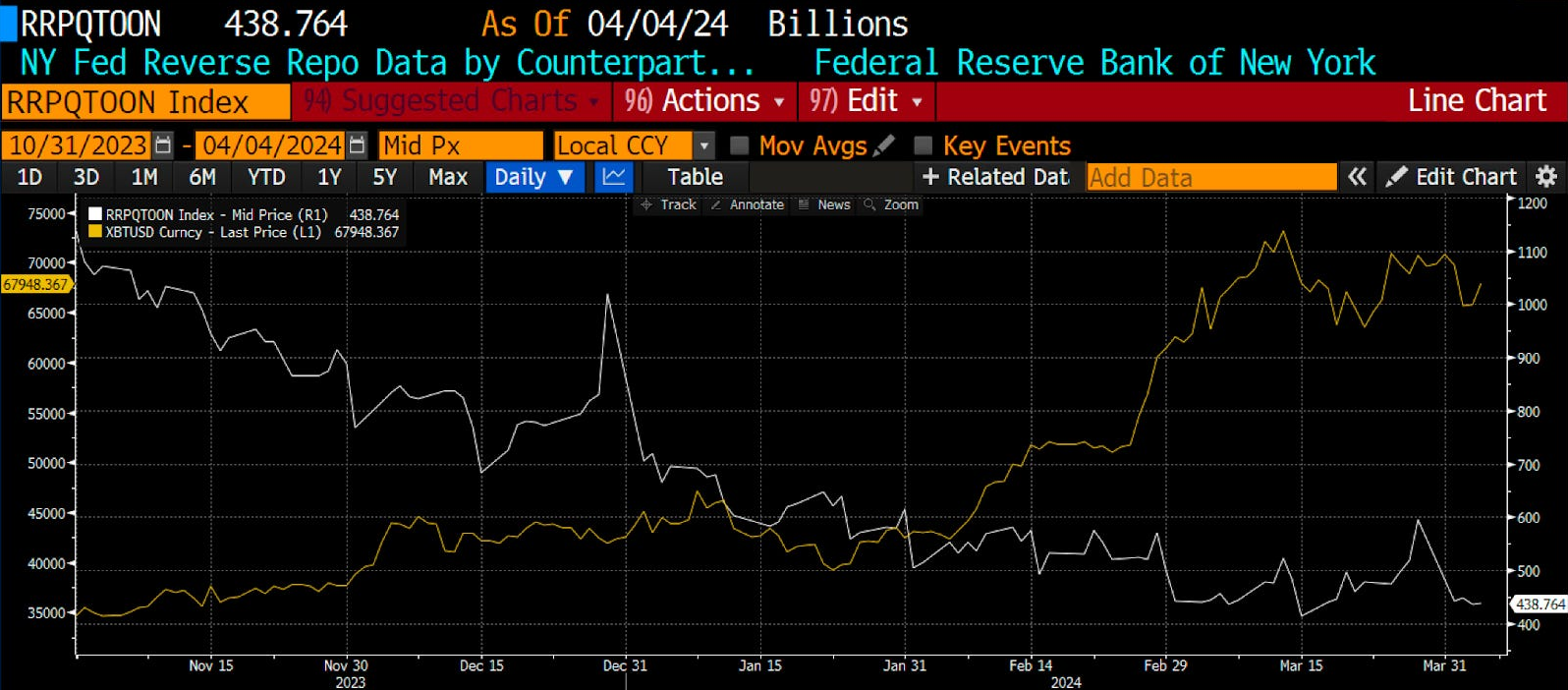

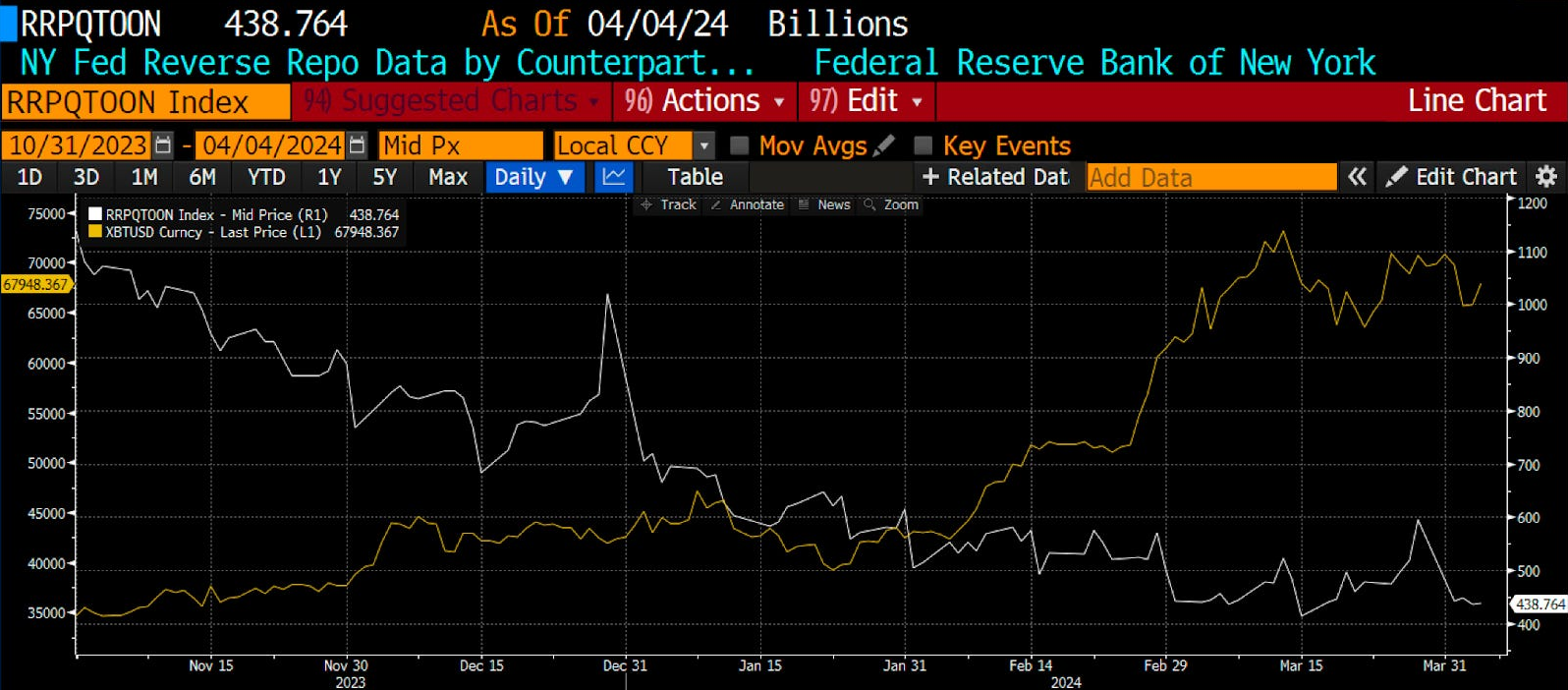

В эссе "Плохая девчонка" подробно рассказывалось о том, как Казначейство США под руководством плохой девчонки Йеллен увеличило выпуск краткосрочных казначейских векселей (T-bills) в попытке слить триллионы долларов, запертые в программе обратного РЕПО ФРС (RRP). Как и ожидалось, снижение RRP совпало с резким ростом акций, облигаций и криптовалют. Но теперь, когда объем RRP сократился до 400 миллиардов долларов, рынок задается вопросом, каким будет следующий источник фиатной ликвидности, способствующий росту цен на активы. Не волнуйтесь, Йеллен еще не закончила.

Баланс RRP (белый) против биткойна (желтый)

Баланс RRP (белая линия) против биткойна (желтая линия)

Поток фиатных средств, о котором я расскажу, сосредоточен на налоговых платежах в США, программе количественного ужесточения (QT) ФРС и общем счете Казначейства (TGA). Речь идет о периоде с 15 апреля (день, когда должны быть уплачены налоги за 2023 налоговый год) по 1 мая.

Позвольте мне дать краткое руководство по их положительному или отрицательному влиянию на ликвидность, чтобы помочь вам понять последствия этих трех вещей.

Налоговые платежи удаляют ликвидность из системы. Это связано с тем, что для уплаты налогов плательщики должны изъять денежные средства из финансовой системы, например, продав ценные бумаги. Аналитики ожидают, что налоговые платежи за 2023 налоговый год будут высокими из-за больших сумм полученных процентных доходов и хороших показателей на фондовом рынке.

QT удаляет ликвидность из системы. В марте 2022 года ФРС разрешает погасить UST и MBS на сумму около 95 миллиардов долларов без реинвестирования полученных средств. Это приводит к сокращению баланса ФРС, что, как мы знаем, снижает ликвидность доллара. Однако нас беспокоит не абсолютный уровень баланса ФРС, а темпы его сокращения. Аналитики, например Джо Калиш из Ned Davis Research, ожидают, что на заседании 1 мая ФРС сократит темпы QT на 30 миллиардов долларов в месяц. Сокращение темпов QT положительно скажется на долларовой ликвидности, поскольку темпы сокращения баланса ФРС замедлятся.

Когда баланс TGA растет, он изымает ликвидность из системы, а когда падает - добавляет ликвидность в систему. Когда Казначейство получает налоговые платежи, баланс TGA увеличивается. Я ожидаю, что по мере обработки налоговых платежей 15 апреля баланс TGA значительно превысит текущий уровень в ~750 млрд долларов. Это отрицательная долларовая ликвидность. Не забывайте, что это год выборов. Задача Йеллен - добиться переизбрания своего босса, президента США Джео Бодена. Это значит, что она должна сделать все возможное, чтобы подстегнуть фондовый рынок, чтобы избиратели почувствовали себя богатыми и приписали этот прекрасный результат медленному "гению" байденомики. Когда остатки RRP окончательно обнулятся, Йеллен потратит TGA, выпустив в систему, скорее всего, еще 1 триллион долларов ликвидности, что подстегнет рынки.

Неустойчивый период для рискованных активов - с 15 апреля по 1 мая. В это время налоговые платежи выводят ликвидность из системы, QT продолжается текущими высокими темпами, а Йеллен еще не начала сворачивать TGA. После 1 мая темпы QT снизятся, и Йеллен начнет обналичивать чеки, чтобы поднять цены на активы. Если вы - трейдер, ищущий подходящий момент для открытия дерзкой короткой позиции, апрель - идеальное время для этого. После 1 мая все вернется на круги своя... Инфляция активов, спонсируемая финансовыми махинациями ФРС и Казначейства США.

Халвинг биткоина

По прогнозам, 20 апреля вознаграждение за блок биткойна уменьшится вдвое. Это рассматривается как бычий катализатор для криптовалютных рынков. Я согласен с тем, что в среднесрочной перспективе это будет способствовать росту цен, однако ценовые действия непосредственно до и после этого могут быть негативными. Нарратив о том, что халвинг положительно скажется на ценах на криптовалюты, хорошо укоренился. Когда большинство участников рынка согласны с определенным исходом, обычно происходит обратное. Именно поэтому я считаю, что цены на биткоин и криптовалюты в целом упадут после халвинга.

Учитывая, что халвинг происходит в то время, когда долларовая ликвидность ограничена больше обычного, это добавит топлива в бушующий пожар криптоактивов. Сроки халвинга добавляют дополнительный вес к моему решению воздержаться от торговли до мая.

На сегодняшний день я полностью зафиксировал прибыль по этим позициям, MEW, SOL и NMT. Вырученные средства были размещены в USDe компании Ethena и отправлены в стейкинг, чтобы заработать эту огромную доходность. До Ethena я бы держал USDT или USDC и ничего не заработал, в то время как Tether и Circle забирали всю доходность T-bill.

Может ли рынок бросить вызов моим медвежьим наклонностям и продолжить рост? Да, черт возьми. У меня огромные лонги по криптовалютам, поэтому я рад, когда я ошибаюсь.

Хочу ли я нянчиться со своими самыми спекулятивными позициями в щиткоинах, пока я на Token2049 Dubai? Нет, черт возьми.

Поэтому я продаю.

Не стоит расстраиваться.

Если сценарии с долларовой ликвидностью, о которых я говорил выше, сбудутся, у меня будет гораздо больше уверенности, чтобы начать покупать всякое... Если я упущу несколько процентных пунктов прибыли, но точно избегу потерь для своего портфеля и образа жизни, это вполне приемлемый результат. На этом я с вами прощаюсь. Пожалуйста, не забудьте надеть свои танцевальные туфли, и я увижу вас в Дубае на праздновании крипто-бычьего рынка.

Пинг

Пинг

Пинг

Это звук, с которым мой телефон оповещает меня о ночном снегопаде на различных горнолыжных курортах Хоккайдо, за которыми я слежу. Если в январе и феврале этот звук приносит мне огромную радость, то в марте он вызывает только FOMO.

Последние несколько лыжных сезонов я покидал Хоккайдо в начале марта. Мой недавний опыт научил меня, что мать-природа включает жару примерно с 1 марта. Я примадонна, которая любит только самый сухой и глубокий снег. Однако в этом сезоне Гайя сильно изменилась. В феврале было жестокое потепление, которое вернуло снег. Холодная погода вернулась только к концу месяца. Но в марте снова установились низкие температуры, сопровождавшиеся выпадением снега толщиной от 10 до 30 сантиметров каждую ночь. Отсюда и причина, по которой мой телефон разрывался.

Сидя в разных жарких и влажных странах Юго-Восточной Азии в течение всего марта, я продолжал глупо проверять приложение и жалеть о своем решении покинуть склоны. Наконец наступила апрельская оттепель, а вместе с ней и конец моему FOMO.

Читатели знают, что мои лыжные похождения служат метафорами для моих эссе по макро- и криптотрейдингу. Ранее я писал, что прекращение программы срочного финансирования банков США (BTFP) 12 марта вызовет глобальный обвал рынков. Программа BTFP была отменена, но жестокой распродажи криптовалют не произошло. Биткойн решительно преодолел отметку в $70 000 и достиг максимума в районе $74 000. Solana продолжала набирать обороты вместе с различными мем-коинами про собачек и кошечек. Я ошибся со временем, но, как и на горнолыжном сезоне, неожиданно благоприятные мартовские условия не повторятся в апреле.

Хотя я люблю зиму, лето тоже приносит радость. Наступление лета в северном полушарии приносит спортивное блаженство, поскольку я переориентирую время на игру в теннис, серфинг и кайтбординг. Благодаря политике Федеральной резервной системы США (ФРС) и Казначейства лето принесет новый прилив фиатной ликвидности.

Я вкратце обрисую свою ментальную карту того, как и почему в апреле на рынках рискованных активов будет наблюдаться крайняя слабость. Для тех, кто достаточно смел, чтобы шортить криптовалюты, макроэкономические условия благоприятны. Хотя я не буду открыто шортить рынок, я закрыл в прибыль несколько торговых позиций по щиткоинам и мемкоинам. С сегодняшнего дня и до 1 мая я буду находиться в неторговой зоне. Я надеюсь вернуться в мае с сухим порохом, готовым к использованию, чтобы занять позицию для серьезного начала бычьего рынка.

Фокусники

Программа срочного финансирования банков (BTFP) завершилась несколько недель назад, но ни один из американских банков, не являющихся слишком крупными, чтобы обанкротиться (TBTF), впоследствии не столкнулся с реальным стрессом. Это потому, что у верховных жрецов финансов есть целый мешок фокусов, которые они будут использовать, чтобы тайно печатать деньги для спасения финансовой системы. Я загляну за занавес и объясню, как они расширяют фиатную денежную массу в долларах США, что будет поддерживать общий рост криптовалют и акций до конца года. Хотя конечным результатом всегда является печатание денег, этот путь не обходится без периодов, когда рост ликвидности замедляется, что служит негативным катализатором для рисковых рынков. Проанализировав весь набор фокусов и оценив, когда кролик будет вытащен из шляпы, мы сможем определить, когда наступят периоды, когда свободному рынку будет позволено работать.

Дисконтное окно

ФРС и большинство других центральных банков используют механизм, известный как дисконтное окно. Банки и другие финансовые учреждения, нуждающиеся в средствах, могут заложить ФРС ценные бумаги в обмен на наличные. По большому счету, в дисконтное окно пока принимаются только казначейские облигации США (UST) и ипотечные ценные бумаги (MBS).

Предположим, что банк в полной заднице, потому что им управляет кучка бумеров из Pierce & Pierce. Банк держит UST, которая при покупке стоила 100 долларов, но сейчас стоит 80 долларов. Банку нужны наличные, чтобы удовлетворить отток депозитов. Вместо того чтобы объявлять о банкротстве, неплатежеспособный банк может воспользоваться дисконтным окном. Банк обменивает UST стоимостью 80 долларов на 80 долларов долларовых векселей, потому что по существующим правилам банк получает рыночную стоимость заложенных ценных бумаг.

Для того, чтобы обесценить BTFP и снять связанное с ним негативное клеймо без увеличения риска банкротства банков, ФРС и Казначейство США теперь поощряют проблемные банки использовать дисконтное окно вместо этого. Однако при нынешних условиях обеспечения, дисконтное окно не так привлекательно, как недавно истекший BTFP. Давайте вернемся к нашему примеру выше, чтобы понять, почему.

Помните, что стоимость UST снизилась со $100 до $80, что означает нереализованный убыток банка в размере $20. Изначально 100 долларов UST были профинансированы 100 долларами депозитов. Но теперь UST стоит $80; следовательно, если бы все вкладчики сбежали, банк потерял бы $20. Согласно правилам BTFP, банк получает номинал за UST. Это означает, что UST стоимостью 80 долларов при передаче в ФРС обменивается на 100 долларов наличными. Это восстанавливает платежеспособность банка. Но дисконтное окно дает только 80 долларов за UST стоимостью 80 долларов. Потери в размере 20 долларов все еще сохраняются, и банк остается неплатежеспособным.

Учитывая, что ФРС может в одностороннем порядке изменить правила залога, чтобы уравнять отношение к активам со стороны BTFP и дисконтного окна, дав добро на использование дисконтного окна неплатежеспособной банковской системой, ФРС продолжила скрытое спасение банков. Таким образом, ФРС, по сути, решила проблему BTFP; весь баланс UST и MBS неплатежеспособной банковской системы США (по моим оценкам, 4 трлн долларов) будет поддерживаться при необходимости деньгами, напечатанными для финансирования кредитов через дисконтное окно. Именно поэтому я считаю, что рынки не заставили обанкротиться ни один банк, не являющийся слишком крупным, чтобы обанкротиться, после 12 марта, когда закончилась программа BTFP.

Требования к банковскому капиталу

Банки часто привлекаются для финансирования правительств, которые предлагают облигации с доходностью ниже номинального ВВП. Но зачем частным коммерческим организациям покупать что-то с отрицательной реальной доходностью? Они делают это потому, что банковские регуляторы позволяют банкам приобретать государственные облигации практически без первоначального взноса. Когда банки, имеющие недостаточный запас капитала под портфель гособлигаций, неизбежно взорвутся из-за инфляции и падения цен на облигации по мере роста доходности, ФРС позволит им воспользоваться дисконтным окном, как описано выше. В результате банки предпочитают покупать и держать государственные облигации, а не кредитовать предприятия и частных лиц, нуждающихся в капитале.

Когда вы или я покупаем что-либо на заемные деньги, мы должны предоставить залог или капитал для защиты от возможных потерь. Это разумное управление рисками. Но правила отличаются, если вы - зомби-банк с управляющими-массонами. После глобального финансового кризиса 2008 года мировые банковские регуляторы попытались заставить банки по всему миру держать больше капитала, создавая тем самым более надежную и устойчивую глобальную банковскую систему. Система правил, которая кодифицировала эти изменения, называется Базель III.

Проблема с Базелем III заключается в том, что государственные облигации не рассматриваются как безрисковые. Банки должны вкладывать небольшое количество капитала в свой гигантский портфель суверенных облигаций. Эти требования к капиталу оказались проблематичными в периоды стресса. Во время обвала рынка COVID в марте 2020 года ФРС постановила, что банки могут держать UST без залога. Это позволило банкам вступить в дело и хранить UST на триллионы долларов без риска... по крайней мере, с точки зрения их бухгалтерского учета.

Когда кризис миновал, освобождение от дополнительного коэффициента финансового рычага (SLR) для UST было восстановлено. Предсказуемо, когда цены на UST упали из-за инфляции, банки разорились из-за недостаточного запаса капитала. ФРС пришла на помощь с помощью BTFP, а теперь и дисконтного окна, но это покрывает только убытки от последнего кризиса. Как банки могут сделать шаг вперед и выкупить еще больше облигаций по нынешним непривлекательно высоким ценам?

В ноябре 2023 года банковская система США громогласно заявила, что из-за Базеля III, вынуждающего их держать больше капитала под портфели государственных облигаций, Плохая девчонка Йеллен не может всучить им больше облигаций. Поэтому нужно было что-то делать, потому что у правительства США не было других естественных покупателей его долговых обязательств при отрицательной реальной доходности. Ниже приводится вежливая формулировка, которой банки объяснили свое затруднительное положение.

Спрос на казначейские облигации США, возможно, ослаб среди нескольких традиционных покупателей. Портфельные активы банковских ценных бумаг сокращаются с прошлого года: по сравнению с прошлым годом объем казначейских обязательств банков снизился на 154 миллиарда долларов.

Источник: Отчет Консультативного комитета по казначейским займам для министра финансов.

Источник: Отчет Консультативного комитета по казначейским займам для министра финансов.

И снова ФРС во главе с Пауэллом спасла положение. Ни с того ни с сего на недавних слушаниях в Сенате США по банковскому делу Пауэлл заявил, что банки не будут подвергаться более высоким требованиям к капиталу. Помните, что многие политики призывали банки к увеличению капитала, чтобы не повторился региональный банковский кризис 2023 года. Очевидно, что банки усиленно лоббировали отмену этих повышенных требований к капиталу. У них был хороший аргумент - если вы, плохая девчонка Йеллен, хотите, чтобы мы покупали дерьмовые государственные облигации, то мы можем делать это выгодно только с бесконечным кредитным плечом. Банки по всему миру управляют правительствами всех стран; США ничем не отличаются.

Вишенкой на торте стало недавнее письмо Международной ассоциации дилеров по свопам (ISDA), выступающей за освобождение UST от SLR, о котором я говорил ранее. По сути, банки смогут держать UST на триллионы долларов, необходимые для финансирования дефицита правительства США, только в том случае, если от них потребуют не вносить деньги. Я ожидаю, что по мере того, как Казначейство США будет наращивать объемы выпуска долговых обязательств, предложение ISDA будет принято.

Ежегодные федеральные расходы в процентах от номинального ВВП

Этот замечательный график от Bianco Research наглядно показывает, насколько расточительно правительство США, о чем свидетельствует рекордно высокий дефицит бюджета. Два последних периода, когда дефицит был выше, были связаны с GFC 2008 года и локдауном COVID под руководством бумеров. Экономика США растет, но правительство тратит деньги так, будто это экономическая депрессия.

В совокупности ослабление требований к капиталу и вероятное будущее освобождение UST от SLR - это скрытый способ печатания денег. ФРС не печатает деньги, скорее банковская система создает кредитные деньги из воздуха и покупает облигации, которые затем появляются на ее балансе. Как всегда, цель заключается в том, чтобы доходность государственных облигаций не поднималась до уровня, превышающего темпы роста номинального ВВП. Пока реальные ставки остаются отрицательными, акции, криптовалюты, золото и т. д. будут продолжать расти в фиатных валютах.

Плохая девчонка Йеллен

В эссе "Плохая девчонка" подробно рассказывалось о том, как Казначейство США под руководством плохой девчонки Йеллен увеличило выпуск краткосрочных казначейских векселей (T-bills) в попытке слить триллионы долларов, запертые в программе обратного РЕПО ФРС (RRP). Как и ожидалось, снижение RRP совпало с резким ростом акций, облигаций и криптовалют. Но теперь, когда объем RRP сократился до 400 миллиардов долларов, рынок задается вопросом, каким будет следующий источник фиатной ликвидности, способствующий росту цен на активы. Не волнуйтесь, Йеллен еще не закончила.

Баланс RRP (белый) против биткойна (желтый)

Баланс RRP (белая линия) против биткойна (желтая линия)

Поток фиатных средств, о котором я расскажу, сосредоточен на налоговых платежах в США, программе количественного ужесточения (QT) ФРС и общем счете Казначейства (TGA). Речь идет о периоде с 15 апреля (день, когда должны быть уплачены налоги за 2023 налоговый год) по 1 мая.

Позвольте мне дать краткое руководство по их положительному или отрицательному влиянию на ликвидность, чтобы помочь вам понять последствия этих трех вещей.

Налоговые платежи удаляют ликвидность из системы. Это связано с тем, что для уплаты налогов плательщики должны изъять денежные средства из финансовой системы, например, продав ценные бумаги. Аналитики ожидают, что налоговые платежи за 2023 налоговый год будут высокими из-за больших сумм полученных процентных доходов и хороших показателей на фондовом рынке.

QT удаляет ликвидность из системы. В марте 2022 года ФРС разрешает погасить UST и MBS на сумму около 95 миллиардов долларов без реинвестирования полученных средств. Это приводит к сокращению баланса ФРС, что, как мы знаем, снижает ликвидность доллара. Однако нас беспокоит не абсолютный уровень баланса ФРС, а темпы его сокращения. Аналитики, например Джо Калиш из Ned Davis Research, ожидают, что на заседании 1 мая ФРС сократит темпы QT на 30 миллиардов долларов в месяц. Сокращение темпов QT положительно скажется на долларовой ликвидности, поскольку темпы сокращения баланса ФРС замедлятся.

Когда баланс TGA растет, он изымает ликвидность из системы, а когда падает - добавляет ликвидность в систему. Когда Казначейство получает налоговые платежи, баланс TGA увеличивается. Я ожидаю, что по мере обработки налоговых платежей 15 апреля баланс TGA значительно превысит текущий уровень в ~750 млрд долларов. Это отрицательная долларовая ликвидность. Не забывайте, что это год выборов. Задача Йеллен - добиться переизбрания своего босса, президента США Джео Бодена. Это значит, что она должна сделать все возможное, чтобы подстегнуть фондовый рынок, чтобы избиратели почувствовали себя богатыми и приписали этот прекрасный результат медленному "гению" байденомики. Когда остатки RRP окончательно обнулятся, Йеллен потратит TGA, выпустив в систему, скорее всего, еще 1 триллион долларов ликвидности, что подстегнет рынки.

Неустойчивый период для рискованных активов - с 15 апреля по 1 мая. В это время налоговые платежи выводят ликвидность из системы, QT продолжается текущими высокими темпами, а Йеллен еще не начала сворачивать TGA. После 1 мая темпы QT снизятся, и Йеллен начнет обналичивать чеки, чтобы поднять цены на активы. Если вы - трейдер, ищущий подходящий момент для открытия дерзкой короткой позиции, апрель - идеальное время для этого. После 1 мая все вернется на круги своя... Инфляция активов, спонсируемая финансовыми махинациями ФРС и Казначейства США.

Халвинг биткоина

По прогнозам, 20 апреля вознаграждение за блок биткойна уменьшится вдвое. Это рассматривается как бычий катализатор для криптовалютных рынков. Я согласен с тем, что в среднесрочной перспективе это будет способствовать росту цен, однако ценовые действия непосредственно до и после этого могут быть негативными. Нарратив о том, что халвинг положительно скажется на ценах на криптовалюты, хорошо укоренился. Когда большинство участников рынка согласны с определенным исходом, обычно происходит обратное. Именно поэтому я считаю, что цены на биткоин и криптовалюты в целом упадут после халвинга.

Учитывая, что халвинг происходит в то время, когда долларовая ликвидность ограничена больше обычного, это добавит топлива в бушующий пожар криптоактивов. Сроки халвинга добавляют дополнительный вес к моему решению воздержаться от торговли до мая.

На сегодняшний день я полностью зафиксировал прибыль по этим позициям, MEW, SOL и NMT. Вырученные средства были размещены в USDe компании Ethena и отправлены в стейкинг, чтобы заработать эту огромную доходность. До Ethena я бы держал USDT или USDC и ничего не заработал, в то время как Tether и Circle забирали всю доходность T-bill.

Может ли рынок бросить вызов моим медвежьим наклонностям и продолжить рост? Да, черт возьми. У меня огромные лонги по криптовалютам, поэтому я рад, когда я ошибаюсь.

Хочу ли я нянчиться со своими самыми спекулятивными позициями в щиткоинах, пока я на Token2049 Dubai? Нет, черт возьми.

Поэтому я продаю.

Не стоит расстраиваться.

Если сценарии с долларовой ликвидностью, о которых я говорил выше, сбудутся, у меня будет гораздо больше уверенности, чтобы начать покупать всякое... Если я упущу несколько процентных пунктов прибыли, но точно избегу потерь для своего портфеля и образа жизни, это вполне приемлемый результат. На этом я с вами прощаюсь. Пожалуйста, не забудьте надеть свои танцевальные туфли, и я увижу вас в Дубае на праздновании крипто-бычьего рынка.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба