22 апреля 2024 T-Investments Болдов Михаил

Изучили аналитику и прогнозы экспертов — оснований для снижения ставки не видно

26 апреля совет директоров ЦБ будет решать, что делать с ключевой ставкой.

Номинально варианта три: поднять, опустить или оставить как есть. Но шансов, что выберут последний, несоизмеримо больше. За месяц с предыдущего решения ЦБ в экономике страны мало что изменилось, и о победе над инфляцией пока говорить не приходится.

Кредитование продолжает расти, россияне по-прежнему охотно тратят деньги, а предприятия не менее охотно перекладывают в цены свои растущие издержки. Высокий спрос и рекордные вливания из бюджета приводят к опережающему росту экономики, за которым не поспевает рост производства. И охладить этот перегрев даже ставкой в 16% пока не удается.

Разберемся, что все это значит, и попробуем предсказать, как в сложившихся условиях поведет себя ЦБ.

Что с инфляцией

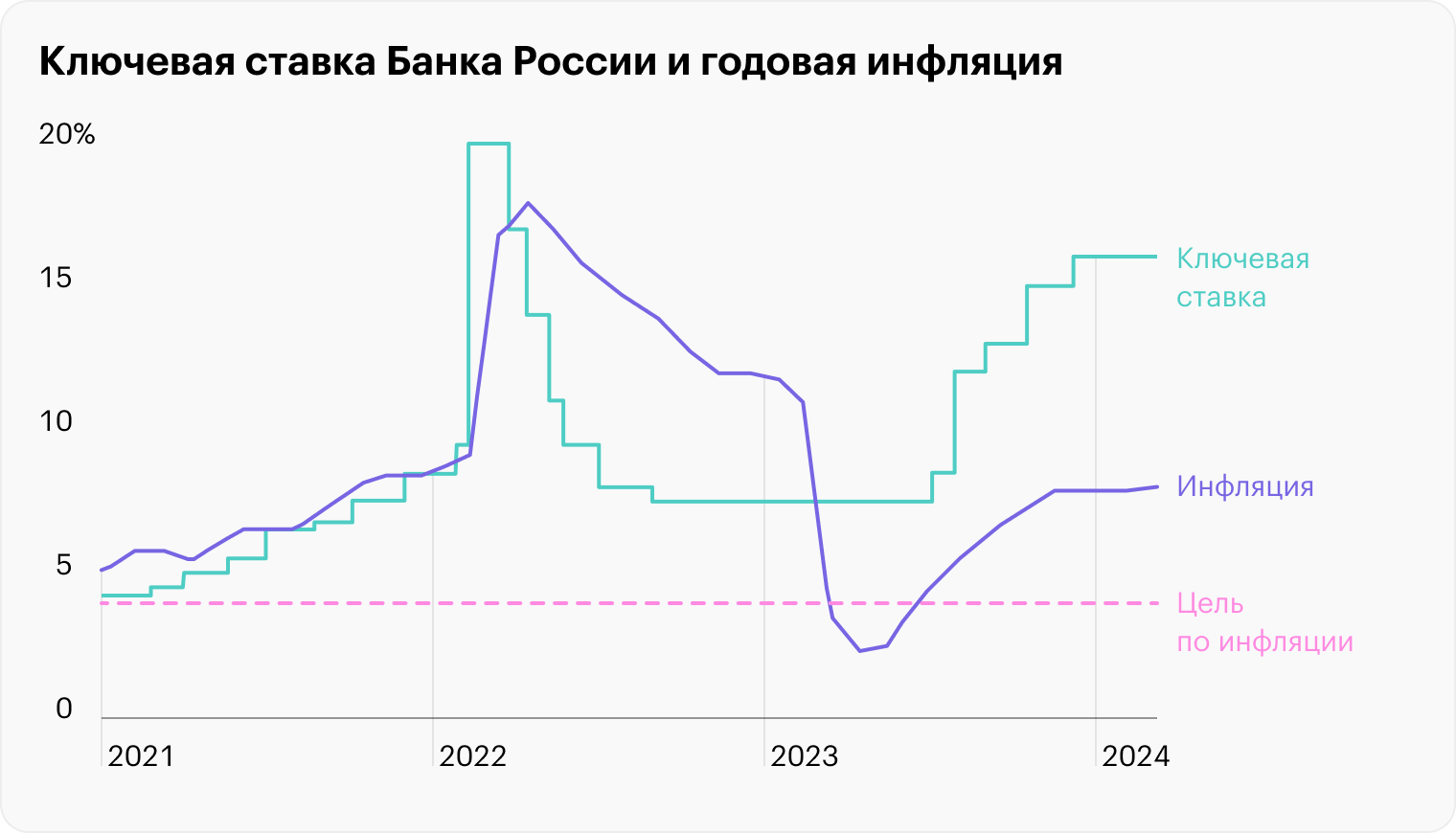

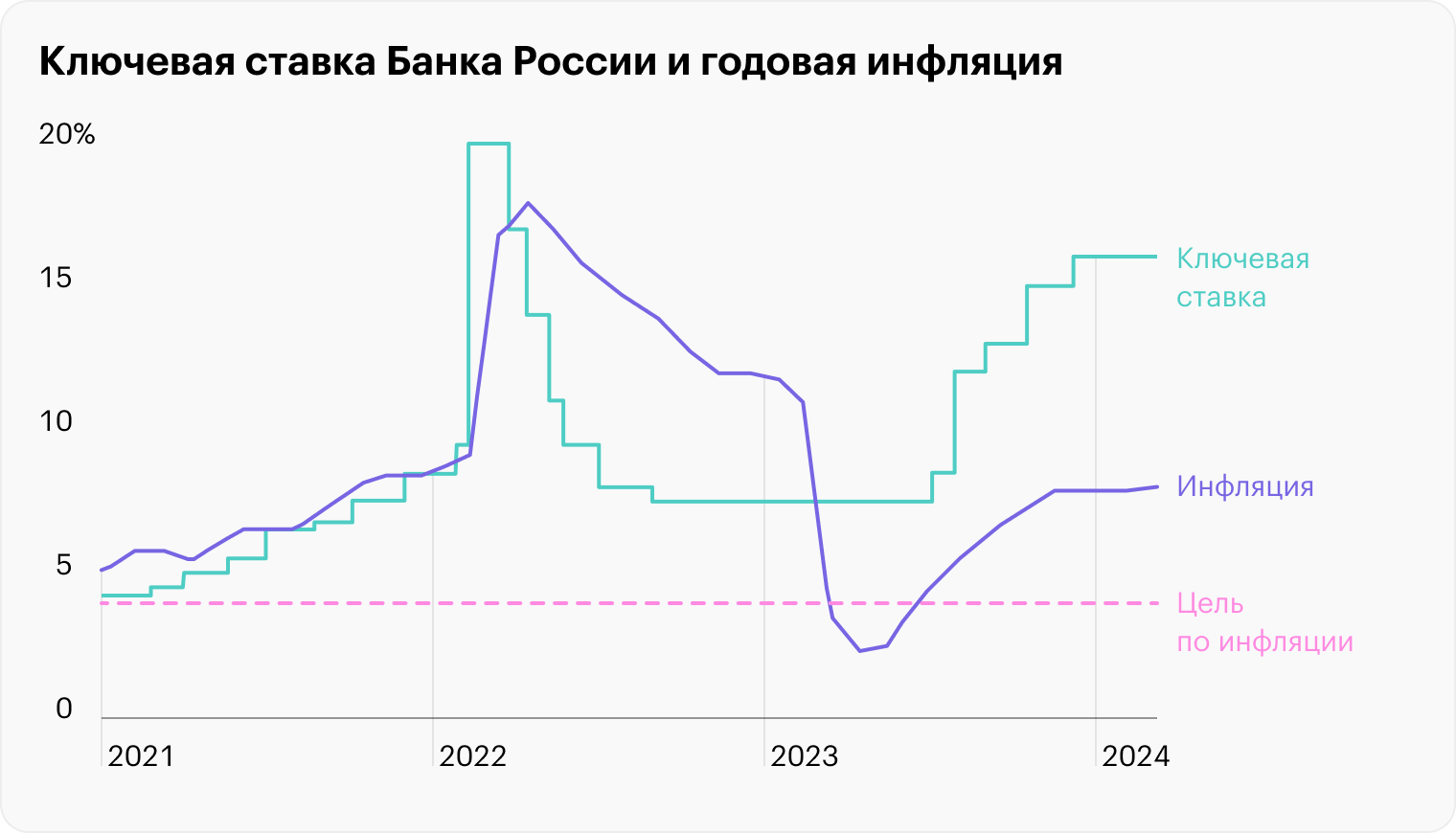

Ключевая ставка — инструмент управления инфляцией. И это первое, на что нужно смотреть в ожидании решения регулятора.

По данным Росстата, годовая инфляция в марте немного ускорилась — до 7,72 после 7,69% в феврале. Но это лишь номинальный рост, который во многом связан с эффектом низкой базы прошлого года: тогда, в марте 2023, инфляция составляла всего 3,5%.

Более достоверную картину дает текущая инфляция — рост цен к предыдущему месяцу в годовом выражении, очищенный от сезонных факторов. В марте этот показатель составил всего 4,5 после 6,3% в январе и феврале. То есть, несмотря на рост годовых значений, инфляция по факту довольно сильно замедлилась и даже приблизилась к целевому показателю Банка России.

Но и такая позитивная динамика не слишком обрадовала ЦБ: аналитики регулятора объяснили мартовское снижение временными факторами — волатильностью цен на услуги пассажирского транспорта и зарубежного туризма. То есть об устойчивом замедлении роста цен речи пока не идет.

И более свежие, апрельские данные Росстата подтверждают эти опасения. За полмесяца цены выросли на 0,29% — этот темп приведет текущую инфляцию по итогам месяца к 6%, подсчитали экономисты. В значительной степени на общем уровне цен сказалось удорожание бензина и дизельного топлива на фоне сокращения внутреннего производства и стартовавших весенних полевых работ.

Годовой показатель инфляции к середине апреля тоже вырос — до 7,83%.

Данные по инфляции пока не дают ЦБ очевидного повода смягчать свою денежно-кредитную политику. Более того, борьба с ростом цен может продолжаться еще долго.

Дело в том, что корни нынешней инфляции — в структурном дисбалансе спроса и предложения: люди и предприятия увеличивают траты быстрее, чем экономика способна наращивать производство. С таким явлением бороться сложнее, чем, например, с импортируемой инфляцией, когда цены растут исключительно за счет роста доллара, как было в России в 2023 году. Тогда стабилизация курса за счет экстренного роста ставки помогла оперативно сбить рост цен.

Теперь же экономика адаптировалась к высоким ставкам и их влияние на инфляцию стало менее выраженным. Но эффект все равно есть — об этом говорят, кроме прочего, инфляционные ожидания.

Что с инфляционными ожиданиями

Они влияют на то, как принимают финансовые решения люди и бизнес. Если они ждут высокой инфляции в будущем, то охотнее тратят деньги сейчас, пока все не подорожало еще сильнее. Производителям и импортерам на фоне роста спроса проще повышать свои цены. И таким образом запускается самосбывающееся пророчество: инфляция растет потому, что этого все ждут.

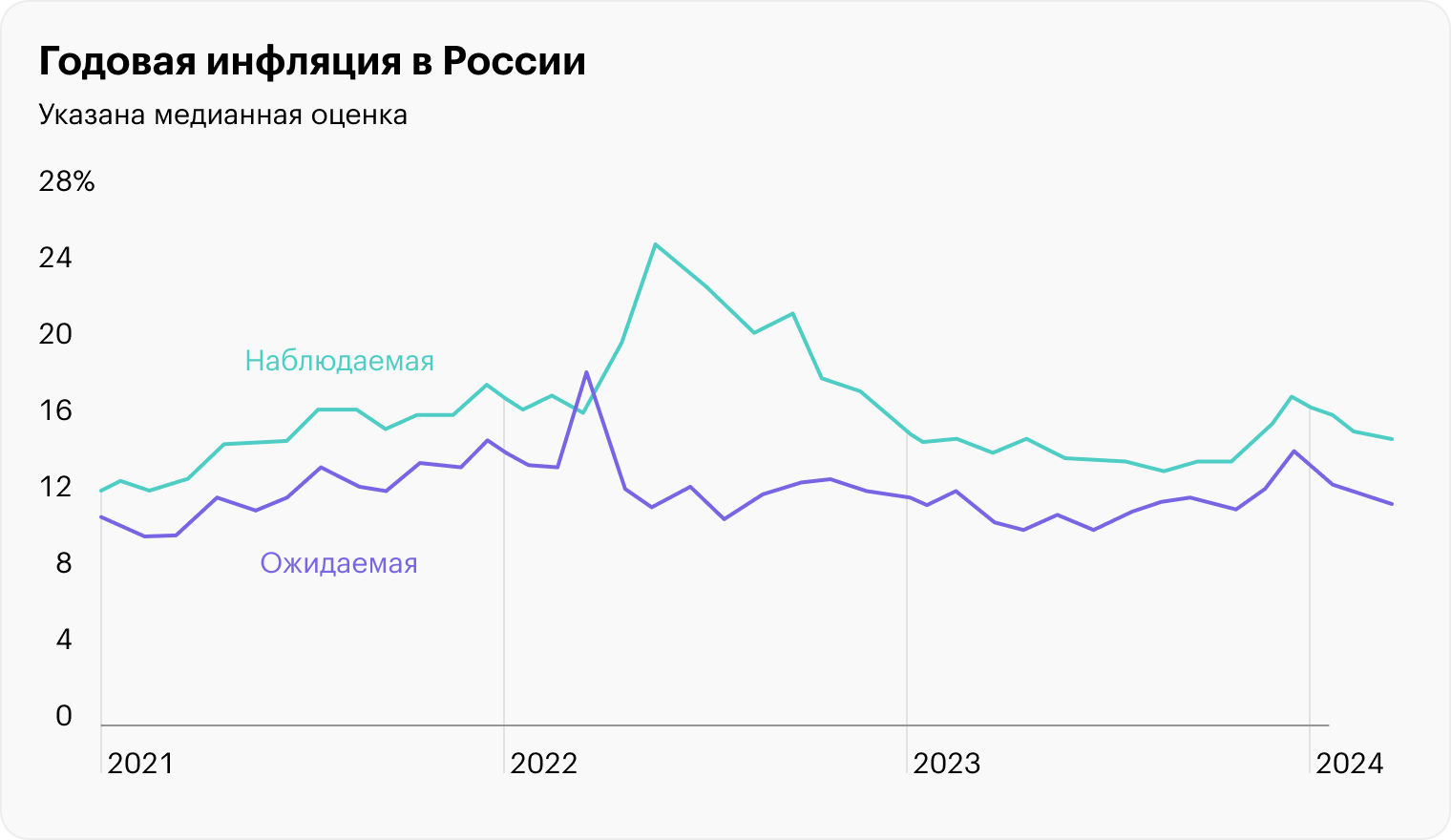

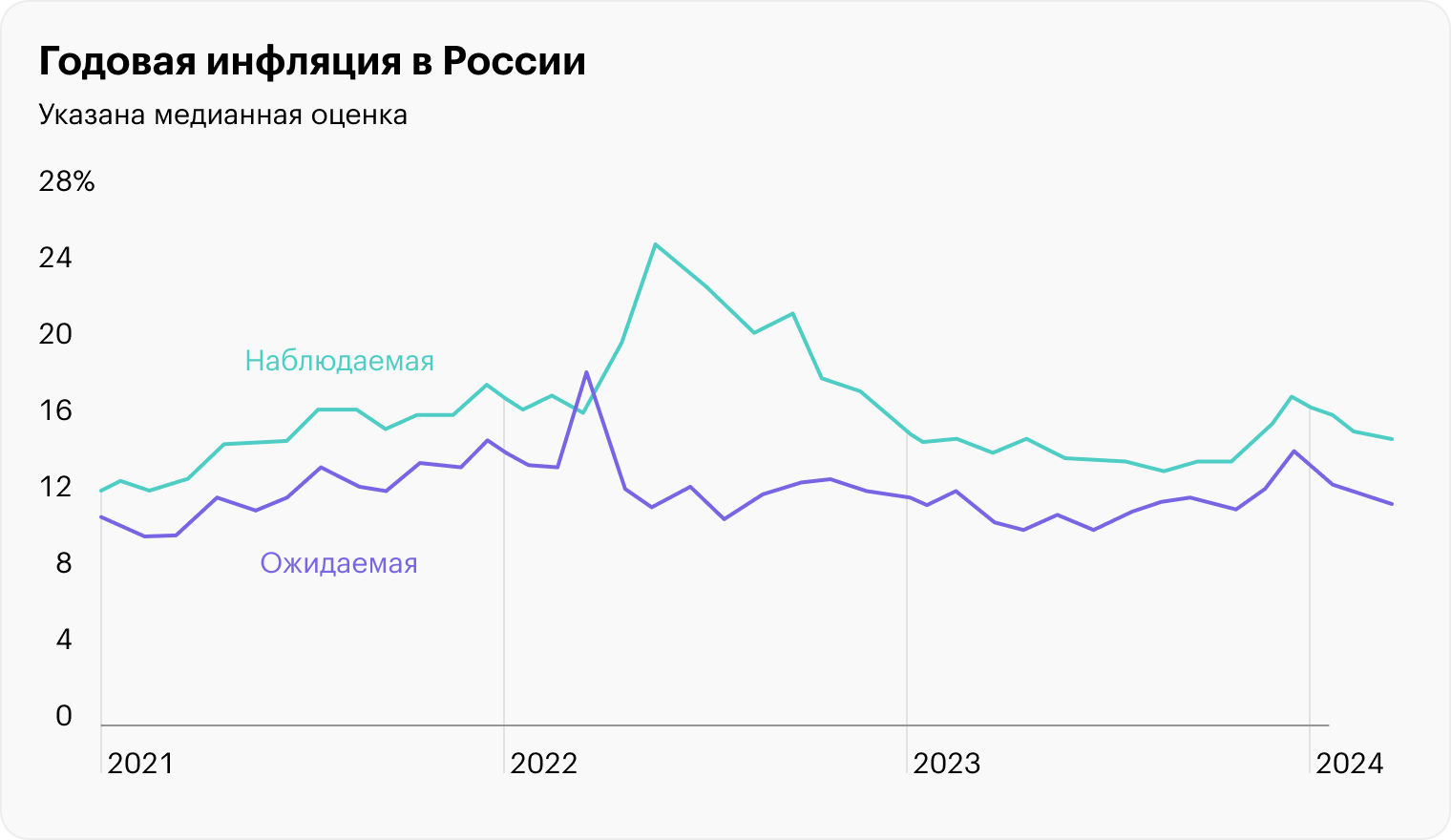

ЦБ следит за инфляционными ожиданиями и учитывает их, принимая решение по ключевой ставке. По данным мартовского опроса, ожидания населения и бизнеса остаются повышенными. При этом динамика здесь разноплановая.

Так, в марте люди отмечали, что ждут роста цен в ближайшие 12 месяцев в среднем на 11,5% — это на 0,4 процентного пункта меньше, чем было в февральских ответах. Показатель снижается четвертый месяц подряд. При этом наблюдаемая населением годовая инфляция уменьшилась на 0,4 пункта — до 14,8%.

То есть россияне заметили замедление роста цен и ждут сохранения этого тренда в ближайшем будущем. При этом на долгосрочном горизонте они, напротив, стали настроены более пессимистично: на ближайшие пять лет ожидания по инфляции составляют 10%, тогда как еще месяцем ранее были чуть больше 9%.

Снижению инфляционных ожиданий способствовала стабилизация цен на социально значимые товары.

Бизнес в среднем снизил свои ценовые ожидания на ближайшие три месяца на 0,4 процентного пункта — до 4,8% годовых, — хотя динамика различалась в разных отраслях. Снижение произошло в промышленности, сельском хозяйстве и секторе услуг, рост — в строительстве и торговле. Представители торговой розницы — самые большие пессимисты: они ждут, что в ближайшие три месяца цены вырастут на 9,3% в годовом выражении.

Что с деловой активностью

Несмотря на жесткую денежно-кредитную политику, в первом квартале российская экономика продолжала расти быстрыми темпами. И не только за счет потребительского спроса. Так, в январе — феврале промышленное производство в стране выросло на 6,6% по сравнению с аналогичным периодом прошлого года.

Деловую активность подогревает неожиданный оптимизм бизнеса. По данным ЦБ, в марте индикатор бизнес-климата (ИБК)

вырос до максимума за последние 12 лет.

Улучшились оценки компаний по текущему и будущему спросу, а также по выпуску товаров и услуг. При этом они фиксируют снижение темпов роста своих издержек.

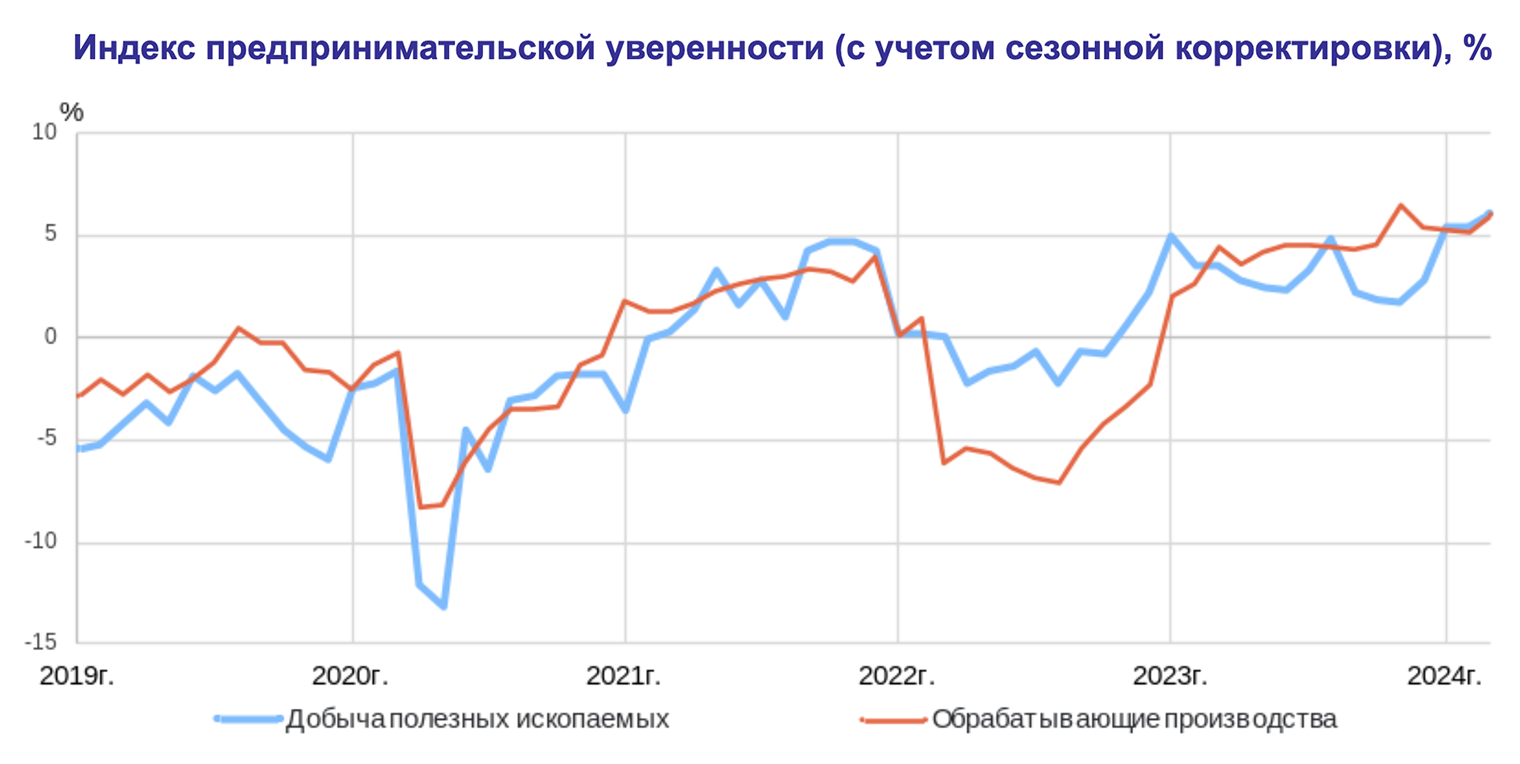

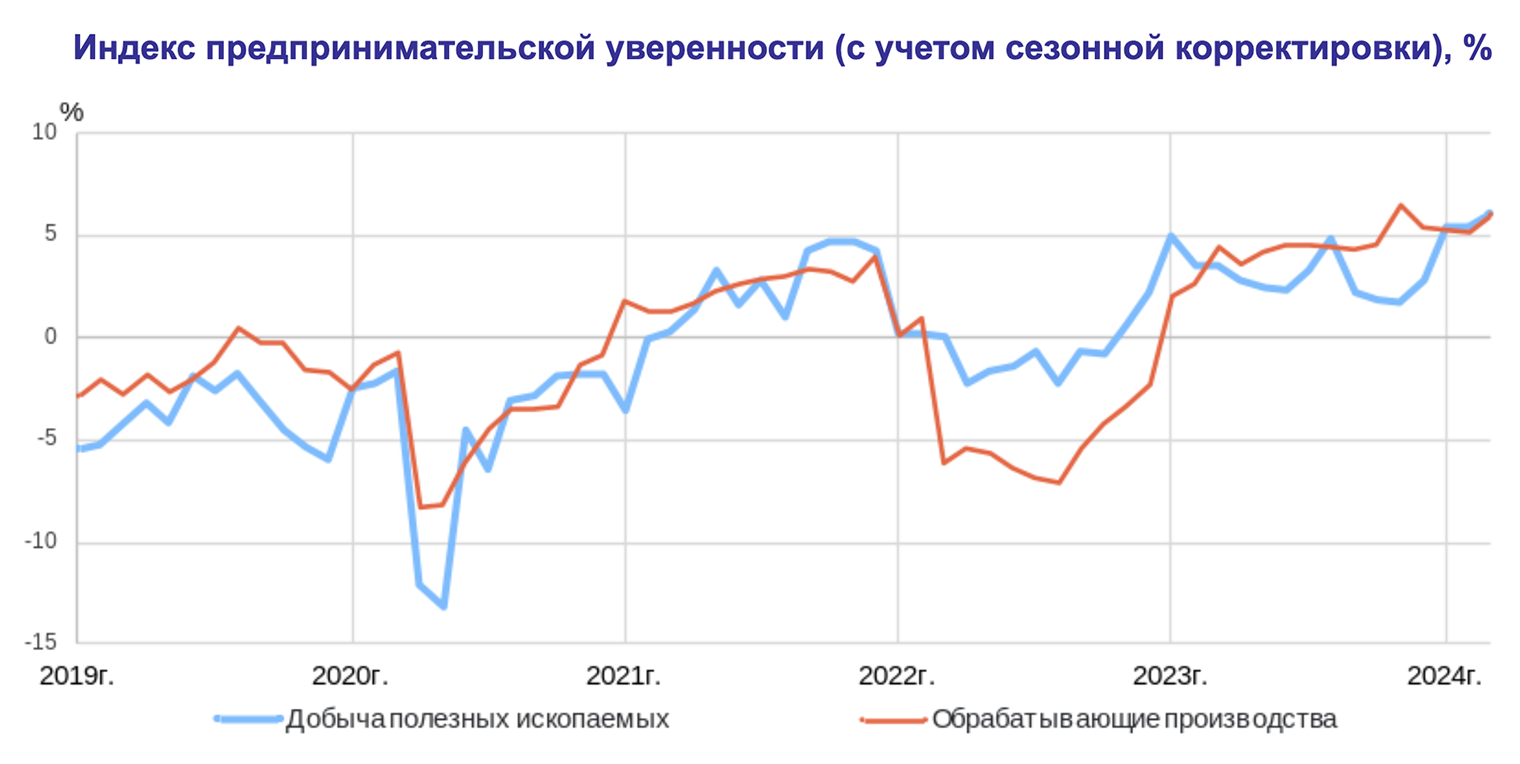

Еще один индекс, характеризующий настроения в деловой среде, находится сейчас вблизи исторических максимумов. Это отслеживаемый Росстатом индекс предпринимательской уверенности (ИПУ)

. В марте он вернулся к росту после небольшой просадки в феврале. ИПУ в добывающих производствах по итогам месяца вырос на 0,7 п. п., до 6,1%, в обрабатывающем секторе — на 0,8 п. п., до 6%.

Эти данные могут говорить о том, что бизнес постепенно адаптируется к жесткой денежно-кредитной политике, а значит, ее эффективность может со временем снижаться — если условия не ужесточат еще сильнее. Но оптимизм производителей во многом объясняется оптимизмом потребителей, которые не снижают траты и ждут скорого улучшения экономической ситуации.

А еще уверенность бизнеса подпитывают госзаказы. В первом квартале расходы госбюджета составили рекордные 9,3 трлн рублей. Это на 20% больше, чем годом ранее. Значительная часть денег пошла на авансирование контрактов. Напомним, что по закону о бюджете почти 40% всех бюджетных трат этого года идет на оборону и силовиков.

Что со спросом и сбережениями

Согласно опросам ЦБ, индекс потребительских настроений в России уже третий месяц подряд обновляет исторические максимумы и в марте вырос еще на 4 пункта — до рекордных 113,3. Опрошенные улучшили оценку своего текущего и будущего материального положения, а также стали более оптимистично смотреть на экономические перспективы страны на год и пять лет вперед.

При этом доля людей, кто предпочитает тратить, а не откладывать свободные деньги, снизилась за месяц на 1,4 п. п., до 29,2%. Это может говорить о том, что жесткая денежно-кредитная политика начинает оказывать свое влияние, стимулируя больше людей сберегать. Но пока их число не так велико, как хотелось бы Центробанку: в марте лишь 54% россиян заявили, что предпочитают откладывать свободные деньги, а не тратить их на покупку дорогостоящих товаров. Этот показатель остается ниже средних значений за период с 2016 года.

Приток денег россиян на вклады в марте несколько замедлился, но по-прежнему остается активным: сумма депозитов физлиц выросла за месяц почти на 2%. Людей привлекают высокие ставки.

Доходность банковских вкладов с начала года при этом практически не меняется и подвержена лишь незначительным колебаниям. Это отражает политику регулятора, который не менял ключевую ставку с середины декабря 2023 и заявляет, что снижение начнется не раньше второй половины этого года.

Когда ставку начнут опускать, доходность депозитов будет падать. Это может вызвать отток денег во второй половине 2024 — первой половине 2025 годов, когда начнут закрываться срочные вклады, открытые с более высокими ставками. В результате могут вырасти траты россиян, возникнет эффект отложенного спроса и начнется очередная волна ускорения инфляции.

ЦБ наверняка захочет избежать этого эффекта, а потому резкого снижения ставки в этом году вряд ли стоит ждать.

Что с кредитованием

Несмотря на высокие ставки, объемы кредитования в России продолжают расти.

На фоне высокой потребительской активности и роста доходов задолженность россиян по потребкредитам выросла в марте на 2%, тогда как зимой месячный рост был вдвое меньше.

Портфель корпоративных кредитов вырос на сопоставимые 1,8% — и это втрое больше, чем темпы роста в феврале. В ЦБ объяснили это крупными налоговыми выплатами, для финансирования которых компании нередко берут деньги в долг.

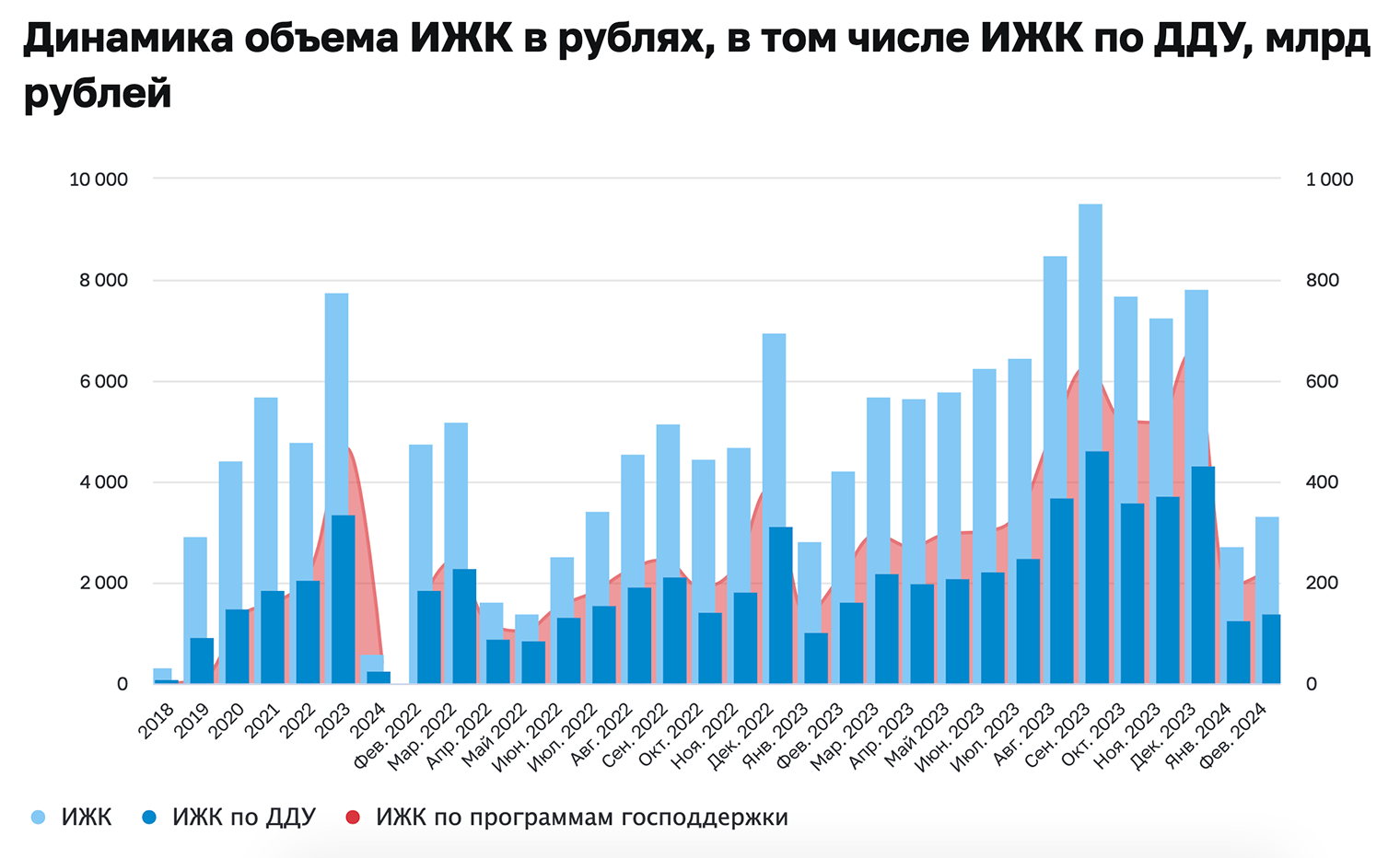

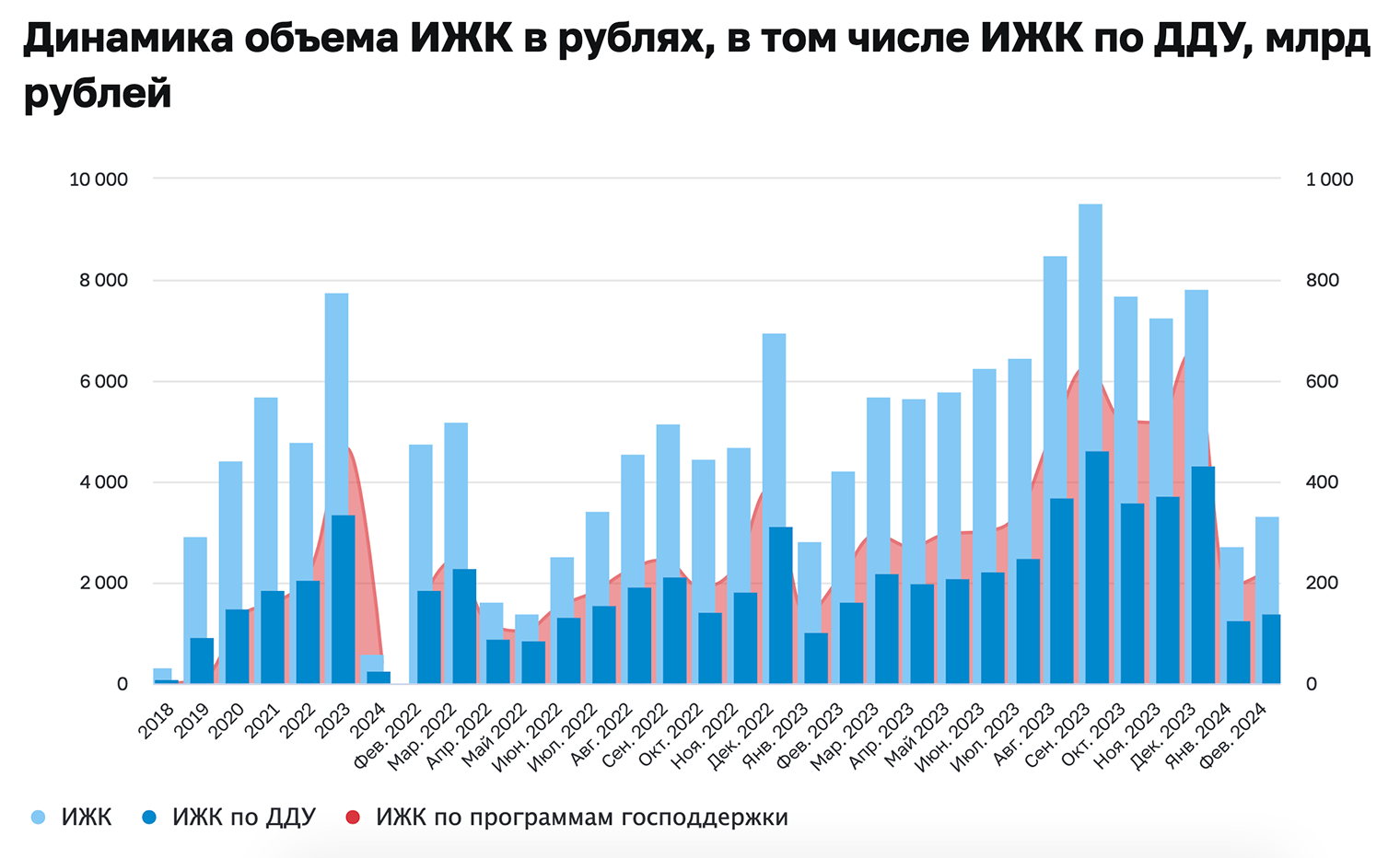

Ускорился рост кредитования и в ипотечном сегменте: за март портфель вырос на 1,2% — после 0,8% в феврале. Драйвером роста здесь остаются программы с господдержкой — и прежде всего «Семейная ипотека».

В марте 73% всех ипотечных кредитов в стране выдавались на льготных условиях, тогда как еще в феврале — 65%. Такой дисбаланс на рынке сильно снижает эффективность денежно-кредитной политики Банка России, заставляя его действовать жестче.

По данным ЦБ, банки в марте выдали ипотечных кредитов на 447 млрд рублей, то есть на треть больше, чем в феврале. При этом в сравнении с мартом прошлого года объем выдач сократился более чем на 20%.

ИЖК — ипотечные жилищные кредиты. ДДУ — договор долевого участия. Источник: Банк России

Что с рублем

Еще один фактор, который оказывает влияние на инфляцию в стране, — курс национальной валюты. Российский рынок сильно зависит от иностранных товаров, комплектующих и сырья, а потому удорожание доллара всегда сказывается на внутренних ценах.

Динамика курса рубля в значительной степени зависит от торгового баланса — разницы между денежным объемом российского экспорта и импорта. В первом квартале 2024 года профицит счета текущих операций составил 22 млрд долларов — в 1,4 раза больше, чем в 2023. При этом в марте профицит вырос более чем в два раза по сравнению с февралем — до 13,4 млрд долларов — на фоне значительного увеличения экспорта и благоприятных цен на нефть.

В целом в последние месяцы курс рубля оставался стабильным. При этом в апреле наблюдается коррекция выше 94 ₽ за доллар. Снижение курса в последние недели может быть вызвано как ростом геополитических рисков, так и действиями финансовых властей. ЦБ в апреле практически полностью прекратил продажу валюты на бирже, после того как Минфин начал направлять на ее покупку по 11,2 млрд рублей в день. В итоге ежедневные продажи ЦБ упали в 12 раз в сравнении с мартом. Мы рассказывали о том, как в этом году устроены валютные интервенции регулятора.

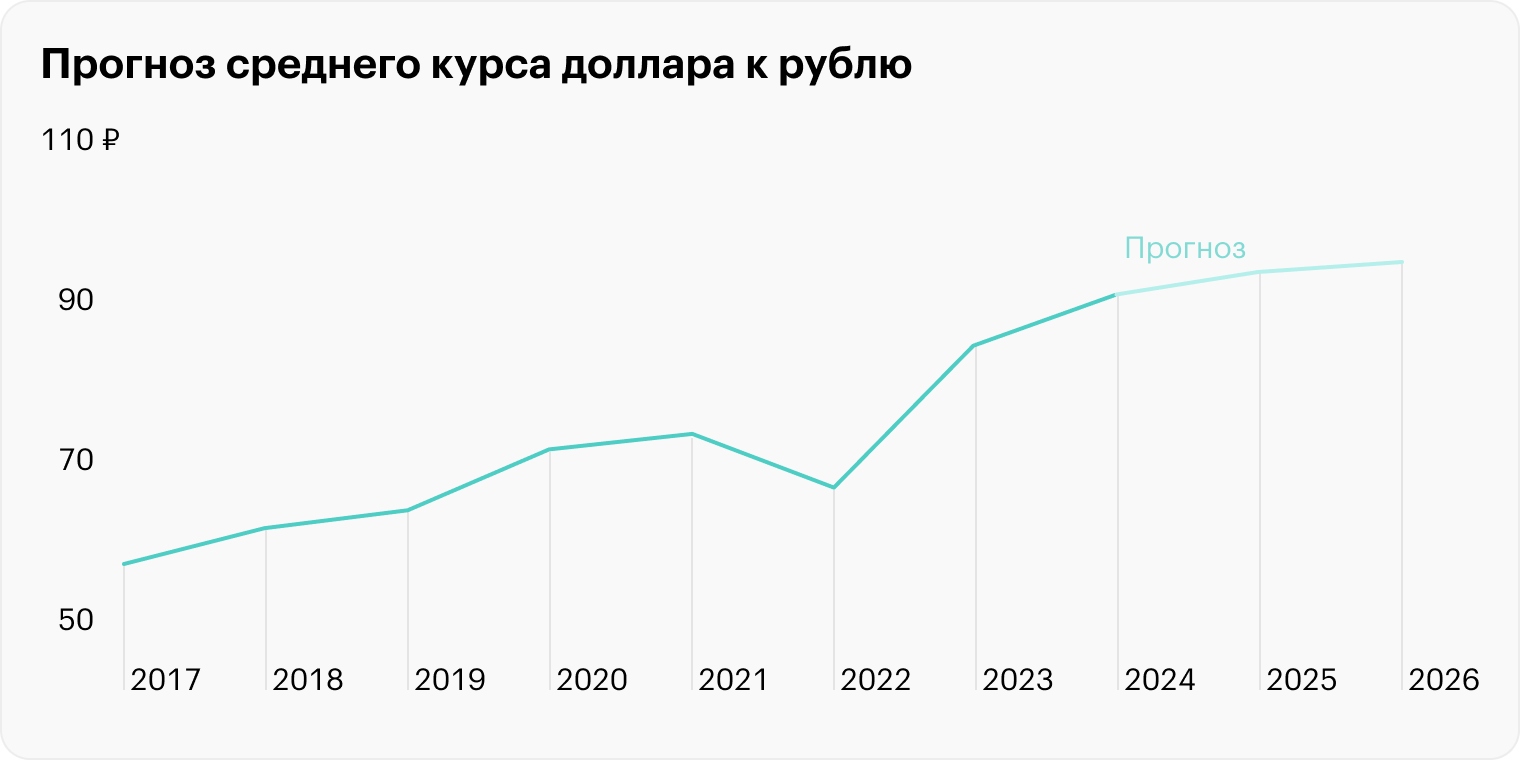

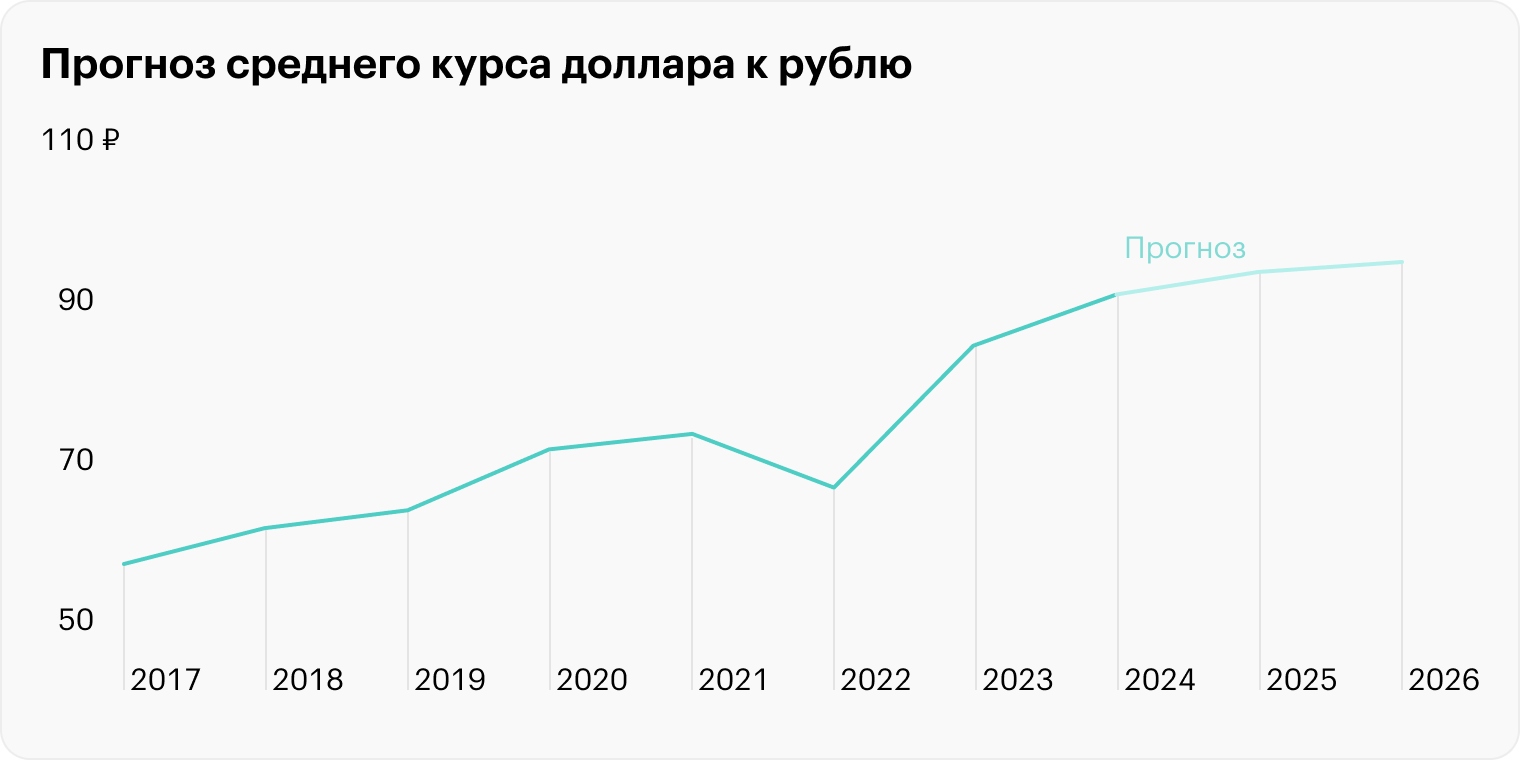

Текущий курс уже превысил средний прогноз аналитиков. Согласно опросу ЦБ, консенсусное мнение по курсу рубля на 2024 год сходится на уровне 92,9 ₽ за доллар. При этом эксперты прогнозируют, что в 2025 году средний курс поднимется до 95,9 ₽ за доллар, а в 2026 году достигнет 98 ₽.

Каким будет решение ЦБ по ставке

Статистика говорит о том, что высокая ключевая ставка и жесткая денежно-кредитная политика пока не приводят к быстрому снижению инфляции до плановых показателей ЦБ. Слишком много проинфляционных факторов одновременно действуют на экономику: высокая потребительская и деловая активность, низкая безработица и повышение доходов, значительный объем кредитования, нестабильность рубля, высокие инфляционные ожидания у населения и бизнеса.

Кроме того, рыночные участники, судя по всему, постепенно адаптируются к новым условиям, что снижает эффективность политики регулятора по сдерживанию роста цен через высокую ключевую ставку.

В своем апрельском бюллетене «О чем говорят тренды» ЦБ отмечает:

«Динамика и факторы роста потребительских цен косвенно указывают на умеренную жесткость денежно-кредитных условий, несмотря на высокие номинальные процентные ставки. Такая жесткость достаточна для постепенного замедления роста цен, но не обеспечит ее быстрое замедление. При этом происходящая адаптация потребителей и производителей к возросшим процентным ставкам в условиях сохраняющегося бюджетного стимула может дать новый импульс росту спроса в экономике, который в краткосрочной перспективе, вероятно, будет опережать возможности расширения предложения. В этих условиях может наблюдаться выраженная инерция текущего повышенного роста цен».

В целом создаются риски, что смягчение политики ЦБ начнется позже и будет более плавным, чем сегодня закладывает рынок.

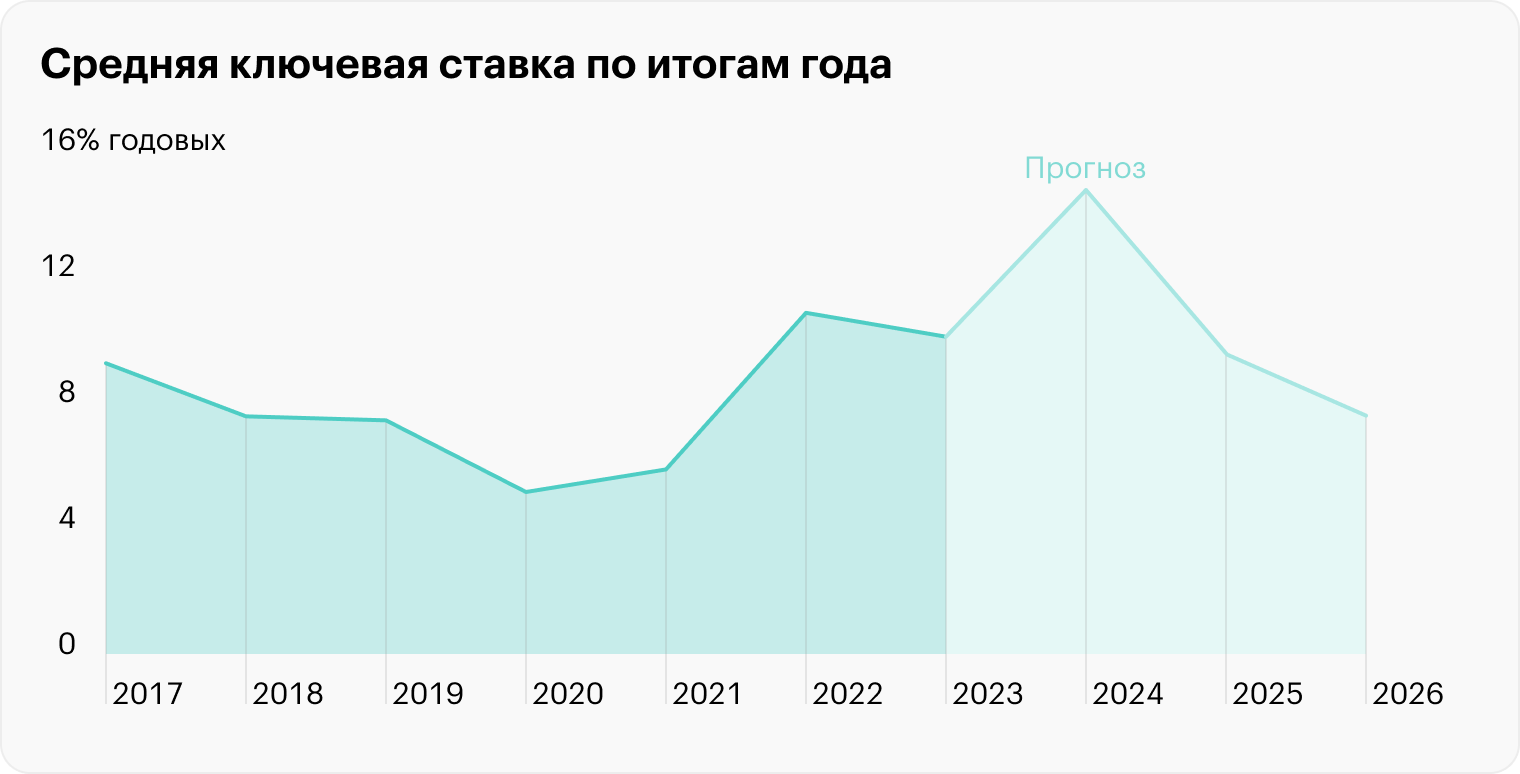

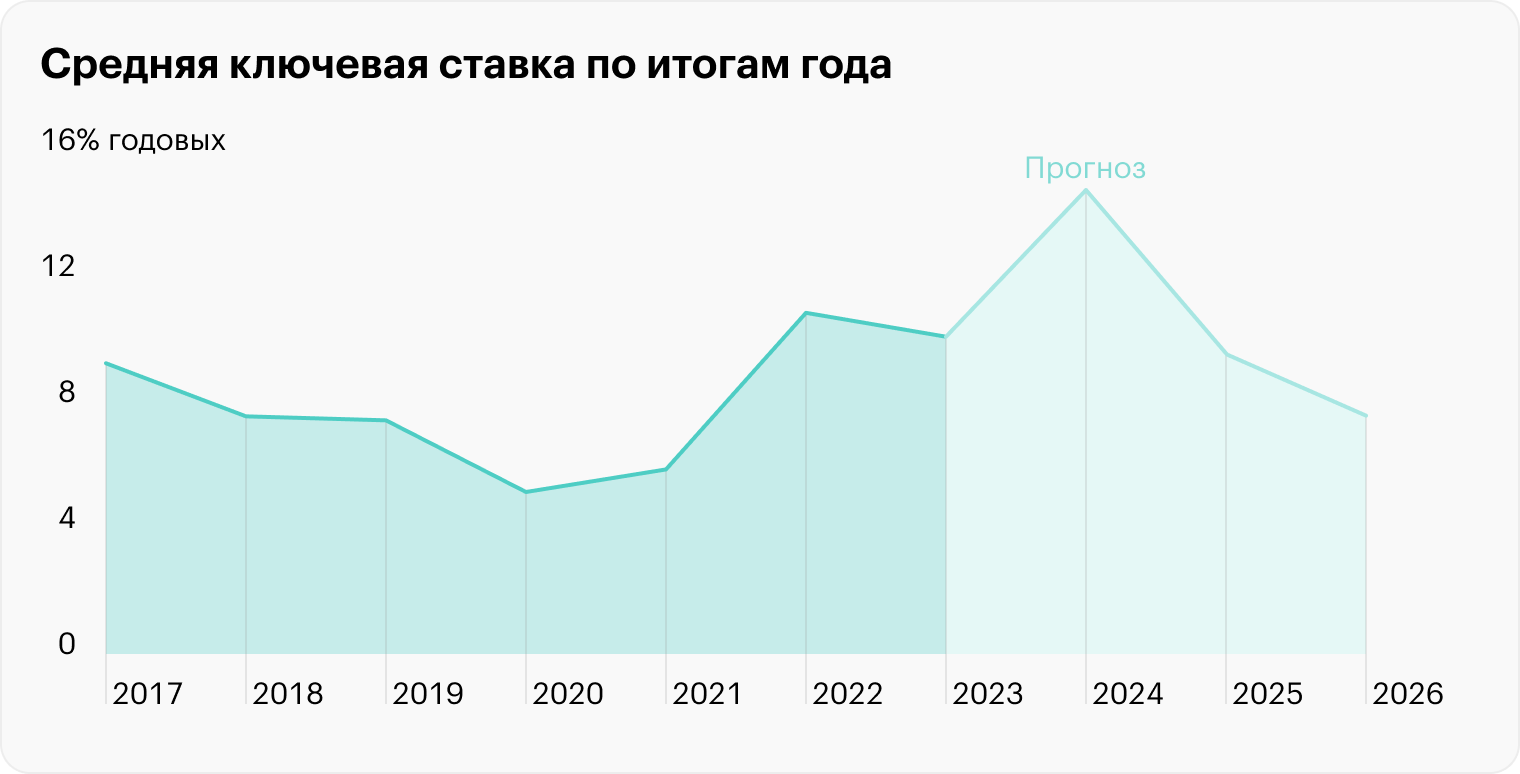

Аналитики, опрошенные ЦБ в апреле, ухудшили прогноз средней ключевой ставки в 2024 году еще на 0,4 п. п., до 14,9%, по сравнению с февральскими данными. Стали менее оптимистичными ожидания по средней ключевой ставке и на 2025 и 2026 годы до 10,4%, +1 п. п., и 8,1%, +0,6 п. п., годовых соответственно.

Аналитики SberCIB в базовом сценарии ожидают сохранение ключевой ставки в апреле на уровне 16% и переход к постепенному смягчению денежно-кредитной политики с июля этого года. Старший стратег компании Игорь Рапохин заявил журналистам:

«Банк России на своем заседании 26 апреля сохранит ставку на уровне в 16%, а также повторит, что требуется продолжительный период поддержания высоких ставок. Кроме того, он повысит свои прогнозы средней ключевой ставки на 2024 и 2025 годы на 0,5—1 процентный пункт».

С тем, что ЦБ сохранит ставку на ближайшем заседании, согласен и портфельный управляющий УК «Альфа-капитал» Алексей Корнев:

«Наиболее вероятный сценарий — сохранение ставки на уровне 16%. ЦБ РФ и на последней пресс-конференции по итогам заседания, и в резюме обсуждения ключевой ставки отмечает: проинфляционные риски — риск дальнейшего роста инфляции — все еще превалируют над дезинфляционными».

При этом эксперт не видит фундаментальных поводов для повышения ставки, поскольку текущая инфляция находится на уровнях значительно ниже осенних.

О том, что рыночные участники пока не ждут снижения ключевой ставки, говорит и динамика ОФЗ на фондовом рынке. Так, индекс RGBI

в преддверии решения по ключевой ставке находится в районе локальных минимумов. То есть инвесторы пока настроены пессимистично относительно перспектив быстрого снижения ключевой ставки.

Динамика индекса RGBI. Источник: Московская биржа

Что в итоге

Свежие экономические данные выглядят противоречиво и не дают ЦБ повода перейти к циклу снижения ключевой ставки. Темпы роста инфляции пока не показывают явных признаков замедления, хотя руководство ЦБ и считает, что пик инфляции пройден. Но у населения и бизнеса сохраняются высокие инфляционные ожидания, а потребительские настроения даже обновили исторический максимум, несмотря на жесткую денежно-кредитную политику. На этом фоне растет и деловая активность, а также предпринимательская уверенность. Все это может приводить к перегреву экономики и росту инфляции.

Дополнительное давление на цены оказывает ситуация на рынке труда, где низкая безработица и дефицит кадров ограничивают возможности расширения производства и ведут к росту доходов, а следом и трат. При этом доля людей, которые предпочитают откладывать, а не тратить, остается ниже исторического диапазона, что также оказывает проинфляционный эффект.

Поэтому самый очевидный сценарий для ЦБ в апреле — сохранить ключевую ставку на текущем уровне и продолжать следить за тем, как развивается ситуация. В целом и представители регулятора вполне откровенно заявляют, что ждать снижения ключевой ставки раньше второго полугодия вряд ли стоит.

26 апреля совет директоров ЦБ будет решать, что делать с ключевой ставкой.

Номинально варианта три: поднять, опустить или оставить как есть. Но шансов, что выберут последний, несоизмеримо больше. За месяц с предыдущего решения ЦБ в экономике страны мало что изменилось, и о победе над инфляцией пока говорить не приходится.

Кредитование продолжает расти, россияне по-прежнему охотно тратят деньги, а предприятия не менее охотно перекладывают в цены свои растущие издержки. Высокий спрос и рекордные вливания из бюджета приводят к опережающему росту экономики, за которым не поспевает рост производства. И охладить этот перегрев даже ставкой в 16% пока не удается.

Разберемся, что все это значит, и попробуем предсказать, как в сложившихся условиях поведет себя ЦБ.

Что с инфляцией

Ключевая ставка — инструмент управления инфляцией. И это первое, на что нужно смотреть в ожидании решения регулятора.

По данным Росстата, годовая инфляция в марте немного ускорилась — до 7,72 после 7,69% в феврале. Но это лишь номинальный рост, который во многом связан с эффектом низкой базы прошлого года: тогда, в марте 2023, инфляция составляла всего 3,5%.

Более достоверную картину дает текущая инфляция — рост цен к предыдущему месяцу в годовом выражении, очищенный от сезонных факторов. В марте этот показатель составил всего 4,5 после 6,3% в январе и феврале. То есть, несмотря на рост годовых значений, инфляция по факту довольно сильно замедлилась и даже приблизилась к целевому показателю Банка России.

Но и такая позитивная динамика не слишком обрадовала ЦБ: аналитики регулятора объяснили мартовское снижение временными факторами — волатильностью цен на услуги пассажирского транспорта и зарубежного туризма. То есть об устойчивом замедлении роста цен речи пока не идет.

И более свежие, апрельские данные Росстата подтверждают эти опасения. За полмесяца цены выросли на 0,29% — этот темп приведет текущую инфляцию по итогам месяца к 6%, подсчитали экономисты. В значительной степени на общем уровне цен сказалось удорожание бензина и дизельного топлива на фоне сокращения внутреннего производства и стартовавших весенних полевых работ.

Годовой показатель инфляции к середине апреля тоже вырос — до 7,83%.

Данные по инфляции пока не дают ЦБ очевидного повода смягчать свою денежно-кредитную политику. Более того, борьба с ростом цен может продолжаться еще долго.

Дело в том, что корни нынешней инфляции — в структурном дисбалансе спроса и предложения: люди и предприятия увеличивают траты быстрее, чем экономика способна наращивать производство. С таким явлением бороться сложнее, чем, например, с импортируемой инфляцией, когда цены растут исключительно за счет роста доллара, как было в России в 2023 году. Тогда стабилизация курса за счет экстренного роста ставки помогла оперативно сбить рост цен.

Теперь же экономика адаптировалась к высоким ставкам и их влияние на инфляцию стало менее выраженным. Но эффект все равно есть — об этом говорят, кроме прочего, инфляционные ожидания.

Что с инфляционными ожиданиями

Они влияют на то, как принимают финансовые решения люди и бизнес. Если они ждут высокой инфляции в будущем, то охотнее тратят деньги сейчас, пока все не подорожало еще сильнее. Производителям и импортерам на фоне роста спроса проще повышать свои цены. И таким образом запускается самосбывающееся пророчество: инфляция растет потому, что этого все ждут.

ЦБ следит за инфляционными ожиданиями и учитывает их, принимая решение по ключевой ставке. По данным мартовского опроса, ожидания населения и бизнеса остаются повышенными. При этом динамика здесь разноплановая.

Так, в марте люди отмечали, что ждут роста цен в ближайшие 12 месяцев в среднем на 11,5% — это на 0,4 процентного пункта меньше, чем было в февральских ответах. Показатель снижается четвертый месяц подряд. При этом наблюдаемая населением годовая инфляция уменьшилась на 0,4 пункта — до 14,8%.

То есть россияне заметили замедление роста цен и ждут сохранения этого тренда в ближайшем будущем. При этом на долгосрочном горизонте они, напротив, стали настроены более пессимистично: на ближайшие пять лет ожидания по инфляции составляют 10%, тогда как еще месяцем ранее были чуть больше 9%.

Снижению инфляционных ожиданий способствовала стабилизация цен на социально значимые товары.

Бизнес в среднем снизил свои ценовые ожидания на ближайшие три месяца на 0,4 процентного пункта — до 4,8% годовых, — хотя динамика различалась в разных отраслях. Снижение произошло в промышленности, сельском хозяйстве и секторе услуг, рост — в строительстве и торговле. Представители торговой розницы — самые большие пессимисты: они ждут, что в ближайшие три месяца цены вырастут на 9,3% в годовом выражении.

Что с деловой активностью

Несмотря на жесткую денежно-кредитную политику, в первом квартале российская экономика продолжала расти быстрыми темпами. И не только за счет потребительского спроса. Так, в январе — феврале промышленное производство в стране выросло на 6,6% по сравнению с аналогичным периодом прошлого года.

Деловую активность подогревает неожиданный оптимизм бизнеса. По данным ЦБ, в марте индикатор бизнес-климата (ИБК)

вырос до максимума за последние 12 лет.

Улучшились оценки компаний по текущему и будущему спросу, а также по выпуску товаров и услуг. При этом они фиксируют снижение темпов роста своих издержек.

Еще один индекс, характеризующий настроения в деловой среде, находится сейчас вблизи исторических максимумов. Это отслеживаемый Росстатом индекс предпринимательской уверенности (ИПУ)

. В марте он вернулся к росту после небольшой просадки в феврале. ИПУ в добывающих производствах по итогам месяца вырос на 0,7 п. п., до 6,1%, в обрабатывающем секторе — на 0,8 п. п., до 6%.

Эти данные могут говорить о том, что бизнес постепенно адаптируется к жесткой денежно-кредитной политике, а значит, ее эффективность может со временем снижаться — если условия не ужесточат еще сильнее. Но оптимизм производителей во многом объясняется оптимизмом потребителей, которые не снижают траты и ждут скорого улучшения экономической ситуации.

А еще уверенность бизнеса подпитывают госзаказы. В первом квартале расходы госбюджета составили рекордные 9,3 трлн рублей. Это на 20% больше, чем годом ранее. Значительная часть денег пошла на авансирование контрактов. Напомним, что по закону о бюджете почти 40% всех бюджетных трат этого года идет на оборону и силовиков.

Что со спросом и сбережениями

Согласно опросам ЦБ, индекс потребительских настроений в России уже третий месяц подряд обновляет исторические максимумы и в марте вырос еще на 4 пункта — до рекордных 113,3. Опрошенные улучшили оценку своего текущего и будущего материального положения, а также стали более оптимистично смотреть на экономические перспективы страны на год и пять лет вперед.

При этом доля людей, кто предпочитает тратить, а не откладывать свободные деньги, снизилась за месяц на 1,4 п. п., до 29,2%. Это может говорить о том, что жесткая денежно-кредитная политика начинает оказывать свое влияние, стимулируя больше людей сберегать. Но пока их число не так велико, как хотелось бы Центробанку: в марте лишь 54% россиян заявили, что предпочитают откладывать свободные деньги, а не тратить их на покупку дорогостоящих товаров. Этот показатель остается ниже средних значений за период с 2016 года.

Приток денег россиян на вклады в марте несколько замедлился, но по-прежнему остается активным: сумма депозитов физлиц выросла за месяц почти на 2%. Людей привлекают высокие ставки.

Доходность банковских вкладов с начала года при этом практически не меняется и подвержена лишь незначительным колебаниям. Это отражает политику регулятора, который не менял ключевую ставку с середины декабря 2023 и заявляет, что снижение начнется не раньше второй половины этого года.

Когда ставку начнут опускать, доходность депозитов будет падать. Это может вызвать отток денег во второй половине 2024 — первой половине 2025 годов, когда начнут закрываться срочные вклады, открытые с более высокими ставками. В результате могут вырасти траты россиян, возникнет эффект отложенного спроса и начнется очередная волна ускорения инфляции.

ЦБ наверняка захочет избежать этого эффекта, а потому резкого снижения ставки в этом году вряд ли стоит ждать.

Что с кредитованием

Несмотря на высокие ставки, объемы кредитования в России продолжают расти.

На фоне высокой потребительской активности и роста доходов задолженность россиян по потребкредитам выросла в марте на 2%, тогда как зимой месячный рост был вдвое меньше.

Портфель корпоративных кредитов вырос на сопоставимые 1,8% — и это втрое больше, чем темпы роста в феврале. В ЦБ объяснили это крупными налоговыми выплатами, для финансирования которых компании нередко берут деньги в долг.

Ускорился рост кредитования и в ипотечном сегменте: за март портфель вырос на 1,2% — после 0,8% в феврале. Драйвером роста здесь остаются программы с господдержкой — и прежде всего «Семейная ипотека».

В марте 73% всех ипотечных кредитов в стране выдавались на льготных условиях, тогда как еще в феврале — 65%. Такой дисбаланс на рынке сильно снижает эффективность денежно-кредитной политики Банка России, заставляя его действовать жестче.

По данным ЦБ, банки в марте выдали ипотечных кредитов на 447 млрд рублей, то есть на треть больше, чем в феврале. При этом в сравнении с мартом прошлого года объем выдач сократился более чем на 20%.

ИЖК — ипотечные жилищные кредиты. ДДУ — договор долевого участия. Источник: Банк России

Что с рублем

Еще один фактор, который оказывает влияние на инфляцию в стране, — курс национальной валюты. Российский рынок сильно зависит от иностранных товаров, комплектующих и сырья, а потому удорожание доллара всегда сказывается на внутренних ценах.

Динамика курса рубля в значительной степени зависит от торгового баланса — разницы между денежным объемом российского экспорта и импорта. В первом квартале 2024 года профицит счета текущих операций составил 22 млрд долларов — в 1,4 раза больше, чем в 2023. При этом в марте профицит вырос более чем в два раза по сравнению с февралем — до 13,4 млрд долларов — на фоне значительного увеличения экспорта и благоприятных цен на нефть.

В целом в последние месяцы курс рубля оставался стабильным. При этом в апреле наблюдается коррекция выше 94 ₽ за доллар. Снижение курса в последние недели может быть вызвано как ростом геополитических рисков, так и действиями финансовых властей. ЦБ в апреле практически полностью прекратил продажу валюты на бирже, после того как Минфин начал направлять на ее покупку по 11,2 млрд рублей в день. В итоге ежедневные продажи ЦБ упали в 12 раз в сравнении с мартом. Мы рассказывали о том, как в этом году устроены валютные интервенции регулятора.

Текущий курс уже превысил средний прогноз аналитиков. Согласно опросу ЦБ, консенсусное мнение по курсу рубля на 2024 год сходится на уровне 92,9 ₽ за доллар. При этом эксперты прогнозируют, что в 2025 году средний курс поднимется до 95,9 ₽ за доллар, а в 2026 году достигнет 98 ₽.

Каким будет решение ЦБ по ставке

Статистика говорит о том, что высокая ключевая ставка и жесткая денежно-кредитная политика пока не приводят к быстрому снижению инфляции до плановых показателей ЦБ. Слишком много проинфляционных факторов одновременно действуют на экономику: высокая потребительская и деловая активность, низкая безработица и повышение доходов, значительный объем кредитования, нестабильность рубля, высокие инфляционные ожидания у населения и бизнеса.

Кроме того, рыночные участники, судя по всему, постепенно адаптируются к новым условиям, что снижает эффективность политики регулятора по сдерживанию роста цен через высокую ключевую ставку.

В своем апрельском бюллетене «О чем говорят тренды» ЦБ отмечает:

«Динамика и факторы роста потребительских цен косвенно указывают на умеренную жесткость денежно-кредитных условий, несмотря на высокие номинальные процентные ставки. Такая жесткость достаточна для постепенного замедления роста цен, но не обеспечит ее быстрое замедление. При этом происходящая адаптация потребителей и производителей к возросшим процентным ставкам в условиях сохраняющегося бюджетного стимула может дать новый импульс росту спроса в экономике, который в краткосрочной перспективе, вероятно, будет опережать возможности расширения предложения. В этих условиях может наблюдаться выраженная инерция текущего повышенного роста цен».

В целом создаются риски, что смягчение политики ЦБ начнется позже и будет более плавным, чем сегодня закладывает рынок.

Аналитики, опрошенные ЦБ в апреле, ухудшили прогноз средней ключевой ставки в 2024 году еще на 0,4 п. п., до 14,9%, по сравнению с февральскими данными. Стали менее оптимистичными ожидания по средней ключевой ставке и на 2025 и 2026 годы до 10,4%, +1 п. п., и 8,1%, +0,6 п. п., годовых соответственно.

Аналитики SberCIB в базовом сценарии ожидают сохранение ключевой ставки в апреле на уровне 16% и переход к постепенному смягчению денежно-кредитной политики с июля этого года. Старший стратег компании Игорь Рапохин заявил журналистам:

«Банк России на своем заседании 26 апреля сохранит ставку на уровне в 16%, а также повторит, что требуется продолжительный период поддержания высоких ставок. Кроме того, он повысит свои прогнозы средней ключевой ставки на 2024 и 2025 годы на 0,5—1 процентный пункт».

С тем, что ЦБ сохранит ставку на ближайшем заседании, согласен и портфельный управляющий УК «Альфа-капитал» Алексей Корнев:

«Наиболее вероятный сценарий — сохранение ставки на уровне 16%. ЦБ РФ и на последней пресс-конференции по итогам заседания, и в резюме обсуждения ключевой ставки отмечает: проинфляционные риски — риск дальнейшего роста инфляции — все еще превалируют над дезинфляционными».

При этом эксперт не видит фундаментальных поводов для повышения ставки, поскольку текущая инфляция находится на уровнях значительно ниже осенних.

О том, что рыночные участники пока не ждут снижения ключевой ставки, говорит и динамика ОФЗ на фондовом рынке. Так, индекс RGBI

в преддверии решения по ключевой ставке находится в районе локальных минимумов. То есть инвесторы пока настроены пессимистично относительно перспектив быстрого снижения ключевой ставки.

Динамика индекса RGBI. Источник: Московская биржа

Что в итоге

Свежие экономические данные выглядят противоречиво и не дают ЦБ повода перейти к циклу снижения ключевой ставки. Темпы роста инфляции пока не показывают явных признаков замедления, хотя руководство ЦБ и считает, что пик инфляции пройден. Но у населения и бизнеса сохраняются высокие инфляционные ожидания, а потребительские настроения даже обновили исторический максимум, несмотря на жесткую денежно-кредитную политику. На этом фоне растет и деловая активность, а также предпринимательская уверенность. Все это может приводить к перегреву экономики и росту инфляции.

Дополнительное давление на цены оказывает ситуация на рынке труда, где низкая безработица и дефицит кадров ограничивают возможности расширения производства и ведут к росту доходов, а следом и трат. При этом доля людей, которые предпочитают откладывать, а не тратить, остается ниже исторического диапазона, что также оказывает проинфляционный эффект.

Поэтому самый очевидный сценарий для ЦБ в апреле — сохранить ключевую ставку на текущем уровне и продолжать следить за тем, как развивается ситуация. В целом и представители регулятора вполне откровенно заявляют, что ждать снижения ключевой ставки раньше второго полугодия вряд ли стоит.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба