10 мая 2024 | Tencent Степанов Никита

Летом 2023 года мы присвоили рейтинг «Покупать» акциям Tencent на фоне общей недооцененности китайского рынка. Целевая цена была достигнута лишь в мае 2024 года, после того как иностранные инвесторы стали возвращаться в китайские акции после переоценки рисков и начала активного стимулирования инвестиций со стороны китайский властей. Учитывая рекордные финансовые результаты Tencent за 2023 год, мы считаем, что у акций все еще сохраняется некоторый потенциал роста. Однако вероятность его реализации представляется невысокой на фоне текущей перекупленности акций в моменте. В связи с этим мы считаем, что сейчас не лучшее время для наращивания позиций в акциях компании.

Мы понижаем рейтинг акций Tencent с «Покупать» до «Держать» и повышаем целевую цену с HKD 364,70 до HKD 393,26 на следующие 12 мес. с потенциалом роста 8,7% без учета дивидендов.

Tencent Holdings — китайский инвестиционный холдинг и одна из ведущих в мире технологических компаний. Tencent оперирует в таких направлениях, как социальные сети, видеоигры, онлайн-развлечения, электронные платежи, облачные сервисы, онлайн-реклама.

Власти Китая приступили к прямому стимулированию фондового рынка: в начале года они представили план, который предполагает покупку акций китайских «голубых фишек» через Фонд национального благосостояния на сумму более триллиона юаней. Также Китайская регуляторная комиссия по ценным бумагам заявила о своей координации различных типов институциональных инвесторов по покупке китайских акций в свои портфели с целью долгосрочного инвестирования.

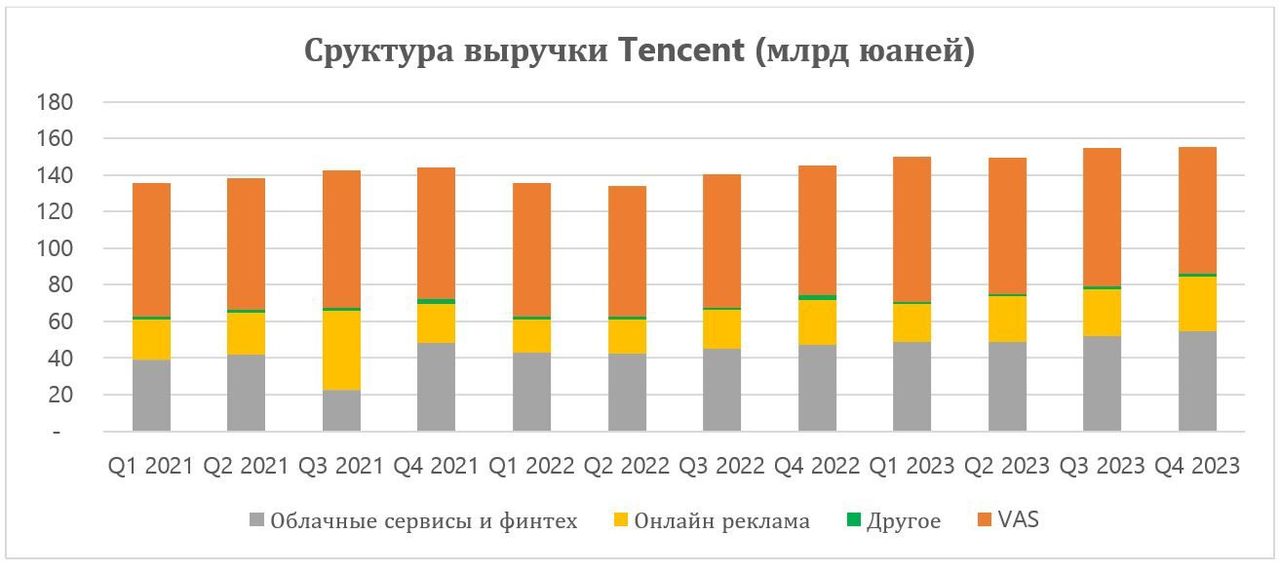

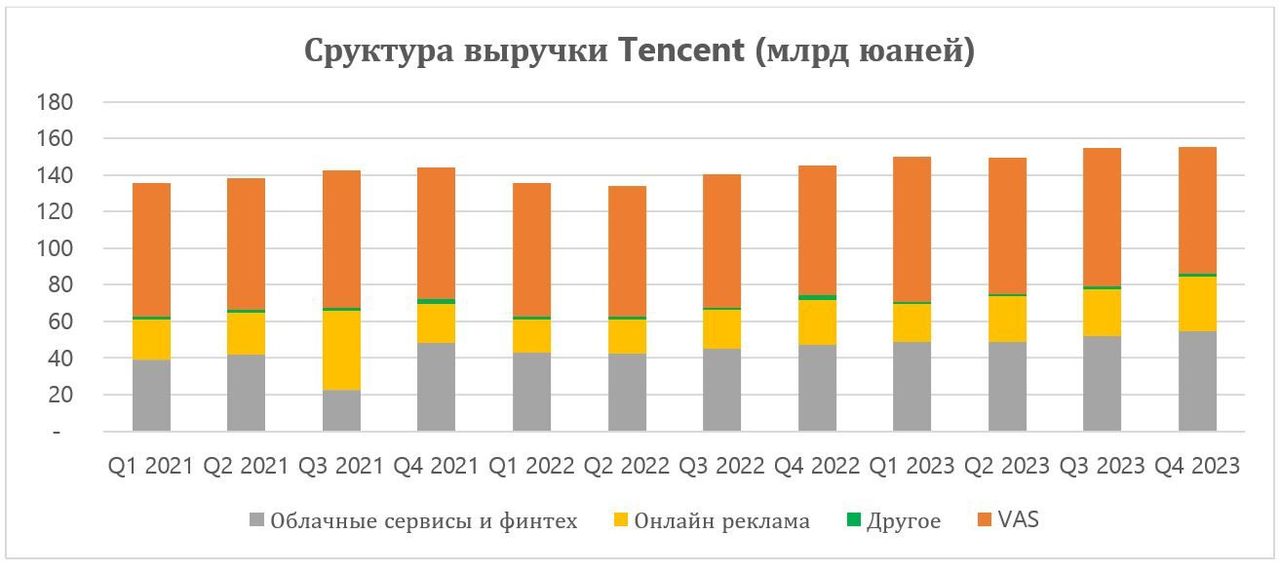

Выручка Tencent хорошо диверсифицирована. В 4Q 2023 на долю услуг с добавленной стоимостью (VAS), куда входят игровой сегмент и социальные сети, приходилось 44% выручки, на онлайн-рекламу — около 19%, а на облачные сервисы и финтехнаправление — 35%.

Рост возврата капитала акционерам. Компания повысила дивиденд на 2024 год до HKD 3,4 на акцию (+43% г/г). Также планируемый buyback акций на 2024 год был сильно увеличен, до HKD 100 млрд (+100% г/г).

По итогам 4Q 2023 Tencent отчиталась о выручке в размере 155,2 млрд юаней (+7% г/г). Основной прирост выручки пришелся на сегменты онлайн-рекламы, финтех и облачные сервисы.

Операционная прибыль компании и в 4Q 2023, и за весь 2023 год выросла на 25% г/г, до 49,1 млрд юаней и 191,9 млрд юаней соответственно. По итогам года операционная маржа выросла на 3,8 п. п. г/г, до 31,5%. В 2023 году скорр. EBITDA расширилась до 224,6 млрд юаней (+47% г/г), что является рекордом за всю историю компании. Годовая маржа EBITDA составила 38,7% (+9,7 п. п. г/г).

Скорр. чистая прибыль в 2023 году выросла до 157,7 млрд юаней (+36% г/г), а скорр. развод. EPS — до 16,32 юаней (+47% г/г), что также рекорд для компании. Скорр. чистая маржа составила 25,9% (+5,1 п. п. г/г), тогда как за 4Q 2023 — целых 27,5% (+7 п. п. г/г).

Основным риском для Tencent, на наш взгляд, является длительное восстановление экономической активности в Китае вопреки мерам стимулирования экономики. Макроэкономические риски, связанные с геополитикой и величиной общего долга страны, мы считаем переоцененными.

Описание эмитента

Tencent Holdings — китайский инвестиционный холдинг и одна из ведущих в мире технологических корпораций. Tencent оперирует в таких направлениях, как социальные сети, онлайн-развлечения, видеоигры, повседневные сервисы, финтех, облачные сервисы, цифровые решения для бизнеса, онлайн-реклама и пр. Компания является владельцем практически всех наиболее популярных мобильных приложений на территории материкового Китая. Tencent основана в 1998 году, с 2004 года ее акции котируются на Гонконгской фондовой бирже.

Выручка Tencent хорошо диверсифицирована. В 4Q 2023 на долю услуг с добавленной стоимостью (VAS), куда входят игровой сегмент и социальные сети, приходилось 44% выручки, на онлайн-рекламу — около 19%, а на облачные сервисы и финтехнаправление — 35%.

Акции Tencent достаточно тесно коррелируют с индексом Hang Seng. Сейчас бумаги торгуются на 40% выше январских минимумов, но не сильно выше уровней мая 2023 года.

Перспективы китайской экономики и рынка акций

Потребительский спрос в Китае начал восстанавливаться. С середины прошлого года правительство Китая выпускает множество законодательных актов, которые предусматривают отдельное стимулирование «массового потребления», «потребления услуг», «сельского потребления», «расширение новых видов потребления» и многое другое. Учитывая стабилизацию производственного индекса деловой активности PMI от Caixin (в последние 6 месяцев он стабильно держится выше 50 пунктов), можно говорить об успешности данных стимулов. Недавние данные по ВВП Китая за 1Q 2024 оказались сильно лучше ожиданий (5,3% г/г против прогноза 4,8%).

Дефляция в Китае, наблюдавшаяся во второй половине прошлого года и начале этого, дестимулирует людей от массового инвестирования и излишних трат. Исходя из определения дефляции, она означает, что деньги завтра ценнее денег сегодня. Поэтому многие инвесторы стали предпочитать юани и облигации акциям, одна из функций которых — беречь капитал от инфляции. Когда инфляции нет, большинство не видит смысла в инвестировании в акции. В феврале и марте 2024 года в Китае зафиксирован рост цен — на 0,7% г/г и на 0,1% г/г соответственно, но по текущим данным еще нельзя уверенно сказать, что это полноценный инфляционный тренд.

Власти Китая приступили к прямому стимулированию фондового рынка: в начале года они представили план, который предполагает покупку акций китайских «голубых фишек» через Фонд национального благосостояния на сумму более триллиона юаней. Также Китайская регуляторная комиссия по ценным бумагам заявила о своей координации различных типов институциональных инвесторов по покупке китайских акций в свои портфели с целью долгосрочного инвестирования. Данные меры показывают озабоченность властей проблемой затяжного падения фондового рынка и должны оказать поддержку ему в среднесрочной перспективе

Иностранные инвесторы начинают возвращаться в китайские акции. По данным Financial Times, за 2023 год иностранные инвесторы вывели из китайских акций более $ 25 млрд, что эквивалентно примерно 77% всех инвестированных в них иностранных денег. Однако, по информации Bloomberg, чистые ежедневные покупки китайских акций иностранными фондами в конце апреля 2024 года обновили свои исторические максимумы, достигнув 22,4 млрд юаней. Предыдущий максимум установлен в 2021 году — на уровне 21 млрд юаней. Это говорит о том, что инвесторы начали переоценивать геополитические и макроэкономические риски в Поднебесной, что мы отмечали в предыдущих обзорах китайских компаний:

Общий долг (госдолг + корпоративный долг + долг домохозяйств) Китая вырос в 4 раза с 1980-х гг., при этом в последнем десятилетии наблюдалось большое ускорение. В 2023 году он составил 287% ВВП, став третьим по величине долгом после Японии и США (456% и 289% соответственно). Инвесторы опасаются, что такой большой долг приведет к долговому кризису, однако многие аналитики сходятся на том, что большая часть долга получена внутри страны, это делает его проще в обслуживании. Учитывая рост китайской экономики и низкие процентные ставки, опасения по поводу величины долга Китая можно считать преувеличенными.

Геополитические риски вокруг Тайваня являются труднопрогнозируемыми, но, учитывая относительно мирную политику Китая касательно территориального вопроса (Гонконг и Макао) и серьезность последствий потенциального конфликта, эксперты не ожидают открытого столкновения, которое может закладываться в ценах.

Перспективы и риски для бизнеса Tencent

Социальные сети. Tencent занимает прочные позиции среди разработчиков приложений для общения и развлечений в Китае. Миллиардная пользовательская аудитория обеспечивает компании стабильные доходы на много лет вперед. Приложение WeChat (второе название Weixin) лидирует среди всех мобильных приложений в Китае по количеству пользователей — на конец 2023 года число ежемесячно активных пользователей (MAU) достигло 1 343 млн (+30 млн за год). Молодежная социальная сеть QQ на конец года насчитывала 554 млн MAU (-18 млн за год) и до сих пор сильно обгоняет конкурентов. В то же время развлекательные сервисы Tencent насчитывают на текущий момент 248 млн платных подписчиков (+14 млн за год). Приложения Tencent во многом являются незаменимыми для граждан Китая, именно в них люди общаются, заказывают повседневные услуги, совершают покупки, записываются на прием к врачу и многое другое. Большое число организаций, в том числе государственных, имеют свои аккаунты в WeChat и взаимодействуют с клиентами через приложение. За прошлый год среднее время, которое пользователи проводят на платформе Mini Programs, встроенной в WeChat, выросло на 80%, а среднее время, проведенное на платформе Video Accounts, выросло в 2 раза. Mini Programs лидирует в Китае среди всех онлайн-платформ по объему транзакций, который составляет несколько триллионов юаней в год. В то же время Video Accounts признана самой популярной платформой в Китае для коротких видео и прямых трансляций. Одним из драйверов для монетизации своей миллиардной аудитории в ближайшие несколько лет Tencent считает метавселенные.

Игровая индустрия. В 2022 году Tencent, следуя новым законодательным предписаниям, значительно сократила игровое время для несовершеннолетних игроков, но это не помешало ей сохранить лидерство в индустрии видеоигр в Поднебесной и долю рынка около 33%. Несмотря на ограничения, судя по Chinese Gaming Industry Report 2023, в прошлом году рынок видеоигр в КНР вырос на 14% г/г, впервые преодолев отметку 302 млрд юаней. Рост перекрыл всё падение рынка в 2022 году. В прошлом году количество игровых хитов компании с большим количеством ежедневных пользователей и высокой монетизацией в самом Китае выросло с 6 до 8 в 2022 году. С недавнего времени Tencent активно расширяет свое присутствие в игровой индустрии на международной арене, в связи с тем что регулирование в Китае ограничило возможности для роста на национальном рынке. На таком фоне за последние 4 года доля внутреннего игрового сегмента в выручке Tencent снизилась с 30% до 20%, тогда как доля международного игрового сегмента за тот же период возросла с 3% до 9%. Сейчас международный игровой сегмент приносит компании около 30% общей игровой выручки. Стратегия Tencent в игровой индустрии предполагает активные инвестиции в игровые активы за рубежом и акцент на высокоинтерактивные игры и инфраструктуру. Компания является крупным инвестором таких игровых студий, как Epic Games, Activision Blizzard, Ubisoft и Roblox. Чтобы сделать свои игры конкурентоспособными в метавселенной, за последние несколько лет Tencent совершила более 10 сделок по приобретению мелких разработчиков игр и графических дизайнеров.

Онлайн-реклама. В 2017–2021 гг. рекламные доходы Tencent росли в среднем на 22% в год, однако 2022 год стал переломным. Рекламная отрасль в КНР стагнировала из-за вспышек коронавируса, на этом фоне рекламные доходы компании в 2022 году снизились на 7% г/г. Однако уже в 2023 году компания продемонстрировала рост сегмента на 23%. Вернуться к росту годовой рекламной выручки Tencent помог запуск рекламы на платформе Video Accounts, а также внедрение собственного ИИ, который позволил улучшить качество таргетирования пользователей и повысить спрос со стороны рекламодателей.

Облачные сервисы и финтех. Данный сегмент является для Tencent самым быстрорастущим — его доля в общей выручке увеличилась c 26% в 4Q 2018 до 35% в 4Q 2023. По оценкам Canalys, в 2023 году затраты организаций на облачную инфраструктуру в Китае вновь ускорили свой рост, до 16% г/г, по сравнению с 10% г/г в 2022 году. Однако рост все еще значительно меньше 30% г/г в период 2019–2021 гг. Тем не менее Canalys ожидает еще большего ускорения роста рынка — до 18% г/г по итогам 2024 года. Ускорение должно позитивно сказаться на облачных доходах Tencent, так как ее платформа Tencent Cloud занимает 16% на рынке сервисов облачной инфраструктуры КНР. В 2023 году Tencent полностью закрыла убыточные облачные проекты, оптимизировала затраты и сконцентрировалась на высокомаржинальных направлениях, что уже позитивно отражается на общей рентабельности компании. В прошлом году компания снизила свою стоимость риска при выдаче потребительских кредитов через свою систему WeBank. Это стало возможно благодаря новым контрактам с финансовыми организациями Китая. Также компания интегрирует свою платежную систему Tenpay во все большее количество Mini Programs, что увеличивает монетизацию.

Искусственный интеллект. В прошлом году Tencent представила своего чат-бота HunyuanAide, который основан на большой языковой модели Hunyuan. Бот интегрирован в Tencent Cloud для оптимизации работы в облаке, а также в другие 50 продуктов компании, например в Tencent Docs и Tencent Meeting. Tencent позволяет интегрировать своего бота через API в сторонние продукты и создавать на его основе собственные языковые модели. Бот доступен для всех компаний в Китае. Модель Hunyuan очень хорошо понимает китайский язык и во многих задачах проявляет себя лучше человека, что позволяет компаниям оптимизировать все свои бизнес-процессы.

Рост возврата капитала акционерам. Tencent — одна из немногих технологических компаний КНР, которая и выплачивает дивиденды, и устраивает обратный выкуп своих акций. Компания повысила дивиденд на 2024 год до HKD 3,4 на акцию (+43% г/г). Планируемый buyback акций на 2024 год сильно увеличен, до HKD 100 млрд (+100% г/г).

Взаимодействие с регуляторами. По словам самой Tencent, отношения регуляторов и бигтехов постепенно возвращаются к состоянию «нормальности». Государство выражает готовность поддерживать холдинги, управляющие крупными платформами, которые имеют большую значимость в масштабах страны. Отмечается, что период давления на игровую индустрию закончился, а власти Китая активно консультируются с крупными игроками в отрасли перед внедрением законодательных актов. Можно говорить и о нормализации регулирования финтеха после проработки новой нормативно-правовой базы. Ранее регуляторы были обеспокоены, что Tencent (как и Alibaba) оказывает услуги проведения электронных платежей и другие финансовые услуги, не имея на это лицензий, как у других кредитно-финансовых организаций. Теперь Tencent предоставляет услуги в области потребительского кредитования и онлайн-страхования посредством тесного сотрудничества с лицензированными финансовыми учреждениями.

Финансовые показатели и прогнозы

По итогам 4Q 2023 Tencent отчиталась о выручке в размере 155,2 млрд юаней (+7% г/г). Основной прирост выручки пришелся на сегменты онлайн-рекламы, финтех и облачные сервисы: +21% г/г и +15% г/г соответственно. Несмотря на сокращение выручки в 4Q 2023 в сегменте онлайн-развлечений (-2% г/г), по итогам всего 2023 года этот сегмент показал рост на 4% г/г, до 287,6 млрд юаней.

Операционная прибыль компании и в 4Q 2023, и за весь 2023 год выросла на 25% г/г — до 49,1 млрд юаней и 191,9 млрд юаней соответственно. По итогам года операционная маржа выросла на 3,8 п. п. г/г, до 31,5%. В 2023 году скорр. EBITDA расширилась до 224,6 млрд юаней (+47% г/г), что является рекордом за всю историю компании. Годовая маржа EBITDA составила 38,7% (+9,7 п. п. г/г).

Скорр. чистая прибыль в 2023 году выросла до 157,7 млрд юаней (+36% г/г), а скорр. развод. EPS — до 16,32 юаней (+47% г/г), что также рекорд для компании. Скорр. чистая маржа составила 25,9% (+5,1 п. п. г/г), тогда как за 4Q 2023 — целых 27,5% (+7 п. п. г/г).

Годовой операционный денежный поток расширился на 52% г/г, до 222 млрд юаней, а свободный денежный поток — более чем в 2 раза, до 198,1 млрд юаней.

Как ожидается, в период 2024–2026 гг. темпы роста выручки Tencent составят в среднем около 10% г/г, а для скорр. EBITDA и скорр. чистой прибыли — 11% и 14% соответственно. Прогнозируется поддержание рентабельности бизнеса на текущих уровнях.

Оценка

Для прогнозирования стоимости акций Tencent мы использовали оценку по мультипликаторам относительно аналогов в Китае и США и относительно своих исторических значений за 2 года. Для компаний из США был применен дисконт 15%, в который включен страновой дисконт Китая и небольшой дисконт к текущим мультипликаторам ИТ-компаний в США, которые торгуются сильно выше своих исторических значений.

Оценка по прогнозным мультипликаторам P/Е и EV/EBITDA предполагает целевую капитализацию HKD 3 714,5 млрд. Целевая стоимость акций Tencent на следующие 12 месяцев составляет HKD 393,26 с апсайдом 8,6%. Исходя из апсайда, мы присваиваем рейтинг «Держать» акциям Tencent.

Средневзвешенная целевая цена акций Tencent по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, HKD 412,74 (апсайд — 13,2% от текущих уровней), а рейтинг акций эквивалентен 3,5 (где 5 — Strong Buy, 3 — Hold, а 1 — Strong Sell).

Оценка целевой цены акций Tencent аналитиками China Renaissance — HKD 430 («Покупать»), China Merchants Securities — HKD 393 («Держать»), CCB International Securities — HKD 445 («Покупать»), Nomura — HKD 510 («Покупать»), ICBC International Securities — HKD 370 («Держать»), Macquarie Research — HKD 387 («Держать»), Uob Kay Hian Pte — HKD 382 («Держать»).

Технический анализ

Акции Tencent вышли из нисходящего канала, в котором они находились с февраля 2023, сейчас находятся около сопротивления HKD 365. Учитывая небольшую перекупленность по индикатору RSI, есть вероятность небольшого отката до ближайшей поддержки HKD 324,5. Главным уровнем сопротивления выступает максимум января 2023 года — HKD 416,6.

Мы понижаем рейтинг акций Tencent с «Покупать» до «Держать» и повышаем целевую цену с HKD 364,70 до HKD 393,26 на следующие 12 мес. с потенциалом роста 8,7% без учета дивидендов.

Tencent Holdings — китайский инвестиционный холдинг и одна из ведущих в мире технологических компаний. Tencent оперирует в таких направлениях, как социальные сети, видеоигры, онлайн-развлечения, электронные платежи, облачные сервисы, онлайн-реклама.

Власти Китая приступили к прямому стимулированию фондового рынка: в начале года они представили план, который предполагает покупку акций китайских «голубых фишек» через Фонд национального благосостояния на сумму более триллиона юаней. Также Китайская регуляторная комиссия по ценным бумагам заявила о своей координации различных типов институциональных инвесторов по покупке китайских акций в свои портфели с целью долгосрочного инвестирования.

Выручка Tencent хорошо диверсифицирована. В 4Q 2023 на долю услуг с добавленной стоимостью (VAS), куда входят игровой сегмент и социальные сети, приходилось 44% выручки, на онлайн-рекламу — около 19%, а на облачные сервисы и финтехнаправление — 35%.

Рост возврата капитала акционерам. Компания повысила дивиденд на 2024 год до HKD 3,4 на акцию (+43% г/г). Также планируемый buyback акций на 2024 год был сильно увеличен, до HKD 100 млрд (+100% г/г).

По итогам 4Q 2023 Tencent отчиталась о выручке в размере 155,2 млрд юаней (+7% г/г). Основной прирост выручки пришелся на сегменты онлайн-рекламы, финтех и облачные сервисы.

Операционная прибыль компании и в 4Q 2023, и за весь 2023 год выросла на 25% г/г, до 49,1 млрд юаней и 191,9 млрд юаней соответственно. По итогам года операционная маржа выросла на 3,8 п. п. г/г, до 31,5%. В 2023 году скорр. EBITDA расширилась до 224,6 млрд юаней (+47% г/г), что является рекордом за всю историю компании. Годовая маржа EBITDA составила 38,7% (+9,7 п. п. г/г).

Скорр. чистая прибыль в 2023 году выросла до 157,7 млрд юаней (+36% г/г), а скорр. развод. EPS — до 16,32 юаней (+47% г/г), что также рекорд для компании. Скорр. чистая маржа составила 25,9% (+5,1 п. п. г/г), тогда как за 4Q 2023 — целых 27,5% (+7 п. п. г/г).

Основным риском для Tencent, на наш взгляд, является длительное восстановление экономической активности в Китае вопреки мерам стимулирования экономики. Макроэкономические риски, связанные с геополитикой и величиной общего долга страны, мы считаем переоцененными.

Описание эмитента

Tencent Holdings — китайский инвестиционный холдинг и одна из ведущих в мире технологических корпораций. Tencent оперирует в таких направлениях, как социальные сети, онлайн-развлечения, видеоигры, повседневные сервисы, финтех, облачные сервисы, цифровые решения для бизнеса, онлайн-реклама и пр. Компания является владельцем практически всех наиболее популярных мобильных приложений на территории материкового Китая. Tencent основана в 1998 году, с 2004 года ее акции котируются на Гонконгской фондовой бирже.

Выручка Tencent хорошо диверсифицирована. В 4Q 2023 на долю услуг с добавленной стоимостью (VAS), куда входят игровой сегмент и социальные сети, приходилось 44% выручки, на онлайн-рекламу — около 19%, а на облачные сервисы и финтехнаправление — 35%.

Акции Tencent достаточно тесно коррелируют с индексом Hang Seng. Сейчас бумаги торгуются на 40% выше январских минимумов, но не сильно выше уровней мая 2023 года.

Перспективы китайской экономики и рынка акций

Потребительский спрос в Китае начал восстанавливаться. С середины прошлого года правительство Китая выпускает множество законодательных актов, которые предусматривают отдельное стимулирование «массового потребления», «потребления услуг», «сельского потребления», «расширение новых видов потребления» и многое другое. Учитывая стабилизацию производственного индекса деловой активности PMI от Caixin (в последние 6 месяцев он стабильно держится выше 50 пунктов), можно говорить об успешности данных стимулов. Недавние данные по ВВП Китая за 1Q 2024 оказались сильно лучше ожиданий (5,3% г/г против прогноза 4,8%).

Дефляция в Китае, наблюдавшаяся во второй половине прошлого года и начале этого, дестимулирует людей от массового инвестирования и излишних трат. Исходя из определения дефляции, она означает, что деньги завтра ценнее денег сегодня. Поэтому многие инвесторы стали предпочитать юани и облигации акциям, одна из функций которых — беречь капитал от инфляции. Когда инфляции нет, большинство не видит смысла в инвестировании в акции. В феврале и марте 2024 года в Китае зафиксирован рост цен — на 0,7% г/г и на 0,1% г/г соответственно, но по текущим данным еще нельзя уверенно сказать, что это полноценный инфляционный тренд.

Власти Китая приступили к прямому стимулированию фондового рынка: в начале года они представили план, который предполагает покупку акций китайских «голубых фишек» через Фонд национального благосостояния на сумму более триллиона юаней. Также Китайская регуляторная комиссия по ценным бумагам заявила о своей координации различных типов институциональных инвесторов по покупке китайских акций в свои портфели с целью долгосрочного инвестирования. Данные меры показывают озабоченность властей проблемой затяжного падения фондового рынка и должны оказать поддержку ему в среднесрочной перспективе

Иностранные инвесторы начинают возвращаться в китайские акции. По данным Financial Times, за 2023 год иностранные инвесторы вывели из китайских акций более $ 25 млрд, что эквивалентно примерно 77% всех инвестированных в них иностранных денег. Однако, по информации Bloomberg, чистые ежедневные покупки китайских акций иностранными фондами в конце апреля 2024 года обновили свои исторические максимумы, достигнув 22,4 млрд юаней. Предыдущий максимум установлен в 2021 году — на уровне 21 млрд юаней. Это говорит о том, что инвесторы начали переоценивать геополитические и макроэкономические риски в Поднебесной, что мы отмечали в предыдущих обзорах китайских компаний:

Общий долг (госдолг + корпоративный долг + долг домохозяйств) Китая вырос в 4 раза с 1980-х гг., при этом в последнем десятилетии наблюдалось большое ускорение. В 2023 году он составил 287% ВВП, став третьим по величине долгом после Японии и США (456% и 289% соответственно). Инвесторы опасаются, что такой большой долг приведет к долговому кризису, однако многие аналитики сходятся на том, что большая часть долга получена внутри страны, это делает его проще в обслуживании. Учитывая рост китайской экономики и низкие процентные ставки, опасения по поводу величины долга Китая можно считать преувеличенными.

Геополитические риски вокруг Тайваня являются труднопрогнозируемыми, но, учитывая относительно мирную политику Китая касательно территориального вопроса (Гонконг и Макао) и серьезность последствий потенциального конфликта, эксперты не ожидают открытого столкновения, которое может закладываться в ценах.

Перспективы и риски для бизнеса Tencent

Социальные сети. Tencent занимает прочные позиции среди разработчиков приложений для общения и развлечений в Китае. Миллиардная пользовательская аудитория обеспечивает компании стабильные доходы на много лет вперед. Приложение WeChat (второе название Weixin) лидирует среди всех мобильных приложений в Китае по количеству пользователей — на конец 2023 года число ежемесячно активных пользователей (MAU) достигло 1 343 млн (+30 млн за год). Молодежная социальная сеть QQ на конец года насчитывала 554 млн MAU (-18 млн за год) и до сих пор сильно обгоняет конкурентов. В то же время развлекательные сервисы Tencent насчитывают на текущий момент 248 млн платных подписчиков (+14 млн за год). Приложения Tencent во многом являются незаменимыми для граждан Китая, именно в них люди общаются, заказывают повседневные услуги, совершают покупки, записываются на прием к врачу и многое другое. Большое число организаций, в том числе государственных, имеют свои аккаунты в WeChat и взаимодействуют с клиентами через приложение. За прошлый год среднее время, которое пользователи проводят на платформе Mini Programs, встроенной в WeChat, выросло на 80%, а среднее время, проведенное на платформе Video Accounts, выросло в 2 раза. Mini Programs лидирует в Китае среди всех онлайн-платформ по объему транзакций, который составляет несколько триллионов юаней в год. В то же время Video Accounts признана самой популярной платформой в Китае для коротких видео и прямых трансляций. Одним из драйверов для монетизации своей миллиардной аудитории в ближайшие несколько лет Tencent считает метавселенные.

Игровая индустрия. В 2022 году Tencent, следуя новым законодательным предписаниям, значительно сократила игровое время для несовершеннолетних игроков, но это не помешало ей сохранить лидерство в индустрии видеоигр в Поднебесной и долю рынка около 33%. Несмотря на ограничения, судя по Chinese Gaming Industry Report 2023, в прошлом году рынок видеоигр в КНР вырос на 14% г/г, впервые преодолев отметку 302 млрд юаней. Рост перекрыл всё падение рынка в 2022 году. В прошлом году количество игровых хитов компании с большим количеством ежедневных пользователей и высокой монетизацией в самом Китае выросло с 6 до 8 в 2022 году. С недавнего времени Tencent активно расширяет свое присутствие в игровой индустрии на международной арене, в связи с тем что регулирование в Китае ограничило возможности для роста на национальном рынке. На таком фоне за последние 4 года доля внутреннего игрового сегмента в выручке Tencent снизилась с 30% до 20%, тогда как доля международного игрового сегмента за тот же период возросла с 3% до 9%. Сейчас международный игровой сегмент приносит компании около 30% общей игровой выручки. Стратегия Tencent в игровой индустрии предполагает активные инвестиции в игровые активы за рубежом и акцент на высокоинтерактивные игры и инфраструктуру. Компания является крупным инвестором таких игровых студий, как Epic Games, Activision Blizzard, Ubisoft и Roblox. Чтобы сделать свои игры конкурентоспособными в метавселенной, за последние несколько лет Tencent совершила более 10 сделок по приобретению мелких разработчиков игр и графических дизайнеров.

Онлайн-реклама. В 2017–2021 гг. рекламные доходы Tencent росли в среднем на 22% в год, однако 2022 год стал переломным. Рекламная отрасль в КНР стагнировала из-за вспышек коронавируса, на этом фоне рекламные доходы компании в 2022 году снизились на 7% г/г. Однако уже в 2023 году компания продемонстрировала рост сегмента на 23%. Вернуться к росту годовой рекламной выручки Tencent помог запуск рекламы на платформе Video Accounts, а также внедрение собственного ИИ, который позволил улучшить качество таргетирования пользователей и повысить спрос со стороны рекламодателей.

Облачные сервисы и финтех. Данный сегмент является для Tencent самым быстрорастущим — его доля в общей выручке увеличилась c 26% в 4Q 2018 до 35% в 4Q 2023. По оценкам Canalys, в 2023 году затраты организаций на облачную инфраструктуру в Китае вновь ускорили свой рост, до 16% г/г, по сравнению с 10% г/г в 2022 году. Однако рост все еще значительно меньше 30% г/г в период 2019–2021 гг. Тем не менее Canalys ожидает еще большего ускорения роста рынка — до 18% г/г по итогам 2024 года. Ускорение должно позитивно сказаться на облачных доходах Tencent, так как ее платформа Tencent Cloud занимает 16% на рынке сервисов облачной инфраструктуры КНР. В 2023 году Tencent полностью закрыла убыточные облачные проекты, оптимизировала затраты и сконцентрировалась на высокомаржинальных направлениях, что уже позитивно отражается на общей рентабельности компании. В прошлом году компания снизила свою стоимость риска при выдаче потребительских кредитов через свою систему WeBank. Это стало возможно благодаря новым контрактам с финансовыми организациями Китая. Также компания интегрирует свою платежную систему Tenpay во все большее количество Mini Programs, что увеличивает монетизацию.

Искусственный интеллект. В прошлом году Tencent представила своего чат-бота HunyuanAide, который основан на большой языковой модели Hunyuan. Бот интегрирован в Tencent Cloud для оптимизации работы в облаке, а также в другие 50 продуктов компании, например в Tencent Docs и Tencent Meeting. Tencent позволяет интегрировать своего бота через API в сторонние продукты и создавать на его основе собственные языковые модели. Бот доступен для всех компаний в Китае. Модель Hunyuan очень хорошо понимает китайский язык и во многих задачах проявляет себя лучше человека, что позволяет компаниям оптимизировать все свои бизнес-процессы.

Рост возврата капитала акционерам. Tencent — одна из немногих технологических компаний КНР, которая и выплачивает дивиденды, и устраивает обратный выкуп своих акций. Компания повысила дивиденд на 2024 год до HKD 3,4 на акцию (+43% г/г). Планируемый buyback акций на 2024 год сильно увеличен, до HKD 100 млрд (+100% г/г).

Взаимодействие с регуляторами. По словам самой Tencent, отношения регуляторов и бигтехов постепенно возвращаются к состоянию «нормальности». Государство выражает готовность поддерживать холдинги, управляющие крупными платформами, которые имеют большую значимость в масштабах страны. Отмечается, что период давления на игровую индустрию закончился, а власти Китая активно консультируются с крупными игроками в отрасли перед внедрением законодательных актов. Можно говорить и о нормализации регулирования финтеха после проработки новой нормативно-правовой базы. Ранее регуляторы были обеспокоены, что Tencent (как и Alibaba) оказывает услуги проведения электронных платежей и другие финансовые услуги, не имея на это лицензий, как у других кредитно-финансовых организаций. Теперь Tencent предоставляет услуги в области потребительского кредитования и онлайн-страхования посредством тесного сотрудничества с лицензированными финансовыми учреждениями.

Финансовые показатели и прогнозы

По итогам 4Q 2023 Tencent отчиталась о выручке в размере 155,2 млрд юаней (+7% г/г). Основной прирост выручки пришелся на сегменты онлайн-рекламы, финтех и облачные сервисы: +21% г/г и +15% г/г соответственно. Несмотря на сокращение выручки в 4Q 2023 в сегменте онлайн-развлечений (-2% г/г), по итогам всего 2023 года этот сегмент показал рост на 4% г/г, до 287,6 млрд юаней.

Операционная прибыль компании и в 4Q 2023, и за весь 2023 год выросла на 25% г/г — до 49,1 млрд юаней и 191,9 млрд юаней соответственно. По итогам года операционная маржа выросла на 3,8 п. п. г/г, до 31,5%. В 2023 году скорр. EBITDA расширилась до 224,6 млрд юаней (+47% г/г), что является рекордом за всю историю компании. Годовая маржа EBITDA составила 38,7% (+9,7 п. п. г/г).

Скорр. чистая прибыль в 2023 году выросла до 157,7 млрд юаней (+36% г/г), а скорр. развод. EPS — до 16,32 юаней (+47% г/г), что также рекорд для компании. Скорр. чистая маржа составила 25,9% (+5,1 п. п. г/г), тогда как за 4Q 2023 — целых 27,5% (+7 п. п. г/г).

Годовой операционный денежный поток расширился на 52% г/г, до 222 млрд юаней, а свободный денежный поток — более чем в 2 раза, до 198,1 млрд юаней.

Как ожидается, в период 2024–2026 гг. темпы роста выручки Tencent составят в среднем около 10% г/г, а для скорр. EBITDA и скорр. чистой прибыли — 11% и 14% соответственно. Прогнозируется поддержание рентабельности бизнеса на текущих уровнях.

Оценка

Для прогнозирования стоимости акций Tencent мы использовали оценку по мультипликаторам относительно аналогов в Китае и США и относительно своих исторических значений за 2 года. Для компаний из США был применен дисконт 15%, в который включен страновой дисконт Китая и небольшой дисконт к текущим мультипликаторам ИТ-компаний в США, которые торгуются сильно выше своих исторических значений.

Оценка по прогнозным мультипликаторам P/Е и EV/EBITDA предполагает целевую капитализацию HKD 3 714,5 млрд. Целевая стоимость акций Tencent на следующие 12 месяцев составляет HKD 393,26 с апсайдом 8,6%. Исходя из апсайда, мы присваиваем рейтинг «Держать» акциям Tencent.

Средневзвешенная целевая цена акций Tencent по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, HKD 412,74 (апсайд — 13,2% от текущих уровней), а рейтинг акций эквивалентен 3,5 (где 5 — Strong Buy, 3 — Hold, а 1 — Strong Sell).

Оценка целевой цены акций Tencent аналитиками China Renaissance — HKD 430 («Покупать»), China Merchants Securities — HKD 393 («Держать»), CCB International Securities — HKD 445 («Покупать»), Nomura — HKD 510 («Покупать»), ICBC International Securities — HKD 370 («Держать»), Macquarie Research — HKD 387 («Держать»), Uob Kay Hian Pte — HKD 382 («Держать»).

Технический анализ

Акции Tencent вышли из нисходящего канала, в котором они находились с февраля 2023, сейчас находятся около сопротивления HKD 365. Учитывая небольшую перекупленность по индикатору RSI, есть вероятность небольшого отката до ближайшей поддержки HKD 324,5. Главным уровнем сопротивления выступает максимум января 2023 года — HKD 416,6.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба